Наличные валютные операции «спот» - сделки, суть которых в оформлении обмена валют в тот же день или на следующие рабочие сутки.

Сущность и принципы наличных валютных операций «спот»

Особенность спот-рынка заключается в почти мгновенной поставке валюты. В свою очередь, операции спот - валютные сделки, выплаты по которым происходят в сжатые сроки (на практике не более чем на вторые рабочие сутки с момента оформления соглашения). Сущность наличных сделок спот - покупка и продажа валюты. Обязательное условие - реальная поставка валюты банками-контрагентами по курсовой цене, зафиксированной на момент оформления соглашения.

Главная задача спот-рынка - обслуживание потребности в покупке валюты для «личного портфеля». В качестве клиентов могут выступать как обычные граждане (физические лица), так и руководители организаций (юридические лица). Кроме этого, сделки спот интересны посредникам, банкам и прочим участникам валютного рынка.

Операции со спот условиями и учетом поставки денег уже на вторые рабочие сутки с дня оформления сделки относятся к наличным сделкам на валютном рынке. Кроме таких операций весьма популярны и другие операции - tomorrow-next, overnight и day-to-day swap. Все они популярны в банковской сфере и применяются в первую очередь для управления (создания) валютных позиций.

Регулирование спот-рынка производится по нескольким основным принципам:

- все сделки на наличном рынке спот проводятся путем организации компьютерных торгов с последующим оповещением в электронной форме в течение следующих суток;

- в ситуации, когда дилер крупного банковского учреждения проявляет интерес к котировкам банка-конкурента, то предоставленные ему котировки должны исполняться при совершении купли-продажи.

Главная особенность операций спот - их «конверсионность». К таковым относятся сделки, заключаемые между участниками МБР в отношении обмена озвученных ранее сумм валюты одного государства на внутреннюю денежную единицу другого и по согласованному ранее курсу. При этом курс обмена на рынке спот является текущим курсом. Большие банки, корректирующие валютный курс, носят название маркет-мейкеров. Банки, которые проводят сделки на спот-рынке (с учетом установленных котировок) - маркет-тейкеры.

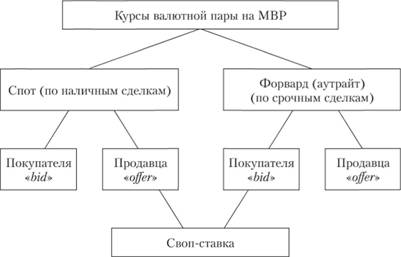

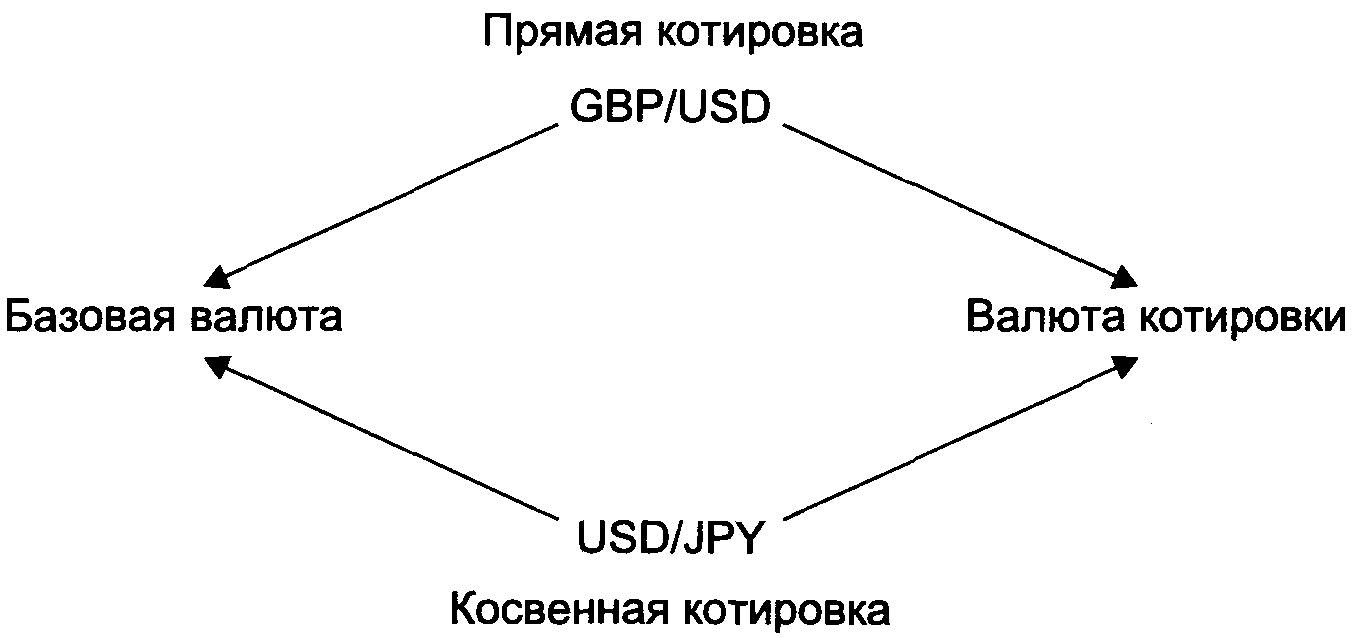

С учетом банковских правил, курсы валют обозначаются по простому принципу, к примеру, EUR/USD 1.134. С левой стороны прописывается котировочная база, а с правой - котируемая валюта, то есть общее число котируемой денежной единицы за единицу базовой. Цифра, которая стоит после буквенных обозначений - процентные пункты. К примеру, 100 пунктов является базовым числом и представляет собой «фигуру». Во многих странах для котировок применяется практика фиксинга. Суть последнего - в вычислении и регистрации курса валют на межбанке по каждой котируемой паре. После этого валютные курсы покупателя и продавца по каждой из определенных валютных пар идут в публикацию.

Полная форма котировки должна содержать два вида курсов - покупателя и продавца. В первом случае это «bid», а во втором - «offer». Отличия между курсовой ценой (покупателя и продавца) - это и есть маржа (спрэд). Основная функция такой разницы - возможность котирующему банку получить прибыль с обменных операций с банками или клиентами.

Величина спрэда (маржи) может меняться в зависимости от ряда факторов:

- конъюнктуры на рынке. При нестабильности ситуации и часто меняющемся курсе валют размер спрэда, как правило, увеличивается. В случае редких колебаний курсов и маржа будет минимальной;

- статуса контрагента. Величина спрэда для клиента банка будет больше, чем для других участников рынка (к примеру, банков-партнеров);

- ликвидности валютного рынка и самой валюты. На практике размер спрэда будет шире для котировки редко применяемой валюты или при проведении операций на низколиквидном рынке;

- размера сделки. На межбанке банковские учреждения, как правило, котируют обычную маржу, составляющую пять пунктов по сделкам на среднесрочные суммы в размере 1-10 миллионов долларов против базовых валют. Операции, являющиеся более-менее крупными по объему, имеют более широкий спрэд;

- характера взаимоотношений между участниками операции (контрагентами). В случае когда участники долго работают друг с другом и имеют доверительные отношения, то размер маржи будет более узким.

Наличные валютные операции «спот»: цели и виды

При операциях с валютой других стран участники рынка (как правило, банки) могут предъявлять встречные обязательства и требования в разных денежных единицах. Данное соотношение обязательств и требований по конкретной валюте банка-участника МБР формирует валютную позицию в фиксированной валюте. Она бывает двух видов:

- закрытая валютная позиция актуальна в случае, когда обязательства и требования по определенной валюте совпадают. К примеру, если у банка закрытая позиция по американскому доллару, это означает, что обязательства и требования у другого банковского учреждения по данной валюте совпадают;

- открытая валютная позиция различается по тиму и бывает «короткой» и «длинной». Если банк имеет «лонг» валютную позицию, то это говорит о превышении его требования к валюте в сравнении с обязательством в этой же денежной единице. Что касается «шорт» (короткой) позиции, то она отображает превышение обязанностей над требованиями к денежной единице.

Открытая позиция по валюте (будь она длинной или короткой) на спот-рынке состоит из открытой позиции по каждой из пар. При этом функцию контроля данного параметра берет на себя ЦБ страны. к примеру, для банка-участника МБР, который торгует на рынке спот евро, ОВП по этой денежной единице будет формироваться из ОВП евро - доллар США, евро - фунт стерлингов, евро - швейцарский франк и так далее. Ограничения ОВП по фиксированной валюте всего 15% от личных средств коммерческого банка. Что касается суммарного ограничения ОВП, то оно находится на уровне 30%.

Функция определения лимита ОВП для коммерческих банковских структур лежит на ЦБ. Основная функция в этом случае - уменьшение валютных рисков. Чаще всего ОВП рассчитываться в базовых денежных единицах или американском долларе.

К основным целям, которые преследуют участники валютных сделок, можно отнести:

К основным целям, которые преследуют участники валютных сделок, можно отнести:

- покрытие потребностей клиентов в зарубежных деньгах;

- перевод капитала из одной денежной единицы в другую;

- осуществление арбитражных операций.

Для банков валютные сделки спот - возможность удержать хотя бы на минимальном уровне рабочие остатки на счетах НОСТРО и ЛОРО. Основная цель - снижение лишнего капитала в валюте. Одновременно с этим есть шанс компенсировать дефицит другой денежной единицы. Благодаря таким сделкам, банки регулируют валютную позицию и успешно избегают овердрафта. При этом для продажи или покупки наличности на МБР проводятся валютные сделки типа спот. Есть мнение, что короткий период поставки исключает риски по сделке. Но это не так. Они остаются на высоком уровне по причине высокого риска изменения курсов.

Если главные участники операций спот - банковские клиенты (частные лица, фирмы и так далее), то они подают заявку с целью обмена определенного объема валюты. При этом стоимость последней, как правило, определяется с учетом банковской маржи. Если сделка имеет небольшой объем, то и спрэд будет минимальным. Для клиентов, имеющих высокий рейтинг и планирующих совершить серьезную сделку, спрэд будет установлен на минимальном уровне. Такая политика банка позволяет сторонам, принимающим участие в МВР, получать доходы от валютных сделок спот.

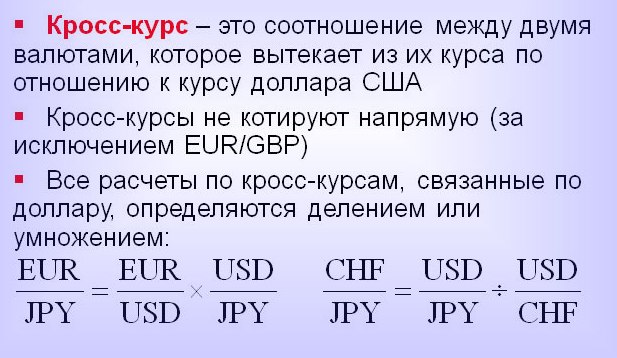

При обслуживании банковских клиентов на межбанке применяется кросс-курс, суть которого - проведение обменных операций между двумя валютами с применением третьей. Наибольшую активность на рынке конверсионных операций занимает фунт стерлингов, а также две пары - отношение английской валюты к евро и японской иене. В основе котировки всегда лежит доллар США. Главная особенность кросс-курса в том, что процесс котировки может осуществляться по различному принципу (в зависимости от банка).

Сегодня есть два варианта расчета кросс-курса:

1. Доллар США - основа для обеих валют. В этом случае вычисление кросс-курса происходит путем деления долларовых курсов.

2. Доллар США выступает в качестве базы только для одной валюты из пары. В этом случае курсы валют перемножаются.

По факту совершения валютных сделок спот на межбанке ведутся торги банкнотами или безличными средствами. При этом активы, которые находятся в управлении валютного отдела банка - остатки на счетах в иностранных средствах. Перевод платежей со счета на счет производится посредством бухгалтерской записи. В случае если торговля ведется банкнотами, то происходит физическое перемещение денег, что вносит дополнительные факторы затрат - на хранение, транспортировку и так далее. Все это приводит к повышению спрэда по основным котировкам.

Главным платежным средством спот-рынка является система СВИФТ, по которой все участники рынка получают доступ к передаче информации банка с высокой степенью защиты от посторонних лиц и сбалансированным контролем доступа.