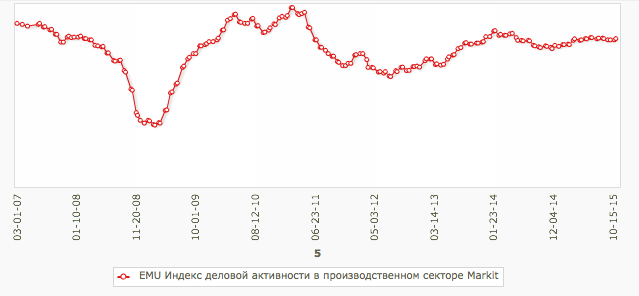

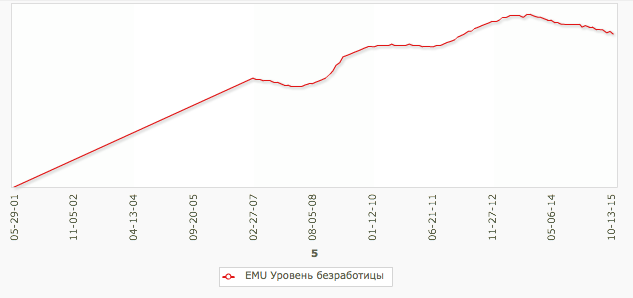

В последнее время я стал наблюдать осторожные признаки восстановления Еврозоны. Так, например, в октябре деловая активность в секторе услуг неожиданно выросла до 54.2 пунктов (максимум за 4 месяца), а в промышленности за тот же период осталась на уровне 52.0 пунктов. Кроме того, за тот же период экономика региона впервые за 4 месяца сумела выбраться из дефляции – годовой индекс потребительских цен составил 0% против снижения на 0.1% месяцем ранее. При этом безработица за сентябрь снизилась до 10.8%. Также немаловажным признаком оздоровления экономики является относительная стабилизация в т.н. странах PIIGS – Португалии, Италии, Испании, Ирландии и даже в многострадальной Греции. Однако мое чутье и опыт экономиста подсказывает мне, что все эти признаки роста – ложные, не подкрепленные фундаментальными данными. И вот почему.

Как известно, в феврале нынешнего года ЕЦБ запустил свою программу количественного смягчения, аналогичного американскому QE, проводимому ФРС. Объем европейской программы составляет 60 млрд. евро в месяц. Пока срок действия остается до сентября 2016 года, однако на последнем заседании ЕЦБ по монетарной политике, председатель Марио Драги ясно дал понять, что при необходимости программа будет расширена и продлена. За неполные 8 месяцев в экономику Еврозоны только по данной программе вкачали ликвидности на 720 млрд. евро. В основном эти средства пошли на выкуп государственных облигаций стран-членов валютного союза, а также крупнейших банков. И все это не считая различных программ донорства и экстренного кредитования Греции и других проблемных стран. В общем и целом, только в текущем года в финансовую систему региона по различным каналам вкачали более 1 трлн. евро, что составляет примерно 10% от ВВП Еврозоны. Но несмотря на это, скорректированный рост европейской экономики во 2 квартале составил лишь 1.5% годовых.

При этом, необходимо понимать, что выкуп активов стимулирует рост долговой нагрузки, причем во всех сегментах финансовой системы – начиная от государственных финансов и заканчивая коммерческими структурами. Тут стоит провести аналогию с американским QE. За неполные 5 лет в финансовую систему США по трем раундам одного только количественного смягчения вкачали до 2 трлн. долларов, при том что баланс ФРС вырос в 8 раз – с 800 млрд. долларов в 2008 году до более чем 4 трлн. долларов в 2014 году, а государственный долг увеличился почти в 2 раза, из-за чего в последние 3 года в США между Белым Домом и конгрессом то и дело возникают споры по поводу потолка госдолга (последние трения кстати на этот счет были совсем недавно). И это еще учитывая то, что долговая нагрузка американской экономики на момент запуска первого раунда количественного смягчения была не слишком высокая – около 60% от ВВП (по государственным долгам). Теперь же этот показатель практически составляет 110% от ВВП. С учетом того, что нынешний уровень государственных долгов Еврозоны и так уже запредельно высокий и превышает 92% от ВВП, нетрудно сосчитать, на сколько увеличится долг даже при окончании первого раунда европейского QE.

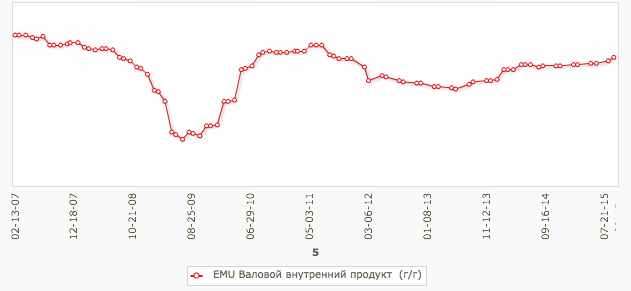

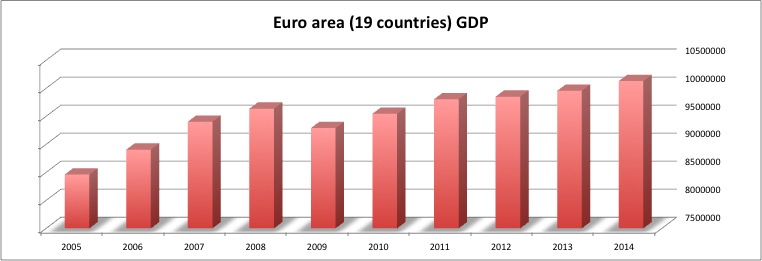

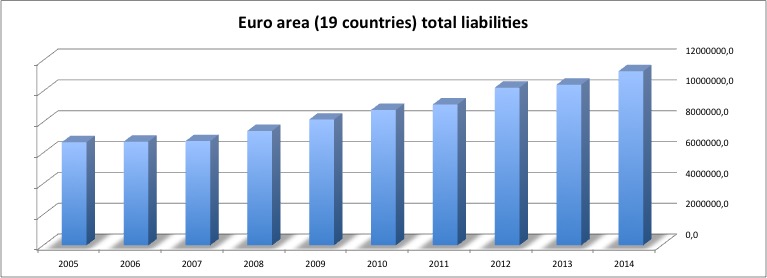

Теперь посмотрим на показатели экономического роста и инфляции, который так необходим сейчас Еврозоне, чтобы в будущем выбраться из долговой ямы и выйти на устойчивые темпы развития. Согласно данным Евростата, рост ВВП европейского валютного союза в денежном выражении в 2005-2014 гг. составил всего 21% - до 10.13 трлн. евро. Таким образом, среднегодовой рост экономики Еврозоны (с учетом дефлятора) составил всего 2.1%, а чистый рост ВВП составил лишь 1.7% в год. Что касается инфляции, то с кризисного 2009 года среднегодовой рост потребительских цен составил менее 1.5%, что явно недостаточно для обеспечения высокой деловой активности на внутреннем рынке. При этом за последние два года инфляция и вовсе наблюдается на уровне ниже 1%. Отдельные страны региона (например Франция) увеличили объем экономики за это время менее чем на 15%. Для сравнения – среднегодовой рост американской экономики (с учетом дефлятора) за тот же период составил более 4%.

Отдельно стоит выделить проблемные страны Еврозоны – ту самую группу PIIGS. Несмотря на то, что Ирландия вроде бы успешно выполнила программу по выходу из кризиса, а Испания показывает максимальные темпы роста экономики за последние 8 лет, тем не менее до сих пор структурные причины возникновения кризисов в соответствующих странах по-прежнему не устранены. В частности, государственный долг Греции за последние годы, несмотря на все усилия, вырос со 135% до 175% от ВВП, а уровень безработицы в той же Испании по-прежнему превышает 22% (среди молодежи до 30 лет достигает 45%). Италия, третья экономика Еврозоны, которая только в последние два квартала сумела выйти в положительную зону роста, имеет третий по объему в мире государственный долг – более 2.5 трлн. евро.

Ну и самые большие риски связаны с финансовой системой европейского региона. В связи с количественным смягчением, ликвидность на долговом рынке значительно увеличилась, что подстегивает страны-члены объединения к еще большему наращиванию долгов. Исходя из опыта американского QE, рост общего долга по отношению к объему программы составляет 1:3 – то есть на каждый евро вливаний ликвидности приходится по три евро роста долга. Таким образом, при объеме европейской программы в 1.4 трлн. евро, долговая нагрузка на Еврозоне вырастет только по государственным финансам на 4-4.5 трлн. евро и превысит 15 трлн. Не нужно быть профессиональным финансистом чтобы понимать, какие риски несут подобные обязательства.

В итоге можно сделать вывод, что пока никаких структурных изменений к лучшему в Еврозоне, к сожалению, не наблюдается. По-прежнему в регионе сохраняется высокая безработица, внутренний спрос остается слабым, а рост экономики крайне нестабильным и неравномерным. Пока что еще сохраняется неплохой экономический потенциал, однако для его реализации необходимы те самые реформы, которые обеспечат здоровый рост экономики – за счет роста факторов производства, а не за счет роста долговой нагрузки. В противном случае проект единой Европы в конце концов ожидает крупное фиаско.