Российская валюта в последние дни сумела выйти на траекторию укрепления. Несмотря на то, что цены на нефть марки Brent рухнули до 30.0 долларов за баррель, что является минимумом с конца 2003 года, рубль торгуется в пределах 77.0 за доллар. При этом, нефть с начала года уже обвалилась практически на 20%. Более того, в Nomura Holding прогнозируют, что рубль может в течение 2016 года укрепиться на 15%. Означает ли это, что рубль фактически отвязался от цены на нефть и есть ли вообще шансы на укрепление российской валюты?

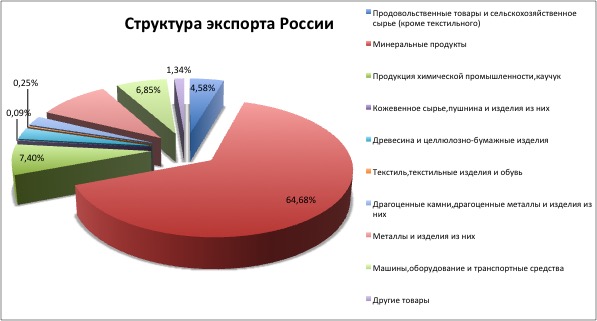

Ключевым фактором влияния на рубль все последние годы была нефть. В 2014-2015 гг. корреляция курса с ценой на нефть доходила чуть ли не до 1:1. Однако фундаментально никаких причин для этого не было, так как российская экономика это не только нефтегазовый сектор, а в структуре экспорта доля непосредственно сырой нефти и газа составляет менее 40% (по состоянию на январь-ноябрь 2015 года). Группа товаров, которые зависимы от цены на нефть, составляет лишь 60%. Таким образом, корреляция рубля с нефтью должна была быть не 1:1, а 1:2. Поэтому можно констатировать, что девальвация в 2014-2015 гг. была явно излишней.

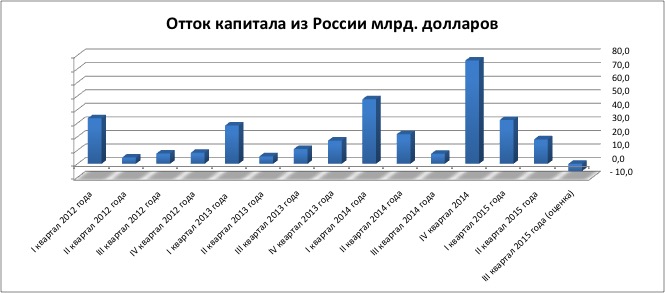

При этом можно отметить позитивные моменты девальвации. Например, увеличился экспорт высокотехнологичной продукции благодаря снижению стоимости в долларовом выражении – по данным на январь-ноябрь, экспорт одного только машиностроения превысил 21 млрд. долларов (почти 7% от общего экспорта). Кроме того, положительное сальдо платежного баланса, по предварительным оценкам Банка России, в 2015 году подскочило до 65 млрд. долларов, что составляет почти 3.5% от ВВП. Между тем, отток капитала из России по итогам 2015 года составил немногим более 55 млрд. долларов. То есть, валюты в стране остается на 10 млрд. долларов больше. Исходя из этого существуют серьезные основания для укрепления российской валюты, даже если средняя цена на нефть составит менее 40 долларов за баррель.

Кроме того, дальнейшая девальвация национальной валюты будет уже не в интересах ни Правительства, ни Центрального Банка. Рост курса рубля выше 80.0 за доллар будет увеличивать инфляционные риски, что не позволит в ближайшие месяцы регулятору возобновить процесс смягчения денежно-кредитной политики. В результате, как показал опыт 2014-215 гг., дополнительные доходы от валютных курсов фактически нивелируются дополнительными акнтикризисными расходами.

Власти уже начали использовать иные механизмы для покрытия дефицита бюджета. Так, в ближайшие 2-3 месяца планируется провести очередной секвестр государственных расходов на 10%, что должно сэкономить порядка 750 млрд. рублей. Кроме того, Минфин планирует активизировать деятельность на долговом рынке, чему будет способствовать снижение доходностей по средне и долгосрочным ОФЗ. Также в планах Правительства увеличить выручку от приватизации – в 2014-2015 гг. доходы от реализации государственного имущества составили менее 30 млрд. рублей. В 2016 году, как ожидается, рыночная конъюнктура будет более благоприятная благодаря ожидаемому смягчению денежно-кредитной политики ЦБ и роста фондового рынка. Это позволит увеличить доход от приватизации, что также может стать одним из важных источников финансирования бюджетного дефицита.

Кроме того, на геополитическом фронте происходят определенные позитивные сдвиги. Риски новых санкций сейчас практически отсутствуют, так как боевые действия на Востоке Украины почти не ведутся. Более того, уже к середине 2016 года возможно частичное ослабление санкционного режима. Это позволит вернуть на российские рынки иностранный капитал.

Однако нельзя исключать риски, которые исходят от нефтяного рынка. Цены на нефть, возможно, обвалятся до 20 долларов за баррель, и в этом случае даже исходя из фундаментальных оценок курс рубля должен быть на уровне не ниже 60.0 за доллар, а с учетом политической премии и необходимости поддержания доходов бюджета курс может подскочить выше 80.0 рублей за доллар. В этом случае восстановление экономики ожидается лишь в конце 2016 года. То есть, при пессимистичном сценарии рубль может примерно на 20% девальвироваться по сравнению с 2015 годом. Пессимистичный сценарий предполагает, что средняя цена на нефть составит около 30 долларов, а спад экономики в пределах 0.5-1%.

Таким образом, исходя из имеющихся факторов влияния, можно сделать следующие выводы. Во-первых, рубль постепенно становиться действительно свободно торгуемой валютой. Во-вторых, произошедшая девальвация в 2014-2015 гг. была излишней и сформировала существенный потенциал для дальнейшего укрепления российской валюты. Наконец, в-третьих, при нынешних ценах на нефть, рубль уже должен был обвалиться выше 100.0 за доллар, чтобы бюджет свел концы с концами, но поскольку этого не произошло, то очевидно, что как минимум апокалиптические прогнозы по российской валюте являются несостоятельными. На данный момент у российской валюты есть возможность для укрепления и удержания среднего курса по итогам года как минимум ниже уровня 70.0 за долларов и 76.0 за евро.