Это заключительная – пятая статья из серии про финансовый анализ в Excel, и касаться она будет анализа эффективности компании суммарно по показателям БДР, ОПУ и ОДДС. В отличие от всех остальных разделов анализа, здесь практически не будет никаких исходных данных – сугубо финансовые расчеты. В качестве примера используем реальный проект , который уже работает в виде бизнеса, однако цифры там будут условные.

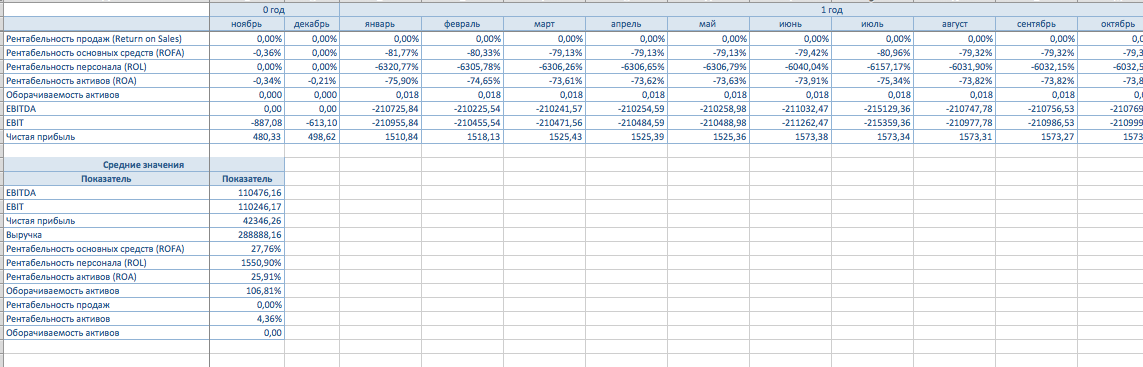

Начнем с того, что определим, какие показатели мы хотим выделить и рассчитать. В даном случае это: EBIT, EBITDA, оборачиваемость активов, чистая прибыль, рентабельность активов, рентабельность персонала, рентабельность основных средств и рентабельность продаж. Все эти показатели нужно будет отдельно рассчитать – подчеркивем, именно рассчитать, т.к. исходные данные из имеющейся отчетности по EBIT и EBITDA не отражают точную картину.

Итак, создаем таблицу в листе фин анализ в Excel, и вписываем туда все перечисленные показатели.

Далее по порядку все рассчитываем. Рентабельность продаж рассчитывается просто: прибыль за вычетом налога на прибыль деленная на выручку. Этот показатель дает понимание эффективности бизнеса в целом – с учетом всех издержек. Вообще надо сказать, что показателей рентабельности всего несколько сотен, но в нашем случае достаточно взять только самые основные, чтобы можно было дать общую оценку актуальности инвестиций.

Следующий показатель – рентабельность основных средств (ROFA) рассчитывается как отношение стоимости основных средств труда к чистой прибыли. То есть, если речь идет, например, об автопроизводителе, то в качестве основных средств могут быть – оборудование, патенты, технологии и т.д. Не путайте с показателем рентабельности активов (ROA) – данная категория рассчитывается уже исходя из отношения чистой прибыли и стоимости всех активов, находящихся на балансе предприятия.

Далее – рассчитываем показатель рентабельности персонала. Во многом он похож на производительность труда, однако разница в том, что в данном случае рассчитывается не отдача от каждого сотрудника, а непосредственно эффективность бизнеса в плане отношения фонда оплаты труда и чистой прибыли. При этом, в фонд оплаты труда входит как непосредственно заработная плата работников, так и социальные выплаты. Тем самым, появитсяпонимание об эффективности нынешней кадровой политики и работы с имеющимся персоналом.

Теперь рассчитываем оборачиваемость активов. Этот показатель очень важен в оценке бизнеса, так как указывает на мобильность имеющихся активов и то, как часто они используются. Чем выше оборачиваемость капитала, тем более эффективным считается бизнес. Формула расчета простая: EBIT/Total assets. Отдельно стоит рассчитать показатели EBIT и EBITDA. В качестве первого можно применить показатель чистой прибыли минус налоги, EBITDA рассчитывается еще проще: EBIT+Depreciation+Interests. Лучше оба этих показатели сделать в этой же таблице – для удобства дальнейших расчетов. Наконец, для расчета чистой прибыли можно отнять от EBIT все налоговые вычеты. В итоге, все финансовые показатели должны быть собраны в таблице, показанной выше.

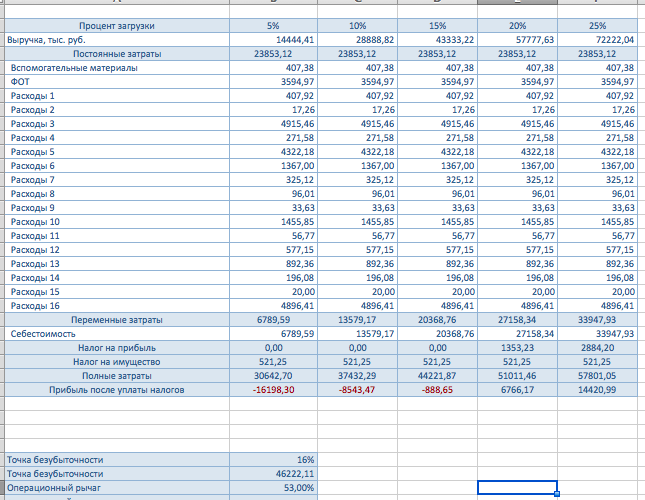

Основные показатели мы рассчитали, теперь перейдем к расчету точки безубыточности и NPV. Точка безубыточности указывает на минимально необходимый объем выручки при имеющихся затратах, чтобы обеспечить нулевую рентабельность бизнеса. Для его расчета создаем отдельный лист, делаем таблицу, на котором указываем: процент загрузки, выручка, постоянные и переменные затраты, налоги, полные затраты и итоговый результат. Группируем показатели которые относятся к переменным и постоянным затратам, применяем стандартную формулу для расчета налогов, и наконец проводим все оставшиеся расчеты. В итоге должна получится таблица, которая показана на рисунке выше. Эта таблица показывает, при каком уровне загрузки бизнеса будет достигнута нулевая рентабельность. В нашем случае получилась загрузка 16%.

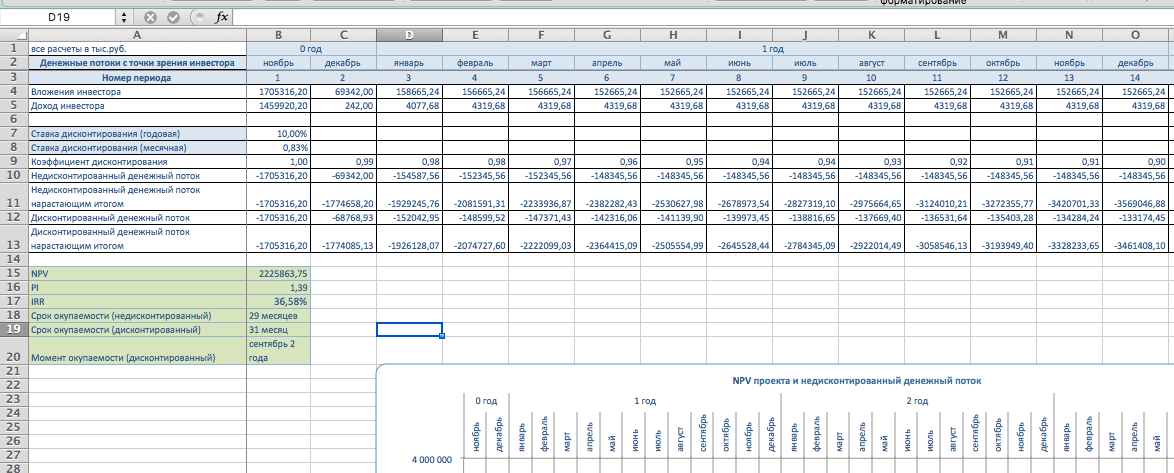

Ну и наконец, осталось рассчитать NPV компании, чтобы было понимание о какой-либо актуальности в инвестициях вообще. В начале определимся со ставкой дисконтирования – нужно ли ее рассчитывать отдельно через модель CAPM или же достаточно просто взять норму альтернативной доходности, в качестве которой вполне может сгодиться, например, государственная облигация. На настоящее время доходность по ОФЗ составляет около 10%. Конкретно в этом проекте общий NPV получился на 2.2 млрд. рублей, срок дисконтированной окупаемости инвестиций – 31 месяц, и таким образом доходность получилась в районе 40% в годовом выражении, что указывает на то, что инвестировать в данную компанию – целесообразно.

На этом собственно и все. Это была последняя статья из серии про финансовый анализ в Excel.