Похожие публикации

Комментарии (19)

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от asaksonov

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

asaksonov, Большое спасибо за отзыв.

Насколько я знаю, большинство брокеров не предоставляют возможность работы с опционами в рамках единого счета. Поэтому под обеспечение ОФЗ торговать пока что возможно только фьючерсами. Когда войдет в стандартную практику использование ОФЗ для залога под все типы опционных конструкций, я тоже буду использовать счета с единой денежной позицией. -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от asaksonov

asaksonov

asaksonov

Григорий Богданов, с опционами вроде АйТи Инвест только дает такую возможность) а так под опционы просто отдельный счет открыл когда надо перекидываю деньги.

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

asaksonov, Да, поскольку у АйТи-Инвеста собственная система расчета риска, они уже предоставляют такую возможность. Думаю мои данные полностью совпадают с вашими в этом плане)

Технически еще важно, что у меня ИИС открыт стандартный, он просто так не перейдет в единый счет, скорее всего это нужно будет закрывать стандартный ИИС, открывать ИИС ЕДП, на что я вряд ли соглашусь. -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от MValya90

MValya90

MValya90

Очень интересная статья!!! С увлечением читал

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

MValya90, Благодарю за отзыв, рад если будет полезно.

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Gizmo

Gizmo

Gizmo

Спасибо за статью, полезная. Буду ждать продолжения!

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Gizmo, Спасибо за отзыв!

По данной теме не планировал продолжения, задавайте вопросы, если необходимо что-то пояснить.

Сейчас возможно будет некоторый перерыв в статьях. Далее снова вернемся к срочному рынку, летом вероятно выйдет одна-две по фондовому. -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от MadTrade

MadTrade

MadTrade

Вопрос про облигации, а если продать облигацию ниже цены покупки будет минус по счету ? например ОФЗ 29009 торгуется по 109 а куплена к примеру была по 111

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

MadTrade, В вашем примере вы получаете минус по курсовой стоимости, по НКД может быть только плюс, поэтому конечный результат будет определяться периодом удержания бумаги. Если НКД сможет перебить минус от продажи по цене ниже чем покупная цена, вы будете в плюсе.

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от tentsov

tentsov

tentsov

Благодарю, у вас крайне хорошо поставлена письменная речь. А еще можете рассказать о облигациях, когда выплаты не раз в 3 или 6 месяцев, а просто облигация каждый день растет в цене части купонного дохода. Есть ОФЗ такого типа (ОФЗ 52001 ? )?

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

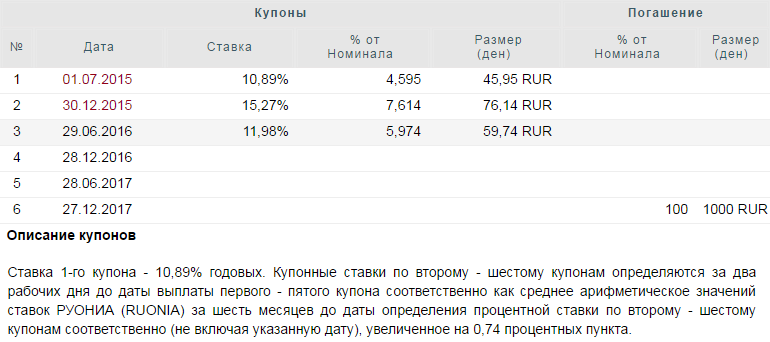

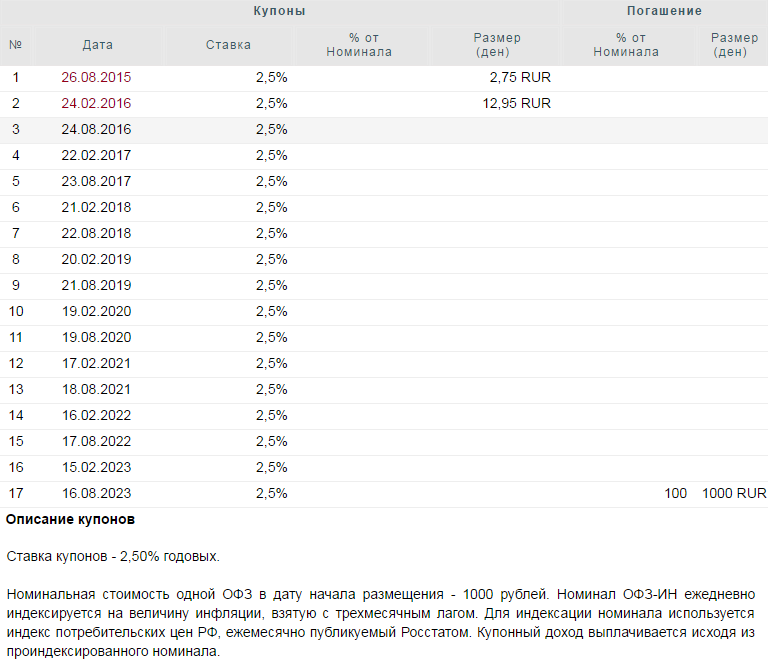

tentsov, Спасибо за комплимент! Опираясь сугубо на свою практику, не припомню актуальных облигаций с купонами не через каждые 6 месяцев, везде стандартно периоды по полгода. В ОФЗ 52001 точно также купон идет полугодовой, но небольшой, т.к. основная индексация ежедневная, но на номинал. В статье приведен план по данной облигации, обратите внимание на самый низ скрина, где идет раздел "Описание купонов".

По аналогии с данными ОФЗ есть корпоративные бумаги (точно встречал подобные у Газпрома), однако их ликвидность очень сильно уступает ОФЗ 52001.

Если же вас интересует именно ежедневный рост в цене, изучите ETF FXMM. Это ETF из долларовых облигаций с рублевым хеджем, итоговая доходность рублевая, однако она неравномерная в течение года. Тем не менее инструмент достаточно интересный, с хорошей ликвидностью, поэтому я рекомендую вам зайти на сайт компании FinEx и ознакомиться с их продуктами. -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от tentsov

tentsov

tentsov

Григорий Богданов, благодарю. Тоже торгую опционами. Такой вопрос по ним. Если у опциона дельта=0,5, какое кол-во опционов нужно купить, чтобы шаг рехэджирования был 10 пунктов (инструмент Si)? 200 штук? Просто смотрю в Option Workshop дельта меняется не так быстро. Думаю может я где-то ошибаюсь в расчетах.

В ваших видео вы смотрели график волатильности опциона в квике. Я делаю то же самое, но у меня график не показывается. Чтобы он показывался нужны какие-то настройки? -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

tentsov, По дельте я такие расчеты не делаю. Обычно считаю, на сколько должна измениться дельта опциона, чтобы общая дельта конструкции изменилась на единицу. Это достаточно просто, пример расчета есть в осенних статьях прошлого года. От количества контрактов в этом плане никогда не исходил, т.к. количество контрактов считал до расчета параметров управления позицией. Иными словами последовательность следующая: определение максимального риска -> определение количества контрактов -> определение параметров управления позицией. У вас получается последовательность прямо в противоположную сторону.

Что касается волатильности, у вас брокер просто не транслирует эту информацию по вашему квику. Позвоните в техподдержку и попросите включить ее. Переподключитесь к программе и все должно заработать. -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от tentsov

tentsov

tentsov

Григорий Богданов, У меня такая последовательность, так как хочу попробовать купить 200 колов и зарабатывать на флэте через рехэджирование, чтобы при изменение Si на 10 пунктов, дельта хэджер продавал или откупал один фьючерс, т.е. даже если фьючерс не вырастет сократить затраты на временную стоимость или даже заработать.

Про квик большое благодарю, сам что-то не догадался) -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

tentsov, Подобное хеджирование очень популярно, особенно через алгоритмические варианты. Я торгую исключительно руками, дельту хеджирую, но не на основе ее изменения на единицу. Поэтому в подобном формате я вам не помощник, ищите практиков в этой области))

При прочих равных обязательно под подобную стратегию проверяйте волатильность. Скорее всего при скачке волатильности она будет неэффективна. -

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Imaginazer

Imaginazer

Imaginazer

Получил от брокера рассылку по облигациям, вдруг вас заинтересует:

3-летние облигации серии «Сибирского гостинца» с полугодовыми купонами со ставкой 17% годовых.

На данный момент облигации торгуются на Московской Бирже в ценовом диапазоне 101,5-102% от номинала. Что в пересчете на годовую доходность составляет 15,9-16,4% годовых

AEX в мае текущего года присвоило ПАО «Сибирский гостинец» рейтинг уровня «А» (высокая надежность, подуровень 2)

Срок оферты данного выпуска – декабрь 2016 года.

-

Комментарий к статье "Облигации: понятие, назначение, технология отбора" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Imaginazer, Ставка купона, конечно, очень интересная, но обратить внимание стоит не только на это.

Это первые облигации Сибирского гостинца, до этого компания не выпускала бумаг. Первый выпуск - всего 200 млн, это очень мало, соответственно с ликвидностью скорее всего беда, но нужно уточнить по стакану.

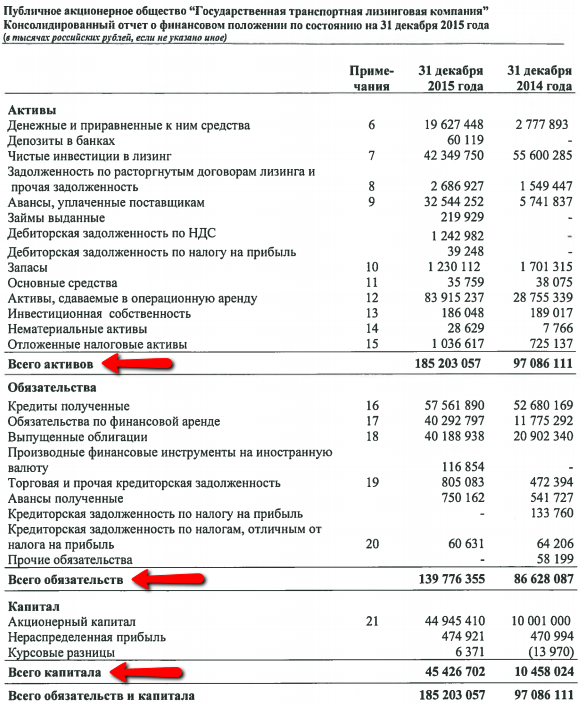

Компания существует с начала 2015 года, истории отчетности нет. За 2015й год компания не успела набрать кредитов и займов, доля заемных средств менее 2%. Однако 2015й год был закрыт компанией с убытком.

Я посмотрю из интереса ликвидность. но покупать не буду точно. Тем не менее спасибо, что обратили внимание, всегда интересно познакомиться с новой компанией. Изучил их продукцию, желаю им успешного бизнеса)

Спасибо!

Статья как всегда стоящая. Так же хочу отметить что при открытии единого счета (почти все крупные брокеры уже предоставляют эту услугу) можно купить ОФЗ и держать, а если вы интрадейщик спокойно торговать внутри дня - ГО будет под залог ОФЗ. Я лично так сделал, купил на 90% портфеля ОФЗ 24018 и интрадею)