Добрый день, уважаемые читатели! Сегодняшняя статья будет посвящена фондовому рынку и отбору бумаг. Лично я стараюсь не оперировать временными рамками, но хочу сразу оговориться, что для внутридневной торговли информация будет гораздо менее полезная и ориентированная все же на средне- и долгосрочную работу.

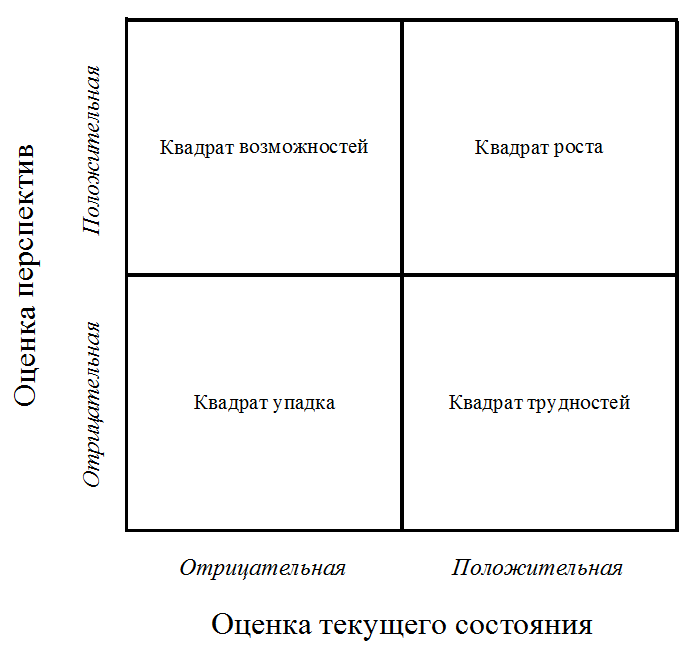

Я выделил некоторые типовые варианты, наделил их названиями близкими к устоявшимся в литературе и свел в единую простую матрицу. Тем не менее хочу обратить ваше внимание, что обозначение "Категории инвестиционных идей" исходит не от протяженности работы с бумагой, а от подхода к покупке. При рассмотрении инвестиционных идей вы изучаете прежде всего не график, а бизнес компании, просматриваете отчетность, изучаете возможные драйверы и затем уже принимаете решение. Для того, чтобы заработать на этом решении требуется время, иногда немалое, поэтому еще раз напомню, что терпение - один из важнейших инструментов на этом пути.

Изучая бизнес компании вы всегда найдете сильные и слабые стороны. Как правило не бывает все идеально. Вы проводите диагностику текущего состояния компании, которое в дальнейшем может измениться и скорее всего изменится. В любом случае у вас сложится общая оценка и отношение к компании на текущий момент: положительное или отрицательное. Что можно отнести к положительным факторам:

- увеличение капитала компании

- малая величина задолженности либо ее активное сокращение

- положительная динамика чистой прибыли

- положительная динамика операционного потока

- ежегодная выплата дивидендов и рост их величины

и многое другое.

Оценить перспективы гораздо сложнее, иногда ситуация может повернуть совсем в другое русло, поэтому такая оценка гораздо менее устойчивая, чем диагностика текущего состояния. К оценке перспектив лучше отнести оценку текущих драйверов, которые пока не нашли своего отношения в будущей отчетности компании, но с наибольшей вероятностью найдут. Соответственно, если оценка этих драйверов положительная, то и перспективы мы себе рисуем позитивные.

Однозначно не нужно думать, что подобный анализ может являться панацеей. Оценить текущее состояние может огромное количество грамотных людей с калькуляторами, да что уж там - с целым штабом аналитиков. То же самое можно сказать и про перспективы, не говоря уж об их туманности. Задача подобного анализа не предсказать будущее (это непосильная задача), а структурировать информацию с целью определения личного отношения к компании и к идее работы с ее акциями.

Итак, соотнеся диагностику с ожиданиями, мы получаем 4 категории. Начнем с самой проблемной и будем двигаться по часовой стрелке.

1. Квадрат упадка.

В эту категорию попадают бумаги, которые купит скорее всего лишь две категории людей:

- люди смотрящие только на график и не имеющие представления о делах компании

- желающие рискнуть небольшой суммой (например, пара процентов от портфеля) для получения хорошей отдачи на спекулятивном росте.

В этой категории находятся компании у которых за темными завесами облаков не видно лучиков надежды. Их финансовое состояние плачевно, плюс весьма сомнительно, что помощь придет откуда-нибудь со стороны.

Вероятно, многие знают ситуацию с компанией ТрансАэро. По сути ее бумаги уже торгуются в разряде "мусорных". Как видно на графике, даже несмотря на плачевное состояние компании, в случае информационных вбросов она по-прежнему может взлетать на сто с лишним процентов. Тем временем истории с их банкротством уже почти год и надежд почти никаких.

Несколько месяцев назад компания РусАгро заявила о банкротстве компании Разгуляй. Последняя в течение определенного времени продавала активы, допускала дефолты по облигациям, демонстрировала слабую финансовую отчетность. На текущий момент нет никаких драйверов для изменения этой ситуации.

2. Квадрат возможностей.

Очень перспективная категория идей, но она настолько же прибыльна, насколько опасна. Ситуация заключается в том, что компания некогда имеющая проблемы выходит из этого состояния, чем и привлекает к себе внимание. Подобные идеи очень хорошо выстреливают, но нужно отдавать себе отчет в том, что выход из проблем это только первая ступень, компании необходимо оставаться на этом уже уровне. Если она будет продолжать демонстрировать то прибыль, то убыток - плохо. Заранее знать, будет она устойчивой в дальнейшем или нет - невозможно.

Я привожу график ФСК, но здесь мог бы быть график и другой энергетической компании. ФСК показала 300% и это не памп, другие компании показали другие, но тоже достойные проценты. Примечательно, что год назад большинство открещивалось от инвестиций в энергетику, а теперь это самая горячая тема. Можно ли было быть уверенным, что эти акции после длительного застоя вырастут в этом году, а не 2015 или 2017? Нет. Время расставляет все на места, но делает это без точной даты.

Акции АФК Система пошли в рост, когда компания подтвердила преодоление убытков от потери Башнефти. Позже появился драйвер в форме пересмотра дивидендной политики.

Распадская последние несколько лет демонстрировала убытки. Снижающиеся убытки. И вот спустя длительное время в отчете прибыль...

3. Квадрат роста.

Сперва кажется, что все здесь очень хорошо. Хорошая компания, хорошие перспективы. Однако есть несколько нюансов:

- график таких компаний как правило уже на хаях, и для того чтобы купить подобное, необходимо убедить себя, что это отличная компания, которая станет еще лучше

- компания которая активно наращивает капитал, выручку и прибыль как автомобиль движущийся на высокой скорости. Пока он движется по ровной дороге, это захватывающе, но при попадании в стену эффект ужасающий. Иными словами пока компании растут, они всеобщие любимцы, когда возникает сомнение относительно дальнейшего роста, оттуда может начаться отток. Вы ведь знаете игру, где группа людей пытается по команде рассесться по стульям, но на одного человека стула не хватает.

Я различаю подобные компании. Выше я описал так называемые компании роста, которые имеют отличную динамику показателей. Настолько хорошую, что всем плевать на сравнительную оценку с конкурентами и многие покупают бизнес, рассчитывая на конкурентные преимущества компании и ее дальнейший рост.

Для тех кто утверждает, что "у нас только сырье вывозить и могут" вот сильнейшая история биржевого успеха - Магнит. Но как говорится, ничто не вечно под луной, сейчас компания уже достаточно дорогая.

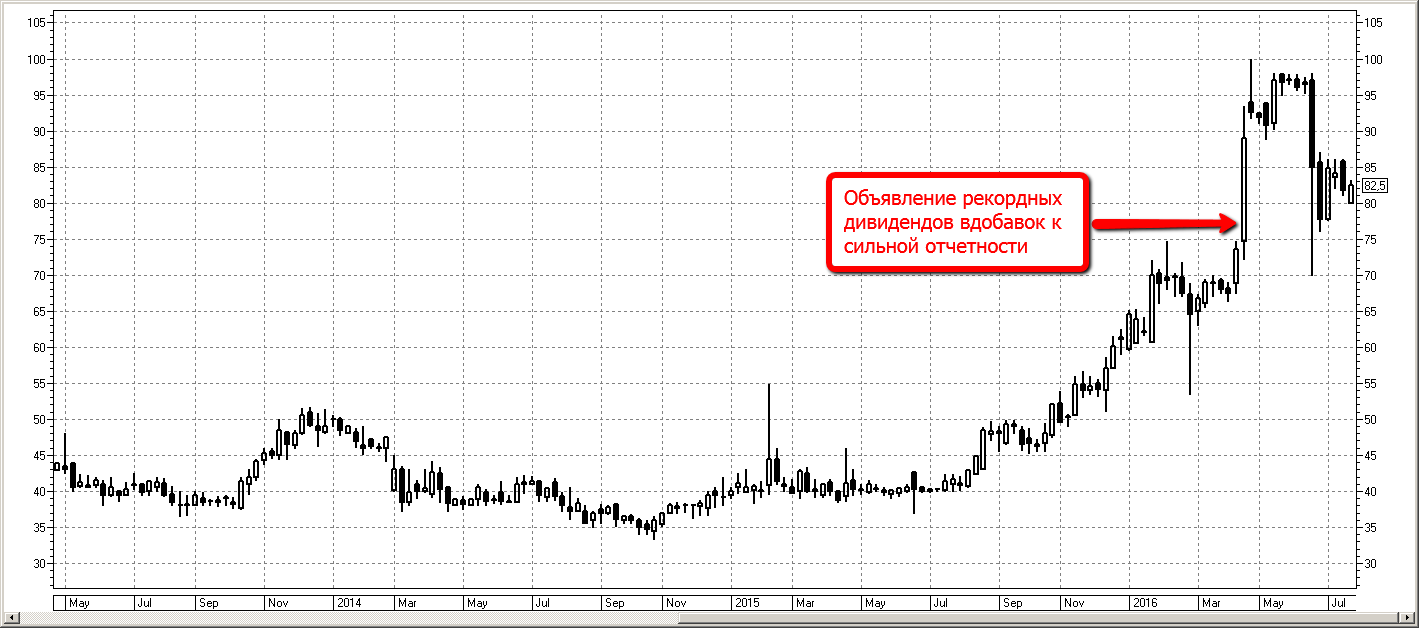

Другое дело компании, которые демонстрируют хорошую отчетность и за прошлые годы и за последний, при этом не оставаясь слишком дорогими. Здесь я приведу графики Акрона и Протека - компании из разных секторов, но объединяет их нахождение в одном инвестиционном квадрате.

4. Квадрат трудностей.

Любая компания сталкивается с проблемами. Иногда они приходят извне, иногда это засовывание палок в колеса. Этот квадрат очень интересен, ведь по диагностике вы имеете хорошую компанию, которая вследствие всеобщей паники подешевела на распродажах. Необходимо оценить, окажут ли данные новости критичное влияние на дальнейшую судьбу компании. Если нет и это временные преодолеваемые трудности, то вполне возможно, это выгодная покупка по хорошей цене.

Здесь очень хорошо рассмотреть ситуацию с компанией Э.ОН Россия, где в феврале произошел пожар. К сожалению, из-за переименования Э.ОН Россия в Юнипро текущие графики не особо презентабельны. Но вы можете изучить эту историю самостоятельно.

Я описывал ситуацию с компанией Лензолото в прошлых статьях. Не будем повторяться.

Газпром регулярно светится в новостных заголовках, поэтому здесь куча историй даже за последний год. Но каждый раз на падении вы имели очередную отличную покупку.

Нижнекамскнефтехим и чарующая сила паники.

Все разобранные мной примеры показывают, как работает время в бумагах. Грамотный выбор и терпение в итоге позволяют вам забрать прибыль из качественных активов. Надеюсь, что эта информация окажется вам полезной при разборе очередной инвестиционной идеи.

Искренне желаю вам успехов!

Григорий Богданов

Григорий Богданов

HodakDima

HodakDima

Григорий Богданов

Григорий Богданов

Gankotaur

Gankotaur

Григорий Богданов

Григорий Богданов

Иванов Дмитрий

Иванов Дмитрий

Григорий Богданов

Григорий Богданов

Иванов Дмитрий

Иванов Дмитрий

Полезная информация. Оказывается ты не только по опционам могёш