Когда доллар ослабевает, цены на золото, как правило, растут, потому что за ту же унцию нужно заплатить больше долларов. Какое влияние может оказывать изменение процентной ставки в США на стоимость золота и как можно торговать золотом.

Недавнее ралли по золоту кажется вам лишенным смысла? Давайте посмотрим на это таким образом: в качестве меры веса, унция составляет лишь небольшую часть фунта; однако в качестве меры монетарной ценности, за британский фунт можно купить только небольшую часть унции золота.

Немного истории

В 19 веке, в эпоху неоспоримости золотого стандарта, к деньгам было нейтральное отношение. В обращении находились банковские векселя, которые в любой момент можно было обменять на золото. Сегодня деньги представляют собой бумажные обязательства, которые никогда ранее не были менее прочными и более формальными, что является следствием агрессивных программ монетарного смягчения по всему миру.

Существуют постоянные попытки исказить историческую реальность путем заявлений о том, что золото является валютой прошлого и не имеет существенного отношения к современным деньгам. Но разве ценность находящейся в обращении валюты не зиждется, главным образом, на доверии общества? Разве не зависит ее стабильность по отношению к золоту от уверенности людей? Рост опасений по поводу будущей покупательной способности денег приводит к валютной лихорадке. Каждый раз, когда возникает такая лихорадка, на передний план выходит старое противоречие между реальными и номинальными деньгами, а величайшие умы мира пытаются разгадать тайну денег.

Цена на золото в любой конкретный момент времени зависит не только от спроса и предложения на него, но также от предполагаемой покупательной способности денег в настоящем и будущем. После окончания Второй мировой войны, доллар США стал общепризнанной основой международных платежей, и такие товары, как золото, продолжают котироваться в долларах. Когда доллар ослабевает, цены на золото, как правило, растут, потому что за ту же унцию нужно заплатить больше долларов. Какое влияние может оказывать изменение процентной ставки в США, которая, по сути, отражает стоимость доллара? Давайте попробуем выяснить.

Акции и золото

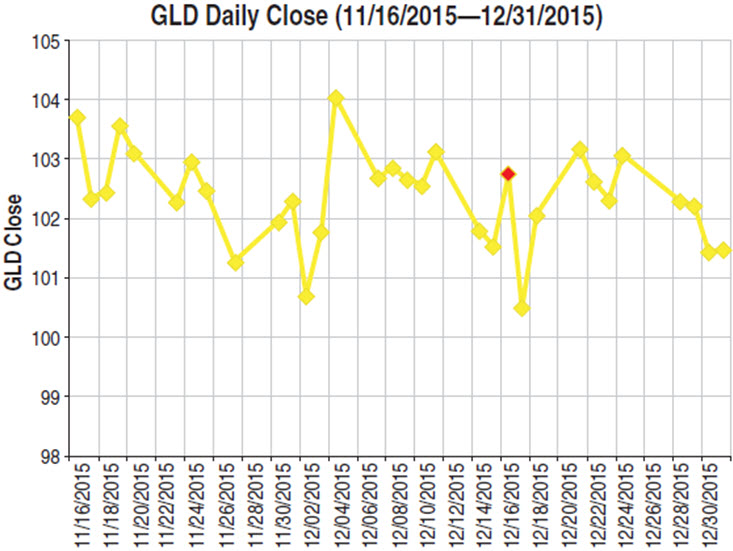

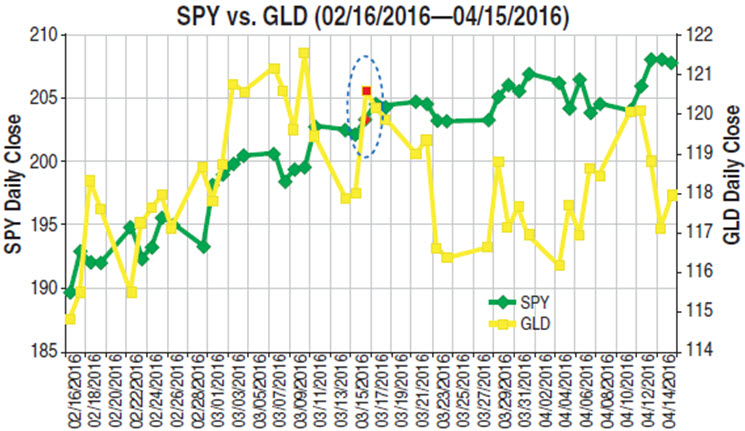

16 декабря 2015 года Правление Федерального резерва США впервые за почти десять лет повысило процентную ставку (красная точка на рис. 1). Как отреагировали цены на золото? В день объявления об этом решении, цены на золото (обозначены на рисунке как GLD) резко подскочили, но затем произошла быстрая коррекция.

Рис. 1. День принятия решения

Реакция золота на повышение процентной ставки Федеральным резервом США 16 декабря 2015 г.

Сначала всплеск, затем – быстрая коррекция.

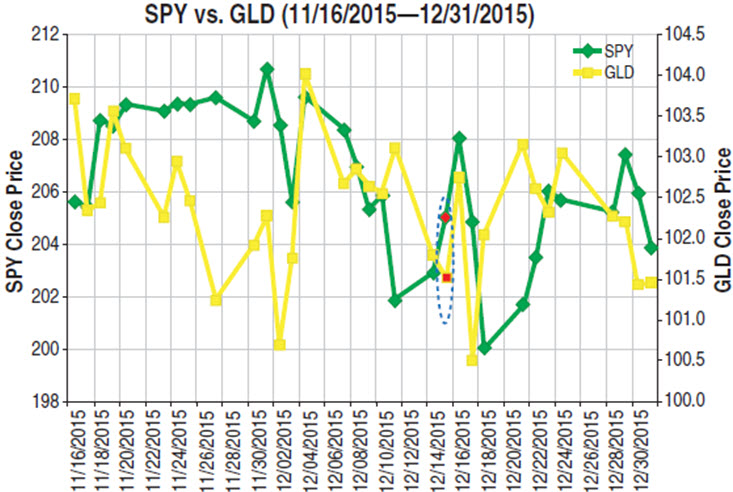

Если хотите увидеть поведение цены на золото в сравнении с рынком акций (обозначен на рисунке как SPY), взгляните на рис. 2 (красные точки и эллипс указывают на дату, о которой мы говорим).

Рис. 2. Золото и акции

Есть ли корреляция между ценой на золото и акциями?

На первый взгляд – да, но надо разбираться, настоящая она или нет

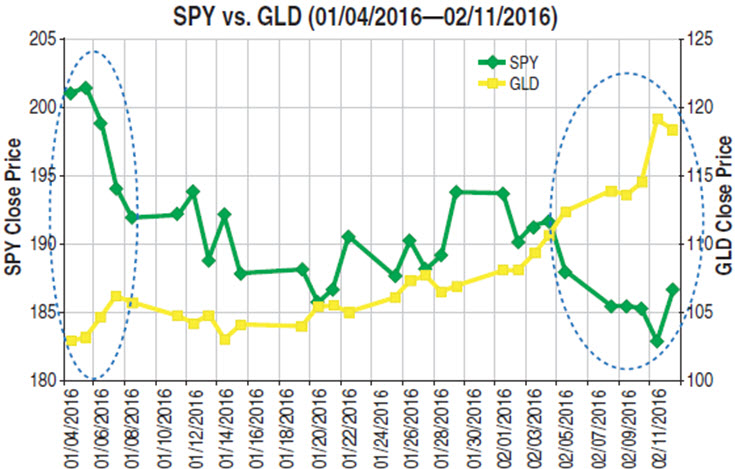

С начала 2016 года цены на золото росли, явно указывая на корреляцию с американским рынком акций.

Но действительно ли это так, или только кажется? Давайте посмотрим на график на рис. 3, где изображены GLD и SPY.

Рис. 3. При ближайшем рассмотрении

Рынок акций с начала года по 11 февраля 2016 упал. Это сопровождалось ростом цен на золото (сильная отрицательная корреляция, отмеченная эллипсом).

Когда цены на золото росли, спекулянты хотели его покупать, что привело к резкому ралли спотовых и фьючерсных цен, которые успешно преодолели отметку 1200.

Фондовый рынок падал с начала года до 11 февраля, что сопровождалось ростом цен на золото (сильная отрицательная корреляция, обозначенная эллипсами). Чем больше росли цены на золото, тем более страстно алчные спекулянты хотели его приобрести, что инициировало резкое ралли спотовых и фьючерсных цен на золото, которые успешно пересекли отметку 1200.

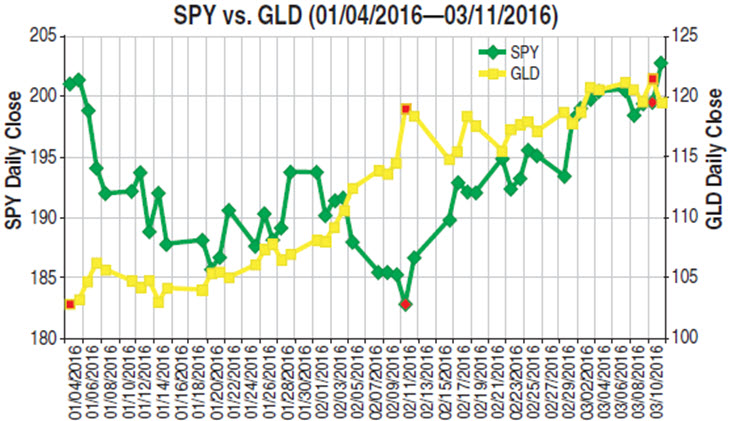

Но затем, когда фондовый рынок развернулся в сторону ралли, золото продолжало расти (вторая половина графика на рис. 4), а фьючерсные контракты ближайшего месяца поставки установили годовой High на отметке около 1288 (GLD закрылся на 121.5 10 марта 2016 г.). Это было в тот день, когда президент Европейского Центрального банка Марио Драги объявил о дальнейшем урезании процентных ставок при одновременном увеличении программы монетарного смягчения.

Красными точками отмечены цены 11 февраля 2016 и 10 марта 2016 года. Как можно заметить, 11 февраля 2016 г. краткосрочное движение цены по SPY и GLD (начавшееся в начале этого месяца) указывало на укрепление сильной отрицательной корреляции. Но к 10 марта 2016 г. отрицательная корреляция уже сменила курс и утратила силу.

Рис. 4. Нет ничего незыблемого

Даже после начала ралли на рынке акций, ралли по золоту продолжалось. К 11 февраля 2016 г. краткосрочные (с начала месяца) движения SPY и GLD показали укрепление отрицательной корреляции, но к 10 марта 2016 г. она изменила направление и утратила силу

Несколькими днями позже, в момент завершения собрания FOMC 16 марта 2016 г. (красная точка и эллипс на рис. 5), председатель Федерального резерва Джанет Йеллен своей миролюбивой позицией и не повышением ставки не разочаровала рынки. Как отреагировали цены на золото?

Рис. 5. Нестабильная история

В марте 2016 г., когда Федеральный резерв США решил оставить процентные ставки без изменения, реакция рынка показала отсутствие сильной взаимосвязи между направлениями движения акций и золота

На рис. 5 видно ценовой тренд, начавшийся сразу после Low рынка акций 11 февраля 2016 г.

Этот график опять показывает нам отсутствие устойчивой, сильной и различимой взаимосвязи между направлениями движения цен SPY и GLD, не говоря уж о периодах времени вблизи важных для рынка событий. Возможно, инвесторы массово использовали золото для хеджирования своих позиций в акциях, но к настоящему времени уже очевидно, что потенциально сильная корреляция между акциями и золотом является нестабильной.

Как торговать эту взаимосвязь

Теперь, когда мы поняли основу структуры цены на золото, давайте посмотрим, как можно это понимание превратить в деньги на своем торговом счете. Помимо покупки физического золота, можно торговать этот металл посредством фьючерсных контрактов или в составе таких биржевых продуктов, как GLD.

Чтобы не прибегать к стратегиям, основанным на сложных вычислениях вероятностей, давайте немного глубже разберемся с GLD. Этот биржевой фонд (ETF) поддерживается Всемирным советом по золоту (WGC). Заметим, что ETF - одна из разновидностей биржевых продуктов. GLD - это ценная бумага, которая торгуется на бирже и отслеживает цену на золото. Каждая акция (технически - "блок") представляет собой одну десятую часть унции золота. Теоретически, поскольку в ETF в любое время могут создаваться новые блоки, максимальный размер такого фонда не ограничен. Более того, эмитент может сохранять привязку цены ETF к цене на золото за счет выпуска или выкупа акций. Можно также торговать опционами на GLD, в том числе - недельными.

Начинающему трейдеру торговля золота (через ETF и фьючерсы) может показаться крайне простой игрой. Но на самом деле, этот рынок очень глубокий, богатый и коварный. Допустим, вы прогнали все свои математические модели и провели технический анализ. Они показали что цена на золото встретит сопротивление на уровне 3.65% от текущей цены. Вы предпочитаете торговать золото с помощью ETF GLD, который в настоящий момент котируется по 118.61$. Поскольку ваша модель предсказывает, что цена имеет ограничение сверху на уровне 122.94$ (118.61*1.0365), то вы, оставляя небольшое пространство для погрешности, держите в уме уровень сопротивления 123$. Это - ваша краткосрочная цель на следующую неделю.

У вас нет на руках базовых акций GLD, а ваша модель предсказывает, что движение вверх до 123$ будет лишь временным. Хорошо было бы в такой ситуации продать 100 акций GLD по 123$ и откупить их позже. Но сегодня никто не купит у вас эти акции по 123$, поскольку на рынке их можно купить по 118.61$. Что делать? На удивление, выход есть! Вы можете продать опцион Колл с ценой страйк 123$ и сроком исполнения в пятницу следующей недели. Так как вы продаете опцион, то получаете премию. Допустим, что в нашем случае вы можете получить премию в размере 20$ (то есть, 0.20$*100, поскольку мультипликатор опционов равен ста).

Таки образом, вы заключили контракт на продажу GLD по 123$ (в день исполнения опциона, если он дойдет к этому уровню или превзойдет его) и получили за это премию. Если ваша модель окажется точной, и цена GLD не коснется уровня 123$ или не превзойдет его к моменту погашения в пятницу, то вы не продадите GLD по 123$, но "без какого-либо риска" заработаете определенную сумму в виде премии за опцион.

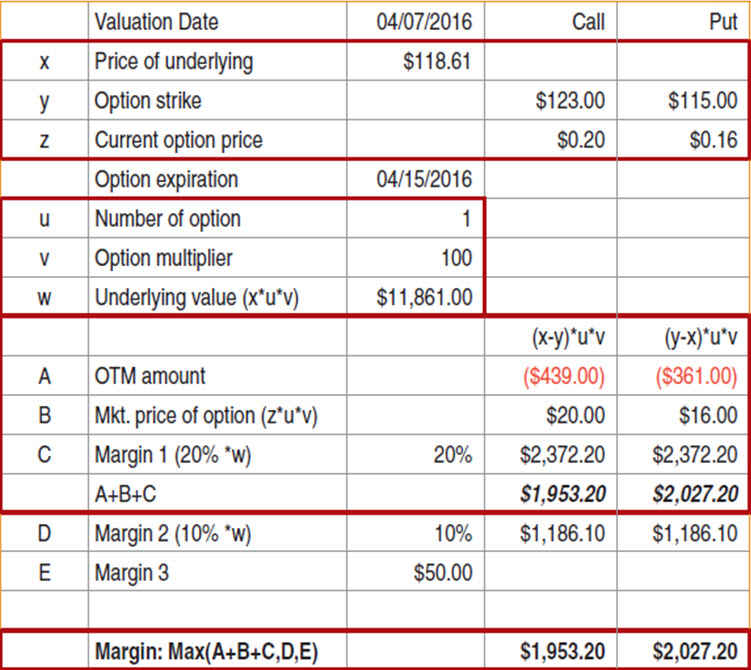

И вы думаете: "Почему бы не продать 10 опционов Колл и не получить 200$ (20$*10), или еще лучше - продать 100 опционов Колл и получить 2000$ (20$*100)? Если бы это было так просто! Когда вы продаете в шорт опцион Колл, то должны разместить маржинальное обеспечение в денежной форме (подробный расчет приведен на рис. 6, но конкретные цифры следует узнавать у брокера). Таким образом, для каждого проданного в нашем случае опциона Колл, вы должны иметь депозит не менее 1953$ на торговом счете у своего брокера. Если обратить внимание на приведенный расчет, то, чем выше цена GLD, тем сильнее маржинальные требования возрастают в реальном времени, пока ваша шортовая позиция еще открыта.

Рис. 6. Расчет маржи

При продаже опционов Колл нужно иметь на счете маржинальное обеспечение в денежном виде

Таким образом, для 10 проданных опционов вам придется зарезервировать 19 532$, а за 100 опционов - 195 320$. Предположим, что вы - достаточно состоятельный трейдер, и деньги для вас - не проблема. Существуют ли в таком случае риски, связанные с масштабированием шортовой позиции с 10 до 100 опционов Колл? Безусловно, существуют. В конце концов, без риска не получишь вознаграждения! Давайте рассмотрим бычий сценарий. Предположим, что вы продаете непокрытый опцион Колл (то есть у вас на руках нет базовых акций GLD). Предсказательная способность любой модели несовершенна. Что произойдет, если в момент покрытия опциона в пятницу цена GLD выстрелит вверх до 128$ (каким бы маловероятным ни казалось такое событие с точки зрения вашей модели) и закроется там? Теперь ваш опцион Колл - "в деньгах", поскольку цена закрытия GLD выше, чем ваша цена страйк 123$. Ваш опцион будет исполнен, если вы не закроете открытую позицию.

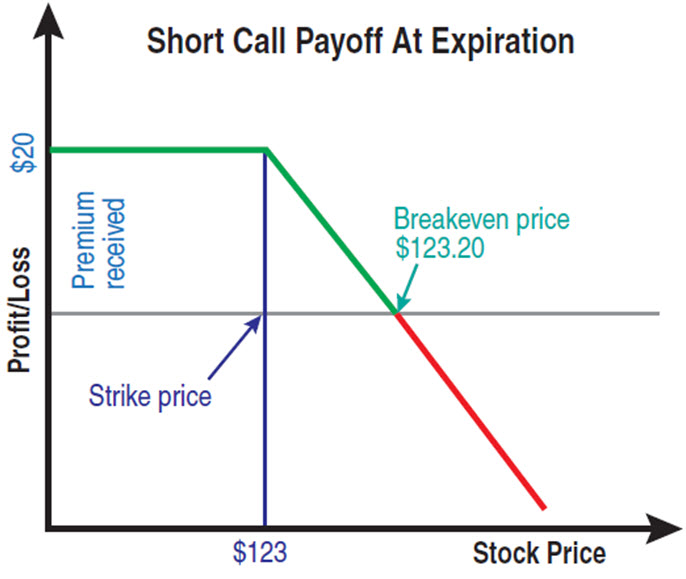

Взамен каждого опциона Колл, который вы продали, теперь у вас есть 100 акций GLD в шорт по 123$. Если вы продали 10 опционов, то имеете 1000 акций GLD в шорт по цене 123$, при том, что GLD уже фактически торгуется по 128$. Таким образом, вы остаетесь с позицией, убыток по которой составляет 5000$ ((123-128) *1000). Вам придется принять этот убыток и двигаться дальше или сохранить шортовую позицию в надежде на то, что цена сделает коррекцию, и вы сможете выйти с меньшим убытком. В любом случае, вам придется несладко. Теперь представьте, что было бы, если бы вы продали 100 опционов: у вас было бы 10000 акций в шорт и убыток по 5$ на каждой акции, что в сумме составляет 50 000$. Впечатляющая цифра! На рис. 7 показаны выплаты по шортовым опционам Колл на дату погашения.

Рис. 7. Окупаемость опциона Колл в шорт при экспирации

На каждый проданный опцион Колл вы получаете в шорт100 акций GLD по 123$.

Но если GLD торгуется выше 123$, вы останетесь с убытком.

Если на дату экспирации GLD закроется ниже 123$, опцион завершится потерей стоимости. Вы получаете премию

При лучшем развитии событий, если на момент погашения в пятницу цена GLD закроется ниже отметки 122$, ваши опционы окажутся "без денег" и завершатся потерей стоимости. Если вы продали 100 опционов, то полученная за них премия в размере 2000$ пополнит ваш счет. Всего за семь торговых дней, инвестиция (с учетом маржи) в размере 195 320$ принесет вам доходность 1.02% за период нахождения в позиции. Пересчитайте эту доходность на год!

Теперь обратимся к медвежьему сценарию. Допустим, ваша модель также предсказала, что, при медвежьем развитии событий, цена на золото не упадет более чем на 2.23% от текущего уровня. Если GLD сейчас торгуется по 118.61$, то расчетная нижняя граница цены составляет 115.97$.

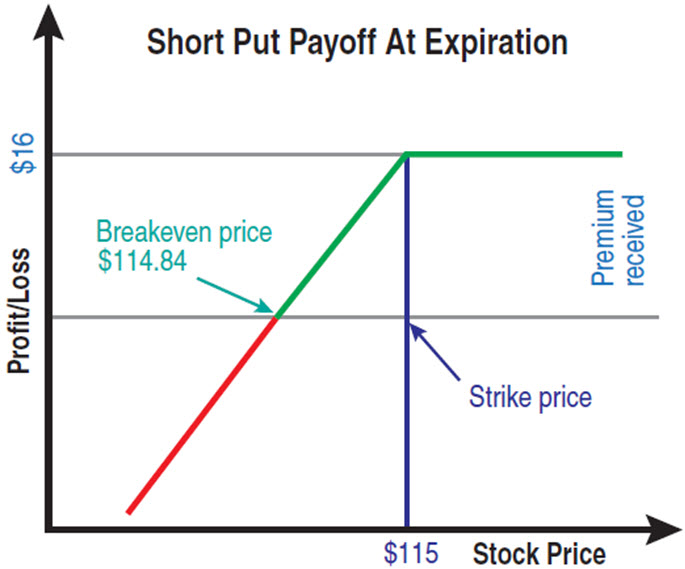

Можно было бы просто торговать финансовый контракт, который позволит вам монетизировать это предсказание. Вы можете продать опцион Пут с исполнением в следующую пятницу по цене страйк 115$ (с допуском на погрешность), получив премию 16$ (0.16$*100) за каждый проданный опцион. Поскольку вы теперь - профессионал по опционам, то уже знакомы с маржинальными требованиями, приведенными на рис. 6 (2027$ за один Пут, 20 272$ за 10 Пут и 202 720$ за 100 проданных опционов Пут) и помните о сопутствующих рисках. Продавая Пут, вы рискуете получить позицию по акциям, если GLD закроется ниже вашей цены страйк 115$. Важно помнить, что именно покупатель имеет право исполнить опцион, а не продавец. Нельзя одновременно сохранить пирожное и съесть его - вы получили премию за опцион, поэтому должны отказаться от некоторых прав.

Чтобы избежать лишних объяснений, рисунке 8 приведен P/L счета и цену безубыточности для позиции с опционом Пут в шорт на дату погашения (красная линия обозначает убыток, зеленая - заработанные деньги).

Рис. 8. Окупаемость опциона Пут в шорт при экспирации

Если вы продаете Пут по 115$, то рискуете получить позицию, если GLD закроется ниже цены страйк.

Показаны P/L и цена безубыточности для позиции Пут в шорт при экспирации.

Красная линия – убыток, зеленая - прибыль

Окупаемость спреда

Давайте остановимся и на секунду задумаемся об этих двух сделках.

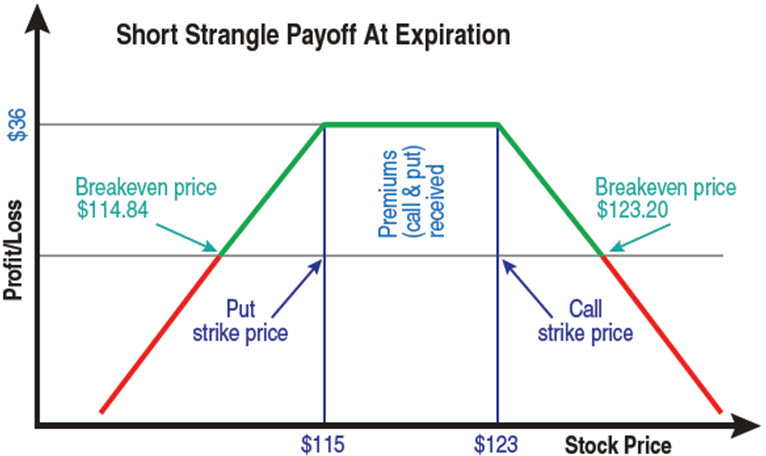

В первом случае вы продали опцион Колл по 123$ (эту цену можно рассматривать как потолок, ниже которого ваша сделка будет прибыльной), а во втором - продали опцион Пут с ценой страйк 115$ (это - "пол", выше которого ваша сделка будет прибыльной). Даты погашения в обоих случаях одинаковы. Вы открывали обе эти сделки, потому что ожидали, что в рассматриваемый период цена GLD будет ходить в диапазоне от 115$ и 123$. По сути, вы продали некий спред опционов, который называется "стрэнгл" для рейнджевого сценария. На дату погашения, окупаемость шортового стрэнгла будет выглядеть, как показано на рис. 9.

Рис. 9. Окупаемость стрэнгла в шорт при экспирации

Продав Колл по 123$ и продав Пут по 115$ с одинаковой датой исполнения, получим спред, который называется «стрэнгл» для рейнджевого сценария

Теперь вы можете торговать не только пресными односторонними опционами, а подняться на более высокий уровень опционных спредов, которые применяются для управления рисками и повышения доходности.

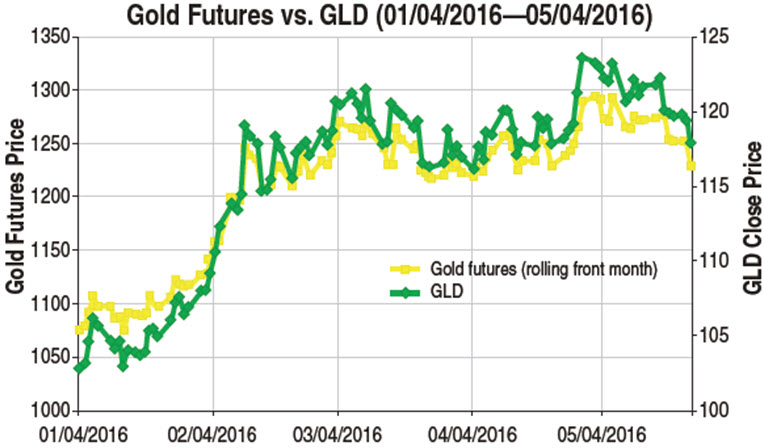

А еще есть фьючерсы на золото

Если вы торгуете фьючерсы, то можете предпочесть работать непосредственно с ценой на золото в виде фьючерсов на золото (и опционов на фьючерсы), потому что GLD, как и другие ETF, предполагают дополнительные комиссии, взимаемые эмитентом и приводящие к разнице в динамике цен между ETF и фьючерсами.

На рисунке 10 приведен график, иллюстрирующий цену GLD в сравнении с ценой фьючерсов на золото (корреляция за 12 месяцев по 24 мая 2016 года составляет 99.5%).

Рис. 10. GLD и фьючерс на золото

Еще одна возможность для торговли золотом – фьючерсы на золото и опционы на эти фьючерсы.

Как видно, цена GLD и цена фьючерса на золото имеют высокую корреляцию

И все-таки, оно блестит

Поскольку мы говорим о торговле золотом, стоит учитывать, что, хотя цены с начала 2016 года находились в узком диапазоне, и пока еще не было достойных этого металла движения, золото все же не утратило своего блеска. Оно продолжает торговаться как "мировые товарные деньги", а также служит посредником при валютных расчетах, хранилищем ценности, спасением от инфляции, а для многих инвесторов - безопасной гаванью, где можно укрыться от негативного влияния процентных ставок. В конце концов, можно смело утверждать, что золото не перестало быть влиятельным фактором мировой экономики. Научиться прибыльно торговать фьючерсами на золото и другими финансовыми инструментами можно на курсах для трейдеров от компании United Traders.

Крутая статья!