- качественный актив, не подверженный банкротству, измениться может только цена, но весьма сомнительно в ближайшее время исчезновение его из нашей реальности или полное обесценение

- доступность по цене: контракт серебра стоит около 11 000 рублей, что позволяет поделить ИИС на несколько частей для поэтапного бесплечевого входа

- субъективно низкий уровень цен: старт любых покупок в подобных активах интересен, когда цены скорее "низко" чем "высоко" (хоть эти понятия сугубо субъективные), при этом мы никогда не сможем угадать идеальную точку входа, поэтому не будем и пытаться.

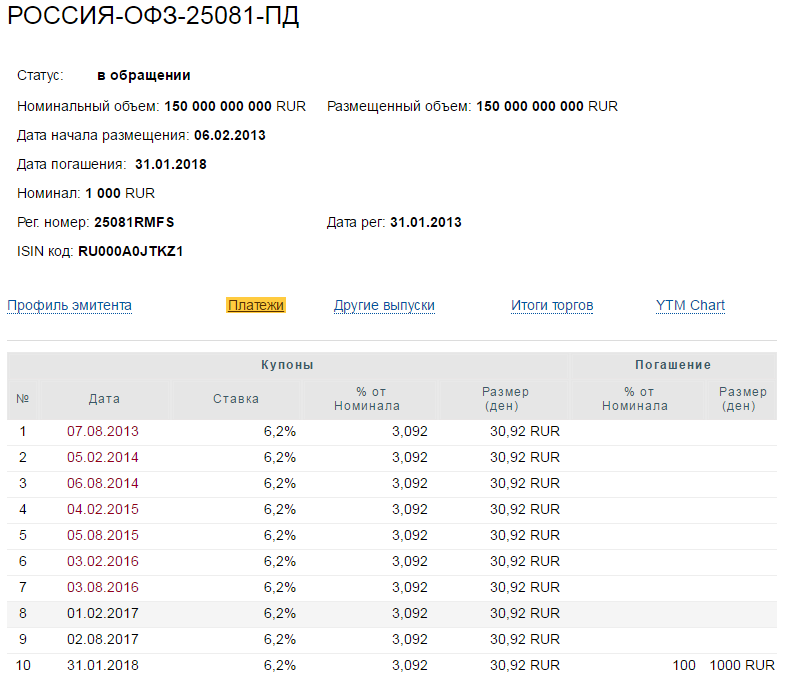

Если не брать в расчет обычную покупку коллов с дальнейшим управлением (которое может быть затруднено ликвидностью, но об этом ниже), то один из вариантов, который пришел мне в голову это самый обычный структурный продукт. До конца ИИС у меня остается полтора года, поэтому я могу взять какую-нибудь достаточно ликвидную и надежную облигацию, а ее купоны направить на покупку коллов. Наилучшим образом подойдут ОФЗ с дюрацией в пределах 365-600 дней. Просмотрев варианты, я определил, что наилучшим выбором будет ОФЗ 25081.

Облигация будет торговаться еще чуть более года и относится к типу ПД, т.е. облигация с фиксированным купоном. Купон небольшой, поэтому бумага имеет дисконт чуть меньше 3%, таким образом, итоговая доходность в районе 9% годовых. Уверен, с учетом взятого ЦБ курса на снижение ключевой ставки подобные облигации будут хорошо уверенно сокращать дисконт, плюс короткий срок снижает волатильность инструмента. Если прикинуть на глаз вероятные комиссии, а также учесть, что серебро торгуется поквартально (и фьючерсы и опционы), на каждый квартал мы можем выделить где-то 2,2% от счета. Принимая во внимание, низкую стоимость коллов, нам будет уверенно хватать на 5-6 контрактов на каждой экспирации. В худшем случае, мы не получим ничего, хотя, разумеется, это весьма сомнительное мероприятие год проработать и остаться с нулем. Управление коллами может как улучшить результат, так и ухудшить его.

Прорабатывая мысль дальше, мы могли бы сделать все наоборот, т.е. работать от продажи. Так разделив счет на несколько частей и определив предельное количество контрактов (для нашего счета с учетом дальнейших более дешевых покупок это было бы в районе 20 фьючерсных контрактов) мы могли бы входить от продажи путов. Тогда у нас получается несколько сценариев:

1) цена осталась в пределах проданного пута либо незначительно подросла (менее 50 центов): мы забираем всю временную стоимость и на следующей экспирации можем продать тот же страйк

2) цена выросла более серьезно: мы по-прежнему забираем временную стоимость, но совершенно не монетизировали рост, хотя изначальная идея была как раз на рост базового актива

3) цена упала ниже проданного страйка: в месячных опционах мы бы вышли на поставку, но поскольку серебро квартальное, с поставкой наш фьючерс также экспирируется, таким образом, поставку нам нужно будет осуществить самостоятельно, купив следующий фьючерс. После данного мероприятия мы берем новую часть для работы, которая будет уже гораздо ниже по цене (например, для серебра это может быть район 14.00) и продолжаем продавать путы там.

Если мы выделили несколько рабочих частей, то при первоначальном входе никак не возьмем более половины счета (распределение можно сделать по три части и войти одной либо по четыре и войти сразу двумя, что составит половину счета по стоимости). Оставшуюся половину счета можно отправить все те же ОФЗ. Если нам так и не понадобится вторая и третья рабочая части (т.е. реализуется сценарий 1), то все что мы заработаем, это 1/2 ставки ОФЗ + доход от продажи бесплечевых путов. По моим подсчетам это итог в 14-15% годовых. Много это или мало при необходимости сделать 4 действия в год, вопрос остается открытым. Хотя бы потому, что у нас есть другие сценарии. Мы могли бы немного поднять эту доходность (скажем, на 1%), переводя в ОФЗ большую часть денег, т.к. мы продаем из расчета стоимости контракта, а не ГО, но в этом случае возникает серьезный риск маржин колла. ОФЗ торгуется в режиме Т+1, таким образом если нам потребуются денежные средства и мы продадим часть облигаций, сделать перевод сможем лишь после 17.00МСК следующего дня - за это время нашу позицию могут закрыть.

Принимая во внимание возможность сценария 2, беря две рабочие части сразу, можно одну из них взять фьючерсами или коллами. Мы ведь рассматриваем рост изначально и хотели бы поучаствовать в нем. В этом случае мы недополучим от продажи путов, но заработаем на росте. В случае покупки коллов мы несем риск потери временной стоимости, но резервируем в разы меньшую сумму, т.е. опять же можно направить в ОФЗ больше денежных средств (в этом случае без возможности маржин колла). В случае покупки фьючерсов у нас нет риска потерять временную стоимость, но мы резервируем гораздо большую сумму для рабочей части.

С третьим сценарием нам придется работать более плотно, хотя опять же всего пара действий раз в три месяца. При выходе на поставку после покупки фьючерсов мы можем продавать коллы выше. В этом плане нам на руку, что серебро квартальное, т.к. на ряде страйков вверху будет солидная временная стоимость, которая закроет контанго, что мы взяли на себя и даст дополнительную прибыль при стоянии на месте или слабом росте. Отдельно стоит вопрос, сколько продавать коллов: равное количество фьючерсу или меньше. В первом случае мы недозаработаем при сильном росте, но при слабом движении получим большую отдачу. Во втором случае все наоборот. Опять же стоит отметить, что управление позицией (например, частичная фиксация фьючерсов после роста) может как улучшить доходность, так и снизить. Тут все ложится на профессионализм и мастерство трейдера.

Отдельно поговорим про риски всего этого мероприятия помимо риска уснуть от скуки или разочароваться в доходности, когда все вокруг хвастаются трехзначными цифрами в процентах.

1. Ликвидность.

Одна из самых первых проблем, с которой приходится столкнуться. Я не стал бы писать эту статью, не опробовав изначально получение позиции в текущем серебре. При цене базового актива 16.50 я решил попробовать взять позицию на половину счета без плеча. Для имеющегося ИИС это 9 контрактов. 5 контрактов я поставил на продажу в путы 16.50 (цена 0,39) и стоял 5 часов в стакане, прежде чем получил исполнение. Но получил. Дополнительно я решил проверить другой страйк и разместить там еще 4 контракта, к моему удивлению на страйке 16.00 была куча желающих и при теории 0,21 я спокойно вошел в покупателя по 0,20, который хотел купить гораздо больше. За 2 недели до экспирации при сохранении цены выше 16.50 доходность подобной позиции составляет 20% годовых.

2. Долларовый риск: серебро долларовый актив и изменение курса доллара повлияет на его стоимость в рублях, однако ни я ни кто либо другой не сможет сказать, где будет доллар через год или к следующей квартальной экспирации.

3. Время. Торговля временем требует времени и терпения, что ж тут добавить. На ИИС это делать гораздо проще, если вы сознательно выделили на работу со счетом определенное количество лет.

4. Риск прибыли. Как ни странно, он у нас тоже есть. В случае резкого роста серебра в пределах первой или второй экспирации будет уже нецелесообразно продолжать продавать путы так высоко и действовать по прежней схеме. Логичнее будет забрать прибыль и перейти в другую идею. Правда, из всех возможных рисков этот самый приятный.

Очевидно, что все эти мероприятия не хватают звезд с неба (при реализации 2-3 сценария думаю, со временем реально выйти процентов на 20% годовых плюс минус), но и не несут особых переживаний по отношению к позиции и не требуют тщательнейшего анализа при принятии решений, а сами решения весьма редки.

Все плюсы и минусы можно обсудить в комментариях!

Желаю успехов в работе!

Григорий Богданов

Григорий Богданов

Gvardiev

Gvardiev

Григорий Богданов

Григорий Богданов

Gvardiev

Gvardiev

Евгений Гетте

Евгений Гетте

Григорий Богданов

Григорий Богданов

Благодарю за интересную идею. Получилось сбалансированное объединение безрискового вложения и торговли временем через безплечевую продажу волатильности. Думаю рост драгов не за горами. Медь уже улетела, палладий тоже. Платина кстати тоже визуально находится на низах. Как вы считаете можно ли убрать валютные риски, используя еврооблигации, существуют ли ОФЗ в долларах? Вы будете покупать фьючерс на новом контракте в случае поставки до или после экспирации опционов?

И всё-таки я не понял что нужно будет делать, если вы в этой экспирации выйдете на поставку: продавать колы, ждать пока фьючерс вернется на страйк продажи, будете ли вы сразу продавать следующую часть путов? иные варианты?