У оптимистов сбываются мечты, у пессимистов-кошмары

Добрый день, уважаемые читатели.

После некоторого перерыва приятно вернуться к письменному анализу, структурировать информацию. Как знать, возможно, ее собирание воедино закроет где-то зияющие пустоты понимания, а может трассирующая мысль оставит сквозные ранения размышлений...

Последнюю неделю я много времени проводил в раздумьях о конференции. Я взал за правило выписывать любые тезисы в единый документ (эта ситуация, а также написание статей всегда осложняется тем, что самые интересные мысли ко мне приходят в ванной, не знаю почему так), в итоге тезисов собралось на двухчасовое выступление, я же хотел из собирать до конца марта. Пока думаю сделать сжатое тезисное выступление (с учетом моей крайне медленной скорости речи вряд ли получится иначе), а далее уже по желанию и интересу дополнить отдельной статьей или видео. Так или иначе вопрос остается открытым.

Параллельно в это время я наблюдал за возросшим напряжением среди инвесторов. Конечно, не без причины. Причины, они у нас всегда находятся. Я ожидал, что рынок действительно скорректируется и был готов потратить часть резерва на докупку бумаг, но этого не произошло. Поэтому в отношении своих позиций я продолжаю придерживаться очень простой стратегии бездействия в течение текущего года. На практике она получается несколько сложнее, чем очень простая…

На очередном негативе идея роста рынка в инвесторской риторике все больше и больше представляется как бесконечно удаленный пункт назначения. Несмотря на все попытки идти, бежать, грести в его сторону, он на равную величину усилий удаляется от нас. Так ли это для вас, это хоть и полемический, но и интимный вопрос.

За прошедшие две недели я получил практически одновременно сразу несколько отзывов в едином ключе: моим статьям не помешало бы сократить размер и добавить в структуру краткое резюме в начале. С первым у меня реальная проблема, мне комфортнее писать редко, чем часто, а материала накапливается много, ведь я просматриваю все отчеты и веду дневник основных корпоративных событий в Telegram — хочется всем этим поделиться, вдруг кто-то что-то пропустил. Поэтому я начну со второго момента и кратко пройдусь по основным событиям и отчетам. Очень кратко затрону каждую тему, а потом рассмотрю заинтересовавшую меня фундаментальную информацию в ЛСР, Мегафоне и Обуви России. Таким образом все, кому фундаментальные изыски будут не интересны, могут не читать статью после кратких выводов.

Также в течение недели я уделил определенное время прослушиваю конференц-звонков. Мнение за определенными исключениями сложилось весьма положительным. В ходе звонка между строк читается полезная информация, дополнительная полезная информация проскакивает в ходе вопросов и ответов. Однако у ряда компаний есть практика проведения conference call на english language, где уровень pronunciation выступающих не очень высок, это дополнительно происходит с наличием крайне низкого качества sound, в итоге это оставляет крайне печальное впечатление. Анализ конференц-звонков будет постепенно раскрываться в моих статьях по мере прослушивания. Пока мне удалось ознакомиться с записями Газпром нефти, Ростелекома и Энел Россия.

Коротко события и реакции.

— Отчетность всего ГЭХа оставляет впечатление от нормального к хорошему. Как и в сетях сейчас там очень большая напряженность на фоне неопределенности, в частности связанной с ДПМ-2. Глобально я не вижу поводов для паники даже по Мосэнерго, которой прочат сдуться первой на фоне завершения выплат по ДПМ-1. Я совершенно не разделяю мнение, что компания должна быть укатана в пол на фоне новых вложений, но с и уровнем дивидендных выплат очень осторожен. Финансово компании легко осилят любой уровень выплат в интервале 25-50% РСБУ, выплату в 35% считал бы хорошим и достойным уровнем, но рассматриваю этот сценарий как оптимистичный.

Обзор ГЭХа на конференции представит мой друг Георгий. Мы (особенно он) много общались с представителями разных генерирующих компаний за последние дни.

На самом деле в IR очень много замечательых и приятных людей, которые адекватно реагируют на обращения. Это очень и очень радует.

— Отчетность ГМК оставила крайне неприятное впечатление. Фраза в духе «у нас ND/EBITDA 2.00, но для выплаты дивидендов будем считать, что 1.80» не заслуживает ничего иного кроме фейспалма. Критикуемая мной наперсточность нестандартизированных показателей заставляет перефразировать известное выражение «Есть ложь, есть большая ложь, а есть отчетность». Я продолжу эту критику на конференции и, к сожалению, эта неделя просто в изболии поставляла примеры.

Саму компанию я покинул ранее, когда впервые заговорили о возможности срезать дивиденды. Сейчас эта возможность возвращается, но у меня желания вернуться в бумагу по текущим ценам нет (а последние события в манипуляцией данными только больше удаляют от этого желания). Вполне возможно я не прав и ГМК ждет бурное развитие. Лично я не сторонник доходных историй, разивающихся с повышением долга и платящих дивиденды (здесь можно было бы тыкнуть меня в пример растущего Акрона, да-да, я знаю); менеджмент обещает снижение долга к концу года, но после текущей выходки им веры нет. ND/EBITDA только пересчитывать собственноручно.

— Ростелеком утвердил дивидендную политику, обозначив минимальный дивиденд в 5.00 руб. Размер выше минимального возможен и будет зависеть от денежного потока (уровень 75% FCF остался). По Ростелекому я готовлю большой пост (по всей видимости он будет следующим, хоть и слегка запоздалым) на основе отчета, презентации, конференц-звонка и стратегии, которая должна быть презентована 21 марта.

В целом, если не углубляться и не копаться, это адекватная дивидендная история, если вы не гоняетесь за сильным апсайдом и ориентируетесь на доходные варианты. Растущим и стоимостным — не беспокоиться.

— Отчетность ЛСР напрочь вся пересчитанная по новым стандартам. Сама компания оставляет смешанные впечатления, есть и хорошие моменты (дивиденды и байбеки, стоимостная оценка на нормальном уровне) против не совсем стабильных результатов и ряда смущающих меня моментов, которые я разберу ниже. Также ЛСР выходит из производства, чтобы сконцентрироваться на строительстве. На мой взгляд это их слегка диверсифицировало (хоть производство тоже касалось строительства диверсификацией это можно назвать с очень большой натяжкой), возможно слегка интегрировало. Им виднее, хочу подождать дальнейших результатов

Я пока стою в стороне, не принял решение по этой компании.

— Хороший и достаточно ровный отчет Юнипро оставляет его спокойной дивидендной историей. Компания напрямую ориентирует нас на выплату 22 коп. двумя полугодовыми траншами по 11 коп. Отличная доходность, если вы брали ниже, текущие цены под вопросом. С точки зрения техники движения — компания 7 лет находится в коридоре 2.00-3.00, уйдет ли она когда-нибудь выше… вполне возможно после восстановления Березовской ГРЭС.

— Газпром не утвердил выкуп акций. Логичное и правильное решение. Смысл растить долг при отсутствии потока, вообще не знаю зачем сотрясали воздух этими заявлениями.

— Очень много корпоративных событий по ИнтерРао сразу после выхода отчетности. Компания вводит первый энергоблок Затонской ТЭЦ в Уфе, менеджмент по опционной программе сдает полученные по 1.65 акции, компания рекомендует дивиденды 25%ЧП или 13 копеек. Второе событие особенно дискуссионное и с одной стороны массовая продажа акций инсайдерами ну никак не ориентирует на позитив в отношении компании. С другой стороны просидев 3 года с опционом и получив акции по 1.65 сдать их по 3.36-3.43 нормальное дело. С учетом кучи противоречий я для себя определил, что текущие цены мне не интересны, начну смотреть примерно от 3.00, если такая возможность будет.

ИнтерРАО аномально дешево оценена и имеет кэш, который рано или поздно потратит. В этих условиях даже серьезные приобретения и инвестиции не исказят кардинальным образом дешевую стоимость, особенно если цена будет ниже текущих.

В любом случае компания не в фокусе, среди государственной генерации я ориентируюсь прежде всего на РусГидро, которая представит отчет через неделю.

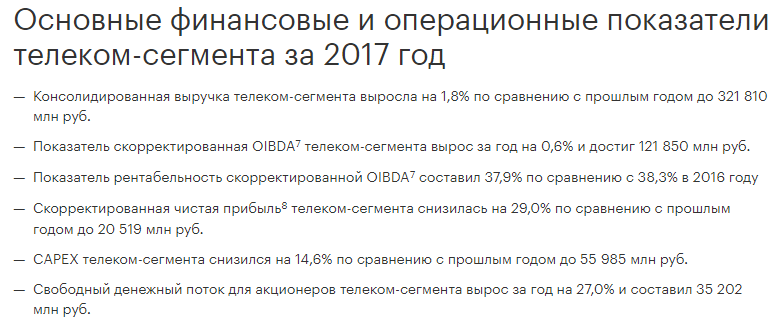

— Отчетность Мегафона еще один пример наперсточности, разберем ниже. Вопрос у меня в другом. Если еще в ноябре компания объявила, что не будет платить дивиденды, кто терпел до последнего и вышел только после объявления об отказе от дивов? Вопрос риторический.

Решение не платить дивиденды тоже логичное, правильное, но тяжелое. Компания платила, наращивая долг, но бесконечно долго это продолжаться не могло. Одновременно с этим компания повысила оценку капекса. Я не вижу идей в Мегафоне на текущий год и по большому счету поставил на нем крест до конца года. Вернусь к размышлениям по результатам отчета за 9 месяцев.

— АФК Система продолжает делать смелые ходы, отказываясь от SPO и перенося даты IPO на 2020. Это попытка сохранить красивую мину при плохой игре (заявляя что денег им сейчас не надо) или набивание цены на свои активы или нечто большее..? Мне очень нравится Система на текущих. При всем уважении к людям рассказывающим про риск и поедание кактуса сейчас Система это прежде всего очень понятная доходная история, которая платила купоны и дивиденды даже при аресте важных активов.

Разумеется, без фанатизма и в рамках диверсификации.

— Энел Россия представила хорошие данные, которые впрочем и ожидались от компании. Продолжает выполняться стратегический план, представленный в ноябре и сейчас наступает определенная развилка. Компания любезно поделилась записью конференц-звонка.

Компания в рамках презентации не сообщает ничего нового, в ходе конференц-звонка всячески уходит от вопросов. По прямому вопросу о продаже Рефтинской ГРЭС отвечают, что свежих новостей нет. Станцию продают на моей памяти с последнего квартала 2016 (если не раньше) и планировали в первом квартале 2018 уже закрыть сделку. По риторике менеджмента близости этого события не чувствуется. Вопрос распределения этих средств остается открытым, хотя домыслов очень много.

В презентации стратегии раскрыты новые стройки и новый капекс, это старая информация и я о ней уже писал раньше. В звонке четко раскрыто, что среднегодовой стандартный капекс на поддержание мощностей составляет 6 млрд. Остальной капекс на развитие показан в итоговом исчислении. Это значит, это общая сумма. Неправильно считать, что на будет потрачена в этом году. Неправильно считать, что она будет распределена равномерно по 3 годам. Это просто итоговая сумма.

В той же презентации было отмечено, что выплата дивидендов будет продолжать производиться в том числе за счет увеличения чистого долга. В текущем году к выплате ожидается 14 копеек, в следующем 13, через год 15. Все это выглядит весьма реализуемым и адекватным с точки зрения доходной истории. Какой-то более существенный апсайд возможен только в случае выплаты дивидендов с продажи ГРЭС, но тут итальянцы еще могут кучу раз поменять свое мнение (как собственно они делали до этого) и даже текущая позиция не является устойчивой, может измениться.

У меня Энел куплен на одном из счетов по 1.00, частично был закрыт по ходу движения. С остатком не предпринимаю действий, решу позже.

— Отчет Алросы не мог быть сильным по понятным причинам. Приятно порадовал баланс, где видно, что компания поработала с долгом, все остальное является отголоском сложного года. Помимо аварии на результат повлияли курс рубля (тут тоже ясно, что компания ничего не могла сделать), а также изменения в ассортименте (вот здесь по всей видимости мог иметь место определенный бизнес-просчет).

Алросу я активно добавлял по ценам ниже 80 руб., но сейчас после роста вряд ли бы стал заходить. Сейчас логичнее было бы закрыть часть позиций после роста, лично я стараюсь не закрывать сразу все, а выходить частями — никогда не угадаешь идеально. На остаток комфортно получить дивиденды (считаю доходность к цене покупки, а не к текущей) и держать дальше в рамках диверсифицированного портфеля. Посмотрим как будет вести себя доллар и рынок алмазов в этом году.

Дополнение к обзору: стенограмма конференц-звонка Газпром нефти, тезисно

— снижение переработки связано с ремонтом, прежде всего на московском заводе

— в обозримом будущем планируется запуск новых месторождений

— объем переработки вырастет в 2018, выше уровня 2017, сопоставимо с уровнем 2016 или чуть ниже

— на 4 квартал всегда приходится большая часть затрат: это связано с тем, что компания сознательно оставляет расчеты по ряду договоров на конец года. Так было и так будет дальше.

— не планируется увеличение кредитного портфеля

— капекс планируется на уровне закрытого года, сейчас ориентир на переработку

— в 2019 планируют заявить на получение налоговых льгот по Новопорту

— снижение оборотного капитала в 2017 было связано с успешной оптимизацией, не видят серьезного потенциала для дальнейшего снижения в текущем году

— развитие добычи на шельфе более сложное и дорогое, пока двигаются в этом направлении осторожно

— инвестиции в добычу быстрее дают отдачу, поэтому компания изначально фокусировалась на них, инвестиции в переработку более дают отдачу медленнее, но дольше, поэтому сейчас фокус на них

На этом обзор закончен, я перехожу к ЛСР, Мегафону и Обуви России. В каждом случае меня интересуют не компании, не планирую приобретать ни одну из них пока что. Меня интересуют определенные моменты анализа. Дополнительно эти элементы будут раскрываться в рамках выступления на конференции, по крайней мере на сколько хватит времени. Я не планирую выделять какие-то рекомендации, об этом я пишу в статьях (если есть что рекомендовать) или об этом можно спросить у меня лично. Не страдаю гипертрофированным ЧСВ, адекватно реагирую на вопросы, всегда рад новым контактам. Являясь миноритарием, я просто покупаю адекватные на мой взгляд акции и держу их в рамках диверсификации. За меня работают время и сотрудники компаний, успех даже нельзя полностью себе приписать. Какие тут могут быть основания для ЧСВ и гуризма...

Итак, ЛСР. Я не буду касаться общего анализа и стоимостной оценки. Меня интересует вопрос дивидендных выплат.

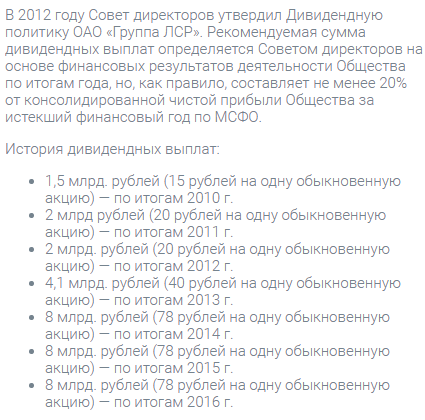

Последние 3 года компания платила 78 руб. на акцию. Дивидендные выплаты резко возросли после закрытого 2014 года и оставались на одном уровне.

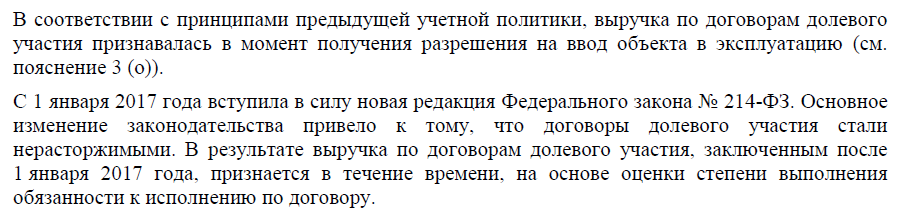

Дивидендная политика завязана на чистую прибыль. В текущем году чистая прибыль возросла. Компания пересчитала показатели на основе нового стандарта МСФО.

Понятие «не менее 20% ЧП МСФО» достаточно расплывчатое, но если бы компания следовала минимуму, то должна была выплатить

— за 2014 от 17.86 руб. вместо 78 руб.

— за 2015 от 20.66 руб. вместо 78 руб.

— за 2016 от 17.78 руб. вместо 78 руб.

— за 2017 от 30.88 руб.

Каждый раз выплачивалась сумма значительно выше минимума дивидендной политики.

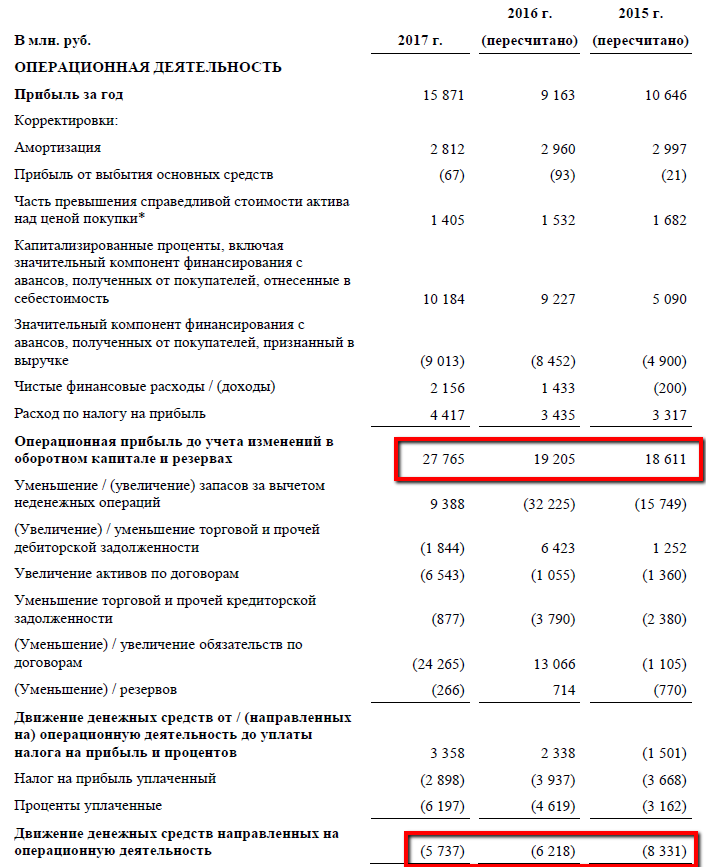

У компании стабильный положительный операционный поток до изменений оборотного капитала, следовательно все за последние годы нормально с EBITDA. Но когда вмешивается оборотный капитал ситуация меняется. Каждый раз его влияние приводит к тому, что операционный поток был отрицательным. Каждый год. Поскольку капекс не может быть положительным числом (а капекс разумеется есть), он только усиливал это влияние.

Вообще, это оставляет двоякое впечатление. Простейший пример изменения оборотного капитала: вы что-то продали, но с вами еще не расчитались, возник долг в вашу сторону. Вы записали это минусом по оборотному капиталу, а долг записали в дебиторку. Вроде бы это не реальный минус, особенно если с вами расчитаются, но суть не в этом. Суть в том, что даже если с вами расчитаются позже, на момент выплаты дивидендов у вас все равно денег не было с таким потоком и выплаты шли в долг.

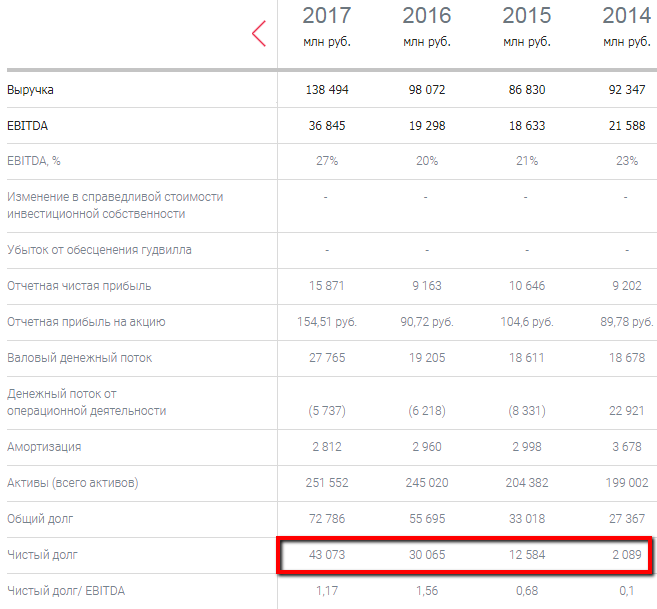

Поэтому не удивительно, что в номинальном выражении (здесь мы смотрим именного его, а не относительное, как я и отметил сразу понятно, что с EBITDA все нормально) долг только увеличивался.

Этот момент меня заинтересовал. Очевидно мажоритарий был очень заинтересован в выплате, сумма выплаты очень сильно отличается от минимальной по дивполитике. Сколько будет это продолжаться, сказать сложно, но относительная величина долга и размер чистой прибыли еще позволяют пока продолжать эту тенденцию. Лично мне такие доходные идеи не очень нравятся.

Переходим к многострадальному Мегафону.

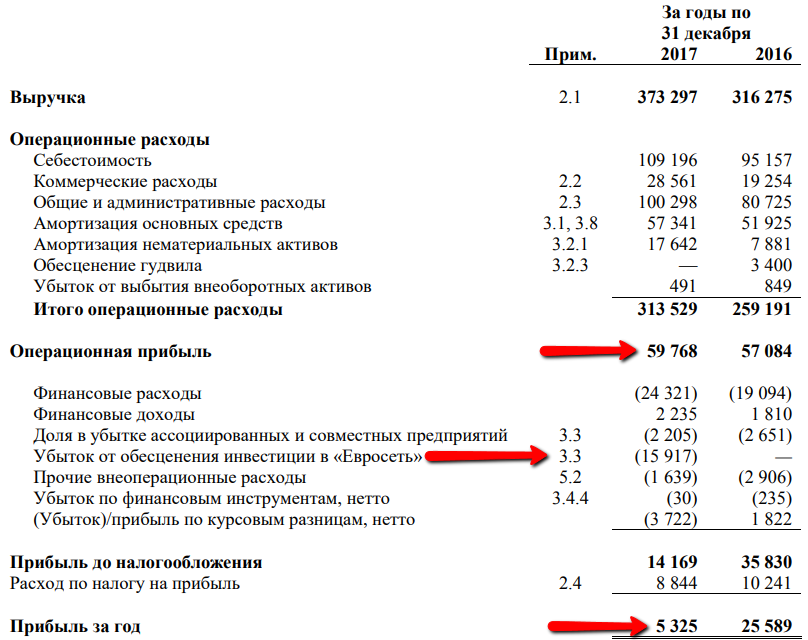

Новостные заголовки демонизируют ситуацию с падением чистой прибыли, мы же попробуем разобраться в сути. Прежде всего нас интересует изменение операционной прибыли, а оно внезапно положительное. Далее мы видим, что большой минус вызван обесценением Евросети, что нам учитывать большого смысла нет (если мы оцениваем именно результаты работы). Если убрать эту корректировку, выглядит не так уж плохо, но в реальности это все наперстки.

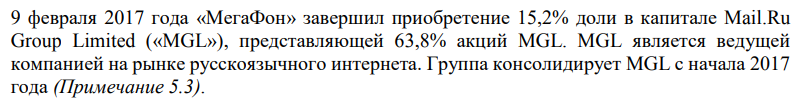

Весь 2017 год компания консолидирует результат Мейл.ру, где у Мегафона есть решающее влияние, но лишь 15 с хвостиком процентов экономического эффекта. Мейл.ру не имеет долга, увеличила выручку, EBITDA незначительно снизилась, чистая прибыль существенно упала. Мегафон просто приплюсовывает себе все показатели: поскольку долга у Мейл.ру нет, баланс приобретает очень красивые очертания, выручка в ОПУ очень хорошо подрастает. С точки зрения МСФО все допустимо. С точки зрения здравого смысла смотреть в лоб на такую отчетность будет неверно.

Справедливо отметить, что в пресс-релизе они все же дают разумные данные.

И коротко про Обувь России. Пример с улучшением финансовой отчетности и мультипликаторов.

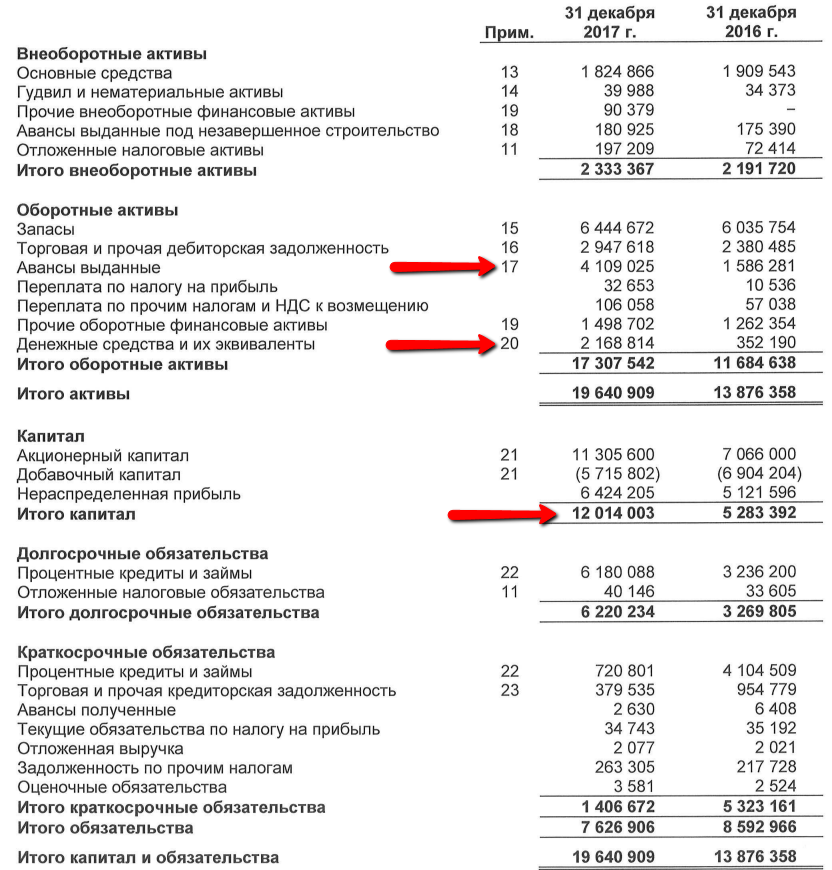

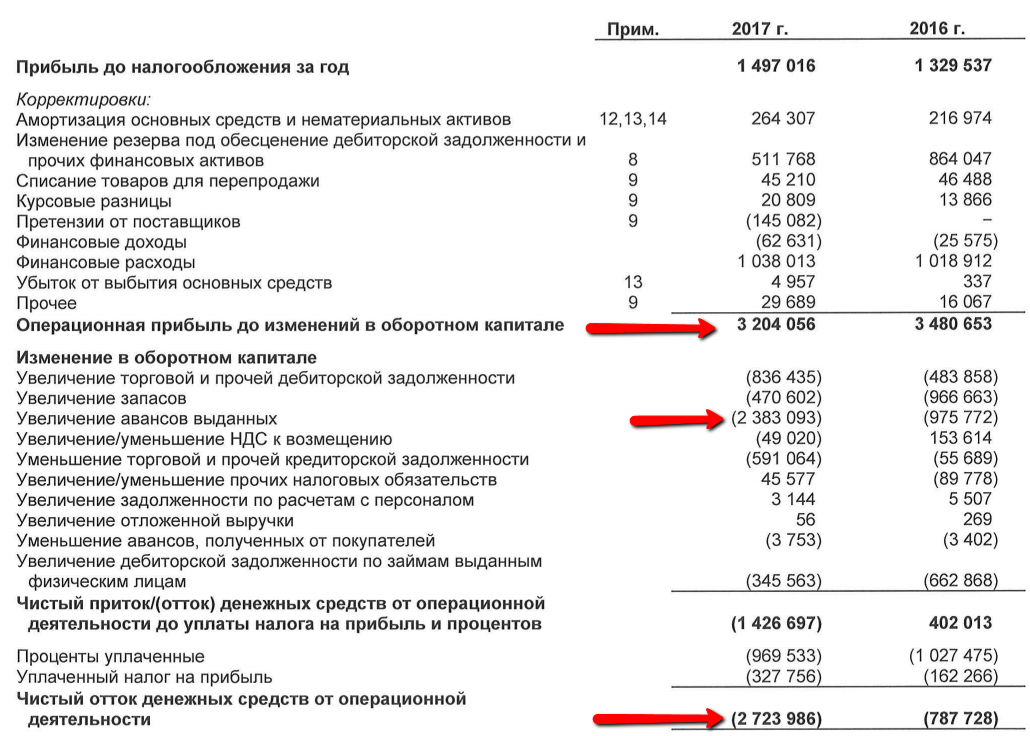

Анализируя только строчки «Итого» можно отметить значительное увеличение капитала, соответственно доля общих долгов уже значительно лучше растворяется в доле активов. Также мы видим увеличение денежных средств и эквивалентов, что говорит нам о положительном чистом денежном потоке.

К увеличению выданных авансов еще вернемся.

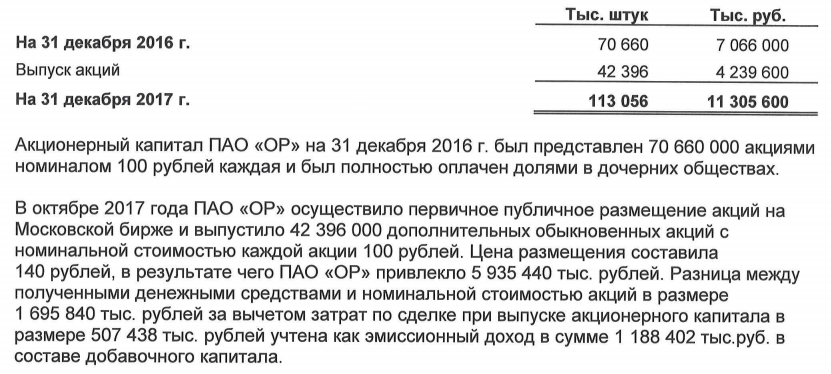

Чуть вглядевшись, легко увидеть, что капитал вырос не только за счет нераспределенной прибыли, но и за счет расширения акционерного капитала.

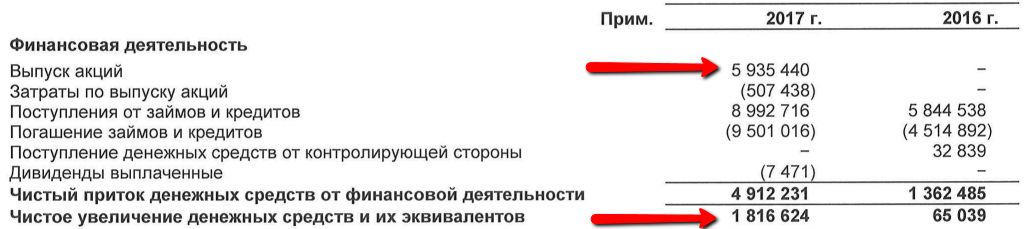

Компания провела масштабную допэмиссию, увеличив капитал в полтора раза и смогла привлечь почти 6 млрд. руб. Это находит отражение в ДДС по финансовой деятельности.

Денежные средства и эквиваленты выросли после привлечения денег через допэмиссию, но помимо ДДС от финдеятельности у нас еще есть 2 потока.

ДДС от инвестдеятельности не привожу, там ничего особо интересного. Здесь мы видим аналогичную ЛСР ситуацию, CFO до изменений оборотного капитала стабилен, но как только к нам добавляются эти изменения, дело принимает совсем иной оборот.

Обувь России правда в отличие от ЛСР не старается платить высокие дивиденды.

Так или иначе, мы видим, что у компании улучшились показатели только в результате допэмиссии. Если убрать 6 млрд. руб. в результате этого привлечения, то долг бы солидно вырос и ND/EBITDA не уменьшилось бы с 2,8 до 1,7 (как они пишут в пресс-релизе), а возросло 3,33!

Еще один важный пример, который свидетельствует о том, что просто посчитать в лоб мультипликаторы без анализа происхождения цифр будет неверно.

Что ж, в итоге снова получилось длинно. Спасибо всем, кто дочитал, я очень ценю ваше внимание к материалу.

Желаю всем неспешного вдумчивого проникновения в суть ситуации и конечно же успехов! Всего вам доброго и Tibi serviat Ultima Thule.