В течение нескольких десятилетий существовали две основные школы на рынке акций. Сначала появились фундаментальные аналитики, полагавшие, что цены на акции определяются доходом и прибылью. Затем пришли технические аналитики, считавшие, что вся необходимая информация имеется на графиках. Ниже рассмотрим сочетание этих двух методик.

Подавляющее большинство начинающих инвесторов полагает, что если им удалось найти компанию с сильным балансовым отчетом, хорошим продуктом и сильной командой менеджеров, то на ней можно заработать. Но очень скоро возникают затруднения, которые выражаются в отставании отчетов от цены. Когда экономика затормаживается, отчеты зачастую почти или вовсе не дают сигналов, предупреждающих о падении цены. Полагаясь на баланс при определении входов и выходов при управлении сделкой, можно войти, когда движение уже окончено, и выйти слишком поздно, понеся потери.

Действительно ли важны фундаментальные факторы?

В одной из статей посвященной существующему положению на рынке и фундаментальным факторам, озаглавленной "Вызвано ли нынешнее бычье движение рынка фундаментальными причинами?", автором была предпринята попытка определить важность фундаментального анализа. "Бычьи движения, имеющие фундаментальные причины, должны больше зависеть от циклически корректируемого роста отчетов и меньше - от готовности инвесторов платить за все возрастающие показатели этих отчетов", - говорит автор.

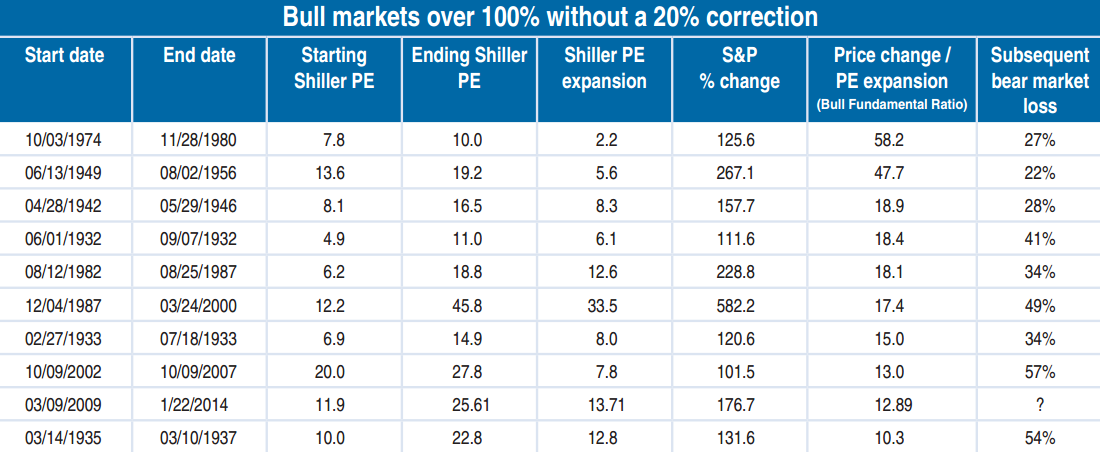

Но так ли это? Чтобы подробно изучить данный вопрос, используем данные о циклически корректируемом соотношении цена/прибыль (РЕ) с сайта Роберта Шиллера. Он отобрал бычьи движения, где наблюдался, по крайней мере, 100% прирост без 20% коррекции, с 1930 года по настоящее время. Затем он упорядочил эти движения от тех, где влияние отчетов было наиболее сильным, до самых слабых, используя отношение прироста цены к изменению показателя РЕ. Движения с наименьшим изменением РЕ (для которых наблюдался наибольший рост прибыли) считались наиболее подверженными влиянию фундаментальных факторов. Эти результаты приведены в таблице на рисунке 1.

Рисунок 1

Как видите, в бычьих движениях, для которых рост прибыли был более близок к росту цены, впоследствии наблюдались менее значительные коррекции. Другими словами, ралли, сопровождавшиеся наибольшим ростом прибыли, были более подвержены коррекциям, чем те, где инвесторы гнали цену быстрее, чем этого можно было ожидать на основании отчетов.

Сравним бычье движение 1974-1980 годов с движением 2002-2007. В первом случае изменение РЕ составило 2.2, а во втором - 7.8. При последующих коррекциях, в 1981 году цена упала на 27%, а в 2007-2009 - на 57%, что более, чем вдвое больше.

Отражение результатов на графике

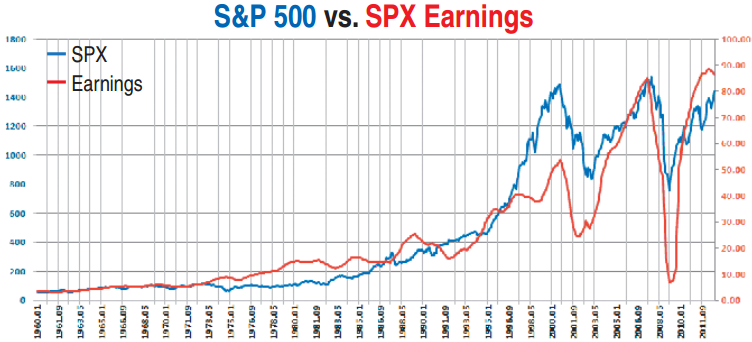

Для большей наглядности, период с 1960 года по настоящее время графически был представлен с использованием месячных данных Роберта Шиллера. График на рисунке 2 показывает сравнение цены S&P 500 с прибылью SPX. Видно, что существует связь, хотя и слабая, между прибылью и ценой акции. Иногда, как, например, в конце рецессии 2001-2002 годов и в конце ралли 2003-2007, прибыль опережает. В другое время, например, на вершине в 2001 году и во время медвежьего движения в 2003, прибыль идет вместе с ценой акции. По-видимому, отставание или синхронность движения цены с прибылью обусловливали настроения инвесторов или какие-то другие факторы.

Рисунок 2

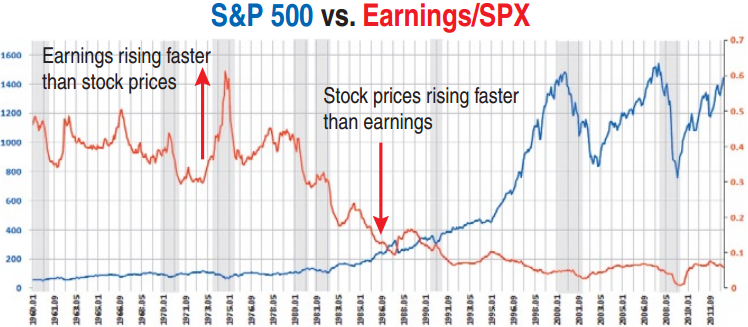

Чтобы изучить эту взаимосвязь более подробно, сравним относительную силу прибыли S&P 500 с индексом S&P 500. Как видно на рисунке 3, прибыль росла быстрее цены с 1960 по 1980 годы чаще, чем в более поздние периоды, когда прибыль имела тенденцию к снижению, падая, соответственно, и по отношению к цене.

Рисунок 3

Во время бычьего рынка 1982-2000 годов, инвесторы были настроены более оптимистично насчет будущего акций - прибыль не оказывала существенного влияния. Прибыль росла по отношению к цене акций в течение медвежьего рынка 1987 года и (более сдержанно) в 1992-1995. Но за исключением коротких периодов 2001-2002 и 2008-2009 годов, цены почти все время опережали рост прибыли. Но эта эйфория дорого обошлась.

На рисунке 3 видно, что "нерациональное изобилие" в 1990-х заставило цены акций расти быстрее прибылей. За такую эмоциональность инвесторы поплатились в 2001-2002 коррекцией порядка 50%. Во время бычьего рынка 2003-2007 годов стало очевидно, что инвесторы не вынесли урок. Данное движение было связано с еще большей разбалансированностью, когда покупатели гнали цены вверх гораздо быстрее отчетов, после чего последовал еще более жестокий обвал рынка.

Трейдеры и инвесторы должны быть обеспокоены тем, что бычий рынок, начавшийся в 2009 году, пока демонстрирует более слабый фундаментальный рост, о чем можно судить по росту РЕ на уровне 11.1 (до настоящего времени). Если верить цифрам на рисунке 1, то стоит ожидать коррекцию не менее 50%, когда эйфория, наконец, закончится. Такая точка зрения подтверждается бычьим движением 1935-1937 годов, когда государственное стимулирование было на уровне, аналогичном тому, что наблюдается сейчас. Цены на акции в 1930-х были загнаны до нежизнеспособных высот, после чего последовала очень болезненная коррекция, превысившая 50%.

Получили ли инвесторы какие-нибудь уроки?

Из приведенных примеров нужно вынести несколько уроков. Сегодня, для "покупки" прироста S&P 500 в 1 пункт нужен гораздо меньший уровень прибыли (0.06$), чем в 1970-х, когда каждый пункт прироста SPX требовал 0.40-0.60$ прибыли. Некоторые могут возразить, что такой прирост связан с инфляцией. Но почему цены акций больше подвержены инфляции, чем прибыль? Какое влияние на накачку цен акций до новых вершин за последние 10 лет оказали бесконечные программы количественного смягчения (QE)? Как долго может продолжаться такая тенденция, пока фундаментальный разворот не приведет к очередному дню расплаты? Относительная сила прибыль/SPX (красная линия на рисунке 2), по-видимому, достигла или почти достигла некоторого дна. Она не может уйти ниже нуля. Второй урок заключается в том, что фундаментальные факторы менее важны в краткосрочной перспективе. Цены акций зачастую, благодаря энтузиазму и надежде инвесторов, растут быстрее, чем это может быть обосновано отчетами. Такая тенденция наблюдается уже несколько десятилетий.

Но самым значительным уроком, по-видимому, является то, что, несмотря на возможность игнорировать фундаментальные показатели в течение нескольких месяцев или даже лет, чем больший дисбаланс появляется между ценой и отчетами, тем более болезненны и длительны будут последствия. И этот урок все инвесторы слишком быстро забывают.

Сколько угодно еще будет взлетов и падений, а люди будут оставаться людьми. Будут надеяться на сверхприбыли и на этих надеждах будут терять последнее