В четвертой части серии статей мы продолжим обсуждать такую важную концепцию технического анализа как пассивные уровни поддержки и сопротивления. Рассмотрим ценовые тренды, каналы тренда, вилы Эндрюса и использование стоповых ордеров, постепенно осваивая многогранный анализ рынка.

В первой части трейдер рассказал о пяти базовых правилах торговли.

Во второй части – о системе торговли V-Trade.

V-Trade – это название моего подхода к работе с рынком. Это ряд приемов, которые я использую для принятия решений о покупке и продаже в ручном, автоматическом или комбинированном режиме. В третьей части я рассматривал пассивные уровни поддержки и сопротивления, проекции Фибоначчи и дневные развороты. Я также представил индикатор, который показывает разворотные уровни на графике. Здесь мы продолжим рассматривать технический анализ, но на этот раз сосредоточимся на трендах и разворотах.

Ценовые тренды

Очень важно использовать надежный метод оценки того, где ценовой тренд может развернуться. Даже если вы торгуете только краткосрочно, необходимо иметь хорошее представление о долгосрочном тренде. Это позволит торговать в направлении долгосрочного тренда, что повышает шансы на получение краткосрочной прибыли.

Бычий тренд появляется, когда пробиваются уровни сопротивления и формируются повышающиеся вершины и впадины. С другой стороны, большинство бычьих трендов заканчиваются на уровне сопротивления. В случае медвежьего тренда с понижающимися вершинами и впадинами, большинство уровней поддержки оказываются пробитыми, но медвежий тренд чаще всего заканчивается на уровне поддержки. Как понять, что начался новый бычий тренд?

Бычьи развороты

В общем случае, бычий разворот происходит в четыре этапа:

- При бычьем развороте цена должна дойти до линии поддержки медвежьего тренда, коррекции или целевой цены.

- Появится более высокая впадина внутри канала понижающегося тренда или уже за его пределами.

- Произойдет пробой понижающейся трендовой линии, канала или горизонтального торгового диапазона вверх.

- Появится повышающаяся вершина.

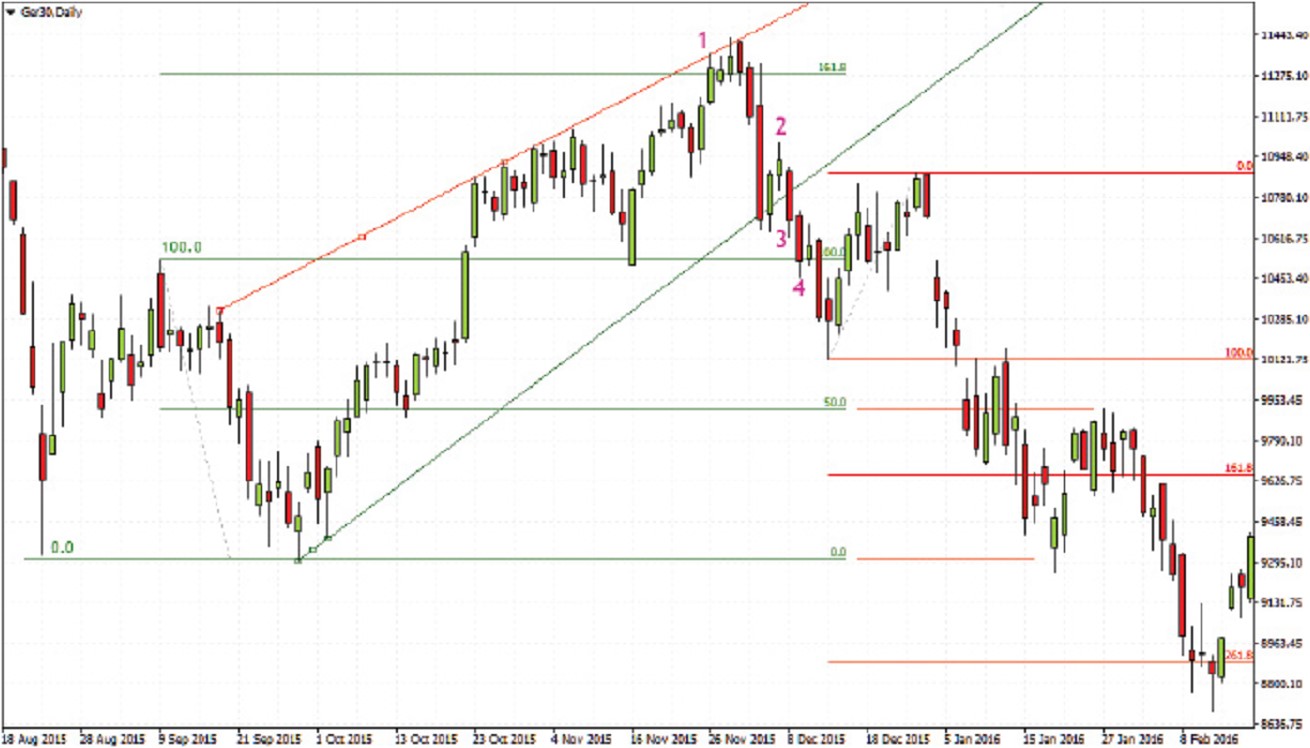

Эти четыре этапа можно увидеть на дневном графике индекса GER30 CFD DAX (рисунок 1). В точке 1 цена находит статическую поддержку на уровне предыдущего Low, подтвержденную целевым уровнем Фибоначчи 161.8% (синяя линия), растянутым от цены High (0) до начала первого отката (100). Точка 2 представляет собой более высокий по сравнению с точкой 1 Low. В точке 3 цена пробивает красную линию понижающегося тренда и выходит из понижающегося канала. И, наконец, в точке 4 цена поднимается выше последней вершины.

Критически настроенный наблюдатель может сказать, что Low перед точкой 1 достигает той же ценовой цели Фибоначчи. Цена идет вверх и откатывает, формируя более высокий Low. Однако второй этап, на котором должно произойти пробитие вверх понижающегося канала, не состоялся. Должны быть выполнены хотя бы три, а желательно все четыре условия. В противном случае разворот тренда не считается подтвержденным.

Рисунок 1. Бычий разворот

Медвежьи развороты

Давайте рассмотрим те же четыре этапа применительно к медвежьему развороту:

- При медвежьем развороте цена должна дойти до линии сопротивления бычьего тренда, коррекции или целевой цены.

- Появится более низкая вершина – внутри канала повышающегося тренда или уже за его пределами.

- Произойдет пробой повышающейся трендовой линии, канала или горизонтального торгового диапазона вниз.

- Появятся понижающаяся впадина.

На рисунке 2 видно откат вверх после длительного движения вниз. Как выглядит состоящий из четырех этапов медвежий разворот на дневном графике индекса GER30 CFD DAX?

Рисунок 2. Медвежий разворот

В точке 1 цена находит статическое сопротивление на верхней границе восходящего клиновидного канала, подтвержденное целевым уровнем Фибоначчи 161.8% (зеленая линия), растянутым от цены Low (0) до конца первого отката вверх (100). Обратите внимание, что фигура восходящего клина образована зеленой трендовой линией, проведенной через два Low в начале восходящего движения. Верхняя красная граница клина идеально проходит через ценовые максимумы. Фигура восходящего клина в большинстве случаев пробивается вниз. Точка 2 представляет собой более низкий, по сравнению с точкой 1, High. В точке 3 цена пробивает вниз зеленую линию восходящего тренда и выходит из клиновидного канала. И, наконец, в точке 4 цена опускается ниже последней впадины.

Начинается понижающийся тренд, и после первого отката можно растянуть через него вниз проекцию Фибоначчи (красная линия), чтобы определиться с целями на будущее. Цена доходит до цели 161.8% и опускается ниже – к уровню начала предыдущего восходящего тренда. После отката к сопротивлению, сформированному бывшими Low восходящего тренда, цена падает до целевого уровня Фибоначчи 261.8%. Общее движение составило порядка 1500 индексных пунктов.

Трендовые каналы

Трендовые каналы представляют собой параллельные линии, между которыми ходит цена. Пересекающиеся линии фигуры треугольника или клина тоже считаются трендовыми каналами. Трендовые каналы являются уровнями поддержки/сопротивления и могут использоваться для нахождения ценовых целей или уровней разворота, когда цена выходит из канала.

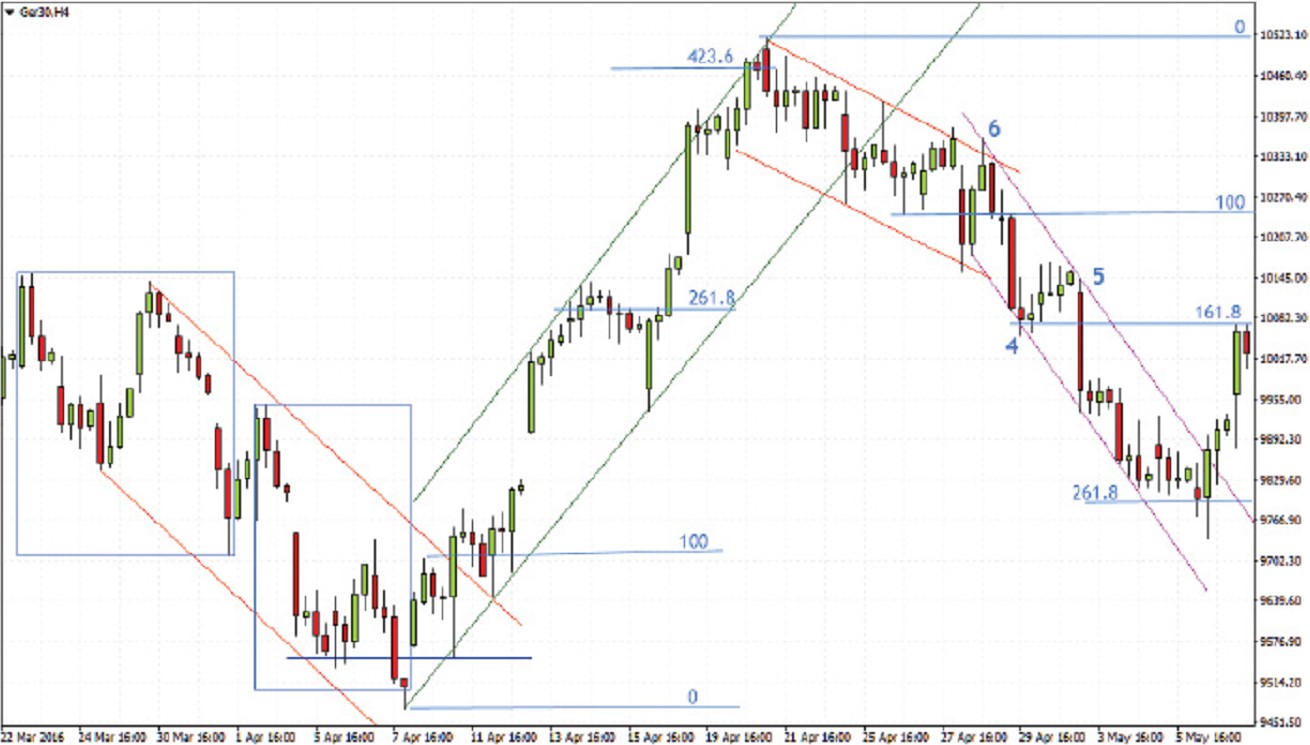

На рисунке 3 приведен 4-часовой график индекса DAX CFD. В конце марта происходит откат вверх, после которого понижающееся движение продолжается. Соединив на графике вершины свечей в начале продолжения понижающегося движения, можно построить понижающийся канал (обозначен красным цветом). Цели здесь находятся на нижней границе данного канала.

Рисунок 3. Трендовый канал

7 апреля индекс сформировал минимальный Low, после которого последовал типичный бычий разворот. С начала 10 марта, цена достигает поддержки на целевом уровне медвежьего тренда (не показано на графике), при этом размер второго зигзага вниз (синий прямоугольник) практически равен размеру первого зигзага вниз (первый синий прямоугольник). На корректирующей волне это происходит часто.

Затем мы видим появление более высокой впадины на уровне поддержки (толстая синяя линия). И, наконец, цена завершает бычий разворот, пробив вверх нисходящий канал и сформировав более высокий High. Low этого пробойного разворота используются для построения нижней границы восходящего канала.После гэпа вверх можно провести параллельную линию, которая будет служить верхней границей канала.

Построение проекции Фибоначчи вверх от начала восходящего движения дает ценовой уровень на 261.8%, что близко к прошлым вершинам. Здесь можно ожидать сопротивления и некоторого отката цены. В результате реакции в этой точке индекс опускается до уровня поддержки на нижней границе ценового канала.

Затем цена поднимается до цели Фибоначчи 423.6% и начинает разворот вниз на верхней границе канала и целевом уровне сопротивления Фибоначчи 423.6%. После этого появляется более низкий High, происходит пробой восходящего канала вниз, и формируется более низкий Low. Движение вниз происходит четко в границах канала, пока цена не достигает точки 4, после чего из точки 5 опускается еще одной крупной свечой. Можно предположить, что происходит ускорение падения, и построить верхнюю границу нового канала по точкам 5 и 6, а нижнюю - путем проведения параллельной линии через точку 4. Проекция Фибоначчи от вершины (0) до первой волны вниз (100) дает ценовые цели на уровнях 161.8% и 261.8%.

Канал в виде вил Эндрюса

Алан Холл Эндрюс является автором метода, получившего название вил Эндрюса. Его часто используют технические аналитики. Эндрюс описывает свой инструмент как метод медианной линии. Применение медианной линии основывается на идеях Исаака Ньютона и Роджера Бабсона, в том числе на третьем законе динамики Ньютона: «Каждому действию есть равное и противоположно направленное противодействие».

Медианная линия

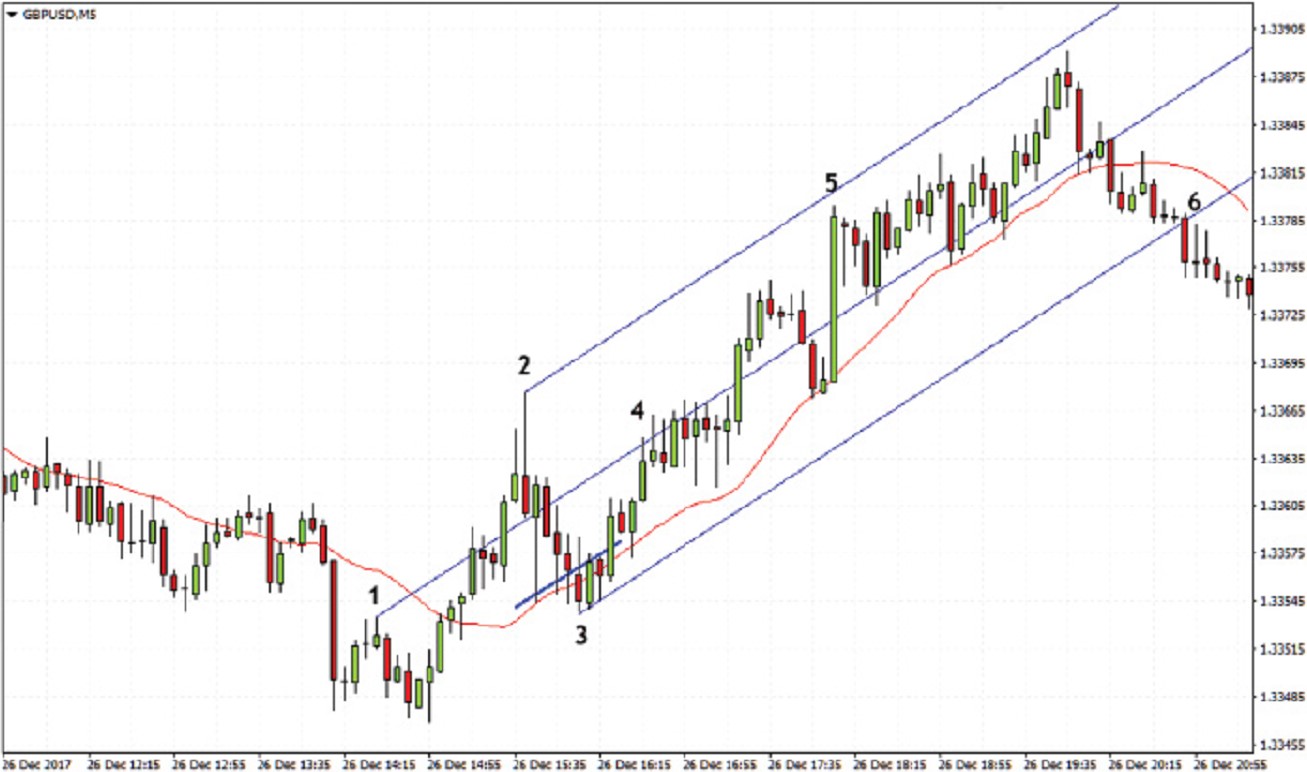

На рисунке 4 первая базовая точка для проведения медианной линии восходящего или нисходящего канала вил рассчитывается как средняя точка коррекции (между точками 2 и 3). Второй базовой точкой является точка 1 предыдущего Low или High перед точками 2 и 3. Через такие две базовые точки проводится линия 4.

Рисунок 4. Вилы Эндрюса

Полезно знать, что примерно в 80% случаев цена возвращается к медианной линии! Но если цена не коснется медианной линии, то она пройдет точку разворота 3.

Вилы Эндрюса соответствуют тренду цены. Чтобы выбрать точку 1, которая задает наклон вил, можно воспользоваться скользящей средней, как это сделал я на рисунке 4, где красной линией показана простая скользящая средняя. Наклон вил в момент их построения соответствует наклону скользящей средней (толстая синяя линия). Учтите, что если скользящая средняя идет в направлении, обратном возможному наклону вил, то вилы лучше не строить. Необходимо дождаться, пока можно будет нанести вилы более-менее в соответствии с наклоном скользящей средней.

И наконец, следует учитывать, что цена в большинстве случаев реагирует на поддержку/сопротивление в виде центральной линии. Вернувшись к центральной линии, цена зачастую какое-то время остается возле нее, пока не определится с новым направлением движения – вверх или вниз. Выход цены за пределы вил всегда следует рассматривать в качестве сигнала на покупку или продажу.

Цена не доходит до медианной линии

На рисунке 5 я исхожу из того, что движение вниз продолжится. Я строю нисходящие вилы на основании базовых точек 1, 2 и 3. К сожалению, после разворота в точке 3 цена не доходит до срединной линии, а уходит за пределы канала вил, выше базовой точки 3.

Рисунок 5. Цена не доходит до медианной линии

В точке 6 происходит еще одно движение вниз, но, даже при построении на основании точек 1, 2 и 6, возврата к новой медианной линии не будет. Для вил, построенных по точкам 1, 2 и 6, красная линия скользящей средней направлена вверх, что не соответствует понижающемуся наклону вил. Заметив такое несоответствие, лучше дождаться, пока появится возможность построить новые вилы 5-6-7, наклон которых будет соответствовать наклону скользящей средней.

Защитные стоповые ордера

Нужно ли ставить защитные стоповые ордера? Я коснусь этого вопроса, потому что многие говорят, что всегда нужно использовать стоповые ордера, а другие утверждают, что их не следует использовать никогда. Те и другие в определенной степени правы. Чем длиннее стоп, тем больше шансов совершить прибыльную сделку. В то же время, в какой-то момент вам придется решиться принять крупный убыток. В противном случае, вы останетесь с позицией, которую, возможно, придется держать много лет, дожидаясь, пока она восстановится.

Поэтому – да, стопы после входа в сделку ставить надо, хотя бы в ручном режиме. Нужно определить точку, в которой небольшой прибыли положительных сделок будет достаточно, чтобы компенсировать некоторое количество крупных убытков.

Использование большого стопа: Торговля разворота в лонг (шорт)

С точки зрения эмоций, закрывать прибыльную сделку не трудно. Уровнем для закрытия успешной сделки может служить ценовая проекция, построенная на основании уровней сопротивления, целей Фибоначчи, уровней разворота или любых целей при автоматической торговле. Закрытие убыточной сделки – это совсем другие ощущения, и к ним нужно быть готовым. Что, если вы захотите использовать достаточно большие стопы, чтобы увеличить количество прибыльных сделок? Прежде чем это сделать, убедитесь, что есть основания ожидать положительного исхода, задав себе вопрос: что может произойти, если сделка будет оставаться открытой длительное время?

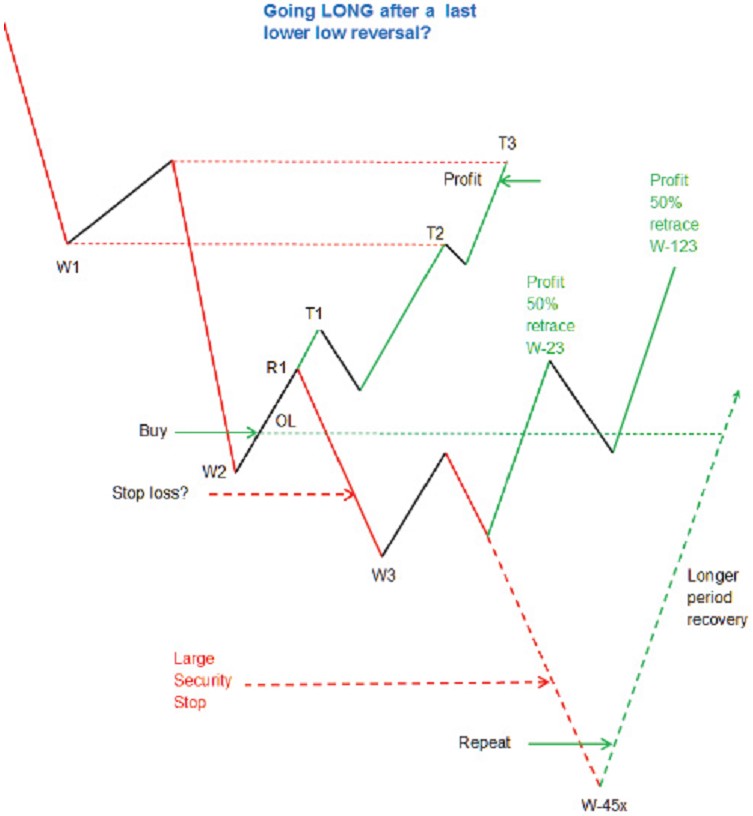

На рисунке 6 показано дно волны зигзагообразной коррекции в точке W2 и разворот вверх. После этого появляется торговый сигнал на покупку. Можно поставить технический стоповый ордер на несколько пипсов ниже дна W2. Если это разворот вверх, то можно ожидать 5-импульсной волны вверх, включающей вершины T1-T2-T3. Прибыль можно будет забрать в районе ценовой цели такой импульсной волны.

Рисунок 6. Использование большого стопа

К сожалению, она может развернуться в другом направлении! Сначала сделка выглядела хорошо, и цена шла вверх до уровня сопротивления R1 или уровня коррекции. Но в этой точке цена развернулась вниз, продолжив предыдущий понижающийся тренд и сформировав волну W3. Стоповый уровень пробивается, и позиция закрывается с убытком. Можно ли этого избежать? Один из вариантов – применять более длинные стопы (большие защитные стопы) в надежде, что может произойти откат. Коррекция 50% – обычное явление. Учтите, что откат может быть ограничен только последней волной, но может также быть откат на последнюю зигзагообразную волну коррекции или на последнюю импульсную волну, более долгосрочную коррекцию или даже на разворот долгосрочного тренда.

Открытая позиция по-прежнему может завершиться прибыльно, если применяется достаточно большой стоп. Как видно на рисунке 6, коррекция 50% на волнах W2-W3 приводит к прибыльной сделке. Более крупная коррекция 50% на волнах W1-W2-W3 даст больше прибыли. После пробития крупного стопового защитного стопа вы получите существенный убыток. Учтите, что на более долгосрочном Low можно ожидать значительной корректирующей волны. В этой точке хорошей идеей было бы открытие новой позиции в лонг и повторение той же стратегии для покрытия предыдущего крупного убытка. Нужно быть терпеливым - более крупные движения требуют больше времени! И вот еще важный момент. Приведите размер или суммарную стоимость позиции в соответствие с увеличенным размером стопа, если захотите использовать описанный метод. В противном случае вы начнете чувствовать себя не комфортно, и очень скоро!

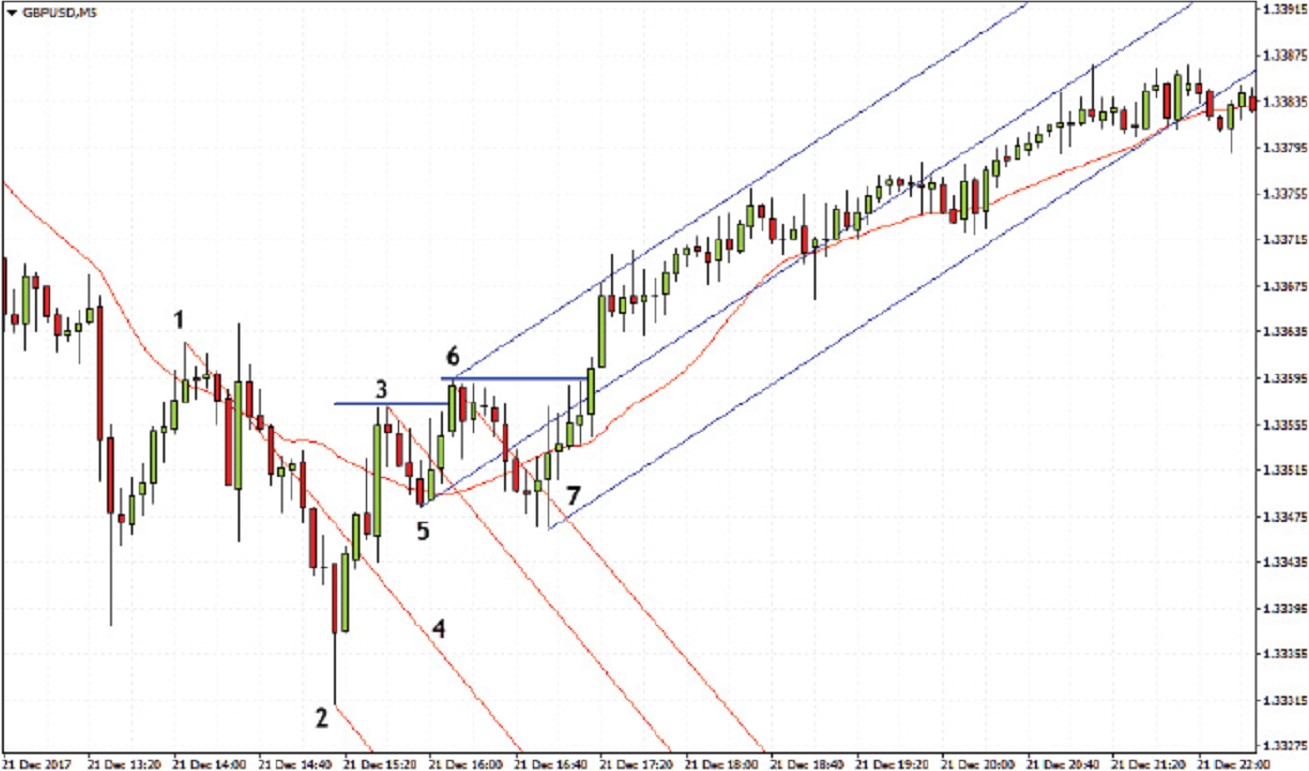

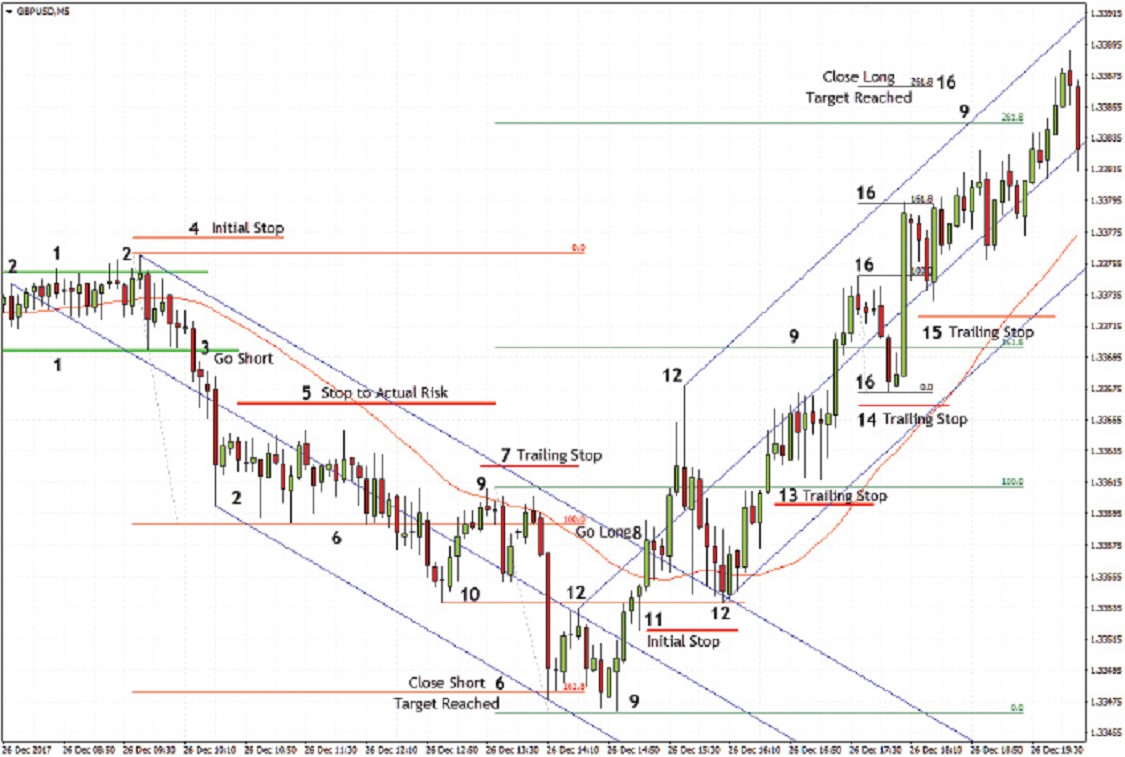

На 5-минутном графике GBPUSD (рисунок 7) приведен пример использования крупного защитного стопа. 21 декабря, между 13:20 и 13:25, когда цена достигла уровня High, сформировалась большая зеленая свеча. Но когда этот бар закрылся, у него был большой верхний фитиль. Предыдущая поддержка и другие сигналы побудили меня открыть позицию в лонг по 1.3369. Я применяю технический стоповый ордер на 1.3359, что на 10 пипсов ниже предыдущего Low. К сожалению, цена продолжила идти вниз, и мой стоповый уровень был пробит. Это стоило бы мне около 10 пипсов (1.3369-1.3359). При торговле по $1 на пипс убыток составил бы $10. При небольшом счете в $1000, это будет означать потерю 1% капитала.

Рисунок 7. Торговля разворота в лонг или в шорт

Но предположим, что я решил использовать не технический стоповый ордер, а большой защитный стоп. Поскольку рынок всегда прав, то единственное, что можно сделать, когда он не идет в ожидаемую сторону, это найти целевой уровень в противоположном направлении. С этой целью я построю проекцию Фибоначчи на основании вершины (0%) и первого отката в понижающемся движении (100%). Цели на 161.8% и 261.8% хорошо соответствуют и дают уровни поддержки и сопротивления. Я бы ограничил убытки на целевом уровне 423.6%. Стоповый ордер, невидимый для рынка, поставлю сразу под ним - на 1.3322. Таким образом, если цена дойдет до него, я потеряю около 50 пипсов ($50). Это в пять раз больше, чем в случае технического стопа. Может ли такая система быть прибыльной?

Чтобы узнать, нужно сначала определиться, будем ли мы использовать график с привязкой ко времени или с привязкой к ценовым уровням. Во-вторых, нужно задать правила для покупки/продажи. В-третьих, нужно задать правила ограничения потерь – каким образом и где будут размещаться стоповые уровни. Только сравнивая различные методы ограничения убытков и фиксации прибыли можно будет сказать, является ваша система прибыльной.

Опыт показывает, что, если использовать достаточно короткие стопы, соотношение прибыли и убытков будет, в лучшем случае, примерно 50/50.

Чтобы получать прибыль, нужно больше зарабатывать в положительных сделках и меньше терять в убыточных. Вы, наверное, уже убедились, что это не так просто. Многие трейдеры теряют в убыточных сделках больше, чем зарабатывают в положительных. Если использовать те же правила, но со значительно более длинными стопами, соотношение прибыль/убыток можно довести до 80/20 и более.

Нужно выяснить, какой размер стопа даст наилучшие результаты. Это тоже требует подробного рассмотрения. При одном и том же размере капитала, результаты торговли будут лучше, если торговать более крупные движения на более длинном отрезке времени, но при условии адаптации риска в абсолютных денежных единицах, чем при использовании меньшего временного периода и меньших стопов, но с более высоким риском в долларовом выражении.

Торговля по 5-минутному графику с достаточно длинным стопом в 35 пипсов при $1 за пипс будет означать риск $35 в каждой убыточной сделке. Если ваш стартовый капитал равен $1000, то это потеря 3.5%. С таким уровнем стопов можно достичь соотношения прибыль/убыток 80/20. Проигрыш в 20 сделках со средним убытком $35 даст суммарный убыток $700 (20*$35=$700). Это означает, что для выхода в безубыточность 80 положительных сделок должны давать средний заработок в 9 пипсов, или $9 (80*$9=$720).

Я считаю реалистичной целью среднюю прибыль на сделку в размере 15 пипсов, или $15. Тогда чистая прибыль составит $1200(80*15=$1200)-$700(20*$35)=$500, или 5% от стартового капитала. Это вполне выполнимая задача, даже если вы поначалу теряете деньги, ведь можно торговать с высоким плечом, чтобы увеличить покупательную способность даже при небольшом размере торгового счета.

Недостатком является то, что за несколько дней вы совершите много сделок. Преимущество состоит в том, что если вы сделаете это дважды за пару недель, то получите прибыль 10%. Кроме того, так можно торговать достаточно долго, чтобы получить годовую прибыль свыше 100%.

Можно ли достичь таких же результатов, если торговать только на 4-часовом графике? Давайте посмотрим на 4-часовой график. Величина стоп-лосса должна быть значительно больше - где-то порядка 250 пипсов, но при ограничении риска до $0.15 за пипс. Риск в убыточной сделке составит 250*$0.15=$37.50. При стартовом капитале $1000, это получается 3.75% убытка. С таким уровнем стопов нужно достичь соотношения прибыль/убыток 80/20. Проигрыш в 20 сделках со средним убытком $37.50 даст суммарный убыток 20*$37.5=$750. При этом, для выхода в безубыточность 80 положительных сделок должны дать среднюю прибыль 70 пипсов, или $10.50 (80*$10.5=$840).

Зарабатывать, в среднем, по 200 пипсов, или $30, в сделке вполне реально. Тогда чистая прибыль составит $2400(80*$30)- $750(20*37.5)=$1650, или 165% от стартового капитала. Недостатком здесь является то, что придется ждать дольше, если хотите получить 100% прибыли или больше. Преимущество состоит в том, что проверять сделку нужно лишь пару раз в течение дня. Полезно также знать, что всегда можно торговать как в лонг, так и в шорт без ограничений, и для торговли нет необходимости иметь много денег. Предположим, ваш стартовый капитал $10 000 или больше. Вы можете использовать для торговли лишь 10% этих денег. Это позволит ограничить риски десятью процентами от капитала. С помощью этих 10% можно заработать прибыль 100%, что будет означать прирост всего торгового капитала на 10% при риске всего 10%.

Использование большого стопа: Торговля на продолжение в лонг и в шорт

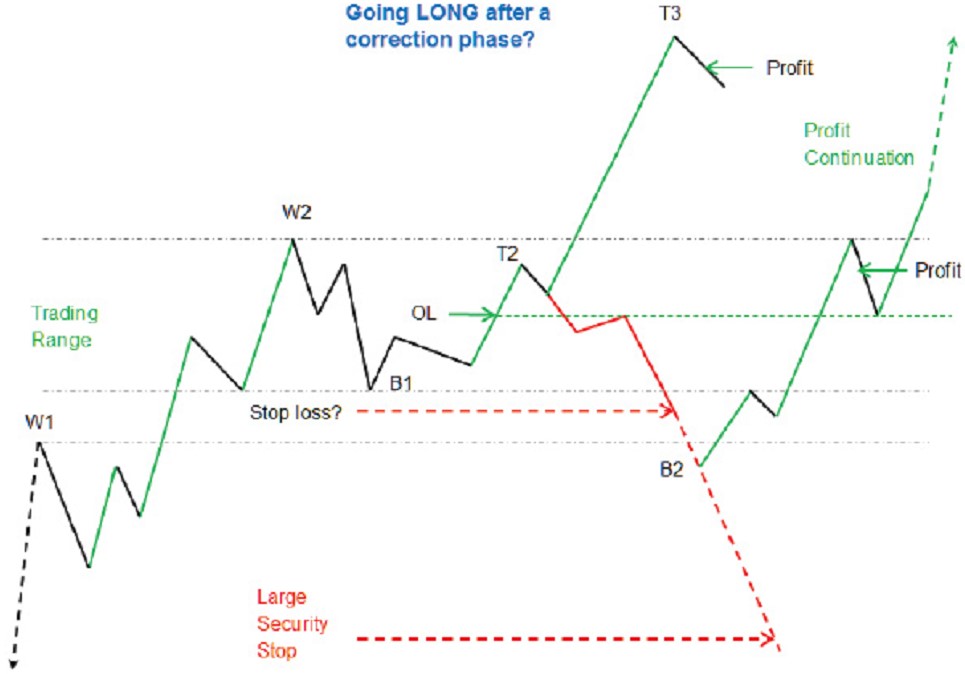

Возможна также ситуация, когда после коррекции вы ожидаете продолжения движения вверх (вниз). На графике 8 это происходит, когда движение вверх волнами W1-W2 входит в торговый диапазон.

Рисунок 8. Торговля на продолжение в лонг или в шорт

После дна B1 появляется более высокое дно, которое может означать продолжение восходящего движения еще одной импульсной волной. Поэтому можно открыть позицию в лонг на OL и поставить технический стоп на несколько пипсов ниже предыдущего дна B1. Если это в самом деле продолжение, можно забрать прибыль на следующей после Т2 волне - Т3.

Но существует вероятность обвала цены через нижнюю границу торгового диапазона и срабатывания технического стопа. В этом случае сделка закроется с убытком.

Чтобы избежать убытка, можно увеличить технический стоп-лосс, сделав его значительно шире. Это позволит пережить более крупную коррекцию предыдущего движения и все-таки заработать, когда, после большой коррекции, долгосрочное движение вверх возобновится. Чтобы доказать себе, что это – разумное решение, следует пользоваться техническими инструментами.

Многие начинающие трейдеры любят использовать маленькие стопы. Однако самая лучшая возможность заработать в сделке – это использовать широкие стопы. В то же время, важно, чтобы параметры стопового ордера согласовались с уровнем риска, который вы можете себе позволить. Независимо от того, насколько сильным кажется долгосрочный или краткосрочный тренд, всегда нужно защищать свои позиции. Вот зачем нужны защитные стоповые ордера. Эмоции всегда влияют на процесс принятия решений, и, если вы не ставите стоповые ордера, ваши убытки могут вырасти.

Но где устанавливать стоп-лосс? Если поставить его дальше, шансы заработать выше, но и риск увеличивается. С другой стороны, расположение стоповых ордеров слишком близко к текущей цене приведет к тому, что их будет слишком часто выбивать.

Использование коротких технических стопов

Короткие технические стоповые ордера желательно располагать вблизи уровней поддержки и сопротивления. Если же стоп находится слишком далеко, и риск слишком высок, следует привести количество лотов или общую стоимость позиции в соответствие с таким стоповым уровнем. На рисунке 9 приведен 5-минутный график GBPUSD. Цена ходит в горизонтальном диапазоне (1). Когда цена пробивает нижнюю границу торгового диапазона (3), я открываю позицию в шорт. Самый ближний начальный стоповый уровень должен находиться над самым высоким High торгового диапазона (4) - возможной точкой начала падения.

Рисунок 9. Короткие стопы

После того, как рынок начал идти в вашу сторону, можно привести параметры начального стопового ордера в соответствие с фактическим риском (5). После того, как в нисходящем движении наметился откат, можно с помощью вил (2) или уровней Фибоначчи (6) построить проекцию цели. Когда цель достигнута, сделку лучше закрыть.

Когда имеется достаточная нереализованная прибыль, можно начать использовать следящий стоп, расположив его за уровенем последнего, самого нижнего High (7). Этот следящий стоп должен быть достаточно большим, поскольку нужно оставаться в сделке, пока не будет достигнут целевой уровень цены. С другой стороны, нужно закрыть сделку с прибылью, если цена уже развернулась. Когда цель достигнута, и шортовая сделка закрыта, начинайте искать разворот или продолжение понижающегося тренда после фазы коррекции.

Я принимаю решение открыть сделку в лонг после того, как цена сформирует новый, более высокий High, пробьет уровень сопротивления (10), бывшую поддержку, и пробьет верхнюю границу нисходящего канала вил (8). В такой момент я могу построить проекцию Фибоначчи, основываясь на последнем зигзаге вниз, и найти проекции цены 161.8% и 261.8% (9). Примерно час спустя я могу построить восходящие вилы (12). Можно поставить начальный стоп непосредственно под самым нижним Low, но можно также применить более короткий стоп (11) - под подтвержденной линией поддержки/сопротивления (10). После того, как цена дойдет до медианной линии вил, можно начать использовать следящий стоп (14), размер которого по ходу вверх (15) корректируется, или использовать фиксированный стоп, привязанный к повышающимся Low.

Повторюсь, следящий стоп должен быть достаточно большим, потому что нужно оставаться в сделке, пока цена не дойдет до целевого уровня. Но с другой стороны, сделка должна быть закрыта с прибылью, если цена развернется.

Начальный целевой уровень Фибоначчи (9) на 261.8% может быть подтвержден с помощью другой проекции Фибоначчи, растянутой по последнему откату вниз (16). Последняя подтверждает движение цены точно до цели 161.8%, а затем - до проекции 261.8% вблизи первой проекции (9). Сделку нужно закрыть не позже, чем последняя маленькая проекция достигнет цели 261.8%, то есть, когда цена будет вблизи верхней границы канала вил.

В следующий раз

В следующий раз, в пятой части данной серии статей, мы приступим к рассмотрению активных уровней поддержки и сопротивления, включая использование скользящих средних, лент волатильности и стохастического индикатора RSI для выявления дивергенции, скрытой дивергенции и конвергенции в ценовых движениях.

Оригинал статьи Stocks and commodities magazine

Нормально части друг друга дополняют