Может ли 20 августа 2018 года сформироваться важная вершина на рынке акций?

Бычий рынок S&P 500 (SPX) в период с октября 1990 по март 2000 года очень похож на тот бычий рынок, который начался на SPX в марте 2009 года. Сочетание сезонных факторов и временных циклов Фибоначчи показывает, что август 2018 года может быть подходящим временем для формирования важной вершины фондового рынка. Понимание взаимосвязи между сегодняшним рынком акций и 1990-ми может быть ключевым для успешной торговли в 2018 году и в дальнейшем.

Сходство двух рынков

Элиотт открыл волновой принцип, известный сегодня как волновая теория Элиотта. Он также открыл временные и ценовые взаимосвязи Фибоначчи на рынке. В отношении времени, он заметил, что рынок можно измерять, используя последовательность Фибоначчи (1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и далее до бесконечности). Например, бычий рынок на Dow Jones Industrial Average с 1932 по 1937 год продолжался пять лет.

Роберт Пректер расширил данную концепцию и в своей книге «Красивые картинки» (Beautiful Pictures, Robert Prechter) привел много примеров соотношений Фибоначчи.

Наверное самым распространенным соотношением Фибоначчи является равенство 1/1. Это случай, когда один сегмент рынка по цене или по времени равен другому сегменту рынка.

На месячном графике SPX, приведенном на рисунке 1, рассматривается пример взаимосвязи бычьего рынка SPX 1990-х и текущего бычьего рынка, который начался в марте 2009 г. Бычий рынок, начавшийся 11 октября 1990 г., продолжался девять лет, пять месяцев и четырнадцать дней или 3453 дней. Нынешнему бычьему рынку, который начался 6 марта 2009 г., девять лет и пять месяцев исполнится в августе 2018-го. Точная дата равенства — воскресенье, 19 августа 2018 г., а ближайший к ней торговый день — 20 августа.

Обратите также внимание, что форма обоих рынков очень похожа. Бычий рынок на SPX, начавшийся в 1990 году, имел только одну коррекцию более 20% — в 1998 г. падение составило 22.4%. Самая большая коррекция бычьего рынка, начавшегося в 2009 году, произошла в 2011-м, когда падение составило 21.5%.

Рис. 1. Точная дата равенства — воскресенье 19 августа 2018 г., а ближайший к ней торговый день — 20 августа

Долгосрочный счет волн Элиотта

Движение SPX от исторического максимума, достигнутого в январе 2018 года, открыло возможность для отсчета новой главной волны. До этого я полагал, что, если SPX превысит свой High января 2018 г., это может быть завершением третьей волны вверх от дна, достигнутого в марте 2009 года.

В своей статье «Глобальное бычье подтверждение» от 24 мая я отметил, что горизонтальный треугольник волн Элиотта на SPX мог завершиться 3 мая на дне 2594.62. Если эта формация правильная, ее размеры по осям времени и цены больше, чем у других коррекций с того момента, как в феврале 2016 года SPX достиг дна. Скорее всего, коррекция, начавшаяся в январе, — более высокой степени и больше согласуется с многомесячными коррекциями после дна в марте 2009 года.

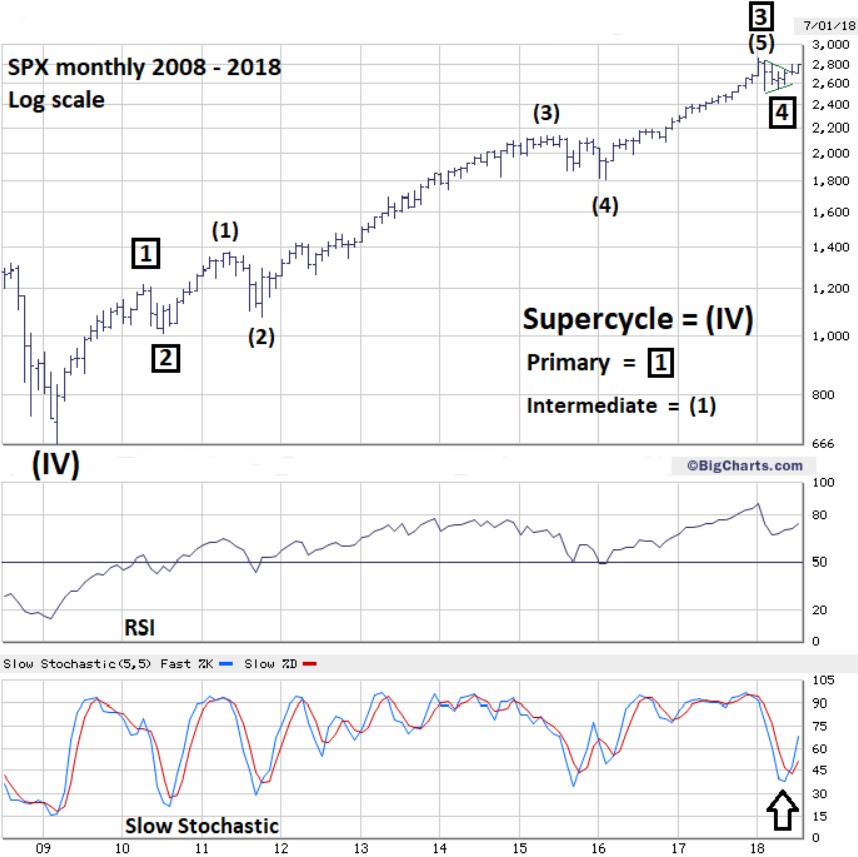

Соотношение Фибоначчи дает подтверждение этой теории. Взгляните на месячный график SPX за 2008-2018 годы, приведенный на рисунке 2. В движущей волне Элиотта обычно существует взаимосвязь между волнами 1 и 5. Ралли SPX с 2010 по 2011 годы, обозначенное как промежуточная волна (1), имело коэффициент роста 35.57%. Ралли с 2016 по 2018 годы, обозначенное как промежуточная волна (5), имело коэффициент роста 58.71%. Соотношение 35.57/58.71 равно 0.605, что очень близко к золотому сечению Фибоначчи 0.618.

Коэффициент роста ралли с 2009 по 2010 годы, помеченного как главная волна 1 (в квадрате), составил 82.93%. Предполагаемая главная волна 4 (в квадрате) представляет собой горизонтальный треугольник. Обычно при измерении движения после треугольника расчеты должны производиться от конца треугольника, а не от его крайней точки. В данном случае конец был на SPX = 2594.62, а крайняя точка — на 2532.69. Однако, если умножить 82.93% на коэффициент Фибоначчи 0.236, коэффициент роста составит 19.57%. Добавив рост 19.57% к 2532.69, получим цель 3028.33, что очень близко к важному уровню сопротивления Фибоначчи на 3047, что отмечено в моей статье «Насколько высоким должен быть High?»

Рис. 2. Движение SPX от исторического максимума, достигнутого в январе 2018 года, открыло возможность для отсчета новой главной волны

Сезонность и резюме

Раньше в августе уже формировались важные сезонные вершины/впадины на рынке акций.

- 9 августа 1982 г. — важное дно на медвежьем рынке.

- 25 августа 1987 г. — важная вершина перед обвалом.

- 13 августа 2004 г. — окончание многомесячной коррекции и годовой Low.

- 9 августа 2011 г. — Low мини-обвала.

- 24 августа 2015 г. — Low мини-обвала.

- 15 августа 2016 г. — промежуточная вершина перед многомесячной коррекцией.

Сравнение этих двух бычьих рынков охватывает несколько десятилетий. Было бы потрясающе, если бы вершина сформировалась точно 20 августа, но в этом нет необходимости. Учитывая несколько предшествующих важных разворотов в августе, если SPX выйдет на новый исторический максимум в любой день данного месяца, это может быть последняя вершина.

Конечно, предсказание времени может завершиться полным провалом, — на рынке нет ничего предопределенного. Если SPX на конец августа так и не пробьет свой исторический максимум 2872.87, это будет указанием на то, что действует другой временной цикл.

Идеальный сценарий состоит в том, чтобы SPX в августе приблизился к 3047. Если такое случится, возможен глобальный разворот тренда, который может продолжаться несколько месяцев или лет.

Что еще почитать:

- Фрост А. Дж. и Роберт Пректер "Волновой принцип Элиотта" (Frost A.J., Robert Prechter, Elliott Wave Principle), 1985, Библиотека новой классики.

- Р. Пректер «Красивые картинки» (Beautiful Pictures), 2003, Библиотека новой классики.

Марк Райвест (Mark Rivest)

Источник материала traders.com