Добрый день, уважаемые читатели, рад снова приветствовать вас!

Вот так бывает, когда планируешь поразбирать много разного интересного материала в итоге находишь себя разбирающим его лежа на кровати с вирусным заболеванием. Тоже неплохой вариант, но гораздо лучше без него. Сейчас, когда от былой простуды остался только надоедливый насморк, а настроение значительно улучшилось, можно принести в дар немного времени демону графомании.

Несмотря на нестабильное физическое состояние, работа не прекращается ни на день, отчеты листаются, пометки делаются (правда в последнее время я их делал больше в виндовском блокноте, нежели обычном), позиции докупаются. Весь август я докупал и докупал по мере возможности, пока панические ожидания еще сильны, хотя некоторые вещи, вероятно, понятны только на эмоциональном уровне, но никак не логическом. Например, инвесторы ожидают, что рынок упадет. А дальше что? Иностранный инвестор скажет «остановите рынок, я сойду», а потом и вовсе на «поMOEXе» нажмут ВЫКЛ, питание отключат, двери закроют и будет он лишь ловить оседающую пыль… Как-то так? Или жизнь пойдет вперед, как это обычно бывает… Посмотрим.

Пока до этого не дошло, но видно, как эмоциональный маятник раскачивается из стороны в сторону благодаря где-то вбросам, где-то реальным новостям, но все так или иначе травмирует неокрепшую психику и тонкое душевное устройство российского инвестора. Еженедельный кнут/пряник в новостях: отберут доходы/дадут послабления, не выплят дивиденды/увеличат дивиденды итд итп.

В этой информационной суматохе зачастую лучшей тактикой является не реагировать в первый день. «Я подумаю об этом завтра» — говорила героиня в известном произведении. Подозреваю, с таким подходом у нее получилось бы инвестировать лучше, чем у многих.

Так что если на очередной горячей новости вы видите единственное правильное решение поскорее слить все акции в рынок, вывести деньги, уехать далеко, снять себе каморку под звездным небом, чтобы с отчаянием и до хрипа выть на луну… Не торопитесь. Подумайте об этом завтра.

Наконец, спустя несколько месяцев после прочтения «Новой поведенческой экономики» Ричарда Талера я добрался и до Канемана с его «Думай медленно, решай быстро». Вообще по своему темпераменту я думаю медленно и решаю медленно, плюс читать эту книгу по идее надо было до Талера, но тут как уж есть.

Где-то в перерыве между этой книгой и теми, которые я разбирал в прошлых статьях, я достаточно быстро проглотил «Камасутру для оратора», которая совершенно случайно попалась мне на Литресе. Еще будучи студентом, я смотрел курс Радислава «Учимся выступать публично», было полезно в практическом плане, по крайней мере мне, эмоциональной устрице, слабо ориентированной на публичную демонстрацию эмоций. Книга все также хороша и полезна, хоть и утомляет многоразовыми аллюзиями на тему секса. Несмотря на абсолютно однозначную отсылку в названии книги иногда хочется воскрикнуть «Радислав, да понял я, понял про интимную связь оратора с публикой, ты меня уже сам затрахал с этим». В общем книга приносит (кхм) удовлетворение, автору привет от старика Фрейда, а вам ачивочка за левел ап в публичном мастерстве. Гц

Книгу же Канемана я прочел еще в недостаточном количестве, чтобы оставлять отзыв, но поскольку в книге Талера основные мысли пересказываются неоднократно, основное мы узнаем еще до чтения. Есть Система 1 (эмоциональная и быстрая) и Система 2 (медленная и разумная), они успешно сочетаются в решении наших задач, но возвращаясь к тому, о чем шла речь выше… вы увидели какую-то новость, внутренне сработала защитная установка и вы, поддавшись реактивному инстинкту обеспечения безопасности, все продали. Насколько это разумно было, как считаете? Можно быть тасманским дьяволом и, раскидав все, вихрем унестись в закат к подножью горы. Однако если вы сразу этого не сделаете, то где-то там возле подножья непоседу арестует за превышение скорости неспешный лейтенант Коломбо, который заранее просчитал, куда побежит ваш суетливый разум. Он выписывает вам штраф за поспешность и, протягивая его вам, произоносит: «Подумайте об этом завтра».

Ок, переходим к акциям.

Для начала несколько слов о Фосагро. Нет нужды разбирать сам отчет, он получился ожидаемо хорошим на фоне роста доллара и цен на удобрения, мы ждали этого раньше и ждали реакции котировок, но процесс позатянулся. Бумага буквально за несколько дней прошла вверх почти 20% и встретила в конце распродажи. Вроде все логично, зафиксироваться после роста захотели бы многие, особенно если кто сидит в бумаге недавно.

Однако фиксация произошла на фоне других новостей.

Министр сельского хозяйства России Дмитрий Патрушев провел совещание с руководством крупнейших предприятий агрохимической отрасли страны. В нем приняли участие представители компаний «Фосагро», «Акрон», «Уралхим» и «Еврохим». Стороны договорились заморозить цены на удобрения до 15 ноября 2018 года.

Еще не успела закончиться белоусовская тема (которая для Гурьева тоже актуальна, и которую он посещал лично), как нас уже радуют новыми событиями. Ок, поговорим сперва об этом.

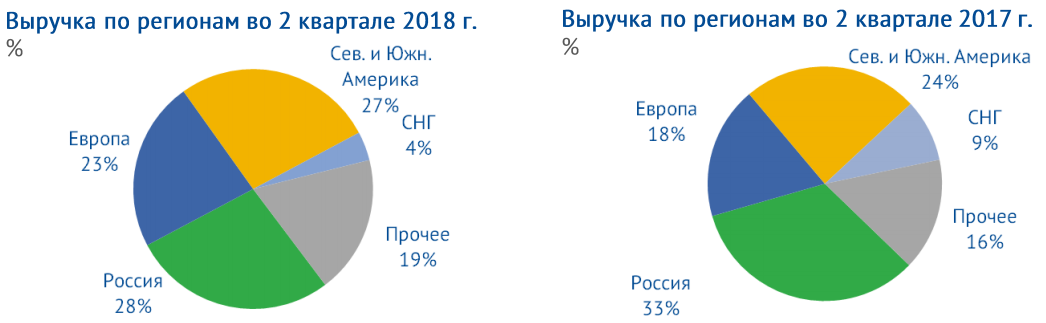

В 2018 году доля РФ снизилась с 33% до 28%, но тем не менее это немало. Необходимо учесть этот факт. Третий квартал обещал быть прорывным, теперь будем его ждать просто хорошим. Так или иначе у нас есть еще 72% продаж, да и российские 28% не в убыток.

Если же выпустить неисправимого оптимиста, которым я люблю быть, то он скажет, что подобное развитие ситуации будет на руку постепенному набору позиции в бумаге.

Сейчас выходит много отличных отчетов (даже Аэрофлот на меньшем, чем ожидалось, убытке дернули вверх, потрясающе), но среди сильных мы видим значительную категорию «Не расслабляться». Вот Фосагро очень хорошо в эту категорию попадает. Я в принципе не сторонник делать выводы по результатам квартальной отчетности, но даже без белоусовской и патрушевской ситуации есть несколько моментов.

1. Фосагро все еще растущая компания и будет продолжать инвестировать как минимум до 2020 (с белоусовым могут договориться на продление инвестцикла, но мы пока говорим об официальной программе). По заявлению компании капекс в 30 млрдд. руб. будет сохраняться еще ближайшие два года. Разумеется, мы уже увидим отдачу от построенных мощностей, но стоит помнить, что компания еще не завершила проект перехода на максимальное самообеспечение.

В дальнейшем мы можем увидеть что-то подобное тому, что наблюдаем сейчас в Газпром нефти, когда компания роста медленно трансформируется в доходную. Это не произойдет по щелчку пальцев, поэтому основная мысль заключается в том, что в Фосагро, возможно, все только начинается. Есть понимание дальнейших действий на два года, есть идея, под которую инвестируются средства, в таких условиях не вижу смысла сбрасывать бумаги, даже если они подросли. Напротив, лично я планирую на возможных откатах Фосагро продолжать набирать до 2020 года. Меня устраивает доля на обычном счете, но поскольку я регулярно пополняю ИИС, хотелось бы увеличить долю и там. Средняя на этом счете 2335 руб., ниже 2400 буду аккуратно увеличивать.

2. Текущий чистый долг компании составляет 123 млрд. руб. или примерно 1820 млн. долл. по текущему курсу. Компания не планирует в значительном объеме сокращать долг, тогда при условии сохранения капекса на запланированном уровне (который будет ниже пикового за предыдущие годы) остаток средств будет направляться на дивиденды. Компания платила скромные 4% годовых в момент пиковой нагрузки, нет причин считать, что в более простых условиях выплаты вдруг прекратятся. Пока квартальные дивиденды выросли с привычных 20-25 руб. до 45 руб., если дивдоходность сформируется на уровне 8%, это весьма неплохо для компании в этой точке жизненного цикла.

Другая известная акция в категории «Не расслабляться», а также лауреат многочисленных инвестиционных премий, среди которых «Маринад», «Шлакоблок» и многие другие — РусГидро.

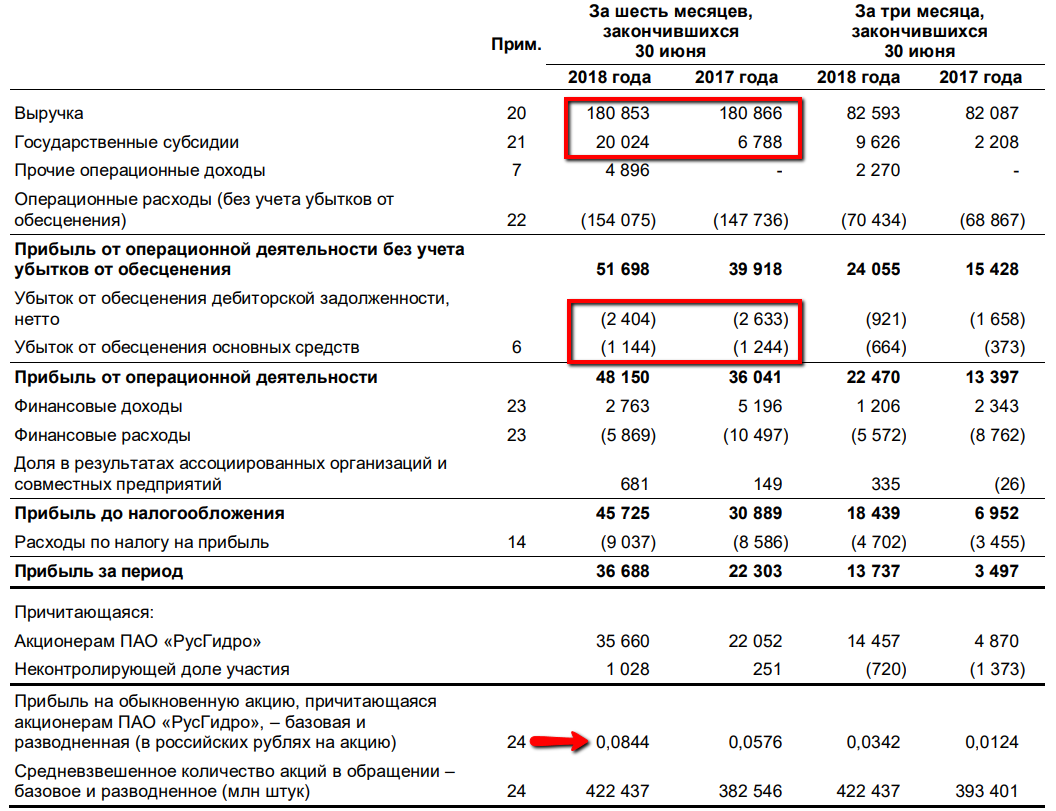

В своем пресс-релизе РусГидро выручку приводит сразу с субсидиями, как бы показывая, что субсидии это не какие-то разовые доходы, а естественная часть их деятельности.

Согласно презентации компании общий объем субсидий должен вырасти с 24 млрд. до 34 млрд. руб. Поскольку за 6 месяцев у нас уже отражены 20 млрд., при прочих равных во втором полугодии сумма выплат может быть меньше первого полугодия, это нужно сразу учесть.

Эффект от обесценения пока не проявил себя в значительной мере, но здесь необходимо дождаться конца года, где все встанет на свои места.

Благодаря этому скорректируется и прибыль на акцию, которая сейчас составляет 8 коп. на акцию, что безусловно было бы отличной доходностью, если бы компания отработала так же второе полугодие, однако сомнительно, что это случится, т.к.

— величина субсидий будет меньше

— возможно увеличение списаний

— количество акций вырастет на 14 млрд. штук

— текущая цена акций ниже, чем 30 июня, при отсутствии роста усилится негативное влияние форварда

— прибыль от продажи ИнтерРао перейдет в нераспределенную прибыль, не влияя на доход на акцию

Итого считаю разумно ожидать 5-6 копеек на акцию по итогам года.

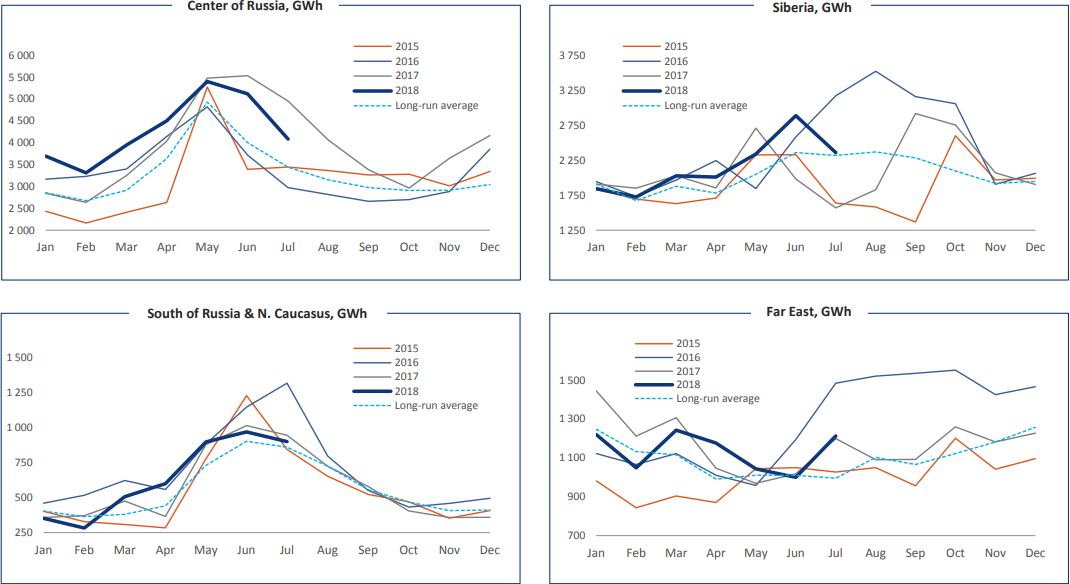

В плане выработки у гидры с одной стороны пиковые значения прошли, с другой стороны актуальные значения выше средних. Операционно это растущая компания, поэтому тут загадывать не будем.

Также во втором полугодии мы узнаем подробности по ДПМ и с одной стороны это негатив, т.к. возникнут расходы, с другой позитив, т.к. история станет понятнее, проще будет ее воспринимать, зная конкретные значения. Пока что инвестплан в рублях не поменялся.

При всем негативе, котоырый сейчас скопился вокруг бумаги, я считаю РусГидро самой понятной историей в РФ генерации. Очевидна большая протяженность во времени и если вы регулярно докупаете бумаги, это несомненный плюс. Здесь можно процесс набора выстроить максимально неспешно, отвлекаясь на другие бумаги. РусГидро не ревнивая и будет ждать, пока вы вернетесь.

Хочу поговорить немного о строителях. Несколько слов об ЛСР и Мостотрест, компании разные, поэтому противопоставлять их не будем. У меня в портфеле отсутствуют обе и, забегая вперед, скажу, что пока решение не принял ни по одной, хочу дождаться годового отчета.

Начнем с Мостотреста.

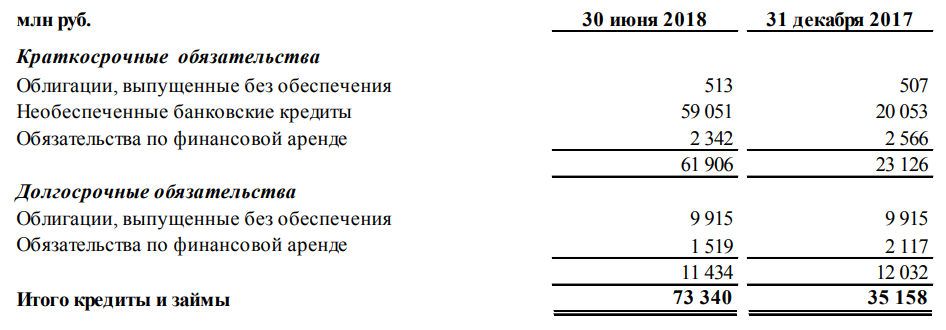

Здесь нас прежде всего не радует очень сильное изменение краткосрочных обязательств. Из примечаний мы узнаем, что они взяты под ставку 9,1%, что неплохо, но там же видим примечание: на 30 июня краткосрочные акитвы меньше краткосрочных обязательств на 21 млрд. руб. Текущая ликвидность страдает.

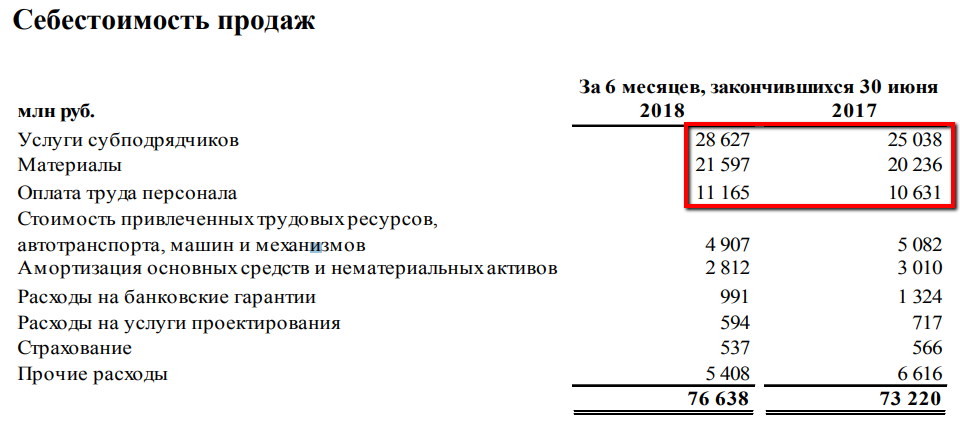

Основные проблемы связаны с себестоимостью продаж. Подобный рост компания связывает прежде всего с форсированным завершением Керченского моста, ростом цен на материалы, снижением работы, выполненной собственными силами (рост объема работ, отданных на субподряд).

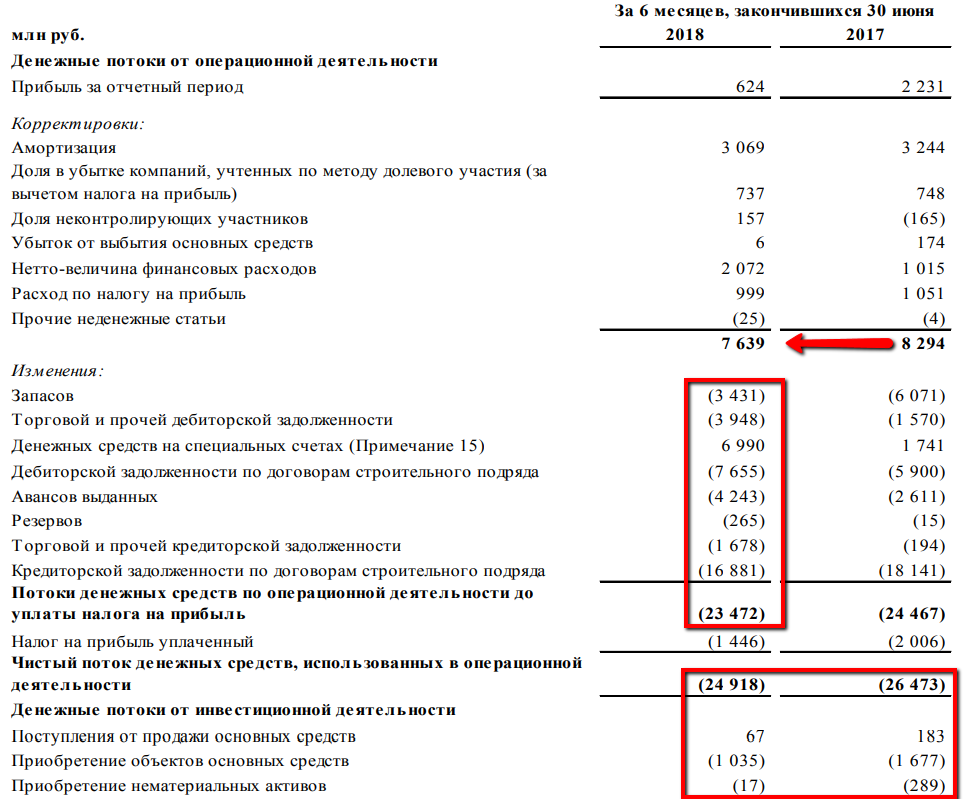

ДДС у строителей своеобразный. Мы видим, что изменение операционного потока до изменения оборотного капитала не такое критичное, как у чистой прибыли, на уровне EBITDA какого-то краха нет. Но изменение оборотного капитала уводит денежный поток в жесткий минус. При этом капекс не оказывает решающего влияния ни здесь, ни в прошлых периодах. По году в дальнейшем такая ситуация может выправляться, может не выправляться. Так или иначе важно не делать преждевременных выводов.

Ключевое понятие для Мостотреста — бэклог, т.е. портфель заказов. Здесь как раз нас ждет основная информация.

Бэклог Мостотреста сильно сократился после завершения Керчинского моста, компании нужны новые тендеры, желательно крупные. В презентации отмечается, что за период не было значительных торгов, средний размер контракта составлял 2.1 млрд. руб. ГК «Автодор» планирует на второе полугодие тендеры общим объемом 20 млрд. руб., Правительство Москвы — 65 млрд. руб. Здесь есть возможность для солидного пополнения бэклога.

Пока компания выиграла самый крупный из доступных тендеров на строительство участка Сокольнической линии метрополитена (бэклог 34.6 млрд. руб. до 2019).

Поскольку выбытие Керчинского моста из бэклога оказало сильное воздействие на компанию, обновим предстоящие выбытия на текущий и следующий год с учетом текущих достижений (общий бэклог 319.9 млрд. руб.)

— бэклог с окончанием в 2018 году составляет 43.6 млрд. руб. (13.63% от общего на текущий момент)

44 млрд. руб. выбывающих контрактов против общего объема в 85 разыгрываемых

— бэклог с окончанием в 2019 году составляет 73.1 млрд. руб. (суммарно за два года 36.48%)

Таким образом, более трети бэклога выбывает в ближайшие годы, необходимы крупные заказы.

Указы президента подразумевают подобные заказы и, вероятно, Мостотрест получит в них долю. В этом случае вложение в компанию скорее аналогично опциону на получение контрактов в этой области.

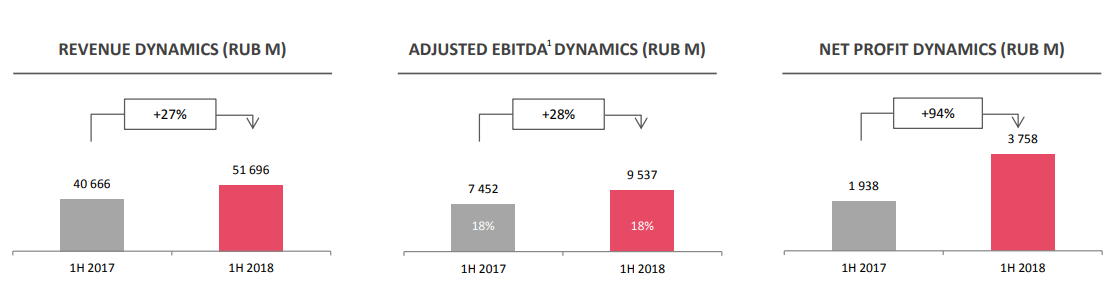

В отличие от Мостотреста ЛСР показал сильную динамику результатов и конечно сразу привлек к себе внимание.

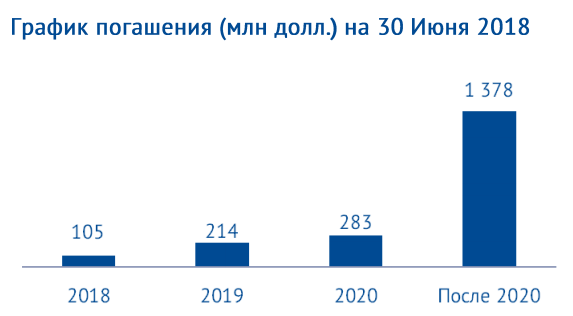

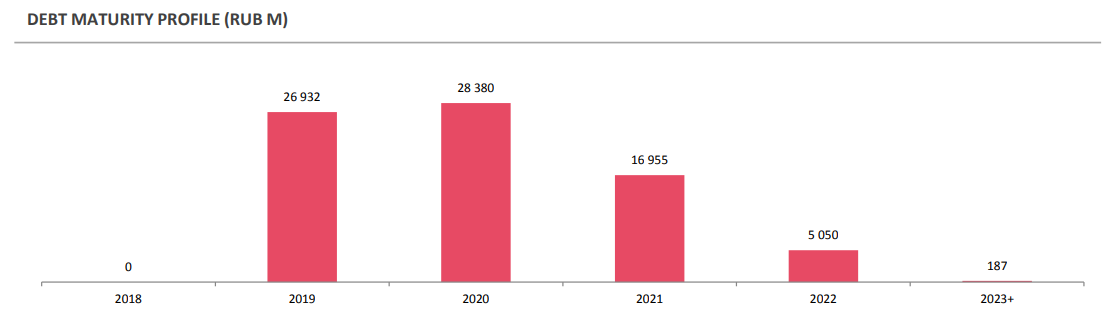

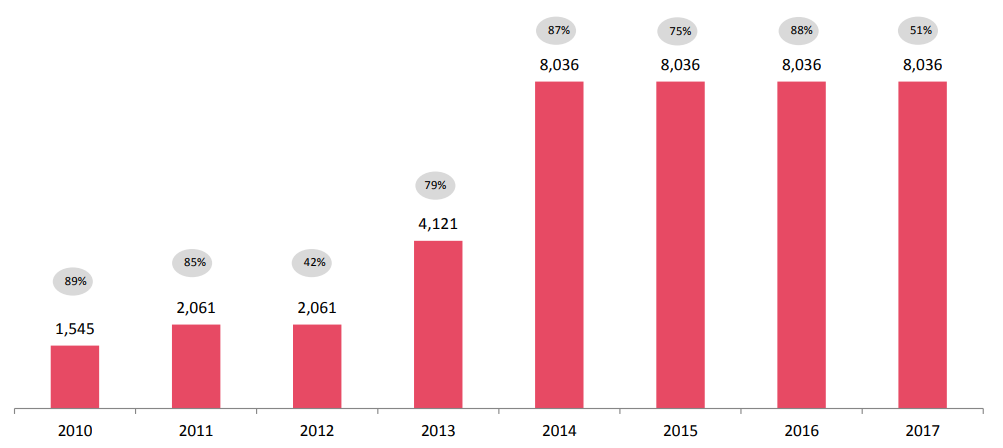

Текущие успехи позволили улучшить долговые показатели, однако компания также дает информацию по долгу.

— средняя ставка 8.59% против 9.1% ранее

— чистый долг сократился на 6%, а соотношение ND/EBITDA стало составлять 1.00

— долг полностью рублевый, краткосрочный долг погашен

Солидные цифры погашения при общем объеме долга в 77 млрд. руб.

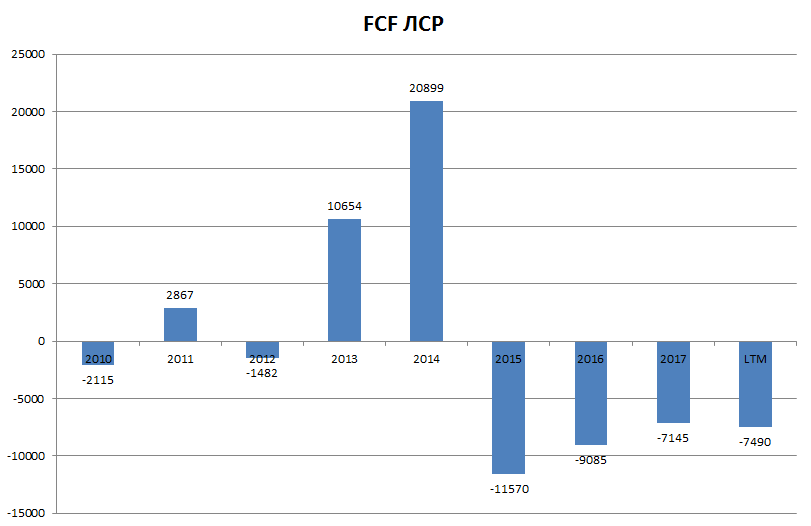

Основная претензия к ЛСР как раз заключалась в непонятном выкачивании денег дивидендами. Дивполитика предполагает не менее 20% ЧП МСФО, при этом компания никогда не платила даже близко к 20% ЧП. Это в сочетании с отрицательным денежным потоком стабильно уводило вверх чистый долг.

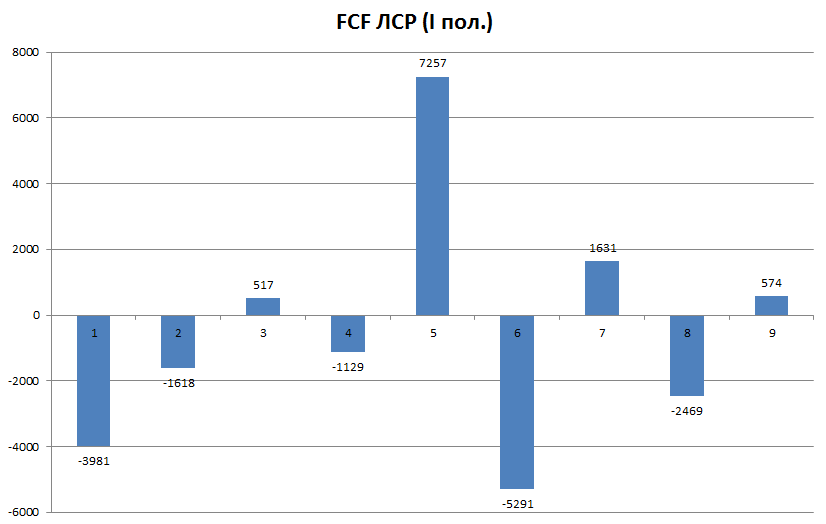

Вот так это выглядит по годам. Однако сейчас на показатель LTM оказывает влияние отрицательное второе полугодие 2017 года. Первое полугодие 2018 имеет положительный FCF. Есть шанс? Рассмотрим только в разрезе первых полугодий.

Данные более изменчивы и положительное первое полугодие не дает гарантии в положительном FCF по итогам года.

Поэтому предпочту подождать новых данных или большей ясности. По дивполитике компании, по дальнейшим планам и успехам.

Сама же компания ожидает положительного воздействия со стороны нового строительного законодательства и новых успехов на фоне разорения мелких и средних игроков строительного бизнеса. Будем следить и за этой темой, а в случае реального банкротства строительных организаций — у нас есть кандидат к покупке.

На этом я завершаю текущий материал. Следующие статьи буду планировать исходя из самочувствия и плотного графика на ближайшее время.

Традиционно больше оперативности — в дневнике Телеграма. Будем пользоваться, пока успехи государственной цифровой экономики не положили этому конец.

Желаю вам хладнокровия в воспринятии ежедневного потока новостей и всего самого наилучшего! До новых встреч!