Вывод

Выше был проведен анализ распределения цен биткоина за последние 10 лет. Данные были взяты с Coinmarket анализируемый временной промежуток месяц.

И так начнем!

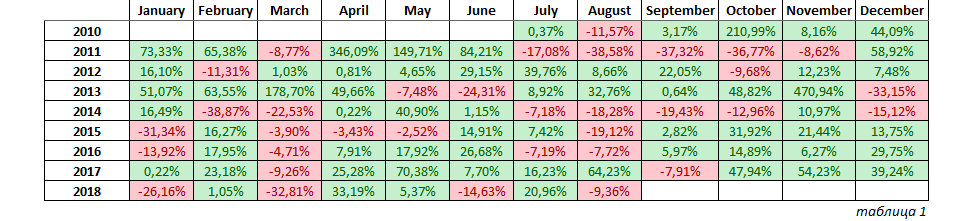

В первой таблице мы можем увидеть статистику возврата биткоина на ежемесячной основе за все время. Самый максимальный возврат был в ноябре 2013 года цена увеличилась более чем на 470%, минимальный возврат был в феврале 2014 года в течении одного месяца цена биткоина упала на -38,87%. Самая длинная беспрерывная отрицательная динамика была в 2011 году и составила 5 месяцев, положительная с марта по сентябрь (включительно) в 2012 году.

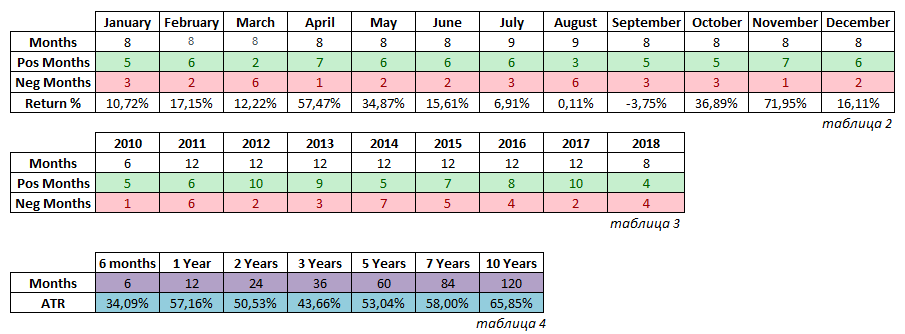

Из таблицы 2 можно сделать вывод самым доходный месяц для биткоина является

ноябрь (71,95%)

на втором месте апрель (57,47%)

на третьем октябрь (36,89%).

Из 12 месяце только в сентябре средний возврат за все время меньше нуля (-3,75%)

В таблице 3 показано количество позитивных и отрицательных месяцев. Рекордсменами в этой таблице являются 2012 и 2017 года 10 из 12 месяцев положительные.

Далее был рассчитан скользящий ATR за 10 лет. В течении этих 10 лет ATR или волатильность биткоина снизилась на 31,76%. Явно прослеживается медвежий тренд волатильности, нету никаких предпосылок для смены тренда волатильности но не стоит печалится это нормальное явление абсолютно для всех финансовых рынках. Несмотря на это волатильность огромная за последние 6 месяцев среднемесячный ATR составляет 35% (таблица 4). В качестве сравнения ежемесячная волатильность Американского фондового рынка составляет 4,24% за последние 6 месяцев Т.е волатильность биткоина в 8 раз больше волатильности Американского фондового рынка.

Далее можно увидеть 2 графика данных о которых написано выше, графики были сделаны с целью лучшей визуализации данных.

А теперь к самому интересному.

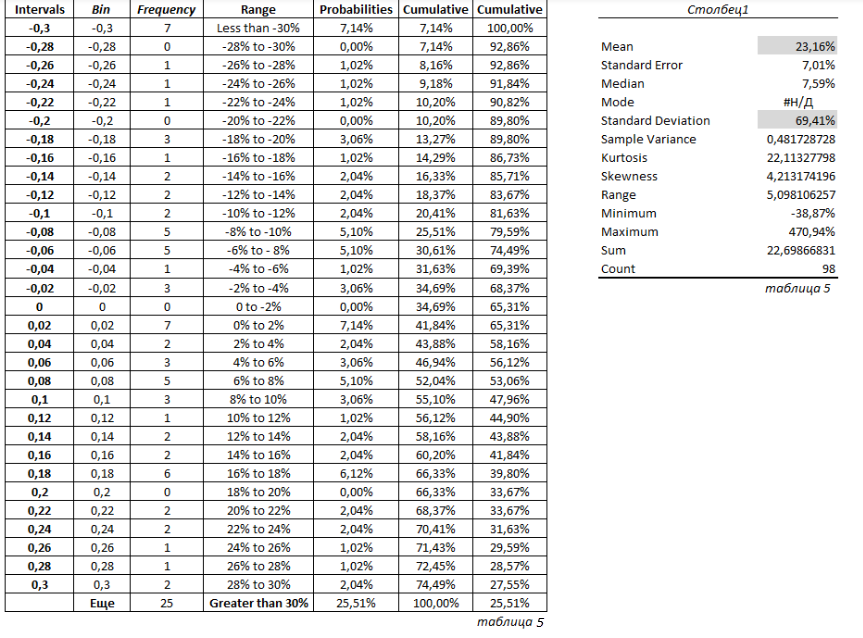

Таблица 4 показывает вероятность положительного или неблагоприятного исхода если вы купите биткоин в начале месяце и продадите в конце, с вероятностью 65,31% результат будет положительный и с вероятностью 34,69% результат будет отрицательный. Так же из этой таблицы мы можем узнать к какой возврат мы можем получить от своей инвестиции . В колонке Range показан потенциальный возврат от инвестиции в колонке Probabilities (вероятности) показана вероятность. Для правильной интерпретации данной таблицы Вы должны ее воспринимать так:

допустим Range -8% to -10% Probabilities 5,10%. Это значит если Вы купите биткоин в начале месяца с вероятностью 5,10% ваш возврат будет от -8% до -10%.

Второй пример допустим мы хотим получить в конце месяца доходность от 10% до 20% и хотим узнать какая вероятность данного события, Вам просто нужно прибавить все вероятности в этом диапазоне. На данный момент если мы купим биткоин в октябре с вероятностью 14,29% мы получим возврат от 10% до 20%.

Далее приведена таблица 5. В ней море информации, но если обо всем писать статья получится слишком большой возьмем во внимание только Mean (среднее) и Standard Deviation (стандартное отклонение) обо всем другом напишу в другом посте.

Что это такое и как Вам это поможет Mean или среднее показывает средне арифметическое. В нашем случае mean 23,16% это означает что в среднем за всю историю жизни биткоина средний возврат составляют 23.16% на ежемесячной основе. (просто сумасшедший возврат)

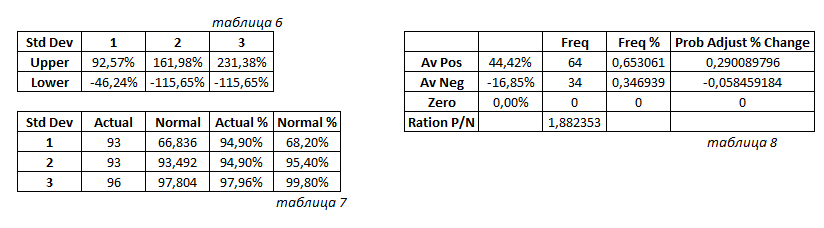

Далее немного сложней Standard Deviation или стандартное отклонение. Стандартное отклонения является наверное самым полярным измерителем дисперсии. Для более глубокого понимания поищите информацию в интернете. Если вы не торгуете внутри дня или не занимаетесь свим трейдингом а хотите собрать портфель и знать свой риск и потенциальный возврат стандартное отклонение поможет в этом. В нормальном распределении 1 стандартное отклонение равно 68,2% в случае с биткоином 94,4%. Т.е за 10 месяцев в 9 месяцах биткоин будет стоять в рамках одного стандартного отклонения которое равно от -46,24% до 92,57%. С вероятностью 94,4% в следующем месяце Ваш портфель может уменьшится от -46,24% до 92,57% если в нем будет только биткоин.

Когда люди смотрят на волатильность биткоина все видят потенциальную прибыль и не замечают риски. Из всех рынках которые я знаю риски криптовалют самые большие и они в разы больше чем риски на традиционных рынках. Нужно себе отдавать отчет что потенциальная прибыль растет с потенциальным риском, они увеличиваются

пропорционально чем больше возврат тем выше риск потерять. Если вы хотите увеличить свой портфель в два три четыре раза будьте готовы в случае неудачи потерять весь свой капитал по другому не получится

Надеюсь данная информация Вам была полезна интересна и не сложная в понимании.

Elly

Elly