Разное

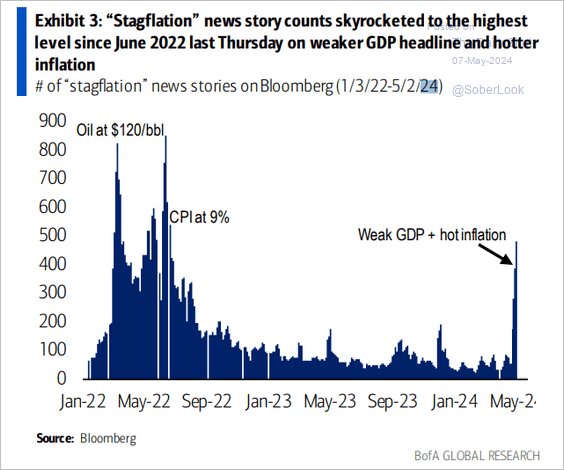

Опасения инвесторов по поводу стагфляции вернулись. Количество новостей о "стагфляции" резко возросло до самого высокого уровня с июня 2022 года из-за более слабого прогноза ВВП и более высокой инфляции:

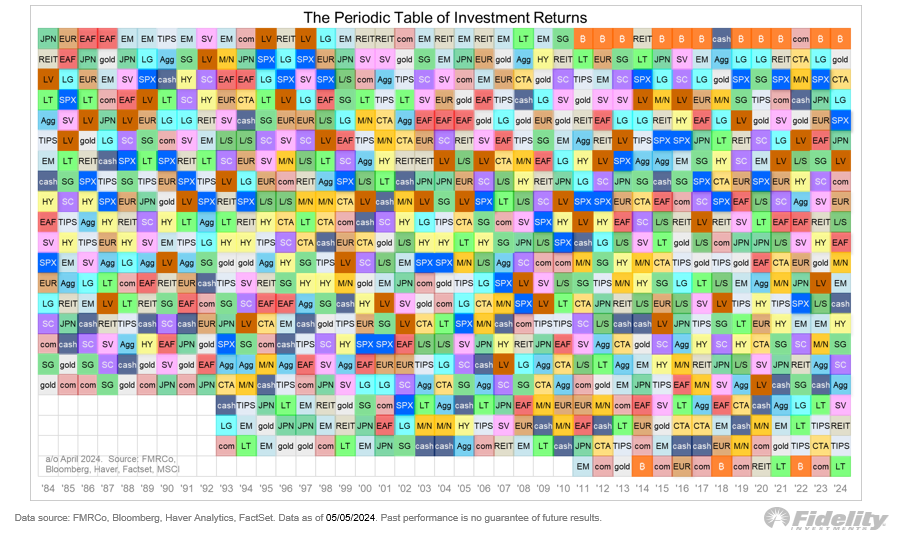

В таблице лидеров доходности по итогам года сохраняются те же лидеры и отстающие (биткоин и длинные облигации), но золото поднялось на второе место. За длинными облигациями следуют другие чувствительные к ставкам активы, такие как TIPS и REITs:

Макро

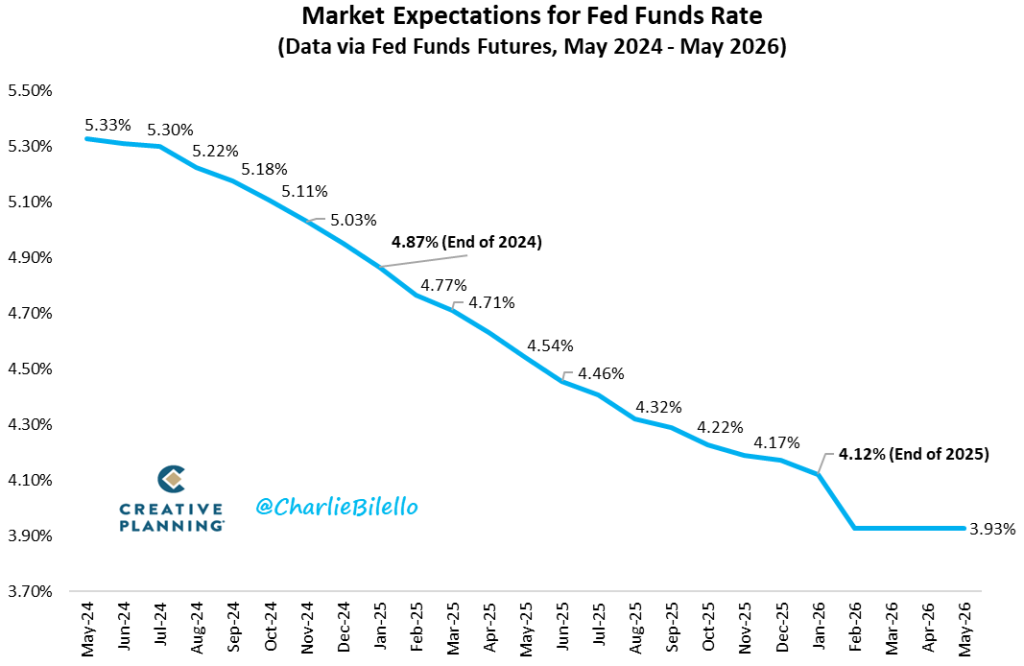

После выхода отчета о занятости мы увидели значительный сдвиг в ожиданиях по ставке ФРС: теперь участники рынка предполагают два снижения ставки в 2024 году (в сентябре и декабре) и еще два в первой половине 2025 года (в марте и июне):

Индекс менеджеров по логистике в США снизился до 52,9 в апреле 2024 года (58,3 ранее), что стало самым медленным темпом роста в этом году. Снижение было вызвано, прежде всего, значительным падением индекса уровня запасов (51 против 63,8 в марте), который оказывает воздействие на всю цепочку поставок. Кроме того, темпы роста показателя использования складских мощностей замедлились (55,1 против 63,6), а цены на транспортные услуги упали до уровня 44,1 (против 53), что указывает на спад в грузоперевозках. Несмотря на общее снижение, во второй половине апреля наблюдался временный подъем активности в сфере транспорта и логистики, возможно, под влиянием сезонного пополнения запасов или оптимизма в связи с ожидаемым снижением процентных ставок:

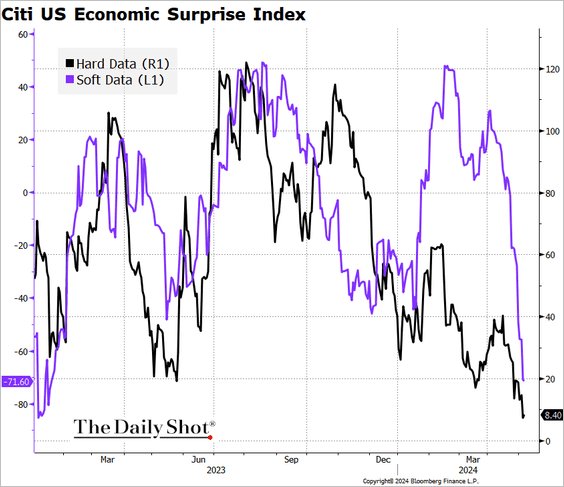

В индексе экономических сюрпризов Citi "жесткие" и "мягкие" (основанные на опросах) данные снизились, причем индекс "мягких" данных теперь сходится с индексом "жестких" данных:

Потребители

Общий объем потребительских кредитов в США вырос на $6,27 млрд в марте 2024 года (консенсус +15 млрд, +$15,02 млрд ранее). В первом квартале потребительские кредиты выросли на +3,2% в годовом исчислении с учетом сезонных колебаний:

Рынок жилья

- Фиксированная ставка по 30-летним ипотечным кредитам в США снизилась до 7,18% (7,29% ранее).

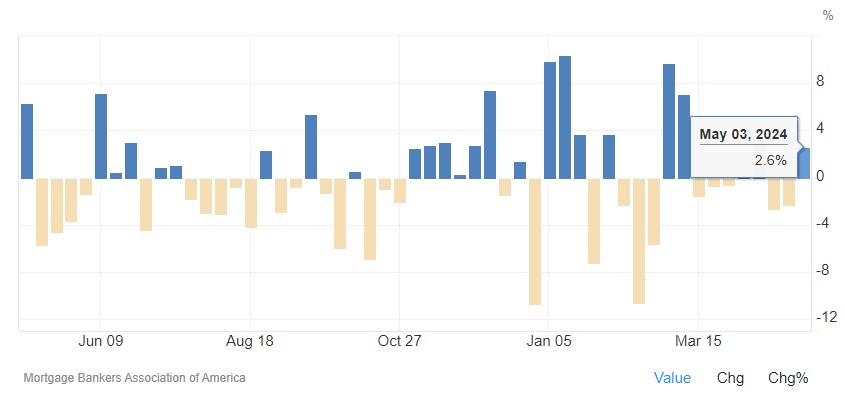

"Ставки по казначейским обязательствам и ипотечные ставки упали на прошлой неделе на фоне новостей о замедлении рынка труда (темпы роста заработной платы были самыми низкими с 2021 года), а также заявлений Федеральной резервной системы о планах ослабить количественное ужесточение в июне и сохранить свое мнение о том, что очередное повышение ставок маловероятно", - сказал Майк Фратантони, старший вице-президент и главный экономист MBA. - Число заявок на ипотеку в США выросло на +2,6% (-2,3% ранее).

Фиксированная ставка по 30-летним ипотечным кредитам в США

Число заявок на ипотеку в США Что делают другие?

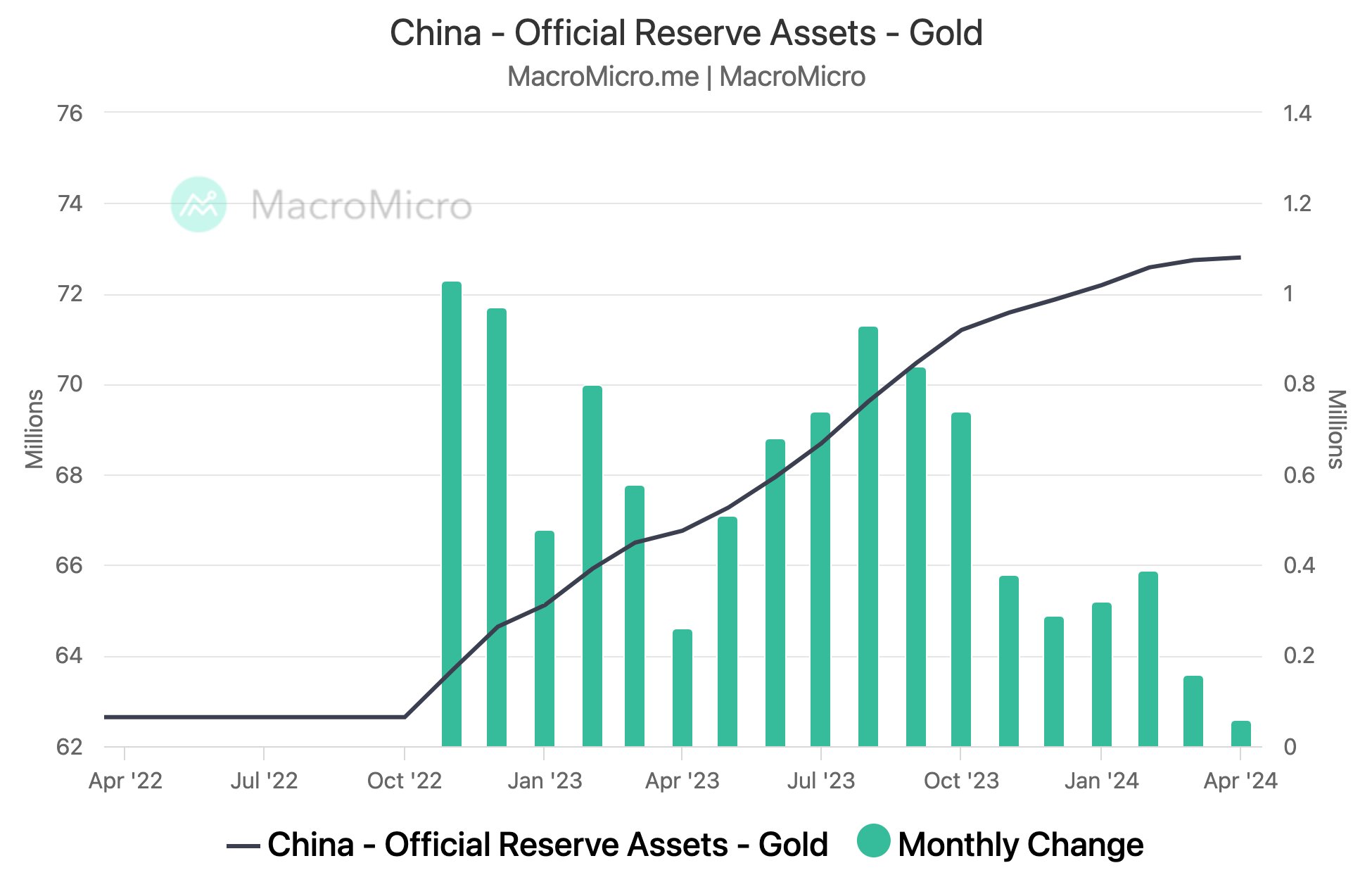

Золотые резервы PBOC (центрального банка Китая) увеличились на 60 тыс. унций по сравнению с предыдущим месяцем, достигнув нового максимума в 72,8 млн унций в апреле 2024 года. Это самый медленный прирост за последние 18 месяцев:

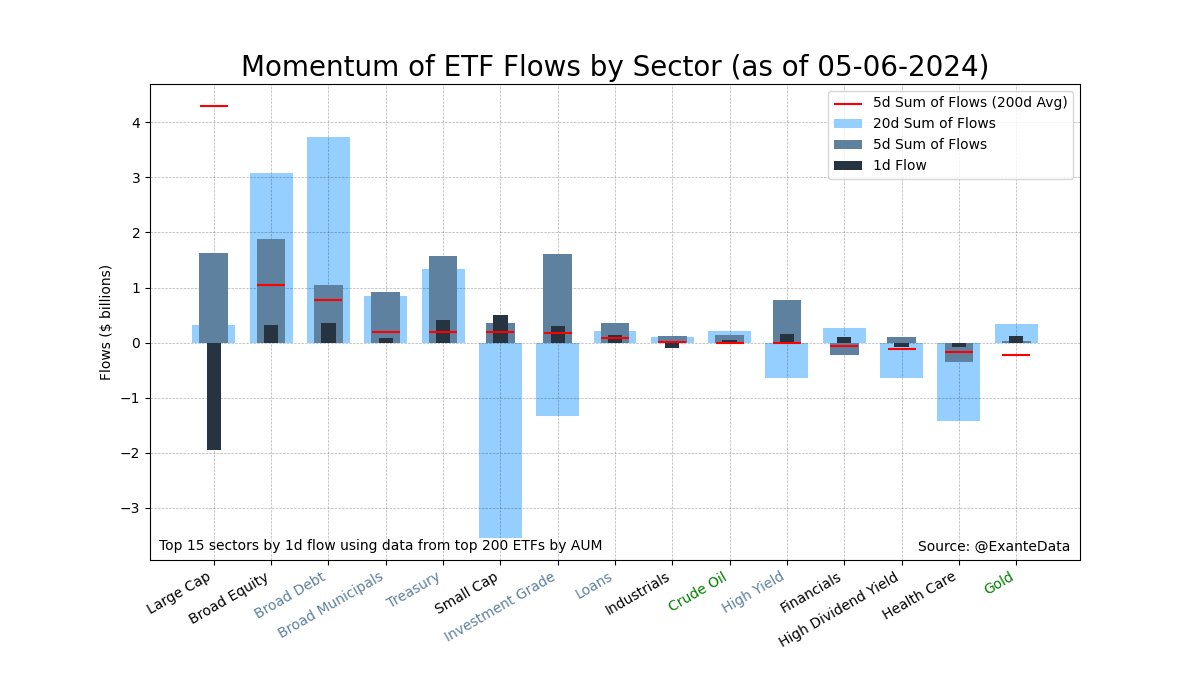

Общий объём золотых резервов PBOC и месячные изменения Если посмотреть на потоки средств в ETF по секторам, то можно проследить за ротацией секторов: в настоящее время наибольший приток средств по сравнению с предыдущими показателями наблюдается в секторах облигаций инвестиционного рейтинга и казначейских облигациях, а отток - в секторах акций здравоохранения и финансов:

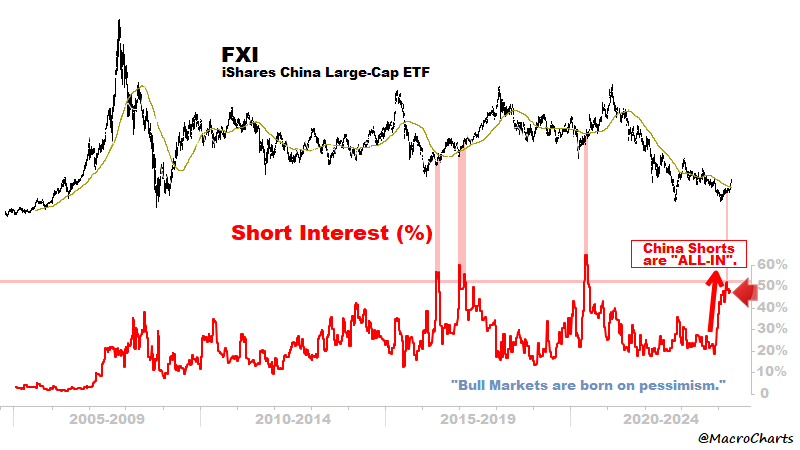

Потоки средств в ETF по секторам Объём коротких позиций по китайским акциям превысил 50% на прошлой неделе. Каждое предыдущее срабатывание этого индикатора приводило к бычьему рынку китайских акций:

Индекс китайских акций крупной капитализации ($FXI) и объём коротких позиций по нему Институциональные инвесторы

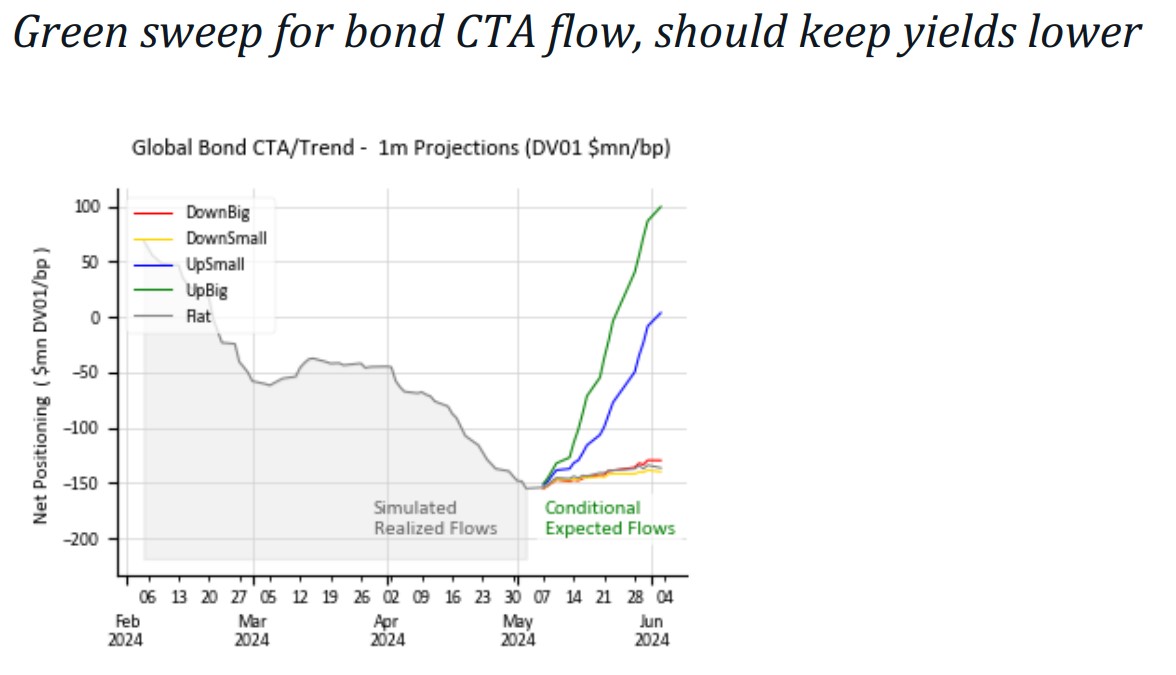

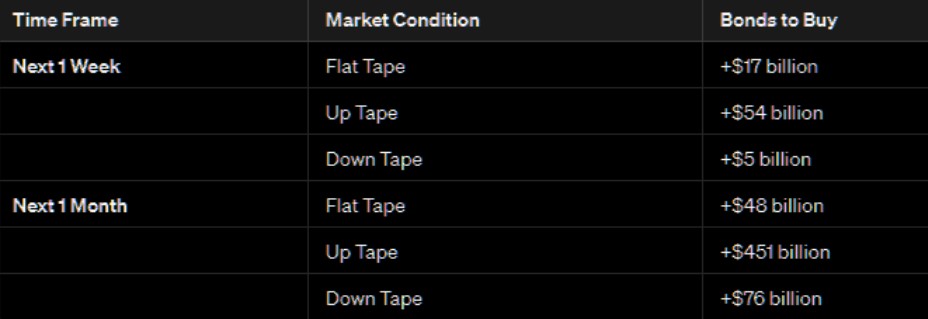

Модель Goldman Sachs показывает, что сценарии потоков средств CTA в облигации ассиметрично смещены в сторону покупок, что может оказать значительное влияние на падение доходностей:

Модель потоков средств CTA в облигации от Goldman Sachs

Модель потоков средств CTA в облигации от Goldman Sachs Модель Goldman Sachs показывает, что потоки средств CTA в акции США предполагают покупки во всех сценариях, за исключением падения (на горизонте в 1 месяц):

Модель потоков средств CTA в акции США Индексы

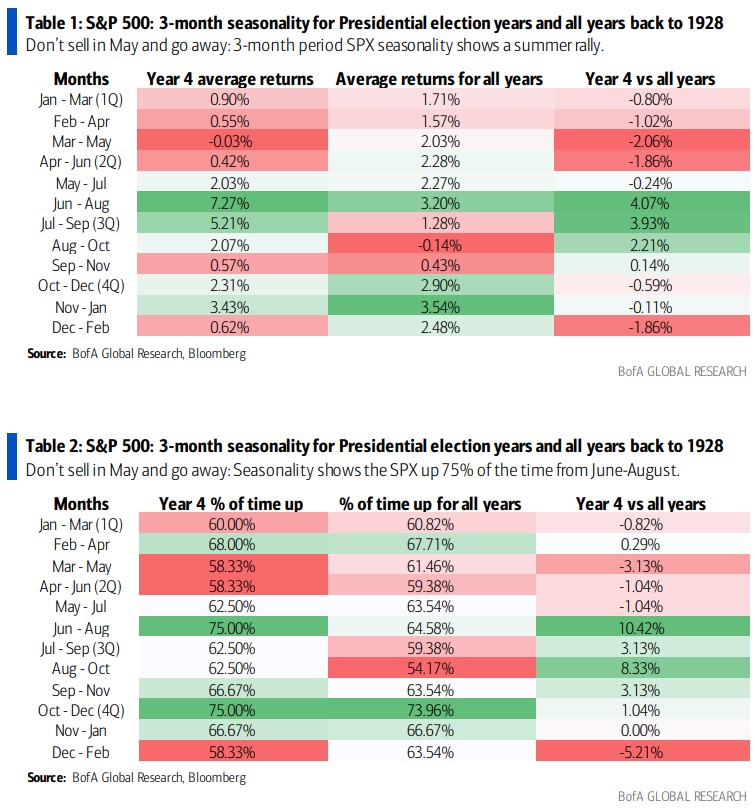

Сезонность для лет президентских выборов и всех лет до 1928 года показывает летнее ралли, индекс S&P 500 растет в 75% случаев с июня по август:

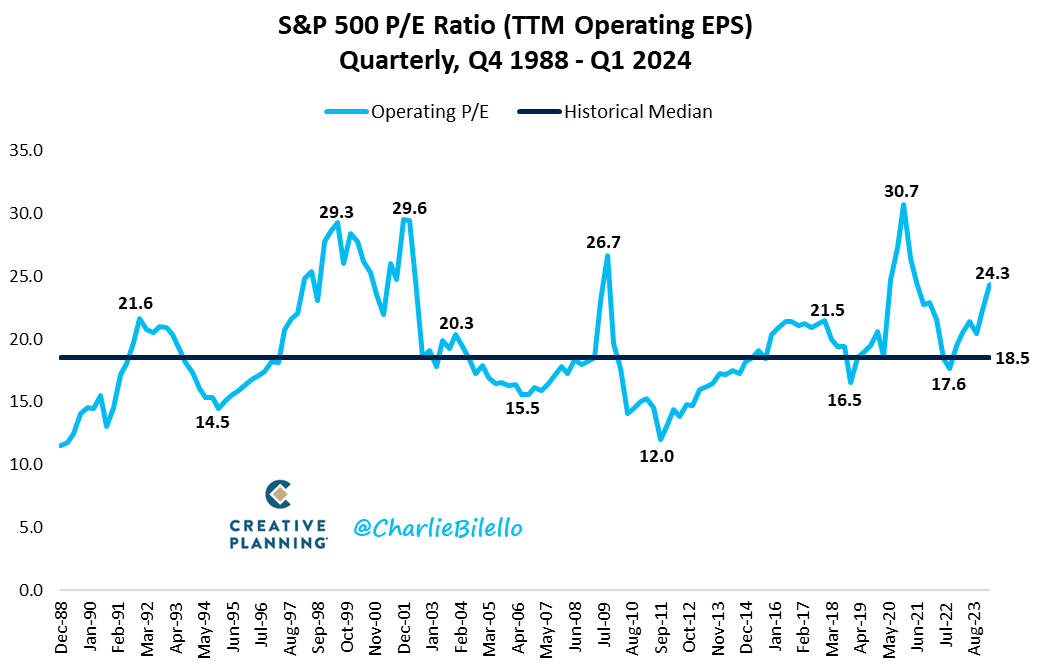

Сезонность индекса S&P 500 для лет президентских выборов и всех лет до 1928 года Поскольку за последний год прибыль компаний индекса S&P 500 выросла на 8%, а показатели самого индекса S&P 500 - на 28%, мультипликаторы увеличились. Коэффициент P/E S&P 500 на конец первого квартала, равный 24,3, стал самым высоким со второго квартала 2021 года, что на 31% выше исторической медианы:

P/E S&P 500 EPS

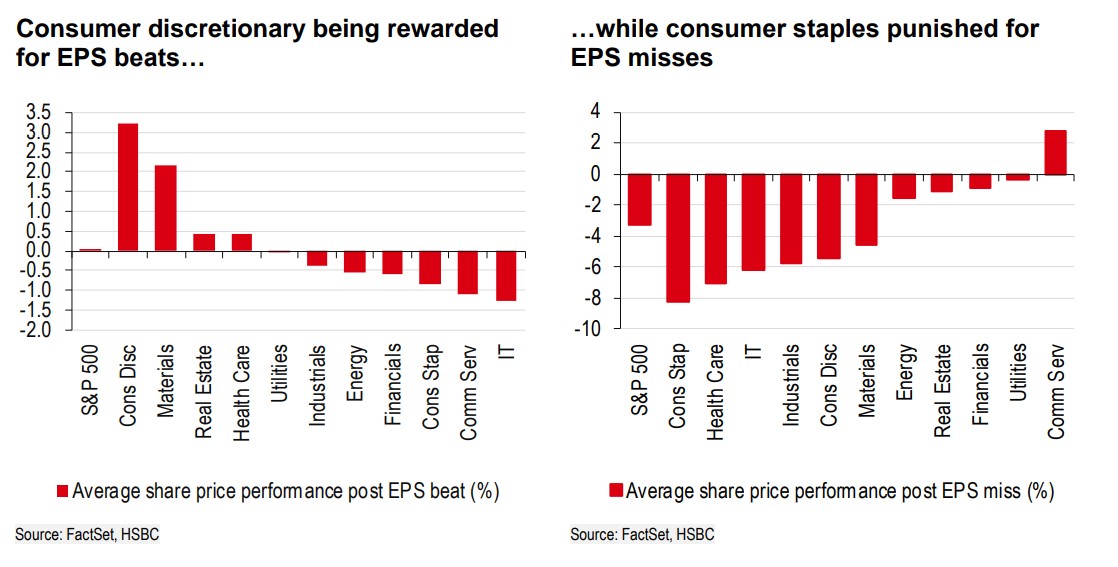

Наибольший рост прибыли на акцию относительно оценок аналитиков в этом сезоне отчётов наблюдается в секторах здравоохранения и потребительских товаров ежедневного спроса.

При этом наибольший рост акций за превышение прогнозных значений наблюдался в секторе товаров длительного пользования, а акции секторов здравоохранения и потребительских товаров ежедневного спроса падали сильнее остальных, если демонстрировали результаты по прибыли на акцию ниже, чем прогнозировали аналитики:

Рост прибыли на акцию относительно оценок аналитиков в этом сезоне отчётов по секторам

Реакция показателей акций на превышение прогнозов EPS и на отставание от прогнозов EPS Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers