Разное

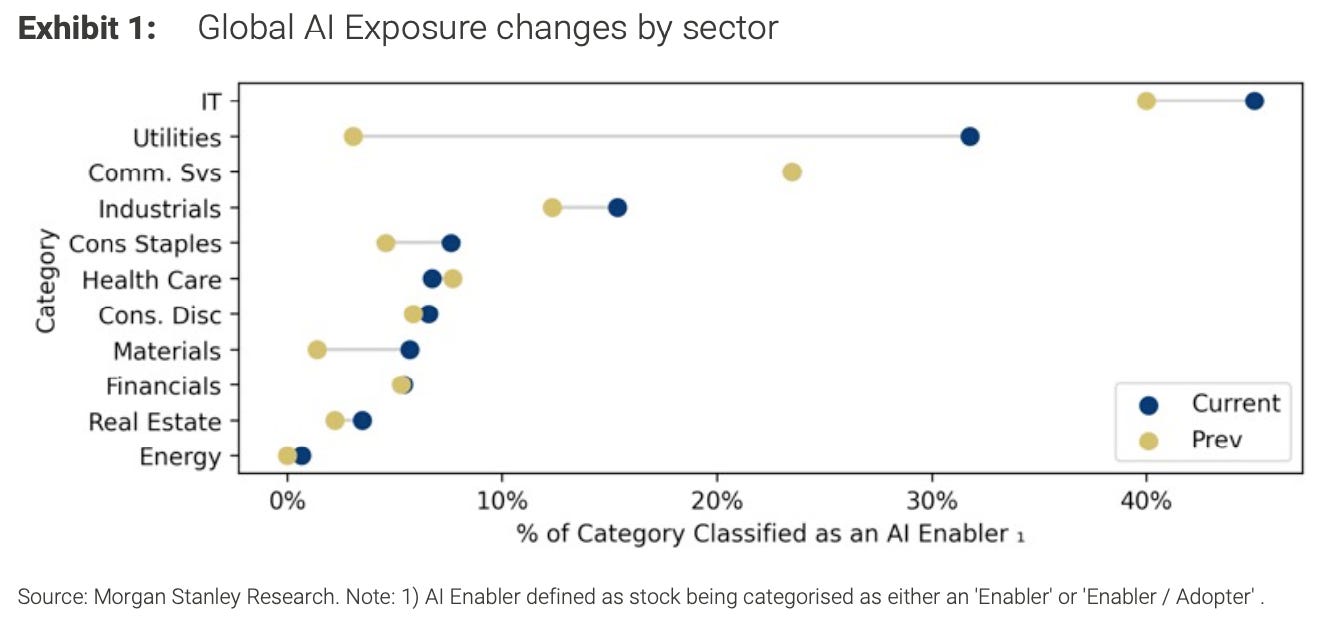

С точки зрения влияния искусственного интеллекта на акции по секторам, наиболее существенные изменения наблюдаются в секторе коммунальных услуг, где количество компаний, отмеченных как те, которые собираются использовать ИИ, за последние 6 месяцев выросло с 3% до более чем 30%:

Макро

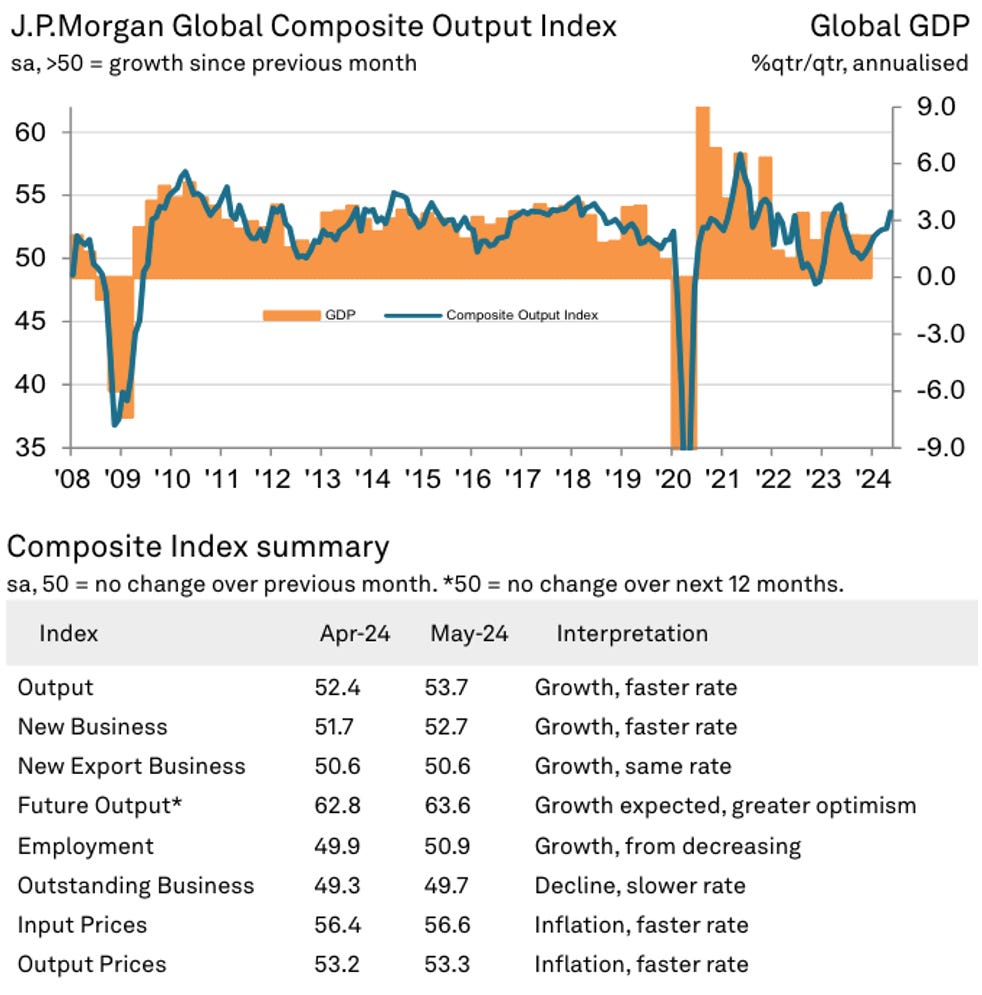

Совокупный индикатор глобальной деловой активности J.P. Morgan говорит о том, что темпы роста мировой экономики в мае достигли 12-месячного максимума:

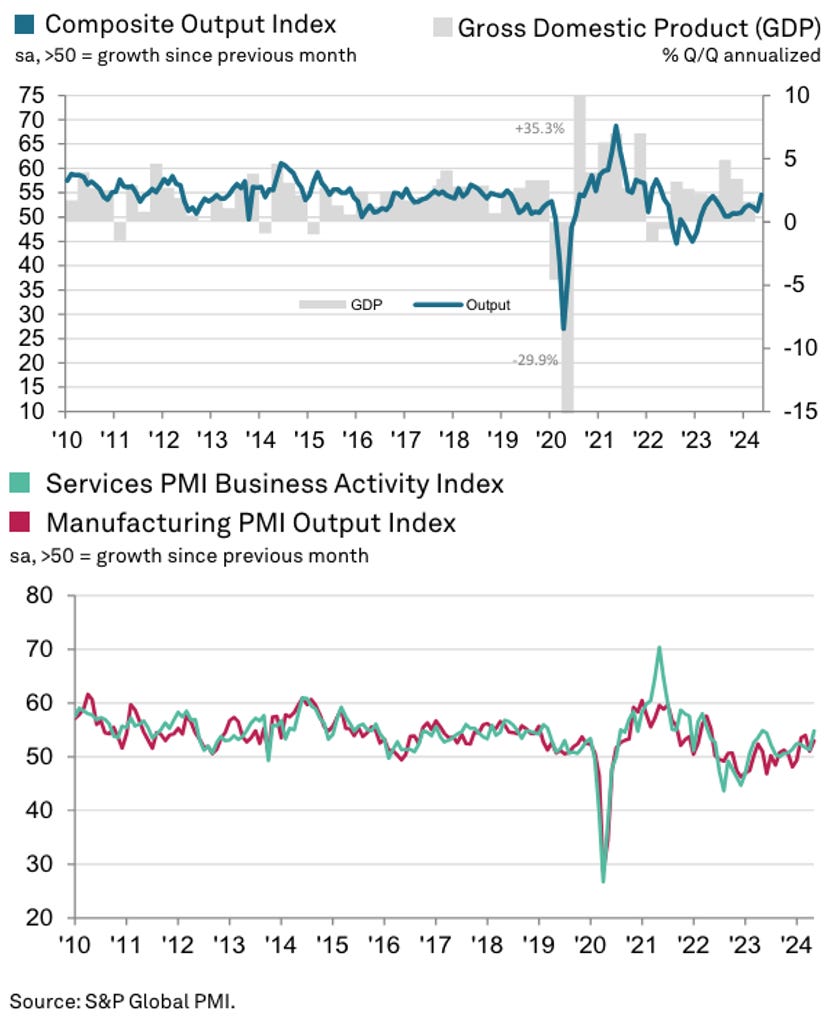

Совокупный индекс деловой активности в США продемонстрировал заметный месячный рост, который стал самым сильным с апреля 2022 года. Рост ускорился как в производственном секторе, так и в сфере услуг:

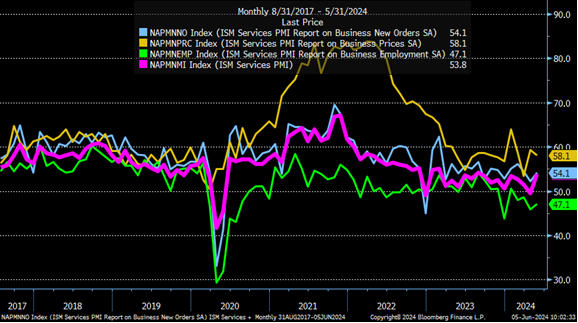

Индекс деловой активности в сфере услуг от ISM вырос до 53,8 (консенсус 50,8, 49,4 ранее). Индекс цен на услуги (58,1) был немного ниже, чем в прошлом месяце, но остается высоким. Индекс новых заказов (54,1) вырос, но занятость осталась низкой на уровне 47,1:

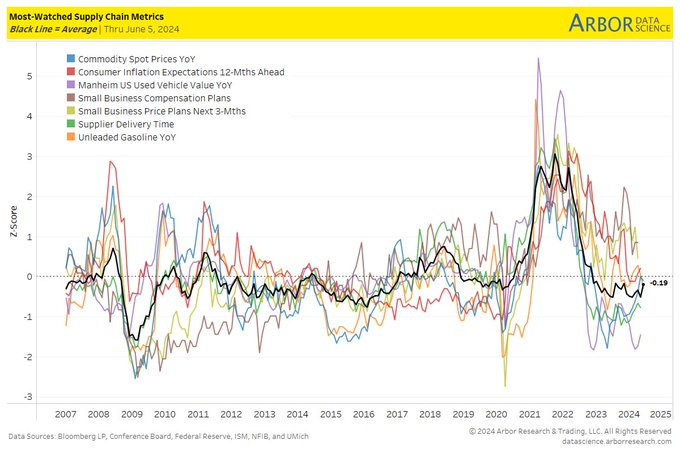

Совокупный индикатор наиболее важных показателей давления на цепочку поставок (показан черной линией) в последнее время повысился, но в целом соответствует историческим нормам (не приближаясь к стрессу 2021-2022 гг.):

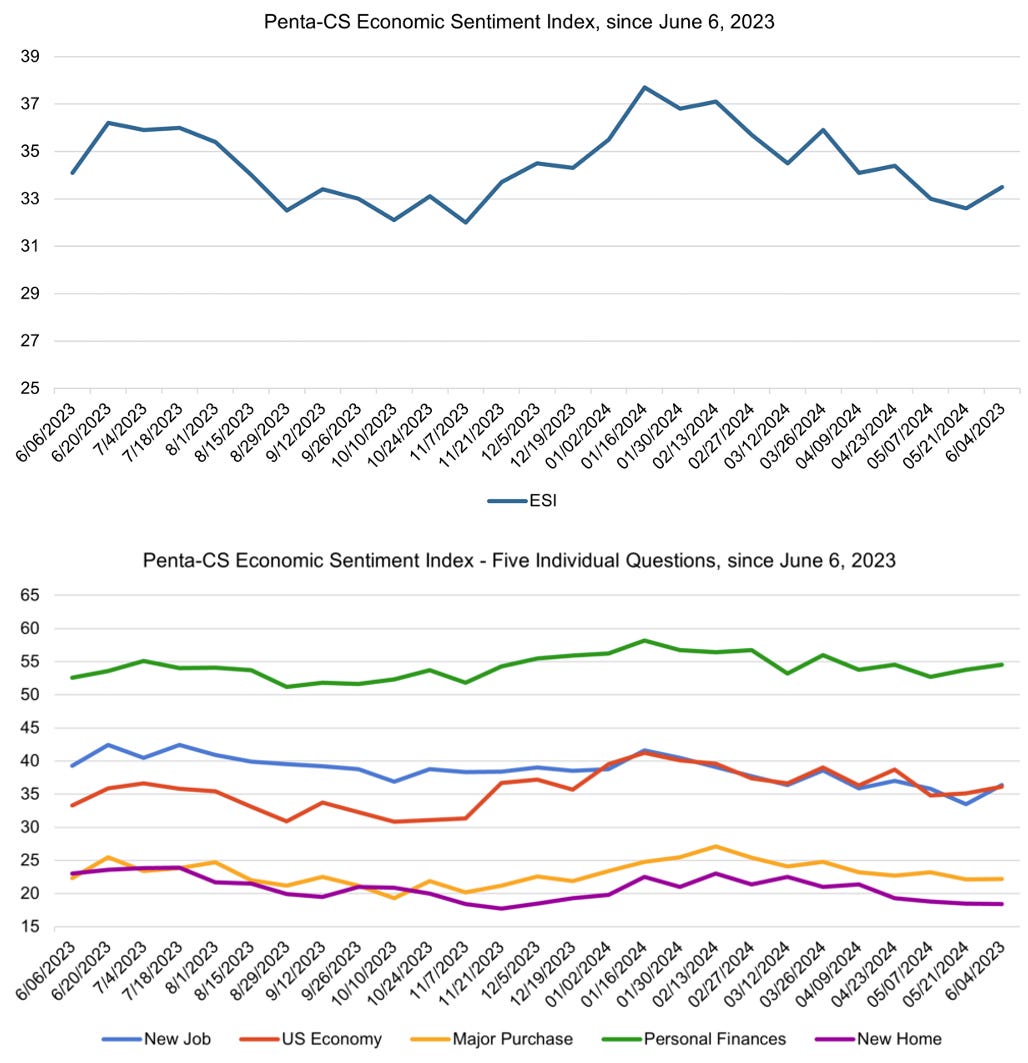

После снижения в течение 3 недель подряд индекс экономических настроений за последние 2 недели продемонстрировал самый значительный рост с марта, что было обусловлено улучшением 4 из 5 показателей:

Рынок труда

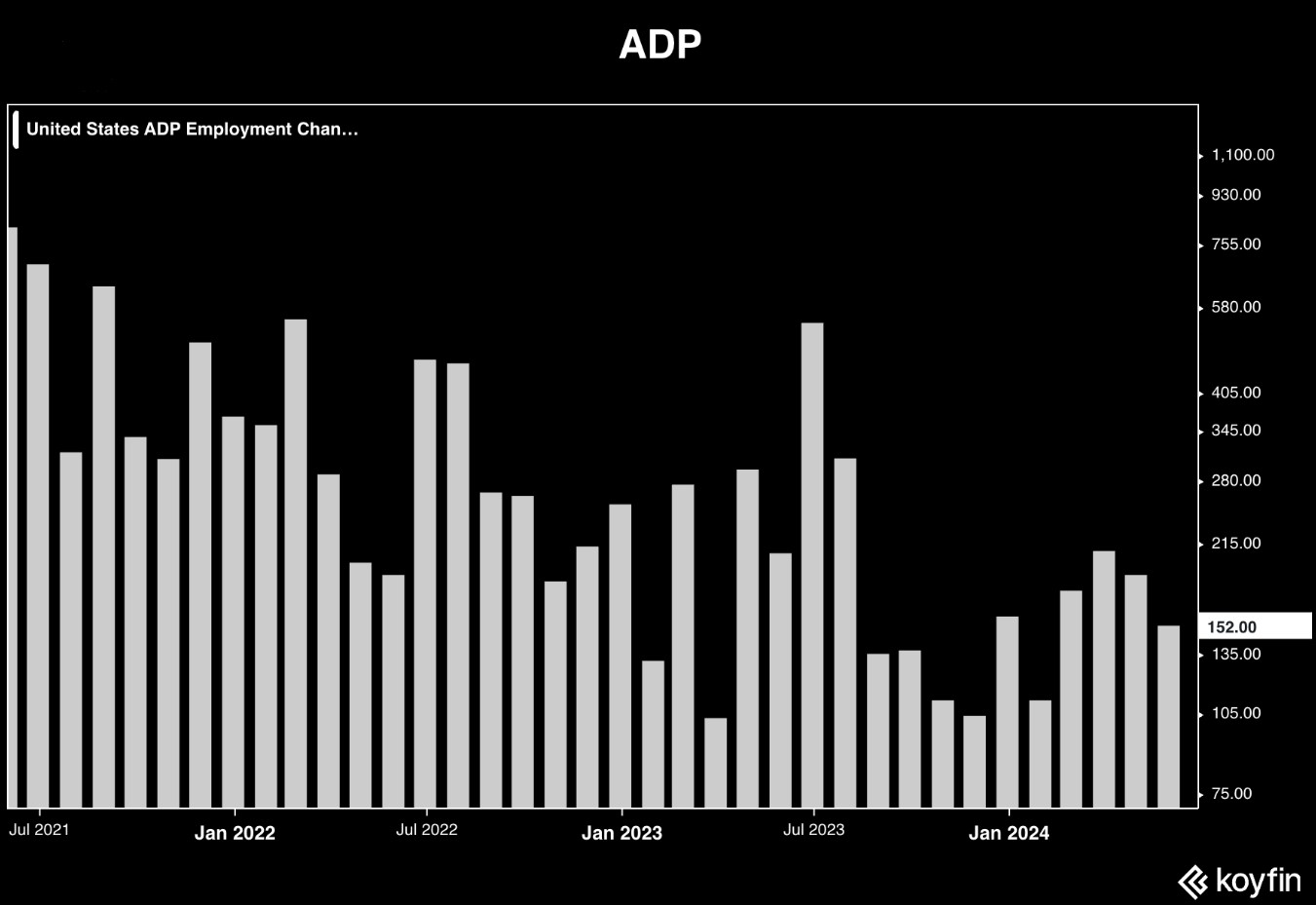

В мае в США появилось 152 тыс. рабочих мест (консенсус 175 тыс., 188 тыс. ранее), что является самым низким показателем с февраля:

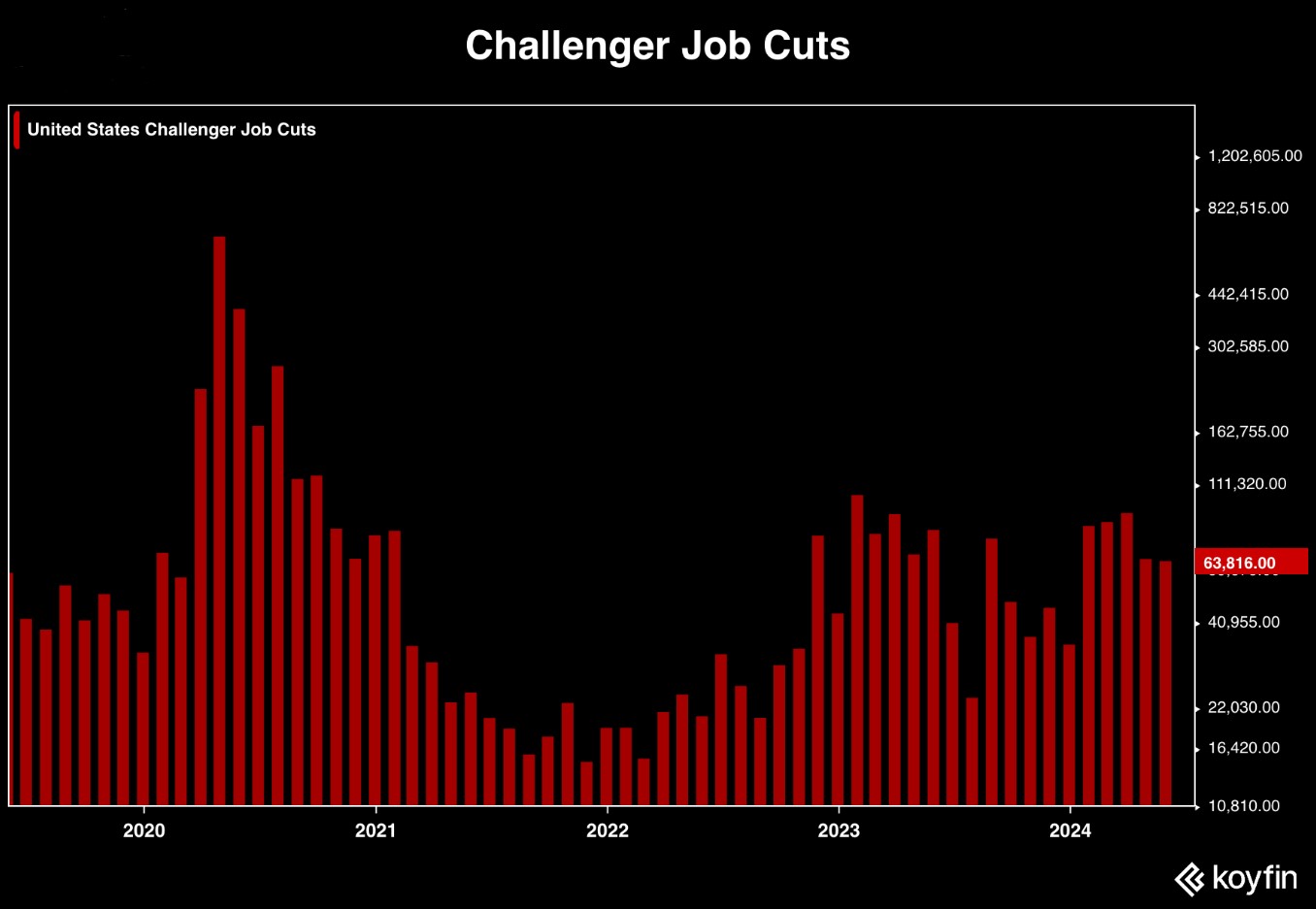

Работодатели объявили о сокращении 63,8 тыс. рабочих мест в мае, что на 20,3% меньше, чем в прошлом году, и немного ниже апрельского показателя в 64,8 тыс.:

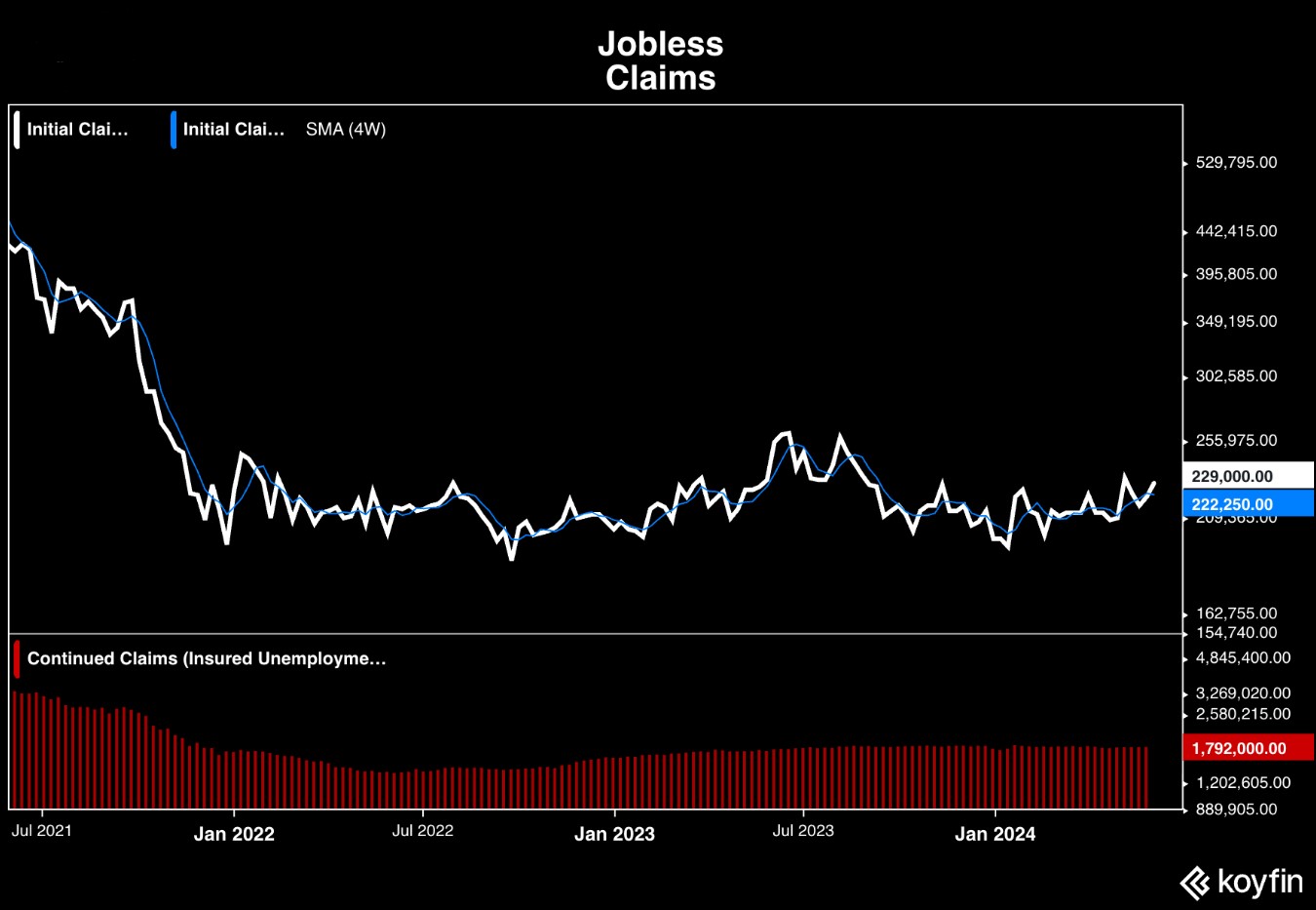

Первоначальные и продолжающиеся заявки на пособие по безработице выросли до 4- и 7-недельных максимумов, соответственно, но остаются на относительно низком уровне - 229 тыс. (консенсус 220 тыс., 221 тыс. ранее) и 1792 тыс. (консенсус 1790 тыс., 1790 тыс. ранее):

Что делают другие?

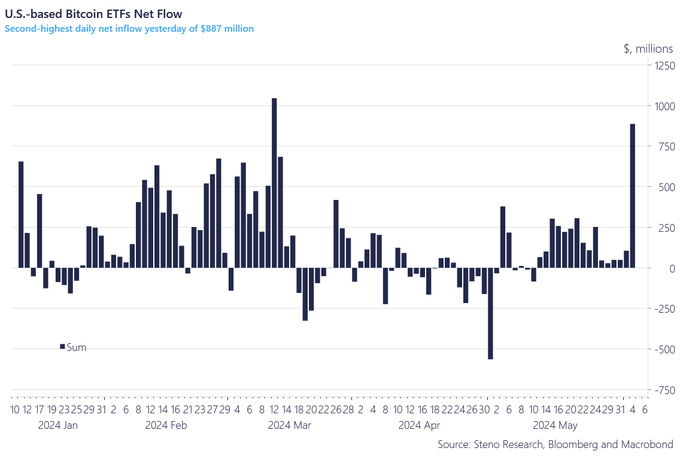

Чистый приток средств в американские спотовые ETF на биткоин во вторник составил +$887 млн, что стало вторым по величине дневным притоком:

В мае в мировые ETF на золото наблюдался чистый приток средств (+$529 млн) - первый месячный чистый приток за год:

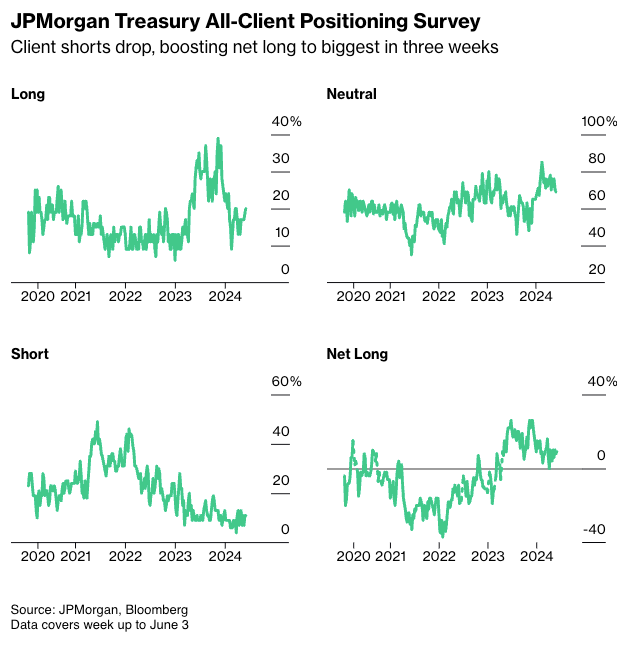

За неделю до 3 июня клиенты J.P. Morgan (всех типов) немного увеличили длинные позиции в казначейских облигациях США, в результате чего уровень открытых позиций стал максимальным с 25 марта:

Институциональные инвесторы

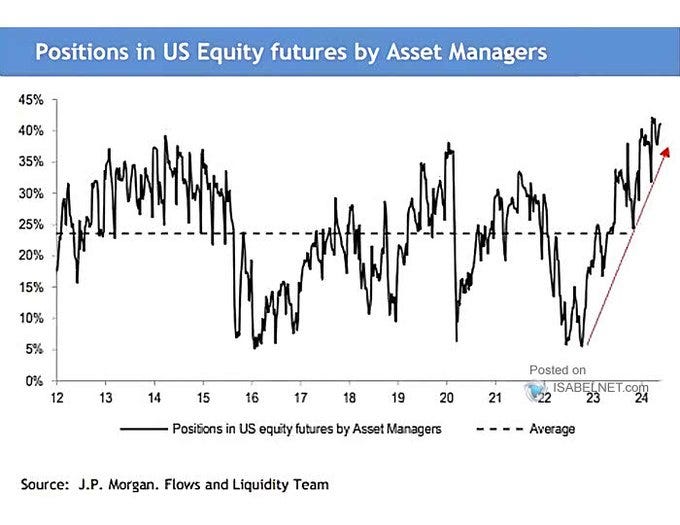

Фьючерсные позиции управляющих активами на американские акции находятся на максимальных уровнях:

Ритейл

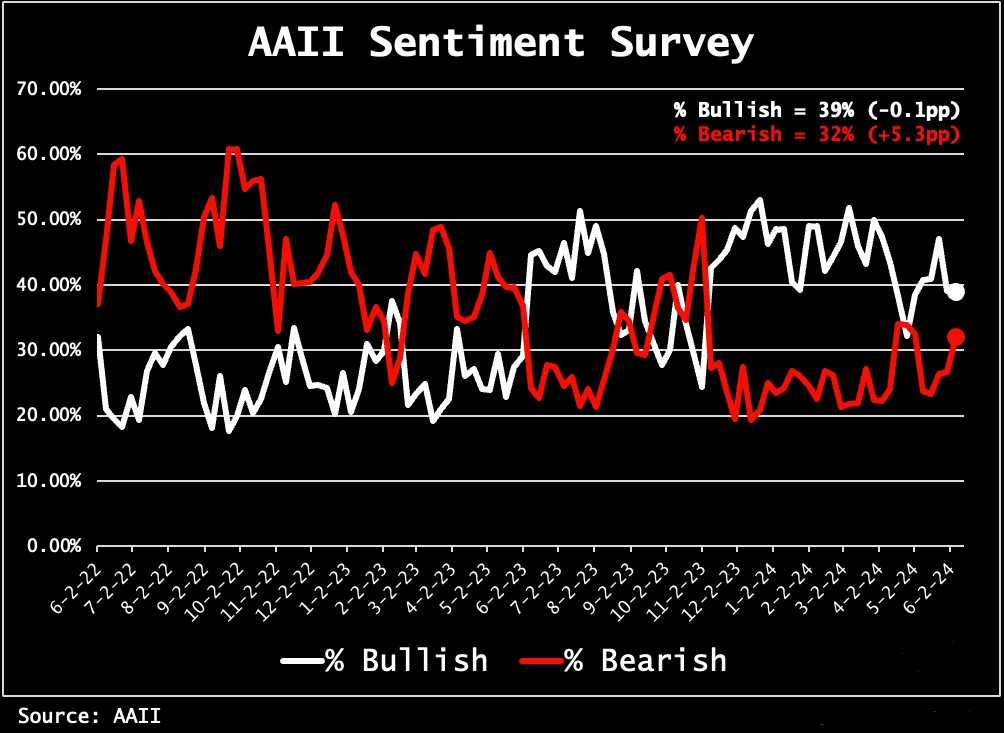

Бычьи настроения ритейл инвесторов не изменились за прошедшую неделю, а медвежьи выросли с 27% до 32%, судя по опросу AAII:

Индексы

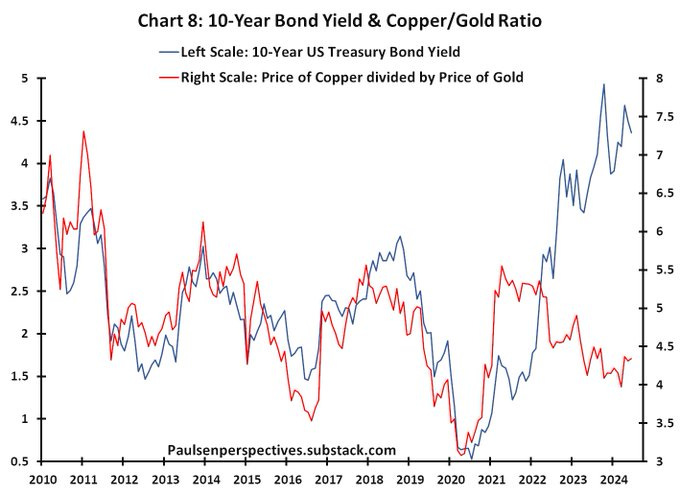

Соотношение меди с золотом, имеющее сильную корреляцию с доходностью облигаций очень долгое время в прошлом, показывает, что доходность 10-летних облигаций слишком высока. Это лишь один из нескольких показателей, указывающих на необходимость снижения доходности облигаций:

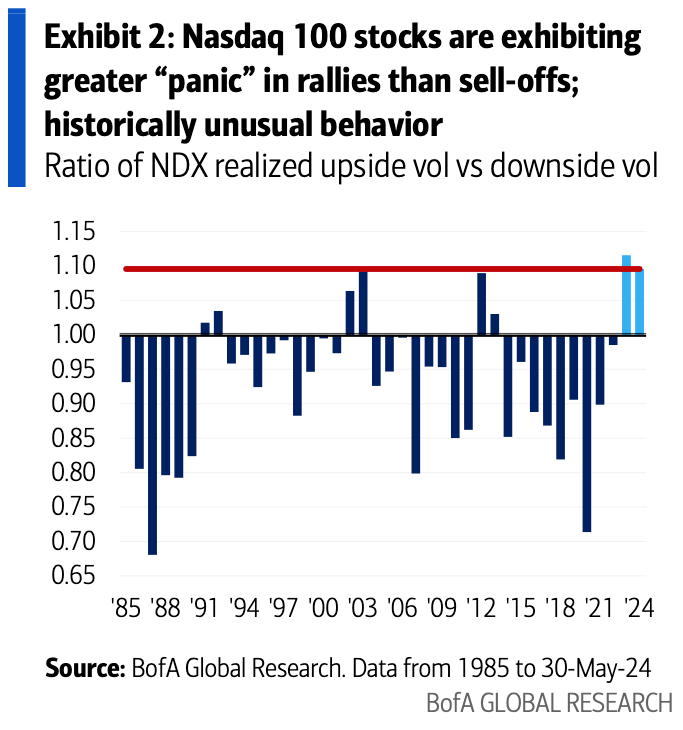

Боязнь упустить выгоду от роста (FOMO), превышающая страх перед падением, может показаться иррациональной, но это происходит прямо сейчас. С 2023 года американские акции демонстрируют более высокую волатильность в дни, когда они растут, чем в дни, когда они падают:

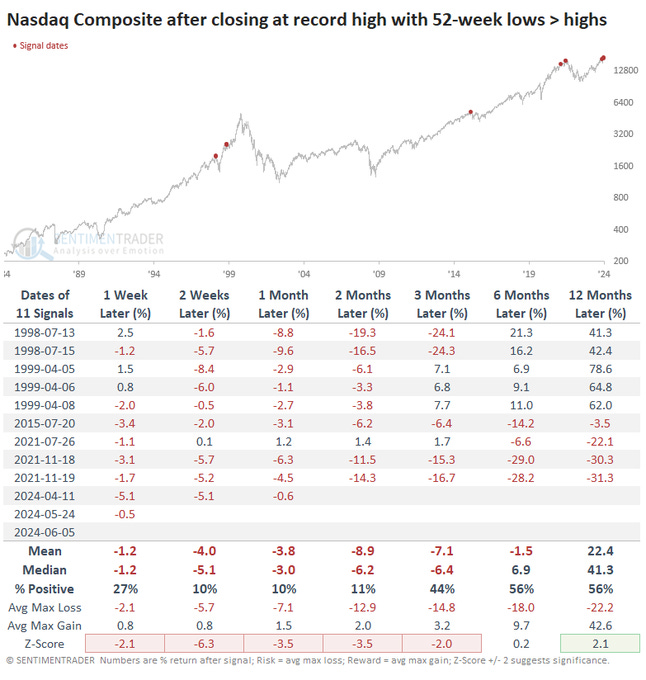

Nasdaq закрылся на рекордно высоком уровне. Но было меньше акций, поднявшихся до 52-недельных максимумов, чем упавших до 52-недельных минимумов. Такое случалось нечасто. А за теми немногими случаями, когда это происходило, следовали достаточно печальные результаты:

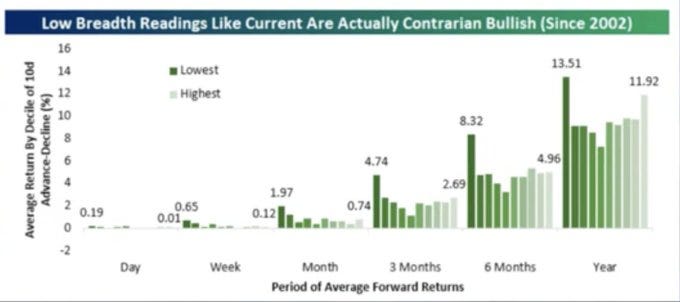

Низкие показатели широты рынка приводят к более высокой доходности, так как обычно происходит возврат к средним значениям в сторону роста широты:

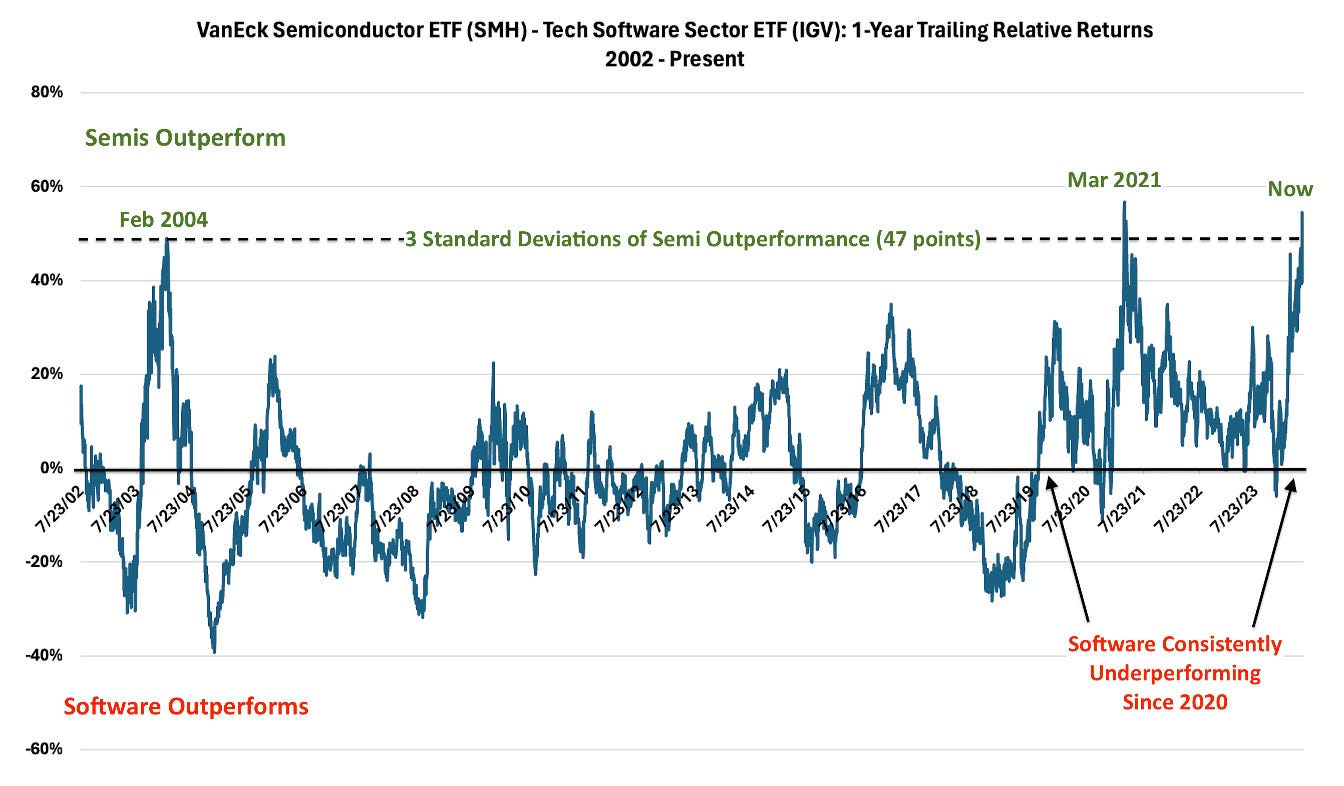

За последние 12 месяцев акции подсектора полупроводников опередили акции программного обеспечения на 47 процентных пунктов (+66% против +19%), что является статистически аномальным показателем.

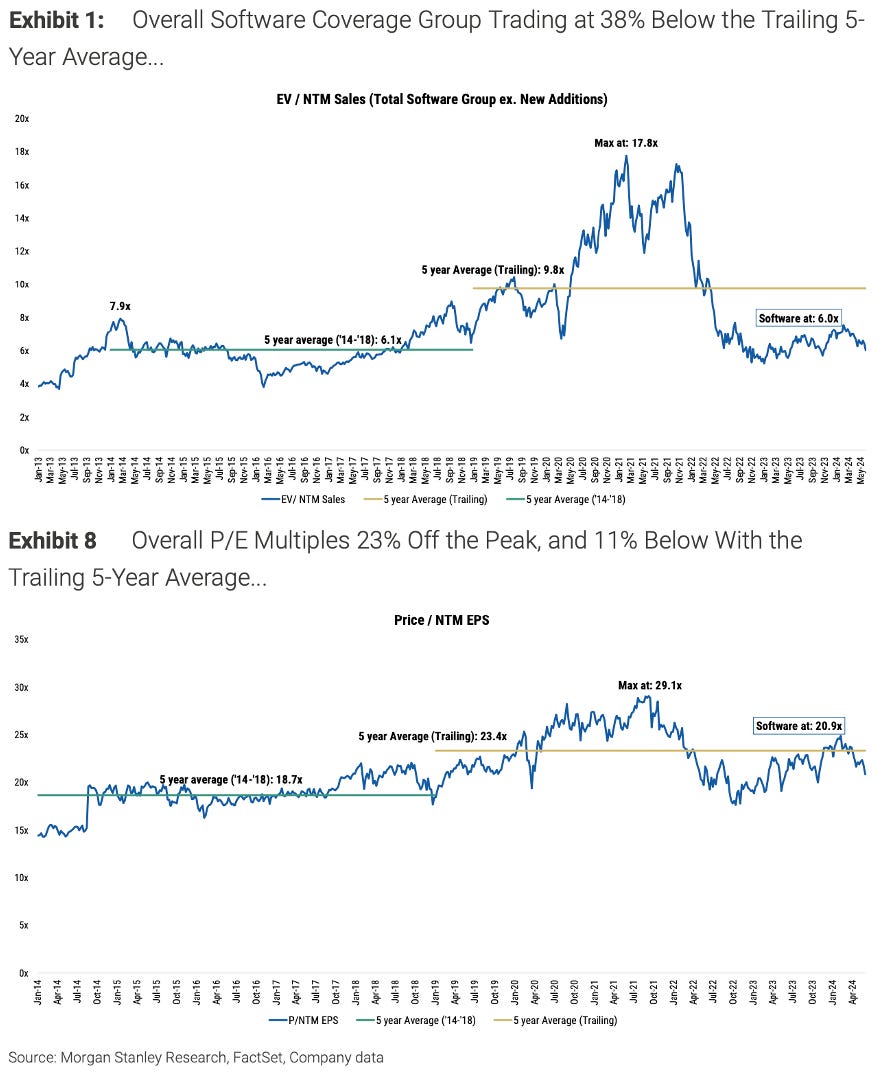

Прогнозные коэффициенты EV/Sales и P/E акций подсектора программного обеспечения на 38% и 11% ниже средних значений за последние 5 лет, соответственно:

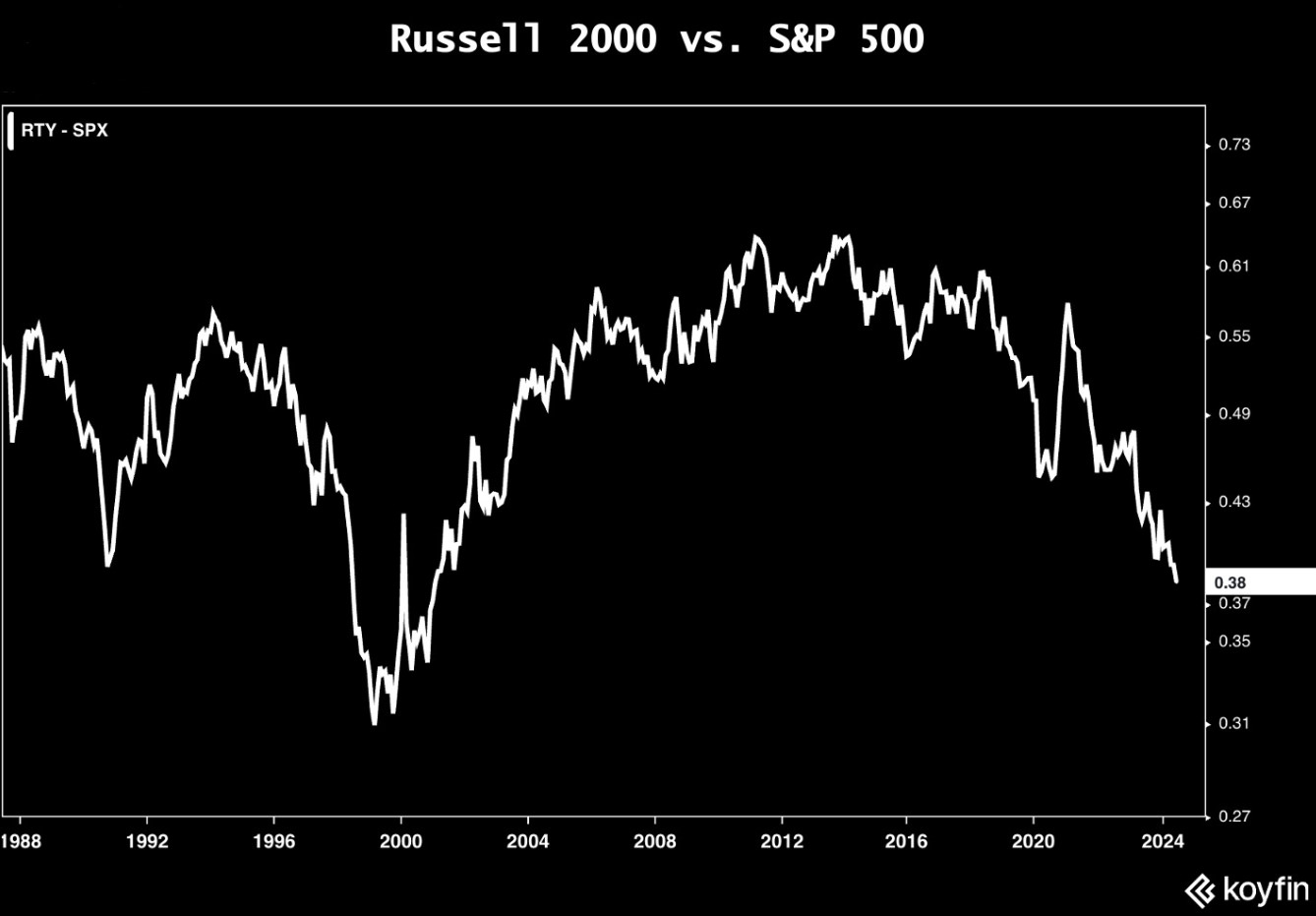

Относительно индекса S&P 500 индекс акций малой капитализации Russell 2000 находится на самом низком уровне с начала 2001 года:

EPS

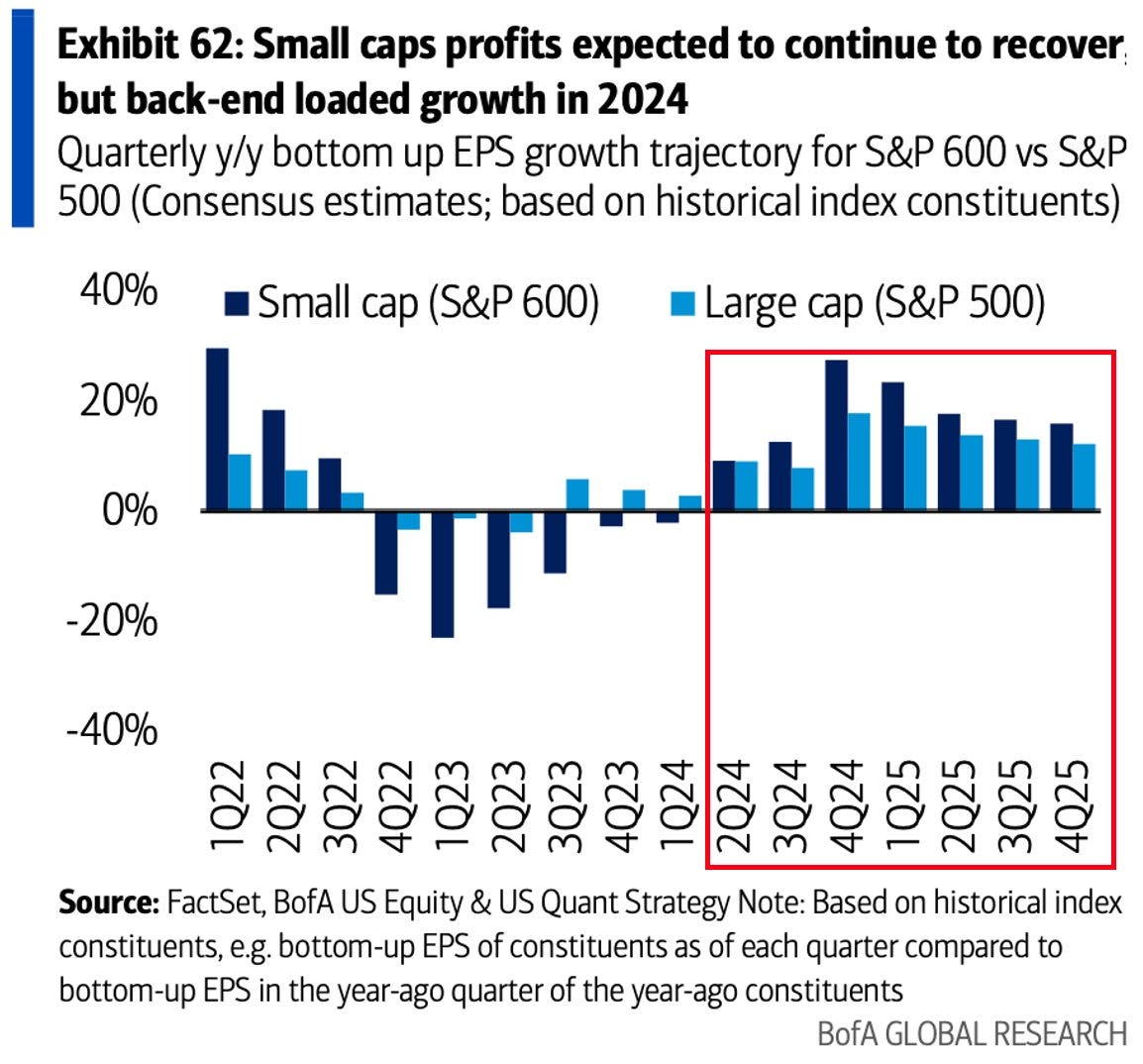

Ожидается, что в ближайшие кварталы малые компании (S&P 600) начнут опережать S&P 500 по росту прибыли на акцию за год:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.ly/bfp51