Разное

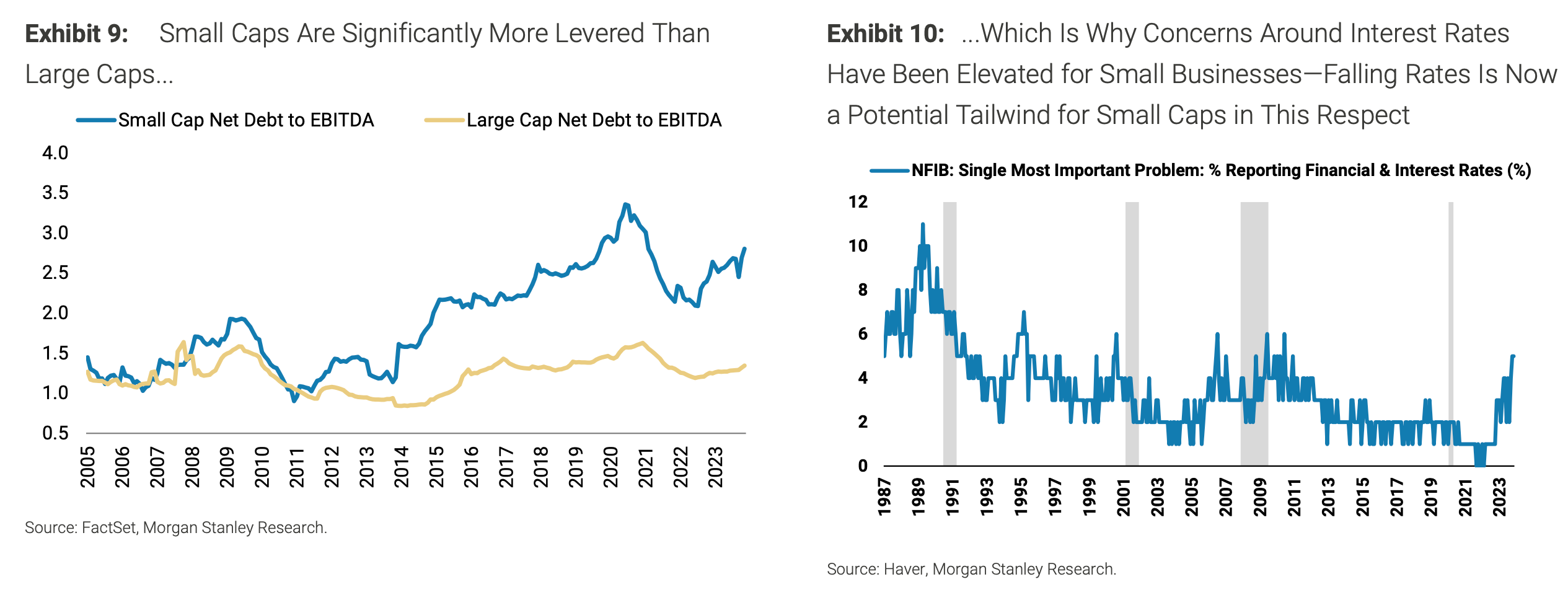

У малого бизнеса значительно больше кредитов, чем у крупного. Почему опасения по поводу процентных ставок отразились именно в оценках акций малых компаний - падение ставок в настоящее время является потенциальным попутным ветром для малого бизнеса в этом отношении:

Макро

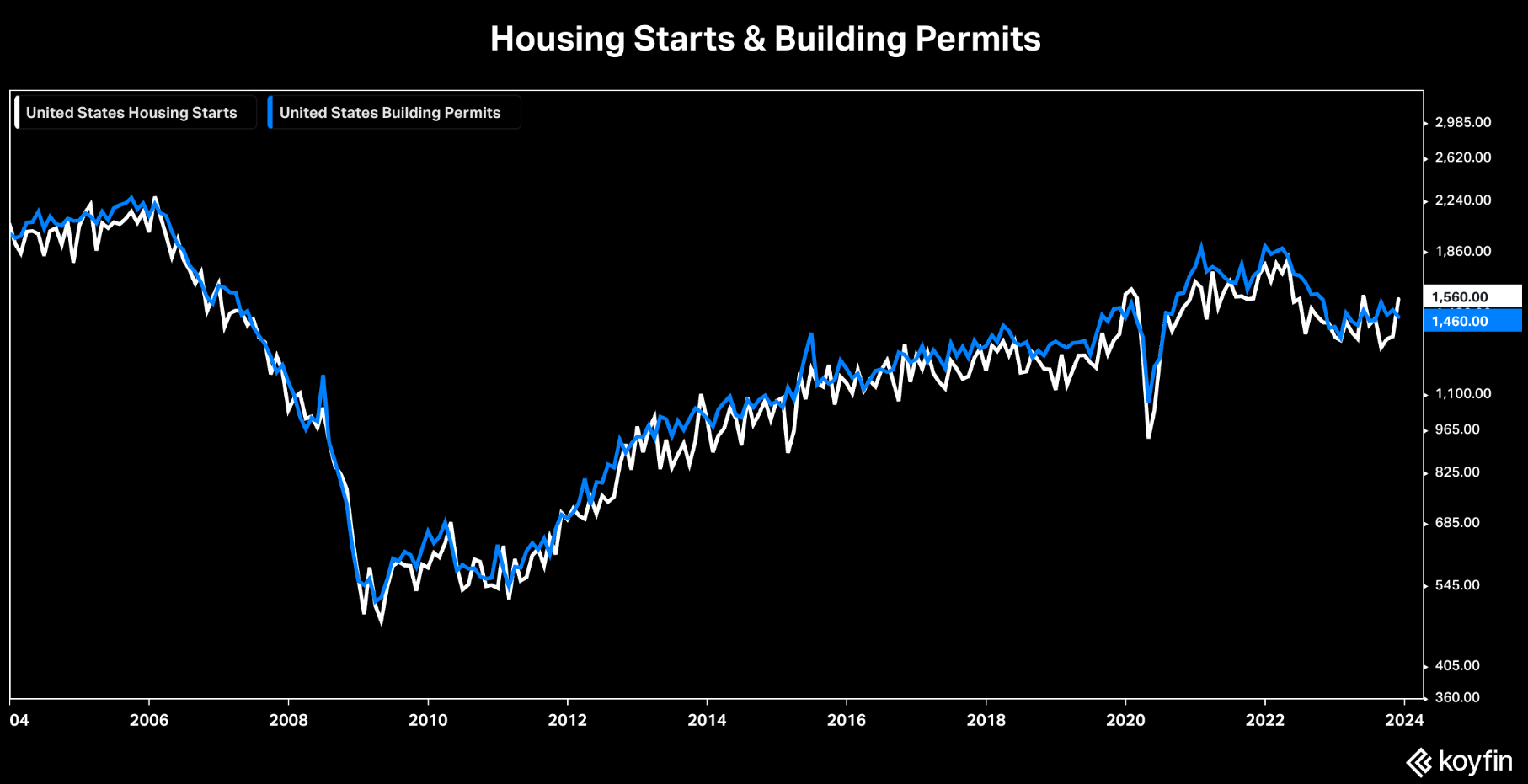

Индекс настроений домостроителей улучшился впервые за 5 месяцев: индекс NAHB вырос с 34 до 37 (консенсус 36):

Объем строительства жилья и выросли на 14,8% м/м в ноябре (самый большой рост за 6 месяцев) до 1,56 млн, в то время как количество выдачи разрешений на строительство сократилось больше, чем ожидалось, до 1,46 млн (консенсус 1,47 млн):

Что делают другие?

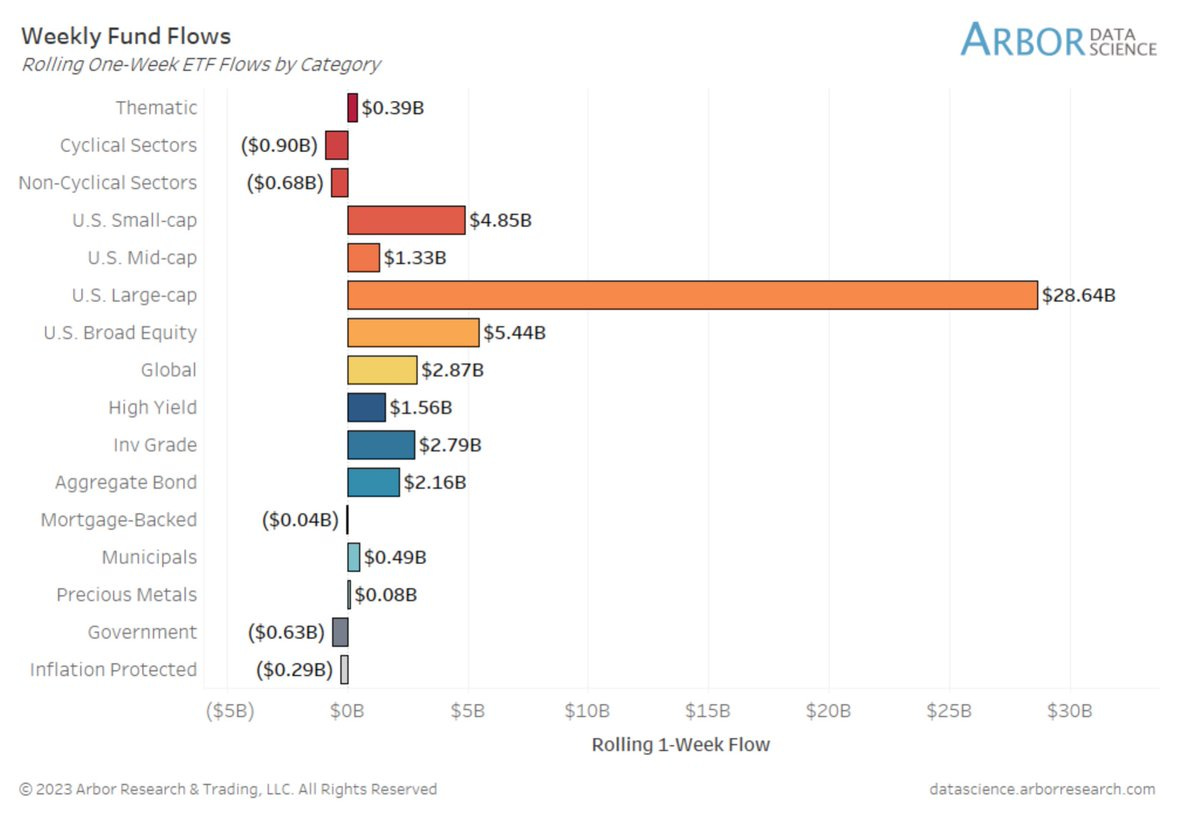

Акции компаний США с крупной капитализацией были самым популярным сегментом рынка (снова) на прошлой неделе с точки зрения притока средств;

16-я неделя притока средств подряд на сумму в +$28,6 млрд, что намного больше, чем +$14,7 млрд на прошлой неделе. Отток средств из ETF на государственные облигации составил почти -$0,7 млрд:

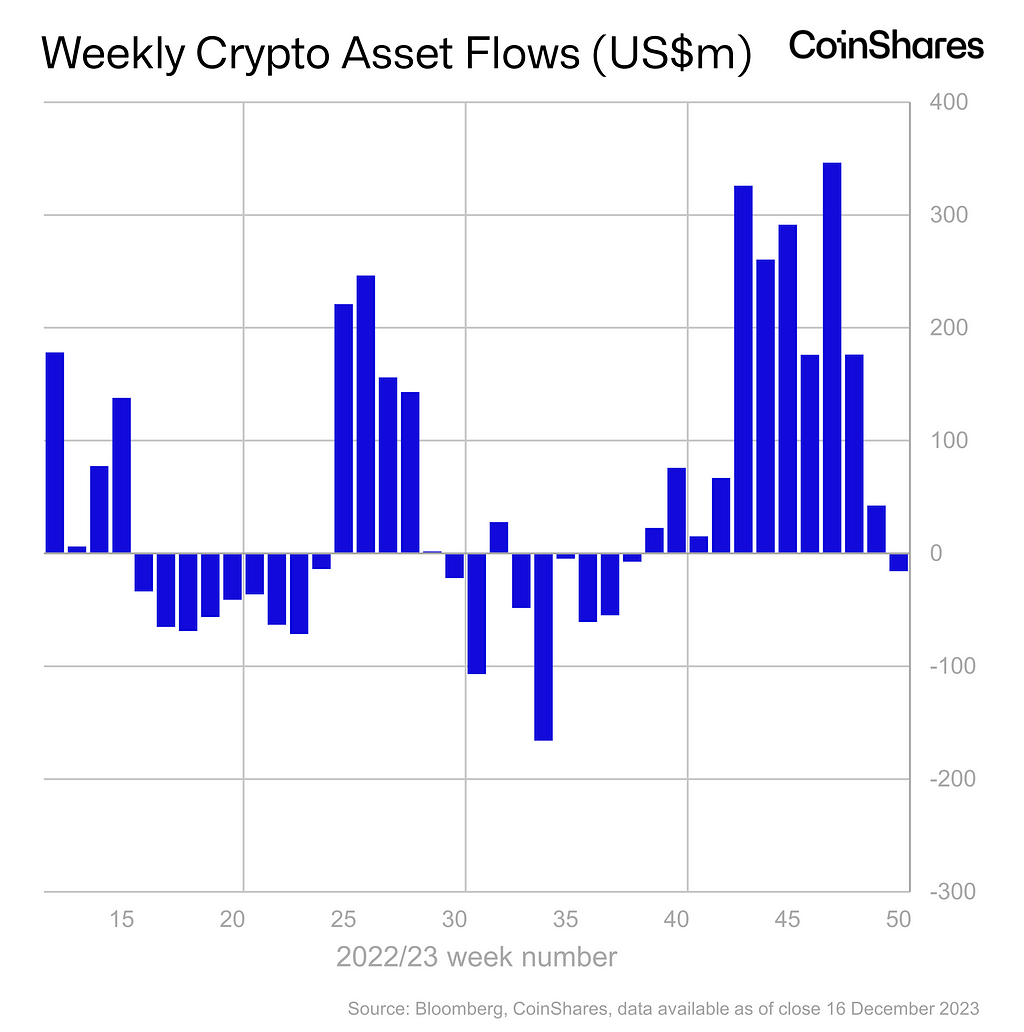

Криптовалюты продемонстрировали первый незначительный отток (-$16 млн) за 12 недель:

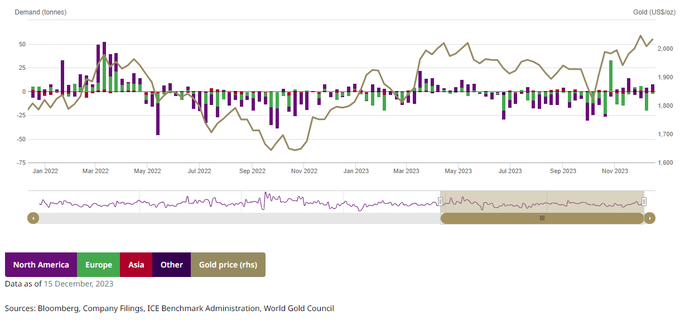

ETF на золото продемонстрировали чистый приток средств на прошлой неделе (+$139млн, 6 тонн), но с начала декабря из ETF на золото наблюдался незначительный чистый отток (-$364млн, 4 тонны):

Институциональные инвесторы

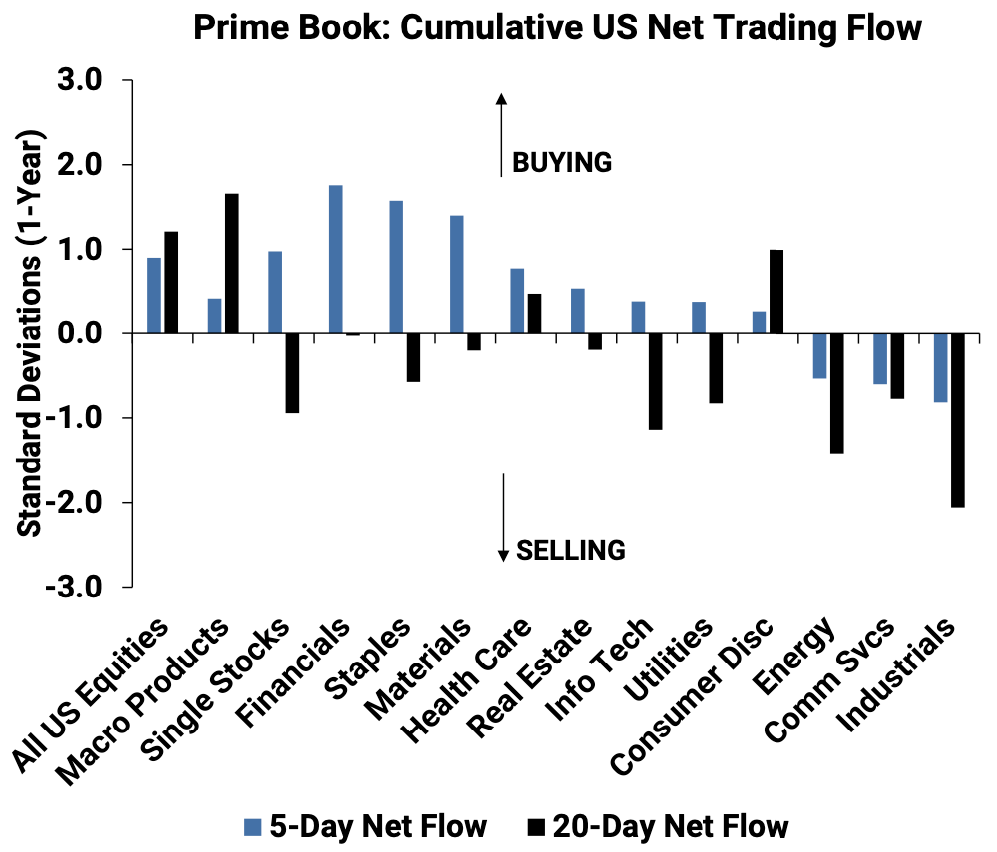

Хедж-фонды покупают акции США вторую неделю подряд, во главе с акциями в секторах финансов, товаров ежедневного спроса, технологий и здравоохранения:

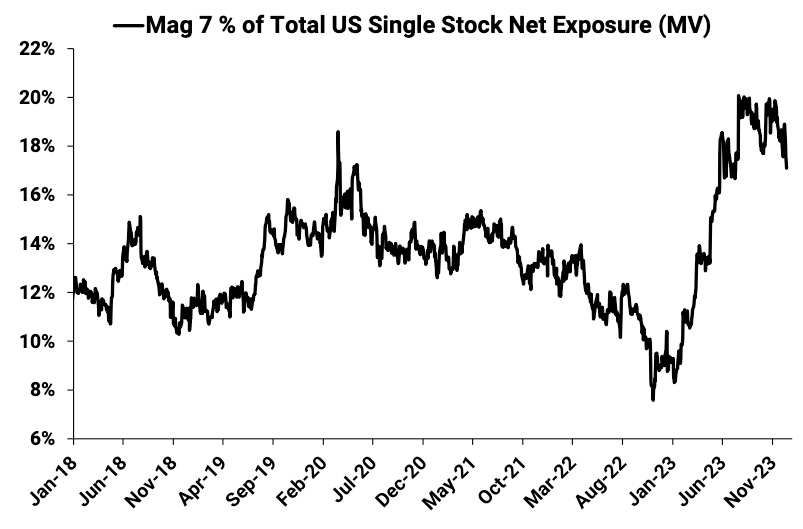

Хедж-фонды продали акции "Великолепной семёрки" впервые за 3 недели (короткие продажи) и в 4-й раз за последние 6 недель:

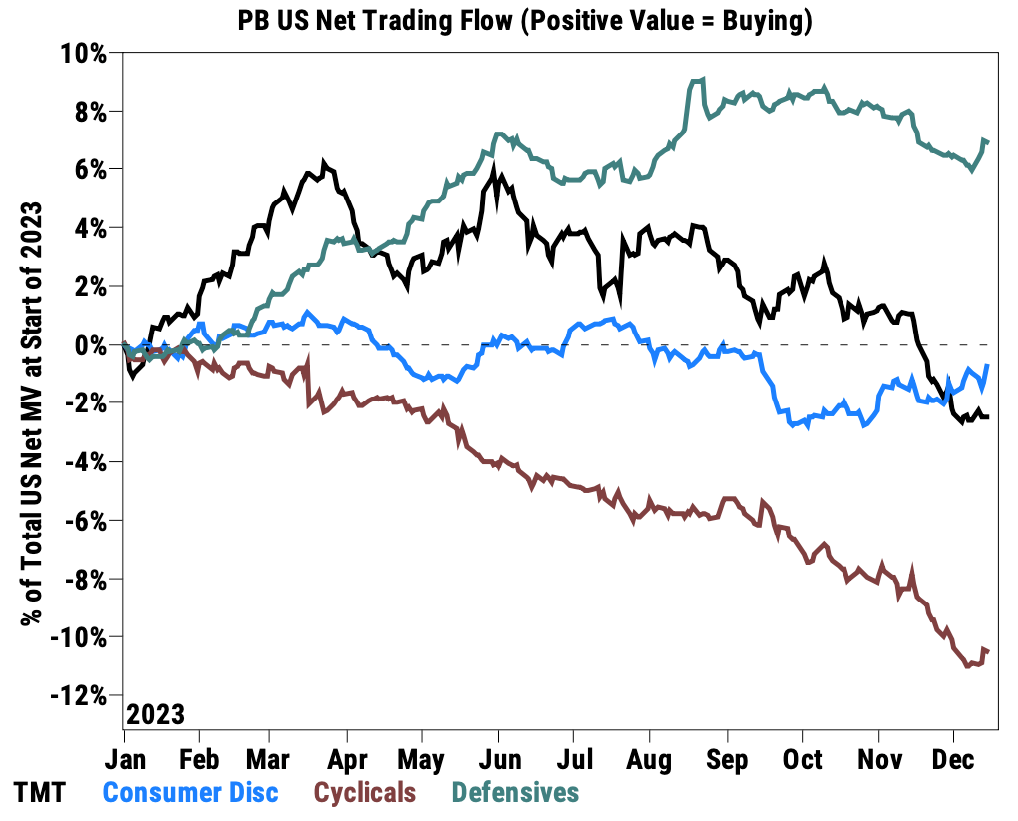

Хедж-фонды купили циклические акции впервые за 6 недель и это была наибольшая покупка за последние 4,5 месяца:

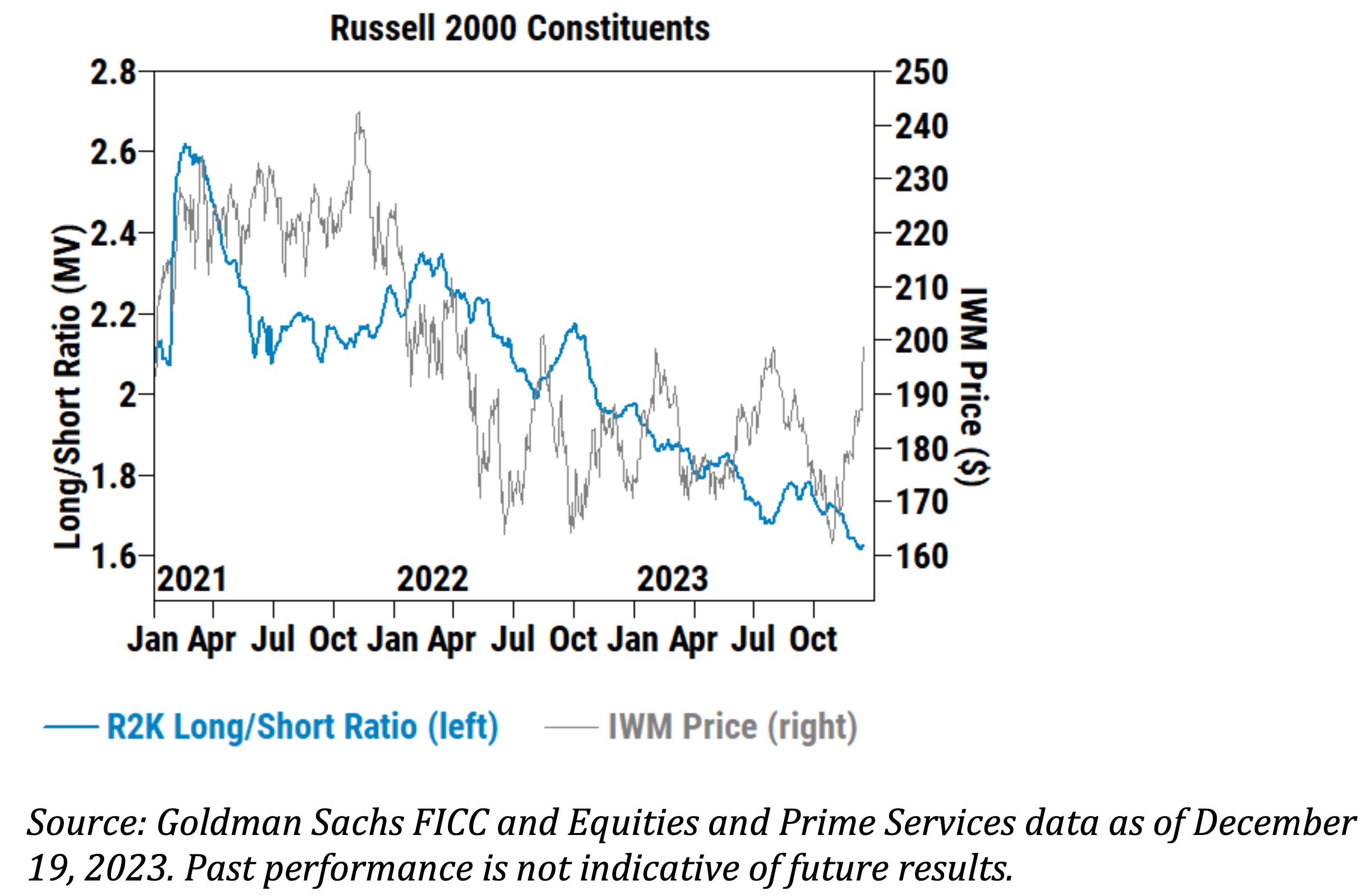

Соотношение длинных позиций хедж-фондов к коротким для акций индекса малой капитализации Russell 2000 упало до новых минимумов, несмотря на высокие показатели индекса:

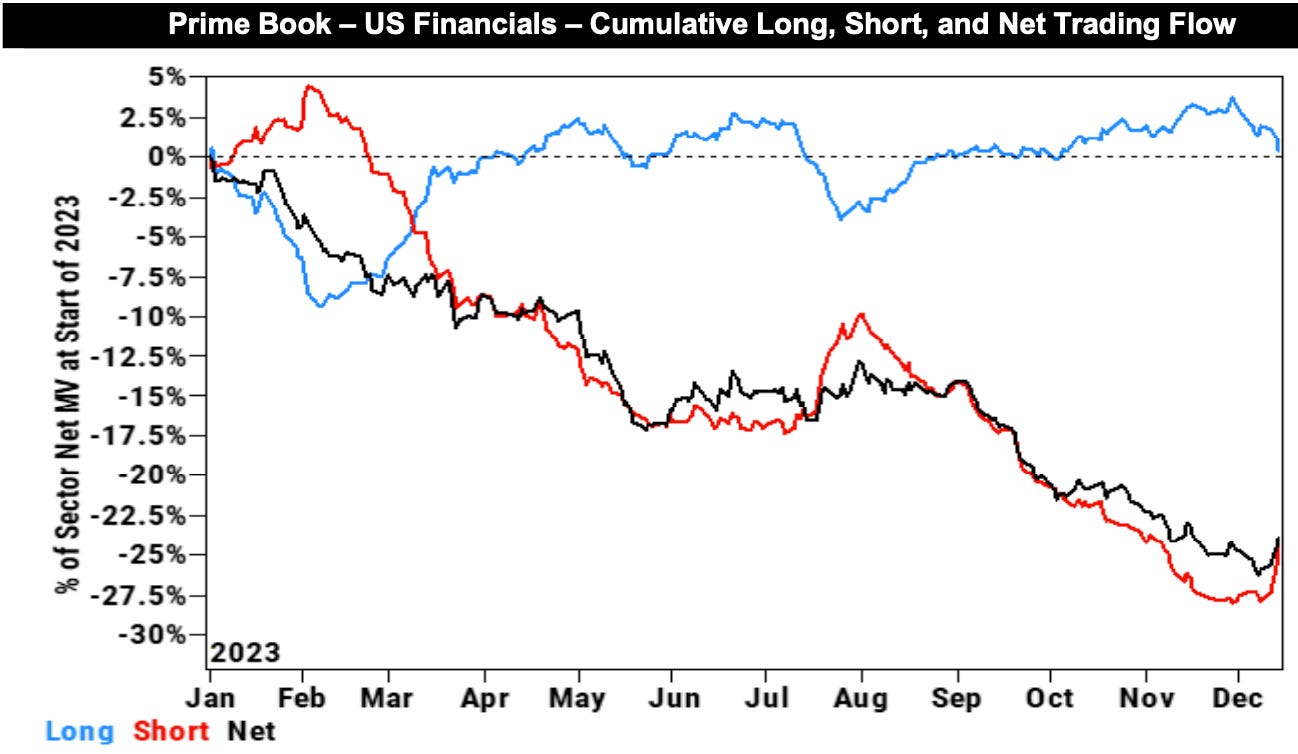

Покрытие коротких позиций хедж-фондами в акциях финансового сектора было самым резким за последние 5 лет:

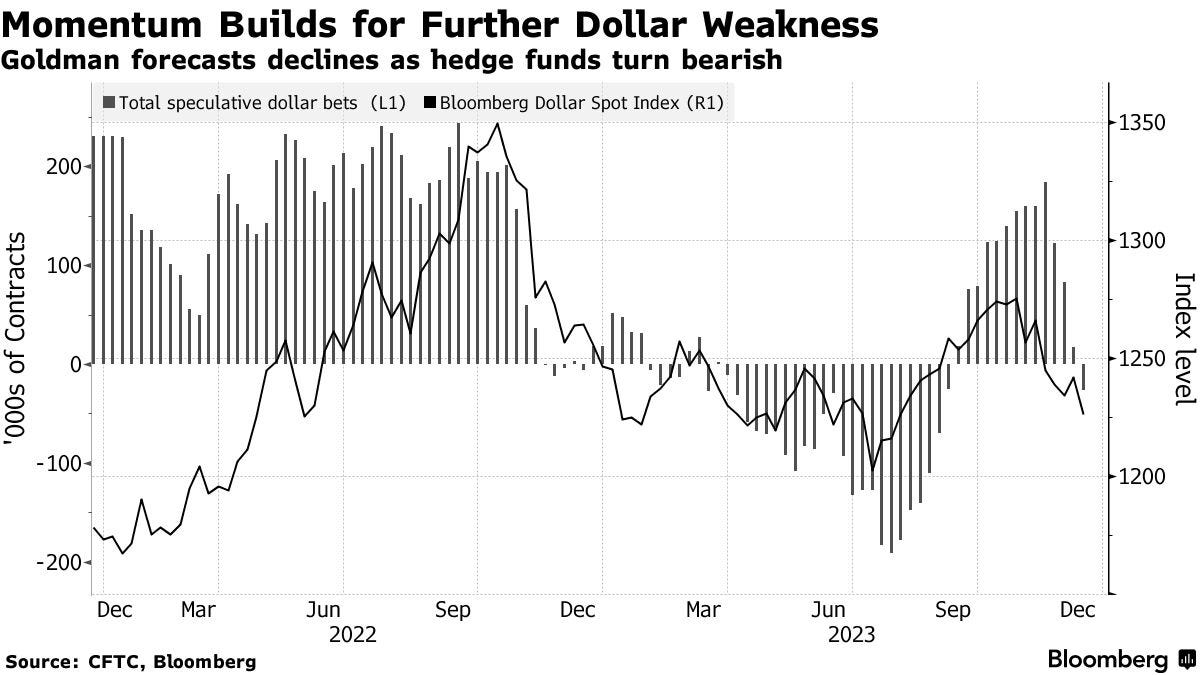

Впервые за последние месяцы хедж-фонды настроены негативно по отношению к доллару США:

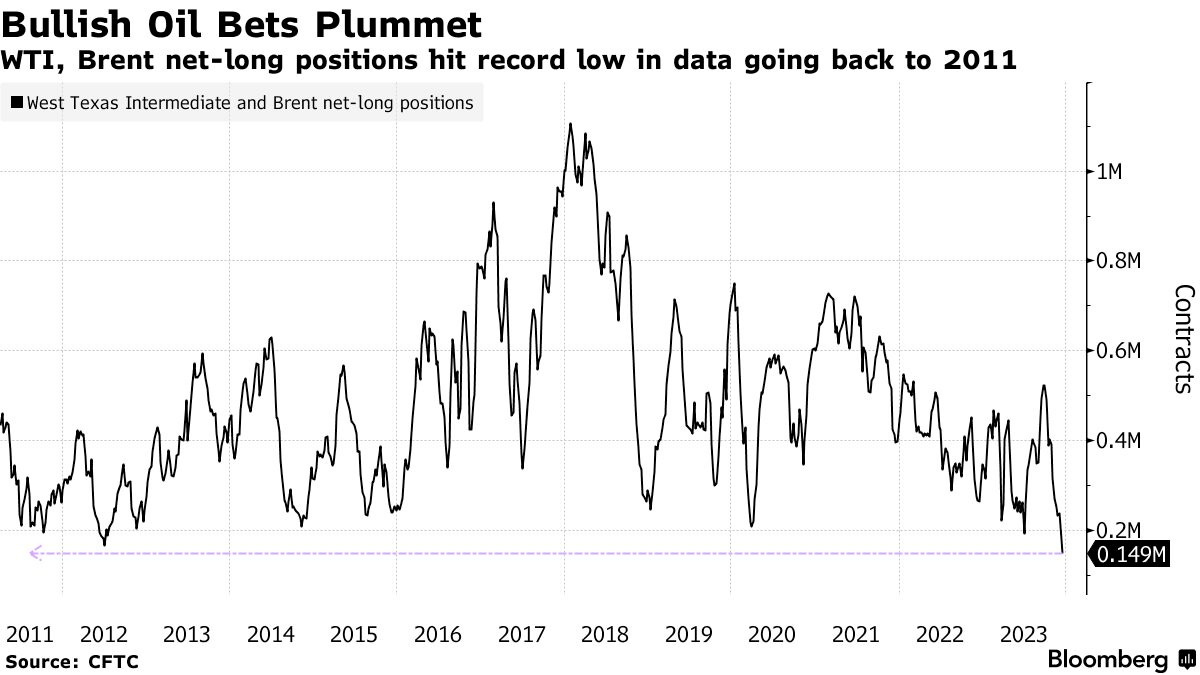

Хедж-фонды снизили длинные позиции по сырой нефти до рекордно низкого уровня:

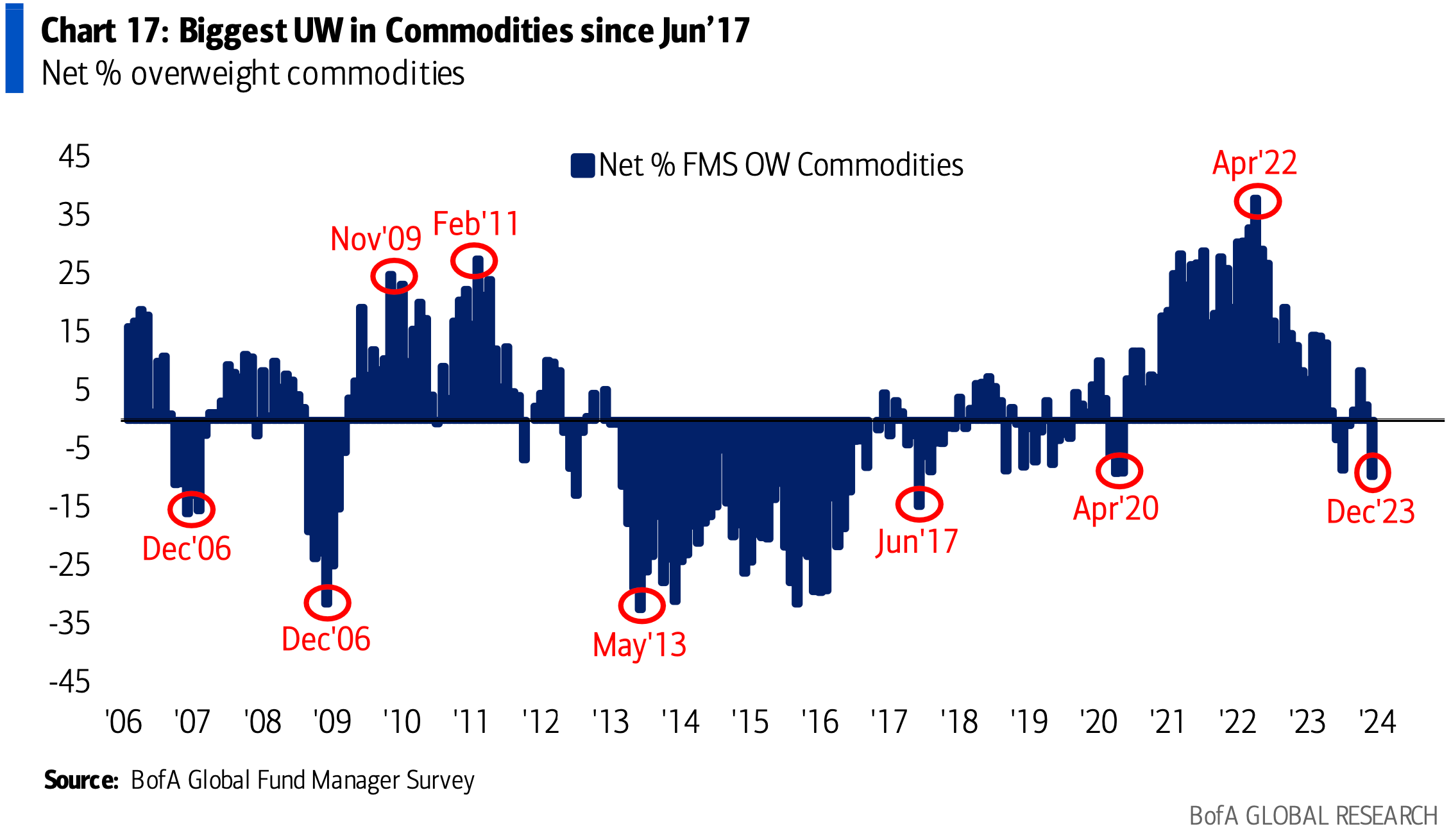

В декабре управляющие активами сократили позиции в сырьевые товары на 12 п.п. м/м (самое большое снижение м/м с 21 августа) с перевеса на 3% до недовеса на 10%:

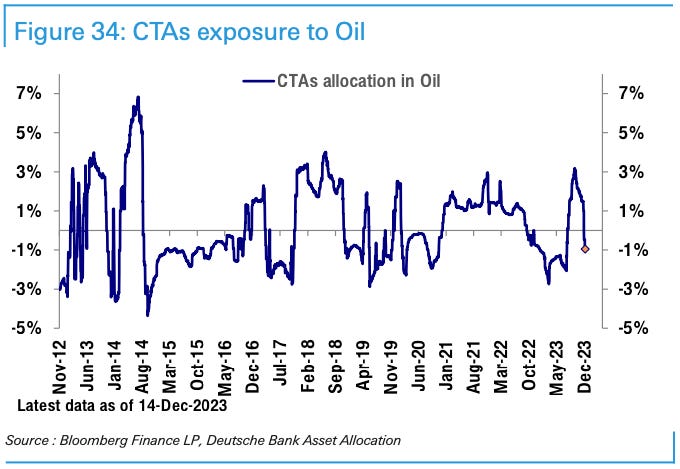

CTA увеличили объем коротких позиций по нефти:

Индексы

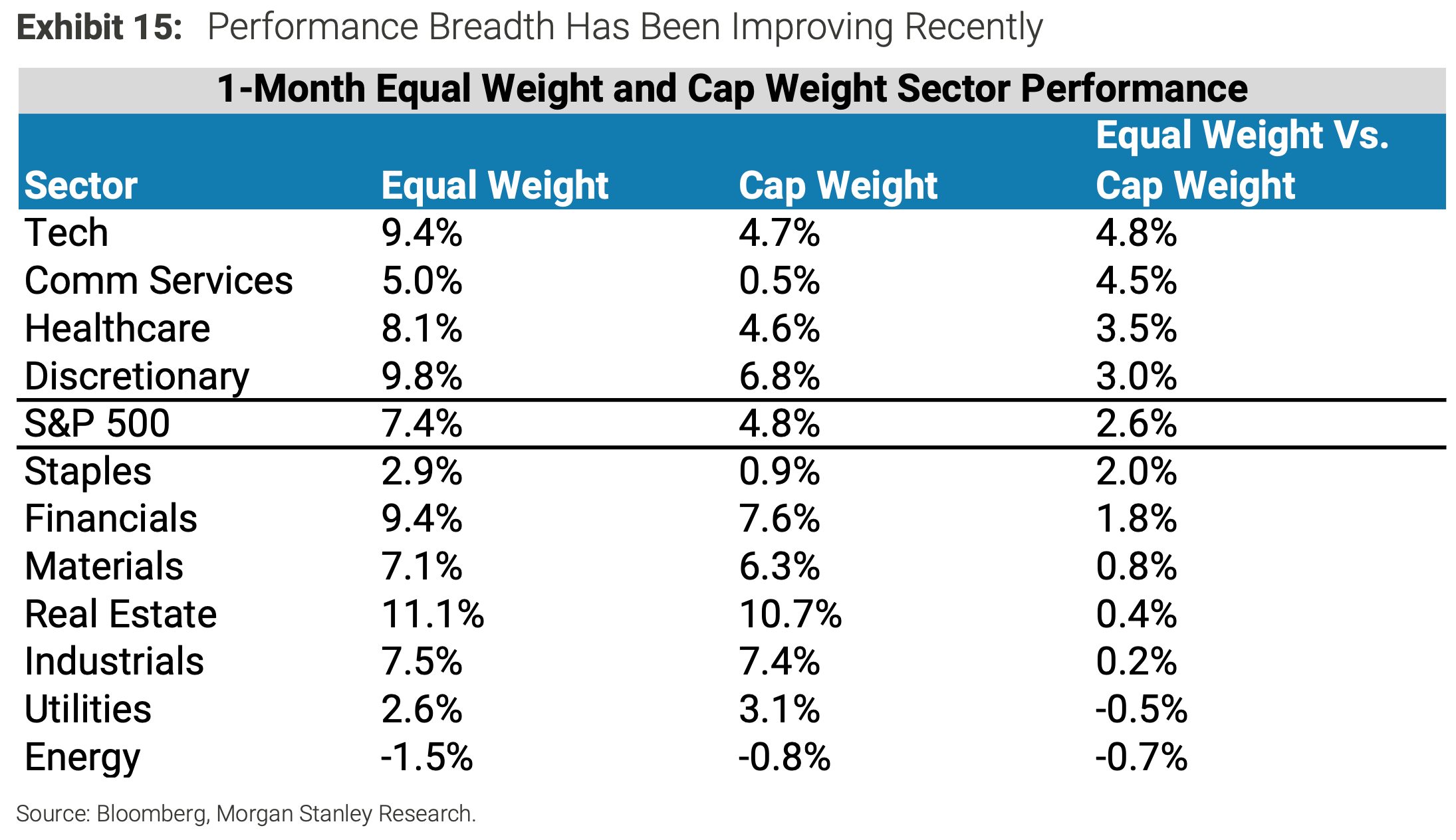

За прошедший месяц произошло наибольшее улучшение широты индекса S&P 500 в 2023 году:

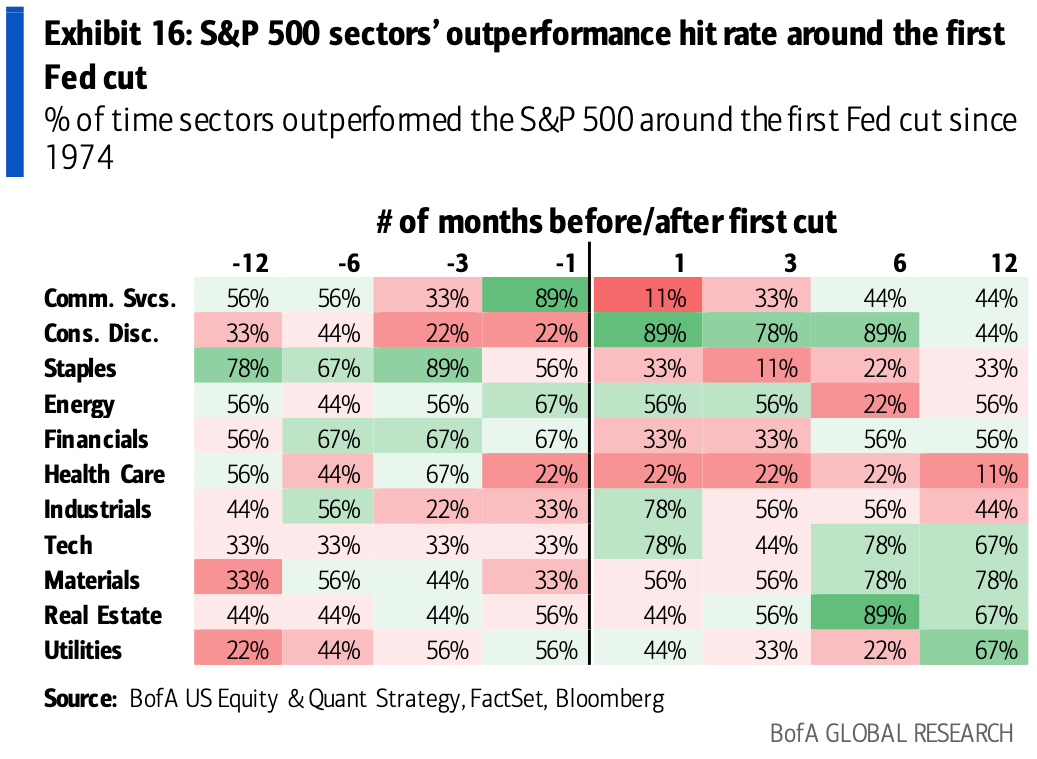

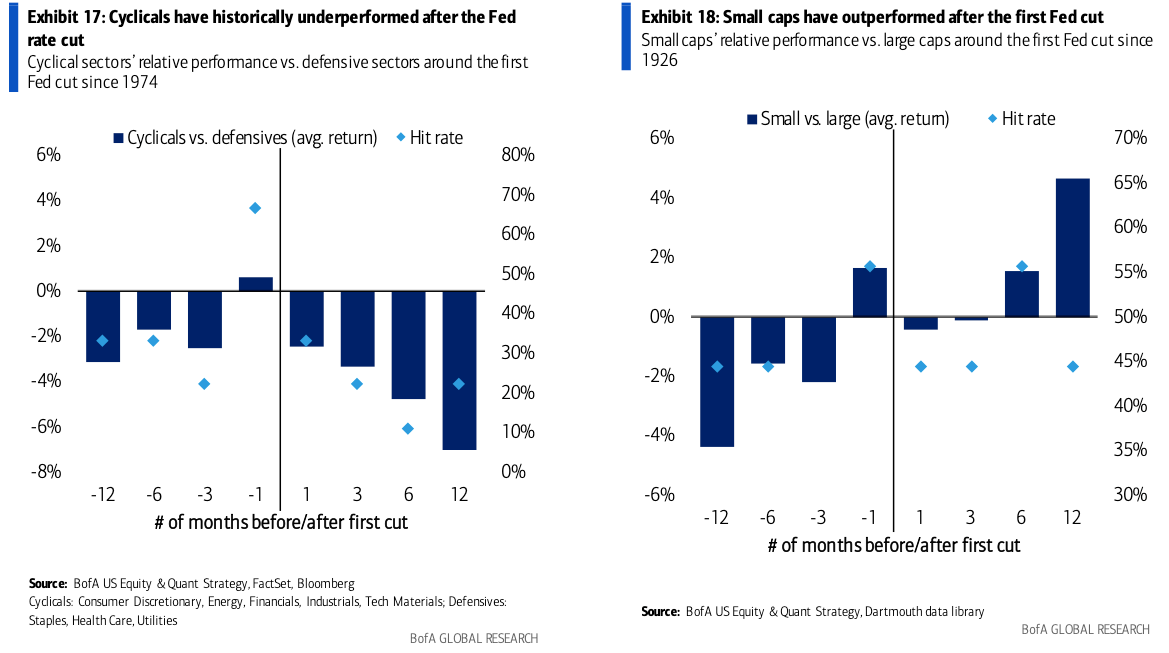

На этом графике показано количество раз, когда определенные секторы опережали показатели индекса до и после первого снижения ставки ФРС:

Исторически сложилось так, что циклические акции демонстрируют доходность ниже индекса после первого сокращения ФРС, в то время как акции малой капитализации опережают рыночные показатели:

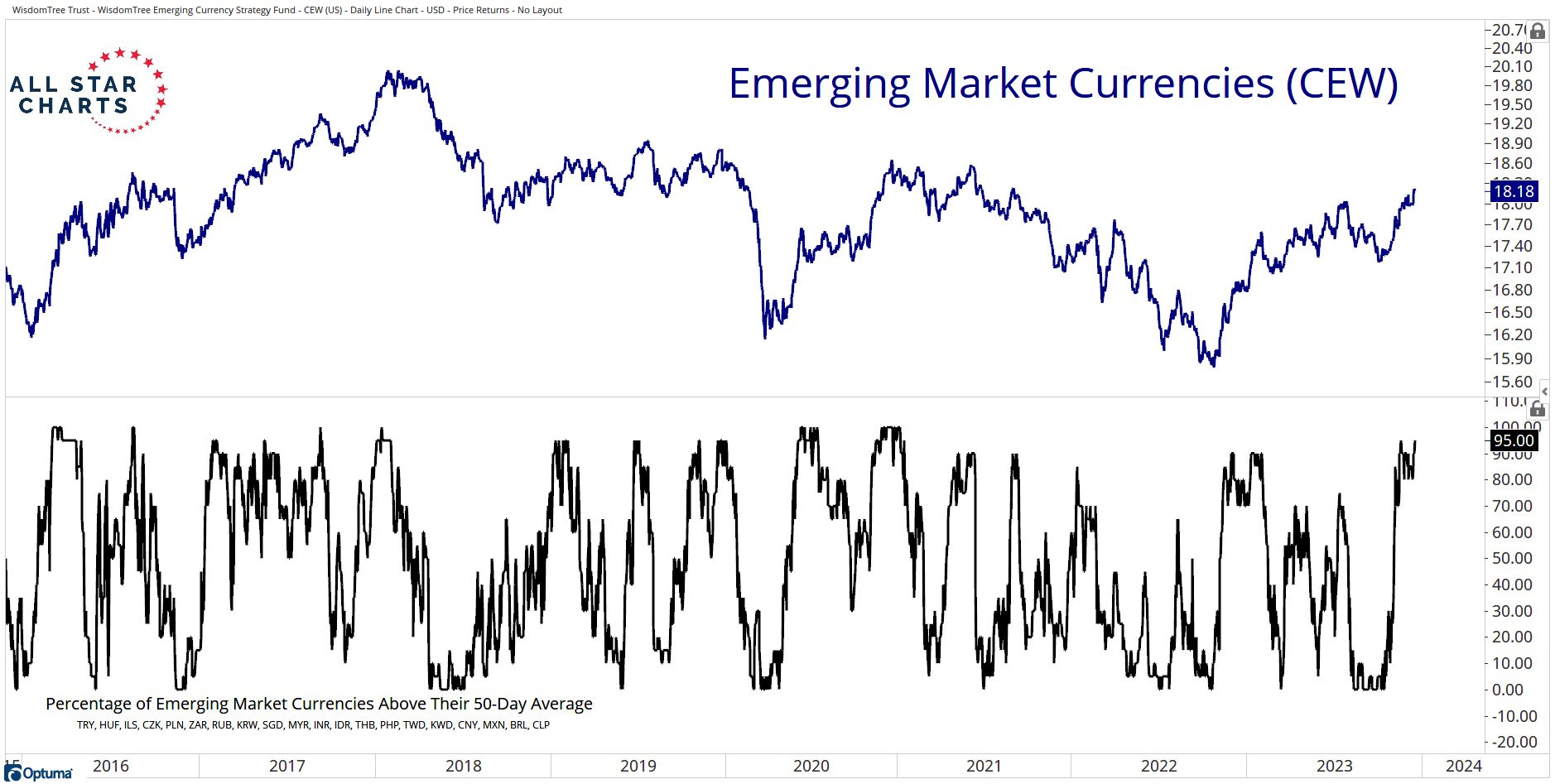

95% валют развивающихся рынков находятся выше своего 50-дневного среднего значения. Это считается медвежьим сигналом для индекса доллара DXY:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers