Разное

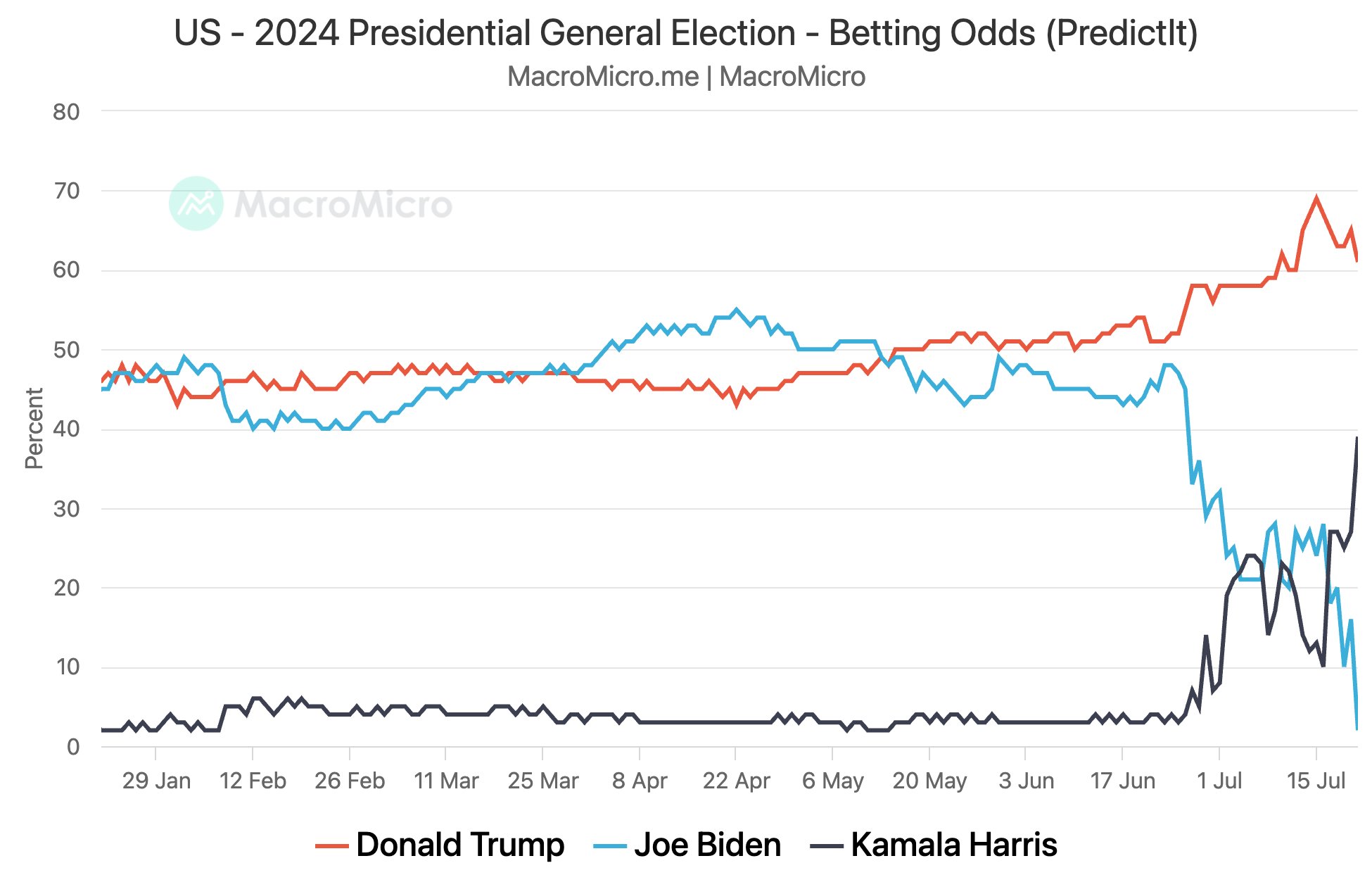

Президент Байден официально снял свою кандидатуру с президентской гонки, отреагировав на растущее давление со стороны демократов. В знак одобрения он поддержал вице-президента Камалу Харрис, выдвинув ее в качестве нового кандидата от демократов:

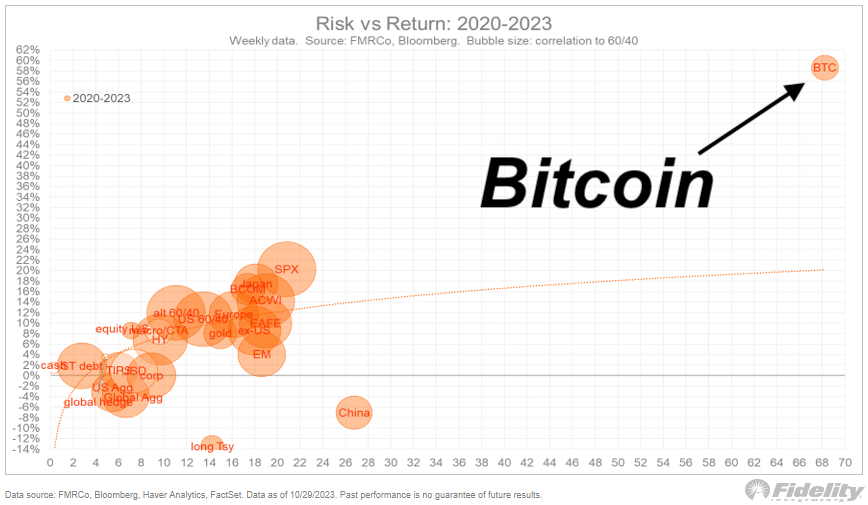

В течение 2020-2023 годов биткоин демонстрировал беспрецедентное соотношение риска к доходности и низкую корреляцию с портфелем 60/40:

Макро

Потребители

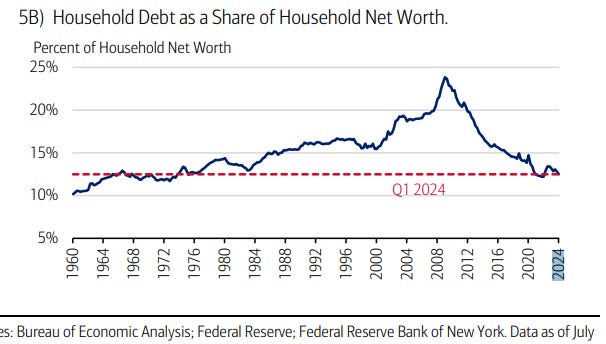

Доля долга домохозяйств от чистой стоимости их активов находится на минимумах середины 1970-х годов:

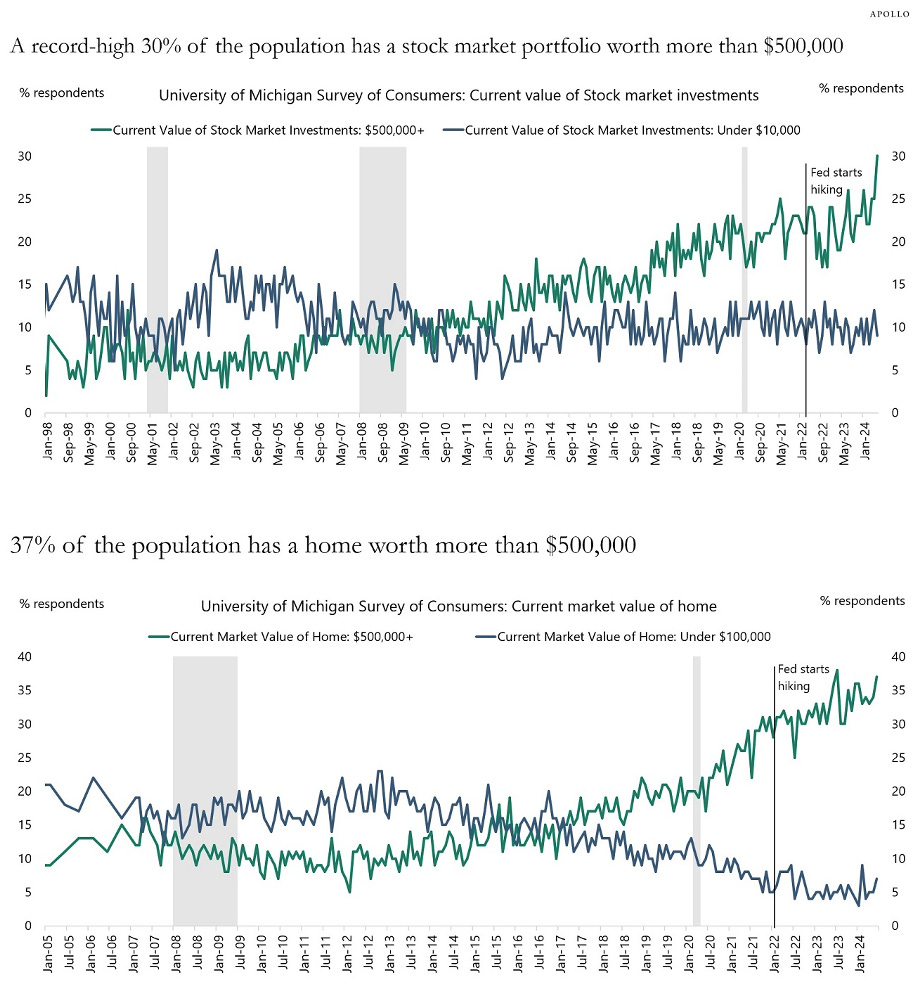

Рекордно высокая доля населения (30%) владеют акциями на стоимость более $500 000, а 37% владеют домом стоимостью более $500 000. Попутный ветер для потребительских расходов значителен, особенно в сочетании с рекордно высокими денежными потоками от фиксированного дохода:

Что делают другие?

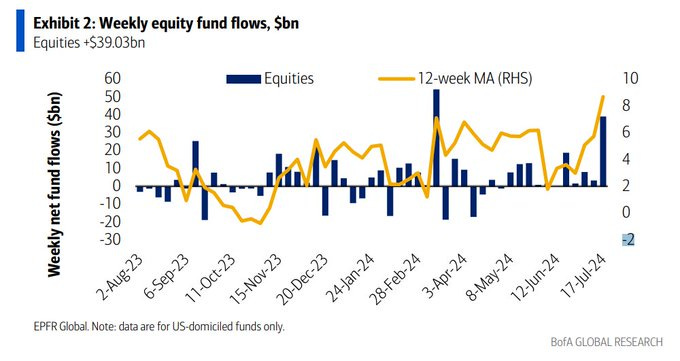

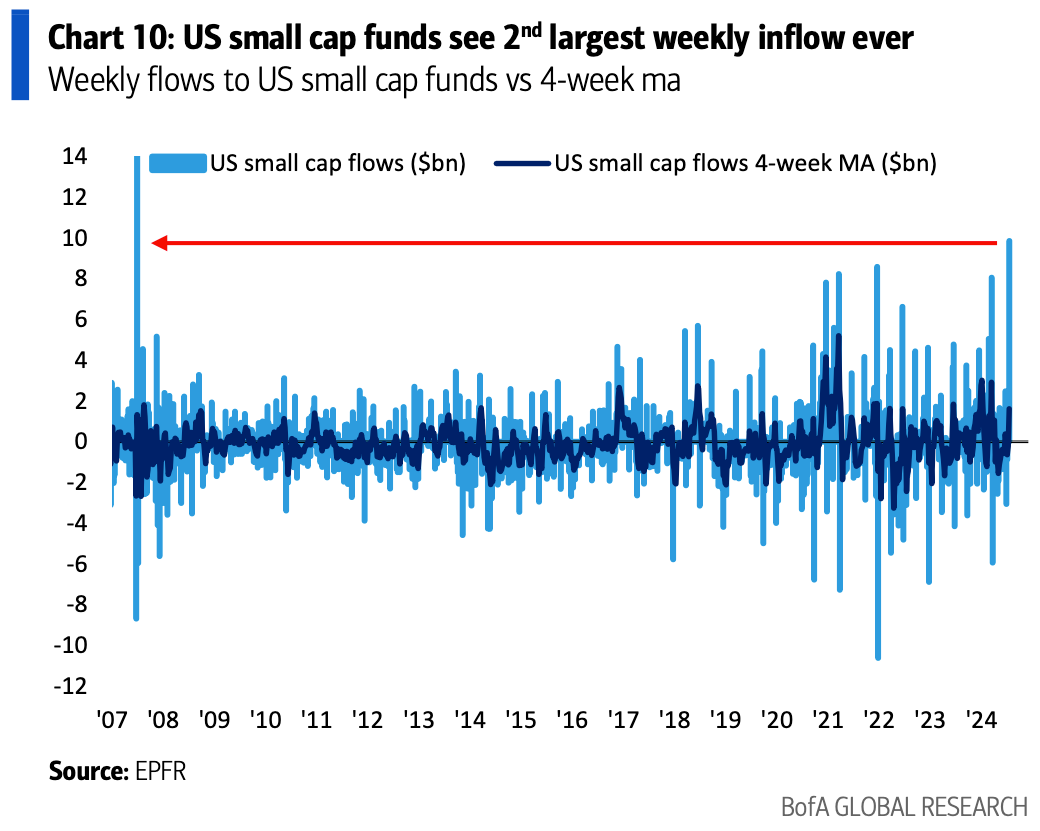

Приток средств в акции США на прошлой неделе достиг $39 млрд - это второй по величине приток средств за последний год, а на акции малой капитализации из этой суммы пришёлся второй по величине приток средств за всю историю ($9,9 млрд):

Институциональные инвесторы

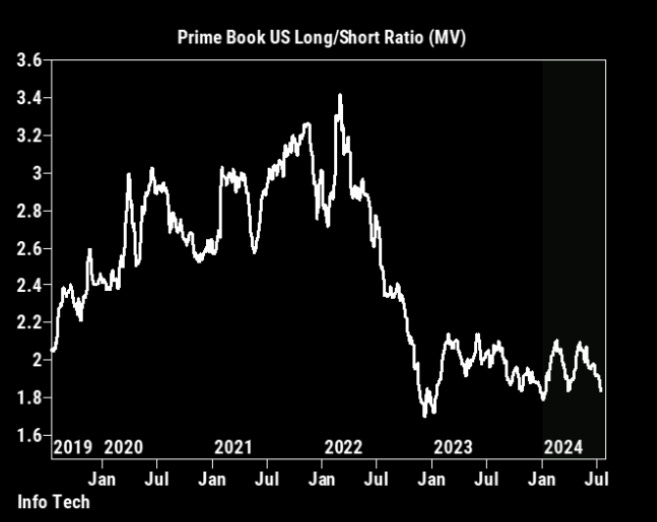

Совокупный коэффициент длинных/коротких позиций хедж-фондов в акции сектора технологий США сейчас составляет 1,82 (против 2,0 в начале июня), приближаясь к 5-летним минимумам:

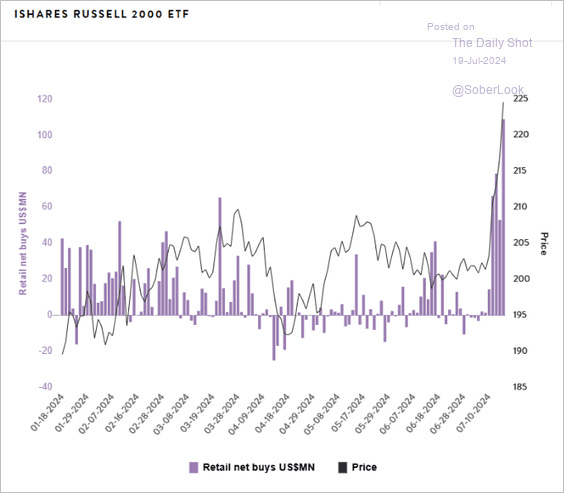

Ритейл

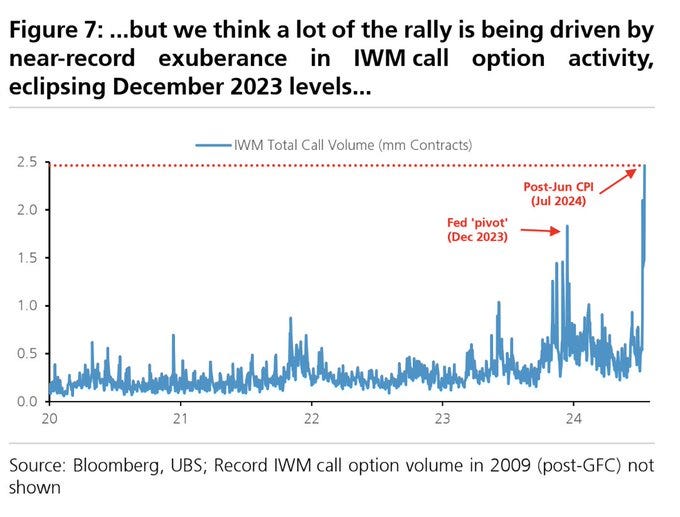

Аналитики UBS считают, что во многом ралли акций малой капитализации обусловлено почти рекордным оживлением активности по опционам колл на ETF IWM, превышающим уровни декабря 2023 года. Большая часть этой активности приходится на розничных инвесторов:

Индексы

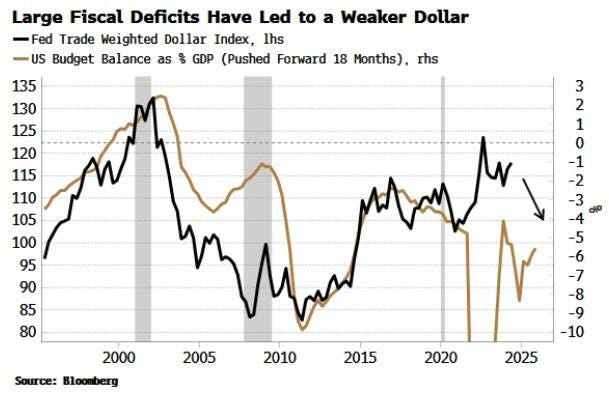

Ожидается, что Трамп введет более мягкую фискальную и монетарную политику, но на самом деле эти показатели имеют слишком длинные лаги. Дефицит бюджета обычно ведет доллар вниз примерно в течение 18-24 месяцев.

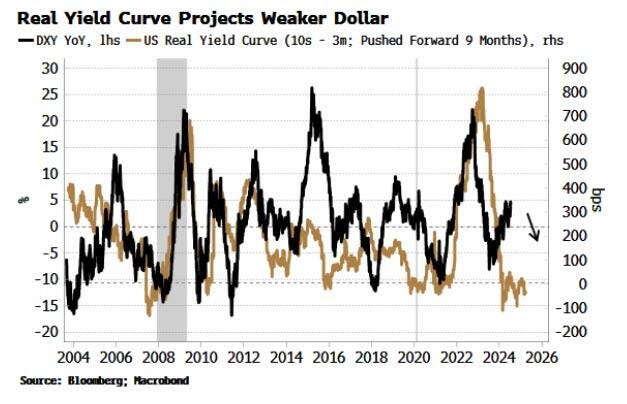

Кроме того, инвертированная кривая реальной доходности указывает на непривлекательность казначейских облигаций и других американских активов для иностранных покупателей после реальных затрат на хеджирование валютного курса, что дополнительно снижает спрос на доллар:

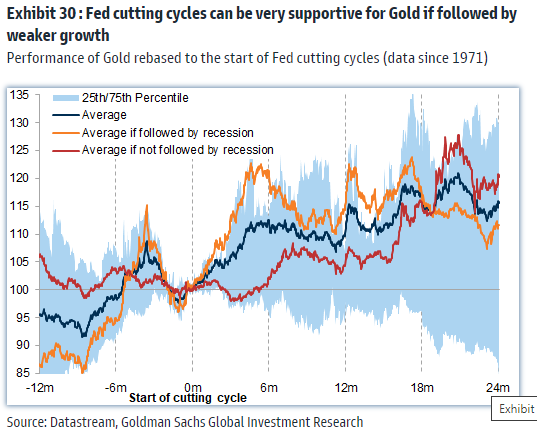

Циклы сокращения ставок ФРС могут быть очень благоприятными для золота, если за ними следует ослабление экономического роста:

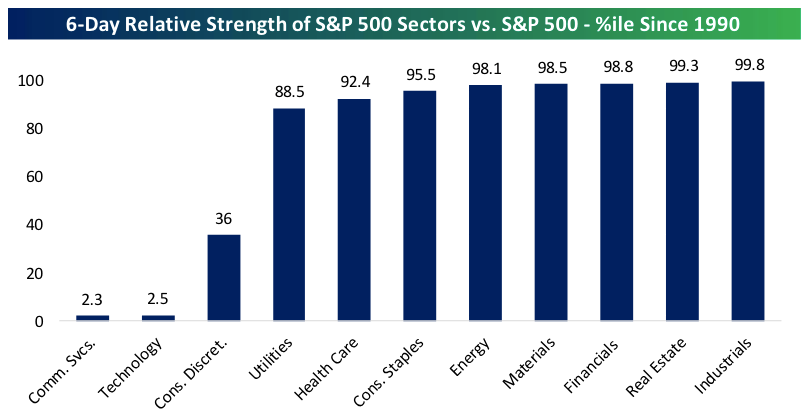

На прошлой неделе был один из худших периодов за несколько дней для акций секторов коммуникаций и технологий против индекса S&P 500, в то время как для большинства других секторов (особенно для других циклических секторов, не связанных с технологиями) он был одним из лучших:

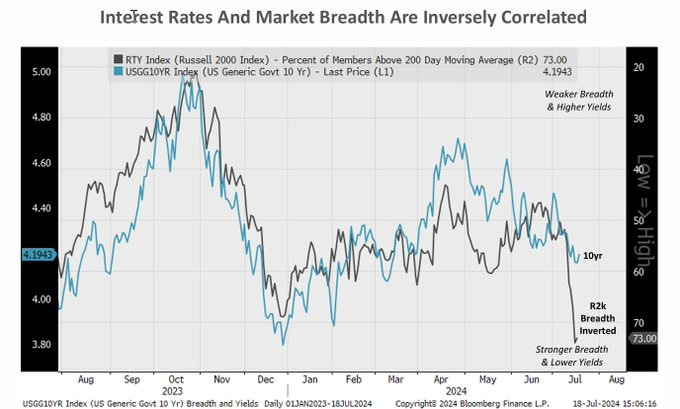

Обратная корреляция между доходностью 10-летних казначейских облигаций и Russell 2000 существовала на протяжении долгого времени, и акции малых компаний оценивают доходность 10-летних облигаций на уровне ~3,80%:

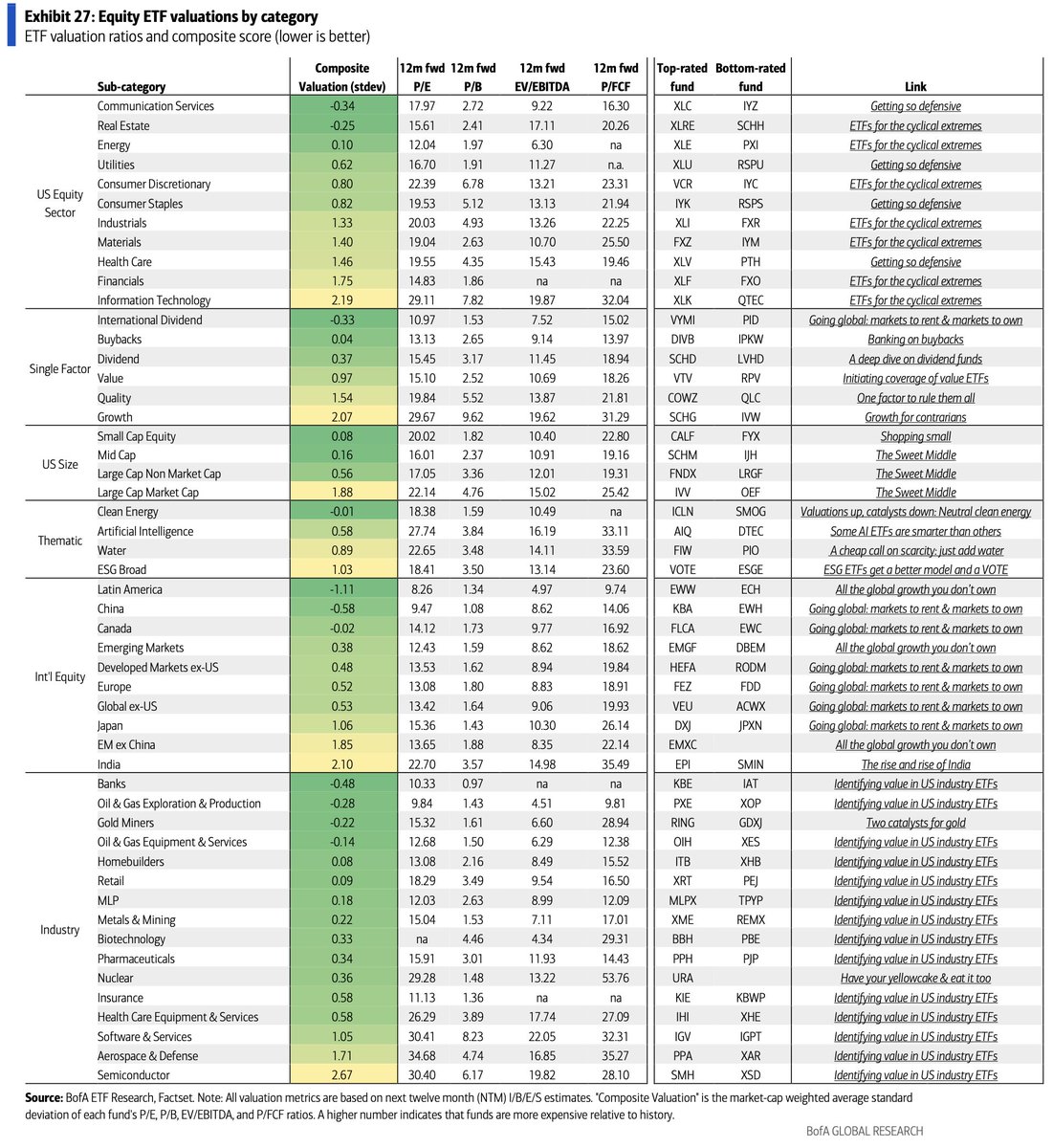

Только 11 из 51 подкатегорий акций торгуются со скидками к долгосрочным средним значениям, самыми дешевыми являются акции Латинской Америки, Китая, банки США, коммуникации США:

EPS

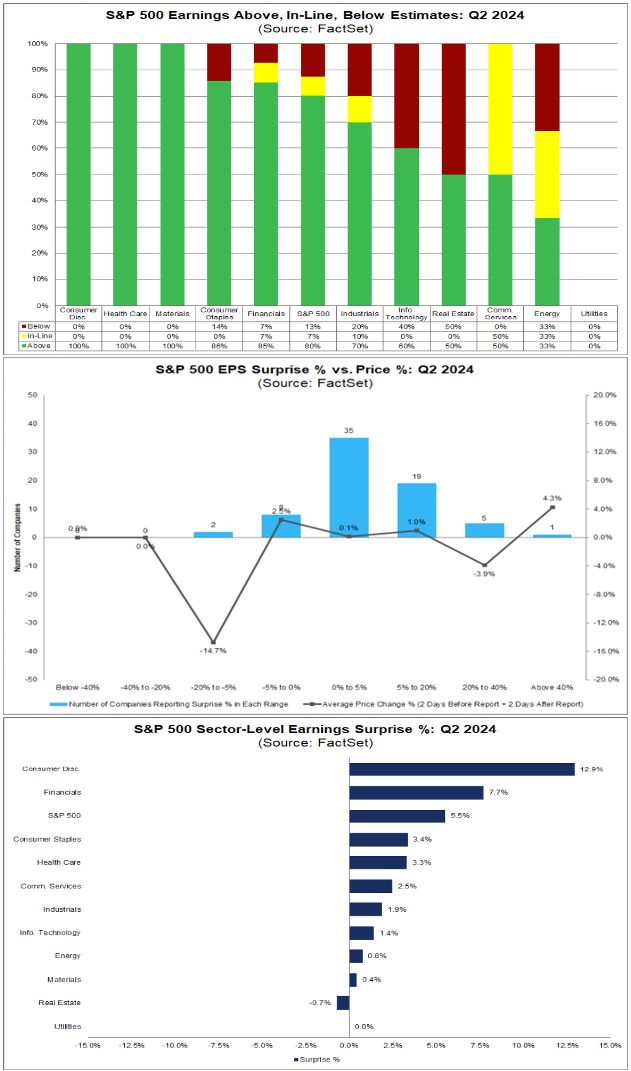

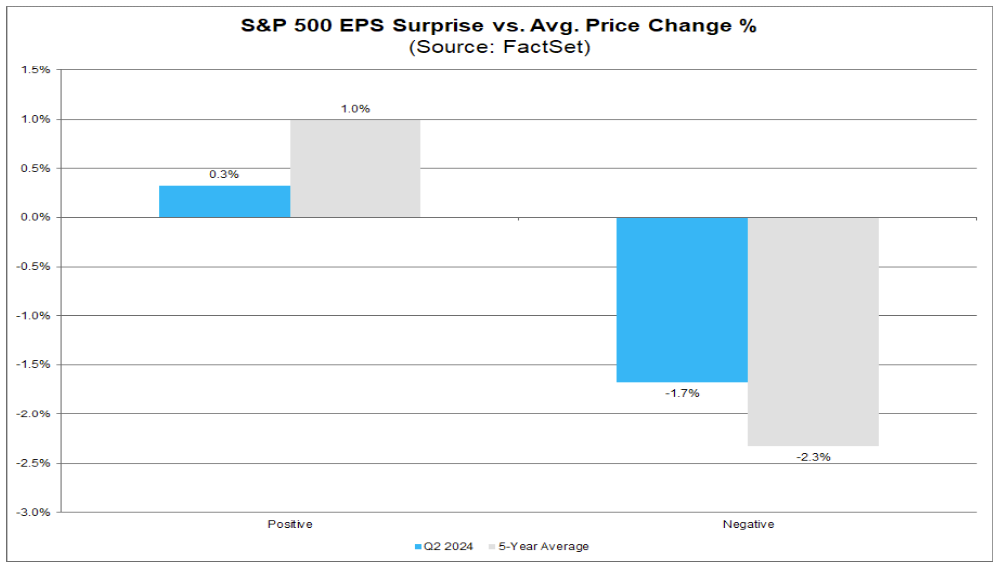

С одной стороны, доля компаний S&P 500, сообщивших о положительных сюрпризах в отношении прибыли, находится выше среднего уровня. С другой стороны, величина неожиданных показателей прибыли ниже среднего уровня:

В текущем сезоне отчётности рынок слабее реагирует на неожиданные показатели, так, сейчас положительные сюрпризы прибыли компаний S&P 500 влияют на цены, меньше, чем в среднем, как и отрицательные сюрпризы прибыли компаний индекса S&P 500, меньше, чем в среднем, влияют на цены:

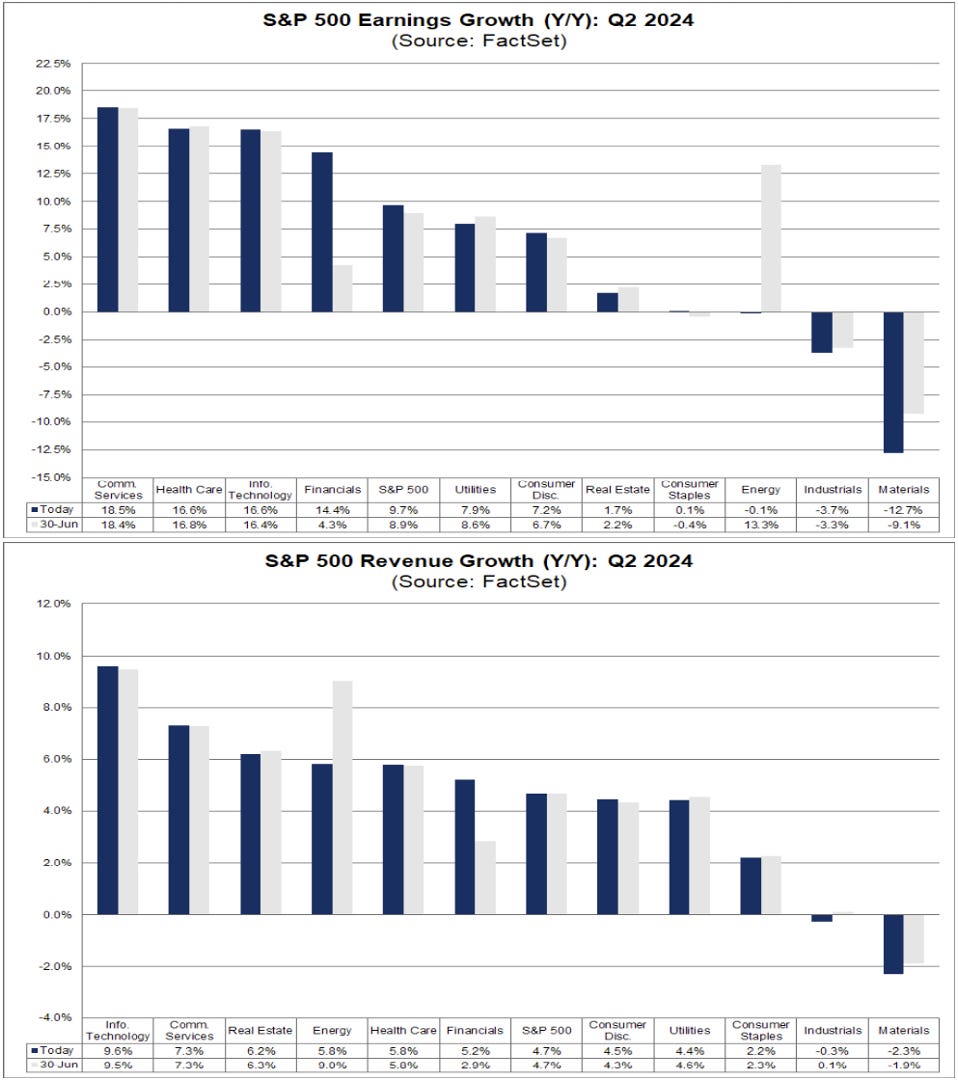

Текущие смешанные темпы роста прибыли на акцию и выручки в годовом исчислении составляют 9,7% (против 9,1% на прошлой неделе) и 4,7% (против 4,8% на прошлой неделе):

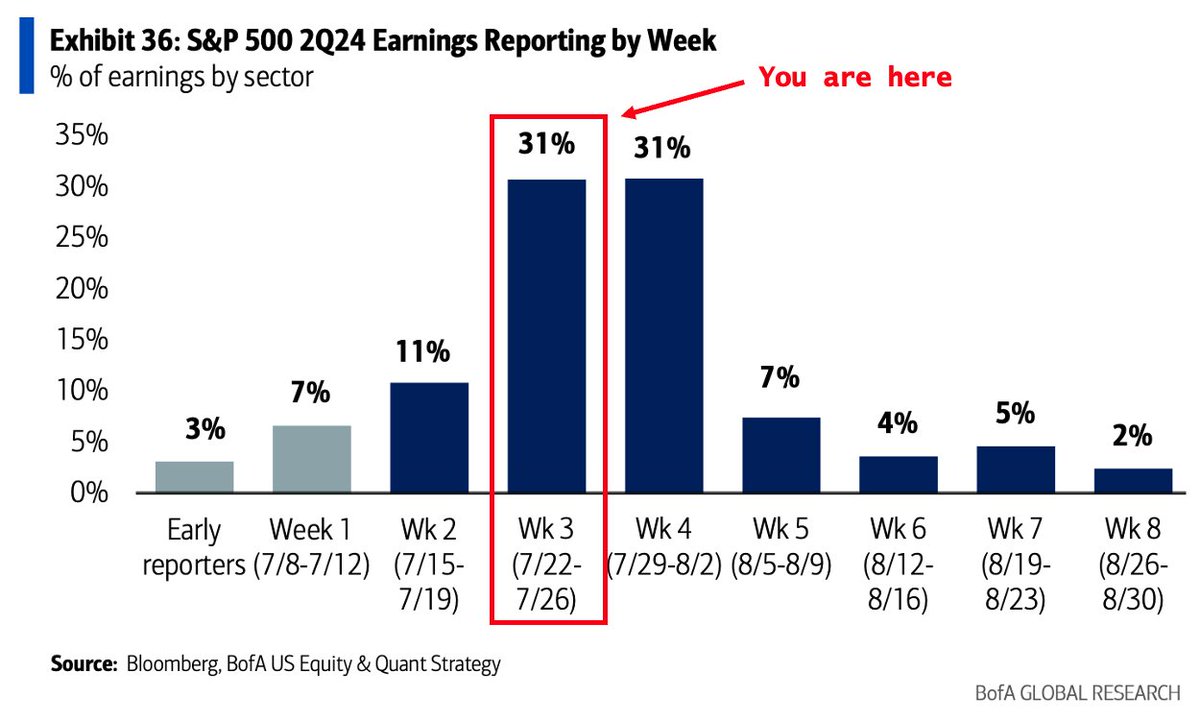

Ближайшие 2 недели будут самыми насыщенными по самым крупным отчитавшимся компаниям в этом сезоне:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers