Я часто слышу возгласы и негативные отзывы трейдеров в нашем торговом зале и на просторах сети Интернет о работе HFT-алгоритмов на рынке акций США: о том как они портят рынок, создавая чрезмерные ничем не оправданные скачки котировок, о том как сильно они мешают торговать, значительно обгоняя трейдеров в выставлении заявок при сильном движении акции, а также о том как эти «машинки» визуально наполняют стакан ордеров, но их заявки отменяются быстрее, чем трейдер успевает в них попасть.

Многие трейдеры и аналитики хорошо помнят также знаменитый «флеш-креш» в мае 2010 года, когда без каких-либо новостей из-за вышедших из под контроля высокочастотных роботов, в секунду наводнивших инфраструктуру рынка колоссальным количеством заявок, американский рынок акций за несколько минут обвалился на максимальную однодневную величину за всю историю торгов.

Так в чем же тут дело и почему все это «безобразие» не прекратить? Если высокочастотные роботы так мешают нормальной торговле трейдеров и могут за пару минут без причин обрушить весь рынок, то почему бы регуляторам просто не запретить их? Или хотя бы ужесточить правила HFT-торговли, чтобы максимально снизить негативное влияние HFT-роботов на рынок?

«Запрет на HFT-алгоритмы существенно снизит ликвидность рынка, объем торгов на котором и так падает в последние годы» — таков ответ большинства экспертов и регуляторов, подразумевающий, что запрет высокочастотных алгоритмов сделает работу простых инвесторов и трейдеров более сложной и менее комфортной из-за сокращения числа заявок в книге ордеров. Тех же чиновников, кто озвучивает другую позицию и пытается бороться с засильем HFT-роботов на рынке, попросту вежливо убирают с их мест, какой бы высокий пост они не занимали.

С мнением о пользе высокочастотных торговых алгоритмов согласны и многие профессиональные трейдеры, торгующие на рынке не один год. Так, например, на мой вопрос о том, добавляют ли HFT-алгоритмы ликвидность на рынок или нет, 4 из 4-х профессиональных трейдеров ответили: «Да, добавляют». Выглядит это похожим на некий стереотип, засевший в головах участников рынка в качестве абсолютной истины.

Но что если это не так? Что если на самом деле HFT-роботы просто добавляют объем торгов на рынок, но не делают его более ликвидным для простых трейдеров?

Что если деятельность HFT-алгоритмов, напротив, приводит к сокращению доступной для рядового трейдера ликвидности?

На самом деле, такое вполне возможно. Более того, все так и есть. И вот почему:

Согласно исследованию, проведенному учеными из Принстона и Школы бизнеса Фостера совместно с экономистом из Комиссии по торговле товарными фьючерсами (CFTC) США, прибыльность HFT-алгоритмов не вызывает сомнения, однако алгоритмы, работа которых подразумевает, в основном, изъятие ликвидности с рынка могут быть чуть ли ни в 3 раза прибыльнее высокочастотников, принцип работы которых заключается в добавлении ликвидности.

Учитывая, что и тот и другой вид HFT-алгоритмов способен приносить деньги, то оба они должны присутствовать на рынке, однако доля забирающих ликвидность HFT-роботов должна со временем расти, поскольку ввиду большей их прибыльности, фирмы, торгующие с их помощью, способны дольше оставаться на плаву, а не закрываться из-за убытков, как это было недавно с фирмой Eladian Partners.

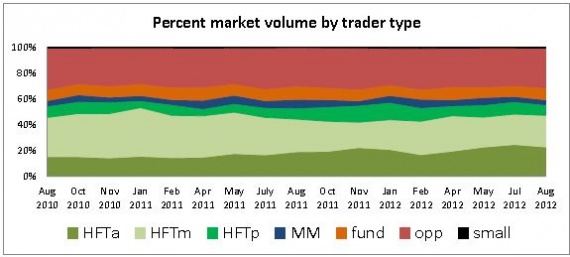

Что ж, так и есть: забирающих ликвидность алгоритмов на рынке больше и их доля растет, что видно на приведенном ниже графике, составленном теми же тремя экономистами. На нем отображены доли сделок каждой группы участников рынка от общего объема торгов:

HFTa — объем забирающих ликвидность высокочастотников, более 60% сделок которых характеризуется изъятием ликвидности с рынка;

HFTp — объем добавляющих ликвидность высокочастотников, менее 20% сделок которых характеризуется изъятием ликвидности;

HFTm — «нейтральные» высокочастотники, забирающие ликвидность в 20-60% сделок;

MM — сделки невысокочастотных алгоритмов маркет-мейкеров;

fund — объем сделок институциональных фондов, использующих фундаментальный анализ;

opp — сделки профессиональных трейдеров (трейдеров проп-фирм и банков);

small — ритейл-трейдеры (непрофессиональные трейдеры).

Хотя в выводах своего исследования, черновик которого был опубликован прессой 6 декабря, трое экономистов не затрагивают вопросы доступной простым трейдерам ликвидности, нас этот график интересует именно с этой точки зрения. Что же он показывает?

На графике хорошо видно, что более половины всего объема торгов на американском рынке акций осуществляют HFT-алгоритмы, причем за последние 2 года доля высокочастотников, забирающих ликвидность, выросла на треть, почти сравнявшись с долей «нейтральных» HFT, и, более того, существенно превысив долю добавляющих ликвидность алгоритмов.

На этом фоне можно сделать промежуточный вывод о том, что если 2 года назад результаты действий «съедающих» доступную простым трейдерам ликвидность высокочастотников, в целом, нейтрализовались эффектом добавления ликвидности другими HFT-алгоритмами, то сейчас ситуация выглядит совсем по-другому.

Не считая те HFT-алгоритмы, которые работают по нейтральному принципу и не влияют на доступную простым трейдерам ликвидность рынка, во всем объеме торгов на американских биржах объем сделок высокочастотников, забирающих ликвидность почти в 3 раза больше аналогичного показателя тех HFT, которые ее добавляют.

Понятно, что благодаря наличию HFT-алгоритмов общий объем торгов увеличивается в два раза — с этим не поспоришь. Однако увеличение объема торгов не означает добавление доступной простым трейдерам ликвидности.

На этом месте возникает вопрос: если чистым эффектом от HFT-алгоритмов является изъятие ликвидности с рынка, то у кого же они ее забирают? Правильно, они забирают ее у простых трейдеров, маркетмейкеров и фондов, в результате чего доля доступной для них ликвидности сокращается.

Таким образом, хорошо видно, что деятельность HFT-алгоритмов снижает величину доступной для простых трейдеров ликвидности, а утверждение чиновников и регуляторов о том, что снижение числа HFT-роботов сократит ликвидность рынка и затруднит торговлю инвесторов и простых трейдеров неверно. На самом деле от этого просто уменьшится количество совершаемых высокачастотниками друг с другом сделок, а доля доступной простым трейдерам ликвидности, наоборот, вырастет.

Одним из выводов исследования авторов представленного выше графика явился тот факт что ниша HFT-торговли с течением времени продолжает оставаться довольно прибыльной, однако конкуренция в ней растет и основную прибыль в этом секторе «снимает» очень небольшое число наиболее оснащенных и быстрых игроков. Нетрудно догадаться, что этими «игроками» являются подразделения высокочастотной торговли крупнейших международных банков, а также несколько закрытых алгоритмических фондов.

На этом фоне, до тех пор пока для этих групп лиц будет целесообразно «проплачивать» лоббирование своих интересов у биржевых регуляторов и продолжать снимать прибыль в секторе HFT-торговли, ситуация на рынке вряд ли изменится, поскольку тех, кто, по сути, «делает рынок» пока что все устраивает, а мнение и интересы отдельных трейдеров и спекулянтов, торгующих внутри дня при помощи «своих двоих», в расчет почти никем не берется.

Простым трейдерам, и, в особенности, тем, кто только начинает осваивать эту профессию просто нужно отдавать себе отчет в том, с кем они имеют дело и не удивляться на этом фоне иррациональным скачкам акций, моментальным «схлопываниям» уровней в книге ордеров, а также тому, что их заявки часто опережаются заявками роботов и что попасть в некоторые ордера просто невозможно.

Все эти вещи происходят, в основном, по-причине того, что более половины всего объема сделок на рынке — это результат деятельности работающих на невероятных скоростях торговых алгоритмов, борющиеся с себеподобными программами и оказывающие негативное влияние на работу простых трейдеров, в том числе, с точки зрения доступной для них ликвидности рынка.

Вот, собственно, и все. Удачи в борьбе с HFT-алгоритмами!

United Traders, декабрь 2012