Рад всех приветствовать на очередной статье. За время моего отсутствия вышло несколько интересных статей по опционам, затрагивающим основные стратегии торговли опционами. Эти моменты мы обязательно рассмотрим и в наших статьях, но сперва нам необходимо закончить с параметрами. Итак, мы рассмотрели дельту и тету опционов. В этой статье мы рассмотрим гамму опциона и в последней статье, посвященной параметрам опционов, нам останется уделить свое внимание веге. На самом деле есть пятый грек - ро, однако он крайне редко принимается в расчет.

Что такое РО опциона?

Ро опциона показывает насколько изменится премия опциона при изменении процентной ставки. Изменение ставок это событие, как вы понимаете, ситуативное, нерегулярное, поэтому в расчет позиции такой факт как правило не принимается.

Что такое гамма опциона?

Гамма опциона это параметры опциона, показывающий насколько изменится дельта опциона при изменении базового актива на 1%. Гамма всегда выражается в процентах. Еще раз остановимся на этом. Допустим цена изменяется на 1%. При этом если у нас куплен опцион, то на него будет влиять не только движение цены, но и взаимодействие гаммы с дельтой. Цена выносла на один процент, премия изменилась согласно дельте, а дельта изменилась согласно гамме. Отсюда следует важный вывод.

Как влияет гамма на нелинейность изменения премии опциона?

Премия опциона изменяется нелинейно при движении цены, это крайне важно запонмить. Одна из причин как раз заключается в связке дельта-гамма. Если у нас куплен опцион и цена движется сторону то премия изменяется экспоненциально, т.к. при движении цены гамма будет влиять на дельту, изменяя шаг премии. Например, сначала мы купили опцион и наша дельта была всего 0,3, т.е. при движении актива на 1% мы получали всего лишь 0,3% прибавку премии, но затем по мере того как цена двигалась в нашу сторону под влиянием гаммы дельта становилась 0,4, затем 0,5 и в конце концов 0,6. Таким образом при движении все той же цены, все того же фьючерса мы уже получали значительно больший возврат премии.

Как это влияет на нашу прибыль?

Рассмотрим один из вариантов хеджирования - хеджирование по дельте. В этом случае мы на старте приравниваем процентное изменение цены базового актива к процентному изменению опциона. Таким образом вместо одного базового актива (дельта которого всегда равна единице, 1% изменения базового актива это всегда 1% изменения его стоимости) мы взяли 4 опциона с дельтой 0,25. Теперь в стартовых условиях при изменении базового актива на 1% четыре наших опциона дадут изменение 0,25*4, т.е. точно также 1%. Однако если цена идет в нашу сторону, то под влиянием гаммы дельта меняется и, например, при изменении дельты с 0,25 до 0,3 мы получаем 0,3*4 = 1,2. Т.е. при изменении цены базового актива на 1% мы получаем на 20% больше с опционной позиции.

Как это влияет на наши убытки?

Взаимосвязь дельты с гаммой верна и в обратную сторону. Если цена актива идет против нас, то дельта начинает снижаться под влиянием гаммы. Гамма уменьшать дельту, а значит если базовый актив идет против нас, то мы все меньше и меньше ощущаем это негативное влияние. Допустим мы взяли опцион с дельтой 0,5. При движении против нас дельта начала снижаться до 0,45 и позже до 0,4. Это значит что в последнем случае при изменении цены БА на 1% наша премия изменяется лишь на 0,4%, хотя было 0,5%. Итак мы выяснили, что под влиянием гаммы премия купленного опциона изменяется при движении в нашу сторону с ускорением, а при движении против нас - с замедлением (или отрицательным ускорением). Действительно, многие называют дельту опциона скоростью, а гамму - ускорением.

Как распределяется гамма по страйкам?

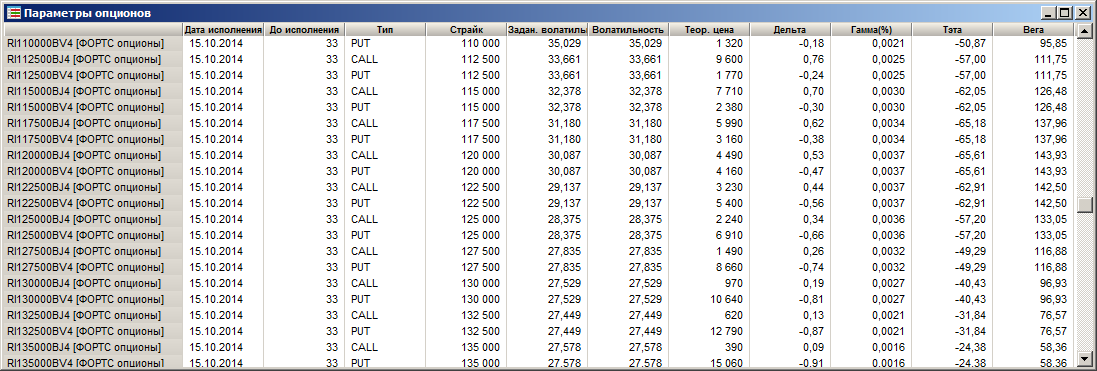

Поскольку RIU4 экспирируется в понедельник, начнем рассматривать параметры опционов на примере RIZ4. Обращаем внимание, что ближайшим опционным страйком в данном случае для нас будет являться 120 000.

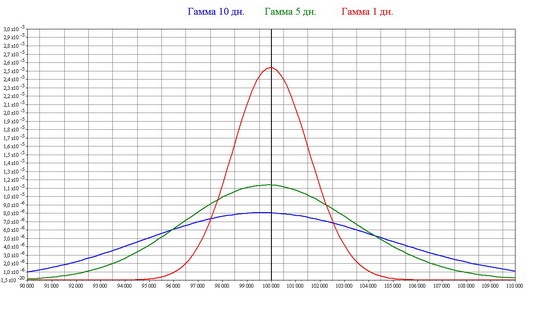

Где покупать - вопрос отдельный. Подобно остальным грекам гамма распределяется по доске опциона параболически, т.е. достигает своего максимального значения на страйках наиболее близких к цене и начинает снижаться при отдалении от центральных страйков. Таким образом, возвращаясь к предыдущим скриншотам, мы видим, что гамма достигает своих максимальных значений на страйках 120 000 и 122500, а затем начинает снижаться при движении как ввверх так и вниз по опционной доске.

Гамма также изменяется по времени и при приближении к экспирации возрастает. Однако это не делает покупки ближе к экспирации более выгодными, т.к. при приближении к эспирации значительно возрастает тета, что делает удержание позиции крайне рискованым. Также гамму необходимо обязательно учитывать тем, кто расчитывает купить дальний дешевый опцион. Да, опционы в отдалении от центральных страйков будут значительно дешевле, но поскольку гамма там будет ниже, то при движении в вашу сторону вы ощутите значительно меньший эффект. И наоборот, если вы покупаете опцион с большой дельтой (например 0,7 или выше), то запас для работы гаммы получается не такой большой. При движении в вашу сторону опцион приблизится к 1 по дельте и вы перестанете ощущать преимущество по сравнению с покупкой базового актива. На этом мы закончим с рассмотрением гаммы. Допускаю, что сегодняший материал, возможно, будет понятен не при первом прочтении. Пожалуйста, если тема опционов вам интересна, не поленитесь посмотреть материал дополнительно или сформулировать конкретный вопрос.

Сколько я уже читаю про опционы, сложно мне понять принцип их работ и риски. Как то на акциях все проще.