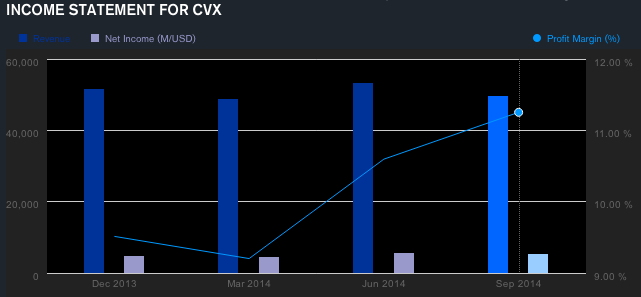

В пятницу, 30 января, за 4 квартал отчитывается вторая по величине нефтедобывающая компания в США и в целом в мире – энергетический гигант Chevron, акции которого торгуются на Санкт-Петербургской бирже под тикером CVX. Предыдущие три квартала компания сумела закончить в целом весьма достойно – несмотря на падение нефтяных котировок, менеджменту удавалось сохранить устойчивую выручку благодаря развитию маркетингового направления и нефтепереработки.

Однако, отчетность за 4 квартал ожидается негативная. Все же практически двукратное падение нефтяных котировок не может не сказаться на прибыли нефтегазовой компании, особенно в нынешних условиях. Если исходить из того, что среднесуточная добыча Chevron составляет в районе 2.6 млн. баррелей нефти, то в структуре выручки до 50% приходилось именно на нефть. Соответственно, при падении средних цен на «черное золото» в 4 квартале со 100 до 55 долларов, получается, что выручка может сократиться на 23% - до 39 млрд. долларов. При этом, из-за высокой себестоимости добычи, упадет также и чистая прибыль – возможно сразу в 2 раза до 3 млрд. долларов с прежних 5.6 млрд.

В условиях экстремального падения нефтяных котировок, как и другие компании энергетического сектора, Chevron вынуждена сокращать расходы и инвестиционную программу. В особенности это касается проектов по добычи сланцевых и трудноизвлекаемых углеводородов, в частности недавно компания отказалась разрабатывать сланцевое месторождение газа на Украине. Кроме того, из-за санкций она также не может участвовать в высокодоходных нефтяных проектах в России.

В целом же за год выручка может составить 180 млрд. долларов, что на 11% меньше чем в прошлом году, а чистая прибыль – не больше 18 млрд. долларов. Кроме того, вероятнее всего, среднесуточная добыча в нефтяном эквиваленте снизилась за последний квартал до 2.45-2.5 млн. баррелей в сутки, в основном за счет снижения добычи трудноизвлекаемых запасов.

Если исходить из общего тренда нефтегазовой отрасли в целом, то скорее всего можно ожидать объявления о сокращениях инвестиционных затрат. В частности, недавно на пресс-релизе отчетности за соответствующий период объявил британо-голландской нефтяной концерн Shell – компания планирует сократить капитальные инвестиционные затраты на 15 млрд. долларов в течение 3 лет. Кстати, руководство гиганта сохраняет прогноз по среднесрочной цене на нефть в 110 долларов за баррель – на 120% больше нынешних цен, что в общем то является далеко не безосновательным, поскольку при текущей стоимости «черного золота» и темпах сокращения инвестиций в бурение новых скважин, мировая добыча нефти может сократиться в этом году на 2%, что вновь приведет к дефициту предложения.

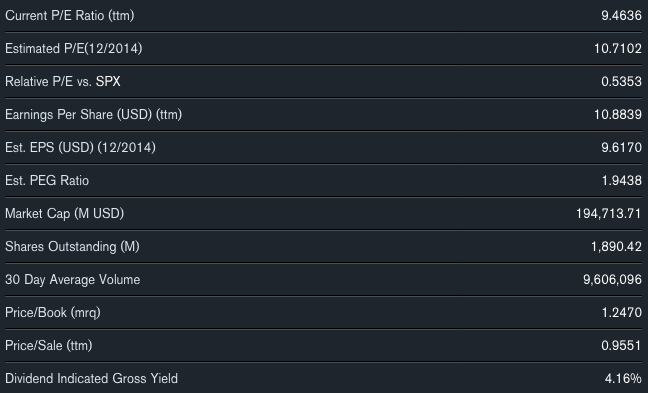

На фоне столь негативных факторов формирования доходов, можно ожидать негативной отчетности концерна по итогам 4 квартала. Поэтому ожидания по акциям Chevron в кратко и среднесрочной перспективе – негативные. Рекомендация по бумагам – продавать с целью 85 долларов за акцию.