В данной статье, являющейся продолжением небольшого цикла статей объеденных под названием "Когда "умные деньги" оказываются неправы", будет прокомментирована неспособность коммерсантов предсказать обвал 2008 года и указанны уроки, которые необходимо вынести из этого фиаско. Для лучшего понимания материала изложенного в статье ознакомьтесь с предыдущей частью цикла "Обзор сводного отчета о позициях трейдеров (COT)".

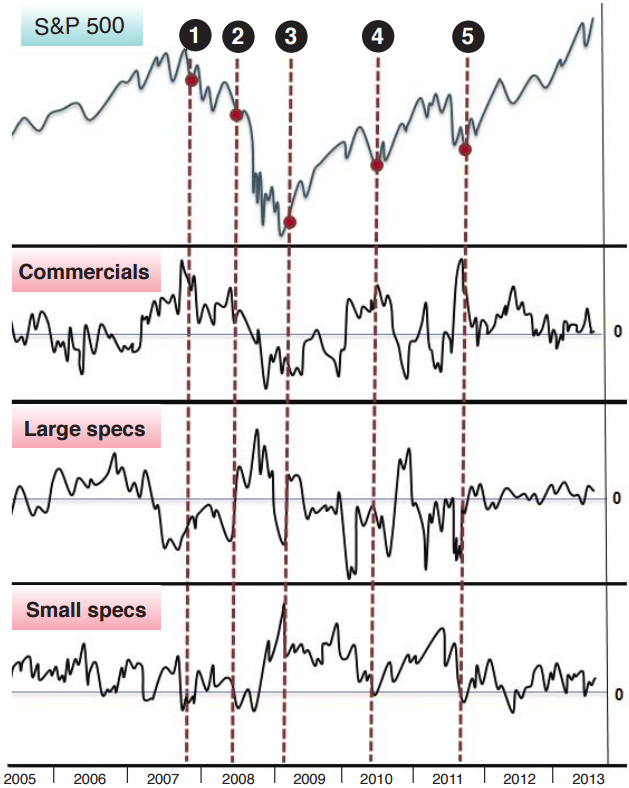

Всегда ли правы коммерсанты? Обвал 2008 года дает нам предмет для изучения. На рисунке 1 вы видите график индекса S&P 500 и три подграфика под ним. Первый подграфик отображает индикатор коммерсантов, второй - индикатор крупных спекулянтов, а третий - индикатор мелких спекулянтов. Имеется также 5 вертикальных (пронумерованных) пунктирных линии, обозначающих 5 моментов времени. Можно заметить, что разметка вертикальной оси отсутствует, за исключением нулевых линий индикаторов СОТ. Это сделано для того, чтобы не отвлекаться от сути этих графиков.

Рисунок 1

В момент времени 1 (около конца 2007 года) индикатор коммерсантов положителен и находится на многолетнем историческом хае (на данном графике это не совсем видно из-за ограниченности представленного временного интервала). В то же время, индикатор крупных спекулянтов был резко отрицательным, а индикатор мелких спекулянтов находился в понижающемся тренде, хотя и очень волатильном. Возможно, умные деньги видели нечто, чего не могли видеть крупные спекулянты и глупые деньги?

За пару месяцев перед летом 2008 (линия 2), S&P 500 упал, подавая, согласно почти всем канонам классического технического анализа, очевидные сигналы к продаже. В то же время, коммерсанты, хотя и более осторожно, чем прежде, твердо оставались настроенными по-бычьи. К их удивлению, в течение последующих месяцев S&P 500 быстро падал, они превратились в медведей и заняли наиболее отрицательную чистую позицию почти в самое плохое время, т.е. вблизи точки разворота (линия 3). Крупные спекулянты также абсолютно оторвались от реальности вблизи дна, когда имели отрицательную чистую позицию. Так как коммерсанты и крупные спекулянты на дне были, в основном, в чистых шортах, а мелкие спекулянты, в основном, - в чистых лонгах, следовательно, последние имели правильную позицию в правильное время.

Затем, внезапно, коммерсанты и мелкие спекулянты начали вести себя согласно классическому анализу отчета о позициях трейдеров (СОТ), который был рассмотрен в предыдущей статье. Так, в моменты времени, обозначенные линиями 4 и 5, их поведение правильно указывало на то, что откаты S&P 500 являлись лишь небольшими коррекциями в контексте долгосрочного повышающегося тренда.

Если появляются сомнения, выходите из позиции

Прежде чем рассмотреть, почему умные деньги иногда оказываются неправы, и облечь это в рациональную форму, будет полезным выработать две концепции. Первая – как определить, что коммерсанты неправы, а вторая связана с важностью фильтрации вашего восприятия и инструментов анализа через критерии технического анализа.

Что касается первой концепции: когда говорится, что коммерсанты "неправы", то под этим понимаются неправильные сигналы, генерированные индикатором коммерсантов согласно классическим критериям, которые были озвучены ранее. Например, когда индикатор коммерсантов необычно высок по отношению к прошлым значениям, но впоследствии быстро снижается и рынок значительно падает (смотрите, например, поведение индикатора коммерсантов между линиями 1и 3 на рисунке 1), то это неправильно. Это важно прояснить, потому что коммерсанты, преимущественно, - хеджеры. Они работают на рынках деривативов, чтобы уменьшить или устранить риск, согласно правилам управления рисками, который имеют на своих открытых позициях, или стоимость альтернативы на спотовых рынках. В результате, такая неправота для них должна логически означать неспособность осуществить хорошее хеджирование. Позже в данной статье, однако, вы увидите, что коммерсанты занимаются мягкой спекуляцией или иногда изменяют свои строгие правила хеджирования, и это добавляет больше здравого смысла к термину «неправы» в отношении к их индикатору СОТ.

Что касается второй концепции, то тут нужно обратить особое внимание на конфликтующие сигналы четырех не строго технических инструментов, которые используются для измерения долгосрочных перспектив на рынке акций: индикаторы СОТ, активность инсайдерской торговли, модель ротации секторов и уровни наличности паевых фондов. Первые два были строго бычьими, а остальные - явно медвежьими. Хотя было достаточно сложно найти твердый ответ относительно того, чего следует ожидать в 2008 на основании этого и других конфликтов, и учитывая то, что на тот момент не было четкого технического сигнала о развороте тренда (долгосрочный восходящий тренд технически закончился, и рынок акций был не направленный), большинство склоняюсь к продолжению бычьей ситуации после того, как закончится коррекция. В пользу этого приводилось несколько нетехнических аргументов, которые подкреплялись сильной верой в важность бычьего сигнала от коммерсантов. Вот что писал один из профессиональных трейдеров в то время:

… все индикаторы требуют подтверждения от рынка, и здесь полезным может быть технический анализ. В течение последних месяцев 2007 рынок акций флуктуирует, пытаясь найти направление, а сильный многолетний восходящий тренд, который начался в 2003, находится под серьезной угрозой. Окончательный ответ должны дать технические сигналы в широких индексах рынка акций. Но одно можно сказать наверняка: такое необычное сочетание экстремальных значений четырех индикаторов и то, что за ними стоит, нужно учитывать при возникновении подобных ситуаций в будущем.

Пару месяцев спустя можно было увидеть, насколько важными оказались эти слова, касающиеся технического фактора в подобных конфликтных ситуациях. 20 апреля 2008, она была опубликована статья под названием «Процентные ставки и рынок акций. Текущее состояние». В ней сначала сообщалось о бычьем поведении процентной ставки на тот момент и о крутом наклоне повышающейся кривой доходности, что облегчает бычье движение рынка акций. В статье было обращено внимание на ее контраст с бычьей технической ситуацией индекса S&P 500. Рынок к тому моменту уже опустился ниже своего январского уровня, подавая сигналы на продажу в соответствии с любыми рациональными постулатами технического анализа, несмотря на то, что несколько не строго технических индикаторов (включая отчет СОТ) оставались положительными. В этой статье было написано:

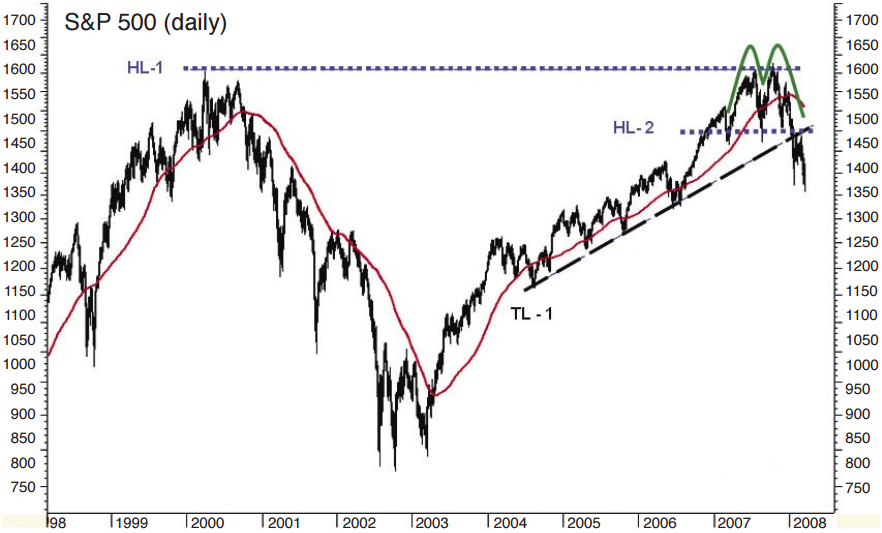

Что говорит технический анализ о текущей ситуации? Мои собственные технические индикаторы прекратили показывать долгосрочный тренд S&P 500 как бычий в ноябре 2007, а текущий тренд S&P 500 рассматривается как медвежий почти всеми классическими средствами технического анализа. На рисунке 4 вы видите, что S&P 500 находится ниже своей 200-дневной простой скользящей средней, а горизонтальный уровень поддержки HL-2 и восходящая трендовая линия TL-1 пробиты. Также, вблизи горизонтальной линии HL-1 (предыдущее сопротивление) индекс S&P 500 создал подтвержденную формацию разворота (двойная вершина или голова и плечи, как вам больше нравится).

(Примечание: Рисунок 4, на который ссылался автор, можно увидеть на рисунке 2 данной статьи).

Рисунок 2

В конце статьи был сделан вывод:

Безусловно, текущее состояние процентных ставок подает бычьи сигналы для рынка акций через восходящий тренд облигаций и нормальную крутизну кривой доходности, но окончательное подтверждение должен дать технический анализ. Нужно смотреть не только на то, что рынок должен сделать, но и на то, что он делает в настоящий момент. Текущее состояние рынка акций технически является медвежьим, а «играть» в медвежью игру из лонгов не следует.

Мне неуютно, когда мой технический анализ противоречит другим моим средствам анализа. И когда меня спрашивают о текущей ситуации, я отвечаю: «Ну, мое впечатление – бычье. Но знаете, тренд стал медвежьим, а я не спорю с трендом». В такие суровые времена, когда вы получаете противоречивые сигналы от различных инструментов анализа, минимальное, что можно сделать, – прекратить агрессивную торговлю и подумать над существенным снижением рисков, используя рынок деривативов. Если такие противоречивые сигналы действительно сильны, и вы чувствуете себя некомфортно, то вы всегда можете полностью прекратить торговлю, пока все не прояснится.

Несколькими неделями позже рынок страшно обвалился. То, что изначально казалось острой коррекцией в контексте бычьего рынка, сегодня на графиках выглядит как вершина крутого водопада.

Финансовые и физические товары

Теперь давайте углубимся в некоторые тонкости отчета СОТ, подчеркнув важную разницу между коммерсантами на финансовых рынках (к финансовой категории CFTC относит акции, облигации и валюты) и коммерсантами на рынке классических товаров. Как уже упоминалось, коммерсантов, теоретически, не интересуют ценовые спекуляции (в отличие от крупных спекулянтов), но они используют рынок деривативов для хеджирования своих бизнес-рисков, связанных с базовыми инструментами. Различие между коммерсантами и крупными спекулянтами достаточно понятно, когда речь идет о классических товарах (например, сельскохозяйственная продукция или полезные ископаемые), но в случае финансовых рынков это различие немного размыто. Это потому, что бизнес в финансовом секторе (особенно, на рынке акций) часто превращается в поиск дополнительной прибыли от движения цен финансовых инструментов.

Например, крупный производитель кукурузы, на самом деле, не фокусируется на извлечении прибыли из флуктуаций цены на рынке кукурузы. А активно действующий консервативный паевой фонд, который использует фундаментальный анализ для долгосрочного инвестирования в акции с большой капитализацией преимущественно из-за их дивидендов, обычно рассчитывает на получение дополнительной прибыли за счет увеличения стоимости капитала. Производитель кукурузы и паевой фонд можно отнести к категории коммерсантов, которым нужно хеджировать свои риски. Производитель кукурузы предпочел бы, чтоб цена на кукурузу была относительно стабильной, а паевой фонд хотел бы видеть некоторую волатильность своих акций, чтобы воспользоваться дешевой возможностью увеличить свой портфель. Такая позиция паевого фонда делает его ближе (хотя не полностью) к крупным спекулянтам, чем производителя кукурузы. Такая тонкая идиосинкразия коммерсантов на финансовых рынках делает их менее беспристрастными и более склонными к дополнительным рискам за счет меньшего хеджирования ради извлечения дополнительной прибыли. Брать на себя риск – это сущность бизнеса на рынке финансовых услуг.

Поскольку для некоторых коммерсантов на финансовых рынках ожидать некоторую прибыль от движения цены базовых инструментов является обычным делом, они вынуждены использовать методы оценки, чтобы находить моменты времени, когда можно хеджироваться не очень строго. Здесь есть элемент угадывания и пространство для ошибок. Да, они более осведомлены, более информированы и более осторожны, чем простые спекулянты, но они не могут знать будущего. На самом деле, они могут иногда ошибаться. Что самое важное – они, возможно, будут ошибаться в самое неподходящее время, то есть тогда, когда на рынок выходят внезапные, непредвиденные новости. Это потому, что те новости, которые можно предвидеть, умные деньги предвидят, иначе они не назывались бы умными. Давайте рассмотрим следующее. Что произойдет, когда такие необычные новости выходят на финансовый рынок, а большинство информированных игроков сидят в противоположных позициях? Им придется отсекать свои убытки, изменив, конечно, свои хеджирующие позиции. А поскольку они являются крупными игроками (иначе они не попали бы в категорию подотчетных СОТ), то начнут наперебой выходить из позиций. Но, возможно, самый важный эффект внезапного изменения их видения – это психологический шок для всех тех, кто уважительно наблюдает за их действиями. Об остальном позаботится цепь обратной связи.

Обратите также внимание на то, что на деньги, поступающие в инвестиционные фонды на рынке акций и выходящие из них (даже самые консервативные) сильно влияют рыночные цены. Паевой фонд, инвестирующий, например, в крупные акции S&P 500, может быть вынужден ликвидировать позиции, чтобы вернуть средства испуганным инвесторам во время сильного медвежьего движения. Это может изменить его потребность в хеджировании фьючерсом S&P.

Даже "умные деньги"подвержены эмоциям

Хотя на рынке широко применяется автоматическая торговля с целью облегчения и объективности процесса хеджирования, сделки планируются и контролируются людьми. Кто может утверждать, что даже коммерческие участники рынка нефинансовых товаров, которые хорошо знают фундаментальную ситуацию своего рынка, смогут устоять перед потенциальной возможностью получить большую прибыль и не изменят свои строгие правила хеджирования? Например, существует мнение, что хеджеры по пшенице, кукурузе, сое и хлопку часто меняют свои фьючерсные позиции из соображений, не связанных с флуктуациями цены. За этим стоит определенного рода спекуляция. Вспомните, что раньше говорилось о том, что коммерсанты на товарных рынках могут иногда использовать спекуляции на этих товарах, но их торговая активность все равно отображается в категории коммерсантов (так как такая классификация основана на их преобладающей торговой активности), и вы поймете, что сценарии, которые представляются в данном цикле статей, вовсе не являются фантазией.

Рассмотрим, что произойдет, если эти умные толстосумы поймут, что находятся в позициях не в ту сторону и, при этом, отклонились от своего строгого плана хеджирования. Что произойдет с акцией паевого фонда или производителя пшеницы (который обычно сидит в лонг в акции и на спотовом рынке пшеницы), когда они осознают, что выполнили мягкое хеджирование против снижения цены в тот момент, когда по какой-то причине происходит резкий обвал? Они будут в панике.

Была ли жадность причиной необычно большой чистой лонговой позиции коммерсантов в S&P 500 вблизи начала обвала 2008 года? И был ли страх причиной большой чистой шортовой позиции коммерсантов вблизи окончания обвала? Я не знаю. Но я знаю, что жадность, паника и невозможность знать будущие цены должны принимать как данность даже самые осторожные и сверх-информированные игроки рынка. Не нужно удивляться, когда мы видим, как коммерсанты следуют по тренду, особенно, на рынках, где риск является неотъемлемой частью бизнеса. Если бы все крупные игроки были благоразумны, мы бы не наблюдали банкротств крупных фирм. Позже вы увидите, как приход и значительное присутствие на рынке дилеров по свопам сделало возможным чисто спекулятивные или диверсификационные действия (безотносительно к фундаментальному спросу/предложению) с целью незаметно прокрасться в позиции коммерсантов.

"Умные деньги" не значит "нейтральные"

Даже если существуют коммерсанты, которые порой занимаются спекуляциями, большинство из них, главным образом, озабочены хеджированием своей бизнес-деятельности. Размер необходимого хеджирования будет зависеть от их взглядов и ожиданий в отношении фундаментальной ситуации в их бизнесе. Другими словами, даже если их побуждения чисты, и они сфокусированы только на хеджировании своих бизнес-рисков, они могут время от времени консервативно менять свое хеджирование на основании собственных суждений относительно цен на свои продукты. Хотя коммерсанты не связывают процветание своего бизнеса с краткосрочным изменением рыночных цен, и даже если их не интересуют дополнительные прибыли от таких изменений, они все равно мысленно строят прогноз цены (больше отображающий справедливую цену) на свои товары. Когда они предполагают расхождение с этой ценой, или когда рынок движется от нее, они затягивают или ослабляют свое хеджирование.

Плохо ли то, что коммерсанты могут консервативно подстраивать свое хеджирование в соответствии со своим пониманием цены бизнес-продукции? Не обязательно. Коммерсанты-хеджеры на рынке деривативов имеют, по определению, противоположную позицию на спотовом рынке. Если их бизнес связан с физическим товаром, и они всегда выполняют 100% хеджирование, то индикаторы коммерсантов будут двигаться синхронно с текущим уровнем производства или спроса на эти товары. Это хорошо, но именно такое небольшое отклонение от полного хеджирования дает человеку, анализирующему отчет СОТ, некоторую дополнительную информацию о прогнозировании спроса и предложения осведомленными коммерсантами. Да, здесь есть пространство для ошибок, но нельзя же всегда быть в выигрыше, не так ли?

Вывод, таким образом, заключается в том, что на рынке никто не может чувствовать себя защищенным. Коммерсанты, как правило, не ошибаются в своем видении того, когда цена на физический товар или финансовый инструмент слишком высока или низка, потому что они знают фундаментальную информацию из первоисточника. Но они тоже могут быть иногда неправы, потому что никто не знает будущего. Когда умные деньги неправы, это значит, что на то есть серьезные причины, которые крайне трудно, или даже невозможно, знать заранее. Кроме того, поскольку коммерсанты имеют наилучшую репутацию, не нужно удивляться, если их промах имеет грандиозные размеры из-за каскадного эффекта в цепи обратной связи.

Ссылок никаких уже нет

Ссылок никаких уже нет

Чем дальше тем интересней