Предыдущие статьи по «Парному трейдингу»:

ПАРНЫЙ ТРЕЙДИНГ И ОПРЕДЕЛЕНИЕ «ПАРЫ»

ВЫБИРАЕМ ПАРЫ АКЦИЙ, ВЫЧИСЛЯЕМ КОРРЕЛЯЦИЮ ПАРЫ

В этой статье рассмотрю варианты визуализации торговой стратегии, а также сами варианты стратегии торговли: СИСТЕМНЫЙ и ИНТУИТИВНЫЙ.

Итак, мы уже нашли приемлемые по уровню корреляции друг с другом пары, убедились, что это компании из одного сектора и даже из одной индустрии, настало время создать и визуализировать то, что нам предстоит торговать. Как говорилось мной ранее:«ПАРНЫЙ ТРЕЙДИНГ — ЭТО ТОРГОВЛЯ СПРЕДА МЕЖДУ ДВУМЯ КОРРЕЛИРУЮЩИМИ ИНСТРУМЕНТАМИ». Т.е. направление рынка в целом и тренд каждой отдельной акции не имеют значения, последнее является следствием высокой корреляции, ибо такие инструменты будут иметь одинаковый тренд, иначе бы не было ее, корреляции. Самая сложная задача — определить, как выбрать направление каждой пары в позиции. Вот есть у нас замечательная и ОЧЕНЬ ПРОФИТНАЯ пара $VALE — $VALE/P, и нам нужно определить, куда брать, в лонг или в шорт $VALE и куда $VALE/P. Чтож, вопросов почти не остается, когда мы можем УВИДЕТЬ ИХ СПРЕД.

СПРЕД бывает двух типов:

— отношение цены инструментов

— разность (сумма, в случае обратной корреляции) цены инструментов

Рассмотрим оба, для этого нам понадобится аналитическая платформа ThinkOrSwim. Наша задача написать в нем скрипт, который бы брал цену одного инструмента и делил ее на цену другого. Вариантов кода великое множество, я выбрал самый простой, чтобы не вводить оба тикера в параметры, а брать их сразу из окна ввода тикера. Сюда нужно ввести математическую разность двух инструментов, просто Одно минус Другое. И мы получим на одном графике два окна с представленным наглядно спредом:

На верхнем графике изображена разность цен акций, на нижнем — их отношение, выглядит, понятно, одинаково, но на деле это дает возможность выбирать точки входа двумя СОВЕРШЕННО разными способами.

СИСТЕМНАЯ ТОРГОВЛЯ ПАР АКЦИЙ

Итак, большинство трейдеров видят в парном трейдинге исключительно системную торговлю, точнее им хотелось бы ее такой видеть. Чтож, резонно, ибо все хотят просто жать две кнопки — купить и продать, при этом, желательно, не тратя свое время на анализ и вообще, не думая, а еще лучше — поручить это дело быстрому роботу, чтоб только профит снимать раз в месяц и все. Некоторые считают, что это возможно. Одними из таких оптимистов являются члены команды сайта http://www.pairslog.com . Мне уже даже заявляли, что там вообще все есть, и пары-то посчитаны и все тесты проведены и бла-бла-бла. Пришлось разобраться и воссоздать в ThinkOrSwim их систему. Она примитивна, как одноклеточное и в огромной выборке пар действительно катастрофически профитна, однако, есть много НО. Сейчас разберемся и построим все это у себя, а дальше ваше личное дело, брать эту систему себе на вооружение или нет.

Итак, вводные данные по стратегии:

— СПРЕД акций, выраженный как ОТНОШЕНИЕ одной акции к другой

— скользящая средняя для графика спреда, с периодом 14

— так называемая DELTA, представляющая собой вариант экстремума отклонения спреда от нормальных средних значений, что и является сигналом для входа в позицию

— таймфрейм дневной

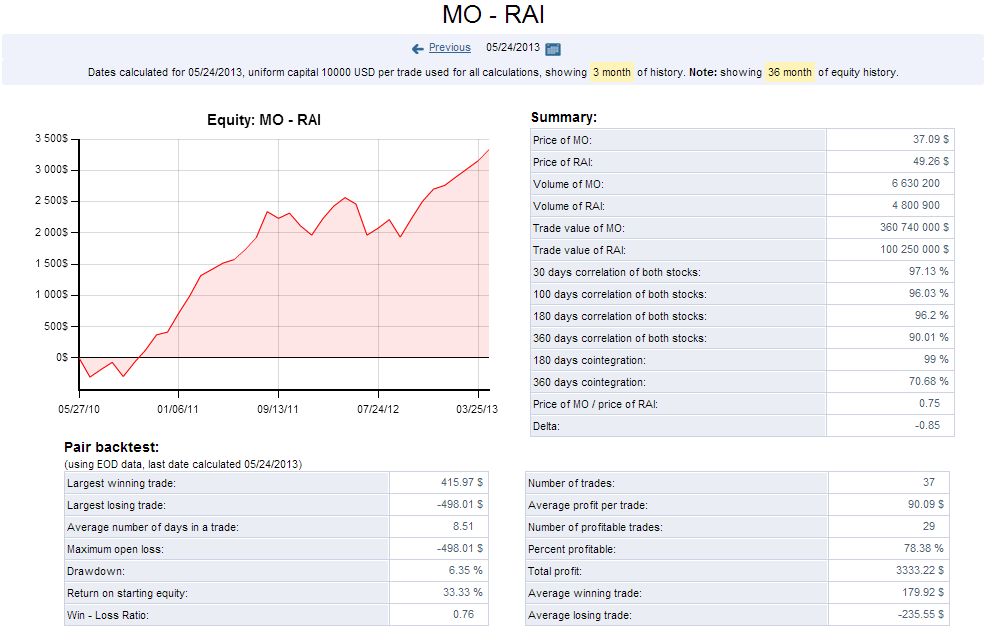

Так как не у всех есть доступ на сайт, приведу ниже несколько скриншотов по первой попавшейся паре акций — $MO — $RAI. Кстати пары $VALE — $VALE/P, там нет, равно как и многих других пар, которыми я очень успешно торгую, интересно, к чему бы это?))) Не исключаю также, что просто не смог найти)))).

Тут дается суммарное описание параметров пары, каким сайзом брать (их версия, моя же кардинально от них отличается), какая там DELTA, какая корреляция, потенциальный профит и т.д.:

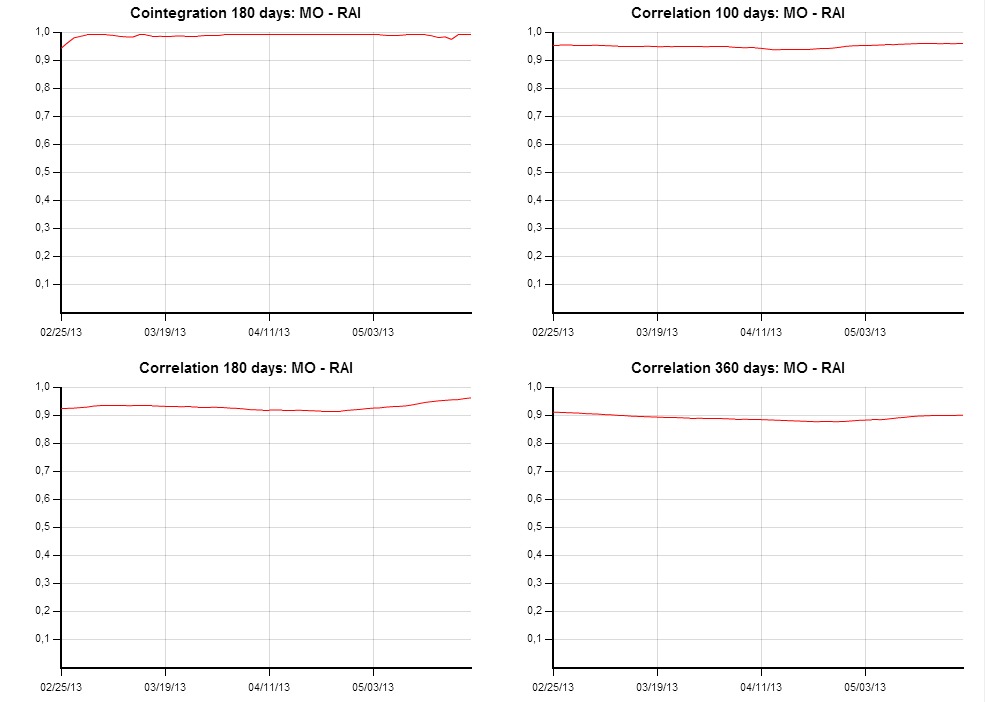

Далее уже более наглядно, графическое представление за определенный период:

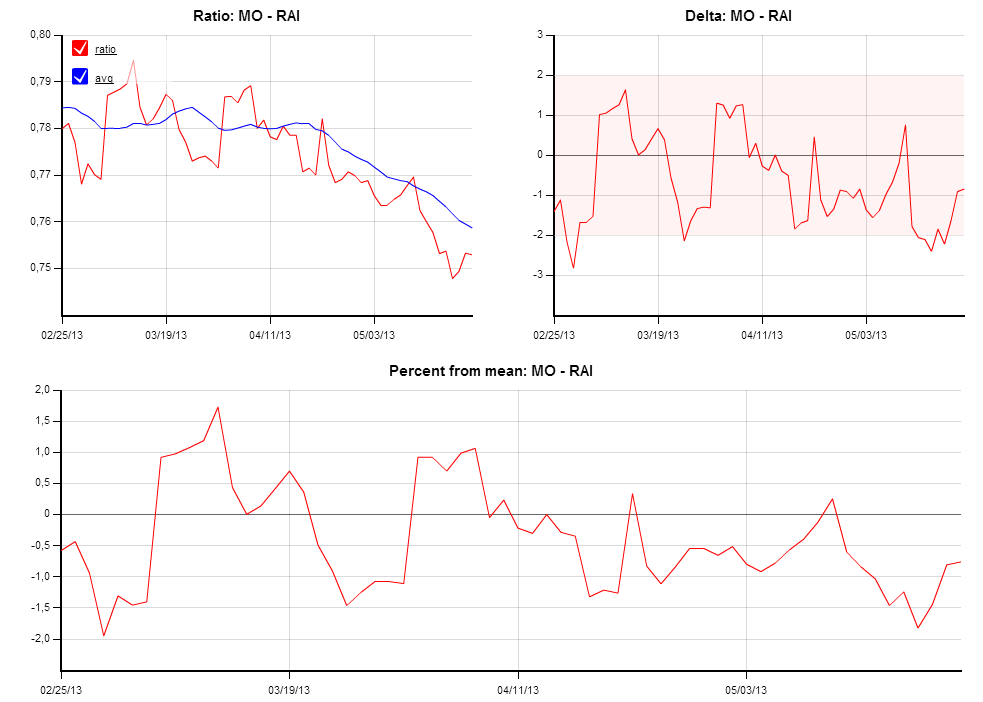

Ну и, собственно, DELTA:

Теперь о том, как все это построить в ThinkOrSwim, причем давайте сделаем это на примере этой же пары, что на скриншоте - $MO — $RAI.

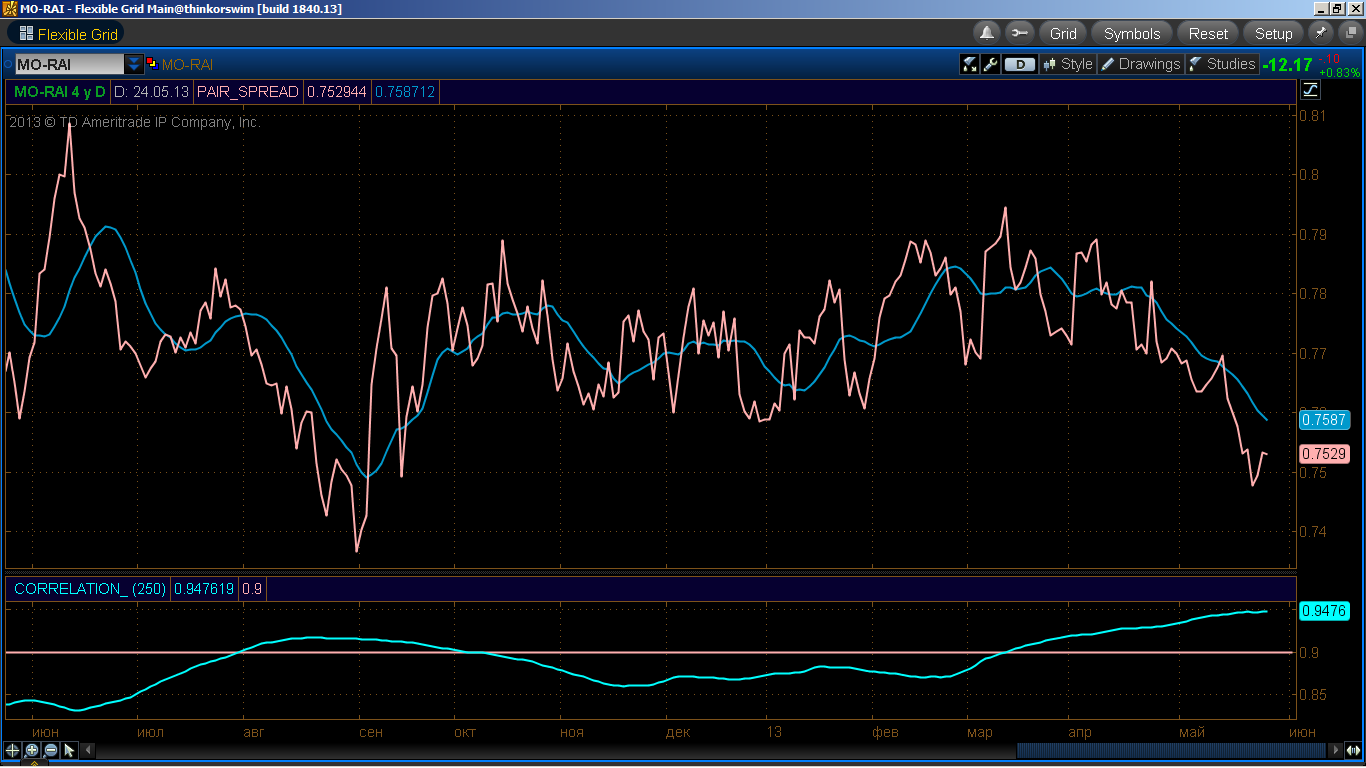

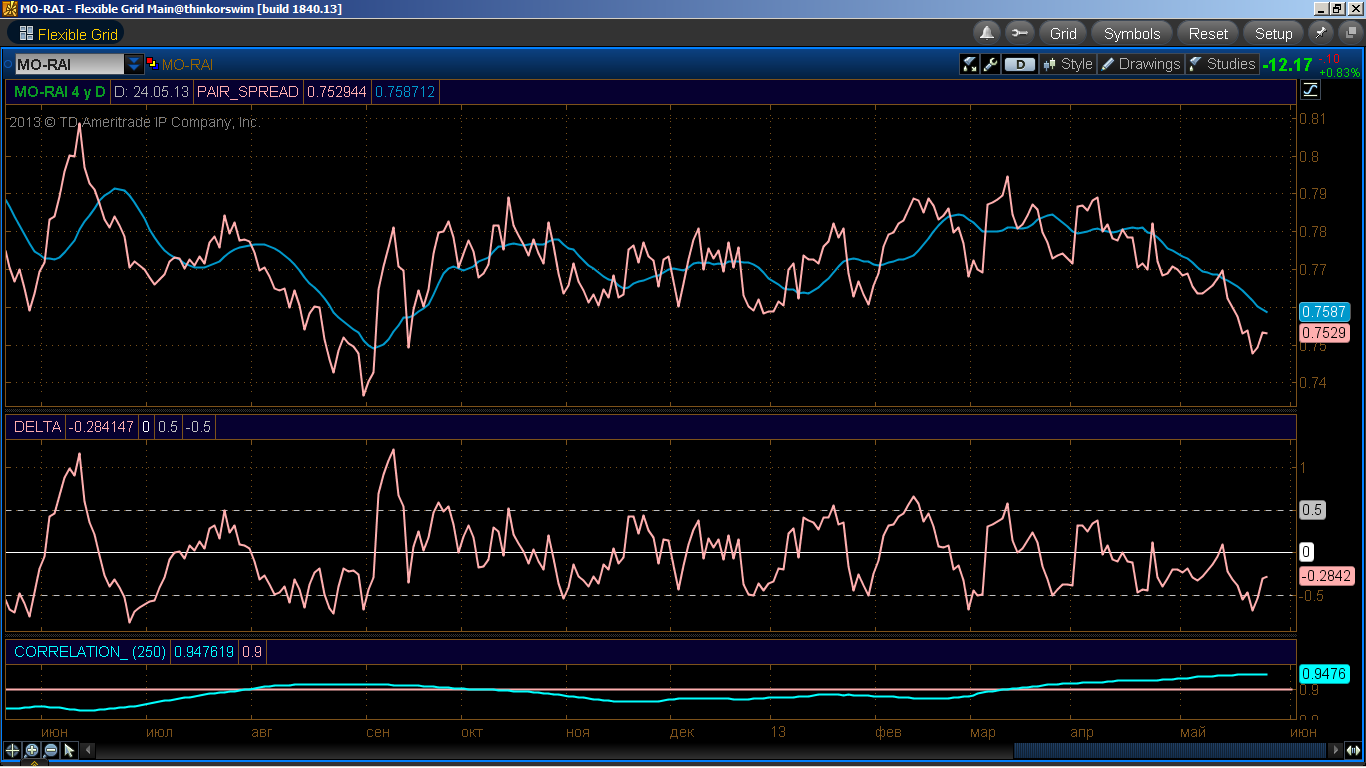

Строим отдельно корреляцию и спред пары в виде отношения одной акции к другой, накладываем мувинг с периодом 14 и добавляем корреляцию за год (250 торговых дней):

Строим дельту, путем вычитания из значения цены первой акции значение цены второй, умноженной на значение мувинга СПРЕДА:

Строим дельту, путем вычитания из значения цены первой акции значение цены второй, умноженной на значение мувинга СПРЕДА:

Получается индикатор, по которому определяется вход в сделку. Если DELTA пересекает 0,5, то берется позиция в шорт на акции $MO и лонг на акции $RAI, если пересекается -0,5, то наоборот.(значение 0,5 взято для примера). Закрытие позиции происходит либо при «пересечении» DELT`ы нулевой отметки, либо через 14 дней после входа в позицию, или по stop-loss, само собой.

Далее идет тестирование на истории и определяют оптимальное значение этой DELTA, при которой получалось нужное соотношение профитных сделок к убыточным и чтобы общее число трейдов было в разумных пределах. Это можно сделать и «на глаз», но результат также будет ± 50%)))))).

После этого набирается целый портфель таких пар, который и торгуется длительный период. Понятно, что чем больше пар в портфеле, тем торговля менее рискована и более профитна.

Еще раз суть идеи:

Коррелирующие инструменты ведут себя очень похоже, если одна акция начала расти/падать в цене, то вторая, наверняка к ней присоединится. Так, например, если $MO упадет сильно, не по фундаментальной причине, а в следствии каких-нибудь новостей, касающейся индустрии или«просто так» (downgrade аналитиков), то $RAI должна (СТАТИСТИЧЕСКИ) последовать за ней; но в момент, когда движение будет совершено, образуется сильное расхождение СПРЕДА, который должен (СТАТИСТИЧЕСКИ) сойтись обратно к справедливому значению, а именно, либо $MO начнет сильно отростать после падения, либо $RAI начнет стремительно падать, сокращая разрыв СПРЕДА. Поэтому и беретсяПАРА АКЦИЙ, которая даст возможность заработать на одной и потерять на другой, но с профитом! (В одной из статей есть скришоты из моего терминала, где видно, что порой обе части пары давали плюс, т.е. СПРЕД сходился за счет направленного движения акций друг к другу, но чаще всего все именно так, как описано выше). Также расхождение может быть вызвано арбитражными действиями всех участников торговли на этих акциях, либо в силу неизвестных нам причин. Тем не менее, если посмотрите на график СПРЕДА, увидите, что он (СПРЕД) осциллирует вокруг некоего среднего значения, не синусоида, кончено, но все же это НАМНОГО БЕЗОПАСНЕЙ И ПОНЯТНЕЙ, чем ДВИЖЕНИЕ АКЦИИ в ТРЕНДЕ (мое личное мнение). Как пример: бывает берете лонг на акции и думаете — «должна расти...», она падает, а вы себе — «должна расти!», но все равно падает и так до обнуления депозита, либо когда уже не в моготу терпеть убытки. В случае же с парами, есть основания считать, что СПРЕД вот-вот вернется обратно и выйдет в плюс, потому что он постоянно колеблется, а не движется однонаправленно (СТАТИСТИЧЕСКИ).

На данный момент ищу (уже пробую вовсю) способ торговли парами акций внутри дня, причем делая свои обычные скальперские трейды, но ВСЕГДА ХЕДЖИРУЯ ПОЗИЦИЮ. Например, разобрали сайз на $C, я там беру шорт (после импульса пробоя почти всегда идет сильный откат), а на $BAC - лонг, т.е. это будет самый обычный и любимый многими Top Picking, но уже диверсифицированный, профит хоть и меньше, кто спорит, но зато шансов ПОЛУЧИТЬ УБЫТОК В ДВА РАЗА МЕНЬШЕ. Не знаю, есть ли у читателей этой статьи такой же опыт слежения за двумя инструментами сразу, как у меня (почти два года торгую в стиле «одно пошло, а другое нет — берем отстающего», но всегда ОДНИМ инструментом), но можете верить на слово — ЭТО РАБОТАЕТ. Для осуществления задуманного необходима визуализация пары (есть, покажу ниже) и быстрые руки (есть), либо полуавтомат, который брал бы «лимитом по рынку» вторую акцию, при получении «лимитом» позиции в другой акции, в нужной пропорции при этом.

Кстати, о пропорциях. Самое распространенное мнение, что брать пару надо «В ОДИНАКОВОМ ДЕНЕЖНОМ ЭКВИВАЛЕНТЕ», т.е. взял $MO 5000$, то и $RAI надо взять на 5000$. КАТЕГОРИЧЕСКИ НЕ СОГЛАСЕН. Мое мнение — брать надо на ОДИН ДЕНЕЖНЫЙ ЭКВИВАЛЕНТ, ПРИВЕДЕННЫЙ К ОДНОЙ ВОЛАТИЛЬНОСТИ. Поясню. Среднедневной ход акции (HIGH — LOW), выраженный в процентах, у всех акций разный. Соответственно, если одна акция волатильней другой в ДВА РАЗА, в паре, взятой в одном денежном эквиваленте, будет сильный перекос СПРЕДА в сторону самой волатильной бумаги, т.е. корреляционный ход одной акции за другой не будет покрывать разницу в волатильности, что приведет к убытку на ровном месте. Поэтому в случае этого примера, брать надо одну акцию, не волатильную, на 5000$, а вторую, волатильную, на сумму в 2500$.

ИНТУИТИВНАЯ ТОРГОВЛЯ ПАР АКЦИЙ

Интуитивный этот стиль во многом потому, что большинство трейдов делается на основании «СЛИШКОМ МНОГО РАЗОШЛАСЬ, ДОЛЖНА СОЙТИСЬ!». Но вот визуализация, в моем случае, позволяет это делать достаточно обдуманно, видя потенциал и риски.

Сначала опишу, ЧТО я использую. Во первых, в моем подходе используется СПРЕД, полученный из разности акций, составляющих пару. Во вторых, я не беру никакие отклонения от мувинга, просто, на глаз определяю, а не сильно ли разошелся СПРЕД, ну и самое главное — таких пар я использую не одну, а сразу много, примерно как тут, на скриншоте:

Это сразу после взятия позиций, ушло на это, минут 30))). Если посчитать, то можно увидеть, что все пары висят суммарно -60$, не считая Realized PnL, а также пару $VALE-$VALE/P, минус получен в результате потери спреда во многих акциях.

Вот, что получилось на «утро», после открытия рынка, минут через 10:

Пары вышли в НОЛЬ, т.е. «отбили» спред акций, а также кое-что пошло уже в плюс, но рассчитывал держать их долго, но потом передумал, т.к. всю следующую неделю меня не будет и следить будет не кому (upgrade: пишу эти строки и смотрю параллельно на спреды закрытых пар, по самым скромным подсчетам, не закрывай я их утром в пятницу, к вечеру итоговая нереализованная прибыль составляла бы порядка 300$, это минимум, точно посчитать сейчас сложно, да и не охота еще больше расстраиваться)))). Пара $VALE-$VALE/P, увы, с открытия съела часть профита, но я прогнозирую, что до конца следующей недели она «разойдется еще сильнее». Позиции покрыл«по рынку», через неделю наберу новый «портфель». В данном варианте пары брались из расчета 2000$ на акцию (приведенные по волатильности к одному значению), позже объясню, как это сделать.))))

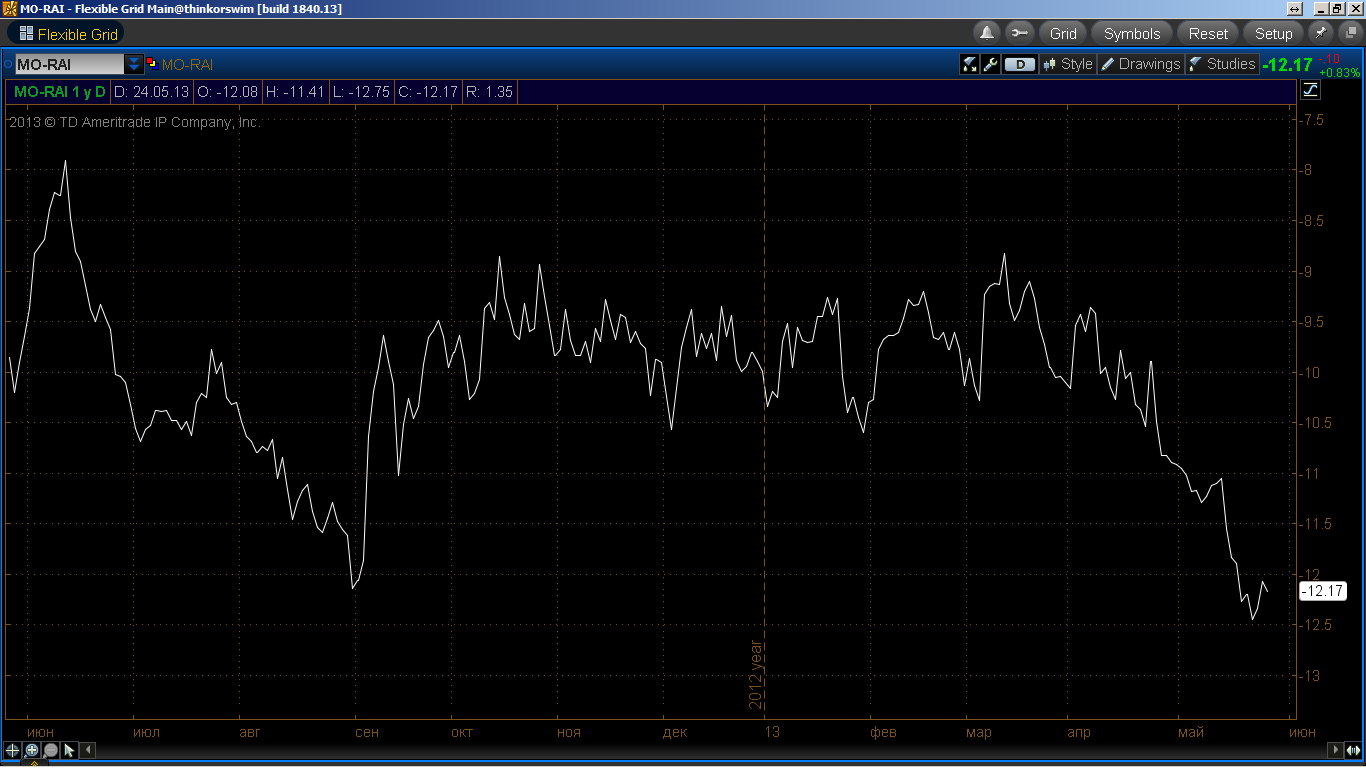

Теперь о самой визуализации. Рассмотрим несколько примеров из моих позиций. Как уже написал выше, в начале статьи, СПРЕД разности построить проще всего, пишите в ThinkOrSwim в поле тикера РАЗНОСТЬ, одно минус другое. Например, пара $MO-$RAI:

Пока не понятно ничего. А если так:

Уже лучше, как мне кажется))). А если еще пару штрихов:

Для тех, кто не совсем понял, что изменилось — поясню. Во-первых, пара стала более «сжатой», а также значение СПРЕДА стало «гулять» не так сильно, это от того, что пара построена с учетом волатильности каждой отдельной акции, т.е. цена умножена на количество акций в позиции 42 $MO на 31 $RAI; во-вторых, теперь очень легко посчитать, сколько денег (profit / loss) заложено в трейде. Шкала цены в данном случае — разность капитала, которая нам либо достается, либо забирается, удобно очень, так же как с обычной акцией. Только вот вы не найдете акцию, в которой есть хоть малейший намек на закономерность движения, в отличие от этого СИНТЕТИЧЕСКОГО ИНСТРУМЕНТА.

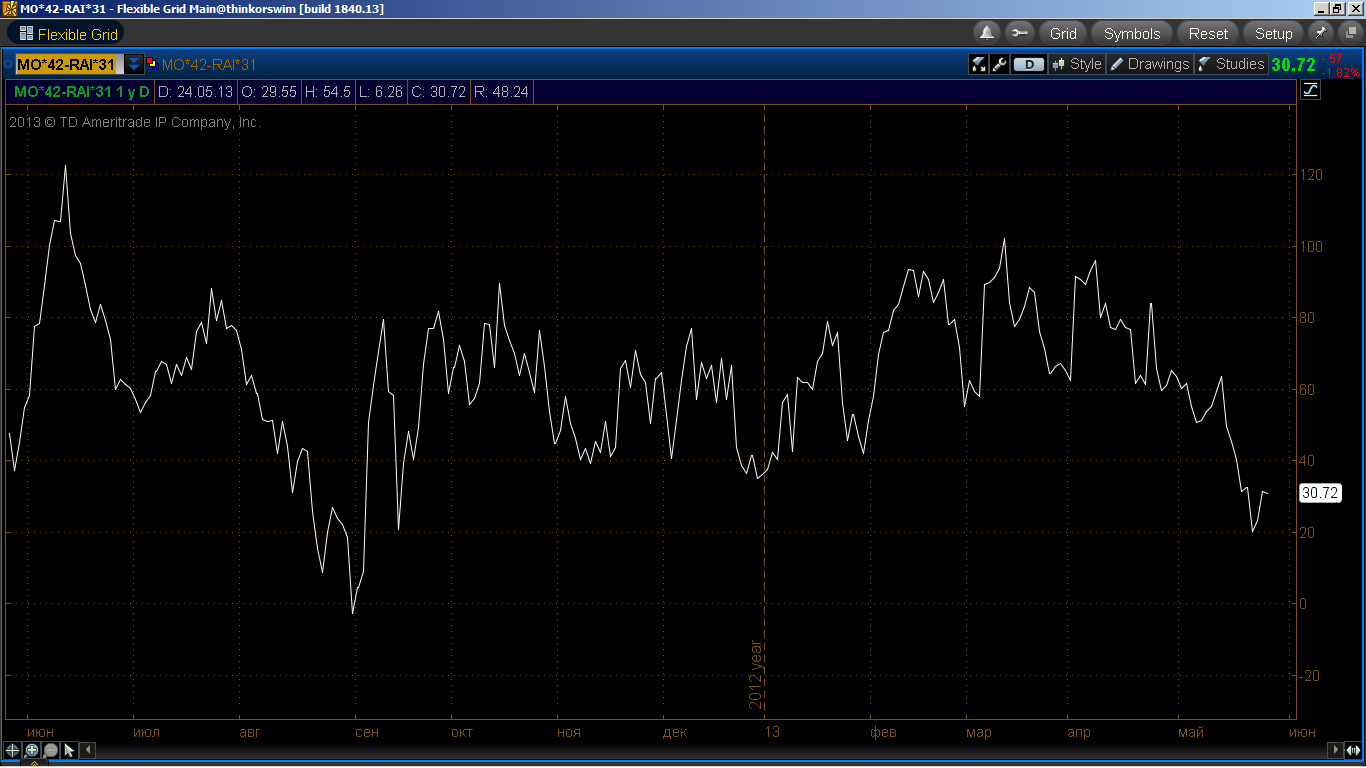

Еще пример:

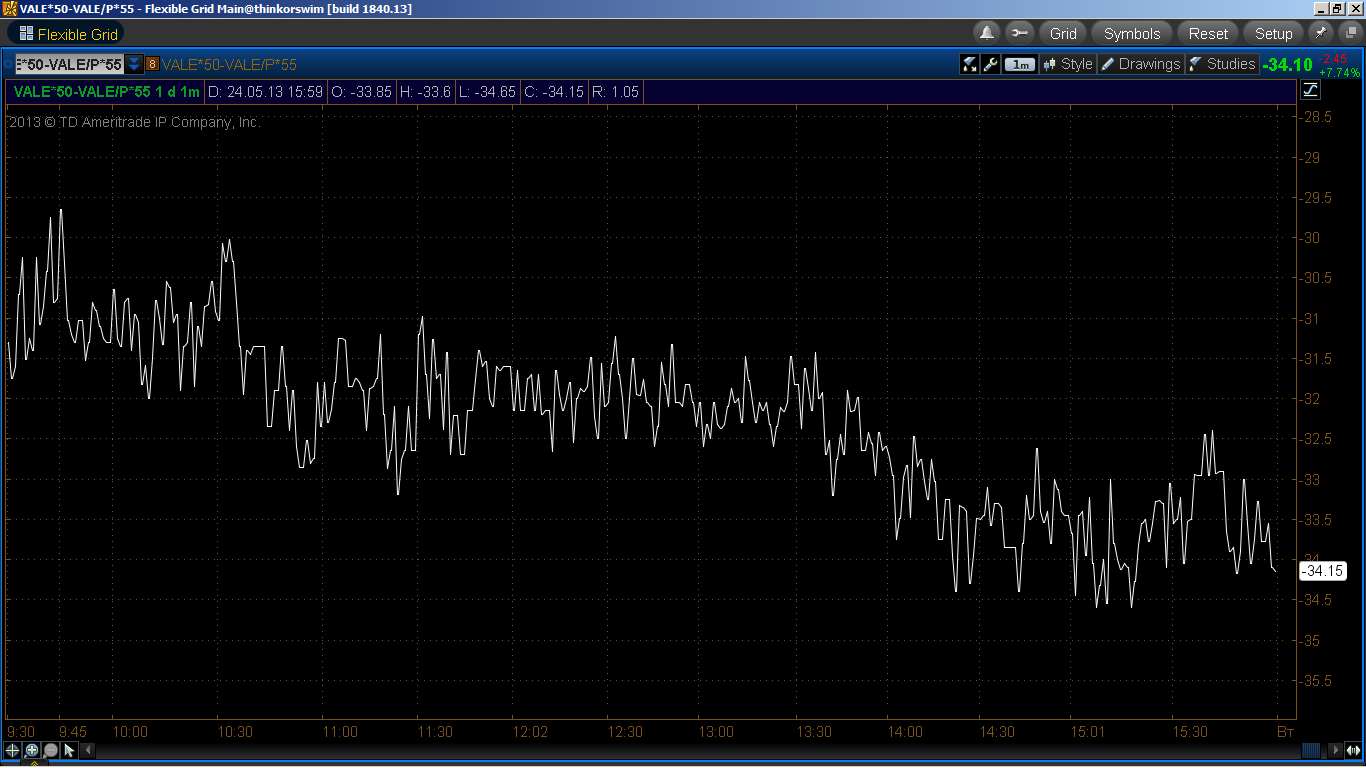

Ответьте, только честно, смотря на такой график вам проще понять логику трейда?! Или все также сложно, как трендовая торговля акций? Лично я для себя определил на 100% — трендово торговать акции я больше не собираюсь! Скальпинг не заменишь ничем, но даже к нему я прикручу что-нибудь из парного трейдинга, кстати, вот вам минутка этого «СИНТЕТИЧЕСКОГО ИНСТРУМЕНТА»:

Теперь как? Стало очевидней? Уверен, что да!))))

Думаю теперь у вас многое прояснилось относительно этого стиля торговли, впереди вас ждет много переборов графиков СПРЕДОВ пар, которые вы нашли, прочитав статью про Корреляции и поиск пар. А самые сообразительные из вас наверняка кинутся объединять оба способа визуализации сигналов и проверку ВСЕХ доступных таймфреймов и это, надо заметить, будет не лишним)))). Желаю удачи! Ваши вопросы и предложения по материалу пишите в комментариях к статье.

На этом пока все. Следующая статья появится, как только я вернусь из недельного отпуска. В ней коснусь вопросов определения волатильности акций; приведения волатильностипары акций к одной величине, что нужно для торговли портфелем пар, ведь риски нужно равномерно распределить между всеми парами; построим портфель из нескольких ETF, взятых против $SPY; поясню подробней способ взятия позиции, чтобы терять как можно меньше спреда в акциях; постараюсь оформить в надлежащий для выдачи в общий доступ вид файл, который камрад Евгений (крое скайпа контактов, увы, нет) любезно сделал для сайта ****, он позволит проводить множество расчетов по парам нажатием одной кнопки.

Как обычно, не забывайте про обновления на сайте, на канале в YouTube, про добавление в друзья Вконтакте и Facebook и следите за новостями!

Антон, большое спасибо!