Ликвидность — возможность быстро менять товар (контракт, акцию и т.д.) на деньги без существенной потери в стоимости.

Дисбаланс — ситуация, при которой мнение толпы относительно направления будущего движения цены становиться однобоким и толпа стремится реальзовать свое мнение (ОТКРЫВАЕТ ПОЗИЦИИ).

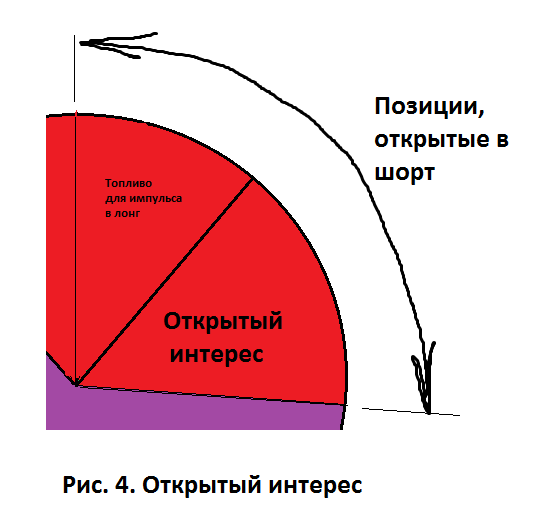

Открытый интерес — это позиции толпы (слабых денег), открытые за счет ликвидности Маркет Мейкера (сильных денег). Говоря проще, это те позиции слабых игроков, в которых контрагентом является ЕДИНСТВЕННЫЙ сильный игрок (ММ).

Живой рынок — модель рынка, при котором отсутствует маркет мейкер и движение цены обусловлено перевесом одной из сторон (покупателей или продавцов). Движение живого рынка, на мой взгляд, хаотичное, т.е. не поддающееся прогнозированию.

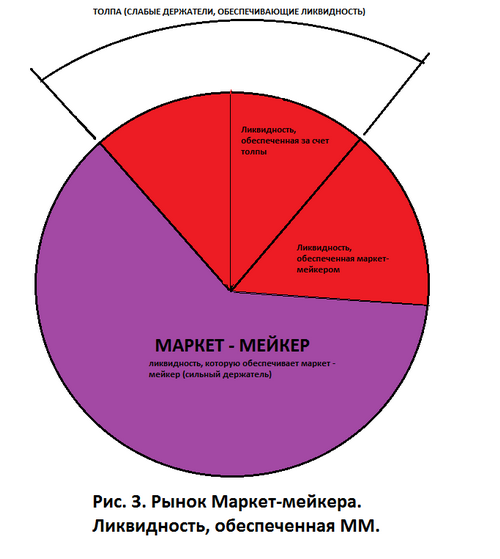

Рынок Маркет-Мейкера — модель рынка, при которой крупный игрок обеспечивает ликвидностью толпу в момент возникновения сильного дисбаланса. Рынок маркет-мейкера, на мой взгляд, закономерен и прогнозируем.

Мне кажется, что: ЛЮБОЙ ЛИКВИДНЫЙ ФЬЮЧЕРСНЫЙ КОНТРАКТ (включая фьючерсы на американские индексы) ОБЪЕДИНЯЕТ В СЕБЕ МОДЕЛИ ЖИВОГО РЫНКА И РЫНКА МАРКЕТ МЕЙКЕРА. Все зависит от фазы, в которой находится рынок и от того, насколько он дерганый.

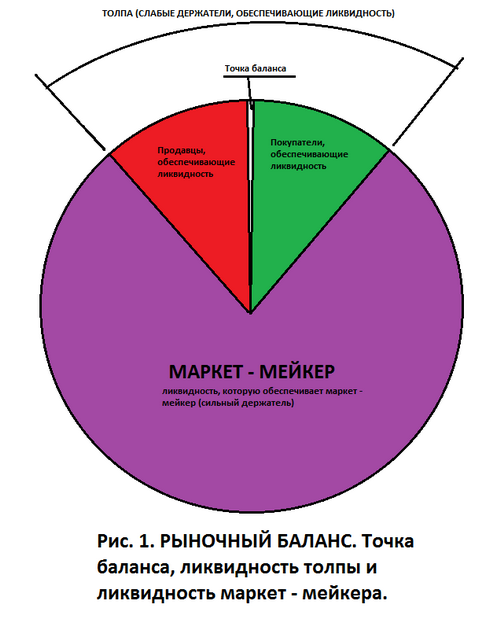

На рис. 1. показано состояние рыночного баланса. На спокойном рынке ММ выставляет две заявки (на лонг и на шорт) с некоторым спредом. Внутри этого спреда тоже есть ликвидность. Эта ликвидность обеспечивается толпой. Цена может двигаться и вверх и вниз в пределах спреда (спреда между заявками ММ) при возникновении незначительного дисбаланса.

Незначительный дисбаланс — это такой дисбаланс при котором ликвидности одной из сторон ТОЛПЫ (например покупателей из числа толпы) достаточно, для того, чтобы удовлетворить желание другой стороны ТОЛПЫ (например продавцов) открыть позицию ПО РЫНКУ. Таким образом точка баланса (значение цены в данный момент) движется внутри спреда маркет мейкера, который не имеет открытой позиции. Причем ММ может переставлять свои заявки в стакане (заявку на лонг и на шорт) по ходу движения цены и не открывать позиций. Это фаза ЖИВОГО РЫНКА, движение хаотичное, как правило наблюдается вялый боковик. Пока значение дисбаланса находиться в рамках, при которых ликвидность обеспечивает толпа — рынок будет непредсказуемым и скучным. Любые сделки (интрадей) на таком рынке, на мой взгляд, имеют вероятность успешности 50/50.

Если по каким то причинам (новости, графические паттерны, да что угодно) дисбаланс нарастает до значений, при которых одна из сторон толпы не в состоянии обеспечивать ликвидность, то в дело вступает маркет-мейкер. В моменте, если смотреть в стакан, это будет выглядеть как вынос ликвидности одной из сторон внутри спреда и удары в крупные заявки маркет мейкера.

На графике становиться видно, как плавные движения цены сменяются плотной «колбасой», волатильность нарастает, но рынок при этом никуда не идет. Мнение толпы становиться однобоким, в результате чего толпа агрессивно стремится открыть позиции (в данном примере на шорт). Чаще всего это происходит в момент и после пробоя значимого ценового уровня.

<Фьючерс на золото>

МНЕНИЕ ТОЛПЫ: «Время тут имеет значение, и открывать позицию нужно именно в данный момент, ведь „сейчас все как… ся!“». Отсюда и плотность всего происходящего на графике.

Когда желание толпы продать удовлетворено, рынок приходит в новое состояние баланса. Все продавцы набрали позиции на шорт и дальше сидят ждут, что же будет.

Маркет-мейкеру остается только растянуть свой спред вверх (отодвинуть верхнюю заявку на шорт выше) и ждать, когда начнут закрываться сначала скальперы, открывшиеся в шорт, потом другие слабые держатели с более длинным значением стопа. А закрывать шортовые позиции будут естественно покупкой, но ликвидности на шорт практически нет, она уже в открытых позициях.

Далее следует импульсное движение цены вверх (разгрузка позиций слабых держателей) и тут возможны варианты:

1. Топливо закончилось, открытый интерес закрылся

2. В результате импульса дисбаланс поменялся, а с ним и открытый интерес поменялся в противоположную сторону.

3. Топливо закончилось, но открытый интерес сохраняется, т.е. есть держатели, которые терпят убыток, не закрывают своих позиций.

Мне интересен третий вариант, т.к. именно из него возможно образование тренда. Тренд будет тогда, когда слабые держатели будут максимально долго терпеть убыток, или, что еще лучше, усреднять свои позиции.

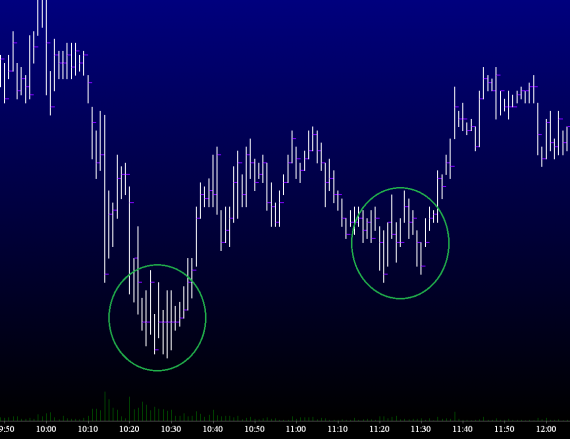

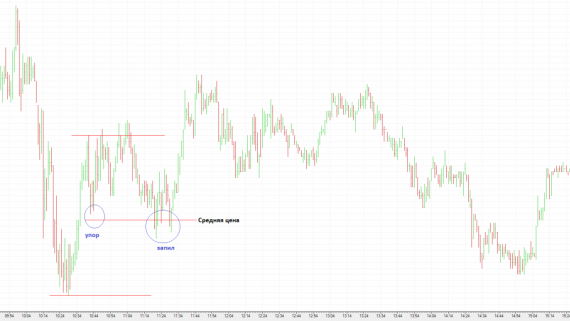

Итак, мы имеем проторговку, выход из нее и ждем продолжения движения дальше. Для этого необходимо, чтобы шортисты с убытком усреднялись. При этом у них будет некая средняя цена по открытым позициям. Кто усреднялся, тот наверное замечал, что в очень редких случаях тебе дают эту цену, а если и дают, то ненадолго, чтобы закрыться не успел. Эту ситуацию на мой взгляд и надо искать. Графически это выглядит так: цена сначала упирается в среднее значение или тестирует (прокалывает на несколько тиков) его. А лучше и то и другое.

Ну и напоследок, наглядный пример. Фьючерс на золото. Пятница 07.06.2013 г.

Реализация немного отличается, т.к. поза была взята не в районе средней цены, а раньше. Один контракт закрыт на локальных хаях, второй со стопом в безубыток оставлен в надежде на значительный рост, которого, увы, неслучилось (закрыт в б/у).

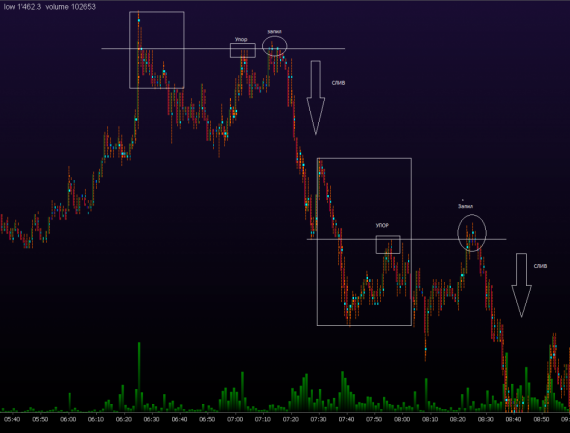

Ну и еще примеры движения вниз от средней цены:

Надеюсь информация будет полезна и в ней есть хоть немного истины.

Похожие публикации

Комментарии (28)

Чтобы оставить комментарий, вам необходимо войти

или зарегистрироваться