Рассмотрим долгосрочную стратегию, аналогичную стратегии "Dogs of the Dow", за исключением того, что мы будем использовать биржевые фонды (ETF) отдельных секторов. Давайте посмотрим, как именно данную стратегию можно использовать, чтобы получить портфель, который работает лучше S&P 500.

Dogs of the Dow - широко известная стратегия инвестирования, изначально представленная Майклом Б. О'Хиггинсом и Джоном Даунсом в их книге "Опережая Доу". Она предполагает покупку равного в денежном выражении количества каждой из 10 акций, входящих в промышленный индекс Доу Джонса (DJIA) и имеющих самые высокие значения дивидендного дохода, с последующим удержанием этих компаний в течение ровно одного года. В конце года портфель корректируется для нового цикла. Цель - добиться эффективности выше DJIA.

Хотя данная стратегия доказала свою жизнеспособность и надежность, мы предлагаем аналогичный, но альтернативный метод инвестирования в акции, который назовем секторальной стратегией. Она предполагает инвестирование в биржевые фонды, а не в отдельные акции, в попытке добиться эффективности, превышающей более широкий рыночный ориентир - индекс S&P 500. Данная стратегия может привлечь инвесторов, которым удобнее вкладывать деньги в сектора рынка, а не в относительно небольшое число отдельных компаний, как в случае с Доу Джонс, а также тех, кому просто понравится секторальная стратегия. Наше исследование показывает, что секторальная стратегия убедительно опережала не только свой ориентир - спайдер S&P 500 ETF (SPY), но и стратегию Dogs of the Dow.

Секторальная стратегия инвестирования

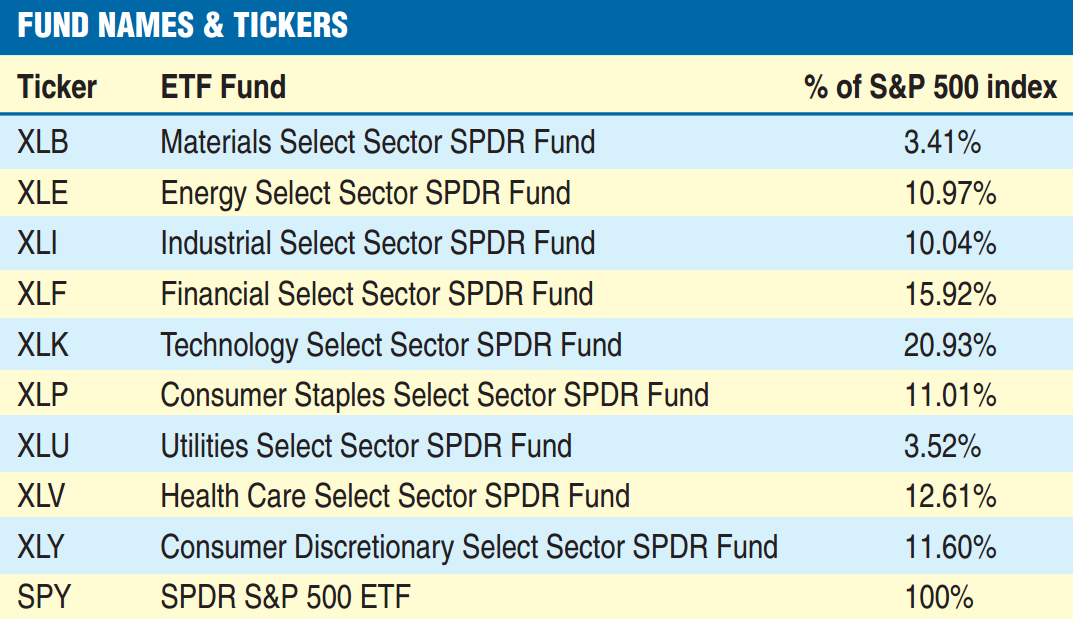

Наш портфель потенциальных ETF ограничен девятью секторальными ETF спайдера, установленными State Street Global Advisors. Полный список этих ETF и их символы, а также процентный состав индекса S&P 500 приведены на рисунке 1. Это такие девять секторов: материалы, энергетика, промышленность, финансы, технологии, потребительские товары, предприятия, здравоохранение и сопутствующие товары.

Рисунок 1

Наша секторальная стратегия предполагает покупку равного в денежном выражении количества трех самых сильных (в процентном отношении, по результатам предыдущего года) из этих девяти секторов и их удержание в течение одного года. В конце года этот цикл повторяется, и портфель корректируется соответствующим образом. Данная стратегия, как и Dogs of the Dow, построена на предположении, что имеются повторяющиеся циклы деловой активности, при которых относительно слабые периоды эффективности акций сменяются относительно сильными периодами.

Результаты использования секторальной стратегии инвестирования

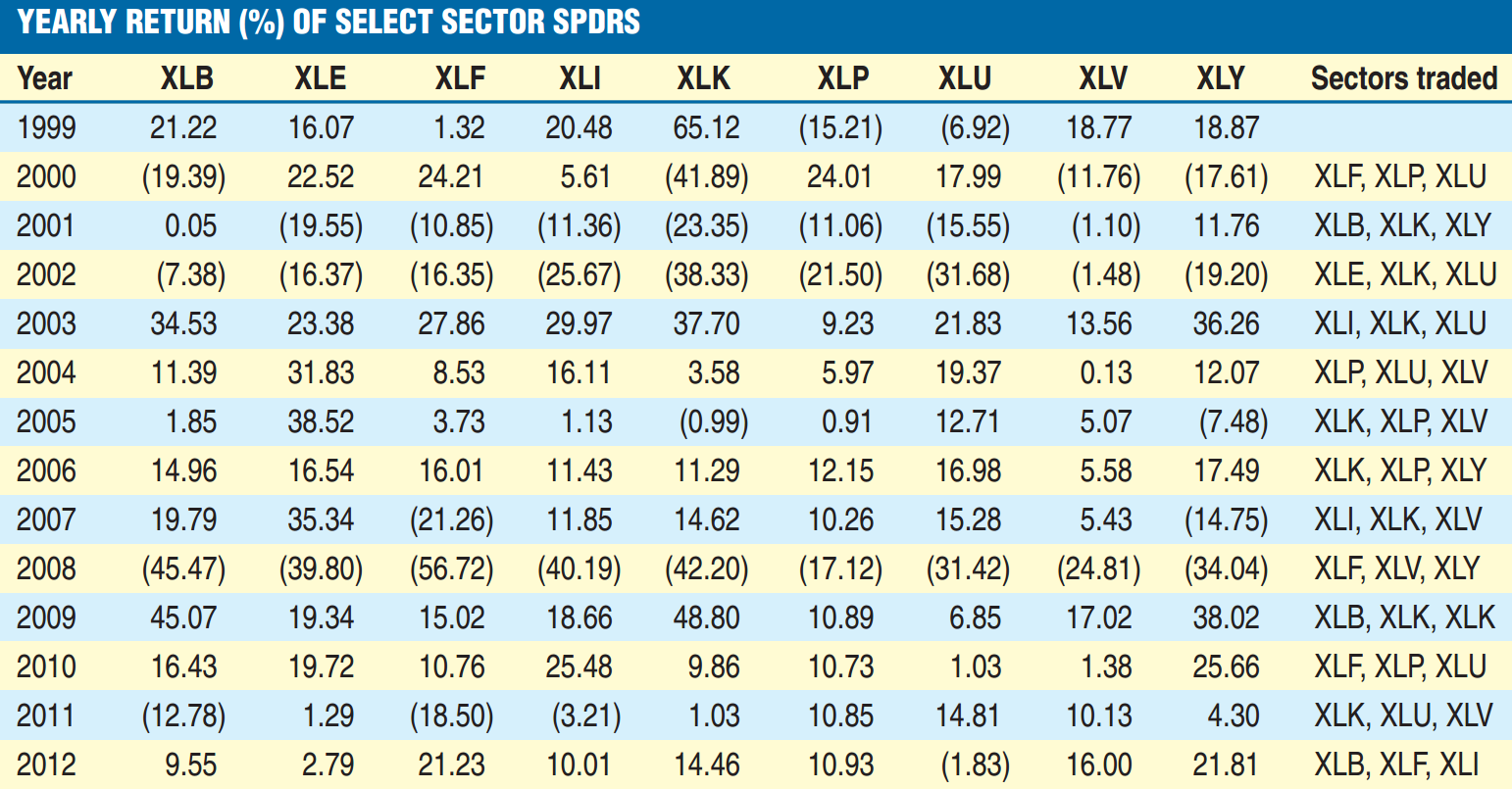

Девять секторальных ETF спайдера начали торговаться 16 декабря 1998 года. Поэтому первый календарный год - это 1999. Таким образом, результаты нашей торговли по секторальной стратегии начинаются с 2000 года, когда можно было отобрать для торговли следующие три наименее эффективных сектора 1999 года: финансы, потребительские товары и предприятия. На рисунке 2 представлен полный список показателей годовой эффективности каждого сектора, а также три наименее эффективных сектора, которые отбирались для торговли в каждом году с 2000 по 2012.

Рисунок 2

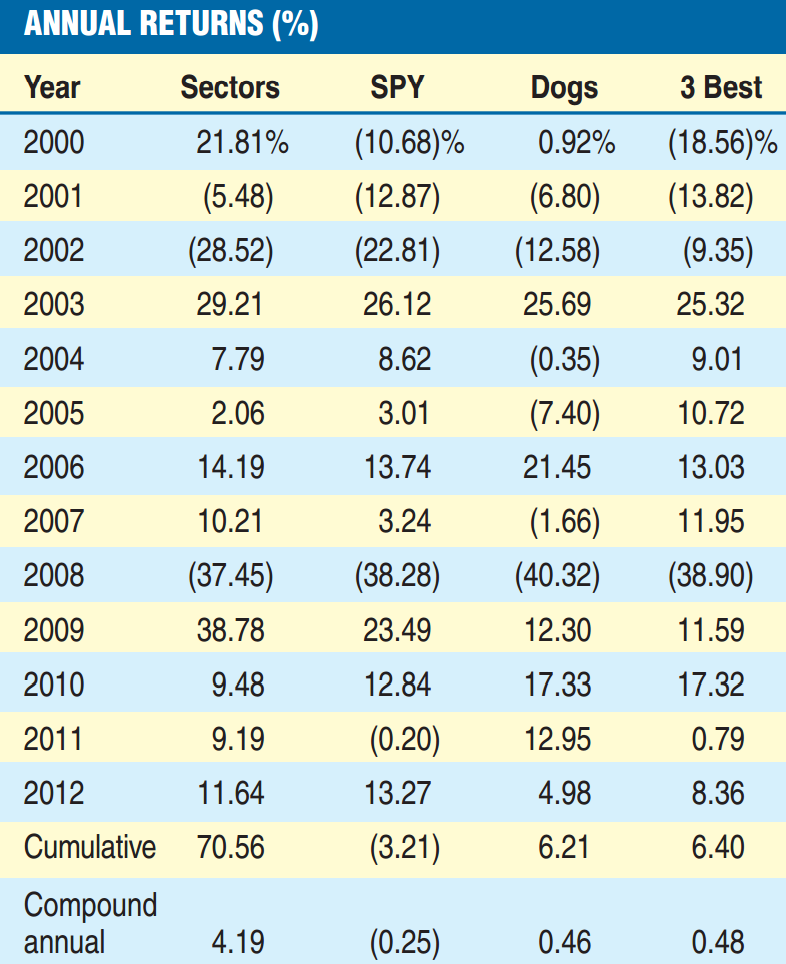

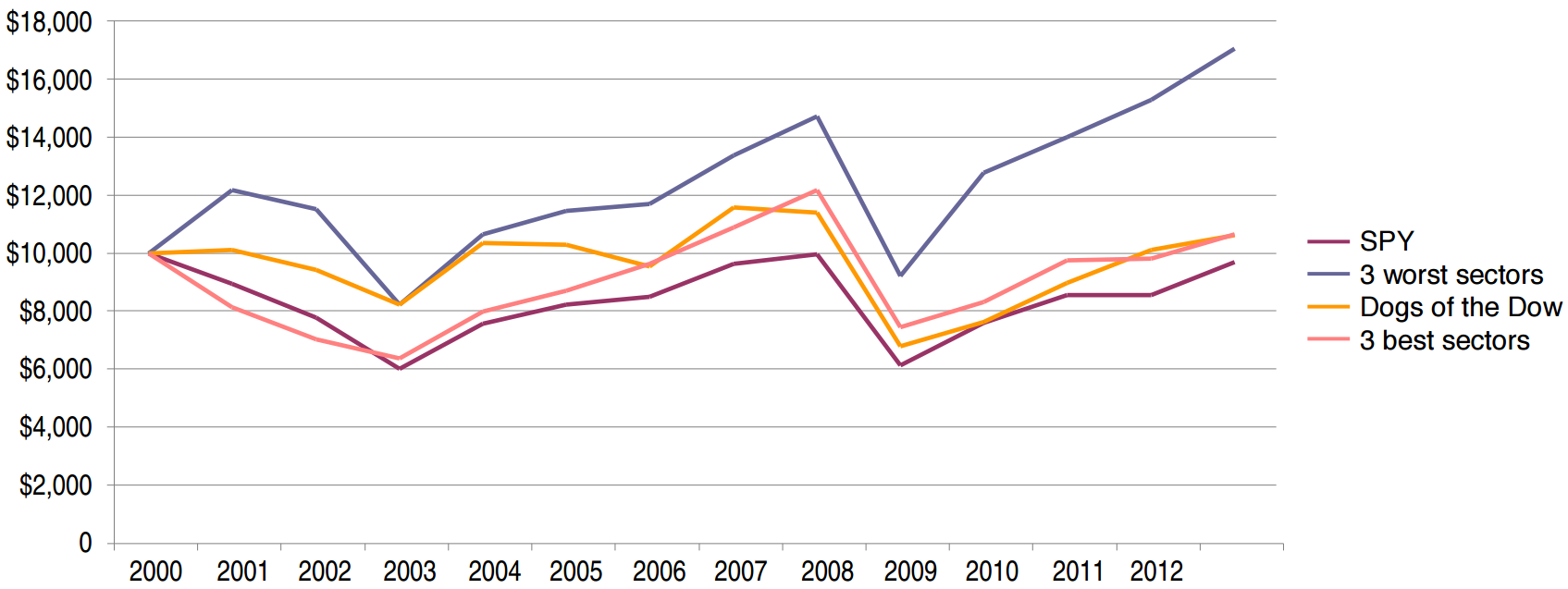

Результаты секторальной стратегии, ориентира SPY и стратегии Dogs of the Dow приведены на рисунке 3. Показаны накопительная и полная годовая доходность в процентах. Ради академического интереса, также вычислялись результаты стратегии, при которой выбирались три сектора с наилучшей эффективностью за прошлый год. В таблице она обозначена как "3 Best". Процентный показатель ежегодной доходности для каждой стратегии не учитывает результаты реинвестирования дивидендов. Помимо сравнения доходности каждой из стратегий и ориентира, мы привели таблицу (рисунок 4), чтобы показать рост начальной инвестиции в размере 10 000$ для каждого из четырех вариантов (ориентир и стратегии). Все вычисления стратегии Dogs of the Dow основаны на ценах акций, взятых с сайта dogsofthedow.com.

Рисунок 3

Рисунок 4

Обзор полученных данных показывает, что секторальная стратегия успешно достигла своей цели - превысить эффективность рынка в целом, представленную SPY. Совокупная доходность в размере 70.56% намного превысила показатель SPY, который потерял 3.21%за 13 полных лет, когда торговались все доступные инструменты. Хотя перед секторальной стратегией не стояла конкретная задача обогнать Dogs of the Dow, являющуюся ее идейным вдохновителем, но она это сделала с большим отрывом. Интересно, что Dogs of the Dow и гипотетическая стратегия 3 Best показали практически идентичную суммарную доходность - 6.21% и 6.40%, соответственно. В разрезе ежегодных показателей, секторальная стратегия имела результат 4.19% в год, а SPY - 0.25% в год. Ежегодный прирост секторальной стратегии оказался примерно в 9 раз выше, чем у Dogs of the Dow и 3 Best (0.46% и 0.48%, соответственно).

Рассматривая эти данные более укрупненно, можно сказать, что секторальная стратегия имела прирост выше, чем ориентир и другие перечисленные стратегии, что произошло, в значительной степени, благодаря ее эффективности в районе двух последних крупных просадок рынка. Когда в 2000 году лопнул "интернет-пузырь", секторальная стратегия показала за тот год фактический прирост в 21.81%, а SPY потерял 10.68%. Затем, после банковского кризиса 2008 года, когда секторальная стратегия и SPY потеряли, соответственно, 37.45% и 38.28%, первая более агрессивно возобновила рост как в ближайшем 2009 году, так и суммарно за последующие 3 года.

Выводы

Секторальная стратегия является прозрачной и легко реализуемой стратегией инвестирования в акции, которая смогла превысить показатели ориентира - широкого индекса рынка за период 13 лет, когда тот торговался. Более подробное тестирование данной стратегии на истории затруднительно ввиду того, что менялись активы девяти потенциальных секторальных биржевых фондов. Но в течение исследованных 13 лет она показала себя достаточно жизнеспособной, чтобы пережить два значительных разворота рынка - в 2000 и 2008 годах. Имеющиеся данные дают основания полагать, что секторальная стратегия может быть эффективным методом торговли акциями; но это, конечно, зависит от целей вашего инвестирования.

Для общего развития отличный материал! Плюсую.