В данной статье рассмотрим то, каким образом можно использовать опорные точки для торговли на различных таймфреймах.

Точки разворота часто используются в торговле, особенно внутридневными трейдерами. Опроные точки аналогичны точкам разворота, но есть ряд отличий. Данная концепция основана на предположении, что цены колеблются вокруг точки равновесия (называемой точкой разворота). Для конкретного таймфрейма вычисляются восемь основных точек (уровней цены). Входными параметрами являются цены High, Low и закрытие предыдущей торговой сессии для выбранного таймфрейма.

Опорные точки лучше всего работают при торговле в рейндже и плохо подходят для быстрых пробоев. Позже будут приведены примеры таких ситуаций. Тестирование на истории торговых стратегий, основанных на использовании опорных точек, показывает, что величина риска, вызванного неопределенностью рынка, сокращается.

Далее в данной статье будет показано, как использовать опорные точки в торговле на различных таймфреймах.

Терминология. S обозначает поддержку, R - сопротивление:

- Уровни S1, S2, S3 и S4 считаются основными зонами поддержки

- Уровни R1, R2, R3 и R4 считаются основными зонами сопротивления

- Уровни S5 и R5 добавляются для работы с пробоями

- Уровни S3, S4, R3 и R4 считаются наиболее важными для реализации плана торговли

Самое большое противодействие движению цены будет происходить именно в этих зонах поддержки и сопротивления. Уровнями, важными для торговли пробоев, являются R4 в сочетании с R5, и S4 в сочетании с S5. Но при пробоях лучше работает волновой анализ Элиотта (счет волн).

Расчет опорных точек

Формулы расчета опорных точек следующие:

Диапазон = High - Low, для рассматриваемого таймфрейма и временного диапазона.

R1, R2, R3, R4, R5 – уровни сопротивления

S1, S2, S3, S4, S5 – уровни поддержки

R5 = (High / Low) * Закрытие

R4 = Закрытие + Диапазон * (1.1)/2

R3 = Закрытие + Диапазон * (1.1)/4

R2 = Закрытие + Диапазон * (1.1)/6

R1 = Закрытие + Диапазон * (1.1)/12

S1 = Закрытие - Диапазон * (1.1)/12

S2 = Закрытие - Диапазон * (1.1)/6

S3 = Закрытие - Диапазон * (1.1)/4

S4 = Закрытие - Диапазон * (1.1)/2 S5 = (Закрытие – (R5 – Закрытие))

Уровни поддержки и сопротивления вычисляются на основании High, Low и цены закрытия предыдущей торговой сессии. Основная стратегия использования опорных точек определяется после открытия торговой сессии.

Рынок открывается в пределах S3 – R3

Если рынок открывается между уровнями S3 – R3, следует подождать, пока цена не подойдет к S3 или R3. Если цена достигает R3, нужно шортить против текущего тренда, в предположении, что рынок развернется. Устанавливайте начальный стоп-лос (S/L) выше уровня R4. Если цена достигает S3, покупайте против текущего тренда, в предположении, что рынок развернется. Начальный стоп-лос устанавливается ниже уровня S4.

Рынок открывается за пределами S3-R3

Когда это происходит, нужно подождать, пока цена не откатит внутрь диапазона через уровень S3 или R3. Нужно торговать по тренду, в предположении, что цена дойдет до противоположного уровня разворота - R3 или S3. Стоп-лос ставьте под уровнем S4, если вы открыли сделку в лонг. Для шортовой позиции, стоп-лос размещайте выше R4. Разворот тренда от уровней S3 и R3 может происходить несколько раз в течение одной торговой сессии.

Торговля пробоев с использованием опорных точкек

R4 и S4 изначально являются уровнями стоп-лоса при разворотах в сделках, открытых на уровнях R3 и S3, соответственно. Однако, их можно также использовать в качестве надежных уровней входа при пробоях, когда цена сохраняет моментум, т.е. когда она идет выше R4 для позиций в лонг или ниже S4 для позиций в шорт.

R5 и S5 служат уровнями выхода при пробоях, когда анализ рынка основывается исключительно на опорных точках (рисунок 1). Пробои зачастую лучше всего отражаются волновой моделью Элиотта, как будет видно из одного из приведенных примеров.

Назначение R2 и S2

Эти два уровня служат предупреждающими сигналами, при которых трейдеры не должны открывать:

- сделку в лонг на R2

- сделку в шорт на S2

Использование правильных таймфреймов

Тестирование на истории показывает, что использование правильных таймфреймов является критически важным для наличия уровней S3 и R3 внутри ценового диапазона. Если выбирать таймфрейм случайным образом, это может привести к потере уровней S3 или R3, что повлияет на прибыльность ваших сделок.

Таймфреймы, использованные в приведенных в данной статье примерах, были выбраны с использованием системы временных меток, т.е. явления дельты Дж. Уэллеса Уайлдера. Но требуются дополнительные статистические данные, чтобы определить, использование какого таймфрейма будет оптимальным. Сделать это можно, сравнив статистику однодневных таймфреймов со статистикой таймфреймов на основании временных меток.

Система временных меток для выбора таймфрейма при использовании опорных точек может быть использована для тестирования на истории и открытия сделок в будущем. Из примера 6 видно, что он представляет собой взгляд в будущее, на диапазон 4-28 сентября 2012.

Следующие примеры использования таймфреймов могут применяться к индексам Доу Джонса (DJIA) и Standard & Poor’s 500.

Пример 1: DJIA, 25-дневный таймфрейм (19 марта - 23 апреля 2012)

High: 13297.11

Low: 12710.56

Закрытие: 12927.17

Опорные точки (25-дневный таймфрейм: 24 апреля - 29 мая 2012)

R5: 13523.72

R4: 13239.77

R3: 13088.47

S3: 12765.87

S4: 12604.57

S5: 12330.62

Рисунок 1

На рисунке 1 [1], [3] - сигналы на продажу, а [2], [4] сигналы на покупку. Обратите внимание, что цена пробила ниже S4. Это создает пробой опорной точки с целью для выхода на S5.

Пример 2: DJIA, 15-дневный таймфрейм (8-29 мая 2012)

High: 13000.73

Low: 12311.56

Закрытие: 12580.69

Опорные точки (15-дневный таймфрейм: 30 мая - 19 июня 2012)

R5: 13284.93

R4: 12959.73

R3: 12770.21

S3: 12391.17

S4: 12201.65

S5: 11876.46

Рисунок 2

На рисунке 2 [1] - сигнал на покупку, а [2] - сигнал на продажу.

Пример 3: DJIA, 19-дневный таймфрейм (24 мая - 20 июня 2012)

High: 12898.94

Low: 12035.09

Закрытие: 12824.39

Опорные точки (19-дневный таймфрейм: 21 июня - 18 июля 2012)

R5: 13744.89

R4: 13299.51

R3: 13061.95

S3: 12586.83

S4: 12349.27

S5: 11903.89

Рисунок 3

На рисунке 3 [1] и [4] сигналы на покупку; [2] и [3] - сигналы на продажу.

Пример 4: DJIA, 27-дневный таймфрейм (18 июля - 24 августа 2012)

High: 12961.30

Low: 12398.44

Закрытие: 12805.54

Опорные точки (27-дневный таймфрейм: 18 июля - 24 августа 2012)

R5: 13386.88

R4: 13115.11

R3: 12960.53

S3: 12650.75

S4: 12495.97

S5: 12224.20

Рисунок 4

На рисунке 4 [1] - сигнал на покупку, а [2] - сигнал на продажу. Зона, обозначенная [3], является зоной рыночной неопределенности. Это - демонстрация того, почему всегда нужно использовать защитные или следящие стопы.

Пример 5: DJIA, 3-дневный таймфрейм (16 - 20 августа 2012)

Хай: 13281.32

Лоу: 13145.85

Закрытие: 13271.64

Опорные точки (3-дневный таймфрейм: 21 - 23 августа 2012)

R5: 13408.41

R4: 13346.15

R3: 13308.89

S3: 13234.89

S4: 13234.39

S5: 13134.87

Рисунок 5

На рисунке 5 приведен пример убегающей цены на 3-дневном таймфрейме. DJIA сильно упал от уровня разворота R3 до краткосрочного дна, которое лучше всего определяется волной Элиотта (v). Волна (v) находится значительно ниже уровня разворота S5.

Приведенный счет волн был нарушен последующим поведением рынка. Но движение цены с 21-23 августа 2012 было благоприятным для тех, кто практикует волновой подход Элиотта, а не для трейдеров, торгующих точки разворота.

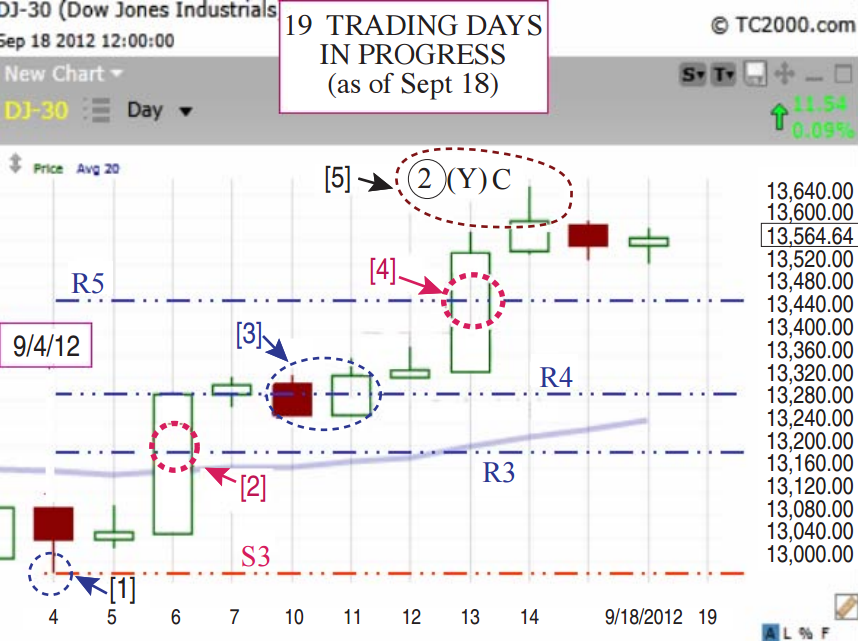

Пример 6: DJIA, 19-дневный таймфрейм (7-31 августа 2012)

High: 13330.76

Low: 12978.91

Закрытие: 13090.84

Опорные точки (19-дневный тайм-фрейм: 4 - 28 сентября 2012)

R5: 13445.72

R4: 13284.36

R3: 13187.60

S3: 12994.08

S4: 12897.32

S5: 12735.96

Рисунок 6

На рисунке 6 трейдеры, использующие опорные точки, могут применить следующую стратегию:

[1] Покупка

[2] Продажа

[3] Покупка на пробое

[4] Продажа на пробое

[5] Те, кто практикует волновой подход Элиотта, могут попробовать выйти из пробоя здесь

Рынок может вернуться к R3, что создаст еще одну возможность для трейдеров, работающим по опорным точкам, прокатиться до S3.

![[1], [3] - сигналы на продажу, а [2], [4] сигналы на покупку](/uploads/content/0012.png)

![[1] - сигнал на покупку, а [2] - сигнал на продажу](/uploads/content/286.png)

![[1] и [4] сигналы на покупку; [2] и [3] - сигналы на продажу](/uploads/content/345678901.png)

![[1] - сигнал на покупку, а [2] - сигнал на продажу](/uploads/content/454.png)

Идея интересная только считать многовато надо. Хоя можно эксельку приспособить под это дело