Налоговая база

Конечная сумма налога на прибыль, перечисляемая в бюджет, зависит от размера прибыли. Этот налог взимается с российских и иностранных юридических лиц любых организационных форм, получающих доход в России, находящихся на общем налогообложении.

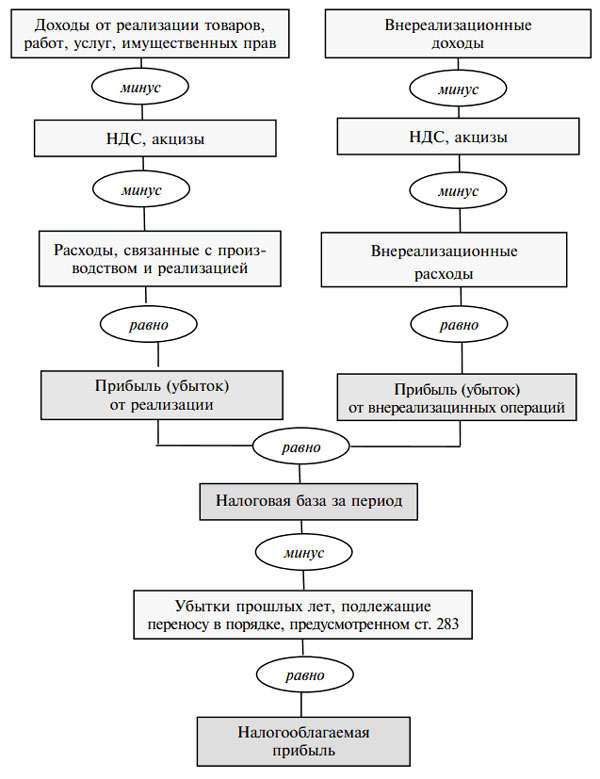

Налогом на прибыль облагается реализационная прибыль от товаров и услуг, а также внереализационные доходы после вычета акцизов и НДС. Сумма дохода рассчитывается согласно данным бухучета.

На налоговую базу не влияют:

* Имущество, полученное предприятием в качестве задатка или залога.

* Взносы учредителей предприятия в уставной капитал.

* Финансовые поступления, полученные в качестве кредита, займа или ссуды.

1.png)

Величина налога в процентах

ННП — один из важнейших источников пополнения Госбюджета. Его процент оговаривается статьей 284 Налогового Кодекса Российской Федерации. На 2015 год принят 20 %-ный ННП. Из них 18 % идет в местные бюджеты регионов, где зарегистрированы налогоплательщики, а 2 % перечисляют в российский Федеральный Бюджет.

9.jpg)

Местные органы самоуправления могут снизить ту часть налога на прибыль, которая предназначена для местного бюджета, для некоторых категорий налогоплательщиков и для предприятий, зарегистрированных в особых экономических зонах. Но не менее чем до 13,5 %. Величина процентной ставки непосредственно регулируется в зависимости от сферы деятельности. Особыми экономическими зонами считаются: Республика Башкортостан, Республика Алтай, Республика Дагестан, и Карелия.

Льготная ставка налога 13,5 % применима для экспортеров информационных технологий, инвесторов, жилищных кооперативов.

Специальные налоговые ставки:

1. Для некоторых видов долговых бумаг федерального и муниципального уровней с датой эмиссии до 20.01.1997, на случай погашения или дохода от реализации — 0 %, 9 %, 15 %.

2. На дивиденды от ценных бумаг — 0 %, 9 %, 15 %.

3. Для зарубежных компаний, доход которых не связан с работой на территории РФ, а только с международными транзитными перевозками, арендой транспортных средств, спецтехники и контейнеров — 10 %, 20 %.

4. Для Центробанка РФ — 0 %.

5. Для медицинских и учебных заведений — 0 %.

Чтобы рассчитать конкретную сумму, подлежащую уплате, надо налоговую базу умножить на нужную процентную ставку.

Неплательщики ННП:

1. Лица, находящиеся на одном из особых режимов налогообложения.

2. Лица, оплачивающие специальные налог с игорного бизнеса.

3. Лица, участвующие в государственном проекте «Инновационный центр «Сколково».

4. Иностранные учредители Олимпийских игр 2014 года. 5. FIFA и другие учреждения, являющиеся организаторами Чемпионата Мира по футболу FIFA 2018, Кубка конфедераций FIFA 2017.

Определение отчетного периода

В статьях 271-273 предложено два способа определения доходов и расходов, признаваемых в конкретном отчетном периоде.

1. Метод начисления. Доходы и расходы привязываются к дате, когда они задокументированы, даже если они не оплачены фактически к наступлению расчетной даты.

2. Кассовый метод. По факту поступления на счет или оттока финансов со счета считаются доходы и расходы.

Налогоплательщик обязан указать:

* Период определения налоговой базы.

* Полученный доход, нереализованную прибыль и расходы за данный период.

Для ННП отчетный период — это один календарный год. Но многие налогоплательщики отчисляют авансовые платежи ежемесячно, ежеквартально или раз в полугодие. Налоговые декларации подаются в 28-дневный срок с даты закрытия отчетного периода, а авансовые платежи оплачиваются не позже 28 числа отчетного месяца.

По итогам всего календарного года отчитываются театры и музеи государственного уровня и концертные организации.