В четверг, 17 сентября, состоялось ключевое событие если не года, то как минимум этого месяца для мировых финансовых рынков – заседание ФРС США по денежно-кредитной политике. Вопреки многочисленным ожиданиям, долгожданного повышения ключевой ставки не произошло – регулятор решил сохранить ее в диапазоне 0-0.25%. После ежегодного симпозиума в Джексон Хоул, когда представитель от Феда Стенли Фишер заявил о неизбежности скорой нормализации монетарной политики, инвесторы были в напряженном ожидании, однако сенсации в итоге так и не произошло. Теперь давайте разбираться – что это было, на что повлияет и что теперь будет?

В принципе, такое решение американского регулятора можно было предвидеть – достаточно было лишь взглянуть на последние данные по промышленному производству и торговому балансу. Поэтому фактически ФРС оказался меж двух огней – с одной стороны есть раздувание еще большего финансового пузыря на рынке, с другой есть серьезные внешние факторы давления, которые не позволят американской экономике разогнаться до намеченных значений. В итоге, пока регулятор решил выбрать из двух зол меньшее, так как раздувание финансовых пузырей – дело как минимум нескольких месяцев, а негативное давление от внешних факторов происходит уже в моменте. В противном случае, как минимум в 1 квартале 2016 года американская экономика рисковала бы столкнуться с жесткой рецессией в пределах 3%, а также дефляцией порядка 1.5-2%.

Однако такое решение не может быть незамеченным на финансовых рынках. В частности, американский доллар как минимум в ближайший месяц, скорее всего, перейдет в режим ослабления к основным мировым валютам. В частности, EURUSD в моменте может достигнуть психологической отметки 1.2000. При этом фондовые рынки возобновят рост, а S&P500 может уже в ближайшее время вновь подняться выше психологического уровня 2000 пунктов. Возможно также дальнейшее увеличение фондовых индексов, что уже создает риски того самого пузыря. Кроме того, серьезную поддержку получат также и помятые в последние два месяца сырьевые рынки.

В частности, нефть с высокой долей вероятности уже в ближайшие дни отскочит выше психологического уровня 50.0 долларов за баррель по марке Brent. Это, в свою очередь, поддержит курсы сырьевых валют, в числе которых и российский рубль. Кстати о рубле – как я и ожидал, со второй половины сентября российская валюта начала активно восстанавливать свои позиции. Связано это с двумя факторами – налоговый период (краткосрочная поддержка) и начало делового сезона (среднесрочная поддержка). При этом даже по-прежнему рекордно дешевая нефть не способна оказать критического давления на курс, поэтому с высоокй долей вероятности к концу сентября можно ожидать возврата пары USDRUB к психологической отмеке 60.0.

Это было небольшое отступление, теперь вернемся к теме ФРС. Отдельно стоит отметить долговой рынок, из-за которого собственно регулятор и хочет (но пока не может) повысить ставку. Здесь ситуация складывается крайне напряженная – доходности по краткосрочным бондам рухнули почти на 15% и составили менее 70 б.п. Учитывая громадный раздутый пузырь на рынке американского долга, ситуация эта рискует обернуться печальными последствиями для финансовой системы США в целом – еще более печальными, чем в кризис 2008-2009 гг. В то же время, 10-летние государственные облигации основательно закрепились выше 2% по доходности. Все это создает существенное долгосрочное давление на федеральный бюджет.

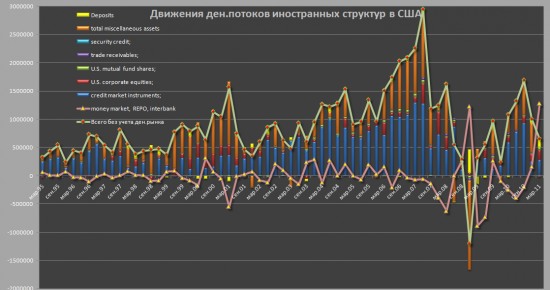

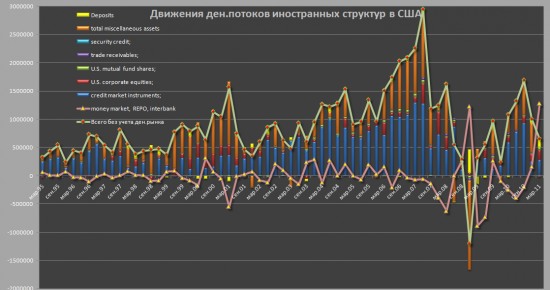

Самое же негативное последствие такого решения – отток капиталов с американского рынка, который может вынудить ФРС вновь начать пополнять свой баланс долговыми бумагами для поддержания рынка. Это, в свою очередь, будет увеличивать общую долговую нагрузку на экономику, которая и так уже достигает 19 трлн. долларов одного только государственного долга. В итоге может возникнуть пузырь общим размером в десятки триллионов долларов, и безопасно раздуть его будет крайне сложно, а если в итоге он лопнет, то это станет катастрофой для всех мировых рынков.

Тем не менее, в конце позволю себе внести долю позитива – пока у ФРС достаточно времени, чтобы начать процесс нормализации политики. Как минимум до конца ноября, когда ожидается очередное заседание регулятора, формирование угрожающих пузырей на рынках маловероятно. Текущее же решение о сохранении ставки должно оказать позитивное влияние на глобальные рынки в целом и в первую очередь – на американский. Это значительно снизит опасения инвесторов относительно развивающихся стран, поэтому теперь ожидать масштабного оттока средств из Emerging Markets уже не приходится. Кроме того, ввиду сдерживания укрепления доллара, страдающий в последние кварталы американский экспорт также получит некоторую поддержку. Наконец, это решение позитивно скажется на сырьевых рынках, которые по большей части номинированы в долларах, что в свою очередь позитивно скажется на валютах и экономиках стран ОПЕК, а также нефтедобывающих стран вроде России или Канады. В конечном итоге, это решение ФРС позволит в моменте увеличить деловую активность в глобальной экономике в целом, по крайней мере на ближайшие 2 месяца.