Рад всех приветствовать на итоговой статье января 2016!

Начало этого года ознаменовалось необычайной волатильностью по всем инструментам, которые за день нередко проходили более 5% движения. Разумеется, подобное явление (вместе с серьезным изменением ГО со стороны биржи в конце прошлого года) представляло собой как значительные риски, так и возможности. Давайте разберем все это на примере жизни двух модельных портфелей OAS и OVS.

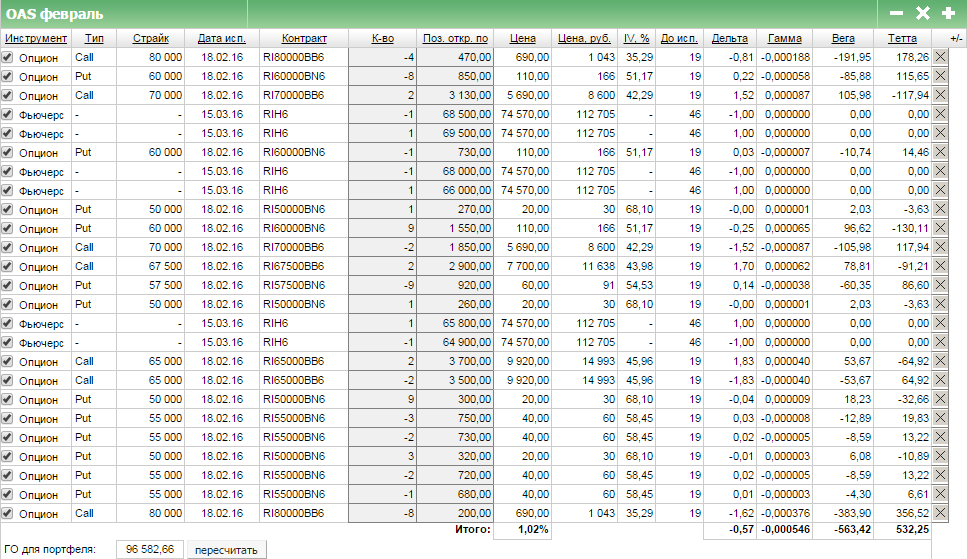

Напомню, что они оба работали с фьючерсом на индекс РТС и содержали продажу путов: в OAS была достаточно агрессивная конструкция наверх, содержащая продажу 60х путов, в OVS был построен шорт стренгл, содержащий 55 путы.

Конструкции были созданы 11-12 января, а 15 января рынок проходит значительное движение вниз.

Подобная ситуация - наихудшая для продажи волатильности:

- рынок идет в одну сторону и идет резко

- дельта и гамма дают экспоненциальное увеличение премии, которая была продана

- вега дает убыток за счет увеличения волатильности

- тета бессильна и ничем не может нам помочь, т.к. прошло всего несколько дней с момента открытия конструкции

- мы действуем в ситуации повышенного ГО, которое еще и увеличивается.

Идеальный шторм для конструкций с продажей.

Последнее кстати самое неприятное при продаже волатильности. Если бы не было проблемы с ГО, можно было бы спокойно пересидеть любой убыток при условии, что мы не уходим далеко за проданный край. Однако данная проблема существует и встает очень резко при сильном движении цены. Поскольку в OAS проданный край был ближе, рассмотрим активные действия в нем.

Восстановим хронологию событий:

1. Строится конструкция на страйках 70, 80 и 60. Работа с фьючерсом перекрывается дополнительной продажей 60 пута.

2. При пробое вниз открывается еще одна продажа фьючерса, чтобы занейтралить дельту и перекрыть возникающую просадку конструкции. Продажа закрывается по 66 000.

3. Возникают уже первые проблемы с ГО, требующие активных действий: продажа роллируется с 60 на 57,5, покупка роллируется с 70 на 67,5, докупается 50 пут для снижения ГО.

4. Некоторые попытки подобрать

фьючерс и выровнять конструкцию к прежнему виду оказываются неудачными и закрываются.

5. Добавляются покупки на 65 коллах, стоимость данной покупки и общая просадка компенсируется увеличением продаж на 55 и 80 страйках. ГО снижается покупкой 50 путов.

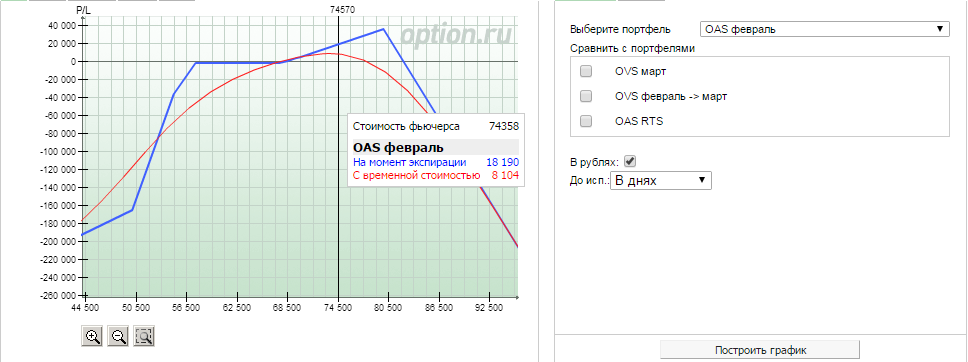

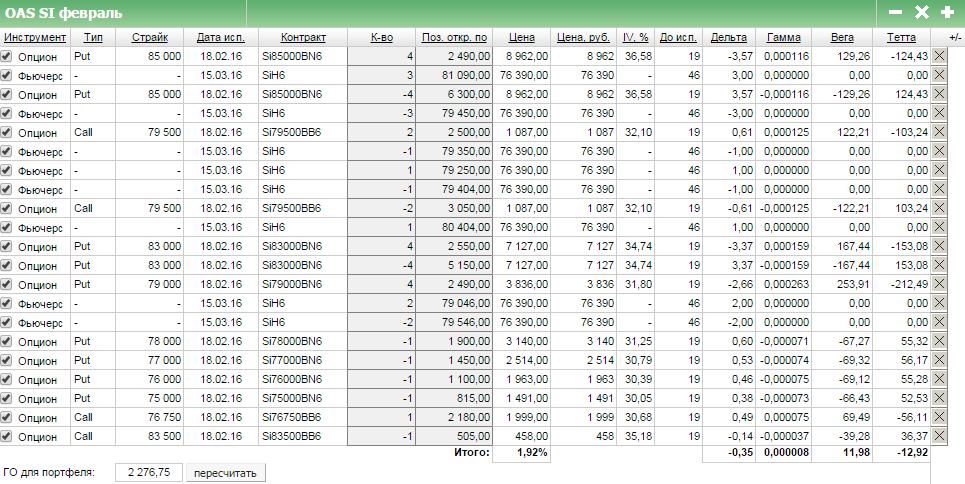

Как видно из риск-профиля конструкция по-прежнему остается построенной на рост, при уходе ниже к экспирации дает небольшую просадку (порядка 2%), при выходе наверх солидную

прибыль. При закрытии сейчас она принесла бы более 8% к модельному портфелю (предлагаю здесь и далее все расчеты делать по отношению к базовой сумме 100 000 руб.).

Однако дожила она только до 19 января, где просадка по ГО была уже слишком катастрофичной, мы двигались к проданному краю,

волатильность росла,

биржа не снижала ГО и в итоге даже покупка 50 путов не помогала серьезно снизить ГО без ущерба всей конструкции. 20 января произошел финальный вынос, который по факту мог быть еще сильнее, РТС вытащили только акции, без роста фондового рынка на падении рубля, фьючерс ушел бы ниже 60. Таким образом, решив проблемы 19 января, я вряд ли бы их пережил 20 января. В связи с подобной острой проблемой я принял решение закрыть конструкцию в OAS. Поскольку тета не успела ничего сделать, был зафиксирован убыток в 20%.

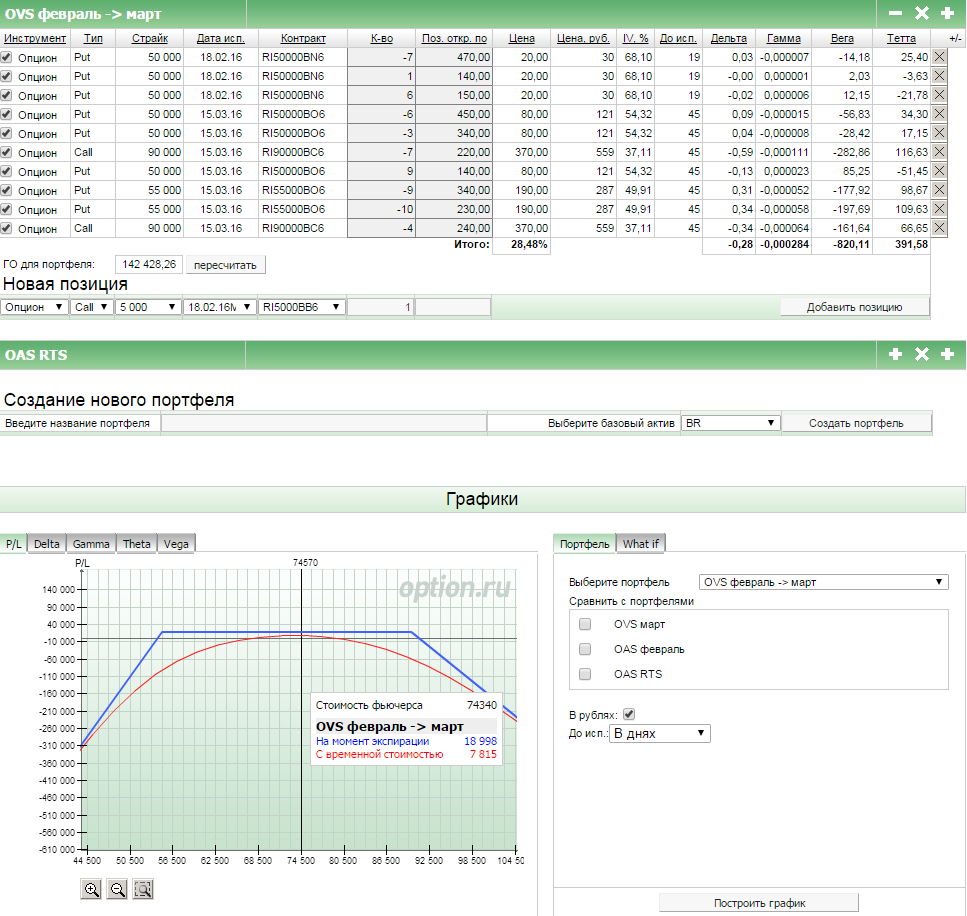

Одновременно с этим примерно аналогичные проблемы с ГО начинает испытывать и OVS. Поскольку на следующий день я ожидал движения ниже 60, я закрыл и эту конструкцию с убытком чуть менее 10%, На самом деле в этой конструкции стоял достаточно сложный выбор: либо роллировать 55й страйк и бороться с ГО покупкой путов (можно было просто докупить 50 путов, но 20 января я вряд ли бы пережил) либо закрываться и переоценить ситуацию на следующий день. Первый вариант мог привести к тому, что придется фиксировать убыток в таком же объеме как в OVS, поэтому ожидая движения ниже 60, я выбрал фиксацию. По факту мы не ушли ниже 60 за счет движения акций и эта конструкция тоже бы вышла в плюс. Но мы отталкиваемся от фактов, а не предположений "если бы".

Итак, умывшись первой волной январского шторма, нужно было принимать новые решения.

Первое, что я сделал это купил

нефть на исторических низах. Я посчитал, что любое мое новое действие (что покупка, что продажа) не задействует более 50% доступного ГО на старте, таким образом можно взять бесплечевую позицию во фьючерсе на брент. Коллам брента я не особо доверяю, ни разу пока с ними не работал и меня очень смущает волатильность в опционах этого инструмента (вола выше 50%, это делает коллы центрального страйка достаточно дорогими). Поэтому я расчитал стоимость одного фьючерса без плеча, она получилась в районе 22-23 тыс. руб. (при ГО менее 4 тыс. руб.), поэтому взял по 2 контракта на OVS и OAS.

Стоимость фьючерса в рублях без плеча = Стоимость фьючерса в пунктах * Стоимость шага цены / Шаг цены

Я уже серьезно отвык от направленной фьючерсной торговли, поэтому забрал только 10% движения, первый импульс. Покупка мартовского контракта была осуществлена по цене 29.00, выход по цели 32.90. После отката я уже не особо следил за нефтью, т.к. занимался другими инструментами (о которых речь пойдет позже). Однако вполне возможно, позже еще вернусь к данному инструменту. Таким образом, это действие принесло примерно 4,4% дохода на обоих счетах.

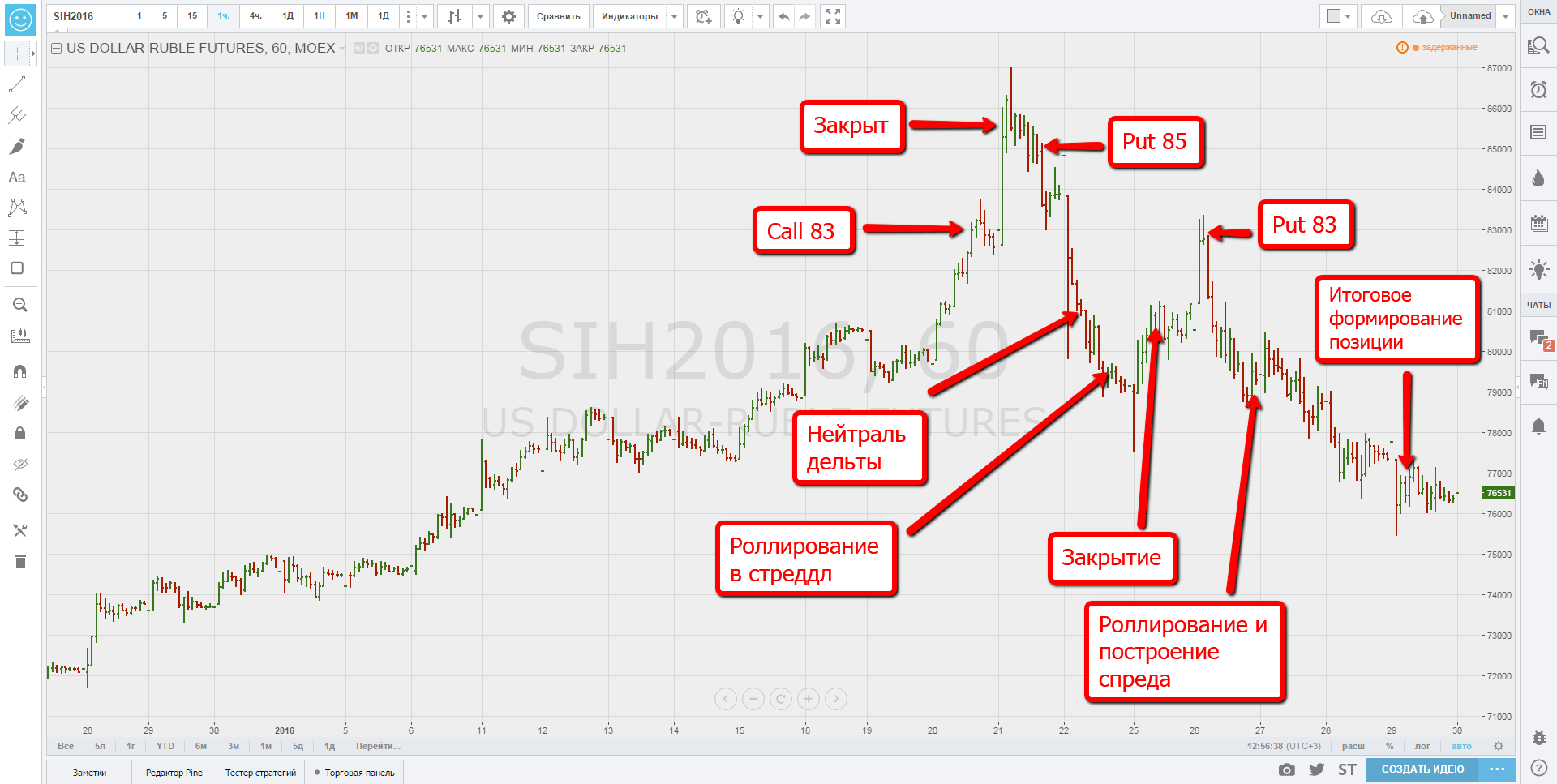

После усиления параболика на долларе я стал тщательнее присматриваться к этому инструменту и на 83 на закрытии сессии решил начинать покупать путы. Риск в такой ситуации разумеется должен быть ограничен и в связи с этим я взял на 10% от портфеля. Однако делал я это перед самым закрытием и в итоге вместо путов купил коллы... Call 83 на 10% портфеля. Ошибку я обнаружил только на следующий день, когда открылся рынок и они дали 50% от премии. Разумеется, обнаружив ошибку я ее сразу же ликвидировал, закрыв на небольшом откате вниз. Таким образом счет OAS получил 4,5% прибыли за ночь. Хочу отметить, что купи я их правильно, я бы просто пересидел этот день и закрылся в плюсе на следующий (как видно из графика). Однако ситуация сложилась так как сложилась, поэтому закрыв коллы я открылся уже правильно и купил 85 путы. На следующий день падения они увеличились вдвое, таким образом, моя позиция давала 10% прибыли к портфелю. Однозначно, такую прибыль необходимо защищать, поэтому я купил необходимое количество фьючерсов, чтобы занейтралить дельту.

Нейтраль дельты при открытых коллах/путах фиксирует текущий результат, однако только по временной стоимости. Поскольку временная стоимость к экспирации уменьшится, реальный результат (если позицию оставить в таком виде) будет меньше. Я попробовал немного поработать фьючерсом в том диапазоне, который сформировался, но позже принял решение закрыть стреддл на небольшом откате.

Лично меня во всей этой истории смущало новостное наполнение недели: сначала ФРС, потом заседание ЦБ РФ. Волатильность опционов обычно работает на опережение в такцих ситуациях и растет заранее, а после выхода новости падает. Таким образом, находясь в покупке, можно даже стоя правильно, получить определенную просадку по веге. Поэтому я старался не особо задерживаться в каждой позиции: волатильность по SiH6 уже была неслабая, а ее падение мне бы точно не понравилось.

После гепа на 83 я повторно открываю путы, т.к. на дневном и недельном графике все еще не отработанный параболик и есть зафиксированная прибыль в районе 10% (случайную прибыль пока учитывать не будем). Открываюсь я так же на 10%, не увеличиваю риск, т.к. сильное движение в любом случае дает мне неплохо, а в случае каких либо проблем я хочу оставить себе достаточно места для маневра. Однако цена достаточно быстро уходит вниз и этот колл тоже удваивается, принося 10% к портфелю в районе 79 на SiH6. Чтобы защитить данную прибыль я преобразовываю коллы в колл-спред, но оставляю возможность цене еще упасть: продаю по одной штуке на 78, 77, 76, 75 против 4 купленных на 79.

На дальнейшем движении вниз до 76 весь новостной фон был исчерпан и цена начала консолидироваться. По недельному графику мы еще можем пройти вниз, но вместе с этим мы двигались вниз уже несколько дней почти без отката. Таким образом, цена может откатить, может консолидироваться, может продолжиться некоторое снижение - может отсюда сделать все что угодно! Стало быть прибыль нужно защищать. Я преобразовываю спред в бабочку, купив центральный страйк и продав 83,5.

Конструкция закрыта по рискам таким образом, что

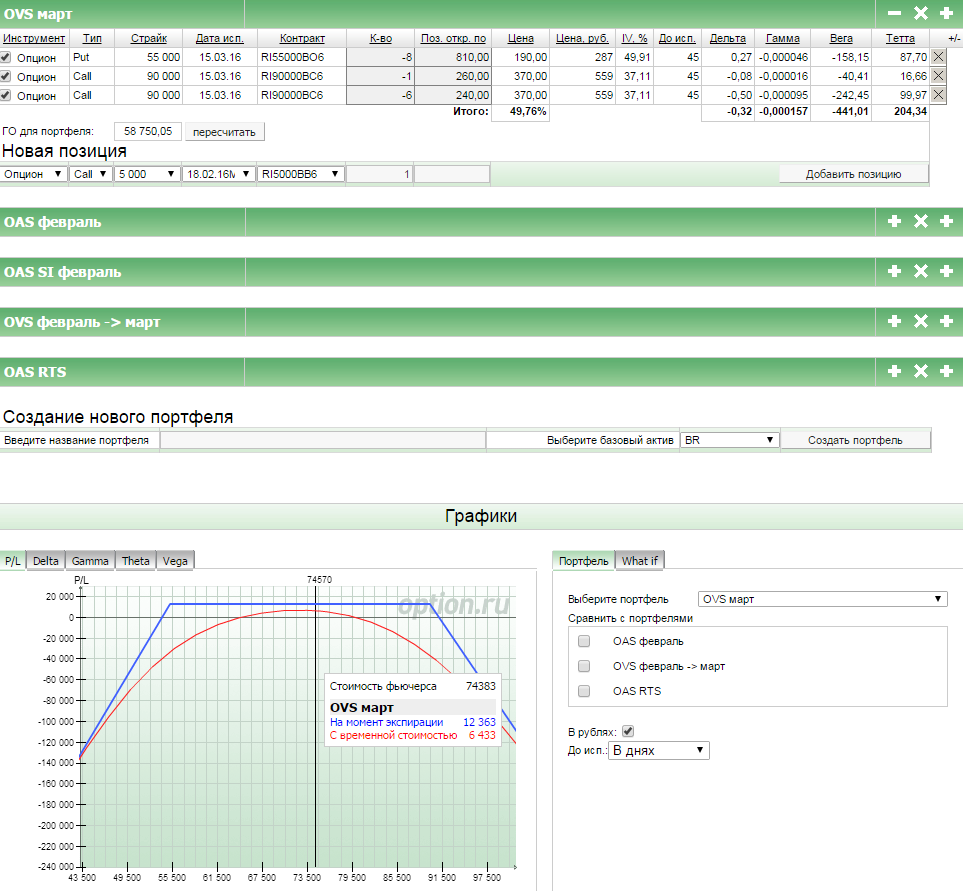

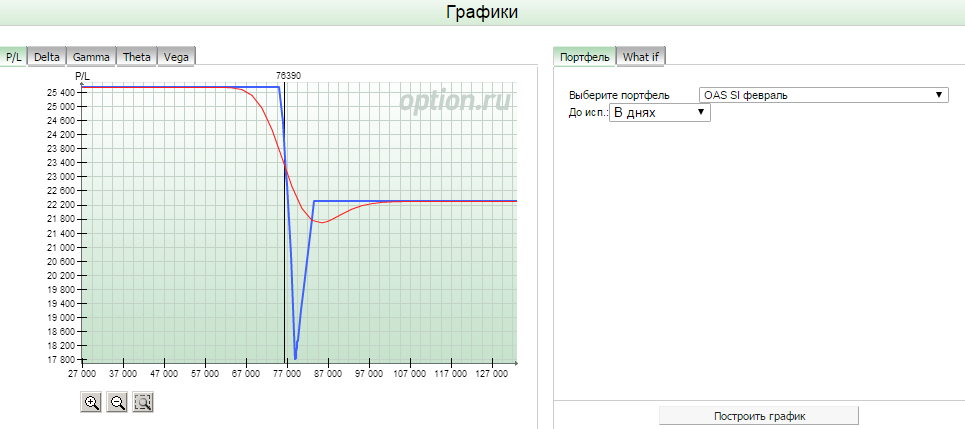

минимальная прибыль к экспирации составит 18%, при движении вниз потенциал прибыли 25,5%, при экспирации выше 83 прибыль будет 22,3%. ГО такой позиции настолько мало, что до экспирации теперь про нее можно просто забыть. Поэтому на остатках ГО я начинаю продавать волатильность в РТС, сначала на 55 и 57,5 путах, 90 коллах, а 29 января биржа наконец снижает ГО и я докомплектовываю позицию дополнительными продажами вновь на 55 и 90 страйках (все инструменты мартовские). Логика достаточно проста: мы в начале января прошли сильно вниз, сейчас прошли серьезно вверх. Устанавливая еще некоторый запас хода, вполне возможно с подобной конструкцией можно будет адекватно работать. Ниже 60 мы не уходили пока, 90 локальный уровень по РТС. Даже если нефть будет продолжать расти и рынок будет еще более горячим, будет возможность сроллироваться либо сделать другие действия. К экспирации подобная конструкция принесет порядка 12% за полтора месяца. Этим она обязана высокой волатильности на РТС, а позже снижению ГО со стороны биржи.

Однако мы забыли про OVS. В ней был закрыт убыток на 10%, получена прибыль по нефти в размере 4,4%. Рассмотрим, что происходило далее.

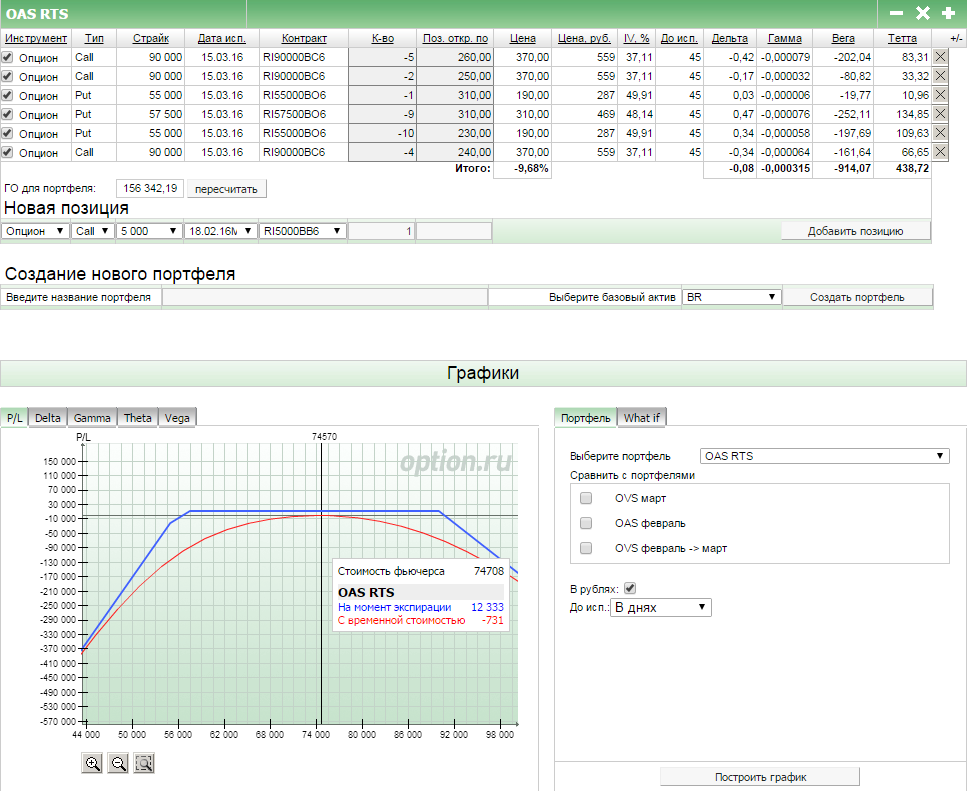

После фиксации убытка я на следующий день увидел, что акции вытягивают РТС вверх и начал продавать бешеную волатильность сначала на феврале. Делал я это исключительно на путах 50, т.к. понимал, что резкий

откат создаст мне проблем с коллами. Буквально за пару дней подобная продажа дала мне примерно 3,5% прибыли, что составляло около 40% от возможной. Помня про ФРС и ЦБ РФ, я осознавал, что подобная волатильность, возможно, в дальнейшем не сохранится и нужно ловить текущие высокие цены. Поэтому я не стал оставлять февральские путы на дальнейшее разложение, зафиксировал ту прибыль, которая была и сроллировался в март на тех же самых 50 путах. Чуть позже я начал открывать 90 коллы на продажу. А когда биржа отпустила ГО я докомплектовал позицию. В итоге к середине марта она даст при хорошем стечении обстоятельств 19% прибыли, на текущий момент 3,5% уже закрыто и чуть более бумажной прибыли.

Если бы биржа уменьшила ГО как и собиралась сразу после январских праздников, я бы скорее всего спокойно досидел в первоначальных позициях. Немного жалко, что проблемы с ГО я не смог преодолеть, однако в итоге все просадки закрыты: позиция по доллару гарантированно перекроет убыток в OAS с плюсом, текущая

бумажная прибыль (с учетом трейда по нефти) уже перекрывает убыток в OVS.

Статья получилась достаточно обширной, однако на ближайшую перспективу скорее всего нечего будет писать. Возможно даже в течение всего февраля. По доллару и РТС я пока не планирую открывать новые направленные конструкции, хочу досидеть в том, что уже открыто.

Благодарю вас за внимание к моим статьям и желаю успешно выходить даже из самых сложных ситуаций!

И взорвалась голова) Спасибо за пост! Постараюсь переварить на втором подходе