Похожие публикации

Комментарии (14)

-

Комментарий к статье "Опционная практика. Win-Win" от HomeyGG

-

Комментарий к статье "Опционная практика. Win-Win" от Григорий Богданов

Григорий Богданов

Григорий Богданов

HomeyGG, Огромное спасибо за отзыв, безумно приятно. Я всегда стараюсь делать материал достаточно подробным, чтобы заинтересованные читатели могли извлечь из него пользу.

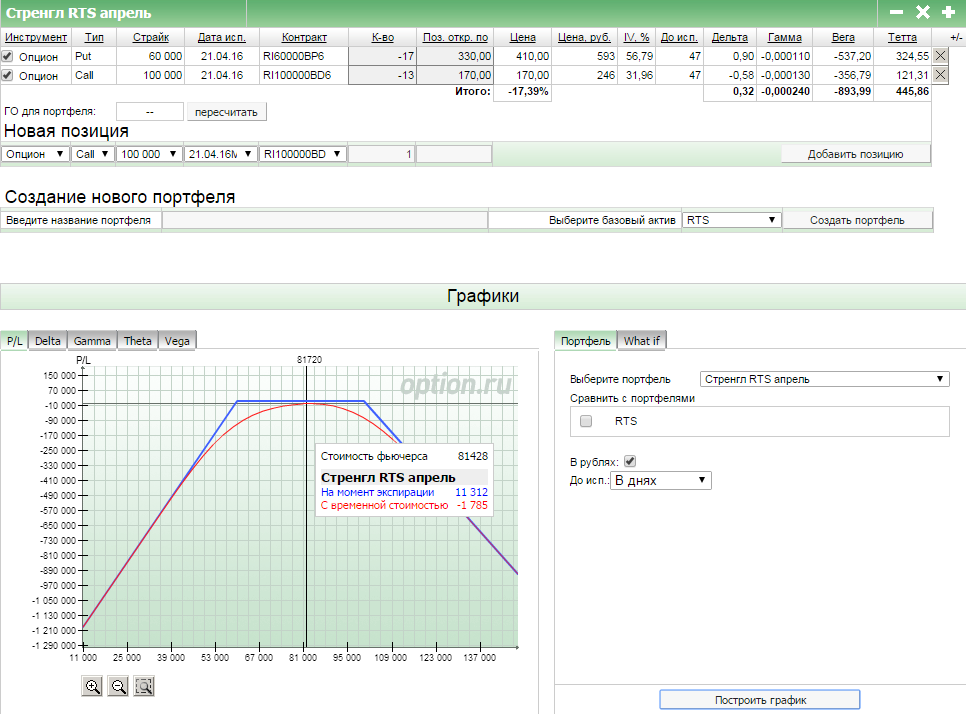

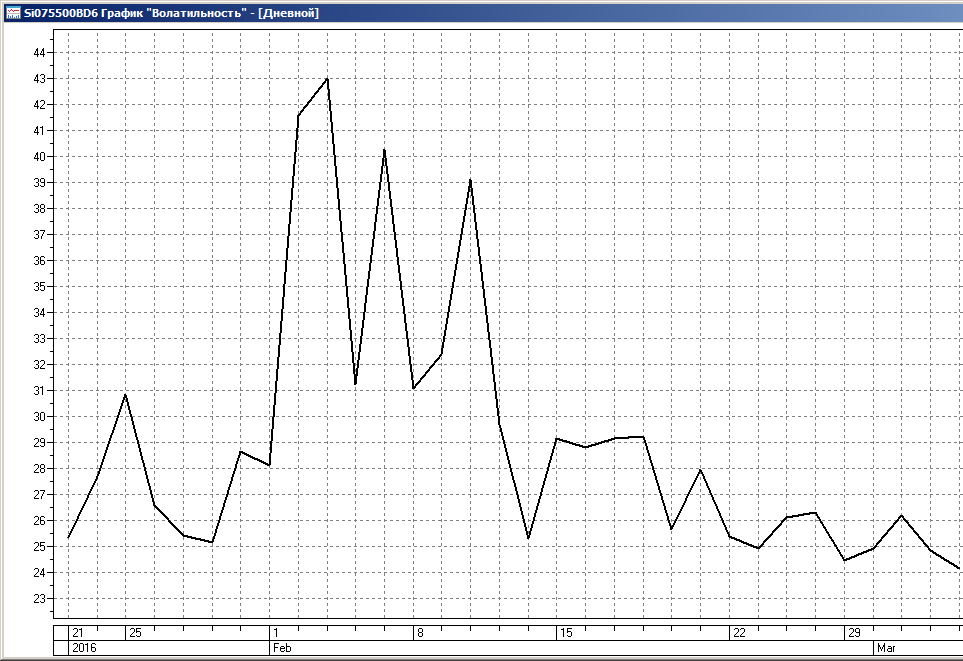

Все дело в том, что мои позиции не требуют регулярной корректировки. Большую часть времени я просто присматриваю за позициями и предпринимаю какие-либо действия раз в неделю либо раз в две недели.

Поэтому на полноценную статью факты копятся медленно. К примеру, если бы я только продал волатильность, то мне нечего было бы писать аж до 21 апреля. Но и с покупкой стреддла у меня пока сомнения относительно того, что ближайшая статья выйдет в марте. -

Комментарий к статье "Опционная практика. Win-Win" от bearman

bearman

bearman

Григорий Богданов, Будем ждать

-

Комментарий к статье "Опционная практика. Win-Win" от TesBeltran

TesBeltran

TesBeltran

Спасибо вам большое за то что вы делаете. Очень полезный материал!

-

Комментарий к статье "Опционная практика. Win-Win" от Григорий Богданов

Григорий Богданов

Григорий Богданов

TesBeltran, Большое спасибо вам за отзыв!

-

Комментарий к статье "Опционная практика. Win-Win" от Imaginazer

Imaginazer

Imaginazer

Получается одна конструкция дельта-нейтралит другую? Да, ГО на коротком стренгле РТС великовато получается и может еще очень резко вырасти. Как с этим будете бороться?

-

Комментарий к статье "Опционная практика. Win-Win" от Григорий Богданов

Григорий Богданов

Григорий Богданов

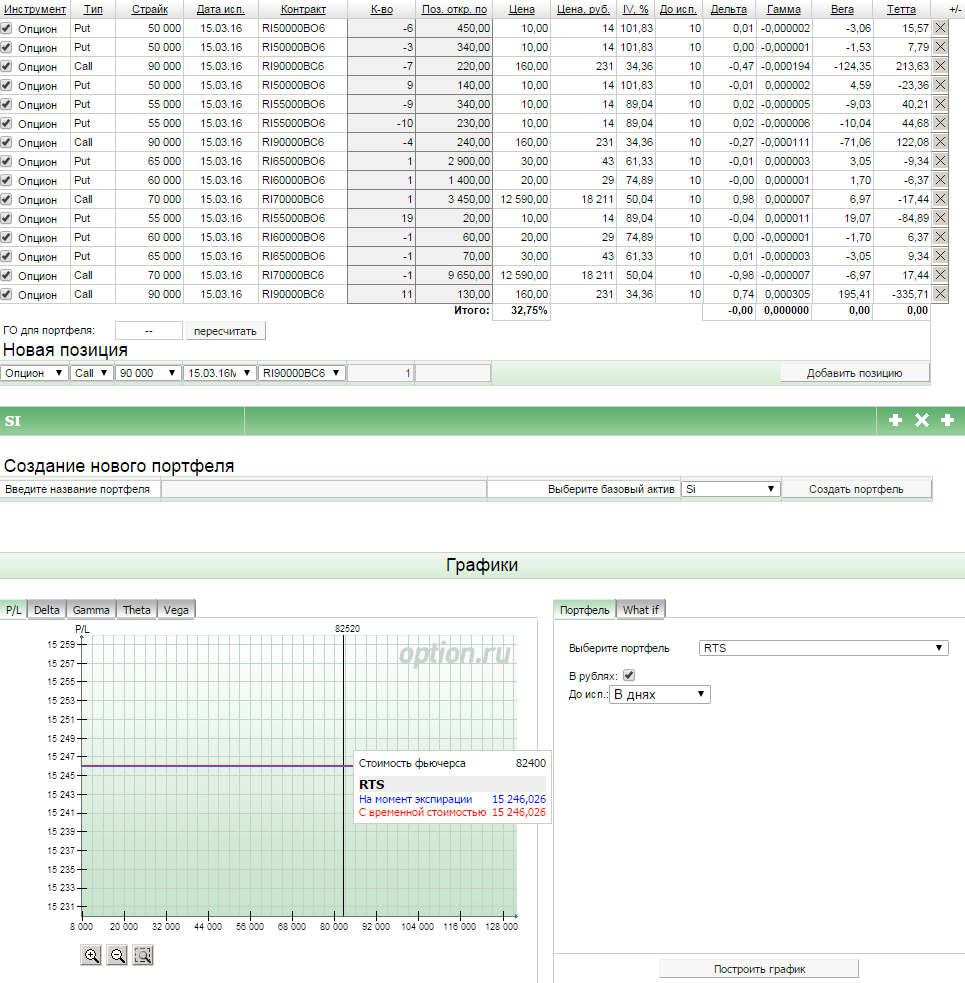

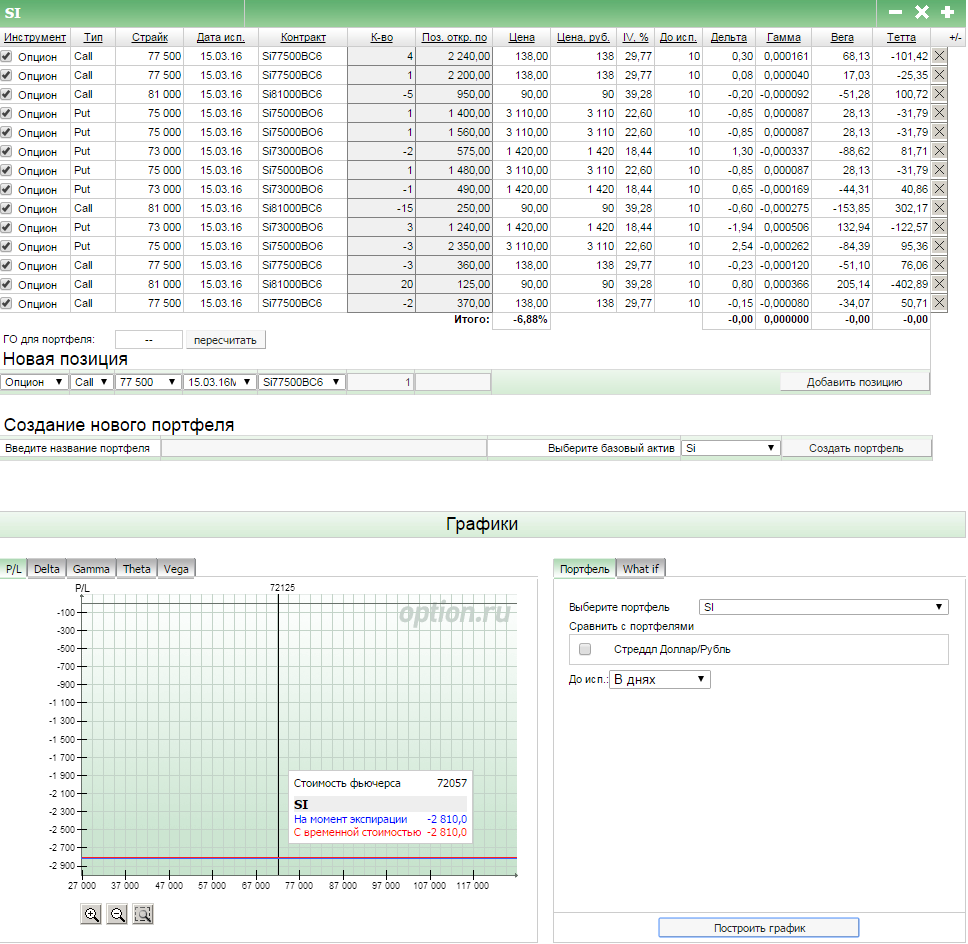

Imaginazer, Нет, поскольку конструкции на разных инструментах они не могут дельта-нейтралить. Одна конструкция закрывает предельный риск другой конструкции, вот так будет правильнее.

Из текущих наилучших решений снижения ГО (в порядке убывания актуальности): переход в кошку, покупка дешевых коллов выше 100 000/путов ниже 60 000, роллирование опасного края. -

Комментарий к статье "Опционная практика. Win-Win" от Imaginazer

Imaginazer

Imaginazer

Григорий Богданов, перечитал пост Happy Margin Call и стало понятнее. Там тоже подобные две конструкции - короткий стрэддл на РТС и стрэнгл на Si. Завтра наверное попробую свою первую опционную сделку

-

Комментарий к статье "Опционная практика. Win-Win" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Imaginazer, Желаю успешно ее реализовать!

-

Комментарий к статье "Опционная практика. Win-Win" от utprop

utprop

utprop

Григорий Богданов Вы бы могли написать какие то курсы в рунете по опционам, а то все хочется начать и понять, но толковое не могу найти, чтобы сначала

-

Комментарий к статье "Опционная практика. Win-Win" от Григорий Богданов

Григорий Богданов

Григорий Богданов

utprop, Да, часто поступает этот вопрос и я очень затрудняюсь на него ответить. На ЮТмаге мои первые статьи посвящены основам, попробуйте начать с них.

Большую часть практических знаний я почерпнул от Ильи Коровина, можете найти его в инете, это достаточно легко. -

Комментарий к статье "Опционная практика. Win-Win" от MValya90

MValya90

MValya90

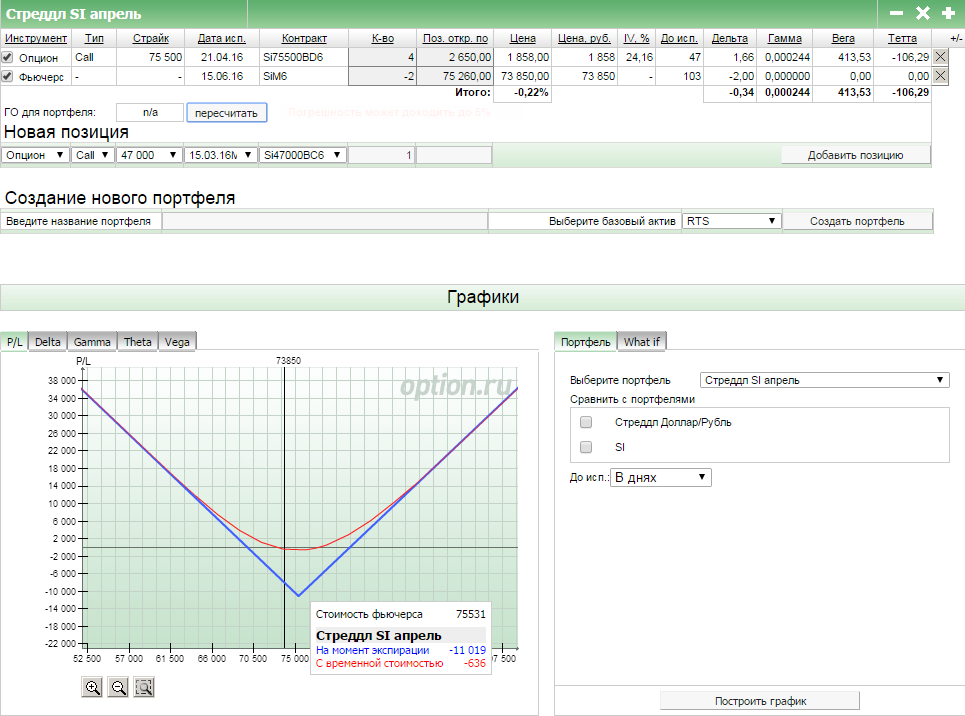

Добрый день, Григорий! Хотел спросить у вас если можно, про Стреддл.

Например: покупая опцион 4 пута против 2-х фьючерса, формируется синтетический Стреддл ( покупка волатильности) Подобрали так чтобы дельта была нейтральная( или около нуля). При изменении дельты на -1 можем нейтрализовать покупкой фьюча, при изменении на +1 продажей. Каким образом можно рассчитать примерно на сколько цена фьюча должна измениться чтобы сделать нейтрализацию ? И как я понимаю, цена фьюча должна изменится прям в ближайшее время чтобы была возможность занейтралить (далее в будущем получить прибыль зафиксировав от доп.продажи или покупки фьюча) , иначе если этого не сделать, дельта может вернуться к нулю и прибыль возможная уйдет?

? И как я понимаю, цена фьюча должна изменится прям в ближайшее время чтобы была возможность занейтралить (далее в будущем получить прибыль зафиксировав от доп.продажи или покупки фьюча) , иначе если этого не сделать, дельта может вернуться к нулю и прибыль возможная уйдет? -

Комментарий к статье "Опционная практика. Win-Win" от Григорий Богданов

Григорий Богданов

Григорий Богданов

MValya90, Добрый день. На данный вопрос я отвечал пользователю tentsov, почитайте, пожалуйста, переписку здесь

http://utmagazine.ru/posts/18545-obligacii-ponyatie-naznachenie-tehnologiya-otbora

На второй вопрос отвечаю положительно, действительно, наихудший сценарий для стреддла это возвращение к страйку сборки конструкции либо нахождение на нем в течение долгого времени.

Всегда с удовольствием читаю ваши посты. Чаще никак не получается писать?