VXX и XIV не оправдывают ожиданий

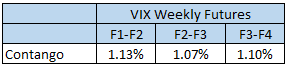

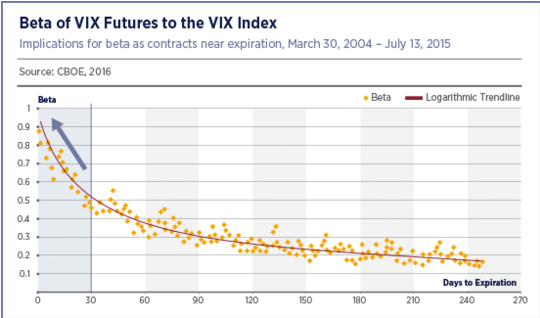

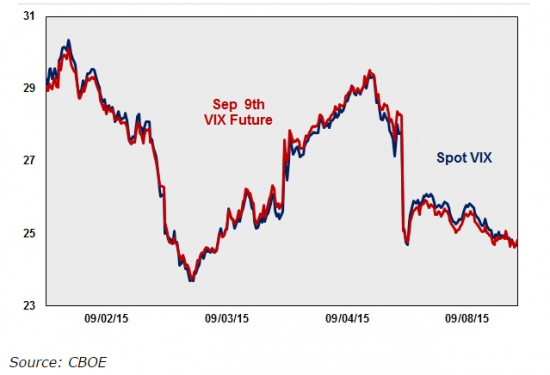

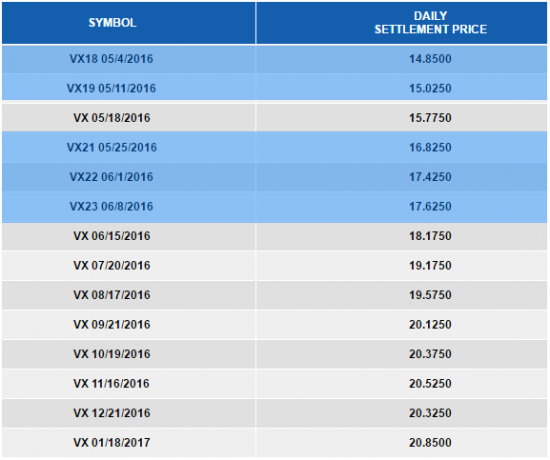

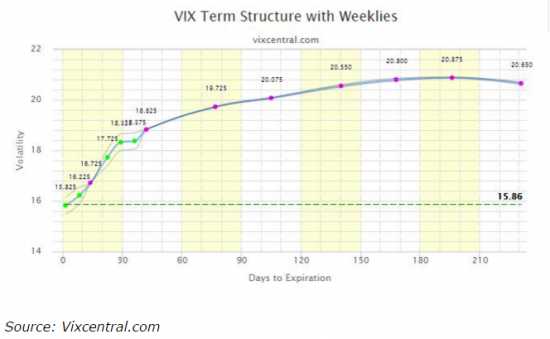

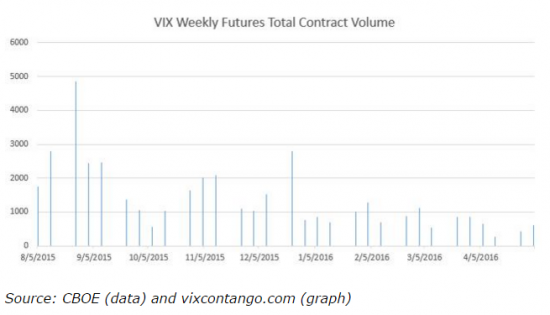

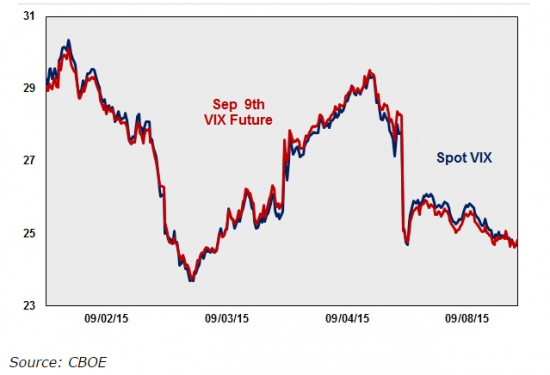

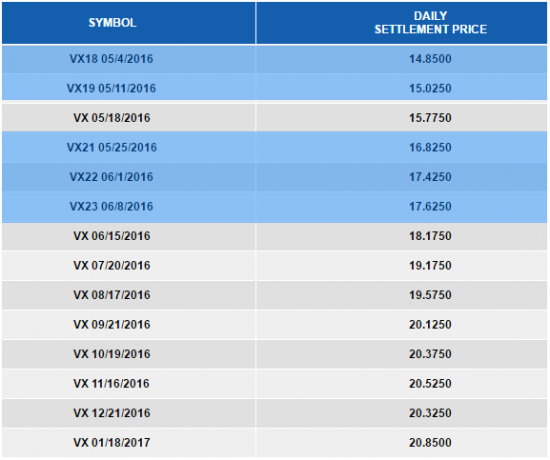

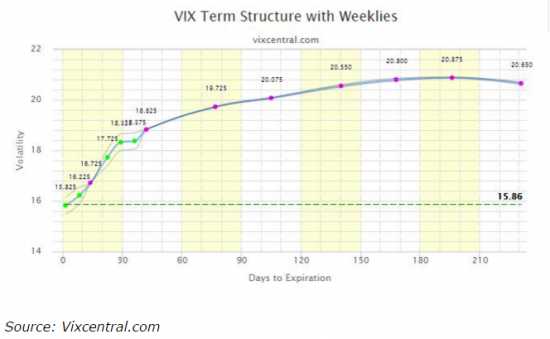

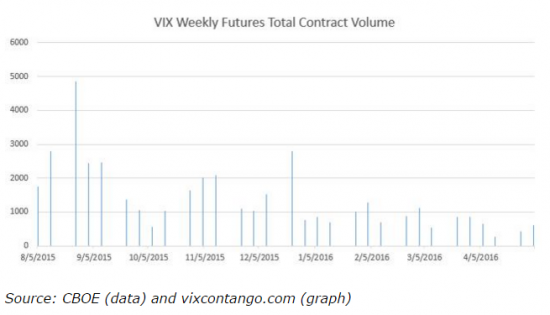

Кратко о еженедельных фьючерсах на VIX

Почему VMIN и VMAX лучше XIV и VXX?

Цель VMIN и VMAX — предоставить инвесторам более простой и понятный доступ к VIX. Давайте посмотрим.

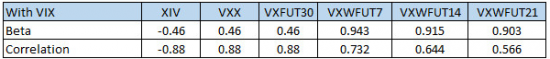

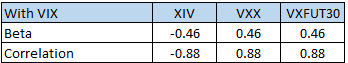

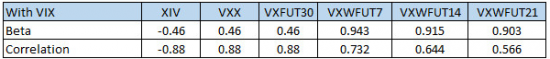

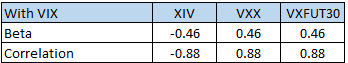

VXX и XIV не оправдывают ожиданий

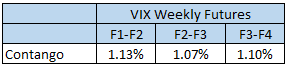

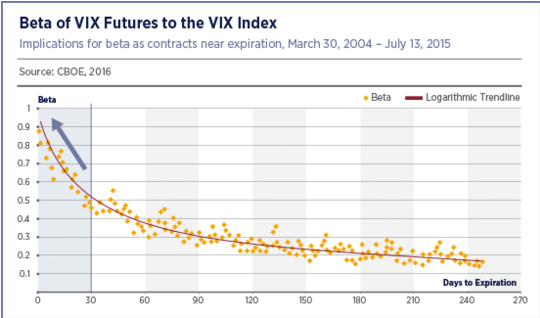

Кратко о еженедельных фьючерсах на VIX

Почему VMIN и VMAX лучше XIV и VXX?

Цель VMIN и VMAX — предоставить инвесторам более простой и понятный доступ к VIX. Давайте посмотрим.