Рад всех приветствовать в очередной статье!

Прошлая неделя получалась достаточно спокойной для контрактов, за которыми я наблюдаю (РТС, доллар), и волатильной для контрактов, которые я пристально не отслеживаю (золото, нефть). Давно уже появилось желание опробовать новоявленную ликвидность в опционах на нефть, однако это желание пока слабое и лишь понемногу увеличивается с течением времени. Контракты на нефть короткие: фьючерсный контракт живет всего месяц, а опционный закрывается за три дня до окончания фьючерсного - для меня это достаточно маленький срок, хотя в одной из следующих статей мы можем попробовать составить какую-нибудь конструкцию на нефти для изучения.

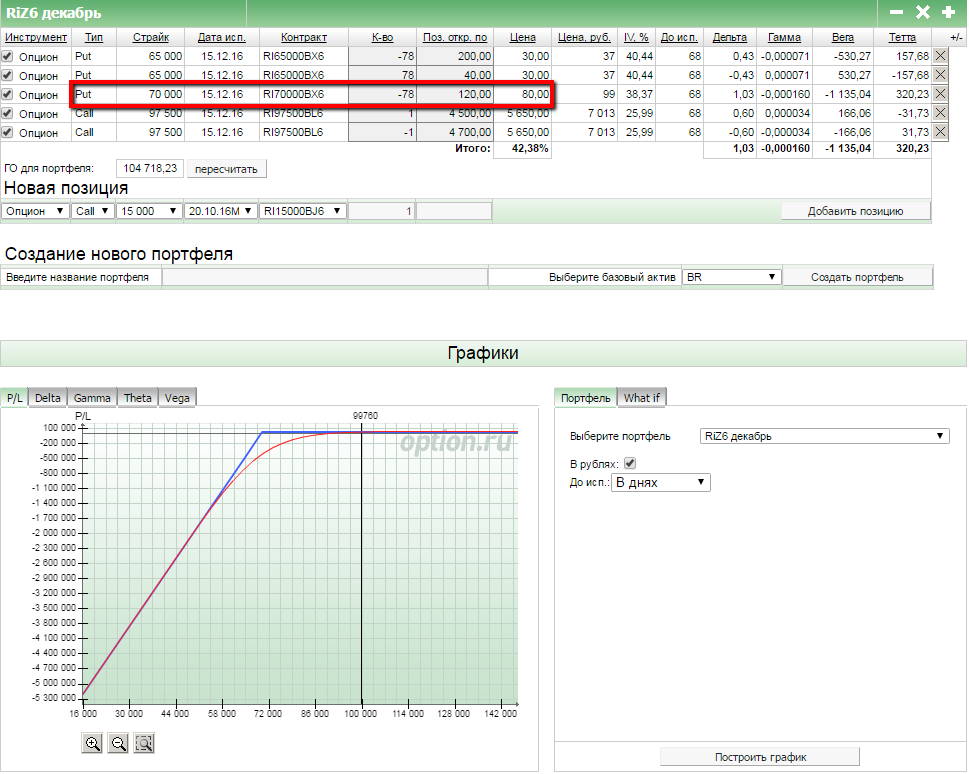

В нашей позиции ровным счетом ничего не поменялось. График РТС похож на фортепьяно, где черные клавиши разбавляют белые, пока нет предпосылок к каким-то действиям, я просто спокойно жду. На движениях вверх возникает соблазн переложить 70 путы в 75, но, во-первых, я стараюсь поддерживать расстояние в 30 000 пунктов от страйка, а во-вторых, отдача от текущих путов пока даже не 50%. Таким образом, роллироваться я буду не раньше, чем стоимость путов достигнет 60 пунктов, оптимально 40 пунктов.

Для того чтобы разбавить скучные истории о ничего неделании (действительно, они эффективны, но допускаю, что весьма приелись читателю) возьмем еще какую-нибудь позицию для разбора. Соберем ее в аналитике для обсуждения вариантов и начнем, конечно, с чего-нибудь совсем простого.

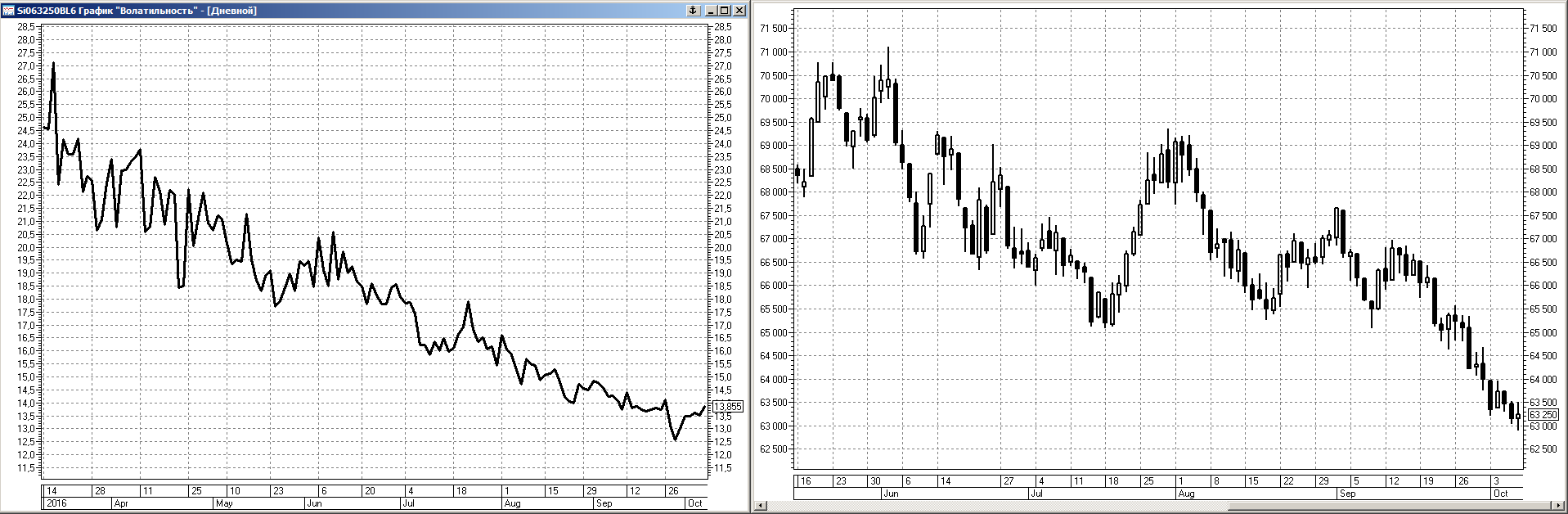

Например, с идеи покупки доллара, которая витает в воздухе уже который месяц. Я пока не вижу особого ажиотажа в сторону массовой продажи доллара (а это было бы отличным катализатором для покупки), плюс волатильность низка, но подрастает, что создает неидеальную ситуацию для начала работы.

Все это замечательно на самом деле. Как раз на практике редко когда есть идеальные условия, плюс пересматривать позицию будем не так уж часто. Наша основная задача обсудить возможности и варианты работы с текущей конструкцией, переходя от простого к сложному.

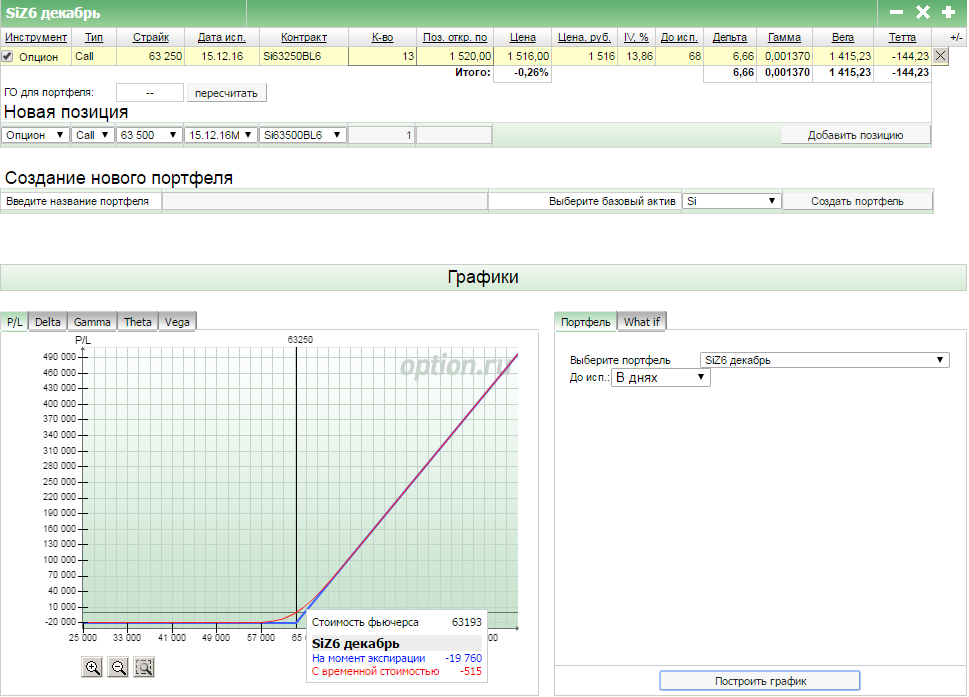

Что ж предположим, мы поддались модным веяниям и тоже решили поучаствовать в покупке доллара. Для расчетов используем наш модельный портфель в 200 000. При покупке ограничиваемся размером 10% от счета, берем декабрьские опционы (ликвидность в декабре значительно лучше, чем в ноябре, плюс есть масса времени для обсуждения действий по позиции) ориентируемся на теоретическую цену 1516 руб., однако для большей реалистичности задаем цену покупки чуть выше теоретической (чтобы более гарантированно получить позицию), например, 1520 руб.

Итого 200 000 / 10 / 1520 = 13 контрактов. 13 * 1520 => предельный риск 19 760 руб.

13 контрактов... дельта 6,66... да это чертовски интересный вариант! :)

Отлично, оставим эту позицию до следующей недели и посмотрим, какие действия можно будет предпринять далее. Позиция взята совершенно наобум, можно было бы взять и путы, не суть важно. Важно обсудить управление как в случае движения в нашу сторону, так и наоборот. Мы взяли достаточно большой объем, 10% от счета, обычно я начинаю с 5%, но так у нас будет больше контрактов и больше дельта, примеры получатся нагляднее.

На фондовом рынке мы не будем разбирать конкретных акций сегодня, поговорим немного о другом. Периодически я привожу разные графики долга, капитала итд итп. Обычно они оседают у меня в разных папках, связанных с оформлением опубликованных статей. Я решил собрать это все воедино с разными показателями по основным отслеживаемым компаниям. Суть в том, чтобы с одной стороны собрать все необходимое в одном месте (в экселевском файле или гугл документах, пока не решил окончательно), с другой стороны просчитать некоторые вещи собственноручно. Пока не представляю сколько мне потребуется времени на это, но думаю, это найдет свое отражение в будущих статьях. Некоторые вещи заполняются быстро (на самом деле ряд показателей определить не сложнее, чем построить уровень поддержки на графике), на некоторые требуется время.

Сегодня я хочу поговорить с вами об одном из показателей и его значении для трейдинга. Показатель носит забавное название EBITDA и означает "прибыль до вычета налогов, процентов и амортизации". Показатель очень популярен, большинство компаний его используют для анализа своей деятельности, а также предоставляют его в презентациях для инвесторов.

EBITDA служит интересным подспорьем для сравнения компаний, действующих в одной отрасли, при расчете мы берем чистую прибыль и как бы возвращаемся немного назад: на пути от выручки до чистой прибыли множество статей отсекались или прибавлялись, теперь мы возвращаем их, двигаясь в противоположную сторону. Таким образом, мы пренебрегаем методом расчета амортизации, т.к. это неденежная трата, а также расходом на налоги и обслуживание долга (впрочем к последнему мы еще вернемся). Мы отказываемся от этих статей, т.к. в кратко- и среднесрочной перспективе они не столь важны для нас в плане оценки бизнеса. На длительном отрезке времени невозможно пренебрегать потребностью компании в инвестициях, поэтому EBITDA критически воспринимается долгосрочными инвесторами, зато используется более активными. Также последняя тенденция некоторых компаний: учитывать EBITDA (а также связанные показатели) при рассмотрении вопроса о выплате дивидендов.

Однако для крупных компаний классического расчета EBITDA недостаточно и в настоящий момент используется скорректированная EBITDA. В этом случае помимо финансовых доходов/расходов, налогов и амортизации учитываются еще и другие статьи:

- чрезвычайные (внереализационные) доходы и расходы (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовые разницы;

- убытки от реализации (выбытия) активов, а также их обесценения;

- вознаграждения, основанные на акциях;

- доли результата в ассоциированных и совместных предприятиях и операциях

- начисление резервов под различные нужды.

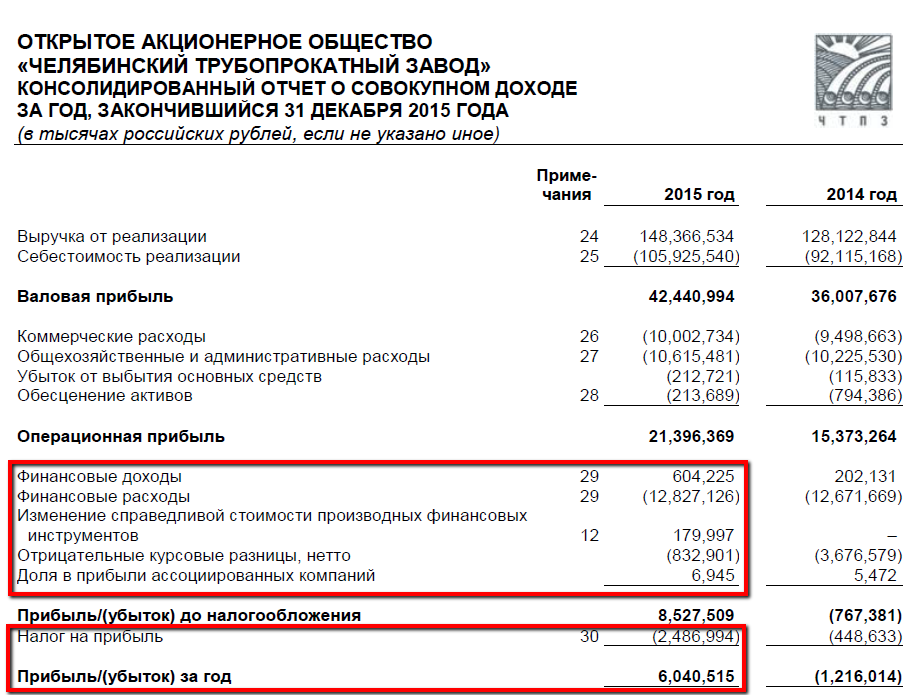

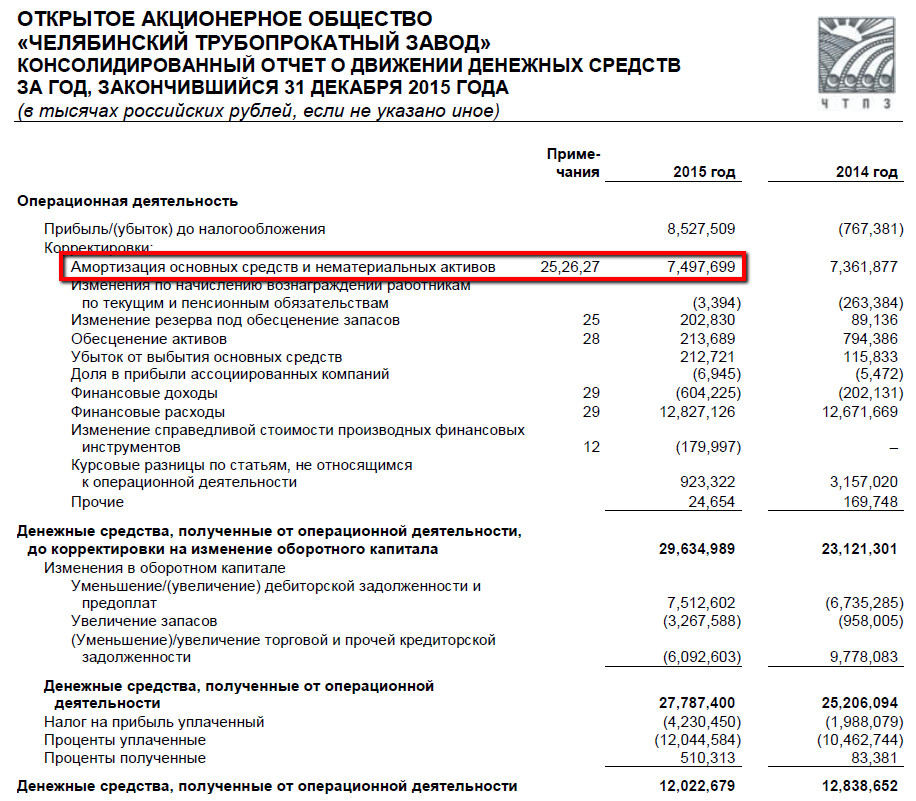

Рассмотрим на примере годовой отчетности МСФО Челябинского трубопрокатного завода.

Все очень просто на самом деле. Сначала мы берем отчет о совокупном доходе и ищем там прибыль за год. Рядом с ним же всегда налог на прибыль. Потом ищем строку "операционная прибыль" и нам надо все что ниже. Амортизацию мы не найдем в этом документе, для этого нам потребуется заглянуть в отчет о движении денежных средств.

Методика расчета следующая: в отчете о доходе из чистой прибыли вычитаем все обозначенные статьи, таким образом то, что было с минусом приплюсовывается, а что было положительным - вычтется. Именно так мы возвращаемся назад по расчету чистой прибыли. К полученному числу прибавляем амортизацию.

6 040 515 + 2 486 994 - 604 225 + 12 827 126 - 179 997 + 832 901 - 6 945 + 7 497 699 = 28 894 068

Однако нередко компании сами вносят корректировки в расчет, т.к. показатель EBITDA не является стандартным. В данном случае ЧТПЗ решили не учитывать долю в прибыли ассоциированных компаний при собственном расчете и их результат получился 28 901 013. Мнение компании на этот счет лучше уточнить дальше по тексту отчета.

Итак, зачем нам все это надо. Во-первых, EBITDA это та же прибыль, только ближе к операционному потоку, стало быть мы точно также можем построить график по этому показателю и определить развивается ли бизнес. Во-вторых, для EBITDA есть отдельные связанные показатели, например, EV/EBITDA или Net Debt/EBITDA, которые не только показывают эффективность бизнеса, а служат хорошей основой для сравнения компаний между собой. На них мы можем остановиться в следующих статьях.

Что хотелось бы сказать в заключение. Весьма глупо полагать, что сложив несколько чисел из отчета вы получите ключ к прогнозу движения цены. Забавно, когда человек посмеивается над теми, кто верит, что поставив на график какой-нибудь волшебный индикатор, сразу начнет зарабатывать, а сам, рассчитывая финансовые показатели, страдает тем же. Это просто индикатор для диагностики, а не прогнозирования будущего.

Финансовый анализ можно сравнить со следующей ситуацией. Представьте, что вы плывете на лодке без весел, течение несет вас вперед. Вы не знаете, что будет дальше: крутой поворот, обрыв или вы просто спокойно доплывете, вы не можете грести, чтоб ускорить процесс, вы не сажаете лишних пассажиров, чтобы не замедлять движение (или даже не утонуть). В этой ситуации все что вам остается - просто наблюдать за тем, чтобы лодка не протекала.

Также и в случае анализа:

- скорее всего у вас нет весел, т.е. вы не можете самостоятельно разогнать акцию

- вы не берете лишних пассажиров, т.е. плечей, так как это ненужный вам риск в путешествии

- вы не знаете погодные изменения, не занимаетесь прогнозированием и на самом деле можете попасть в форс-мажорный шторм

- вы не знаете, когда доплывете, т.е. когда акция начнет расти

- но вы можете заметить брешь в вашей лодке и усиливающуюся течь и среагировать на это.

На этом все, удачного путешествия и попутного ветра!