Существует два, и только два, мотивирующих фактора для инвесторов и трейдеров: страх и жадность.

Хотя это утверждение может показаться расхожим штампом, но оно верно.

В большинстве случаев, настроение инвестора становится бычьим, когда он полагает, что акция будет продолжать расти, или меняется на медвежье, когда он боится, что все пропало.

Проблема заключается в том, что большинство розничных инвесторов теряют свои торговые счета именно в такие переломные моменты, когда на рынке меняются настроения.

Поскольку традиционная теория финансовых рынков утверждает, что рынок ведет себя рациональным образом, и не учитывает эмоциональный аспект торговли, это часто приводит к неправильному выбору участниками рынка точек входа и выхода.

А если вы постоянно ошибаетесь с торговыми сигналами для входа и выхода из сделок, то получать прибыль от торговли вам будет крайне сложно.

Вот почему успешные технические аналитики часто опираются на индикатор VIX, когда хотят оценить присутствие на рынке чрезмерно бычьих или медвежьих настроений, чтобы правильно спланировать свои дальнейшие действия.

Улучшение торговли за счет измерения страха

VIX - это один из так называемых "противоположных" индикаторов.

VIX - это один из так называемых "противоположных" индикаторов.

Он крайне полезен при определении того, достиг ли рынок точки экстремума в одном или другом направлении. В таких ситуациях данный индикатор, как правило, подает надежный сигнал о том, что рынок готов развернуться.

Когда большинство участников рынка считает, что открытие позиции в ту или иную сторону - это верный путь к успеху, количество сделок вдогонку движению непрерывно нарастает. К несчастью для них, к тому моменту, когда они "впрыгивают в уходящий поезд", рынок обычно уже готов к развороту в обратную сторону.

Другими словами, если толпа настроена очень по-бычьи, то пора уже подумывать об открытии сделок в шорт.

В подобных ситуациях, умные инвесторы просто используют индикатор VIX, чтобы иметь возможность определить, когда начинать делать ставки против общей массы трейдеров. Конечно, на первый взгляд, это противоречит здравому смыслу. Но это почти всегда работает, особенно - на волатильных рынках. Вот почему в определенные периоды рынка индикатор VIX может быть лучшим другом трейдера.

Когда рынок трендовый, очень многие пытаются поучаствовать в движениях, которые уже произошли.

Что представляет собой индикатор VIX?

Разработанный Чикагской биржей опционов в 1993 году, индекс волатильности CBOE (тикер ^VIX) является одним из наиболее популярных методов измерения волатильности на фондовом рынке.

Этот индекс, для расчета которого используются краткосрочные опционы Колл и Пут "при своих" (at the money), измеряет скрытую волатильность опционов по индексу S&P 500 за последующий 30-дневный период.

По сути, это дериватив от дериватива. Поэтому он, главным образом, выступает в качестве рыночного термометра. Как и в случае с любым термометром, его показания могут рассказать нам о состоянии рынка.

Значение ниже 20, как правило, считается медвежьим и говорит о том, что инвесторы пребывают в слишком благодушном настроении. В то же время, значения выше 30 говорят о наличии у инвесторов страха, что может служить бычьим сигналом, если исходить из стратегии противоположного (т.е. против толпы) инвестирования.

В этом случае разумно будет дождаться, пока VIX достигнет пика выше отметки 30 и начнет снижаться, а затем открывать сделки в лонг. При снижении волатильности акции, как правило, растут, позволяя хорошо заработать.

Такая картина регулярно повторяется. В среде биржевиков есть поговорка, которая гласит: "Когда VIX высоко, надо покупать".

Это связано с тем, что когда волатильность высокая и продолжает расти, значит толпа паникует. В результате, появляются продажи, основанные на страхе, и цены акций быстро падают. Такая ситуация создает короткое окно возможностей для тех участников рынка, которые хотят сделать выгодные покупки.

Индикатор VIX в действии

Приведем пару примеров того, как это работает в реальном мире.

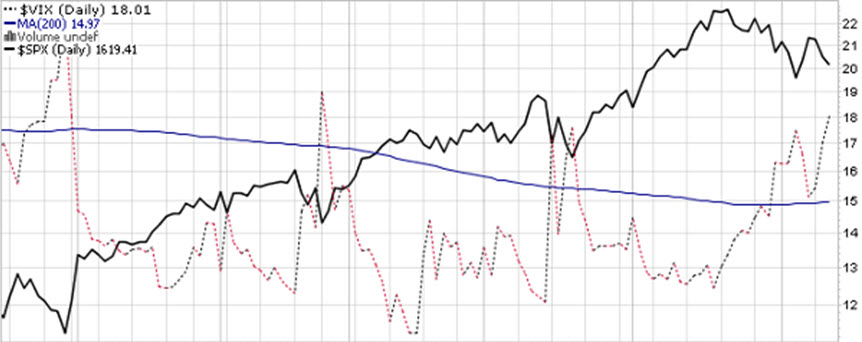

На графиках ниже можно увидеть три классических разворота S&P 500, которые имели место в 2008 году. Каждый из них можно было с успехом предсказать на основании VIX, используя в качестве базовой линии для каждого из движений 200-дневную скользящую среднюю.

Вот как это выглядит на графиках:

Как видим, каждый раз, когда VIX пробивал или касался 200-дневной скользящей средней, S&P 500 разворачивался и начинал снижаться. Неудивительно, что каждое из этих движений происходило, когда индекс говорил нам о том, что уровень страха - низкий.

Иногда VIX может пробивать скользящую среднюю и оставаться там. Тогда систему нужно применять наоборот. В таких случаях, VIX будет делать всплеск вверх к 200-дневной скользящей средней, а затем падать.

Идеальный пример такого переворота можно найти в 2010 году:

Обратный сценарий также в полной мере проявился в первой половине 2013 года. Каждый раз, когда VIX пробивал 200-дневную скользящую среднюю, он быстро падал. Эти всплески соответствовали падениям на графике S&P 500, где появлялись хорошие точки входа для торговли на отскоке рынка:

Учтите, что данная модель может переворачиваться, но всплески VIX представляют собой хорошую возможность для быстрого входа в рынок, независимо от того, какая именно модель действует в настоящий момент.

Каждая из указанных на графиках точек давала умным и дисциплинированным трейдерам возможность для легкого заработка путем игры против "мудрости" толпы.

Как играть на рыночной волатильности

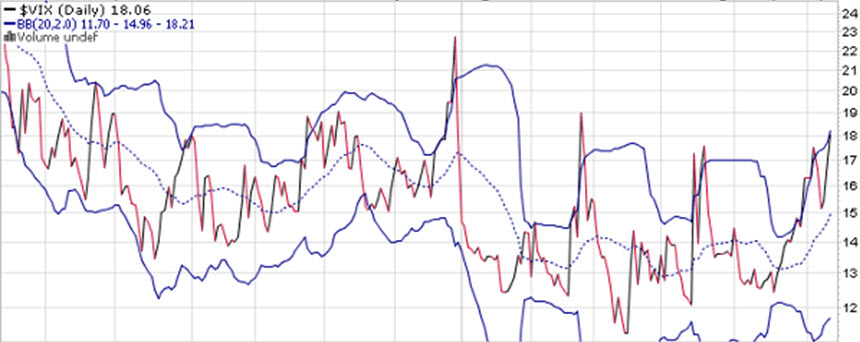

При торговле с помощью VIX можно успешно использовать не только значения - "ниже 20", "выше 30" и т.п. Это было бы слишком просто. Помимо этих уровней, умные трейдеры также учитывают движение цены в определенных пределах, например, с помощью Лент Боллинджера.

Например, на графике VIX ниже можно увидеть эти ленты в действии:

Волатильность падает или снижается, когда VIX периодически отскакивает от верхней или нижней границ диапазона.

Именно такие точки экстремума важны для тех, кто хочет торговать против толпы на разворотах.

Один из способов играть на таких движениях рынка - торговать двумя биржевыми фондами (ETF):

- Покупать iPath S&P 500 VIX Short-Term Futures ETN (NYSE: VXX), когда VIX опускается к нижней Ленте Боллинджера. Этот ETF растет, когда широкий рынок достигает вершины и начинает падать.

- Покупать Barclays Inverse S&P 500 VIX Short-Term Futures ETN (NYSE: XXV), когда VIX поднимается к верхней Ленте Боллинджера. Этот ETF растет, когда широкий рынок достигает дна и начинает идти вверх.

Эта стратегия может помочь вам воспользоваться присутствующими на рынке страхом и жадностью, чтобы получить хорошую прибыль, торгуя в моменты смены рыночных настроений. В определенные периоды рынка она может работать особенно хорошо. Поэтому ее стоит принять на вооружение.

В конце концов, о страхе и жадности мы можем знать наверняка лишь одно: они действуют постоянно, без перерыва. Надо лишь научиться использовать их с преимуществом для себя.

Пожалуй единственный индикатор, на который стоит оглядываться