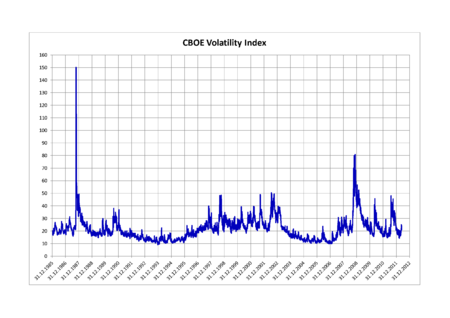

Для индекса волатильности фондового рынка Чикагской биржи опционов существует официально зарегистрированный тикер VIX. Он является весьма популярным инструментом для определения волатильности опционов на индекс S&P 500. VIX часто называют "индексом страха", его величина измеряется в процентах и соответствует ожидаемому движению индекса S&P 500 за предстоящие 30 дней. "VIX" является зарегистрированным торговым знаком CBOE.  VIX за 1985-2012 годы

VIX за 1985-2012 годы

История появления индекса волатильности для фондового рынка

Еще в 1986 году Дэн Галай и Мэнехем Бернер опубликовали свое исследование в статье под названием "Новые финансовые инструменты для хеджирования изменений волатильности" в журнале "Financial Analysts Journal". В статье была предложена идея индекса волатильности и формула для его вычисления. В 1992 году для создания индекса волатильности фондового рынка, который был бы основан на ценах опционов на индекс, Чикагской биржей опционов был приглашен Роберт Вэли. В 1993 году на пресс-конференции профессором Вэли был предложен индекс и объяснена его "природа". После этого CBOE рассчитали индекс VIX в режиме реального времени. Опираясь на исторический индекс цен опционов с начала 1986 года, профессором Вэли был проведено исследование, в котором был рассчитан ежедневный уровень VIX. Это исследование для CBOE было опубликовано в "Journal of Derivatives". Первая торговля фьючерсами на VIX началась 26 марта 2004 года на фьючерсной бирже CBOE, а с 24 февраля 2006 года появилась возможность обмена опционных контрактов VIX.

Технические аспекты VIX

Индекс VIX в режиме реального времени вычисляется Чикагской биржей опционов. Теоретически индекс представляет собой весовую смесь стоимости ряда опционов из индекса S&P 500. "Индекс страха" рассчитывается как квадратный корень из номинала колебаний курса свопа на срок в 30 дней, начиная с сегодняшнего дня. Следует понимать, что VIX является волатильностью изменения свопа, а не волатильностью самого свопа. Расчет индекса VIX требует динамического хеджирования, в то время как простое изменение свопа может быть продублировано через простой пут и кол. VIX стал своеобразным приемником, в качестве предпочитаемого индекса волатильности, более старого индекса VXO, который являлся мерой вменяемой волатильности и рассчитывался с использованием тридцатидневных опционов "at-the-money" (при своих) на индекс S&P 100. Несмотря на то, что единицей измерения VIX являются не доллары, а проценты, существует большое число производных инструментов основанных на "индексе страха", включая: - биржевые опционы VIX - фьючерсные контракты VIX - временные фьючерсы VIX S&P 500 (NYSE: VXZ) и краткосрочные фьючерсы VIX S&P 500 (NYSE: VXX) - временные фьючерсы VIX ETF (NYSE: VIXM) и краткосрочные фьючерсы VIX ETF (NYSE: VIXY) - VIX S&P 500 ETF (LSE: VIXS)

Интерпретация "индекса страха"

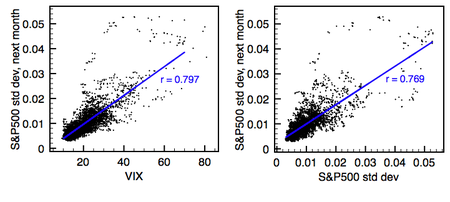

Значение VIX измеряется в процентах и приблизительно приводится к движению, которое ожидается в индексе S&P 500 на протяжении ближайших 30 календарных дней, после чего пересчитывается на год. Допустим, что значение VIX составляет 15, это составляет 15% ожидаемого годового изменения. Предположим, что на рынках индексных опционов ожидают движение S&P 500 вниз или вверх на 15% / √12 = 4,33% в течение следующего периода в 30 дней. Следовательно, на индексные опционы дается оценка с вероятностью 68% (величина одного стандартного отклонения), что величина изменений в S&P 500 в течение 30 дней составит не меньше 4,33% (вниз или вверх). Второе названия VIX "индекс страха" вовсе не означает, что высокое значение индекса будет означать то, что акции будут падать. VIX является мерой воспринятой рынком волатильности в любом направлении. На практике, инвесторы ожидающие большую волатильность вверх не будут продавать потенциально-растущие колл-опционы на акции не получив за это крупную премию. Участники рынка, которые покупают опционы, будут готовы заплатить эту высокую премию, только ожидая большое движение вверх. В результате суммарное увеличение цен колл-опционов, растущих акций будет способствовать росту VIX, как и суммарный рост премий на пут-опционы падающих акций, которое случается, когда продавцы и покупатели уверены в будущем резком падении. Когда предполагается бурный рост или резкое падение рынка, продавцу опциона одинаково опасно выписывать любой опцион, так как он потеряет деньги в случае любого сильного движения. Следовательно, высокое значение VIX означает только то, что инвесторы видят большой риск в возможном резком рыночном движении. При ожидании участниками рынка огромных движений наблюдаются наиболее высокие значения индекса. Существует формула Блэка-Шоулза, которая для оценки стоимости опциона от изменчивости базовых активов использует модель динамики курсов акций.  Результаты VIX (рисунок слева) в сравнении с прошлой волатильностью (рисунок справа) в качестве прогноза волатильности на 30 дней. Временной период январь 1990 - сентябрь 2009 Синие линии указывают на линейную регрессию, которая приводит к показанным коэффициентам корреляции обозначенных буквой "r". Следует обратить внимание на то, что VIX имеет практически ту же самую прогнозирующую способность, что и прошлая волатильность, так как показанные коэффициенты корреляции являются практически идентичными. Если обратиться к историческим данным, то можно увидеть, что при значениях VIX менее 20 на рынке прогнозируется достаточно "благоприятный климат" с низкими рисками. Когда VIX падает слишком низко, он отражает удовлетворенность, что опасно из-за ожидания участниками рынка скорого повышения цен. Когда значение VIX больше 20 прогнозируется обстановка с повышенными рисками и страх заполняет рынок. Например, во время жилищного кризиса в 2008 - 2009 годах VIX показывал значение более 50. Не трудно понять, что это означало.

Результаты VIX (рисунок слева) в сравнении с прошлой волатильностью (рисунок справа) в качестве прогноза волатильности на 30 дней. Временной период январь 1990 - сентябрь 2009 Синие линии указывают на линейную регрессию, которая приводит к показанным коэффициентам корреляции обозначенных буквой "r". Следует обратить внимание на то, что VIX имеет практически ту же самую прогнозирующую способность, что и прошлая волатильность, так как показанные коэффициенты корреляции являются практически идентичными. Если обратиться к историческим данным, то можно увидеть, что при значениях VIX менее 20 на рынке прогнозируется достаточно "благоприятный климат" с низкими рисками. Когда VIX падает слишком низко, он отражает удовлетворенность, что опасно из-за ожидания участниками рынка скорого повышения цен. Когда значение VIX больше 20 прогнозируется обстановка с повышенными рисками и страх заполняет рынок. Например, во время жилищного кризиса в 2008 - 2009 годах VIX показывал значение более 50. Не трудно понять, что это означало.

Корректен ли VIX?

Существует мнение, что волатильность VIX является прямым представлением неспособности человека оценивать неизвестные факты и эффективно осмысливать риски. В 2008 году индекс волатильности был ниже 20, когда уже все знали, что существующие проблемы начинают выходить из-под контроля. После этого VIX конечно скорректировал предыдущее предположение, выскочив далеко за пределы разумного, поскольку паника вывела опционные премии (страховые цены) "на орбиту". Чрезмерное спокойствие снова установилось после того как индекс упал. В 2009, 2010 и 2011 годах VIX показывал огромные пилообразные движения, пытаясь найти область равновесия между математикой и восприятием. Нужно учитывать тот факт, что при поиске среднего значения VIX нельзя обойтись без двух явных факторов. Первый - это понимание экономического и политического климата, а второй - это математика или реальная фундаментальная значимость. Есть математическая действительность и понимание, а VIX находится где-то посередине. На данный момент VIX справедливо оценен в диапазоне 20 пунктов (+/-2). При изменении рыночных, экономических или политических условий изменится и среднее справедливое значение индикатора.

Активность VIX опционов и их взаимосвязь с динамикой рынка

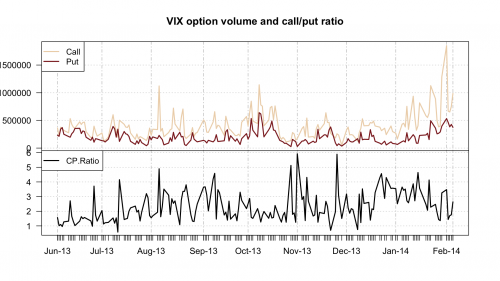

Исходя из анализа объемов торговли опционами, можно сделать предположение, что сильные отклонения от среднего торгового объема могут говорить о существенном изменении настроений инвесторов и "капитуляции" трейдеров в конце значительных трендов. Однако, несмотря на высокую ценность прогнозов на основе активности VIX опционов в предыдущие периоды рыночной истории, в последнее время это предположение не находит подтверждения и эти индикаторы не имеют реальной предсказательной ценности  Объем торговли опционов VIX и соотношение путов и коллов В начале февраля наблюдалось падение рынка, тогда объемом торговли опционами VIX был установлен новый дневной рекорд равный 2,4 миллионов контрактов. Взлет рыночной активности был достаточным для того чтобы уравновесить увеличение покупок коллов на VIX: 1,8 миллионов коллов, но более 530 тысяч путов (на 3 февраля), что давало соотношение коллов к путам всего 3,47. Не менее любопытен факт того, что перед всплеском рыночной волатильности (в конце декабря) это соотношение находилось в районе 3,3. Следующие графики иллюстрируют отношение коллов к путам и изменения S&P 500 через день, неделю, месяц.

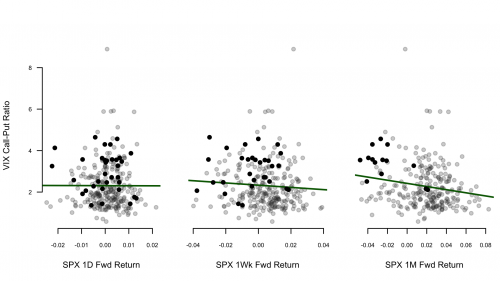

Объем торговли опционов VIX и соотношение путов и коллов В начале февраля наблюдалось падение рынка, тогда объемом торговли опционами VIX был установлен новый дневной рекорд равный 2,4 миллионов контрактов. Взлет рыночной активности был достаточным для того чтобы уравновесить увеличение покупок коллов на VIX: 1,8 миллионов коллов, но более 530 тысяч путов (на 3 февраля), что давало соотношение коллов к путам всего 3,47. Не менее любопытен факт того, что перед всплеском рыночной волатильности (в конце декабря) это соотношение находилось в районе 3,3. Следующие графики иллюстрируют отношение коллов к путам и изменения S&P 500 через день, неделю, месяц.  Данные с начала 2013 года (черными точками отмечены значения на 18 декабря) Выводы: 1. В 2013 году и начале 2014 года на недельных и дневных горизонтах нет явных изменений в предсказательной силе отношения коллов к путам по сравнению с исследованиями проведенными ранее. 2. На месячном горизонте индикатор имеет несколько большее предсказательное значение, в неправильном направлении к интуитивному пониманию, так как более высокое отношение коллов к путам склонно предшествовать месяцам с плохими результатами . 3. Экстремальное увеличение значений отношения (выше 5) согласуются с положительными ожиданиями рыночных изменений на каждом горизонте, но суммарного количества таких наблюдений явно не хватает.

Данные с начала 2013 года (черными точками отмечены значения на 18 декабря) Выводы: 1. В 2013 году и начале 2014 года на недельных и дневных горизонтах нет явных изменений в предсказательной силе отношения коллов к путам по сравнению с исследованиями проведенными ранее. 2. На месячном горизонте индикатор имеет несколько большее предсказательное значение, в неправильном направлении к интуитивному пониманию, так как более высокое отношение коллов к путам склонно предшествовать месяцам с плохими результатами . 3. Экстремальное увеличение значений отношения (выше 5) согласуются с положительными ожиданиями рыночных изменений на каждом горизонте, но суммарного количества таких наблюдений явно не хватает.

Как торговать VIX?

В отличие от промышленного индекса Доу Джонса или индекса S&P 500 невозможно инвестировать непосредственно в индекс Чикагской опционной биржи (VIX). Некоторые трейдеры пытались найти лазейку, но сегодня не существует способов для того чтобы торговать VIX напрямую. Единственным методом его торговли является покупка и продажа ценных бумаг, которые отслеживают VIX.

VIX в лонг Для обычного трейдера существует пять способов для покупки VIX: 1. Купить маржинальный торгуемый на бирже продукт (Exchange Traded Products , ETP), который отслеживает ежедневные процентные движения индекса VIX. В настоящее время лучшими из них с точки зрения краткосрочного отслеживания являются UXVY от ProShares и CVOL от Citigroup. 2. Купить VXX от Barclays (краткосрочно) или торгуемые на бирже облигации (Exchange Traded Note , ETN) VXZ (среднесрочно) или один из их конкурентов, которые появились на рынке. 3. Купить колл опционы на VXX или VXZ (у VIXY ProShares и VIXM также есть опционы). 4. Купить опционы на UVXY (двукратная маржинальная версия VXX). 5. Купить колл опционы VIX / продать в шорт пут опционы VIX .

VIX в шорт Набор ценных бумаг, которые пытаются отследить обратное движение VIX индекса, включает: 1. Фьючерсные контракты на волатильность (фьючерсы CBOE VIX); 2. Опционы по контрактам на волатильность (опционы CBOE VIX); 3. Торгуемые на бирже облигации (Exchange Traded Notes, ETN) VXX & VXZ от VelocityShares, ProShares, и инвестиционного банка UBS (переходящая смесь фьючерсных контрактов, которая торгуются как акции); 4. Опционы на VXX, VXZ, UVXY, SVXY; 5. Обратные фонды, которые пытаются расти, когда волатильность падает: - ETN VelocityShares XIV (цель – ежедневная краткосрочная обратная прибыль). Смотрится как хороший инструмент для этого; - ETF ProShares SVXY (цель – ежедневная краткосрочная обратная прибыль). Это единственный ETF (в противоположность ETN) в этой области. - ETN VelocityShares ZIV (цель – ежедневная среднесрочная обратная прибыль); - ETN IVOP Barclays (шорт VXX, который начал торговаться 16 сентября 2011 года). Не рекомендуется – низкое плечо. - ETN XXV Barclays (шорт VXX, который начал торговаться 19 июля 2010 года). Не рекомендуется – очень низкое плечо. 6. CVOL (маржинальная смесь фьючерсных контрактов плюс шорт S&P500).

Заключение

VIX является полезным инструментом и индикатором. Он является хорошим показателем того, где на данный момент торгуется опционная премия в индексе S&P 500. Важно понимать, что VIX в своем текущем или прогнозирующем значении волатильности S&P 500 не может быть правильным или неправильным. Он всего лишь показывает, где рынок готов торговать текущей ценой риска или премией. В крайних проявлениях можно видеть, что VIX может ошибаться, но эти ошибки быстро компенсируются. Основной работой любого трейдера, инвестора и риск-менеджера с индексом VIX выражается в понимании того что он собой представляет для того чтобы как можно точнее найти диапазон точности и после этого определить приводят ли жадность и страх его к крайнему проявлению.