В одной руке клоун держал связку шариков всех цветов, словно какой-то огромный спелый фрукт.

В другой руке — кораблик Джорджа.

— Хочешь свой кораблик, Джорджи? — Клоун улыбнулся.

И Джордж улыбнулся. Ничего не смог с собой поделать. На такую улыбку нельзя не ответить.

— Конечно, хочу.

Клоун рассмеялся.

— «Конечно, хочу». Это хорошо! Это очень хорошо! А как насчет шарика?

— Ну… конечно. — Он потянулся вперед… а потом с неохотой отвел руку. — Я ничего не должен брать у незнакомых людей. Так говорил мой папа.

Добрый день, уважаемые читатели.

Мы не встречались с первого отчета МСФО, за это время поднакопилось достаточно много информации для разбора. На самом деле ее собралось так много, что впору было бы провести вебинар, но меня внезапно накрыл бронхит и я подумал что вещать на азбуке морзе из кашля не самая притягательная идея, хоть и оригинальная. Плюс я до последнего надеялся, что Протек таки выпустит в открытый доступ свой отчет МСФО к выходным и даже проверил его выход перед написанием статьи, но, увы, компания не оправдала мои благие намерения.

Темы последних дней это множественные РСБУ, пара МСФО и конечно же дивиденды! Да, к слову про дивиденды было бы вспомнить, что ЦБ РФ снизил ключевую ставку, но по-моему эта тема уже настолько набила оскомину, что я буквально представляю скучающий взгляд пробегающий строки про это.

В поледнее время я все больше внимания отдаю фактическим событиям и все меньше соцсетям и форумам. Невероятно, как на совершенно ровном месте они раскачивают метроном тревожности, усиливая колебания сомнения. И вроде нет ничего сложного в работе с портфелем. Мы выбираем адекватные бизнесы, занимаем там миноритарные доли. Конечно, стараемся выбирать лучшие, для этого приходится чуть поработать с информацией, но в большинстве случаев хватает и просто хороших. Пока время работает на нас мы вроде и осознаем, что будущего не знает никто, его бесполезно прогнозировать, стало быть еще менее полезно о нем переживать. Все на что мы влияем это как распределить доли в портфеле, где закрыть плюсовую сделку или сколько ждать. Нигде нет оснований для переживаний, стало быть если они есть — они иррациональны. «Есть три ловушки, которые воруют радость и мир: сожаление о прошлом, тревога за будущее и неблагодарность за настоящее.»

Пока мы ждем МСФО нам в качестве аперитива подают РСБУ и операционные отчеты. Отчетность РСБУ, отражающая лишь деятельность головной компании не может быть стопроцентным ориентиром (особенно для крупных компаний), тем не менее служит определенным вектором. Это короткий документ, который может являться интересным в следующих моментах (рассмотрим на примере Алросы, только потому что там хорошее качество документа).

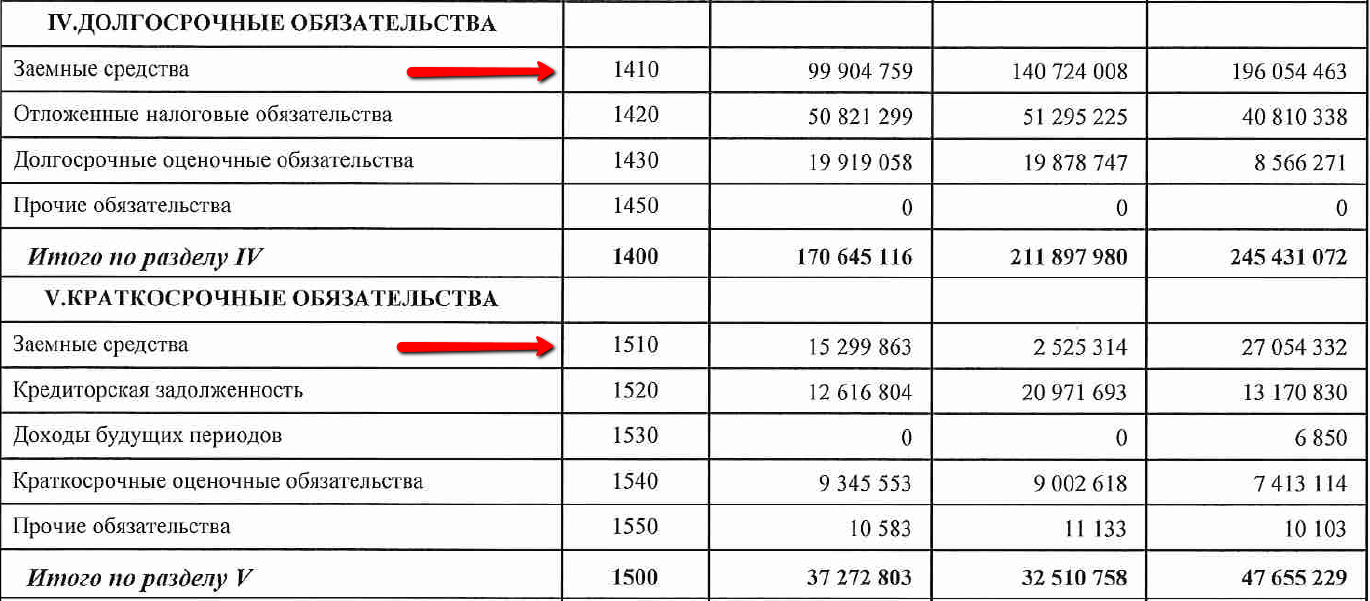

1) изменение чистого долга

Ничего особенного, в обязательствах мы находим знакомую строчку «Заемные средства», которые делятся на краткосрочные и долгосрочные. Их структура может меняться, например мы видим на скрине, что одни увеличиваются, другие уменьшаются. Компании сейчас пользуются возможностью и реструктурируют займы, поэтому вместе с размером будет меняться и их структура. Величину заемных средств мы уменьшаем на краткосрочные финвложения и ДС и эквиваленты.

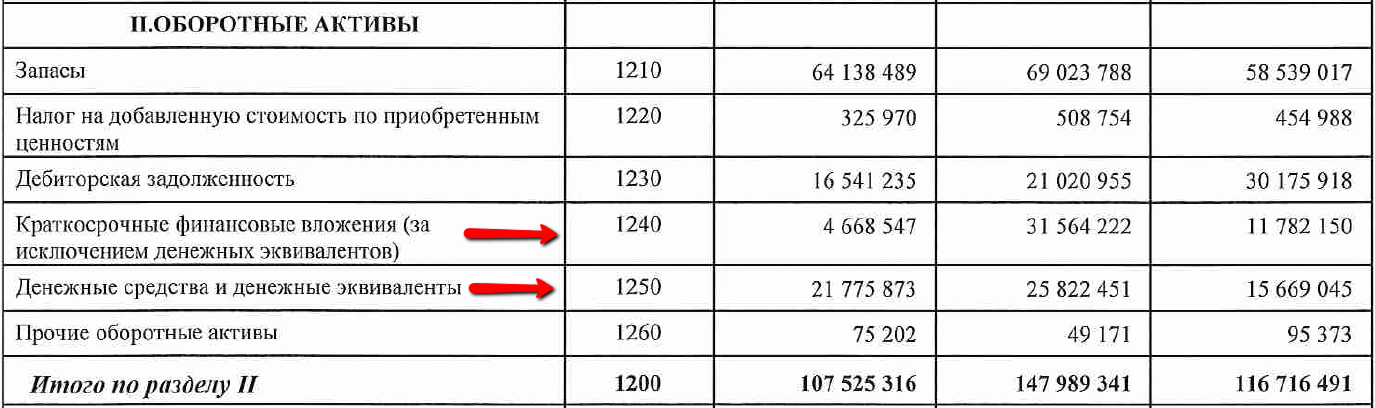

Мы находим нужные строчки в оборотных активах. Разумеется, крупная компания ведет гораздо более широкую деятельность, имеет займы на дочках, имеет заемные отношения с дочками итд, но здесь мы можем получить короткий тизер на вопрос «как там оно». Реальный чистый долг будем считать уже по МСФО.

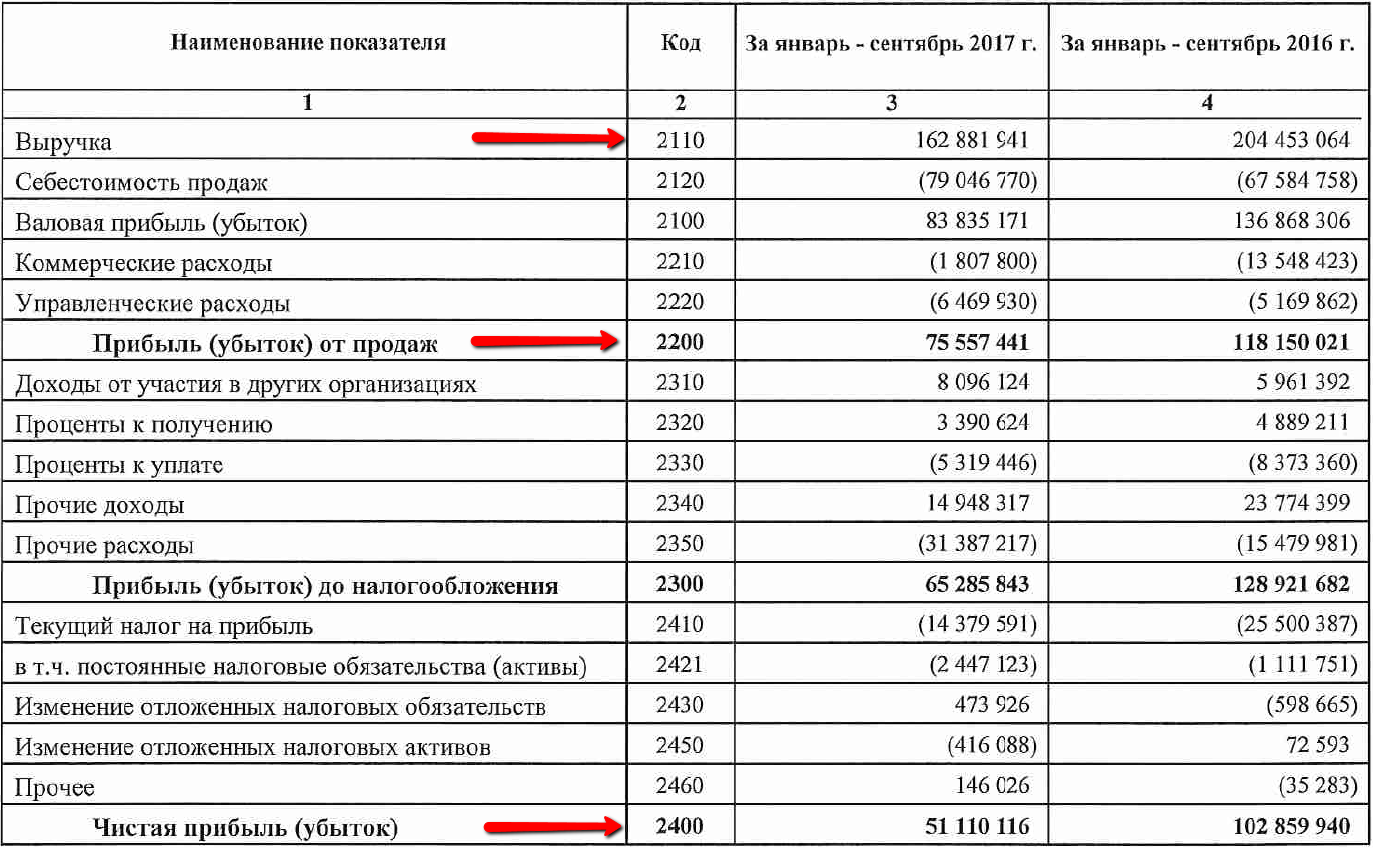

2) динамика выручки и операционной прибыли

Показатель чистой прибыли в большинстве здесь еще более бессмысленный для анализа, чем в МСФО. Если, конечно, вы не имеете с дело с привилегированными акциями. Для составления предварительного взгляда мы сопоставим однонаправлена ли динамика выручки и прибыли от продаж (аналог операционной прибыли) и какова она. Например, у Алросы мы видим абсолютно однонаправленную динамику, но разве ж кто-то ждал сильного отчета от этой компании?

Совсем другое дело, когда в Лукойле нам рапортуют о солидном увеличении чистой прибыли, но при этом мы видим, что выручка снизилась с 180 млрд. до 114 млрд., а прибыль от продаж с 148 до 74. Всю погоду сделали прочие доходы, при этом РСБУ не приводит нам никаких пояснений в примечаниях (но мы-то помним про продажу алмазного бизнеса в начале года).

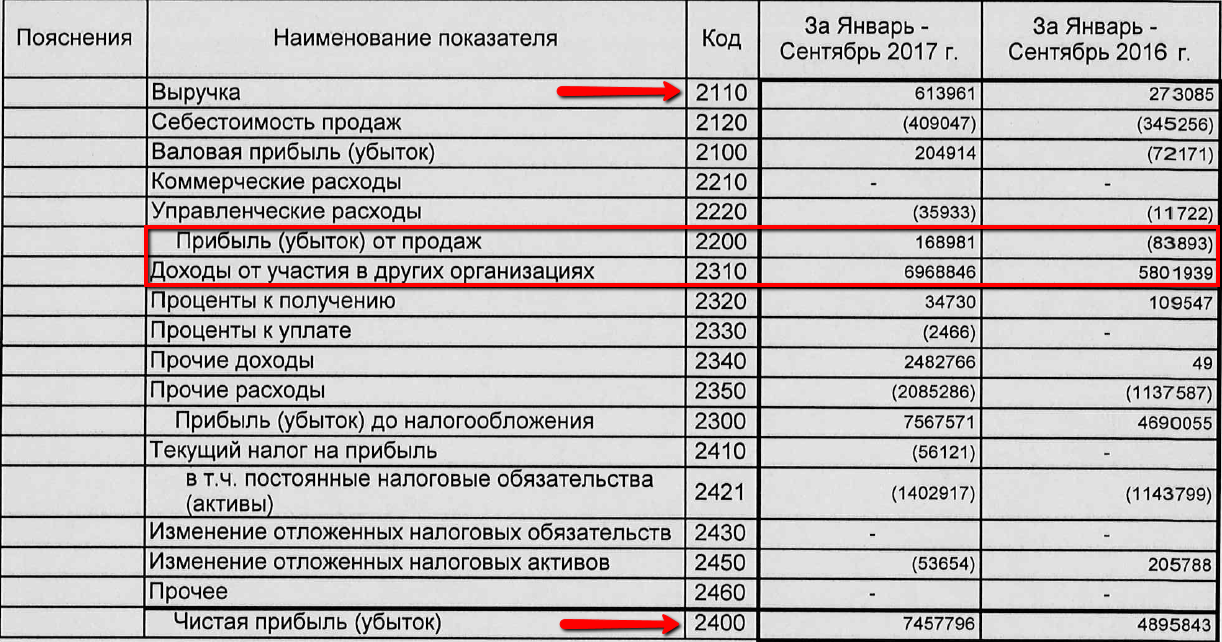

Есть и такие отчеты, где не сразу поймешь, что все хорошо.

Серьезно, Протек, вы большие молодцы, но научитесь, пожалуйста ставить пробелы между разрядами цифр. В данном случае помимо общей положительной динамики (рост выручки, прибыли от продаж) мы видим, какое огромное влияние оказывают доходы от участия в других организациях. Впрочем, это соответствует профилю компании.

Коротко о прошедших РСБУ

— Протек: отличный отчет. В текущем году компания сменила акцент на рост и по всей видимости все идет по плану.

Признаться, я не ожидал промежуточных дивидендов, но компания рекомендовала 5,67 руб., хотя и совершенно не обязана была это делать. По каким-то причинам, мажоритарий поддерживает дивидендные выплаты, что с одной стороны приятно, с другой важно будет оценить как текущая ставка на рост с этим согласуется. Это напоминает мне Акрон, который и строит и дивы платит, но при этом растит займ (благо займы становятся дешевле, что благоприятно для денежного потока). С учетом текущей выплаты, не жду выплаты от Протека по итогам года.

— Алроса: ожидаемо слабо. К бумаге много негатива и это замечательно. При возможности докупить бумагу по 70-71, я с удовольствием сделаю это. Компания ожидает выплату по дивидендам в районе 5,9 руб., на этих ценах дивидендная доходность отличнейшая, а когда компания получит страховку, сдвинутся мультипликаторы и все начнут ее рекомендовать, таких цен уже не будет.

— Лукойл: приятно, что делятся, но в операционном плане все тухловато. По дивидендной политике Лукойл старается платить минимум 200 руб., в этом году получим 85. Пока просто буду держать и получать дивиденды, посмотрим какие тузы в рукаве есть у постоянно подкупающего акции менеджмента.

— Сети: МРСК Волги и ОГК-2 блестяще, ФСК ЕЭС умеренно позитивно, Россети ожидаемо. Ну что тут сказать… еще Марк Твен завещал нам «Лучше молчать и казаться дураком, чем открыть рот и окончательно развеять все сомнения». Сектор в состоянии ожидания.

— Распадская: ожидаемо блестяще и тут тоже нечего добавить. Очень хочется пожелать им, чтобы никаких форс-мажоров у них не случилось и дело здесь, конечно, не только в деньгах.

Перейдем к имеющимся МСФО. После Северстали отчеты выпустили Новатэк, Дикси и НЛМК. Отчет Новатэка мне понравился, ничего прорывного, но в целом ситуация стала чуть лучше. Я разбирал полугодовой отчет в более ранних статьях и можно просто почитать этот разбор, все выводы актуальны до сих пор. Бизнес растет, рентабелен, недешев, а с получением результатов от Ямал СПГ станет еще интереснее. Я нечасто покупаю истории роста, но тут даже немного пожалел, что не взял по 600, когда была возможность. Также на руках у меня нет бумаг Дикси и НЛМК, но поговорить тут как раз есть о чем.

Разгромный отчет Магнита обрушил котировки, я очень много шортил его фьючами в текущем году, но до кульминации, к сожалению, не досидел. Все шортовые сделки были спекулятивными, в итоге когда бумага рванула вниз, у меня все шорты уже были закрыты с плюсом, не оставил ни одного контракта на среднесрочное падение. Остается загадкой, почему Магнит упал именно сейчас, а не много месяцев назад, но тут уж что есть то есть. Посмотрим, как дела у Дикси и в этом нам поможет отличнейшая презентация от самой компании.

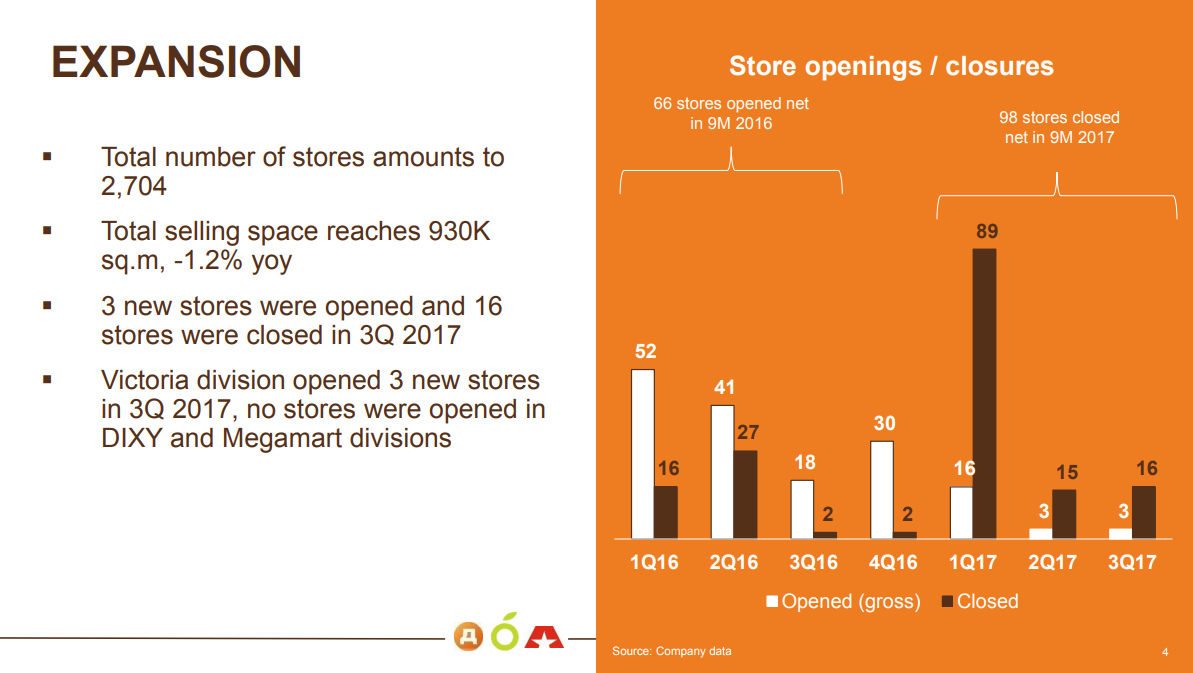

Если в начале года я писал, что капекс Магнита съест весь денежный поток, то здесь мы видим, что слайд «Рост» на самом деле показывает, как бизнес сокращался. Компания активно закрывала магазины.

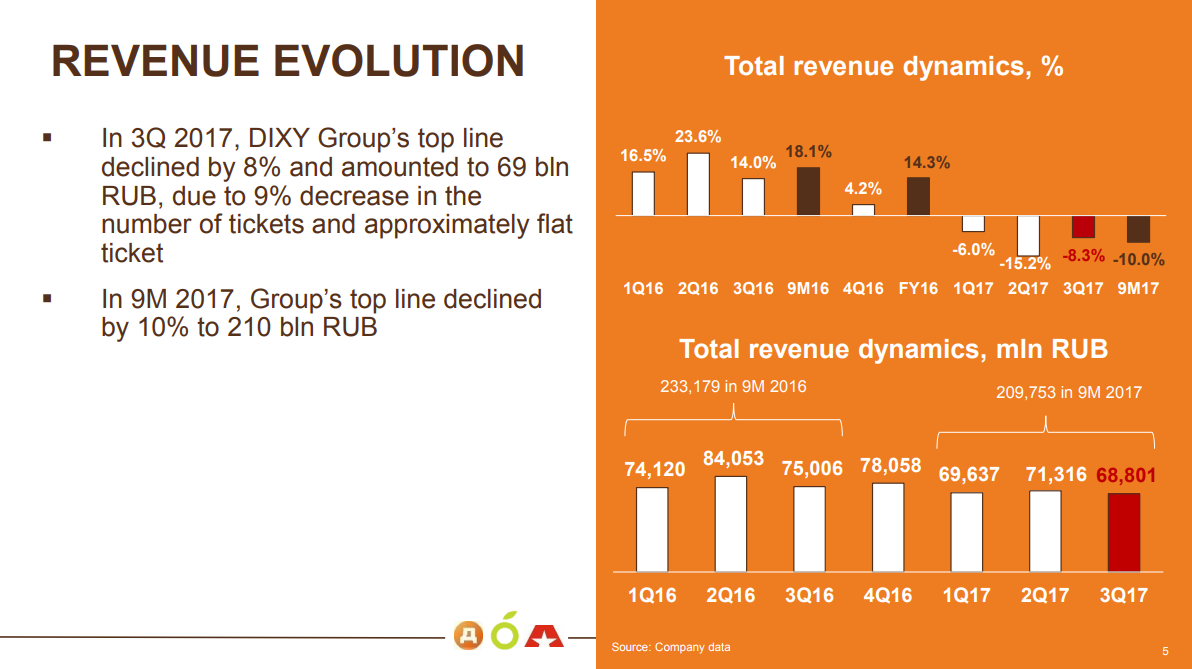

Логично, что с момента, когда закрытые магазины стали превышать открытые, выручка стала сокращаться.

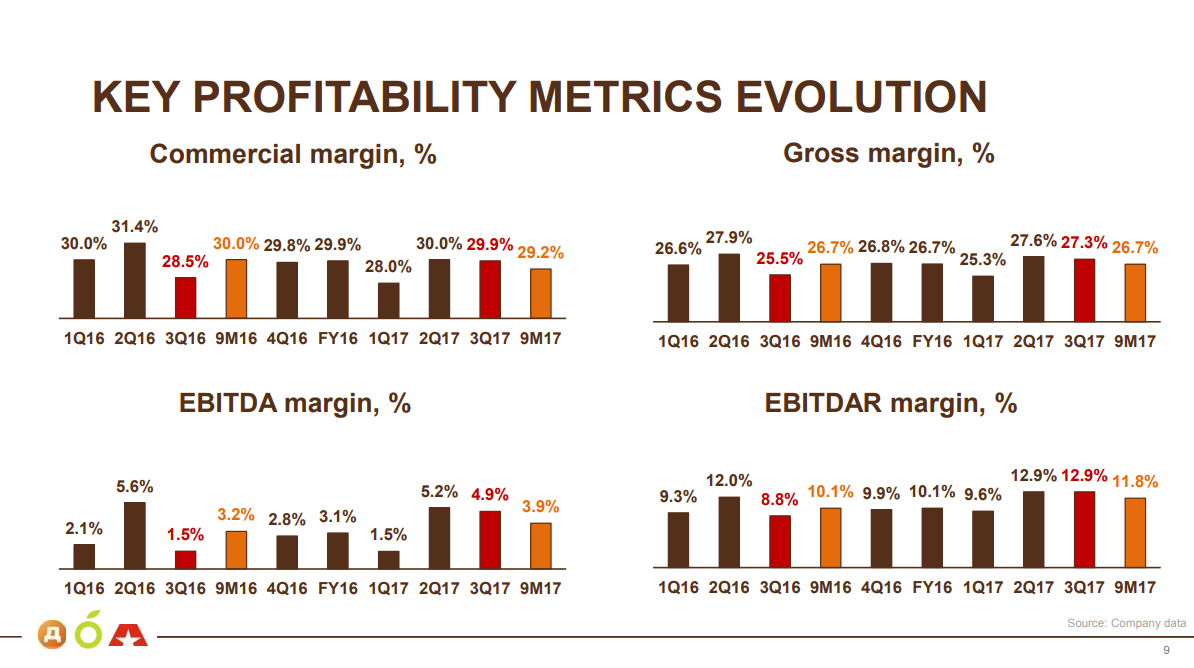

Важно, что при всем этом эффективность их осталась прежней.

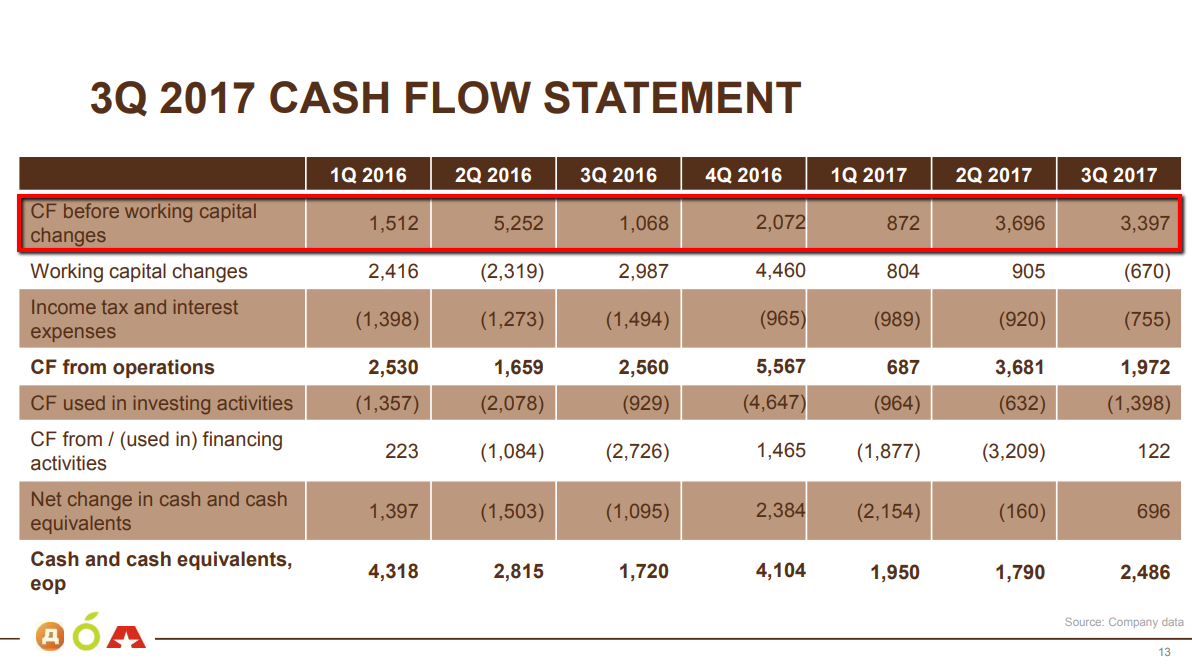

Слайд, который в большей степени привлек мое внимание. Поставленные в условия жесточайшей конкуренции Дикси стабильно имела положительный поток от операционной деятельности. В этом ей помогала стабильно положительная EBITDA (или операционный поток до изменения оборотного капитала) и положительные изменения оборотного капитала.

Положительные изменения оборотного капитала подразумеваеют

— уменьшение дебиторской задолженности

— уменьшение запасов

— уменьшение депозитов по договорам аренды

— уменьшение предоплаты

Иными словами их стратегия помогала удерживать адекватный денежный поток при снижении капекса и отсутствии дивидендов. Позже в этом году Дикси занялась выкупом собственных акций, что солидно их разогнало (лично я подобного эффекта на котировки не ожидал).

Денежный поток подтверждает жизнеспособность компании, но посмотрим на ее оценку. Текущая капитализация Дикси примерно 39,5 млрд. руб. иными словами чуть более чистого долга компании, возьмем общую оценку 72 млрд. руб. Если взять за основу денежный поток до изменения оборотного капитала за последние 12 месяцев, то стоимостные оценки получатся EV/EBITDA = 7,2, Net Debt/EBITDA = 2,9. У компании по расчетам EBITDA повыше, поэтому результат несколько лучше, я предпочитаю учитывать все корректировки. В стоимости займа есть пространство для рефинансирования.

Итог. Компания ведет разумную политику, она дает результаты и те кто ищут гадкого утенка, который может стать лебедем (причем не черным), вероятно в ритейле его нашли. Это явно не банкрот и денежный поток, являясь кровеносной системой компании, хорошо ее поддерживает. Но вместе с тем Дикси вне моего поля интересов, поэтому я предпочту порадоваться их успехам со стороны.

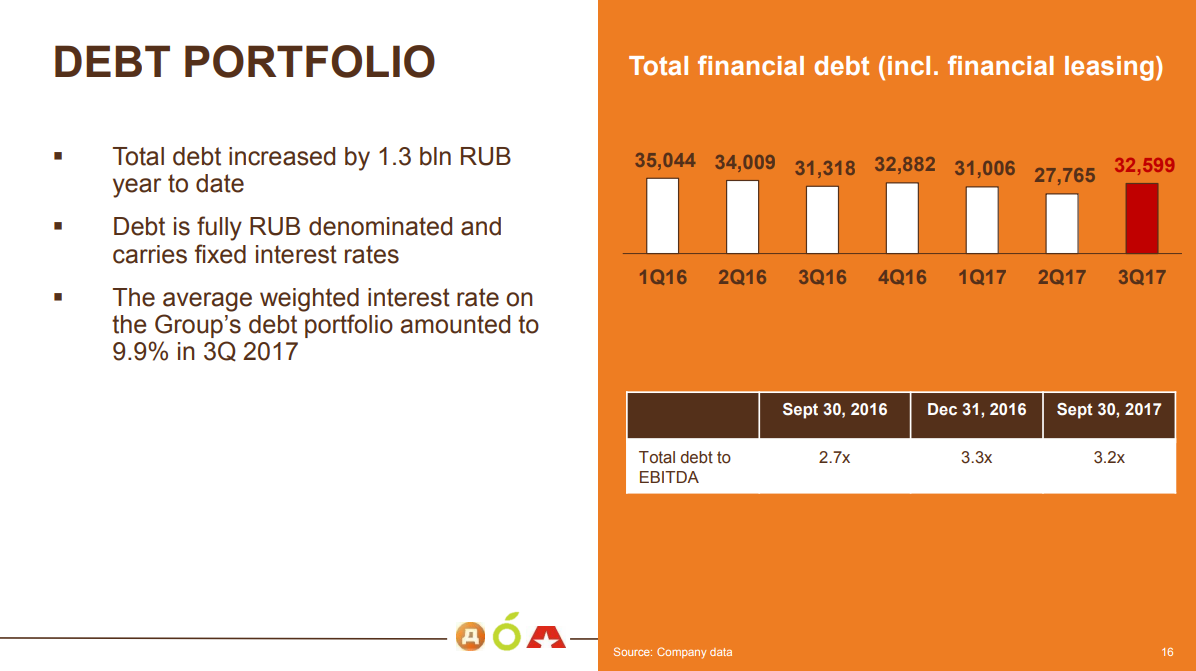

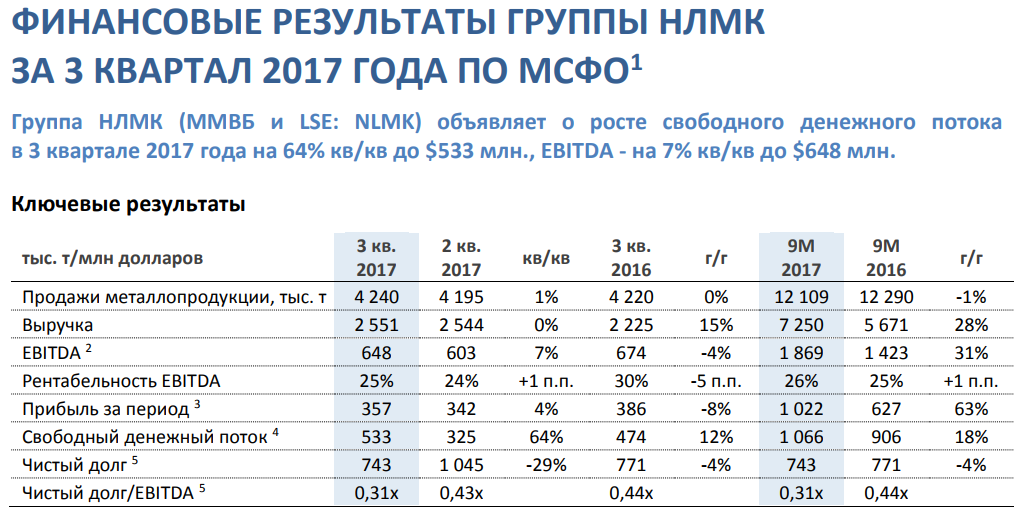

Коротко поговорим об НЛМК. Бумаги сейчас на максимумах, но по стоимости сравнимы с Северсталью. Цены на сталь поддерживают результаты, компания имеет отличный показатель чистого долга, и пока это значение не поднялось до 1.00, акционеры наслаждаются дивидендами в размере 50% от денежного потока.

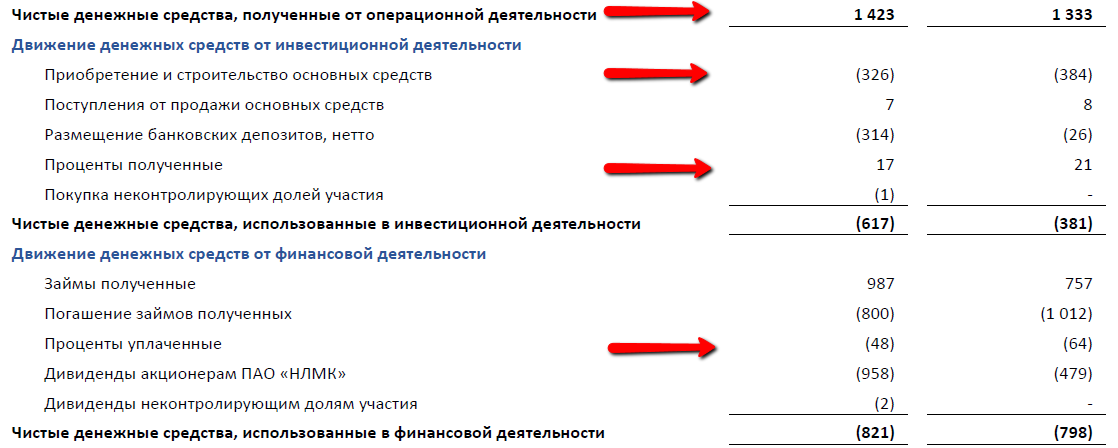

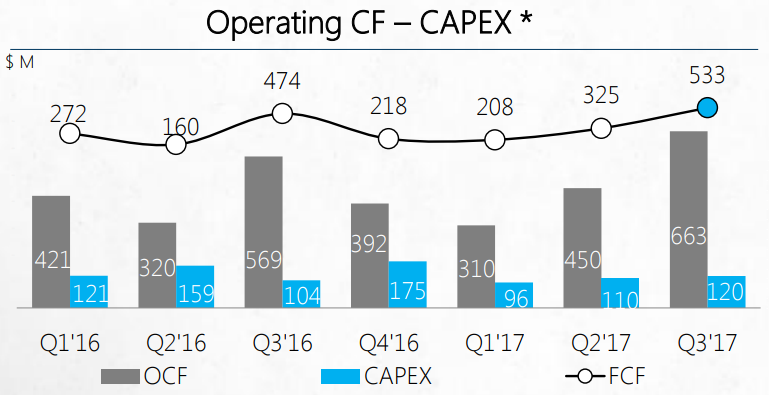

Расчет денежного потока компания приводит в комментариях к пресс-релизу. Поступления от продажи основных средств они не учитывали, но и число там небольшое, не оказывающее решающего влияния на результат. Итого рекомендованный дивиденд 5,13 руб. или 3,8% к текущим котировкам, невероятный результат в годовых. Компания очень довольна результатами и считает, что годовой план уже перевыполнен.

Поскольку мы не можем прогнозировать цены на сталь (компания ожидает сезонного снижения продаж в 4 квартале, плюс уже выплонив годовой план явно расслабятся), а стало быть операционный поток, отметим, что есть и другой риск для дивидендов — увеличение капекса. Впрочем, здесь компания очень осторожна в суждениях, что подтверждают синие столбики диаграммы.

Хоть я очень люблю дивиденды, отмечу, что в самой компании какой-то особой дешевизны нет. Все выглядит отлично для тех, кто входил раньше и лучшая рекомендация для них «держать» и получать дивиденды. Пока компания не ввяжется в солидную стройку или покупку дивидендная идея даже в случае некоторого снижения будет давать хорошую доходность. Вместе с тем нужно понимать, что какой-то специальной заинтересованности у компании платить такие дивиденды — нет, поэтому платятся они потому что из трех вариантов «долг/капекс/дивиденды» на первые два деньги временно не нужны.

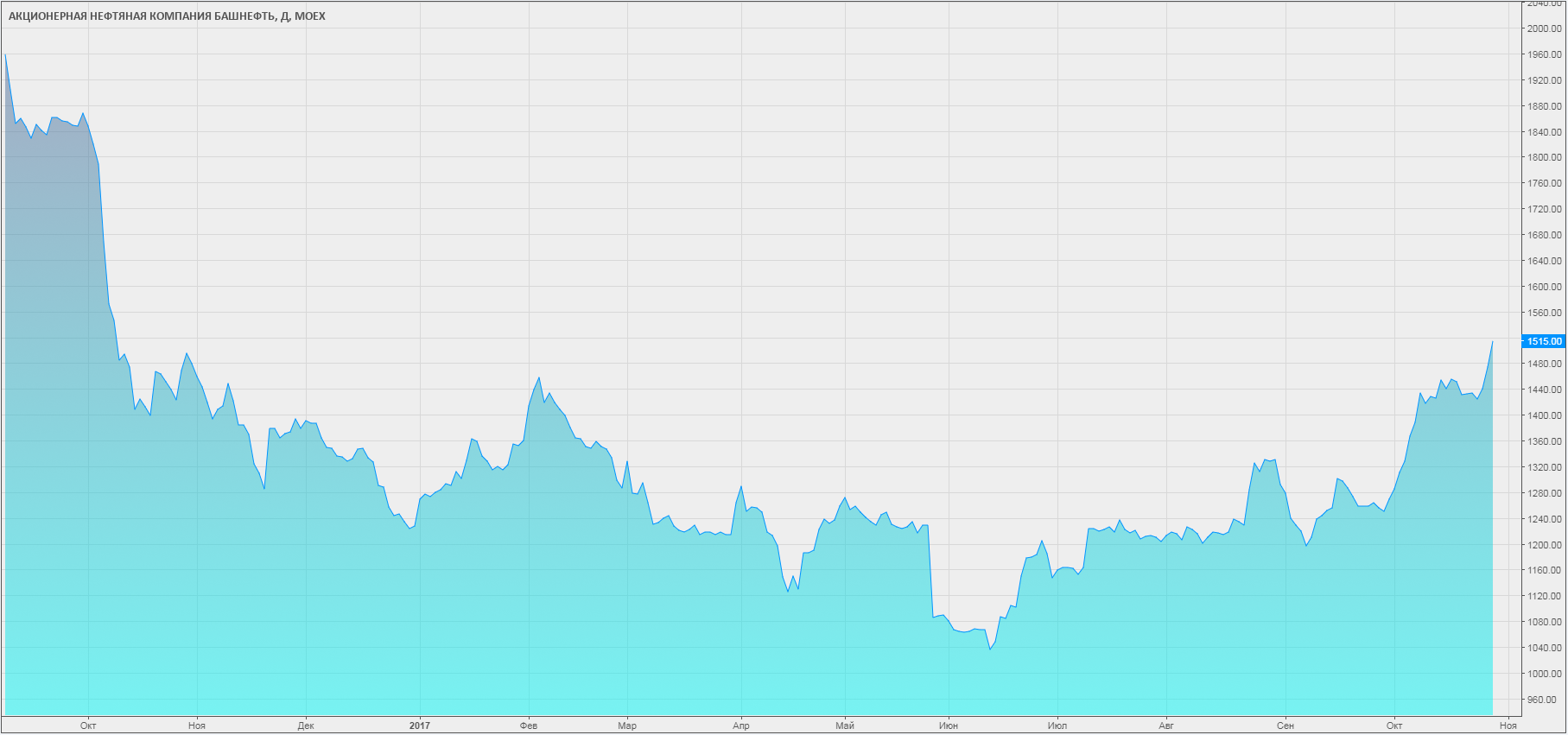

Осталось только одно сложное решение, которое исходя из текущей информации стоит обдумать. В пятницу произошло событие, которого мы ждем уже много месяцев — рекомендация по дивидендам Башнефти. Основной вопрос заключается в том, что делать сейчас с бумагами: продавать по факту новости и всеобщем оживлении или держать, расчитывая на хороший поток в будущем. Есть и промежуточный вариант, т.е. подержать какое-то время и продать на основе некого факта (тогда вопрос, что за факт это должен быть).

Морально очень тяжело взять шарик из рук господина Сечина, но вместе с тем пока идет суд с Системой полностью избавляться от этих бумаг нецелесообразно. Поэтому я решил выходить частями, немного закрою если сейчас котировки прибавят на размер ожидаемой дивидендной доходности. Если она уже в цене и роста не будет, тогда закрою часть в случае дивидендного гепа. Далее по факту вышедшей отчетности и результатам судебно разбирательства закрою еще часть.

На этом все, желаю всем успешной торговли и взвешенных решений. Всего доброго!

Доброго вечера, Григорий. Спасибо за обзор, ваш взгляд на риски компаний очень интересен. Помнится, ранее у вас было желание подкупать хороших энергетиков на откате. В связи с новостями об отмене дивидендов по дочкам россетей их немного спустили, насколько адекватна, с вашей стороны, конечно, была бы их покупка на этой просадке с учетом отмены выплат? Или они и без просадки были все еще дешевы на своих отчетах?