Опишу несколько приемов, которые каждый день используются профессиональными трейдерами. Построение двухмерного графического пространства (Декартово пространство) является одним из инструментов, способных повысить точность и эффективность торговли. Ниже я объясню, каким образом. В первой части данной статьи мы увидели, как можно получать прибыль, торгуя импульсные волны, которые могут появляться в рамках импульсной или корректирующей формации. Когда мы говорим об импульсных или корректирующих волнах, то имеем в виду волны W3 и C, и, в меньшей степени, волны W1-, W5- и A. Корректирующие волны могут торговать опытные трейдеры, так как это требует применения более сложных методов анализа рыночной ситуации. Поведение таких волн связано с повышенными рисками, что усложняет управление капиталом. Даже если Low такой волны визуально кажется очевидным, у трейдера все равно возникает вопрос: "Насколько высоким должен быть High?".

Декартово пространство в анализе рыночной ситуации

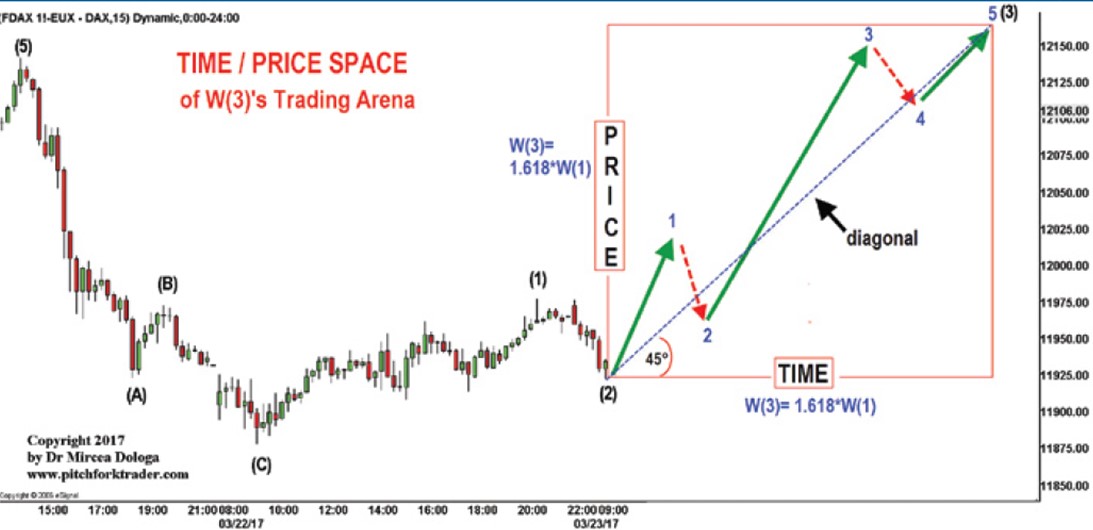

Мы уже знаем, что волна W(3) - самая сильная волна импульсной неперекрывающейся фигуры, в которой она не может быть самой короткой. После того, как ее длина превысит длину первой импульсной волны W(1), можно говорить о начале волны W(3). В отношении Декартова пространства такой волны, нужно учитывать следующие правила:

- По оси цены, волна W(3) равна 1.618*W(1)

- По оси времени, волна W(3) тоже равна 1.618*W(1).

Однако трейдеру всегда нужно помнить о возможности появления растянутой волны W(3), подчиняющейся формуле W(3)= (2.0- 2.618)*W(1), или несостоявшейся волны, подчиняющейся формуле W(3)= (1.0-1.50)*W(1). Если эти две волны одинаковы, следует исходить из принципа равенства, то есть ожидать растяжения волны W(5) этой импульсной фигуры. И наоборот, если маркировка не подтвердилась, то волна W(3) заменяется волной (C), относящейся к корректирующей фигуре. Приведенное на рисунке 1 Декартово пространство сформировано прямоугольником, в котором по горизонтали откладывается время (T), а по вертикали - цена (P).

Рисунок 1. Прямоугольник время/цена

Обратите внимание, что диагональ имеет наклон 45 градусов, а цена и время имеют одинаковые значения. Если время меньше цены, получится вытянутый прямоугольник с короткой горизонтальной стороной и длинной вертикальной. Если время больше цены, прямоугольник будет широким, с длинной горизонтальной стороной и короткой вертикальной

В неперекрывающейся импульсной фигуре диагональ такого четырехугольника, представляющего собой квадрат, имеет наклон 45°, если оба параметра равны. Но это - идеальный случай, когда "встречаются (соответствуют друг другу) цена и время". Когда происходит сбой по времени (T<P), квадрат превращается в высокий прямоугольник (горизонтальная сторона короче вертикальной). Цена будет растянутой, а диагональ будет иметь наклон больше 45°. С другой стороны, если происходит сбой по параметру цены (T>P), получится широкий треугольник (горизонтальная сторона длиннее вертикальной). В этом случае, время будет растянутым, а диагональ будет иметь наклон меньше 45°. Приведенное на рисунке 2 Декартово пространство сформировано широким прямоугольником, в котором по горизонтали откладывается время (T), а по вертикали - цена (P).

Рисунок 2. Широкий прямоугольник

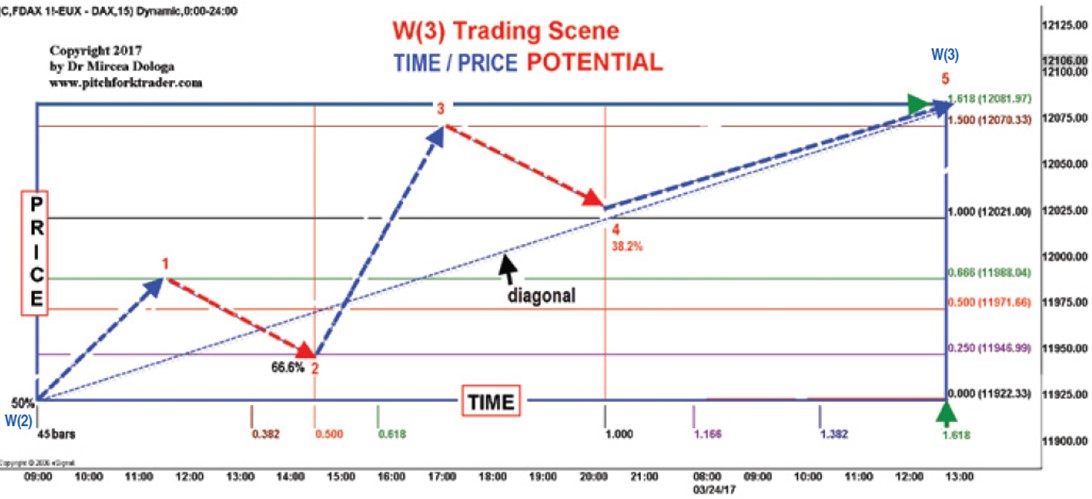

На график нанесены коэффициенты Фибоначчи от 0 до 1.618, чтобы показать, насколько близко к этим значениям и к слиянию время/цена происходят развороты

Данный четырехугольник представляет собой широкий прямоугольник, что указывает на сбой по цене. Я нанес на график коэффициенты Фибоначчи от 0 до 1.618, цена (P) по вертикали и время (T) по горизонтали. Поток рынка того же самого широкого прямоугольника продолжается на рисунке 3. Разворотные уровни подволн волны W(3) зачастую появляются на уровнях Фибоначчи и в точках слияния, где цена встречается со временем (то есть соответствует ему).

Рисунок 3. Широкий прямоугольник с информацией о цене

Нанесение ценовых данных помогает понять взаимосвязь времени и цены. Можно сказать, что волна W(3) слегка растянута

Коррекция подволны w2: W(3) часто происходит на 66.6%, а коррекцию подволны w4: W(3) нередко можно увидеть на 38.2%. Диагональ прямоугольника выполняет несколько функций:

- Она служит осью симметрии. Восходящий поток рынка волны W(3) колеблется по обе стороны диагонали. Это типичная ситуация для волны W(3), обладающей моментумом средней интенсивности, который характеризуется углом наклона 45°. • Она служит уровнем поддержки, который удерживает восходящий поток рынка над диагональю. Единственный пробой вниз происходит, когда имеет место разворот волны W(3), особенно во время первой волны нисходящей волны W(4). Это типичная ситуация для волны W(3), обладающей мощным моментумом, который характеризуется крутым углом наклона, обычно - от 45° до 60°.

- Она служит сопротивлением, которое удерживает восходящий поток рынка под диагональю. Это типичная ситуация для волны W(3), обладающей слабым моментумом, который характеризуется пологим углом наклона, обычно - до 45°.

Декартово пространство, показанное на рисунке 3, аналогично тому, что приведено на рисунке 2. Разница лишь в том, что здесь показан поток рынка, формирующий такой же широкий прямоугольник, где по горизонтали - время (T), а по вертикали - цена (P). Координаты разворота волны W(3) - [1.166; 1.75], то есть параметры времени и цены [T; P] выражаются следующими зависимостями: W(3)= 1.166*W(1) и W(3)= 1.75*W(1), соответственно. В точке с этими координатами время соответствует цене. Заметим также, что цена была выше уровня Фибоначчи 1.618, а коэффициент Фибоначчи по шкале времени меньше этого значения. Поэтому волна W(3) является слегка растянутой в направлении цены. Диагональ представляет идеальную симметрию. Подволны волны W(3) также согласуются с соотношением соответствия времени и цены [T; P]:

- Подволна w1: W(3) разворачивается в точке совпадения с координатами [0.25; 0.666].

- Подволна w2: W(3) разворачивается в точке совпадения с координатами [0.382; 0.50].

Важно отметить, что откат подволны w2 подчиняется зависимости w2: W(3)= 0.618*w1: W(3).

- Подволна w3: W(3) разворачивается в точке совпадения с координатами [0.75; 1.50].

- Подволна w4: W(3) разворачивается в точке совпадения с координатами [1.0; 1.0].

Важно отметить, что откат подволны w4 подчиняется зависимости w4: W(3)= 0.382*w3: W(3).

- Подволна w5: W(3) разворачивается в точке совпадения с координатами [1.166; 1.75].

Этот анализ подтверждает, что Декартово пространство является мощным инструментом, помогающим находить разворотные уровни волны W(3) и ее подволн.

Уровень для входа в сделку

Можно ли определить оптимальный уровень для входа в сделку? Уверен, что да. Но только при определенных условиях, связанных с планом торговли:

- Определитесь заранее, какую стратегию хотите использовать - агрессивную или консервативную. Агрессивная стратегия предполагает совершение большого количества сделок со стоповыми ордерами переменной величины, что сопряжено с повышенными рисками. Консервативная стратегия требует постоянного, заранее заданного значения стопового ордера, хорошо приспособленного к колебаниям рынка. Количество стоповых ордеров меньше, их величина тоже меньше и постоянна. Они обычно располагаются за важными топологическими точками графика, относящимися к текущему участку движения цены, предыдущему участку или уровням гэпа. Например, можно использовать начальный стоп, равный одному значению ATR (14) для рабочего таймфрейма.

- Заранее составьте перечень возможных альтернативных вариантов, с их соответствующими уровнями, которые можно использовать в качестве точек входа.

Рисунок 4. Начало волны W(3)

Консервативная сделка открывалась на ключевом уровне 11942, после завершения отката подволны ii: w1: W(3), на пробое начала подволны i: w1: W(3). Начальный стоповый ордер располагается под Low текущего бара, на 11934

Существует несколько типов входов, которые можно использовать при торговле W(3). Они относятся как к агрессивным, так и к консервативным стратегиям.

- Агрессивную сделку можно открывать после появления торгового сигнала в виде разворотной фигуры, на ключевом уровне 11928. Начальный стоповый ордер ставится под последний Low - на 11924.50.

- Агрессивный трейдер хочет быстро получить прибыль, и склонен уделять меньше внимания общей картине.

- Консервативная сделка может рассматриваться только после того, как:

– Проведена оценка ключевых характеристик волны W(2):

- Появление пяти подволн C: W(2)

- Подтверждение конечной нисходящей подволны (v): C: W(2) с обычными характеристиками и последовательно сокращающимися объемами

- Достижение классической зоны коррекции Фибоначчи в диапазоне 0.50–0.66

- Пробой вверх линии (ii)-(iv) подволны C: W(2).

– Характеристики подволн волны W(3): После появления этих элементов и строгого наблюдения за ними, выполните следующий шаг и проверьте условия, которые возникают после разворота, в начале первой подволны волны W(3):

- Превышение в верхнем направлении, начальный уровень классической амплитуды подволны (v): C: W(2). Если амплитуда очень маленькая, что может быть помечено, как сбой, дождитесь, пока текущий восходящий участок достигнет подволны (iii): C: W(2), на ключевом уровне 11951

- Пробой вверх верхней границы нисходящего канала

- Пробой вверх конечного уровня подволны i: w1: W(3)

- Окончание подволны ii: w1: W(3).

После анализа, приведенного выше, трейдер принимает решение открыть консервативную сделку на ключевом уровне 11942, после завершения отката подволны ii: w1: W(3), на пробое начального уровня подволны i: w1: W(3). Начальный стоповый ордер располагается под Low текущего бара, на 11934. Консервативного трейдера интересует совершение хорошей сделки. Он уделяет больше внимания общему направлению рынка и меньше - получению быстрой прибыли.

Придерживаясь консервативного подхода, трейдеры могут открывать сделки, когда рынок достигает уровней, определяемых следующими соотношениями: W(3)=1.10*W(1) или 1.146*W(1). Подобные входы не так хорошо работают внутри дня, поскольку не дают возможности в полной мере воспользоваться амплитудой волны W(3). График на рисунке 5 демонстрирует, как оптимизируется прибыльность волны W(3). После начального входа совершаются дополнительные сделки, когда это позволяет рыночная ситуация. Они основаны на принципе "пробоя предыдущего High", который применяется к ключевым уровням 11956, 11977, 11993 и 11977.

Рисунок 5. Повторный вход в сделку

После начального входа совершаются дополнительные входы на основании принципа "пробоя предыдущего High", который применяется к ключевым уровням 11956, 11977, 11993 и 11977

Уровень для выхода из сделки

Можно ли определить оптимальный уровень для выхода из сделки? Думаю, да. При наличии определенных условий, прописанных в торговом плане. При выходе из сделок следует использовать только следящие стоповые ордера. В противном случае трейдер рискует потерять значительную часть потенциальной прибыли.

Дайте возможность рынку самому определять ваши выходы путем последовательного уменьшения значения 14-периодного ATR на рабочем таймфрейме. Установив начальный стоповый ордер, трейдер должен внимательно следить за рыночной ситуацией в течение всего периода развития волны W(3). По мере развития тренда, величина следящего стопового ордера будет уменьшаться с целого значения ATR (14) до 75%, 50% и, наконец, 25%. Самое маленькое значение будет использоваться ближе к концу тренда, то есть на конечной подволне w5: W(3). Такая процедура благоприятно сказывается на прибыли трейдера.

Покажу несколько приемов количественного анализа амплитуды полной волны. Эти приемы помогают находить оптимальные значения стоповых ордеров и их наилучшее расположение. Трейдеру необходимо пристально наблюдать за подволнами волны W(3) и отмечать откаты в ходе восходящего или нисходящего тренда.

Приведу несколько примеров:

- Использование каналов - центральная линия, верхняя и нижняя границы и расширения (рисунок 6)

- Вилы со срединными линиями, предупредительными линиями и триггерными линиями (рисунок 7)

- Формация действия и реакции с центральной линией, верхней и нижней границами и расширениями (рисунок 8)

Рисунок 6. Использование каналов

Здесь видно, как каналы помогают определять места разворота главных волн и их подволн. Тестирование границ так же важно, как и тестирование неудавшегося закрытия, которое говорит о развороте (см. последний бар W(3)

Рисунок 7. Локальные вилы

Здесь локальные вилы применяются к импульсной фигуре W(1), W(2) и W(3) для определения конечных уровней подволн волны W(3) и ее собственного разворотного уровня. Последний подтверждается неудачей в отношении восходящей триггерной линии и тестированием снизу UML. Можно также заметить, что почти все подволны подчиняются срединным линиям и триггерной линии

Рисунок 8. Формации действия/реакции

Если нарисовать вилы невозможно, может помочь формация действия/реакции. Она аналогична вилам. Медвежья дивергенция индикатора OSC с высокой вероятностью (хотя и с запаздыванием) подтверждает разворот волны W3. Уход цены под нижнюю границу может быть торговым сигналом

Можно использовать выход цены из торгового диапазона (с образованием прямоугольника со срединной линией, верхней и нижней границами и расширениями). Совместное использование этих линий с коэффициентами Фибоначчи может помочь в нахождении точек совпадения, которые будут представлять собой места разворота волны W(3) и подволн. Дуги и круги Фибоначчи создают точки совпадения, если их использовать совместно с расширениями и коэффициентами Фибоначчи.

Улучшение качества торговых решений

В данной статье, состоящей из двух частей, я попытался представить преимущества определенных методов торговли и способы нахождения оптимальных точек входа и выхода, которые повысят эффективность торговых решений. Навык входа в сделки на ранней стадии и умение распознавать самый высокий High восходящего тренда переводит трейдера на следующую ступень лестницы знаний. Он выбирает оптимальный момент времени, когда совокупность доказательств свидетельствует о том, что происходит разворот. Чтобы стать прибыльным трейдером нужно понимать общий контекст рынка и взять на вооружение один из методов, которые эффективно работают на разных рынках, независимо от наличия тренда. Изучение волновой теории Элиотта как нельзя лучше способствует достижению этой цели.

Объединив две статьи могу сказать что подход толковый, но есть проще, а чем проще тем прибылней