На фондовом рынке нет ничего, что работает в 100% случаев. Трейдер должен быть готов к тому, что ему иногда придется иметь дело с фигурами технического анализа, которые, по тем или иным причинам, не сработали. Паттерн «день завершения падения», запускающий новое ценовое движение, не является исключением. Все дело в том, что самым важным фактором для любой торговой системы является сам рынок. Шансы трейдера заработать на увеличении цены акции повышаются, когда рынок рынок растет.

Исследования показывают, что, начиная, как минимум, с 1900 года, после формирования каждого значительного ценового минимума в акциях ралли начиналось с торговой формации «день завершения падения». По сути, появление паттерна на дневном графике является подтверждением того, что начинается восходящий тренд. Она появляется после крупного (на 10% и более) падения основных индексов, таких как S&P 500 и Nasdaq Composite, и характеризуется резким повышением цены, который обычно происходит на четвертый день или позже после первых попыток разворота тренда. При этом рост должен составлять не менее 1.2%, но может доходить до 3%, 4% и более. Каждый без исключения день завершения падения должен сопровождаться повышением объемов по сравнению с предыдущей торговой сессией. Однако можно заметить, что данная формация не всегда приводит к продолжительному росту рынка.

Принцип пирамиды — стратегия покупки для снижения рисков

Лучший способ сокращения рисков для трейдера — не бросаться бездумно докупать акции, как только появляется день завершения падения. Для входа в сделки лучше использовать принцип пирамиды, он позволяет осторожно входить в рынок и вкладывать дополнительные деньги лишь в том случае, если сделка действительно идет в вашем направлении.

Принцип пирамиды предполагает покупку частями, а не сразу в полном объеме. Сначала следует набрать половину объема торговой позиции, предусмотренного правилами торговой системы. Если цена возрастает на 2%-3% от уровня начального входа, следует докупить еще треть необходимого объема и только если цена доходит до уровня 4%-5% от точки входа следует докупить оставшуюся часть позиции.

Появление свечи дня завершения падения на одном из основных фондовых индексов является сигналом к началу поиска хороших пробойных ситуаций в относительно сильных акциях, имеющих прекрасные фундаментальные показатели и растущие объемы торговли.

Признаки слабости торговой формации

Торговый сигнал в виде дня завершения падения рынка имеет меньше шансов на успех, если первые несколько дней нового восходящего тренда являются днями распределения. Такая ситуация — красный флаг для трейдера. Днем распределения является день, когда Nasdaq или S&P 500 снижается на 0.2% и более на повышенном объеме. Он указывает на то, что институционалы продают. Как правило, появление подобных свечей в течение нескольких дней после дня завершения падения приводит к провалу победе продавцов и восходящее ралли не начинается.

Есть еще один красный флаг. Важно, чтобы на ранних стадиях зарождающегося восходящего тренда ведущие акции демонстрировали силу. Они должны в этот промежуток времени выходить из баз на высоких объемах или обновлять локальные максимумы. Наличие пробоев с и рост акций-поводырей свидетельствует о том, что профессиональные инвесторы снова начинают покупать.

В 2007-2008 годах сигналы типа «день завершения падения» работали плохо. Многие ситуации завершились неудачей, когда рынок столкнулся с самым тяжелым финансовым кризисом со времен Великой депрессии. Nasdaq и S&P 500 упали от вершин, достигнутых в 2007 году, на более чем 50% и немногочисленные появившиеся торговые сигналы завершились ничем.

Несработавший торговый сигнал в 2008 году

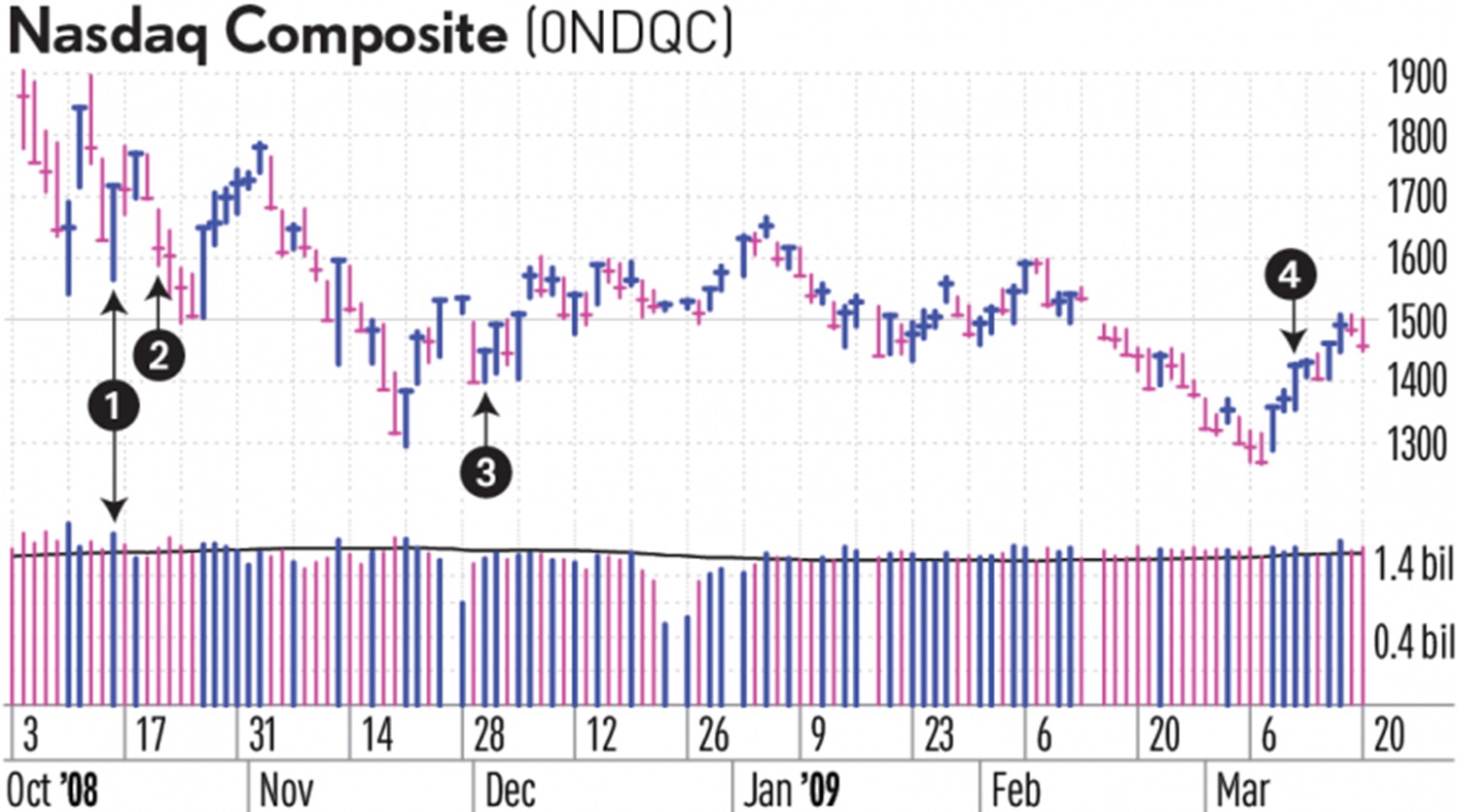

16 октября 2008 года Nasdaq сделал резкий разворот вверх, дневная свеча закрылась на 5.5% выше цены открытия на повышенных торговых объемах. Это был пятый день формации «день завершения падения» (1). Однако на следующий день ралли остановилось, а еще через несколько торговых сессий — 22 октября Nasdaq упал на 4.8% на повышенных объемах, что было типичным днем распределения (2).

В течение следующей торговой сессии индекс обновил минимум первого дня зарождающегося ралли. Стало очевидно, что движение вверх провалилось.

Еще один день завершения падения появился 2 декабря (3), на седьмой день нового зарождающегося ралли. Nasdaq вырос на 3.7%, объемы повышались — все технические требования были выполнены. Однако после роста еще на 15% в течение последующих четырех недель восходящий тренд остановился.

В январе 2009 года индекс Nasdaq предпринял очередную попытку ралли, но снова откатил.

Примером успешного дня завершения падения является 12 марта 2009 года. Это был пятый день разворотной формации на S&P 500. Цена выросла на 4.1%, а дневной объем был на 3% выше, чем за предыдущую сессию. В этот день Nasdaq выстрелил вверх на 4%, и объемы возросли, но для него это был только третий день нового ралли (4).

Дэйвид Саито-Чанг (David Saito-Chung)

Источник: https://www.investors.com