Макро

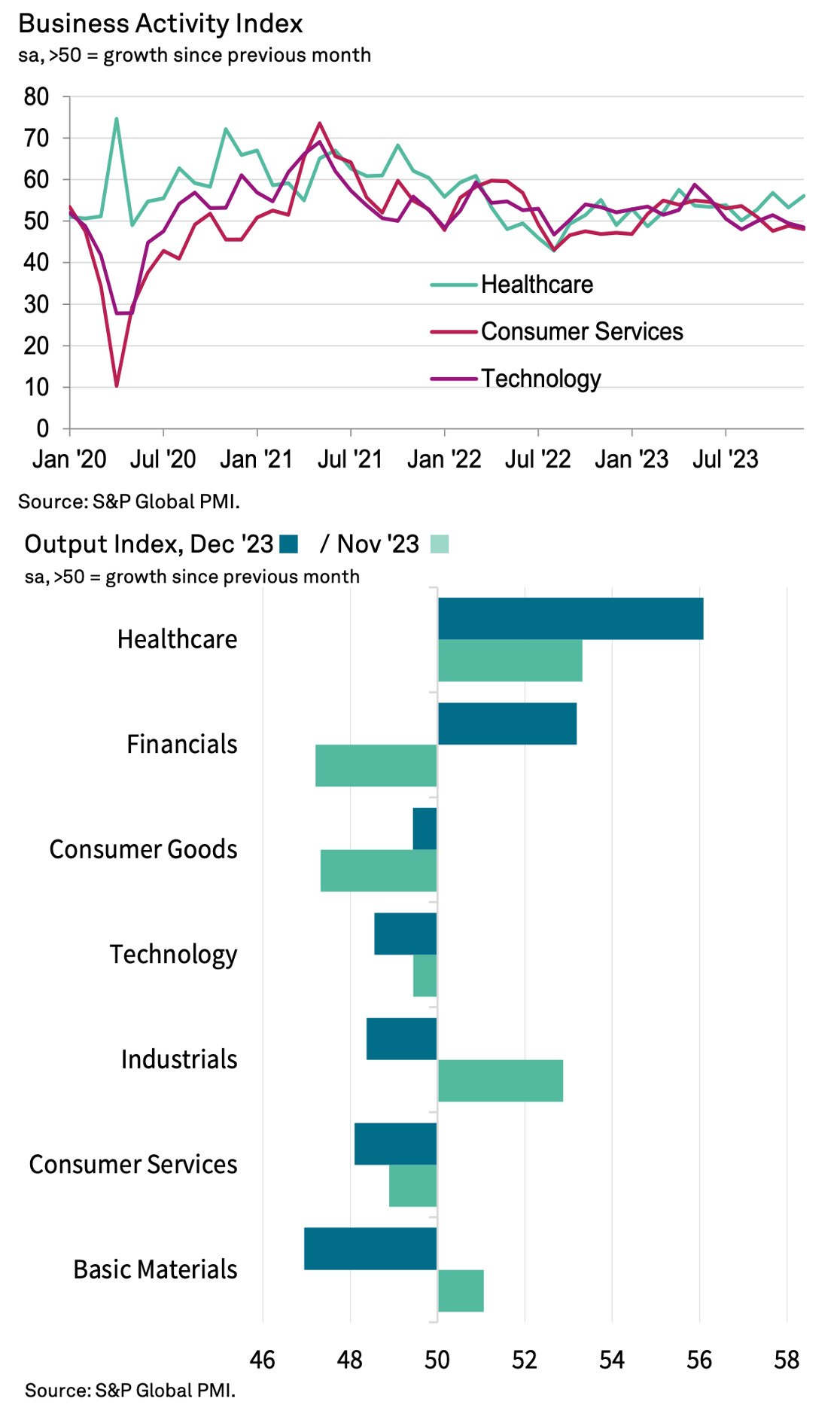

Рост деловой активности от S&P Global в декабре наблюдался только в секторах здравоохранения и финансов:

Индекс экономических сюрпризов от Citi снизился с 63,4 в конце октября до 1,1 сегодня:

Рынок труда

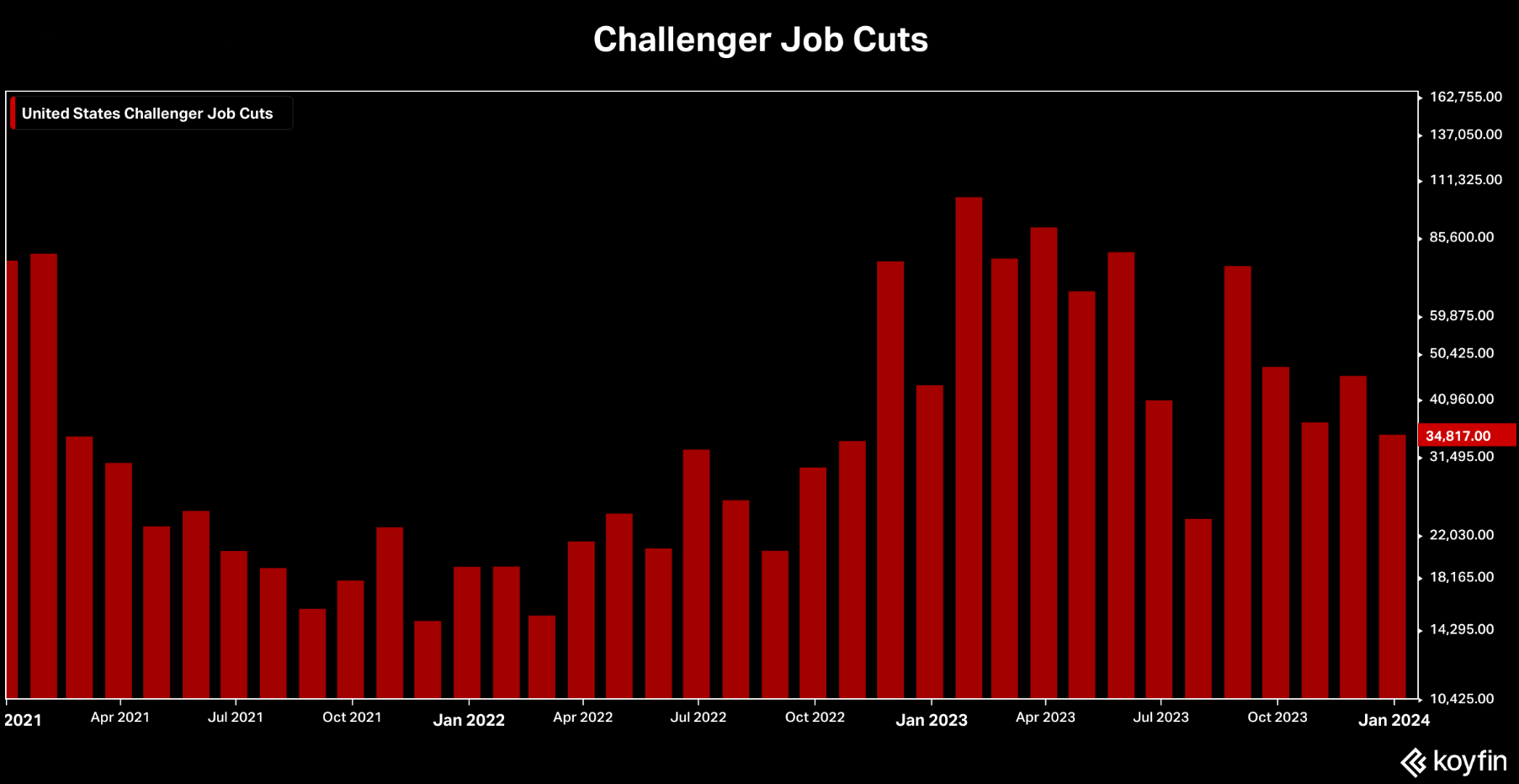

Сокращения рабочих мест в декабре составили 34,8 тыс., что является наименьшим показателем за 5 месяцев. Таким образом, общее количество сокращений рабочих мест на 2023 год составляет 721 667, что на 98% больше, чем в 2022 году:

Первоначальные заявки на пособие по безработице составили 202 тыс. (консенсус 216 тыс., 220 тыс. ранее), продолжающиеся заявки так же упали сильнее, чем ожидалось, до 1,885 тыс. (консенсус 1,883 тыс., 1886 тыс. ранее), указывая на сохраняющуюся напряженность на рынке труда:

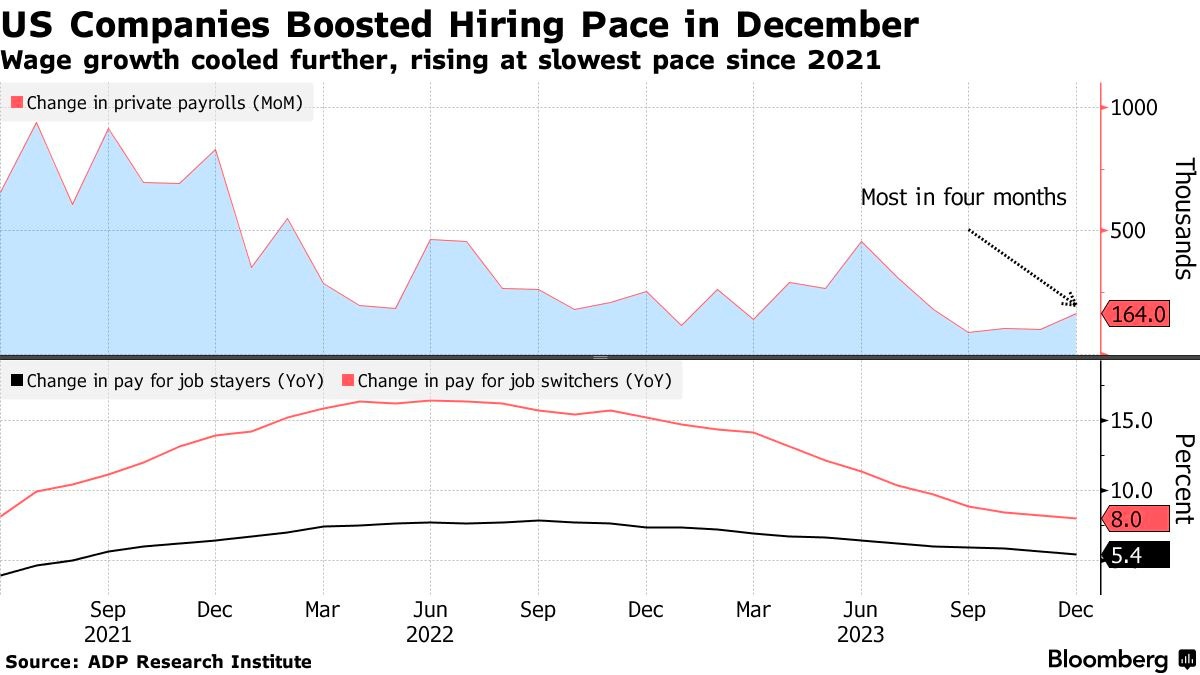

Работодатели наняли 164 тыс. работников в декабре (консенсус 115 тыс.), в то время как рост заработной платы в годовом исчислении замедлился как для тех, кто остался на работе (с 5,6% до 5,4%), так и для тех, кто сменил работу (с 8,2% до 8%):

Что делают другие?

Приток инвестиций в криптовалюты в 2023 году составил $2,25 млрд, что в 2,7 раза больше, чем в 2022 году, и является третьим по величине притока средств годом c 2017 года:

В декабре ETF привлекли рекордный приток средств в размере $135 млрд:

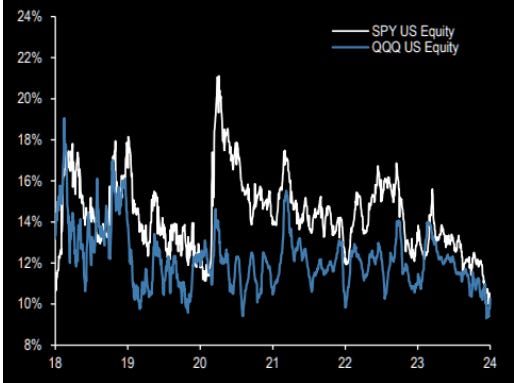

Интерес к коротким позициям по S&P и Nasdaq остаются крайне низкими:

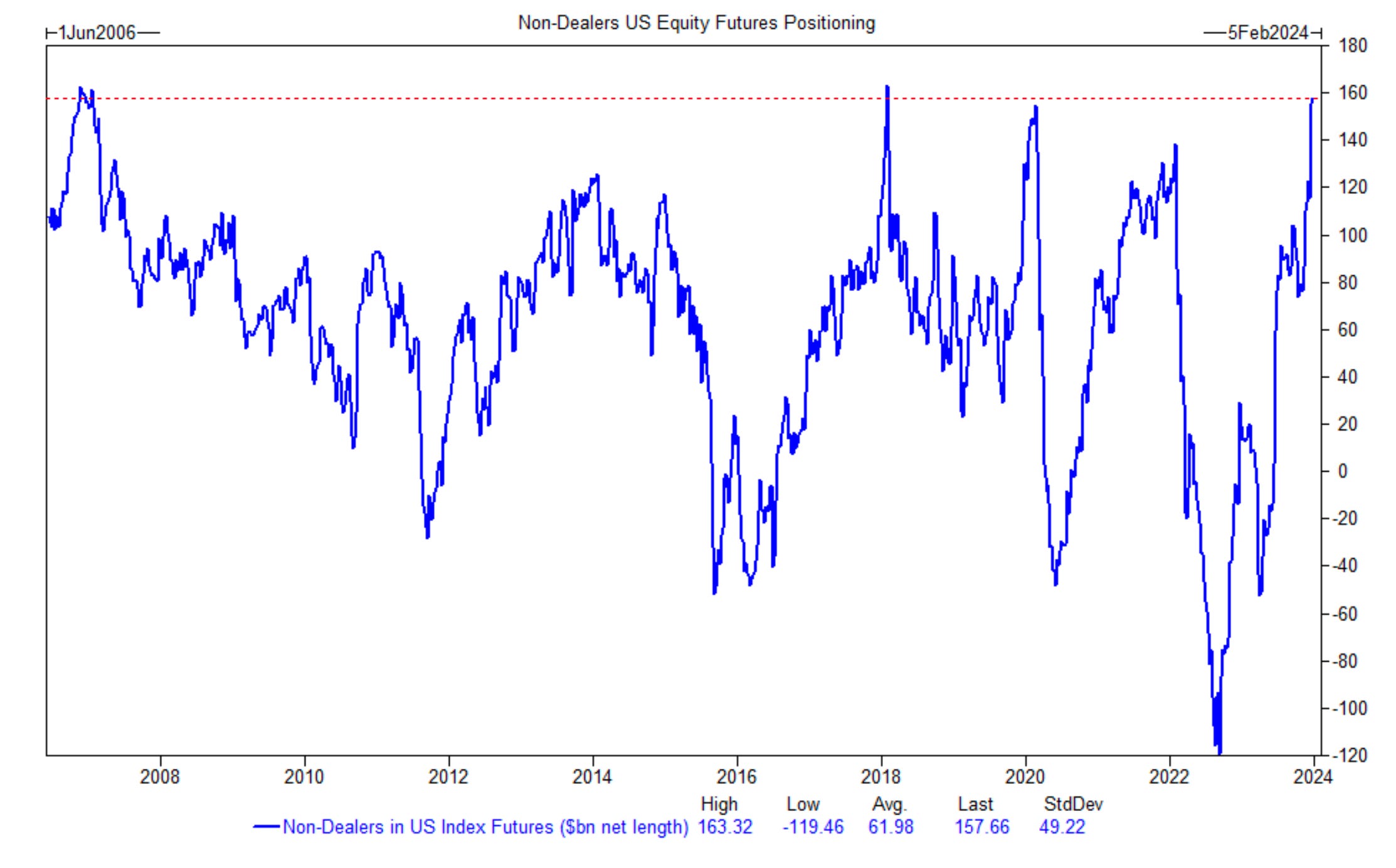

Объем купленных фьючерсов на американские акции сейчас близок к рекордным максимумам. В прошлом, когда объем покупок фьючерсов превышал $130 млрд, краткосрочная доходность была высокой:

Институциональные инвесторы

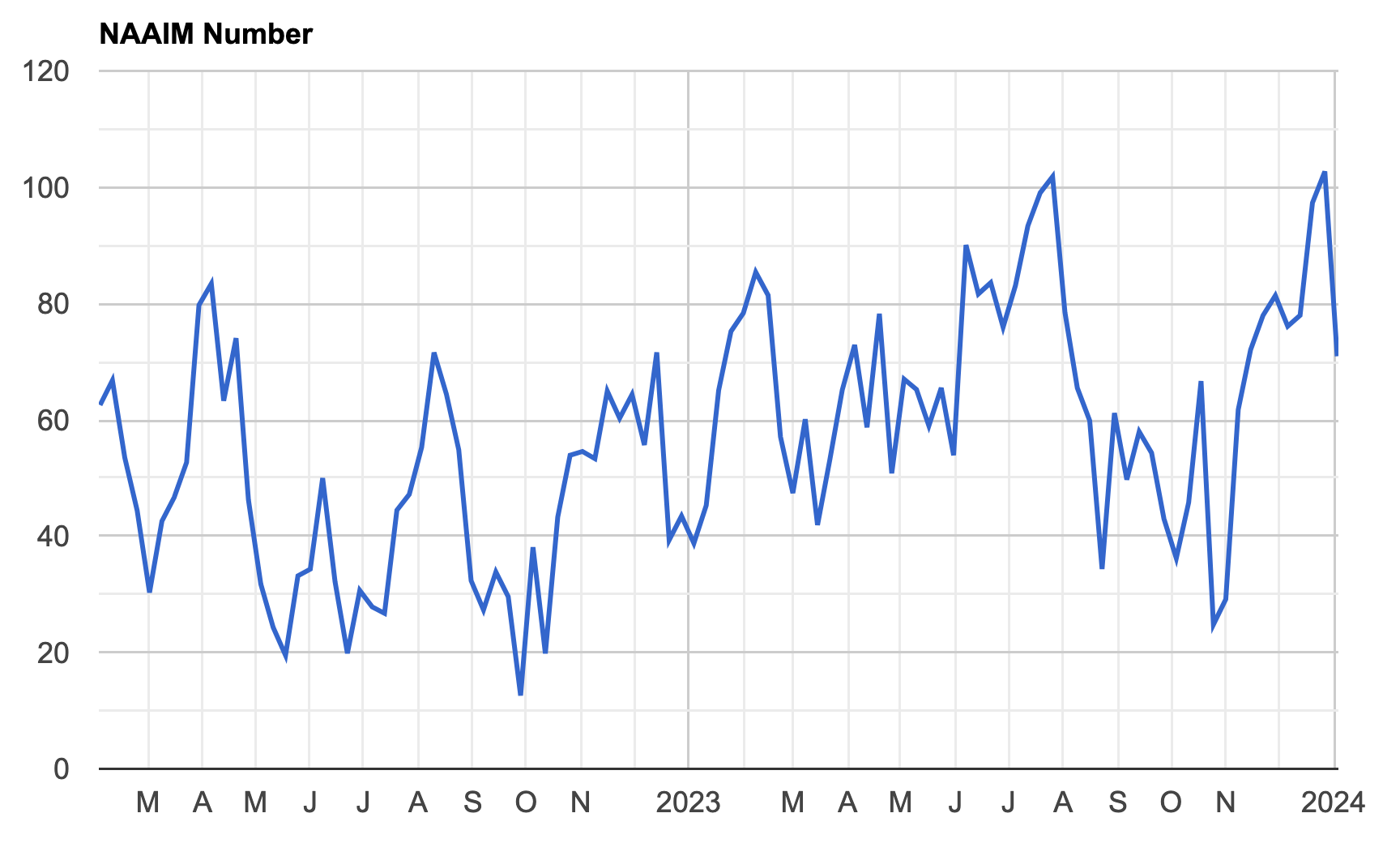

Индекс позиционирования институциональных инвесторов NAAIM упал с 2-летнего максимума на уровне 102,7 до 70,9 за последнюю неделю:

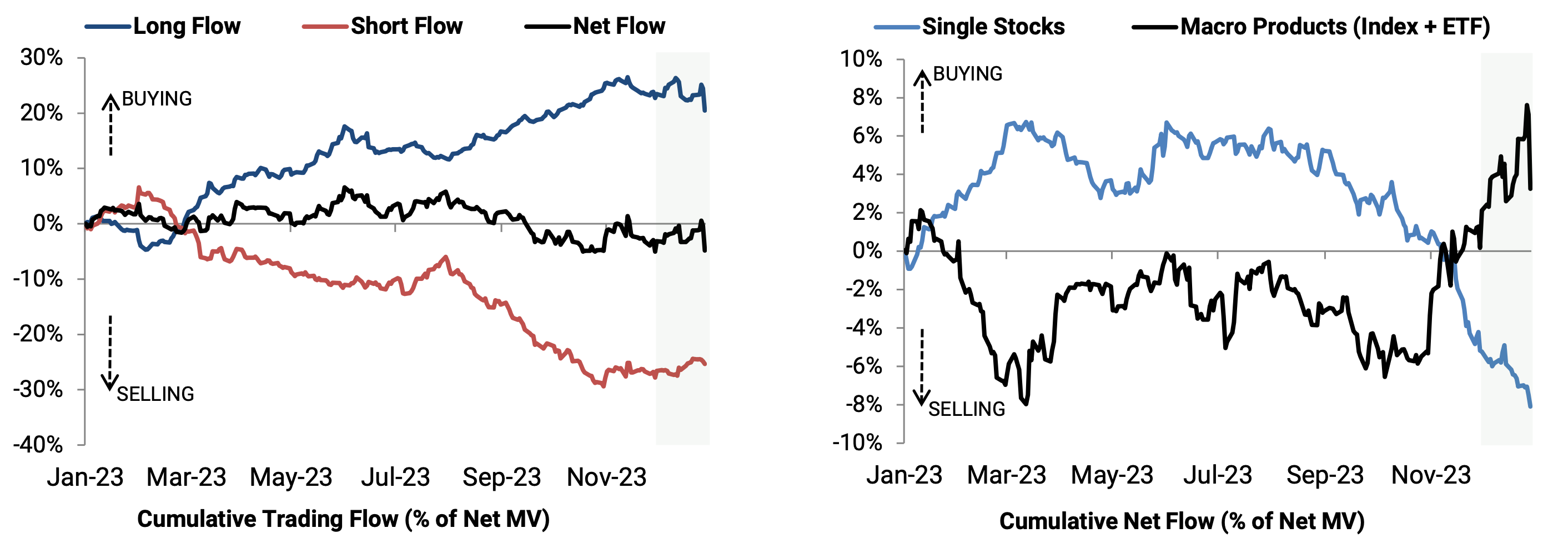

Снижение активности хедж-фондов продолжилось, поскольку хедж-фонды в декабре продали больше длинных позиций по отдельным акциям и покрыли короткие позиции по макро-продуктам:

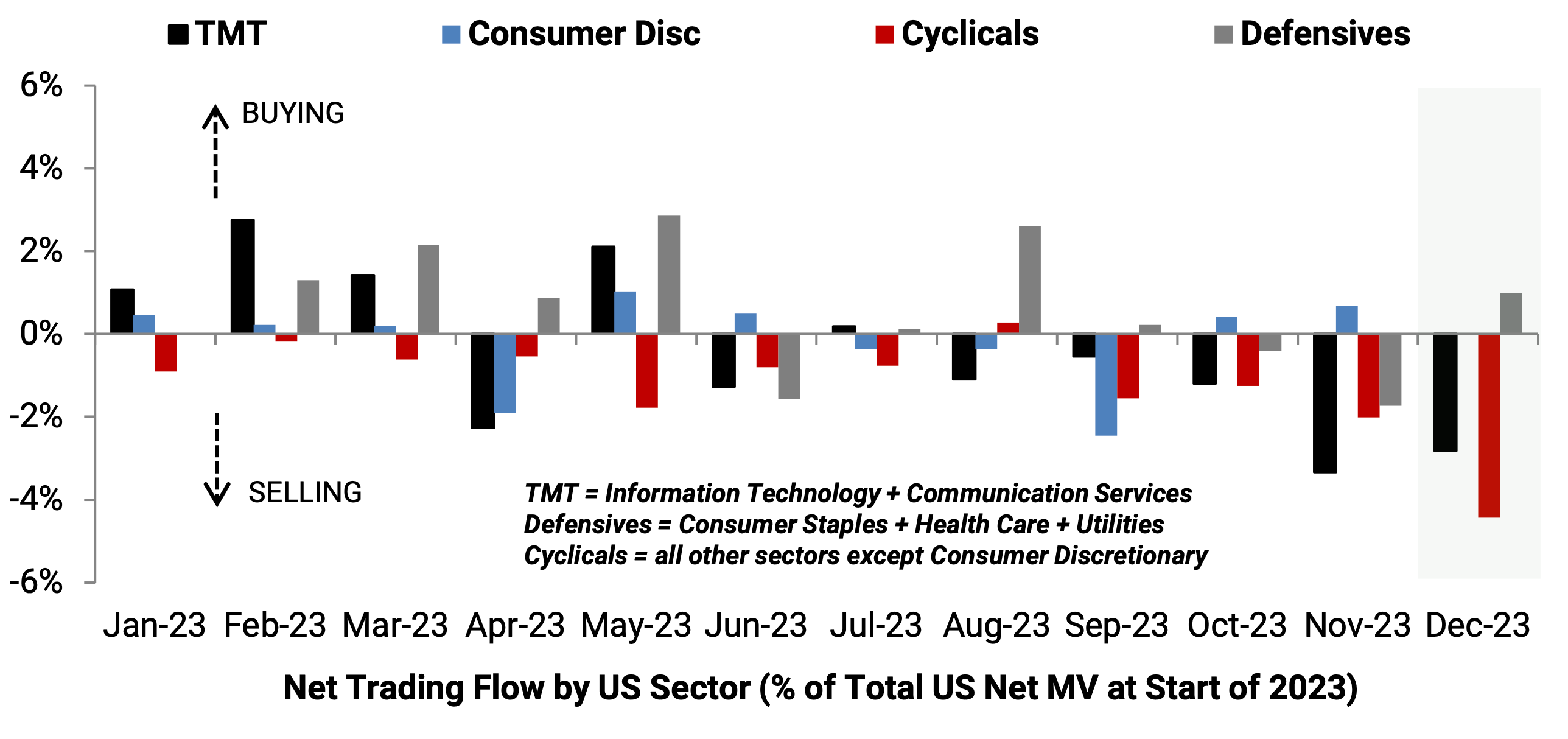

Хедж-фонды продолжили переход из циклических акций и акций сектора TMT (технологии и коммуникации) в акции защитных секторов, что предполагает более осторожную позицию в новом году:

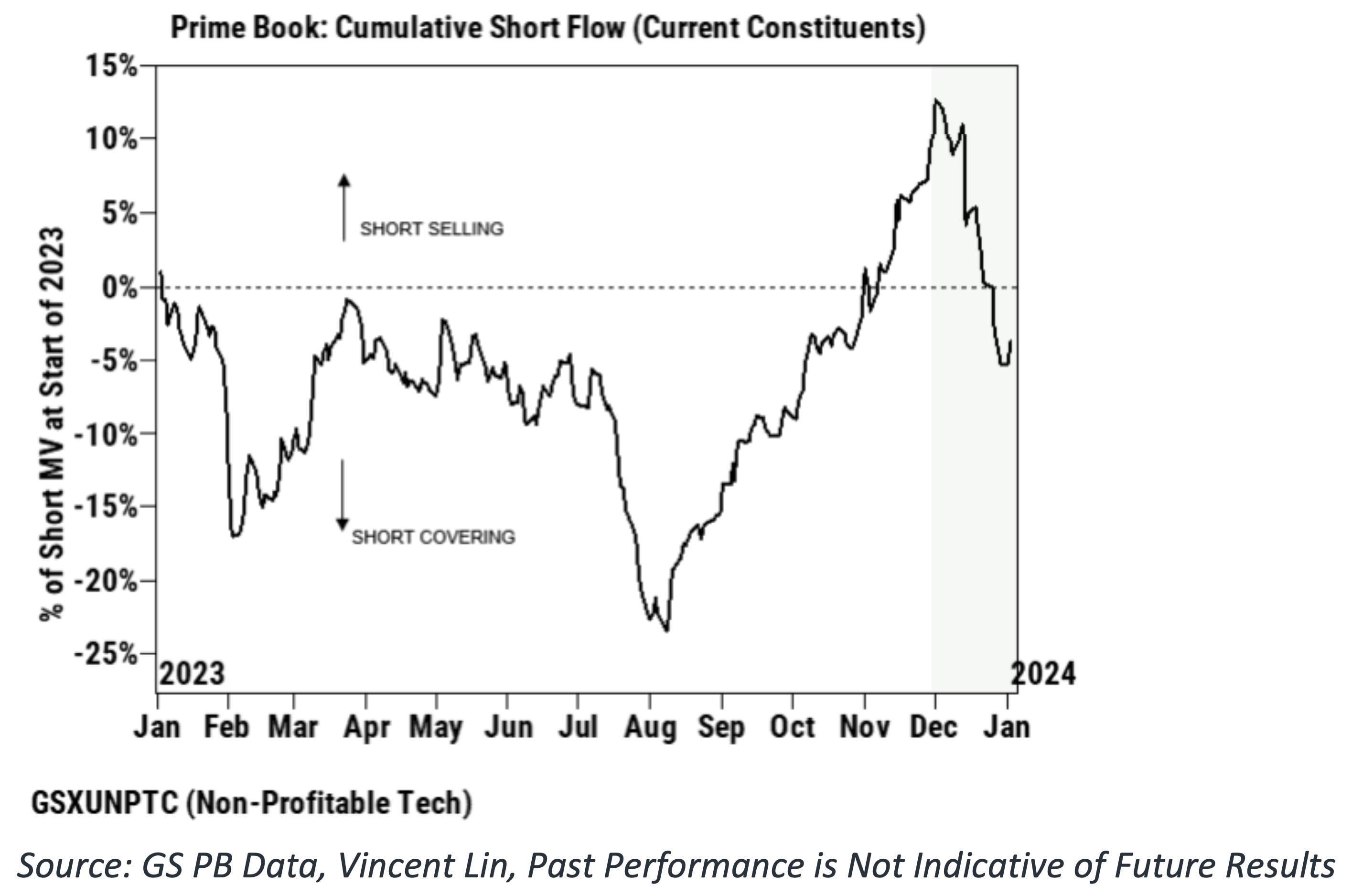

Значительная часть коротких позиций хедж-фондов по акциям неприбыльных технологических компаний, открытых в августе-ноябре, была покрыта в декабре:

Ритейл

Последний опрос клиентов J.P. Morgan показал самое большое сокращение длинных позиций по казначейским облигациям с мая 2020 года:

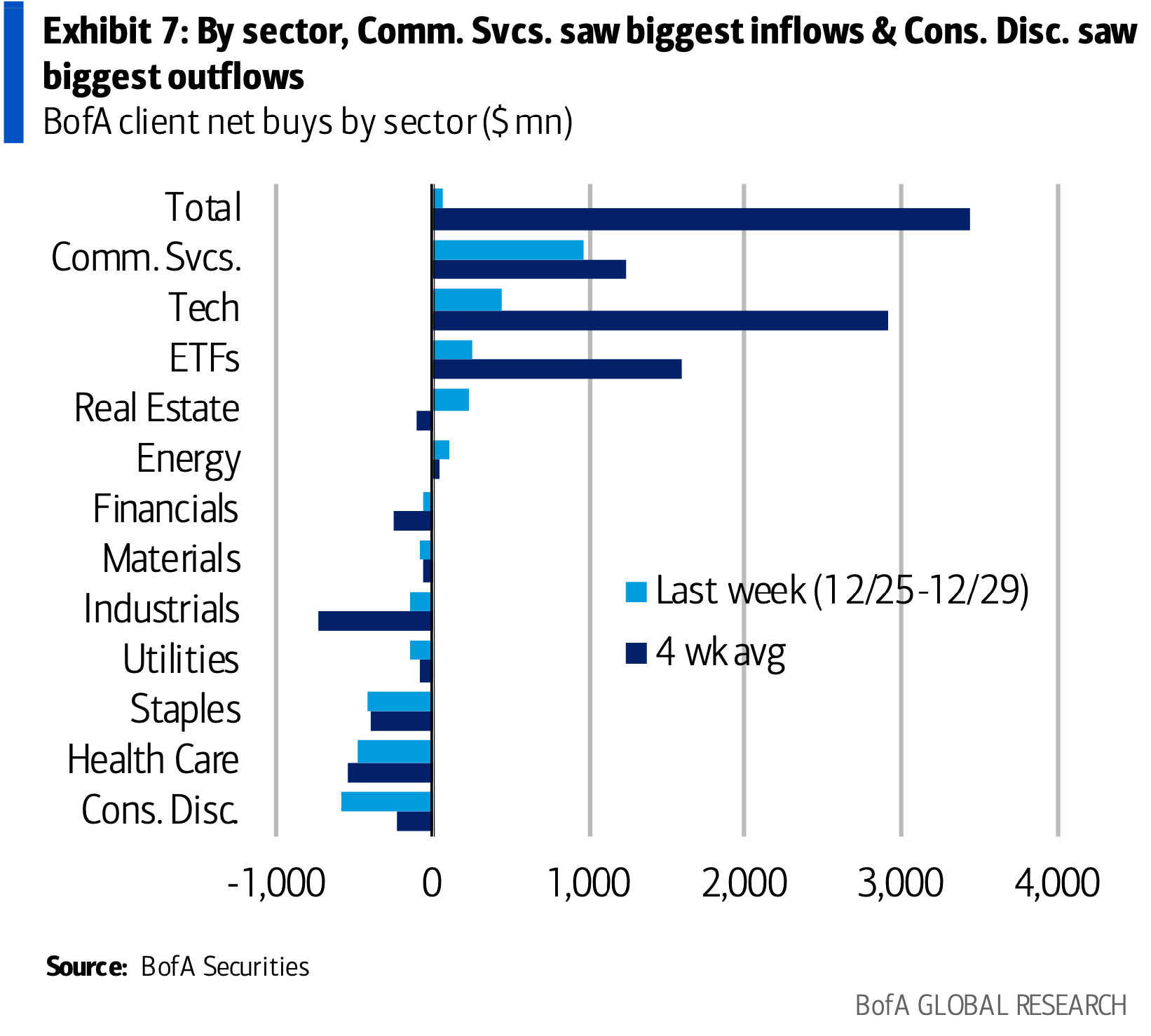

Отток средств клиентов Bank of America из акций сектора промышленных предприятий за последние 4 недели является крупнейшим в истории данных BofA с 2008 года, а наибольший приток средств пришелся на акции сектора коммуникаций:

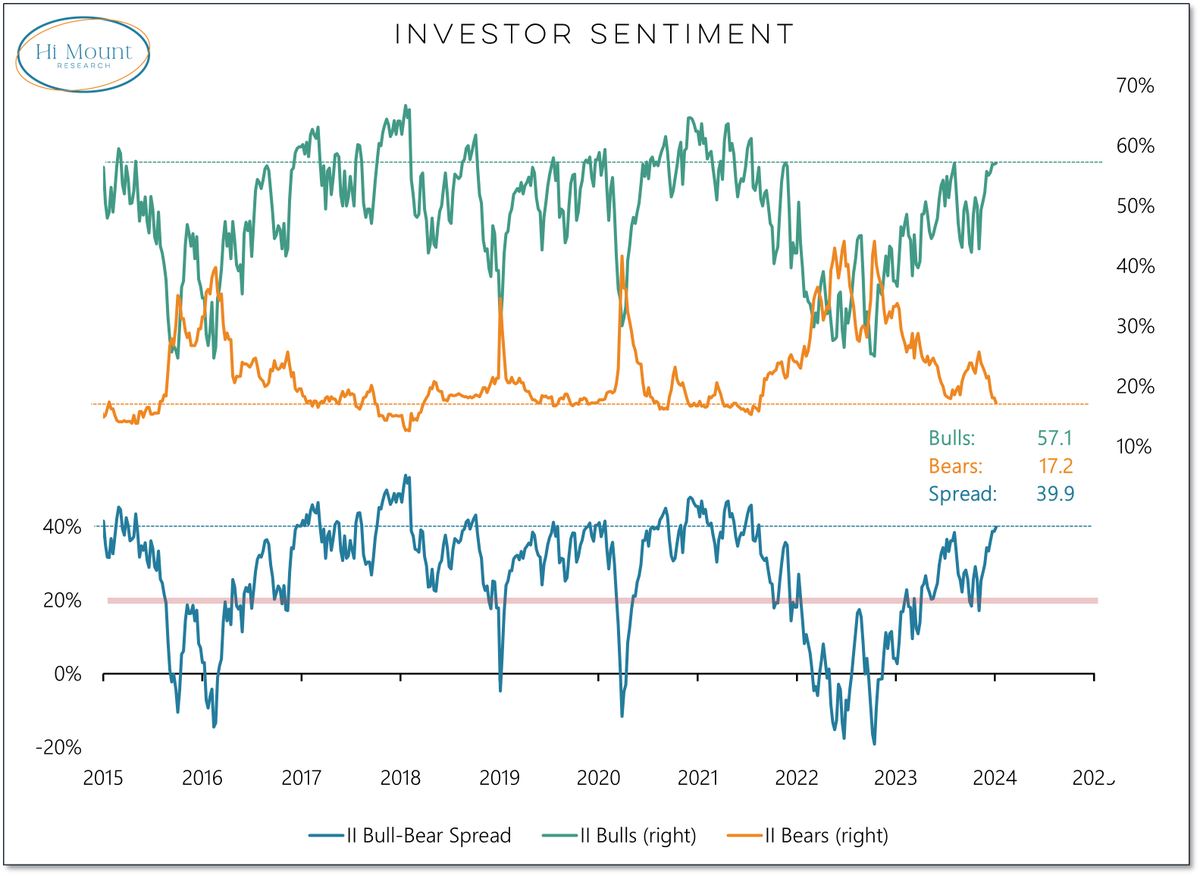

Доля "быков" в опросе настроений ритейл инвесторов AAII соответствует пику августа 2023 года, в то время как спред "быки-медведи" достиг самого высокого уровня с августа 2021 года:

Индексы

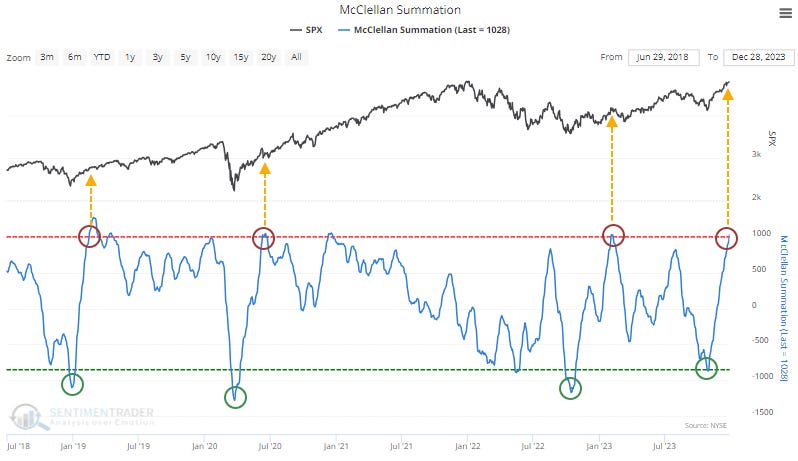

Суммирующий индекс Макклеллана для индексов, секторов и даже целых бирж достиг уровней, которые никогда не давали ложного срабатывания на горизонте 6-12 месяцев. За более чем 60-летнюю историю они имеют почти безупречный послужной список роста акций за 6-12 месяцев:

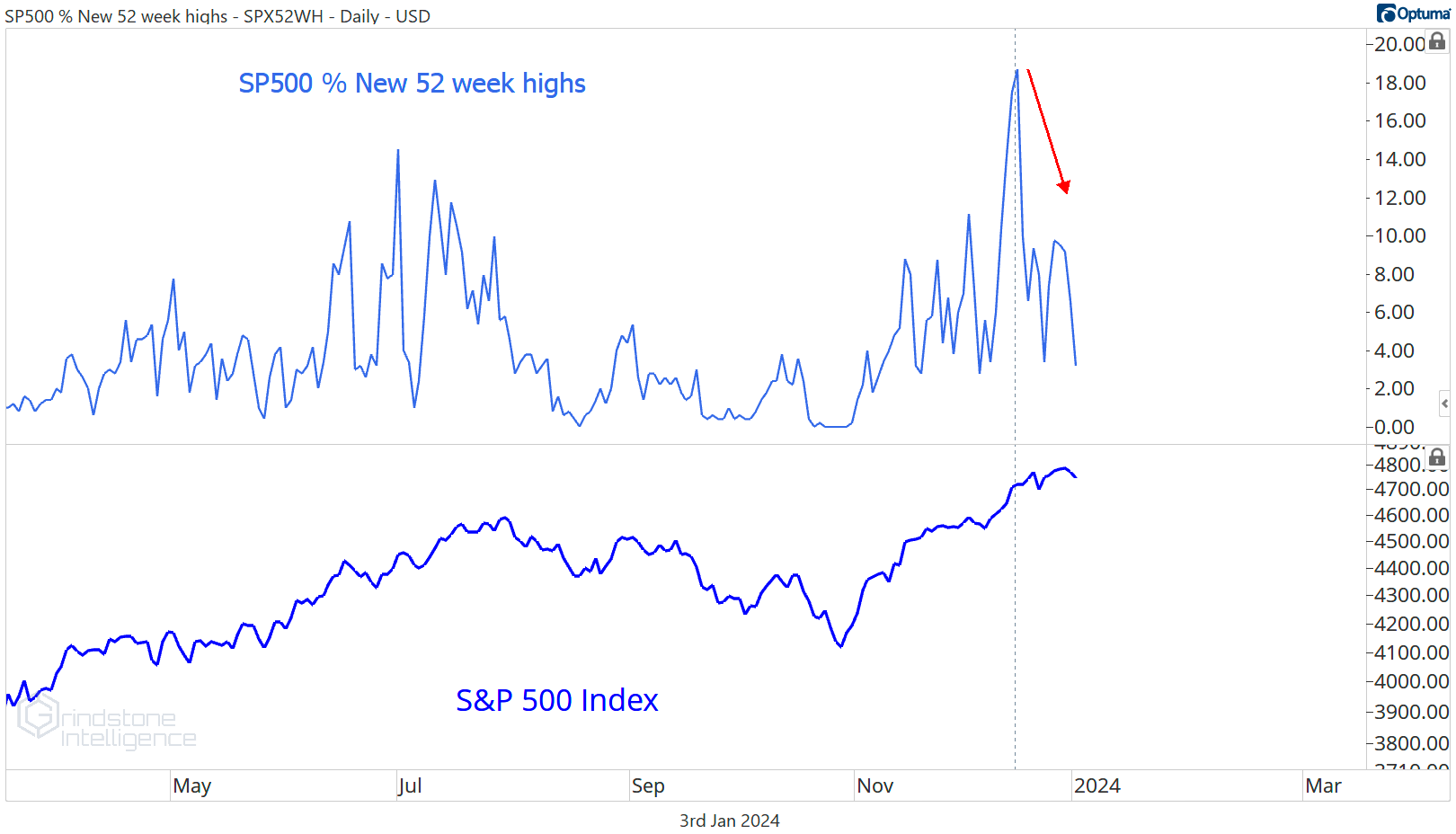

Индекс S&P 500 установил свой максимум на прошлой неделе, 28 декабря, но количество новых максимумов по отдельным акциям в индексе достигло максимума за 2 недели до этого:

В предыдущие годы, когда индекс S&P рос более чем на 20% за год, "январский эффект" исчезал:

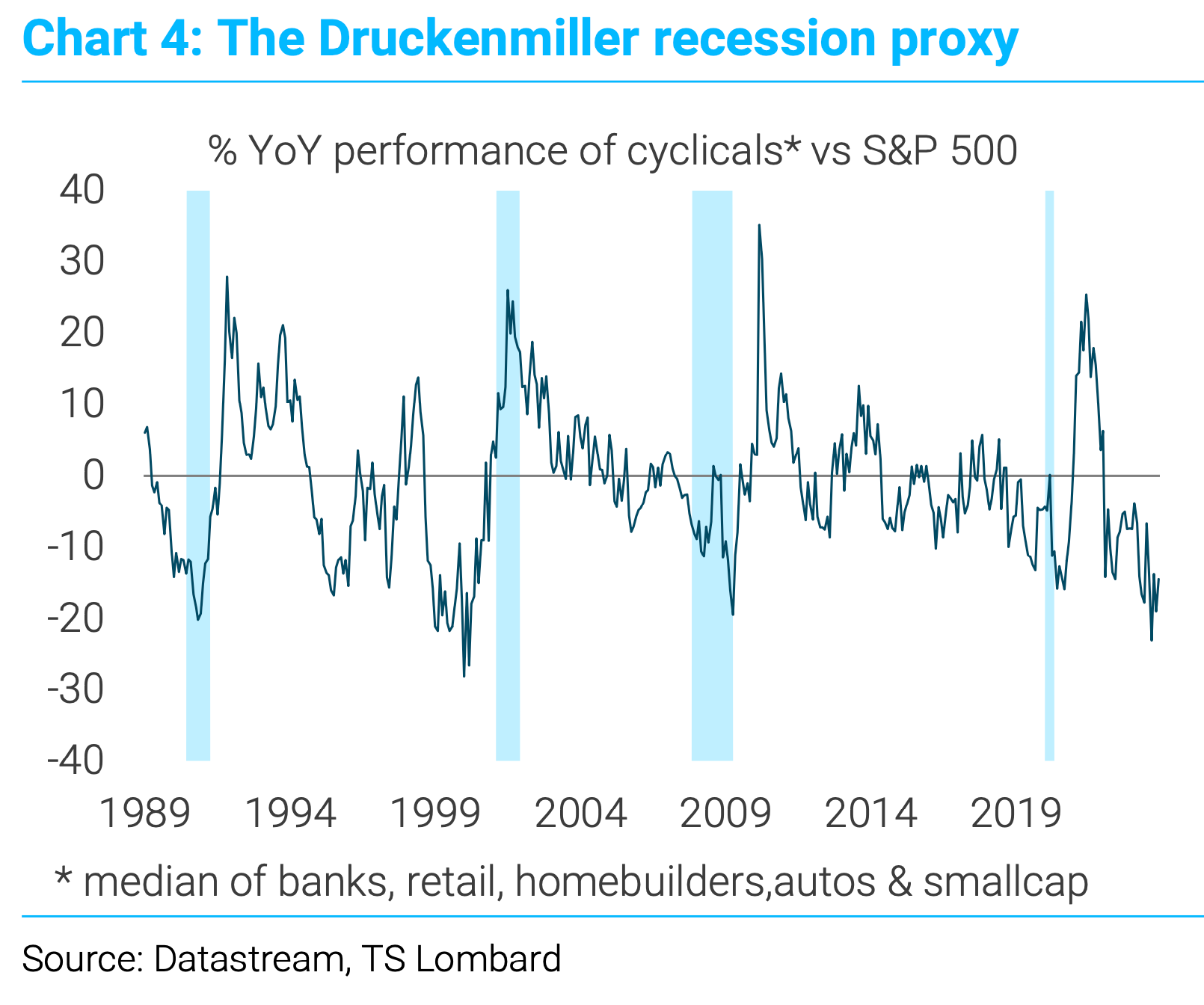

Индикатор рецессии Дракенмиллера предполагает, что большая часть американского рынка по-прежнему указывает на то, что в цены закладывается дальнейшее замедление экономики:

EPS

Относительные изменения EPS на следующие 12 месяцев являются наиболее важным фактором повышения роста акций:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers