Разное

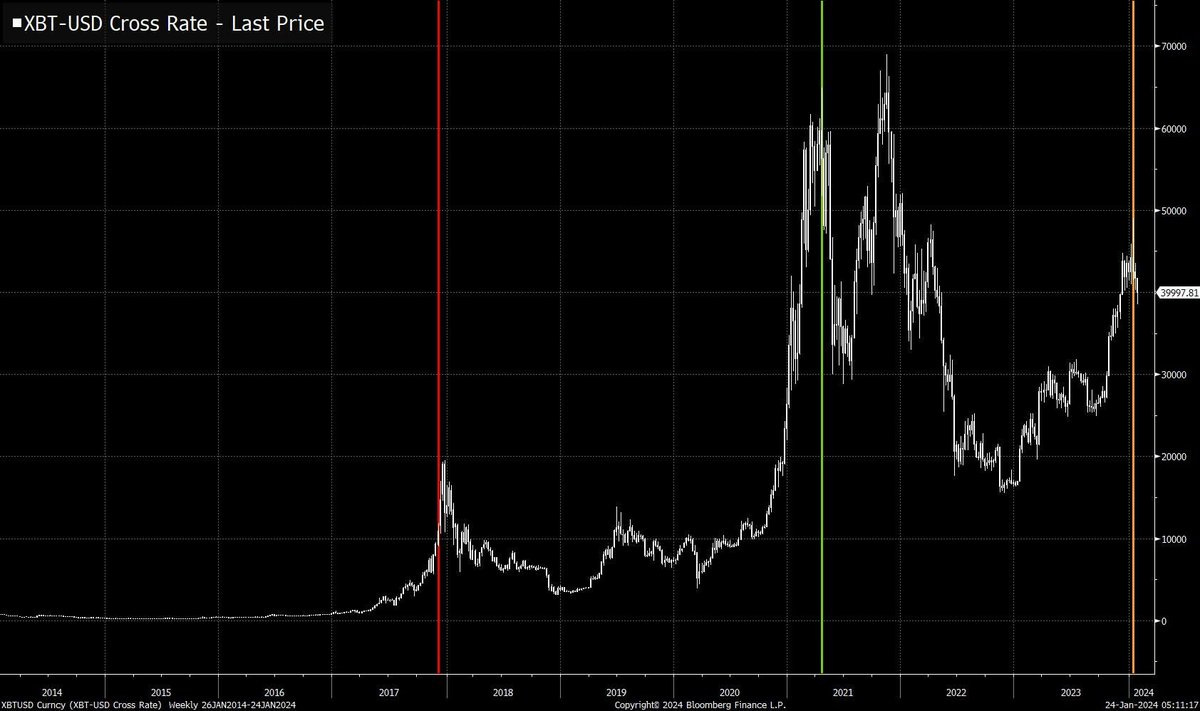

Красная вертикальная линия показывает, когда начали торговаться первые фьючерсы на биткоин CBOE. Зеленая линия - IPO Coinbase. А оранжевая линия - когда начали торговать ETF на биткоин:

Макро

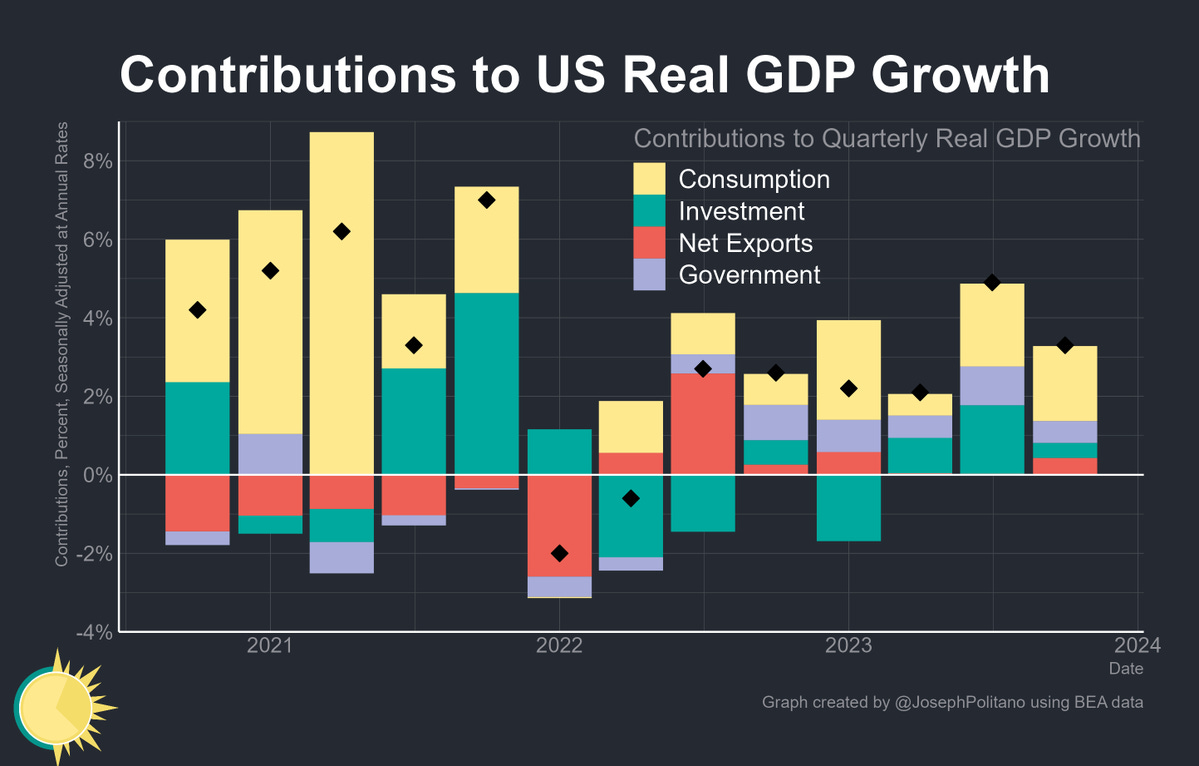

Реальный ВВП США вырос на +3,3% в годовом исчислении в четвертом квартале 2023 года, чему способствовал значительный положительный вклад роста показателя реального потребления:

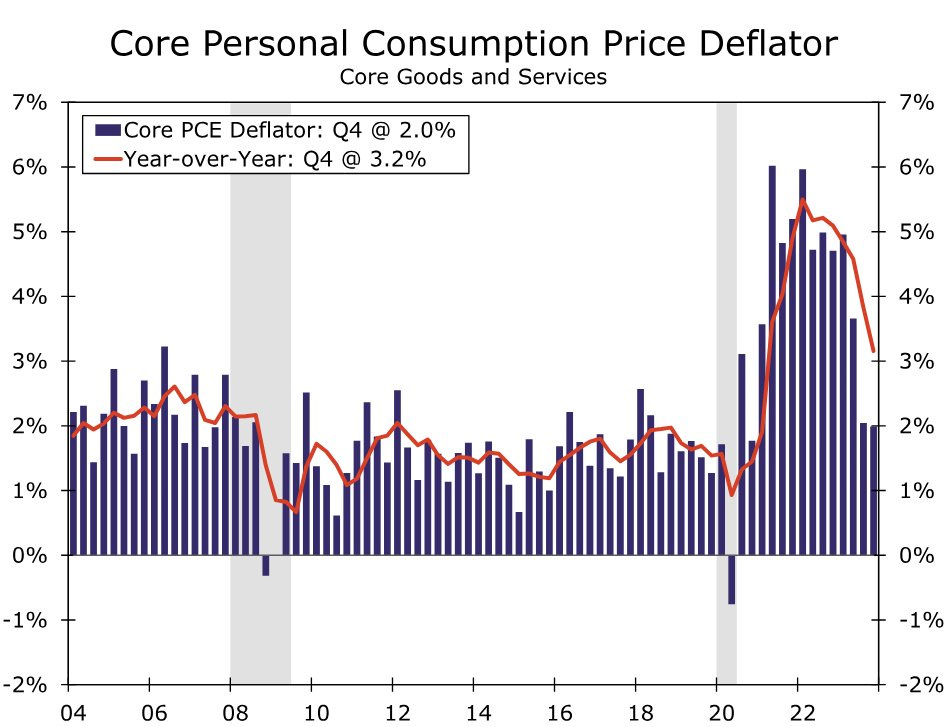

Бонус в сегодняшнем отчете по ВВП за 4 квартал, который оказался намного сильнее, чем ожидалось: инфляция (базовый дефлятор PCE) выросла в годовом исчислении на +2,0%. Благодаря этому показателю целевой показатель инфляции ФРС в 2% был достигнут - второй квартал подряд:

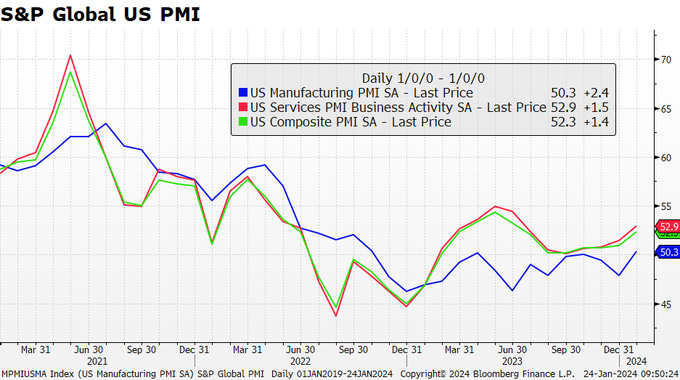

Предварительный индекс деловой активности от S&P Global как в обрабатывающей промышленности (50,3), так и в сфере услуг (52,9) вырос больше, чем ожидалось, достигнув 14- и 7-месячных максимумов соответственно:

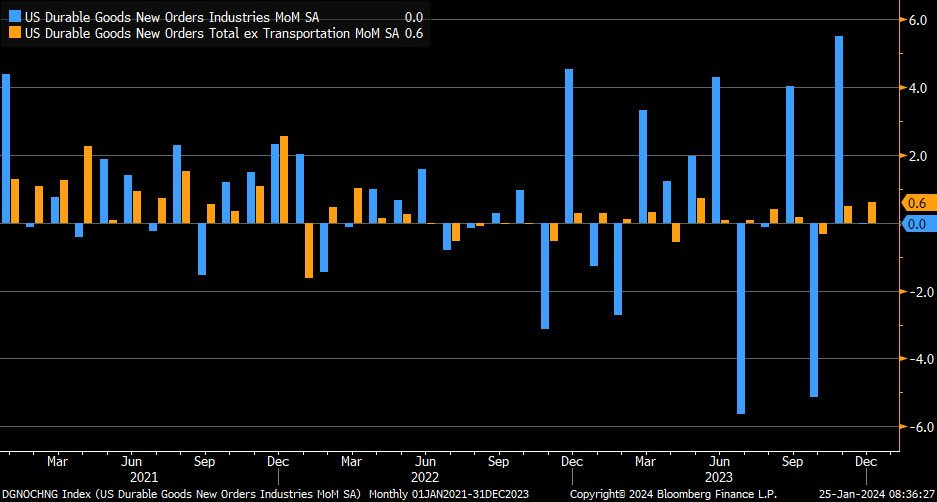

Заказы на товары длительного пользования в декабре выросли на 0,0% м/м (консенсус +1,5%, +5,5% ранее); заказы без учета транспортировки выросли на +0,6% м/м (консенсус +0,2%, +0,5% ранее):

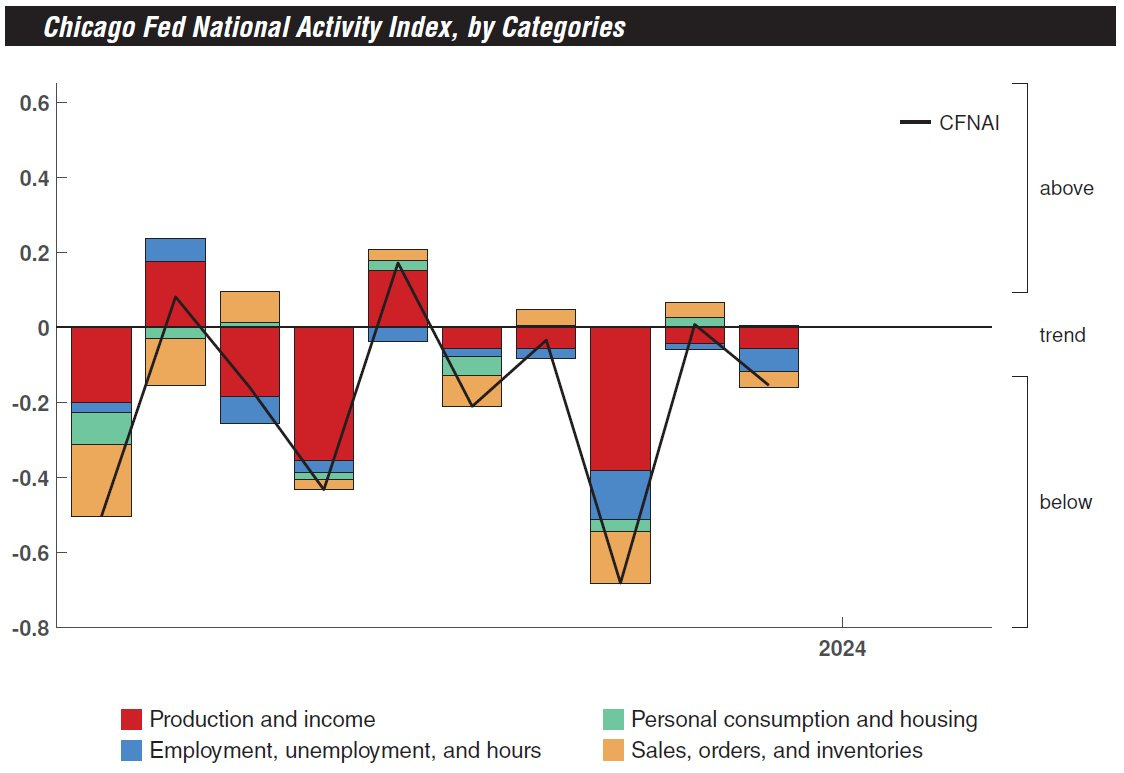

Индекс деловой активности ФРБ Чикаго снизился до -0,15 в декабре с +0,01 в ноябре:

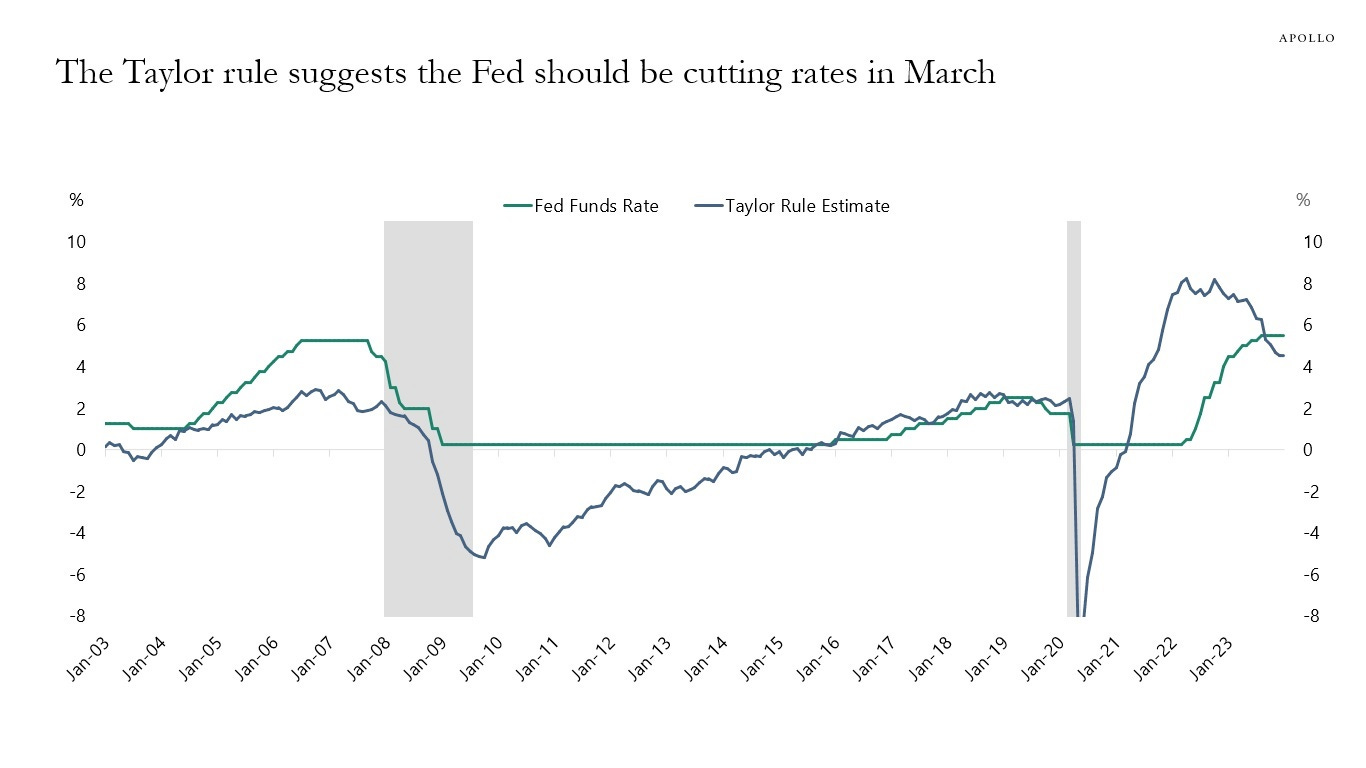

Основным аргументом в пользу снижения ставок ФРС в марте является то, что модель ФРС, основанная на правиле Тейлора, гласит, что из-за резкого снижения инфляции за последние шесть месяцев ставка ФРС сегодня должна составлять не 5,5%, а 4,5%:

Рынок жилья

Заявки на ипотеку выросли на +3,7% на прошлой неделе (+10,4% ранее), что привело к росту индекса MBA до самого высокого уровня с апреля 2023 года:

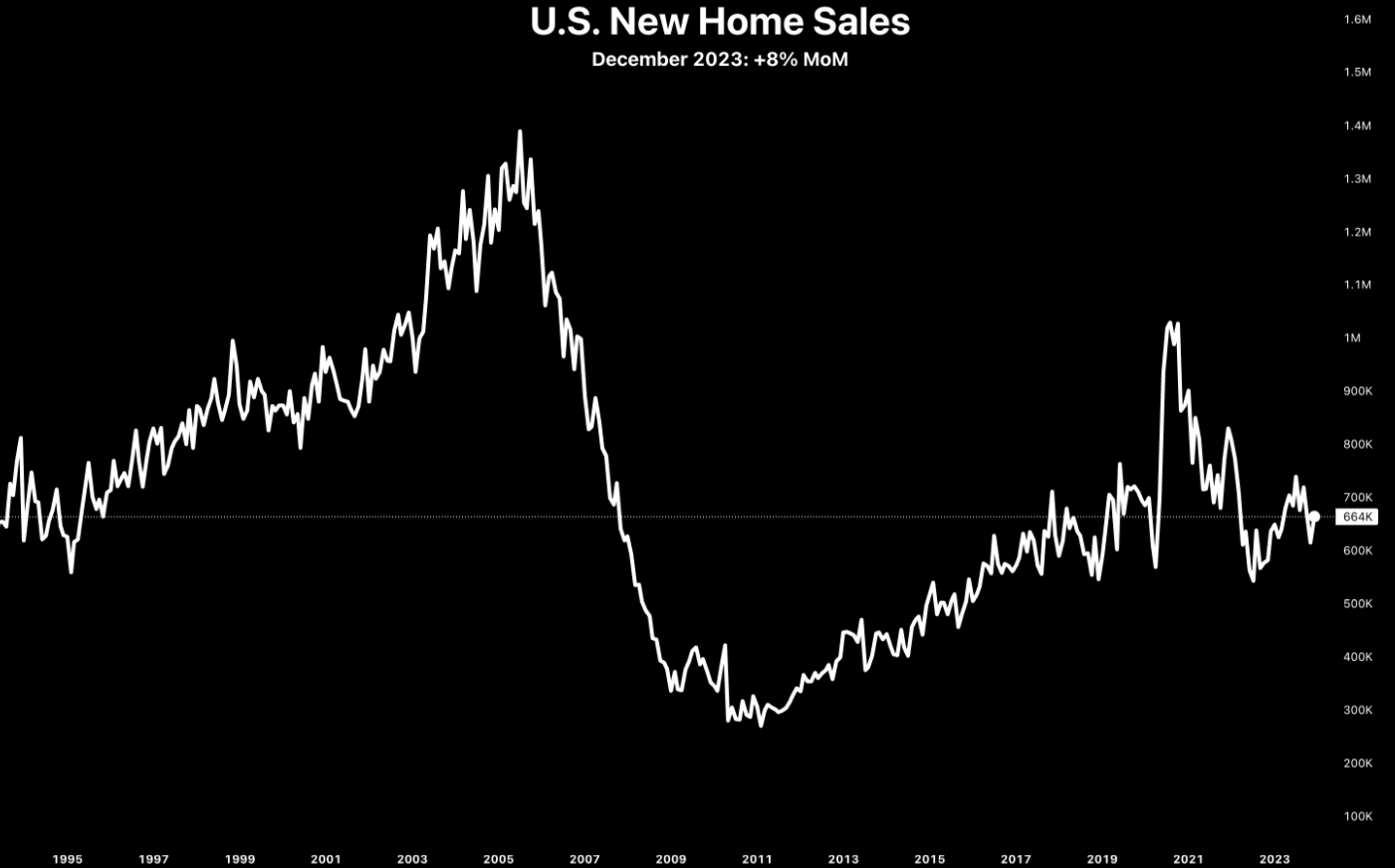

Продажи новых домов выросли на +8% м/м в декабре (консенсус +5%), что является максимальным показателем за год:

Рынок труда

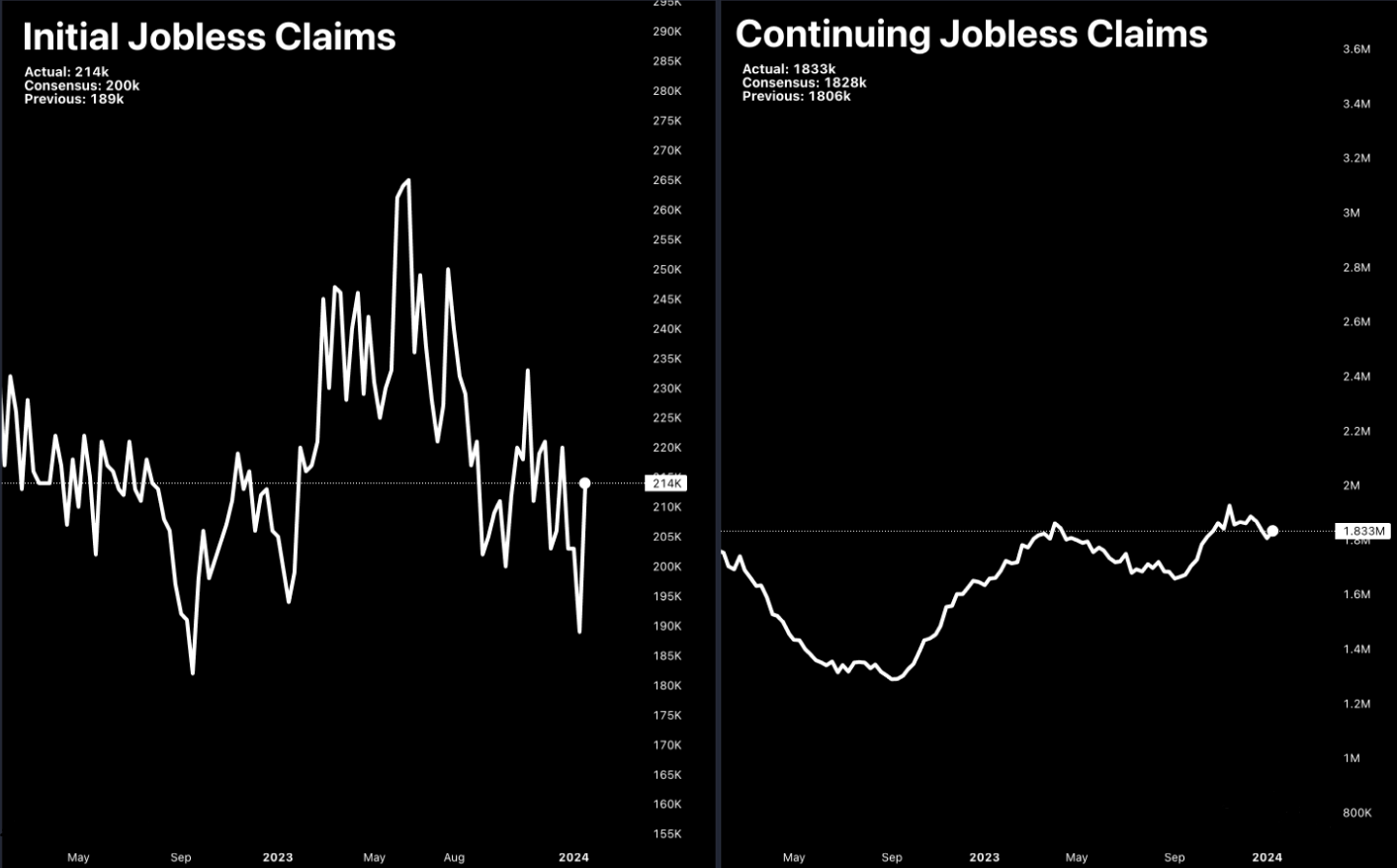

Первоначальные заявки на пособие по безработице выросли на 25 тыс. до 214 тыс. (консенсус 200 тыс.), в то время как продолжающиеся заявки также выросли больше, чем ожидалось, до 1833 тыс. (консенсус 1828 тыс.), что указывает на умеренное охлаждение на рынке труда:

Что делают другие?

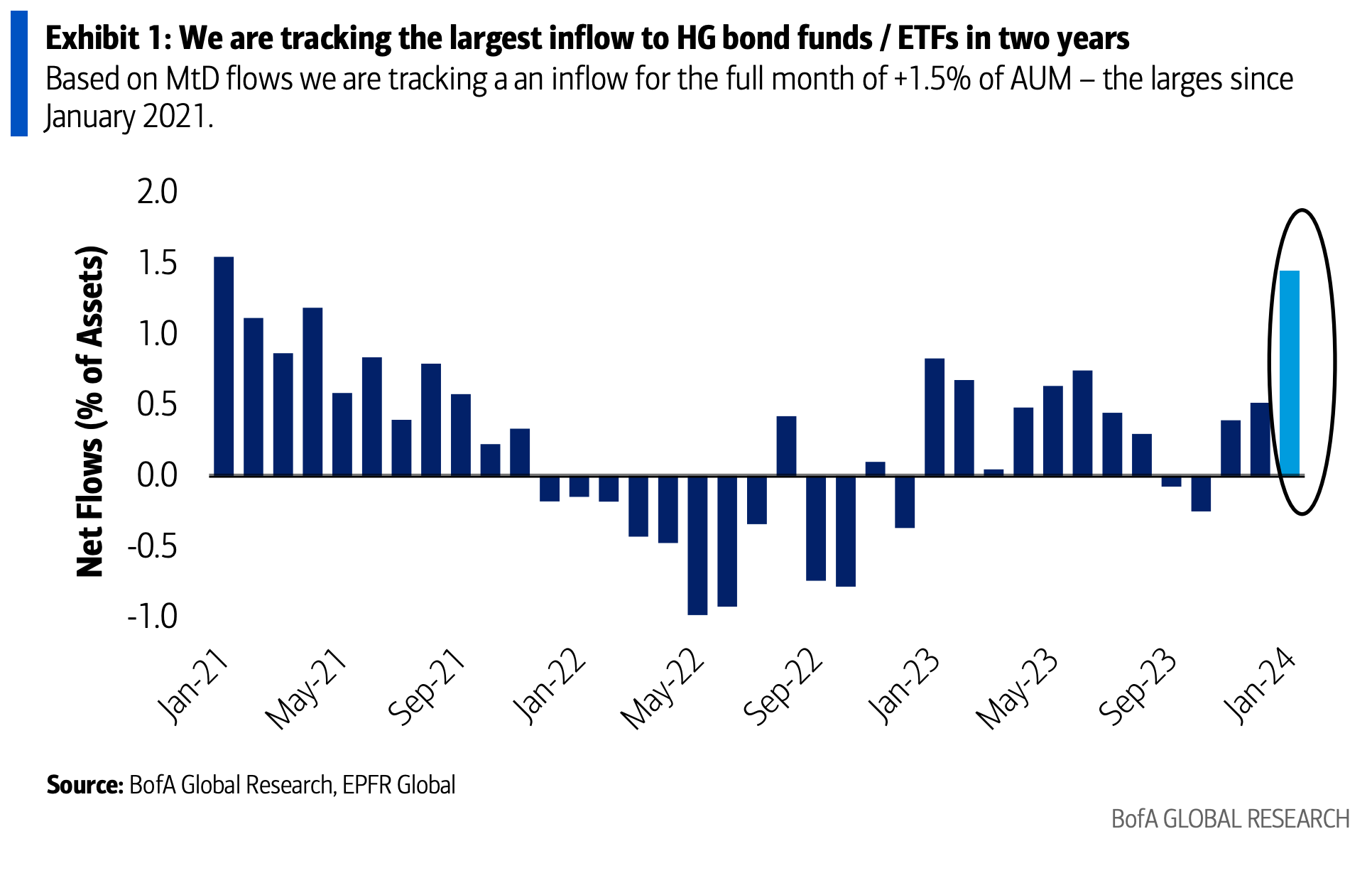

Bank of America зафиксировали самый большой приток средств в фонды облигаций инвестиционного рейтинга за последние два года:

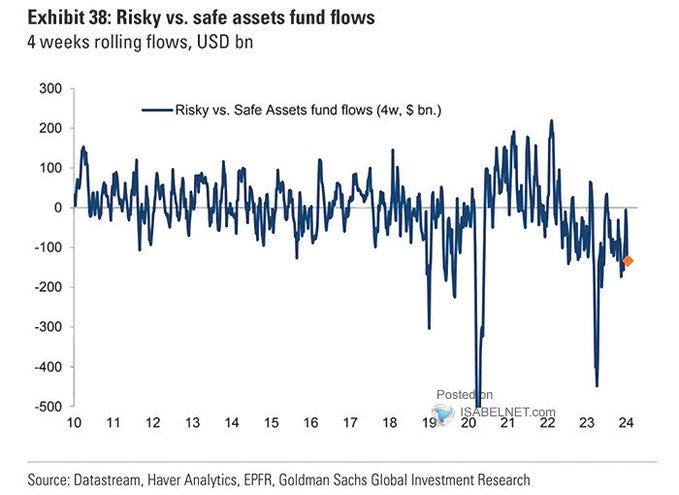

Инвесторы сейчас предпочитают безопасные активы рискованным:

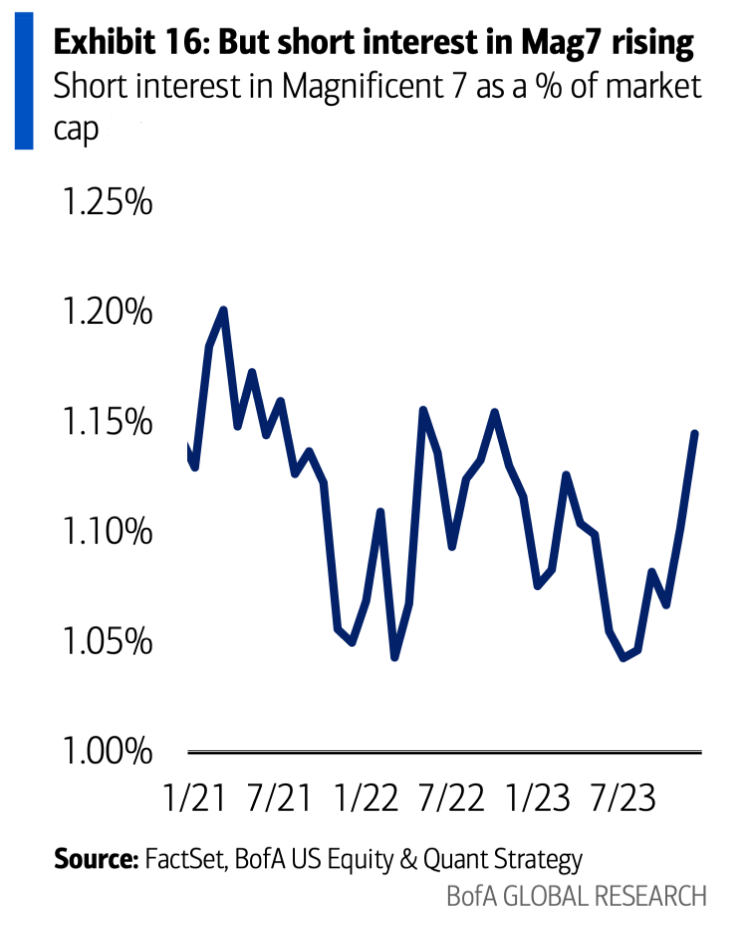

Короткие позиции по акциям "Великолепной семёрки" растут:

Институциональные инвесторы

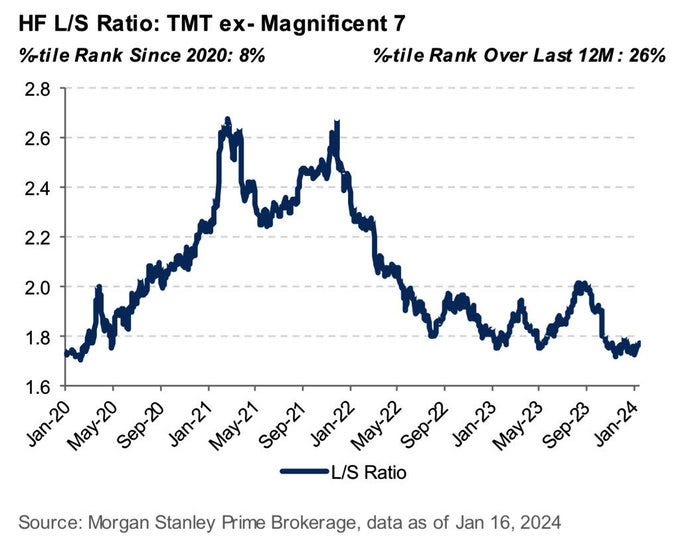

За исключением позиций в "Великолепной семёрке", позиции хедж-фондов в акциях сектора технологий в настоящее время находятся на 4-летних минимумах:

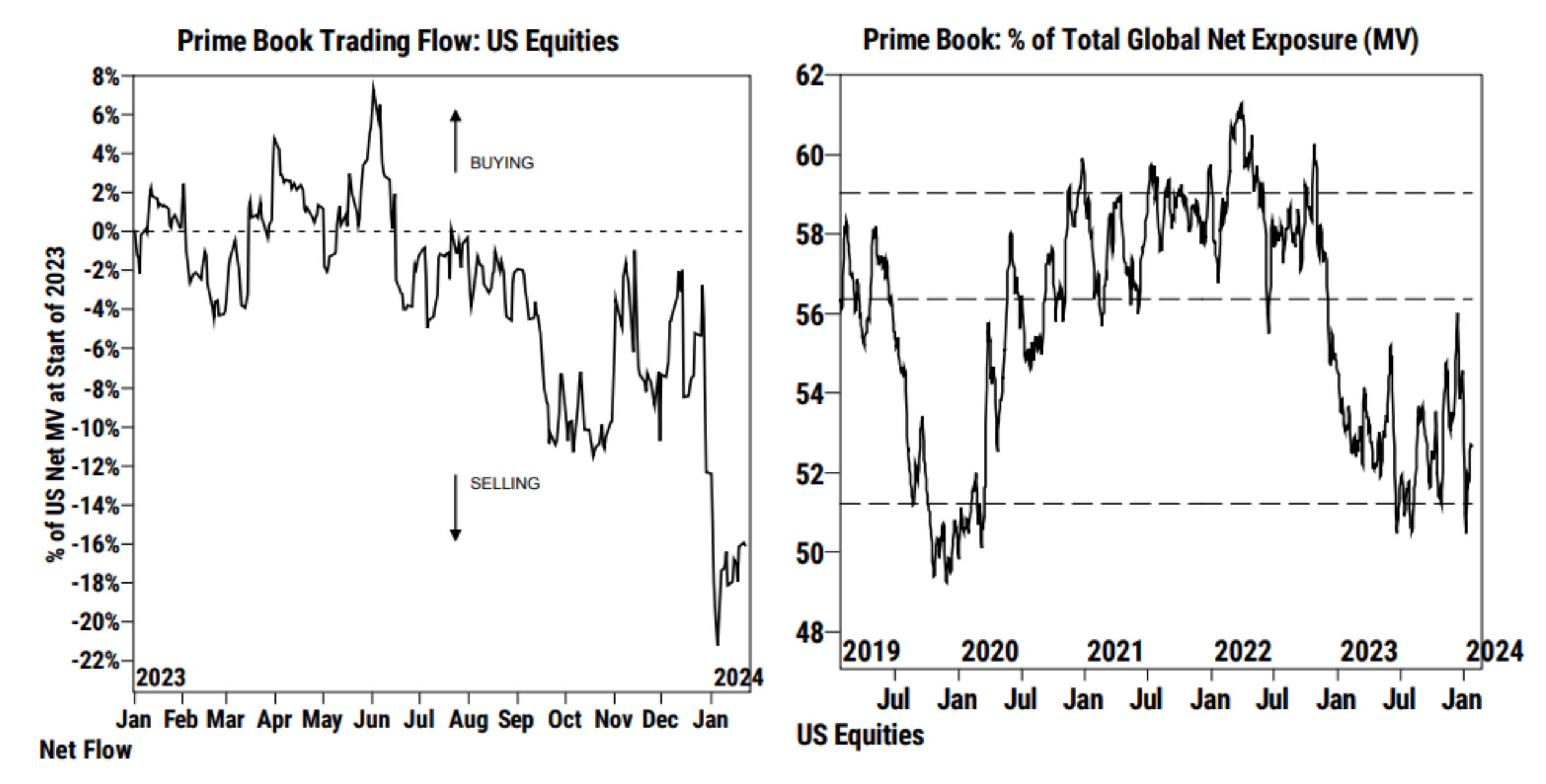

В январе хедж-фонды продали акции США, что обусловлено продажами макро-продуктов, но частично компенсировано покупками отдельных акций. Текущее позиционирование в акции США значительно ниже средних показателей за 5 лет:

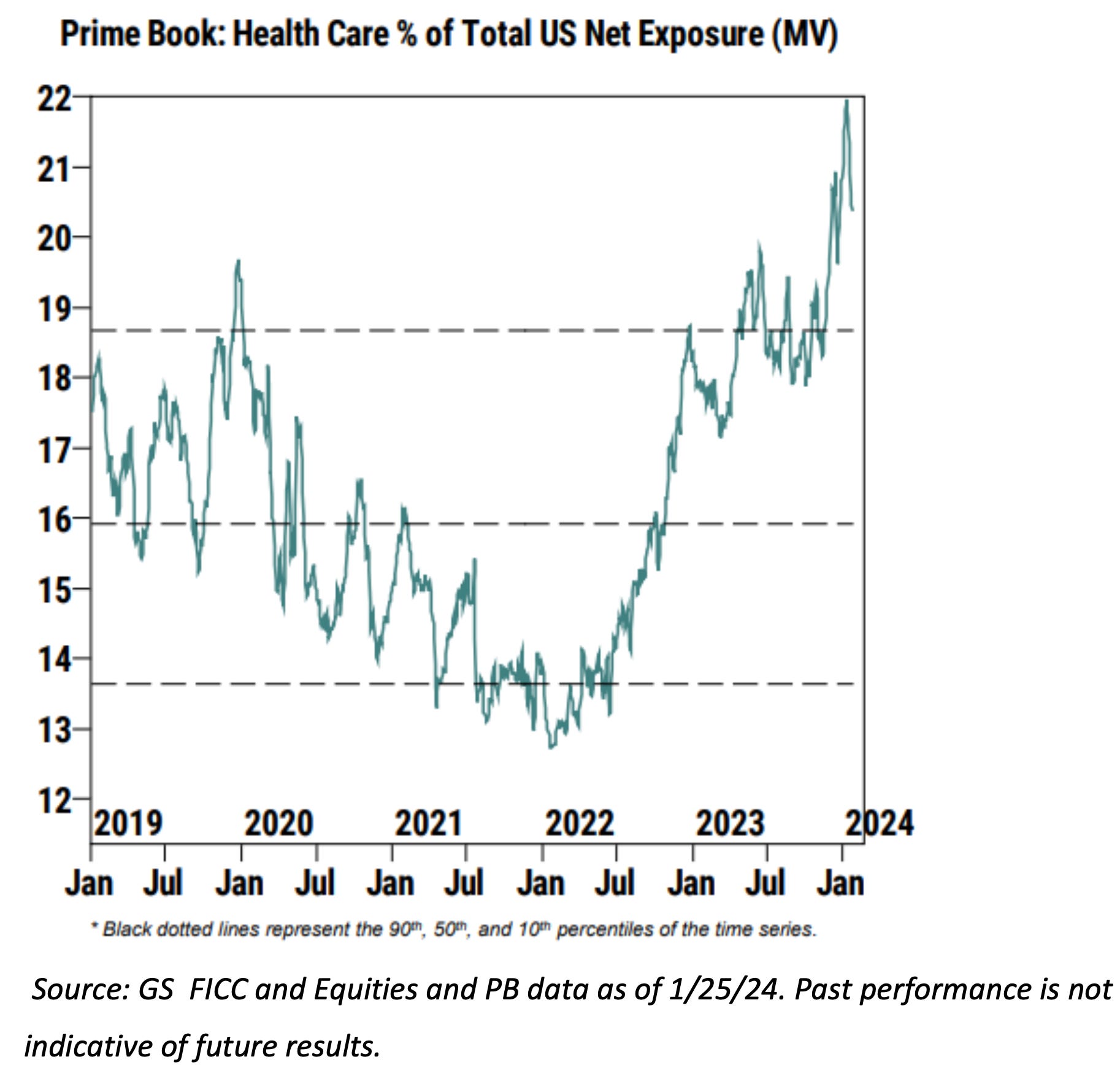

Позиции хедж-фондов в акциях сектора здравоохранения в последнее время снизились, но остаются вблизи многолетних максимумов:

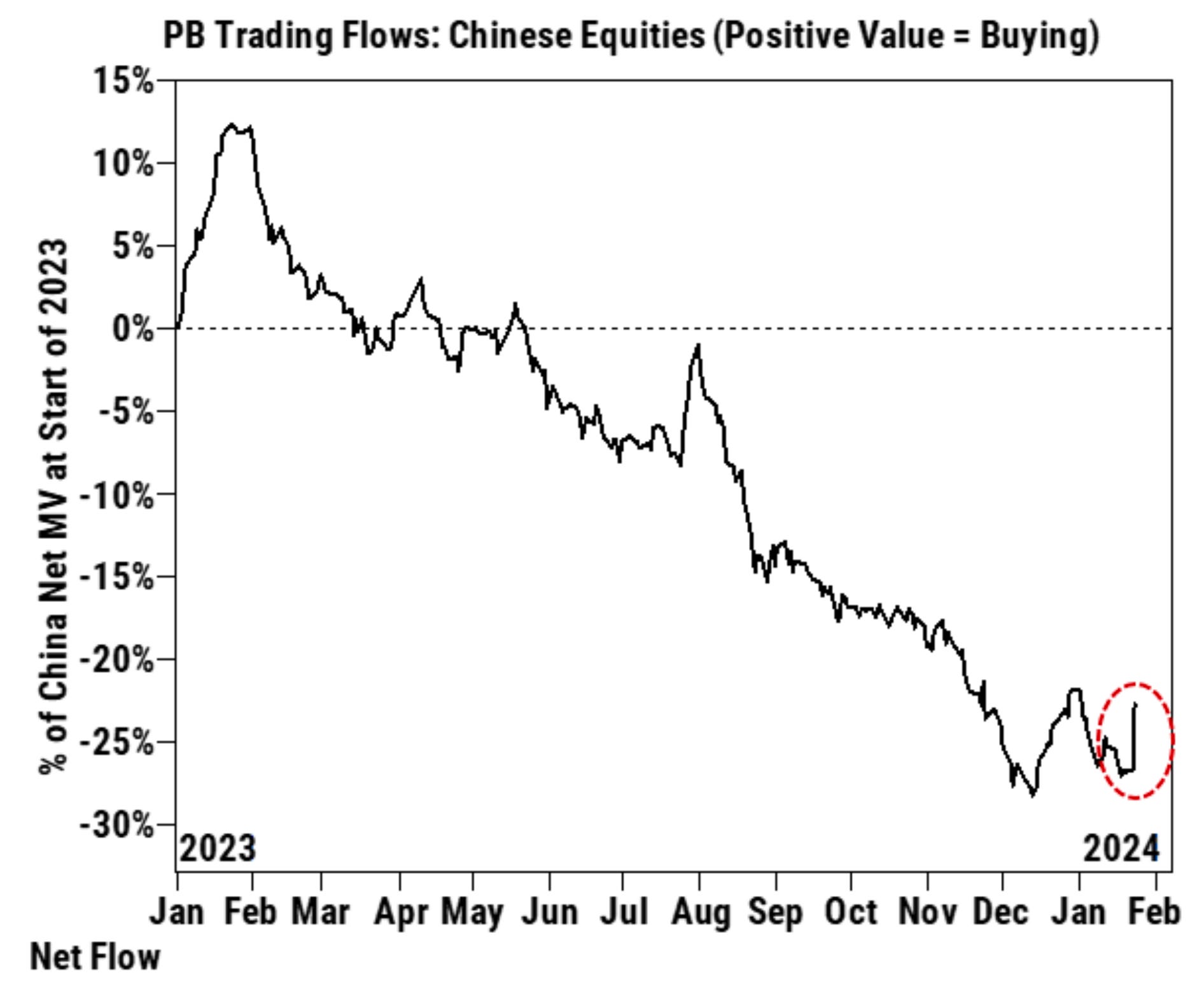

После чистых продаж в течение 3 недель подряд , хедж-фонды купили китайские акции, что стало крупнейшей покупкой более чем за два года на фоне заголовков о пакете мер по спасению рынка:

Ритейл

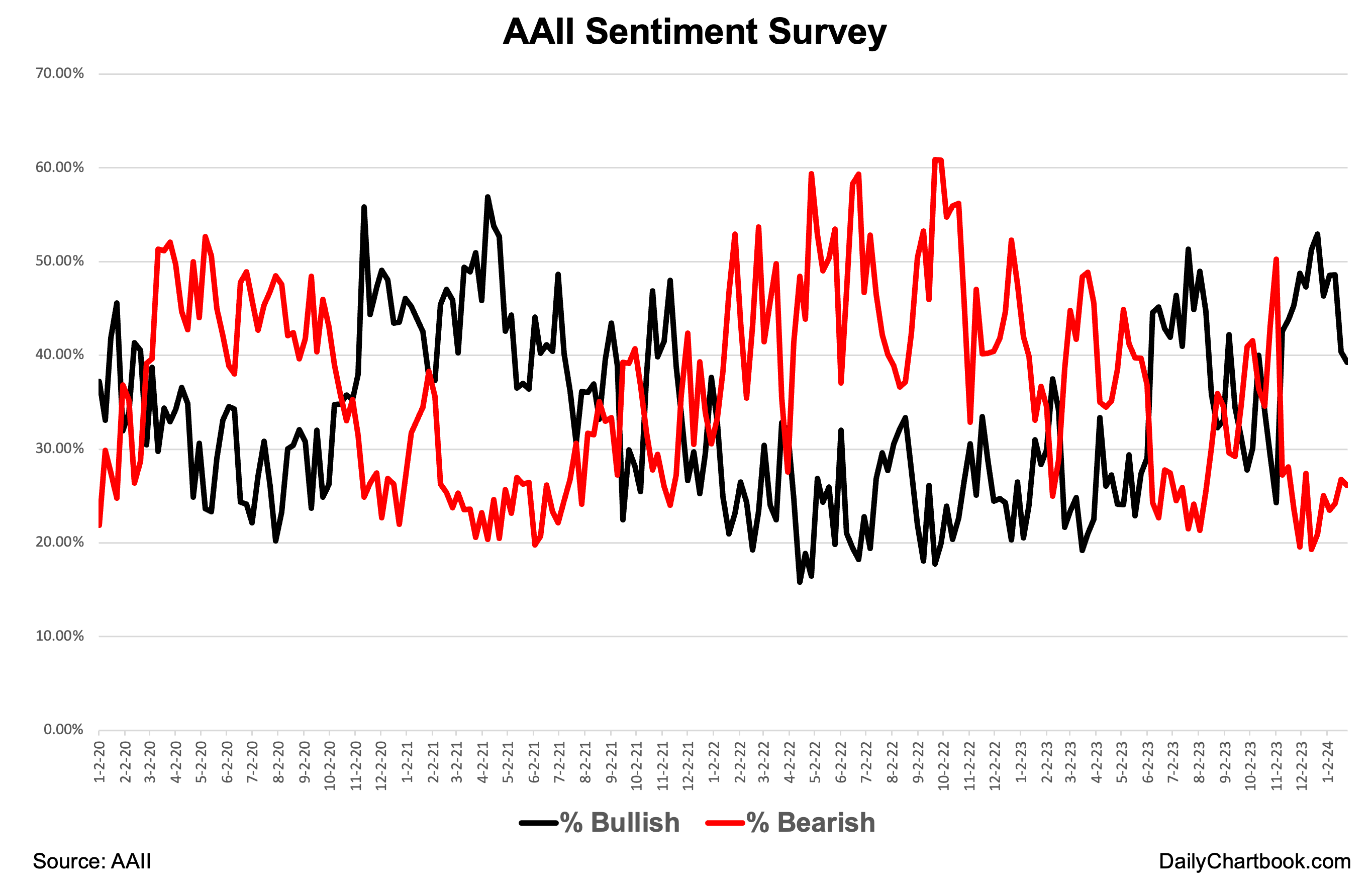

Ритейл инвесторы теперь смотрят на рынок более умеренным взглядом, так как и бычьи, и медвежьи настроения, судя по опросу AAII, снизились за прошедшую неделю:

Индексы

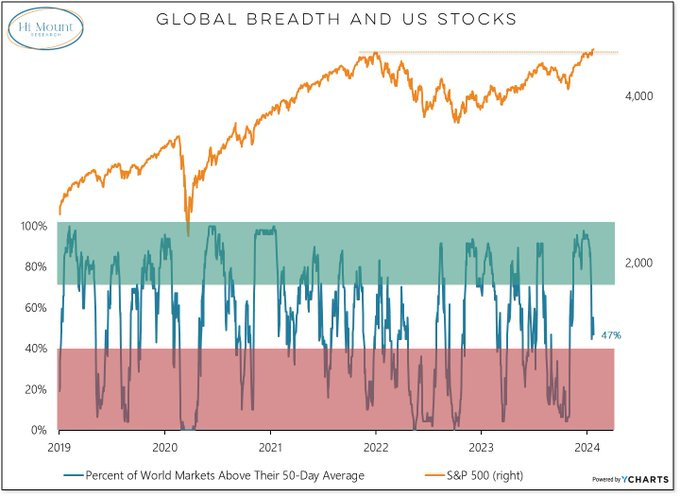

Сильные и устойчивые ралли, как правило, сопровождаются высокой широтой рынка. Прямо сейчас S&P 500 достигает новых максимумов, в то время как менее половины мировых рынков находятся выше своих 50-дневных средних значений:

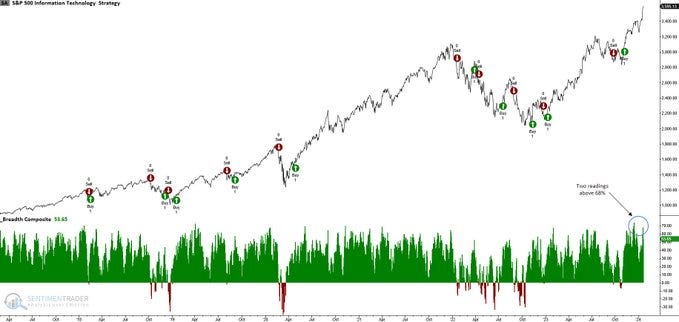

Внутренняя широта технологического сектора S&P 500 находится на высоком уровне. За прошедший месяц совокупный показатель по широте дважды превысил 68%, чего не наблюдалось с 3 квартала 2009 года:

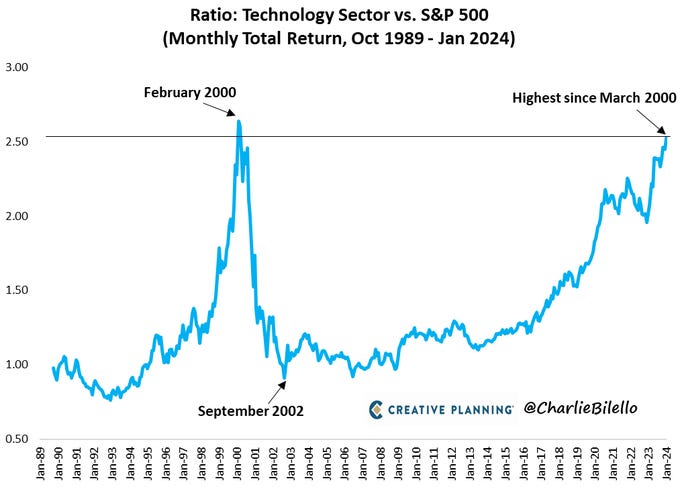

Относительная сила технологического сектора S&P 500 по сравнению с широким рынком находится на самом высоком уровне с марта 2000 года:

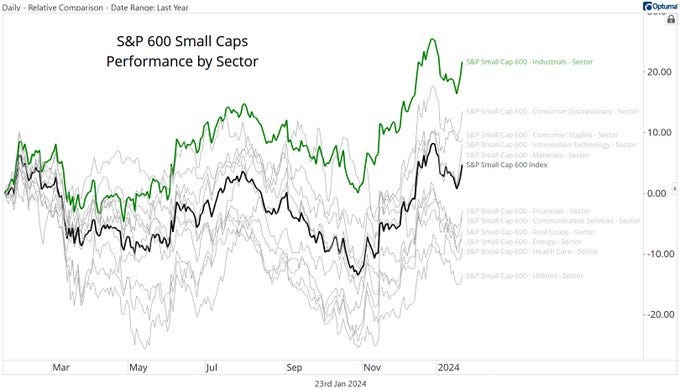

За последний год ни один сектор акций малой капитализации не показал результаты лучше промышленного сектора. За последние 12 месяцев он вырос на 22%, что в 4 раза превышает доходность всего индекса акций малой капитализации S&P 600:

EPS

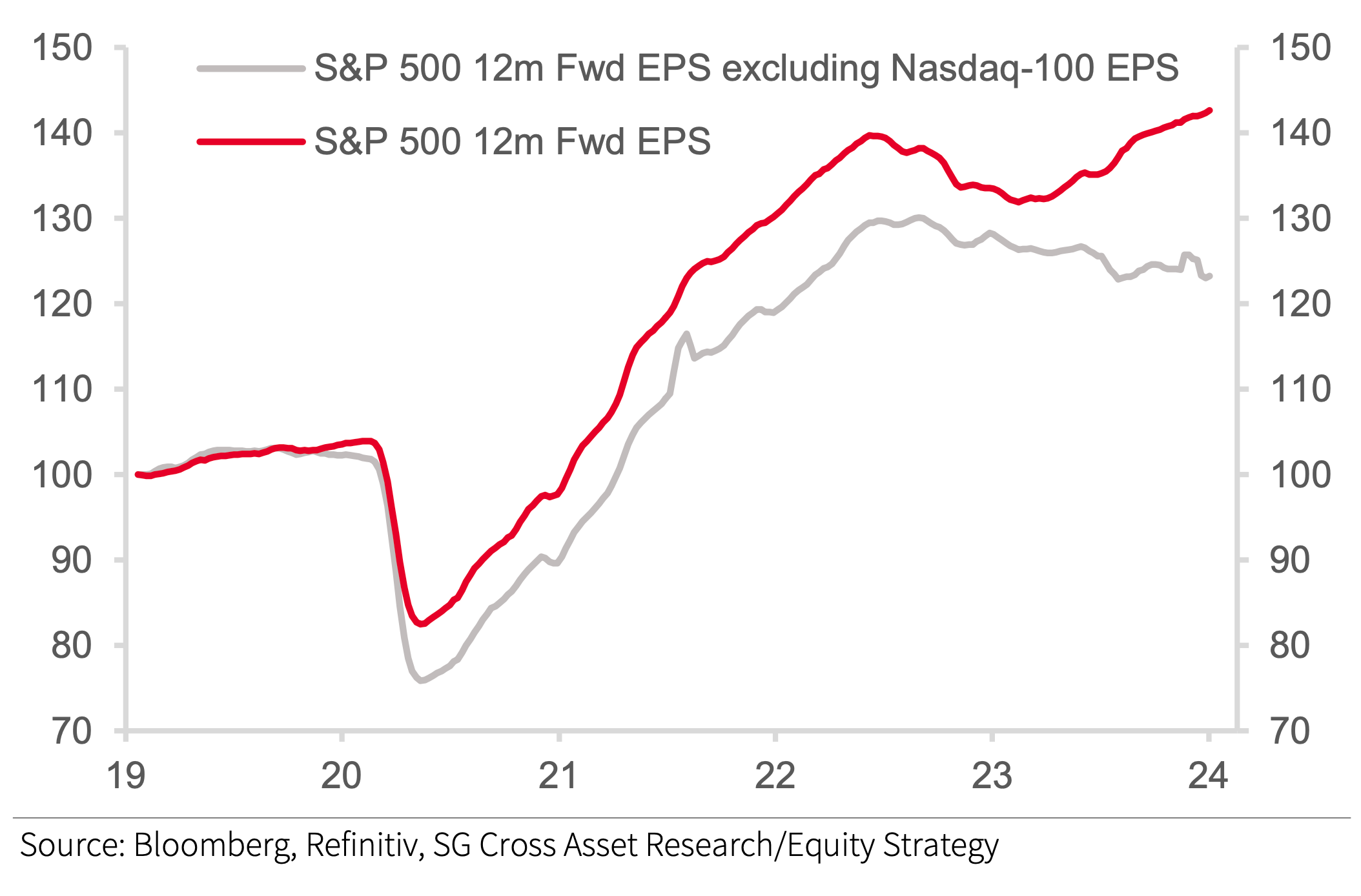

Если не брать в расчёт EPS компаний Nasdaq-100, EPS S&P 500 за последние два года практически не изменилась:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers