Разное

Сейчас индекс S&P 500 стоит почти столько же, сколько и в 1971 году, если измерять в стоимости золота:

Макро

Федеральная резервная система США оставила ставку по федеральным фондам неизменной на 23-летнем максимуме 5,25-5,5% на пятом заседании подряд 20 марта 2024 года, что соответствует ожиданиям рынка.

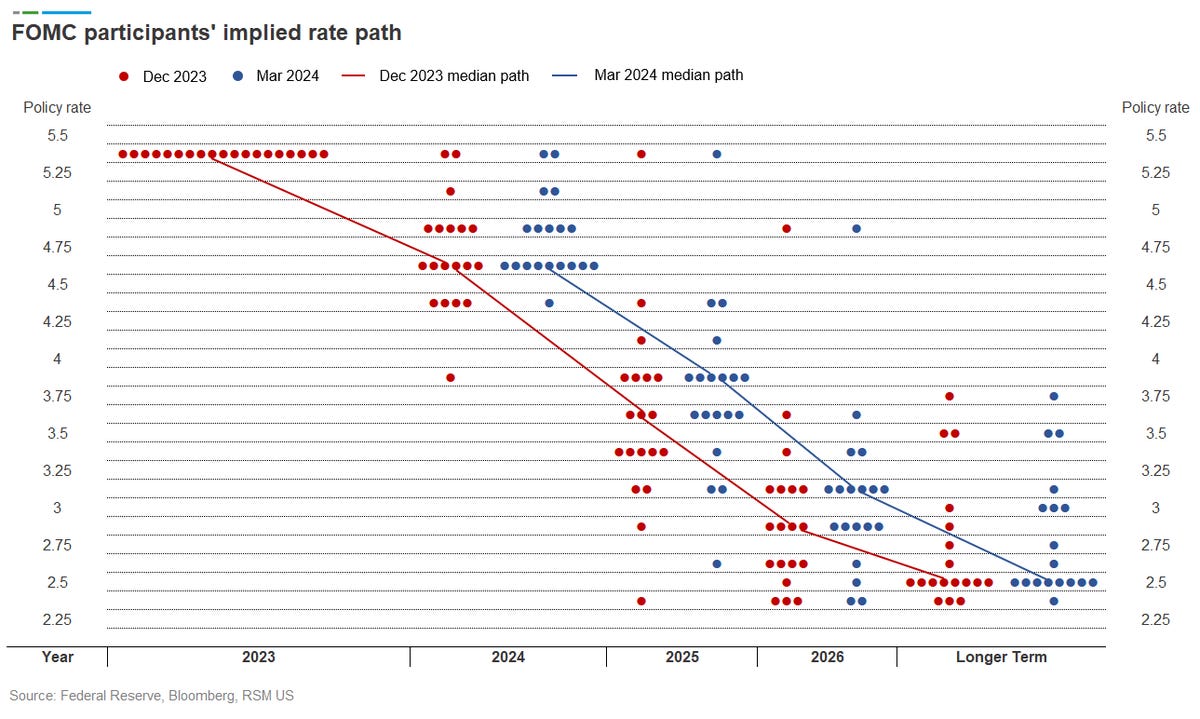

Политики по-прежнему планируют снизить процентные ставки три раза в этом году, что соответствует квартальным прогнозам от декабря. Кроме того, в прогнозе говорится о трех сокращениях в 2025 году, что на одно меньше, чем предполагалось в декабре, и еще трех сокращениях в 2026 году:

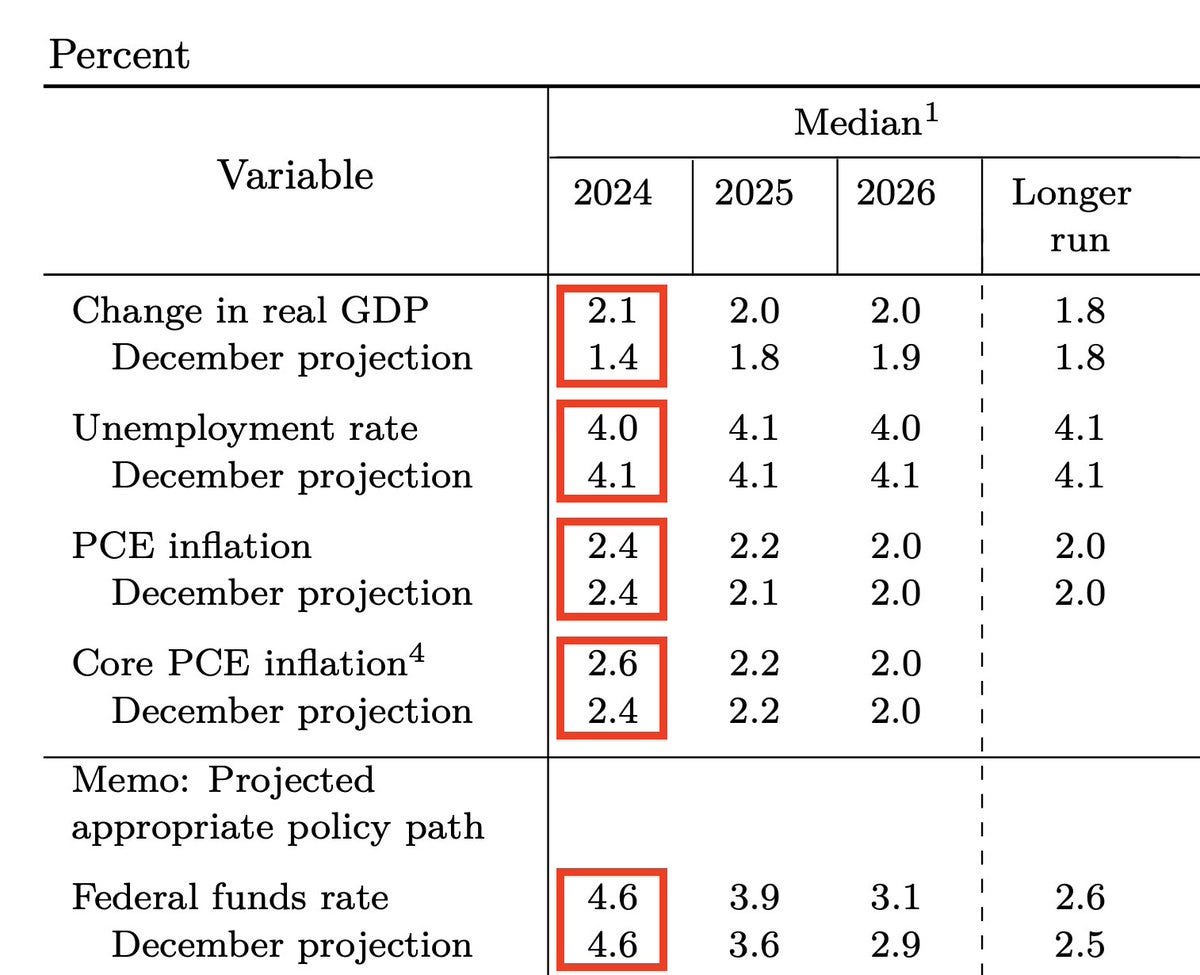

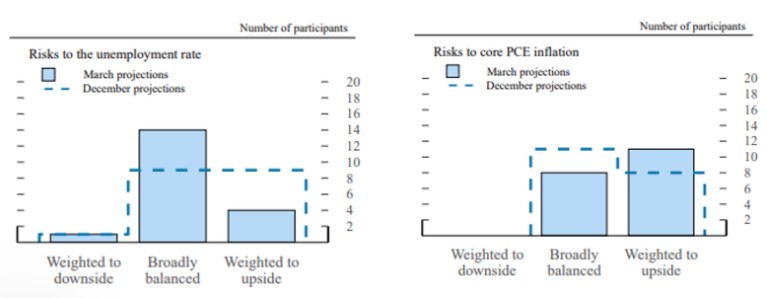

Основные выводы из заседания ФРС на 2024 год: Повышение ожидаемого роста реального ВВП до +2,1%; Снижение ожидаемого уровня безработицы до 4,0%; Сохранение ожидаемой инфляции PCE на уровне 2,4%; Повышение ожидаемой базовой инфляции PCE до 2,6%; Сохранение ожидаемой ставки на уровне 4,6%. При этом, чиновники FOMC видят меньше рисков для повышения безработицы, но больше рисков для повышения инфляции:

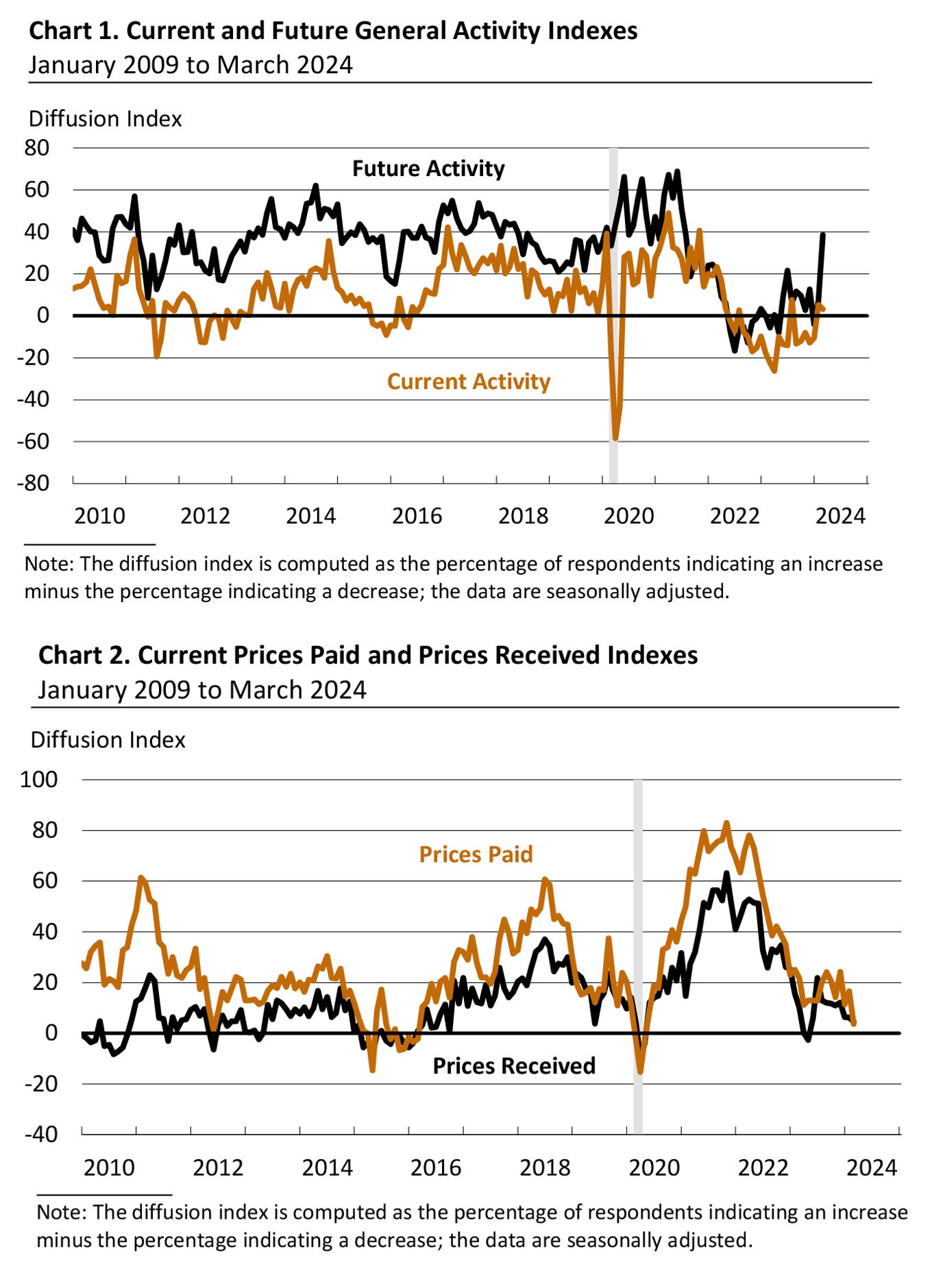

Основной индекс деловой активности в производственном секторе Филадельфии упал до +3,2 (консенсус -2,3, +5,2 ранее). Индекс новых заказов впервые с октября стал положительным, в то время как индекс оплаченных цен упал до минимума с мая 2020 года:

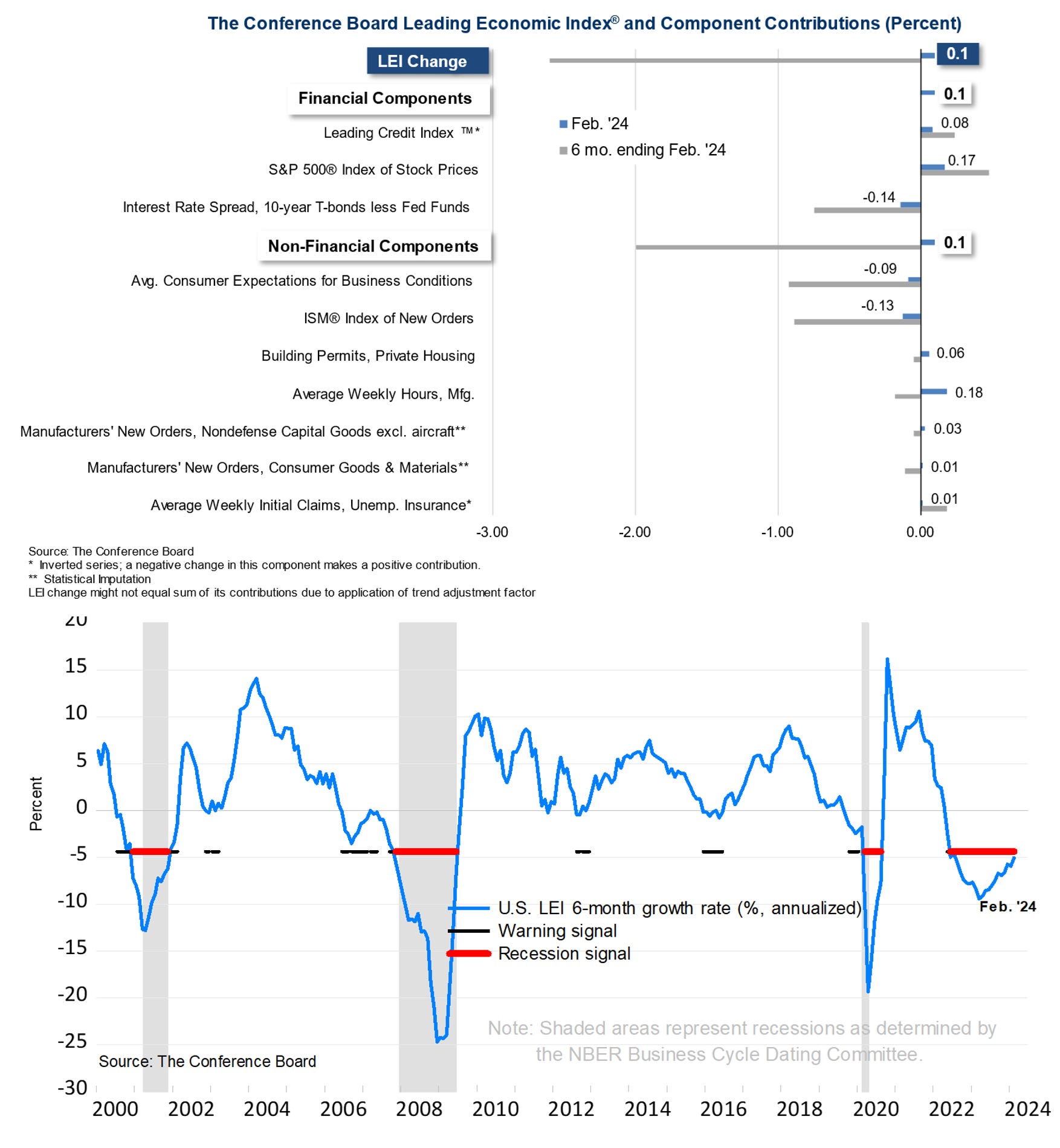

Индекс опережающих индикаторов от Conference Board впервые за 2 года вырос на +0,1% в феврале. Однако 6-месячные темпы роста по-прежнему свидетельствуют о наличии препятствий для роста:

Рынок жилья

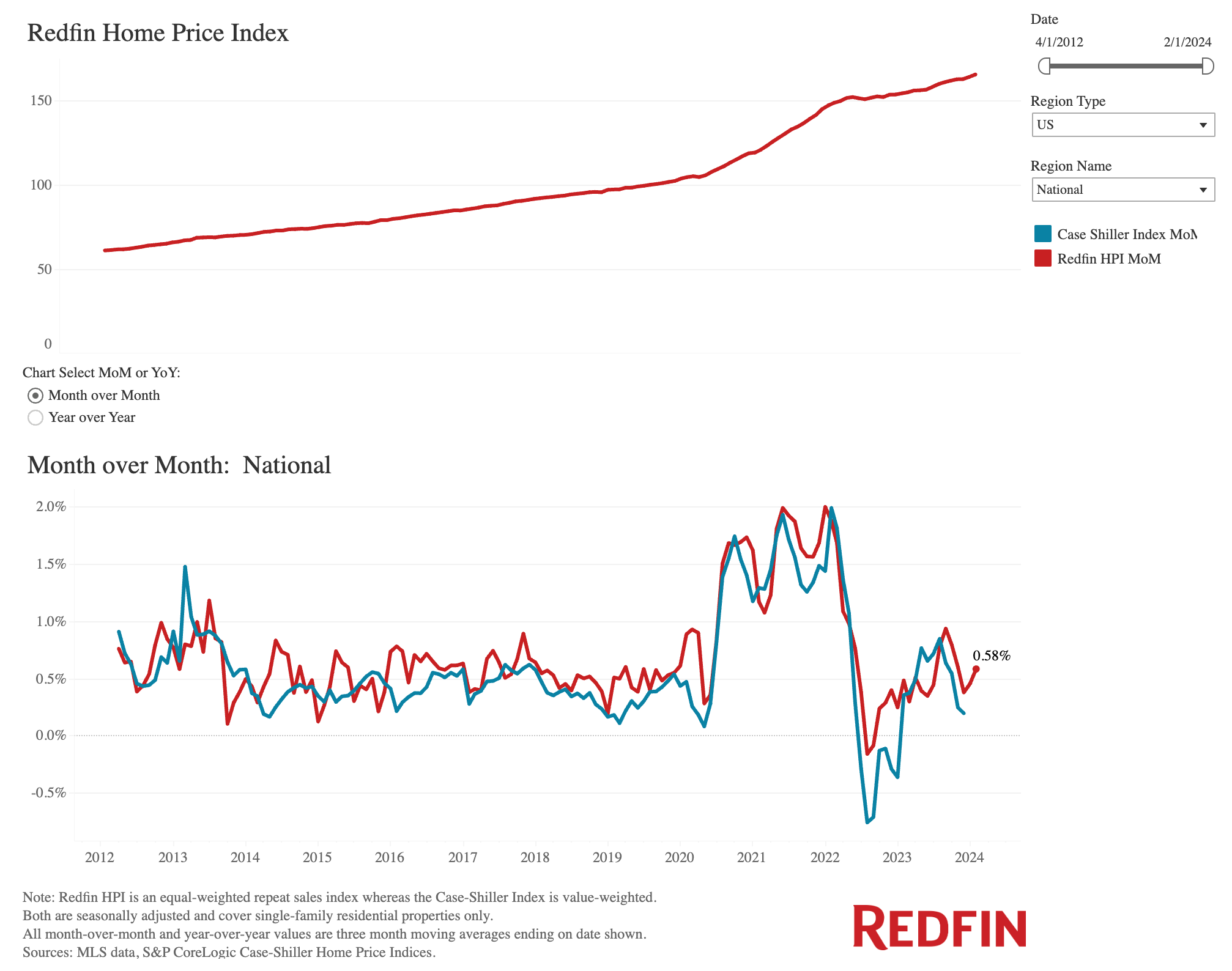

В феврале цены на жилье в США выросли на +0,6% м/м, что соответствует среднемесячному росту за восемь лет, предшествовавших пандемии:

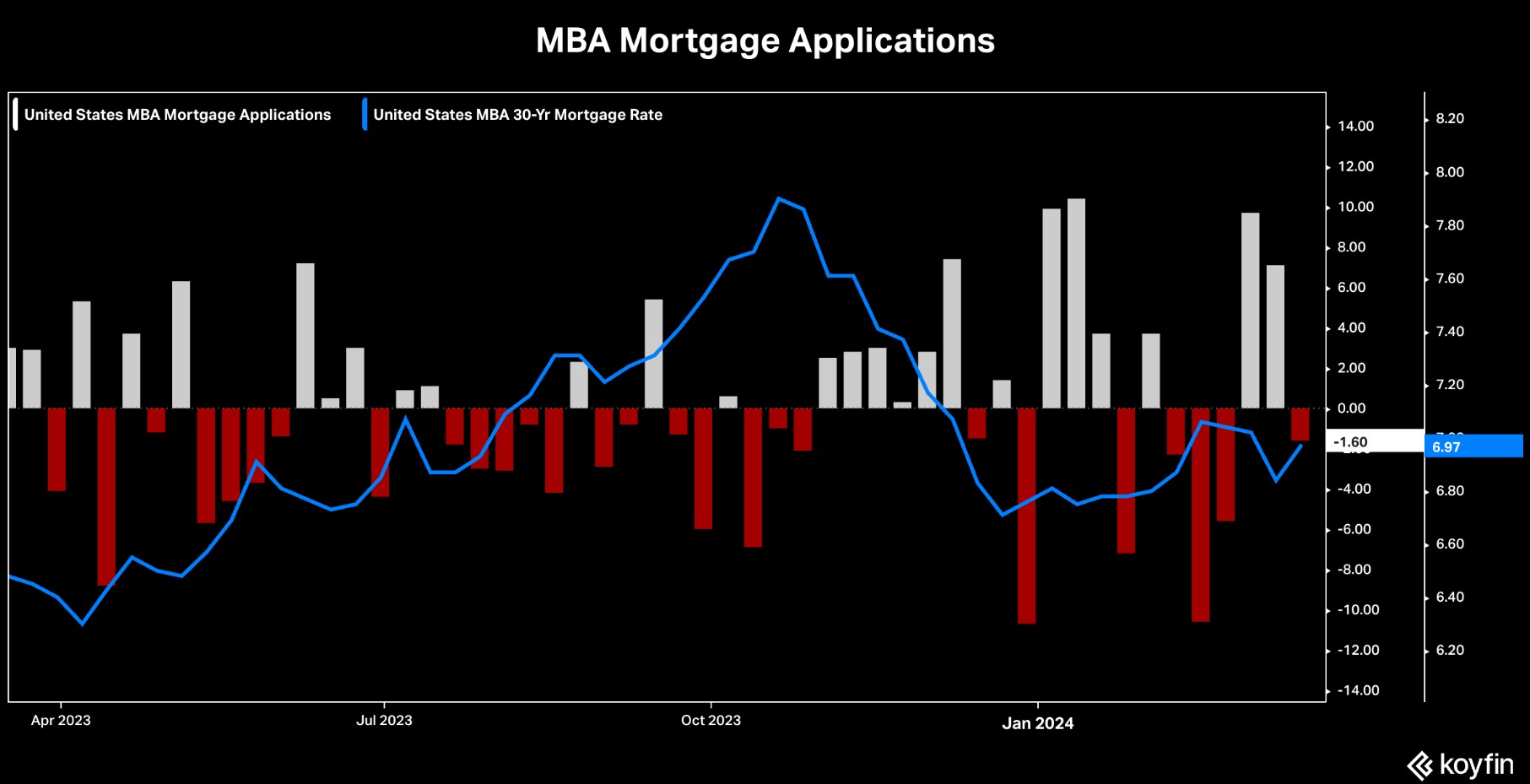

Заявки на ипотеку упали на +1,6% г/г, так как ставки по ипотечным кредитам выросли впервые за 4 недели до показателя 6,97%:

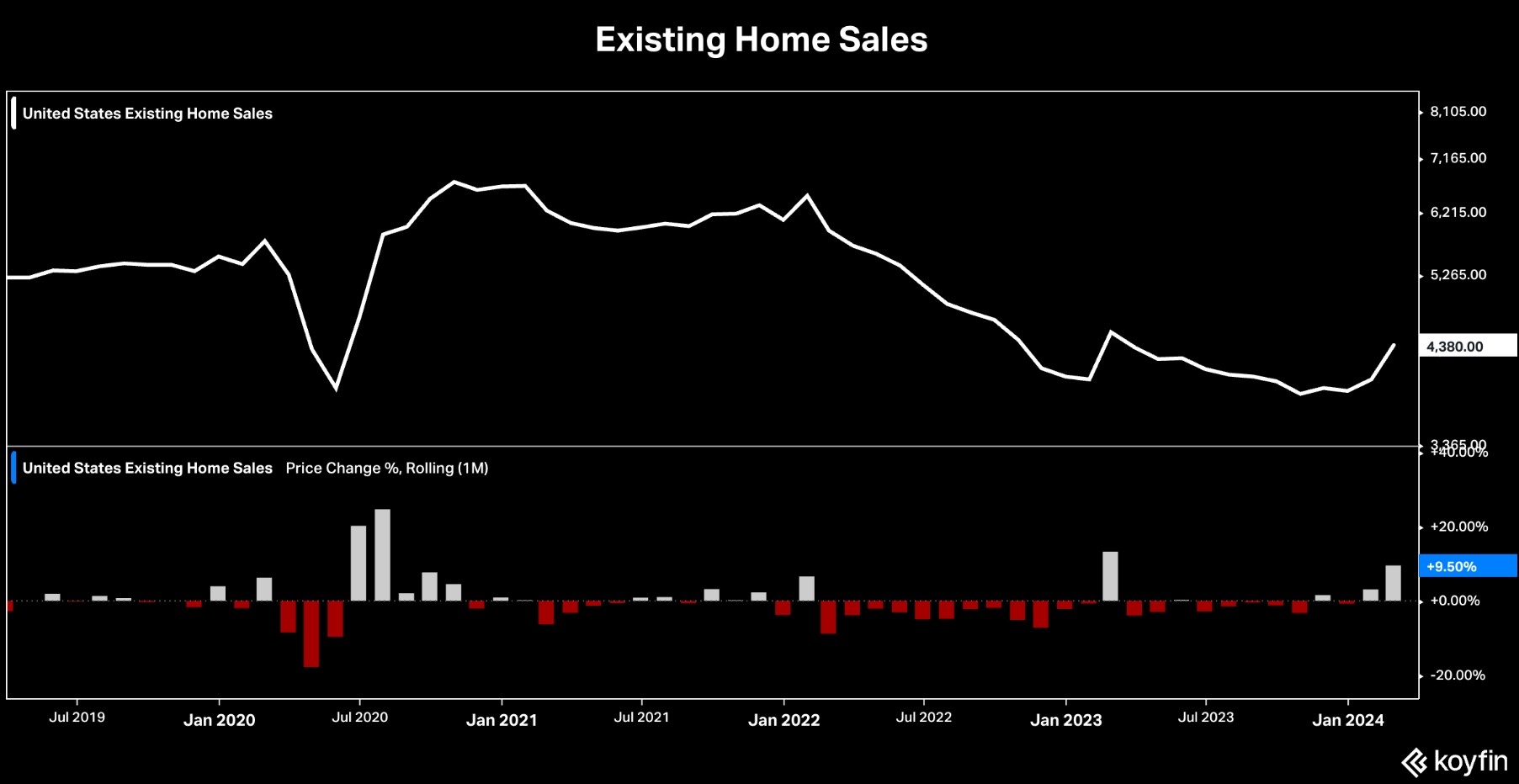

Продажи домов на вторичном рынке выросли на +9,5% (консенсус -1,3%) в феврале, что стало самым большим ростом за год и самым большим сюрпризом с июля 2020 года:

Рынок труда

Первичные заявки на пособие по безработице за прошедшую неделю составили 210 тыс., (консенсус 215 тыс., 208 тыс. ранее). Число продолжающихся заявок на пособие по безработице выросло до 1807 тыс. (консенсус 1815 тыс., 1803 тыс. ранее):

Что делают другие?

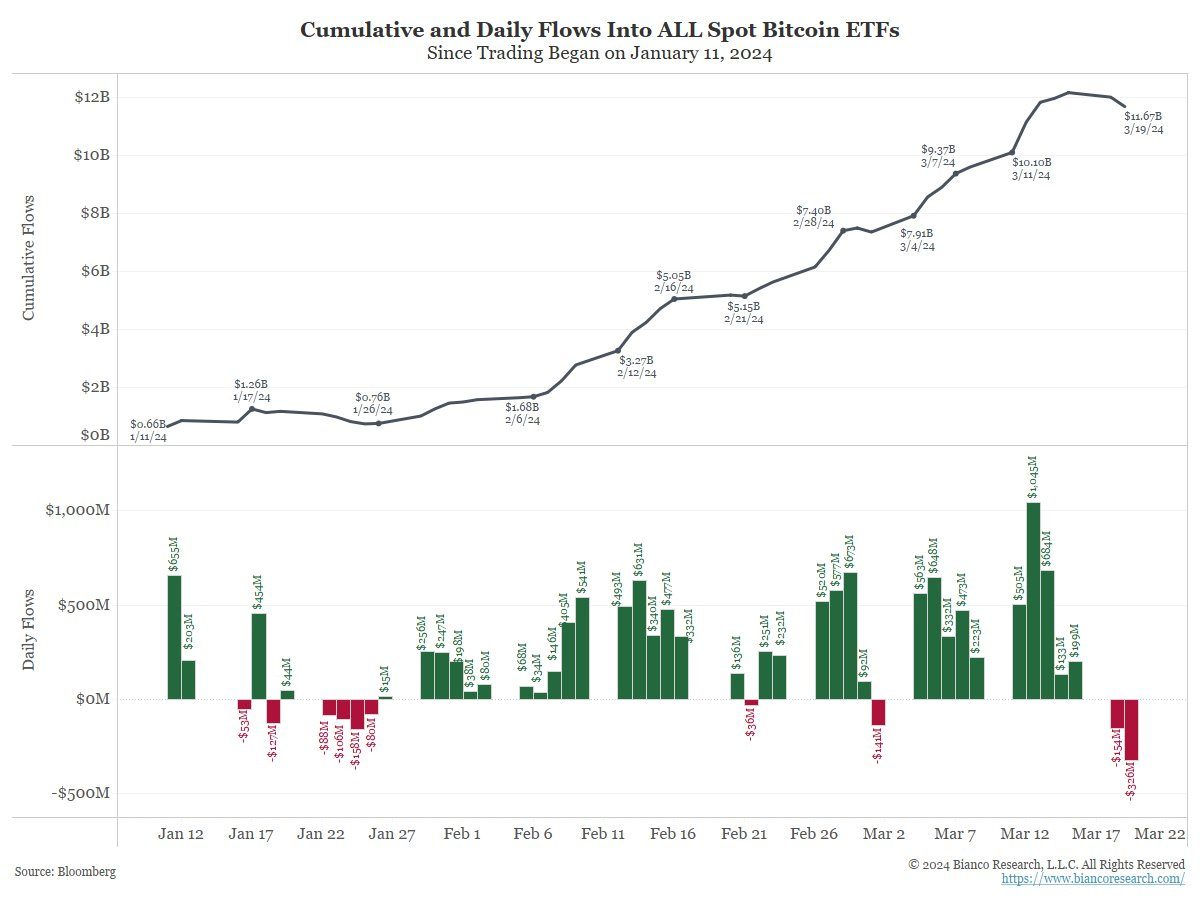

19 марта наблюдался самый крупный дневной отток средств из десяти спотовых BTC ETF с момента их запуска 11 января:

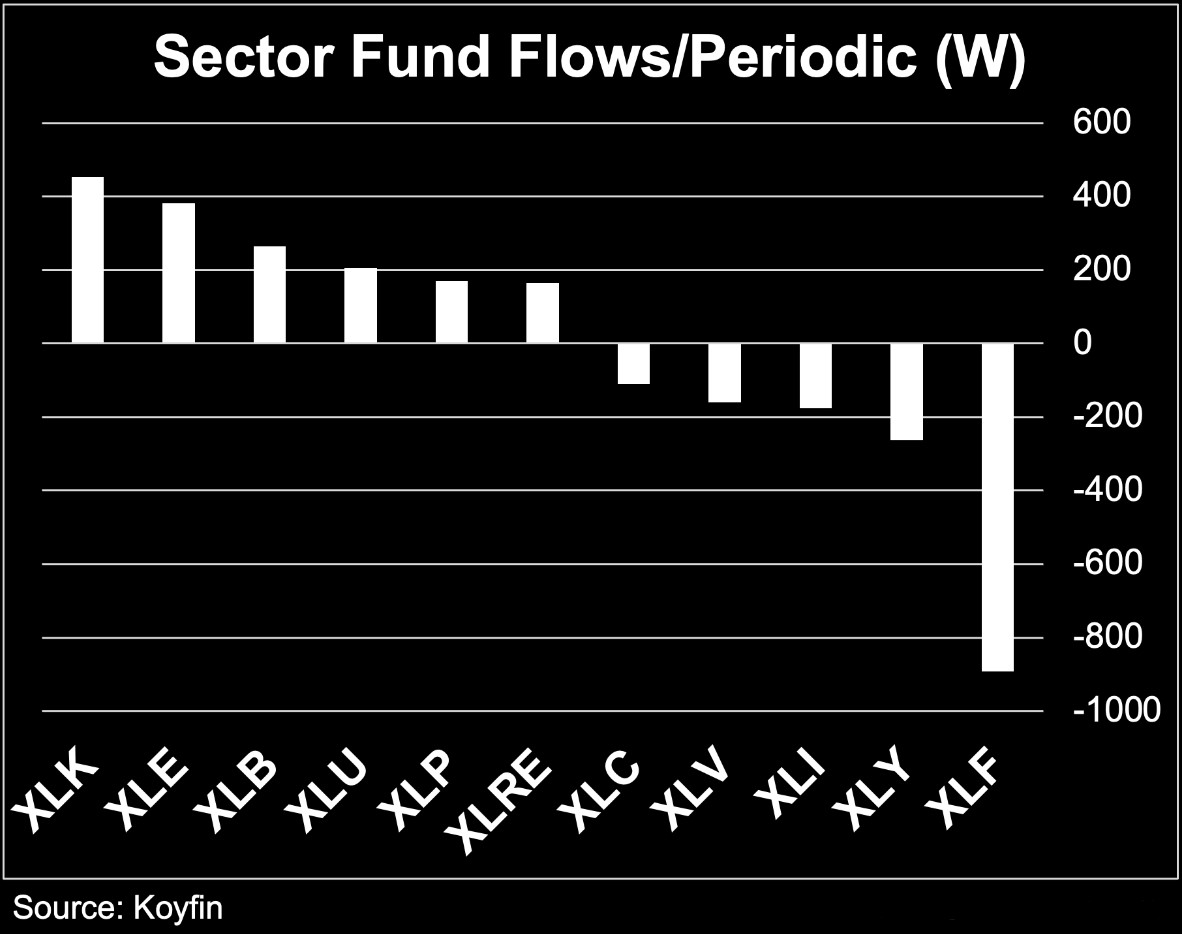

Среди отраслевых ETF с крупной капитализацией наибольший приток средств за прошедшую неделю наблюдался в технологическом и энергетическом секторах, в то время как из финансового сектора наблюдался резкий отток средств:

Институциональные инвесторы

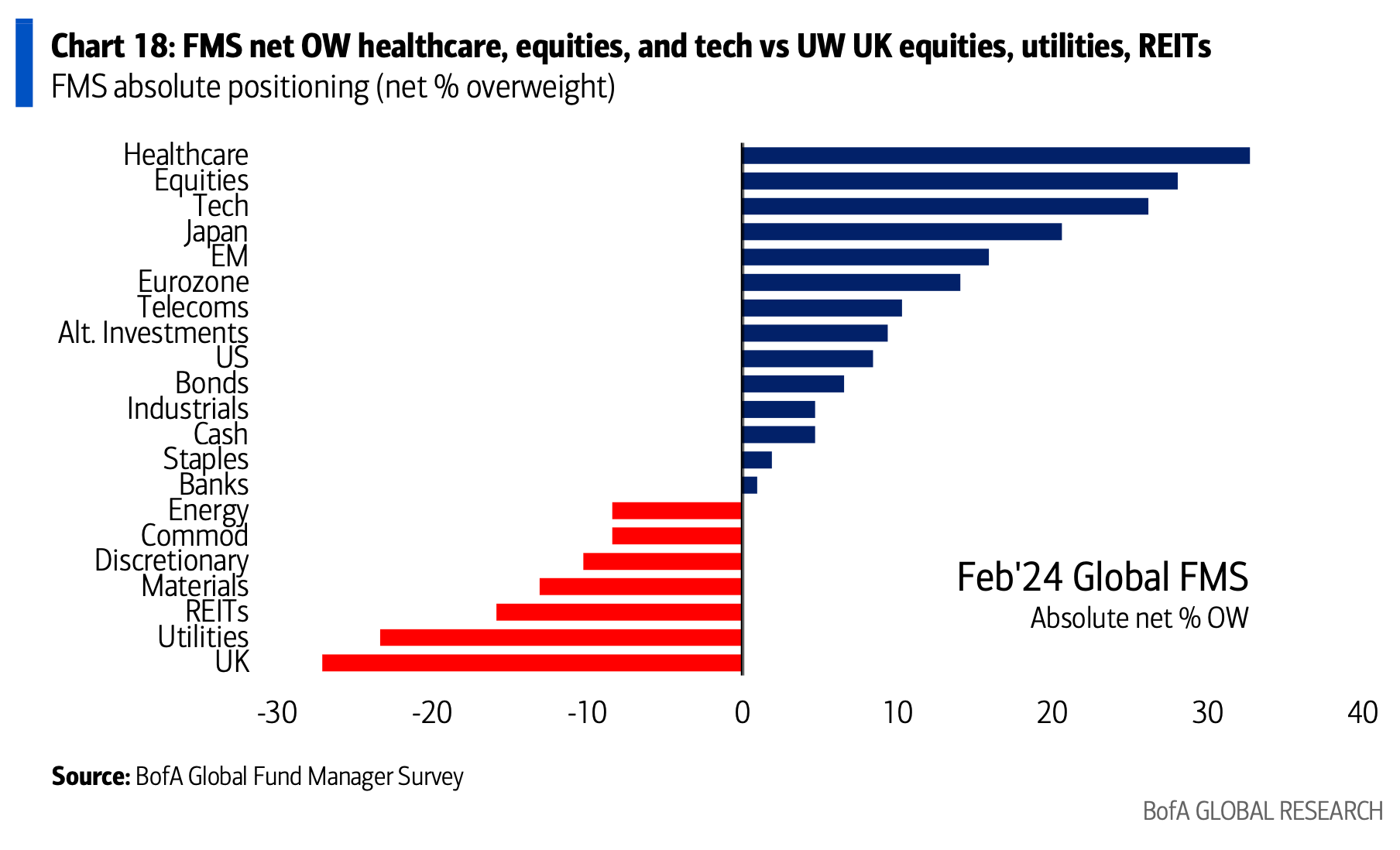

Управляющие активами имеют наибольший избыточный вес в акциях секторов здравоохранения и технологий, а так же в акциях Японии. У них наиболее низкий вес в акциях Великобритании, акциях секторов коммунальных услуг, REIT и материалов США:

Ритейл

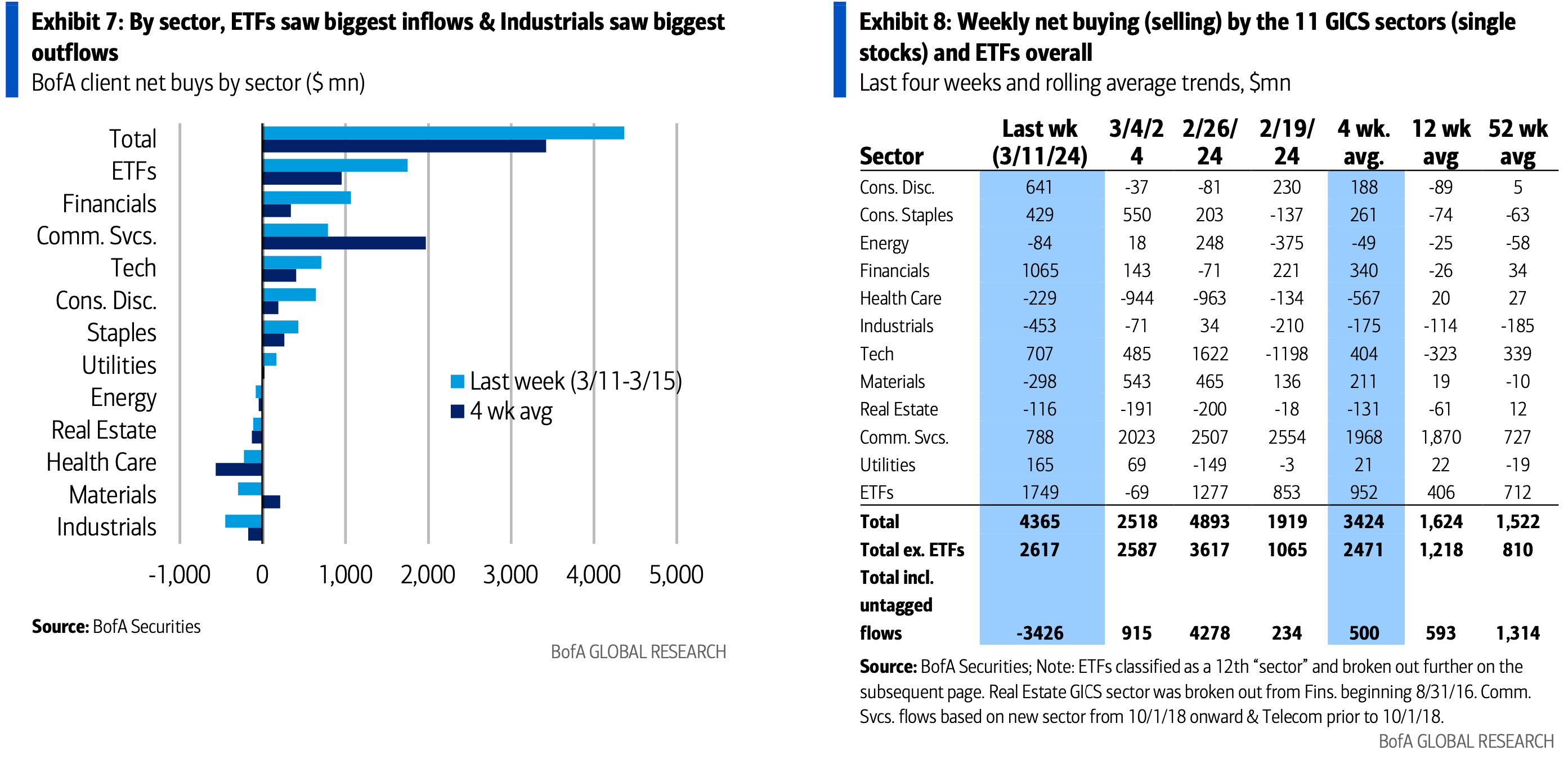

Клиенты Bank of America покупали акции в 6 из 11 секторов, во главе с секторами финансов (самый большой недельный приток с 21 августа) и коммуникаций, который продолжает иметь самую длинную серию покупок среди всех секторов за последние 20 недель:

Индексы

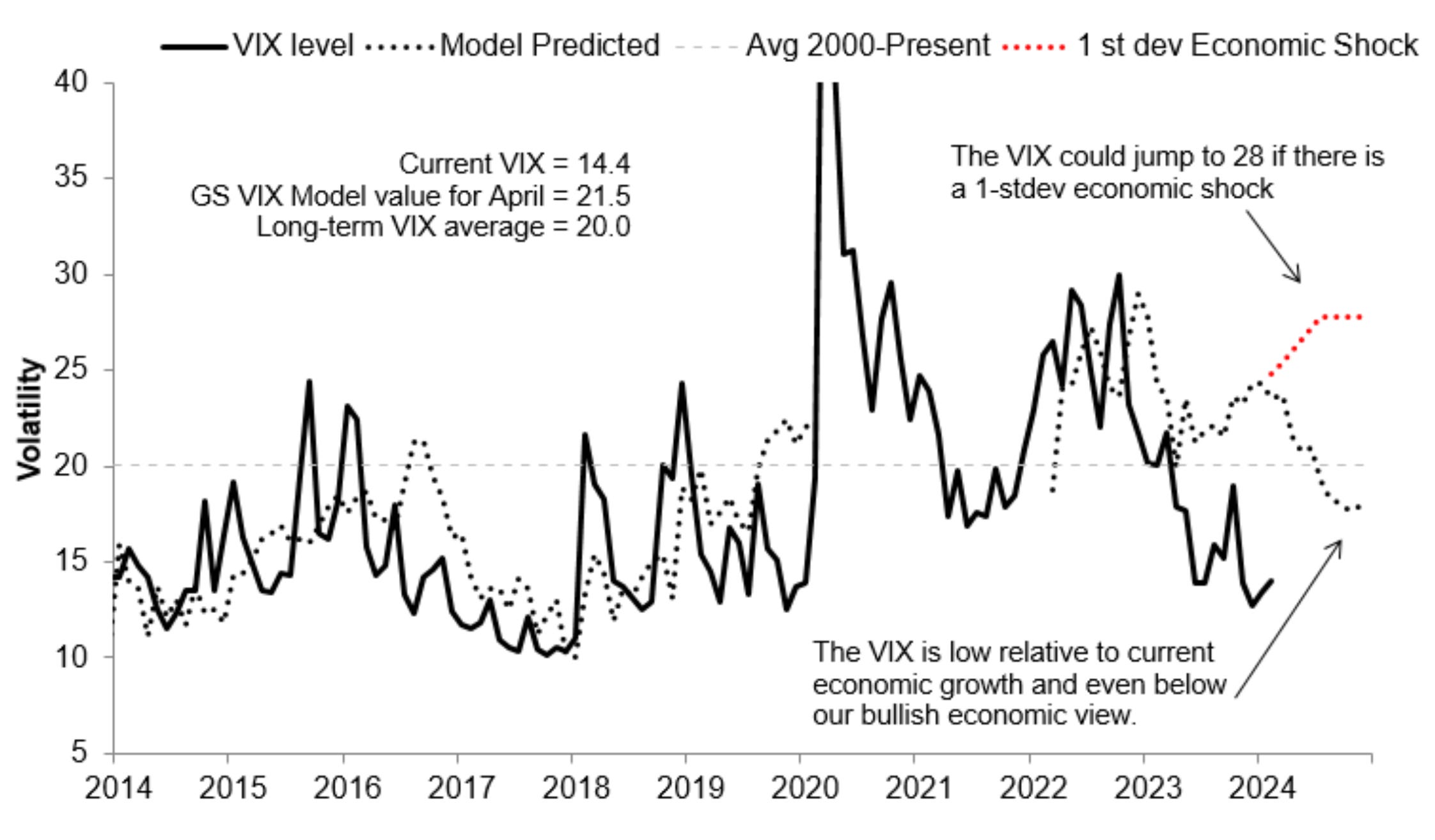

Модель Goldman Sachs, использующая пять ключевых экономических факторов, предполагает, что в апреле VIX составит ~21,5 (против 14,4 сегодня):

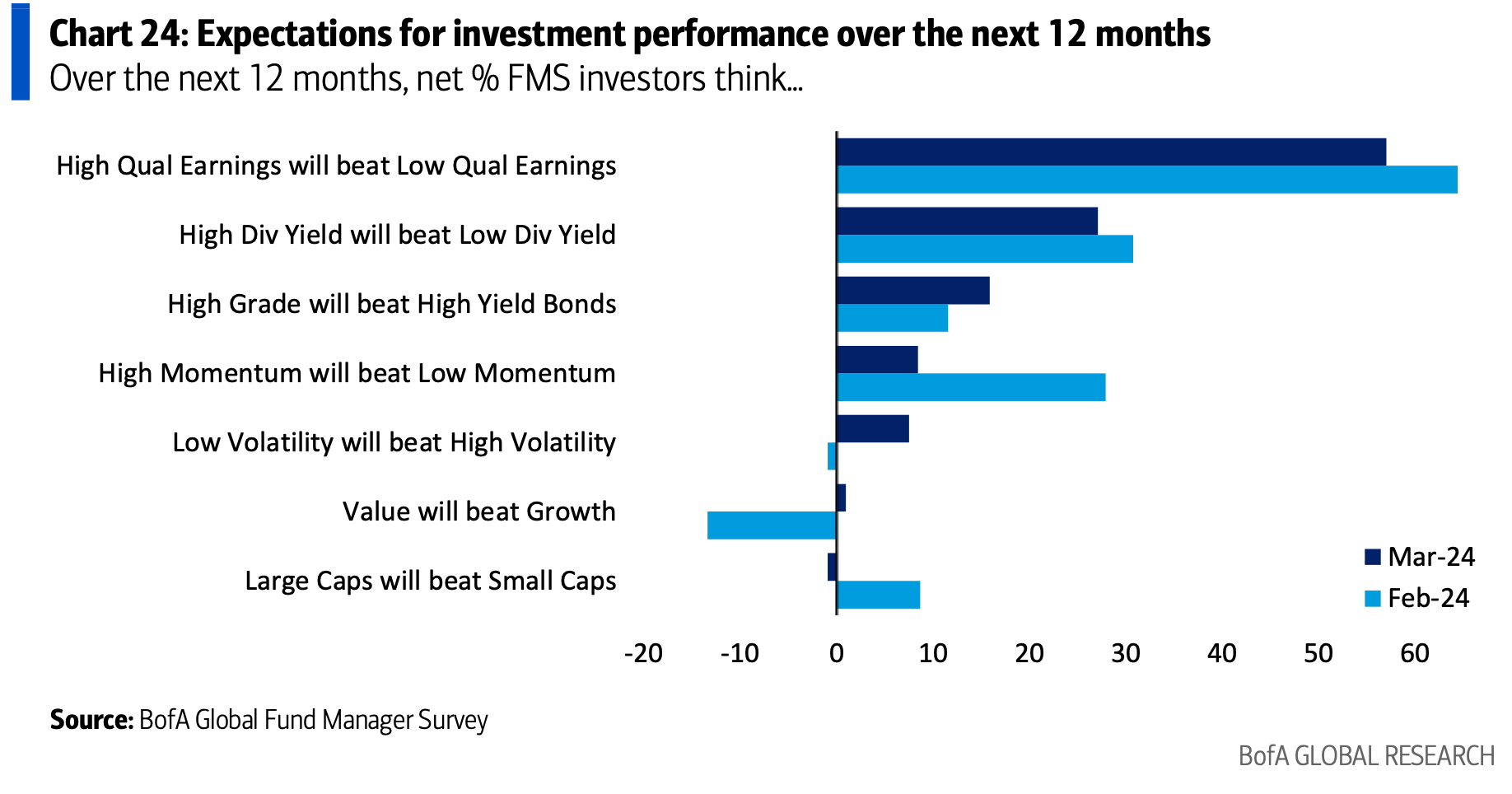

Управляющие активами теперь ожидают, что акции малой капитализации превзойдут акции крупной капитализации. Они теперь так же ожидают, что акции фактора стоимости превзойдут акции роста. Мнения относительно показателей остальных факторов кардинально не изменились, разве что фактору "импульса" теперь уделяется меньше внимания:

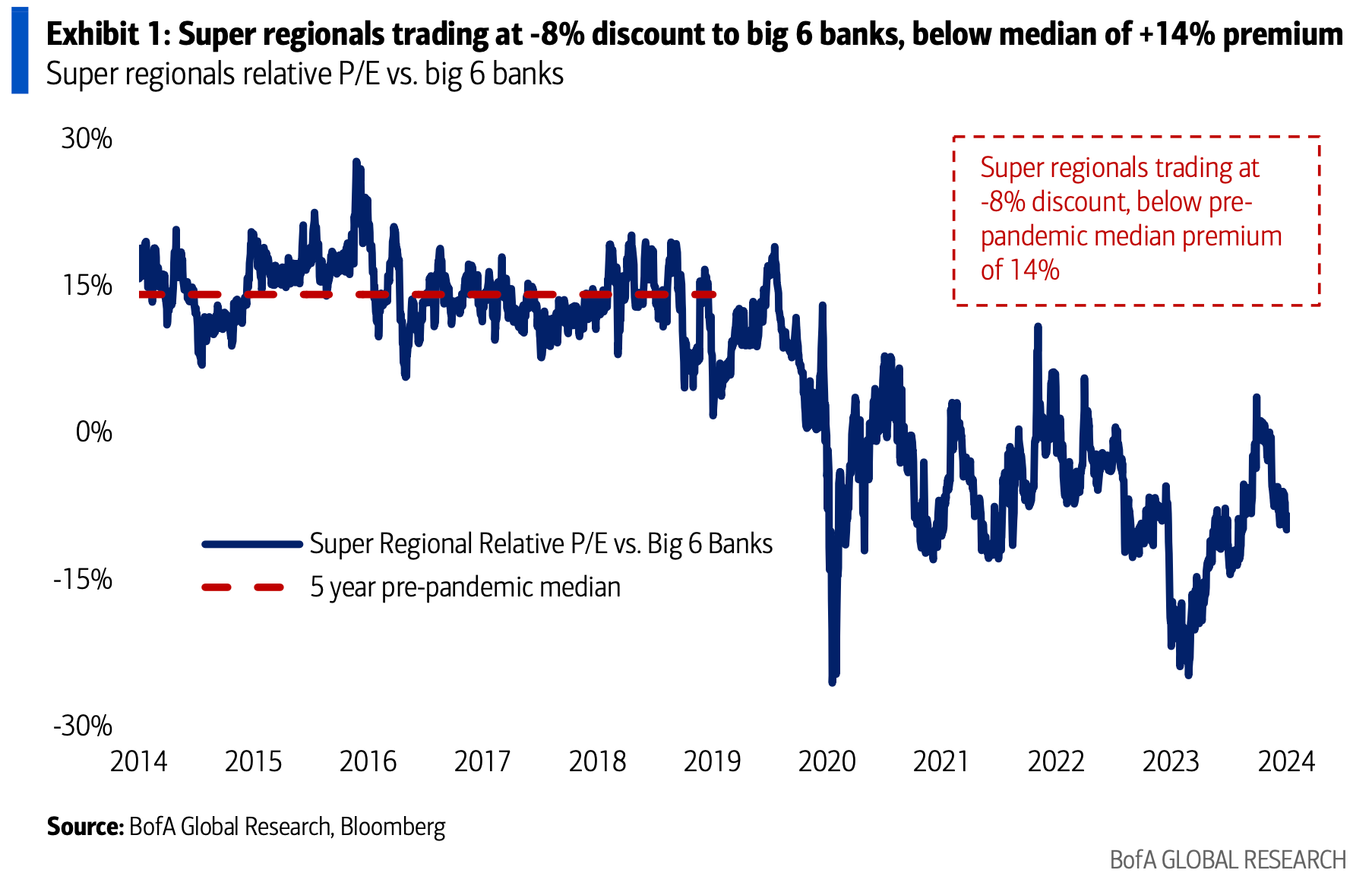

В то время как рост регуляторной нагрузки и опасения, связанные с коммерческой недвижимостью, вероятно, будут оказывать давление на стоимость акций региональных банков, аналитики Bank of America видят потенциал для некоторого наверстывания упущенного: супер-региональные банки торгуются с 8% дисконтом к аналогам GSIB против 14% исторической премии:

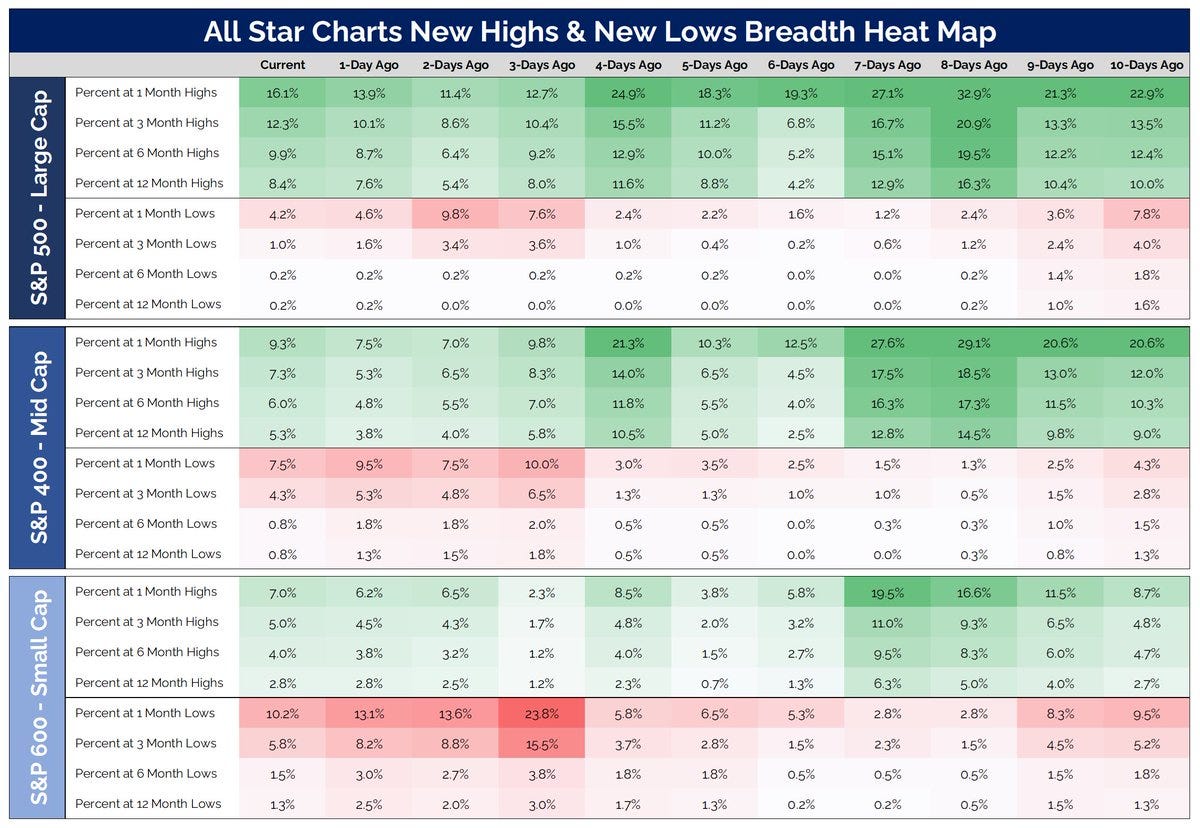

Недавняя слабость показателей широты рынка (особенно в малых акциях), которую мы наблюдали в последнее время, ослабевает:

EPS

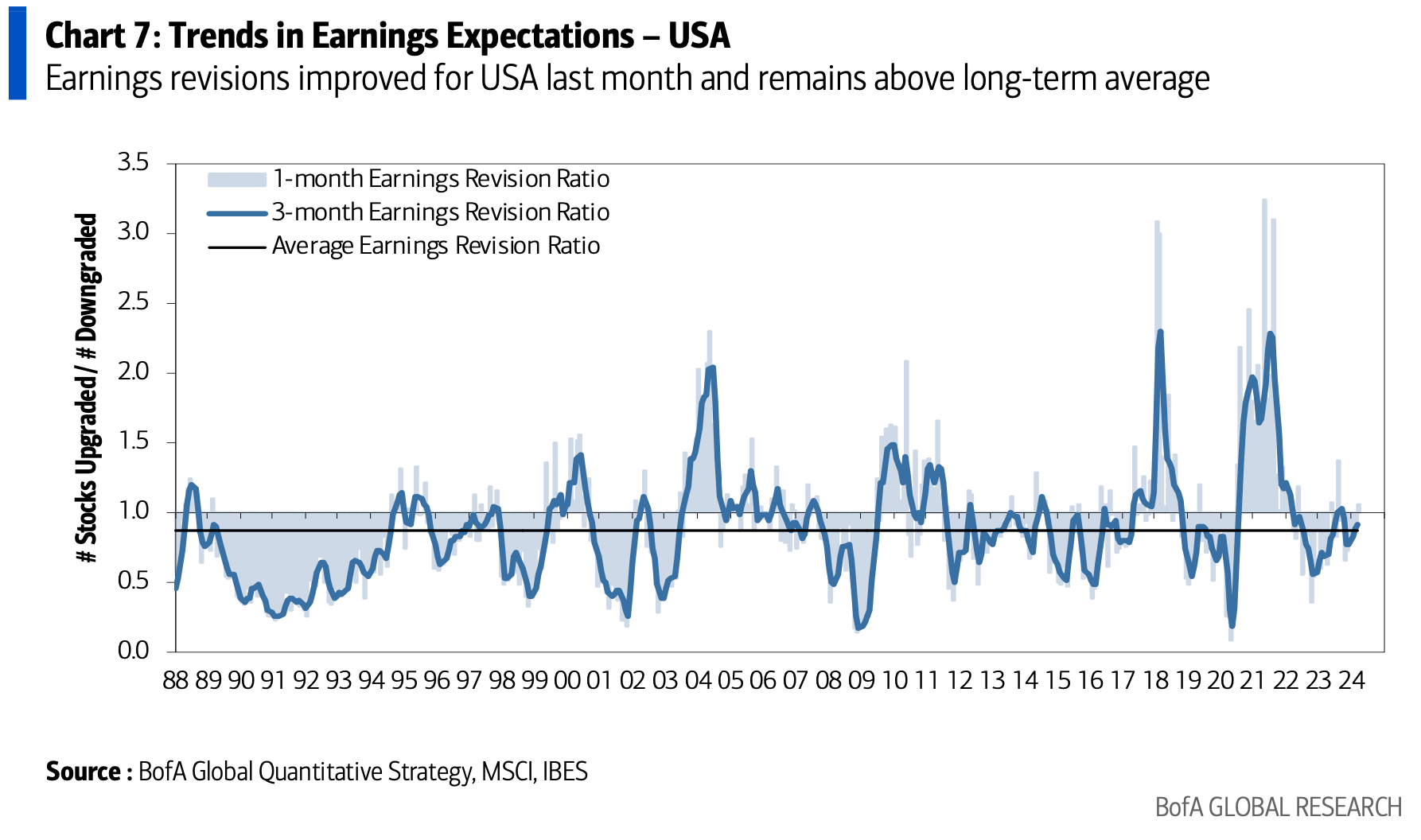

В прошлом месяце показатели пересмотра прибыли в США улучшились и остаются выше среднего долгосрочного уровня:

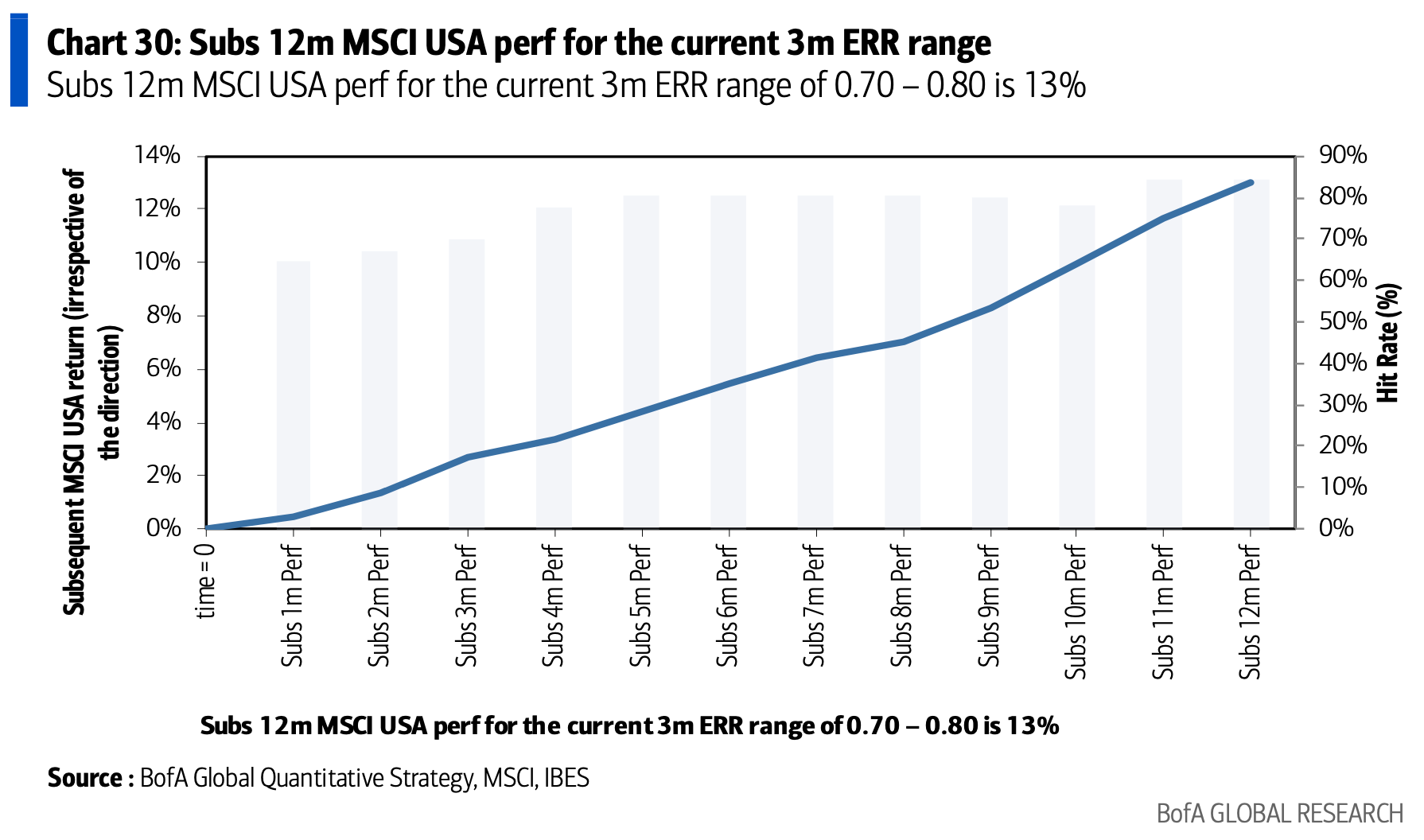

Когда коэффициент пересмотра прибыли был близок к текущему уровню, последующая 12-месячная доходность составляла в среднем +13%:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers