Разное

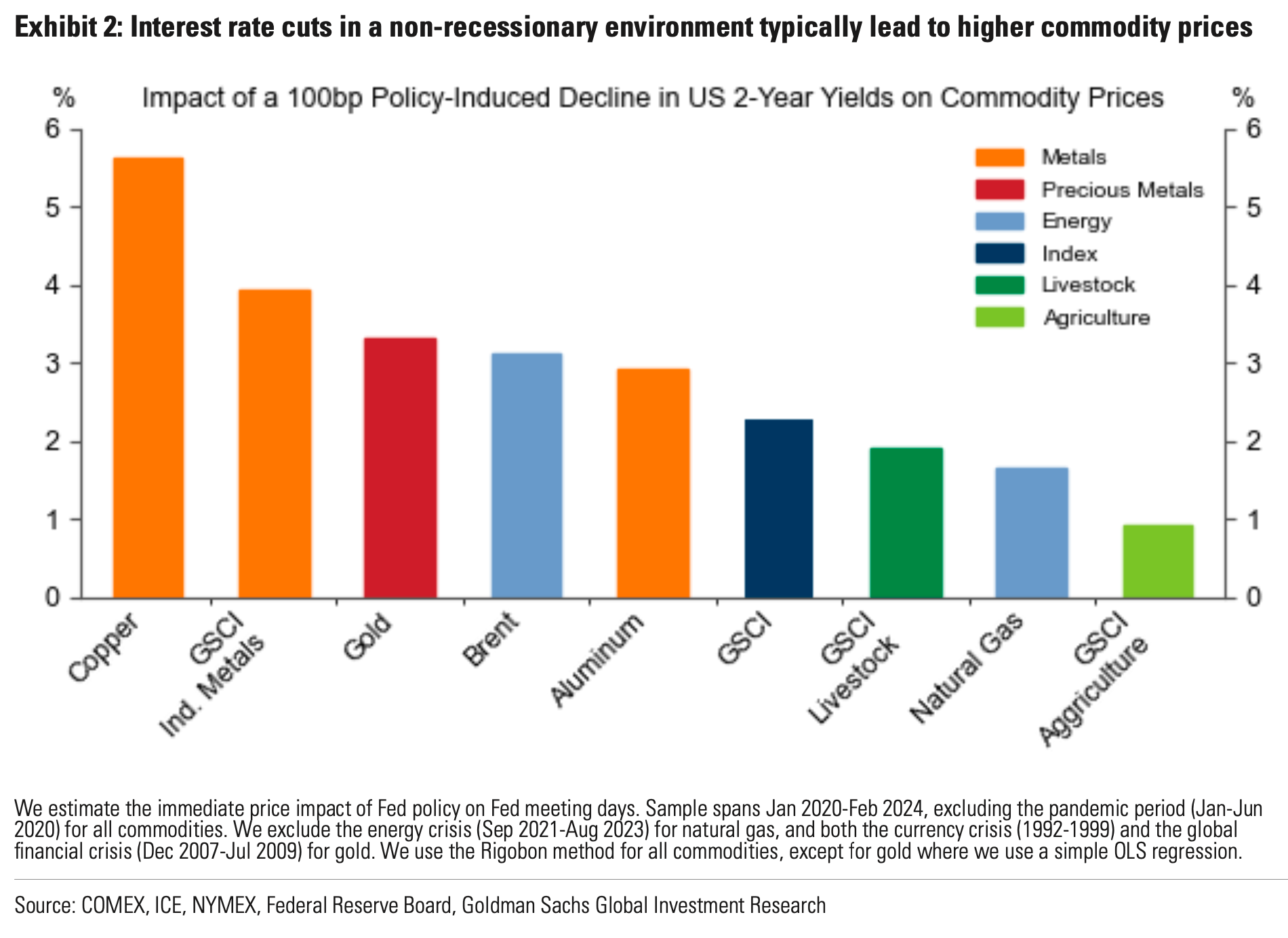

Снижение ставок в США в условиях отсутствия рецессии приводит к росту цен на сырьевые товары, причем наибольший импульс получают металлы (в частности, медь и золото), а затем сырая нефть:

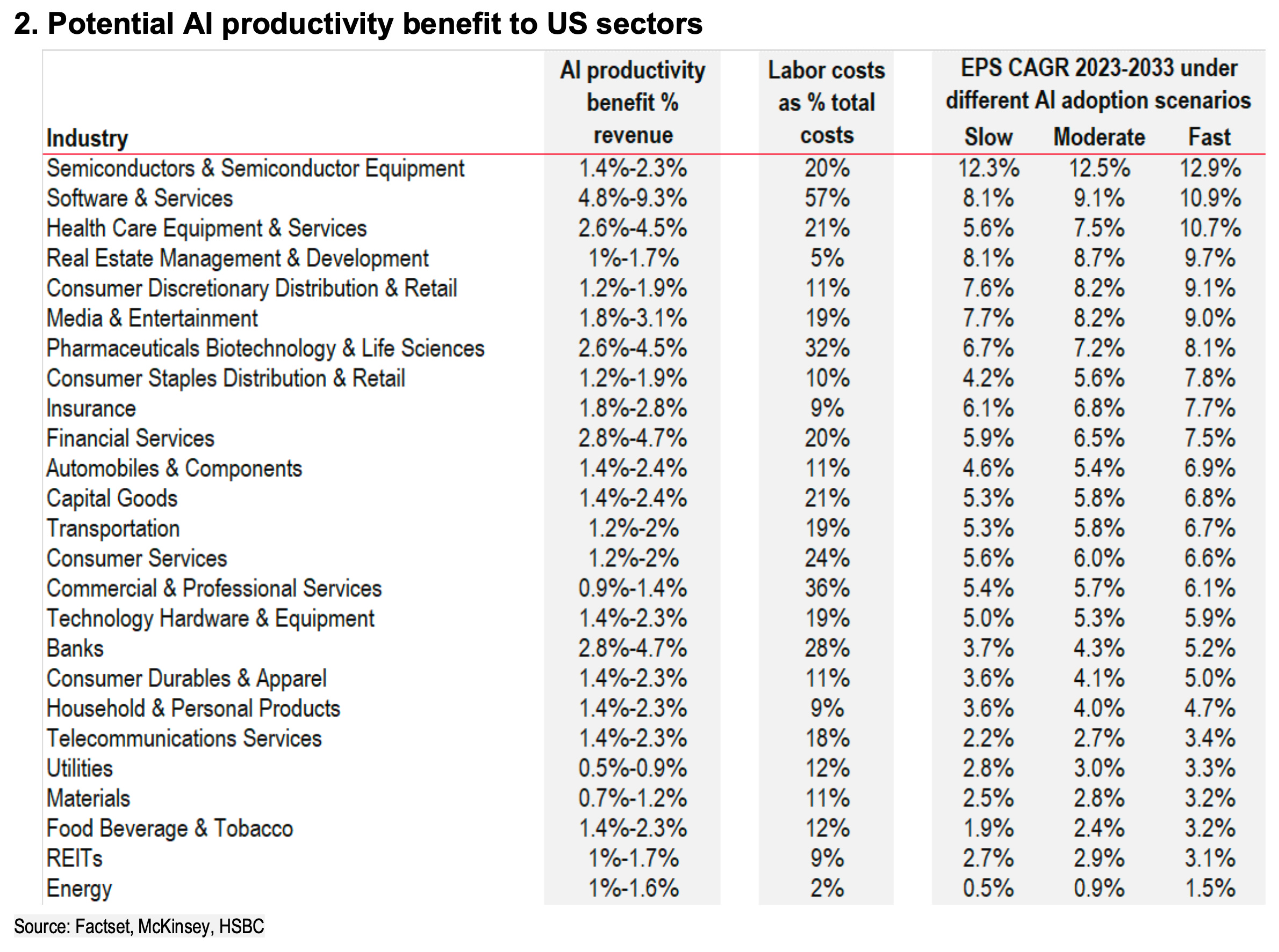

Оценки McKinsey по влиянию генеративного ИИ на производительность в различных секторах. Предполагается, что этот подъем производительности реализуется до 2033 года:

Макро

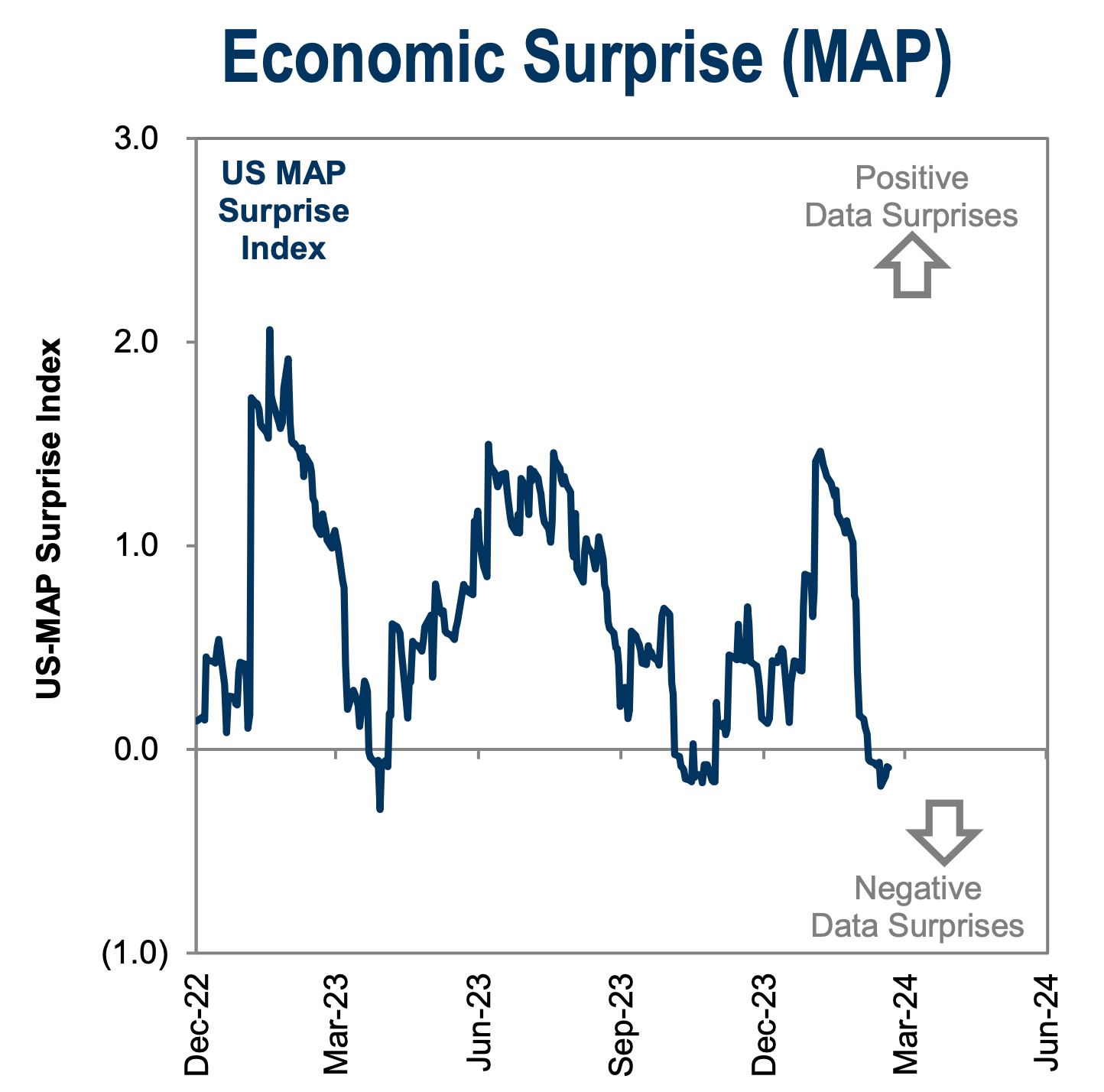

Индекс экономических сюрпризов по данным США стал негативным:

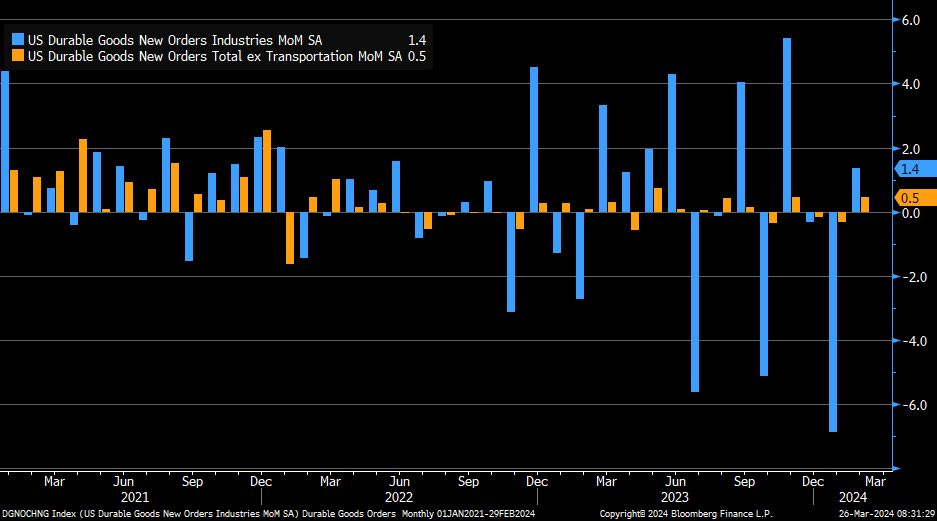

Индекс заказов на товары длительного пользования изменился на +1,4% м/м (консенсус +1%, -6,9% ранее); заказы без учета транспортных расходов изменились на +0,5% (консенсус +0,4%, -0,3% ранее):

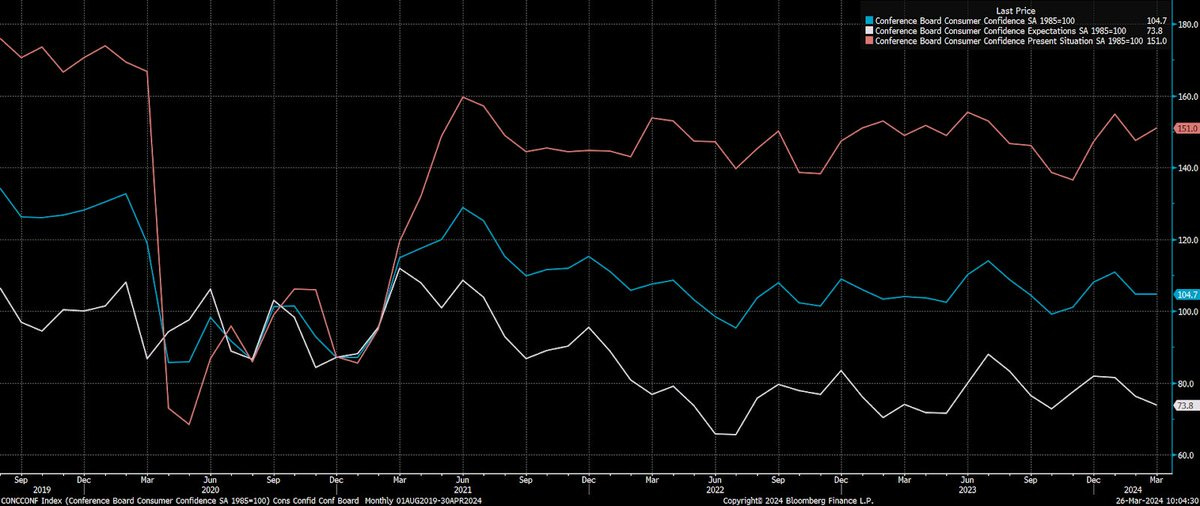

Индекс потребительской уверенности в марте не изменился и составил 104,7, (консенсус 107). Улучшение компонента индекса относительно оценки текущей ситуации до значения 151 было компенсировано ослаблением ожиданий в отношении рынка труда и условий ведения бизнеса:

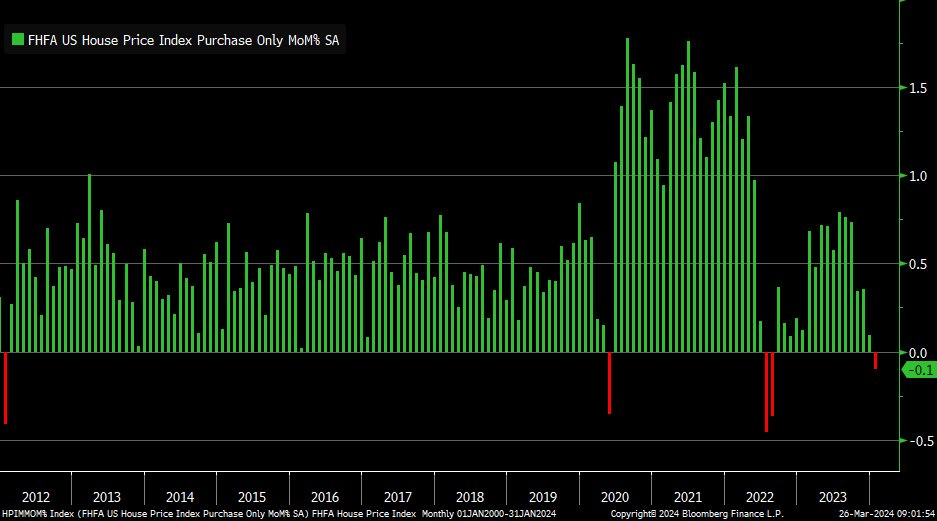

Рынок жилья

Индекс цен на жилье FHFA снизился впервые с августа 2022 года, упав на -0,1% м/м, до +6,3% г/г (ранее +6,7%):

Что делают другие?

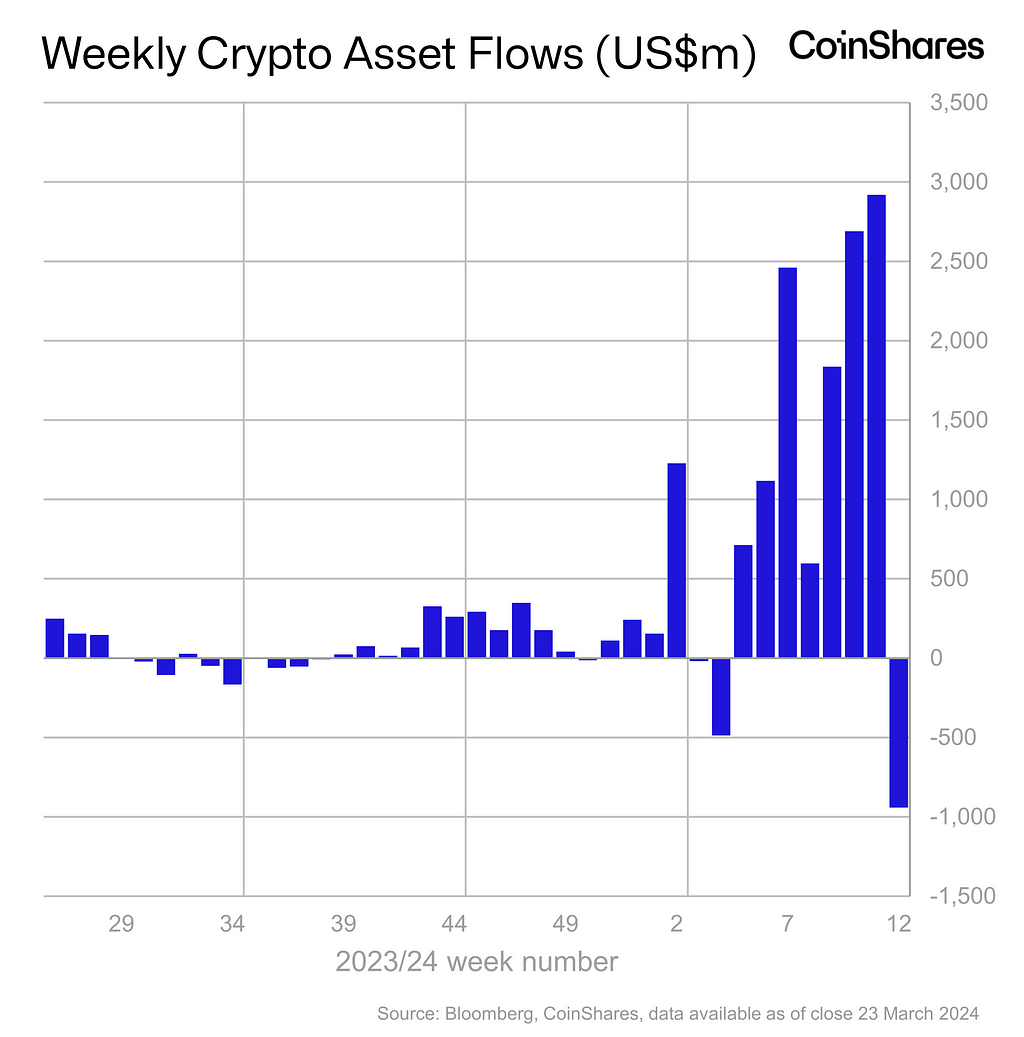

Рекордный семинедельный приток средств в криптовалюты (на общую сумму +$12,3 млрд) прекратился, так как на прошлой неделе произошел рекордный отток средств в размере -$942 млн:

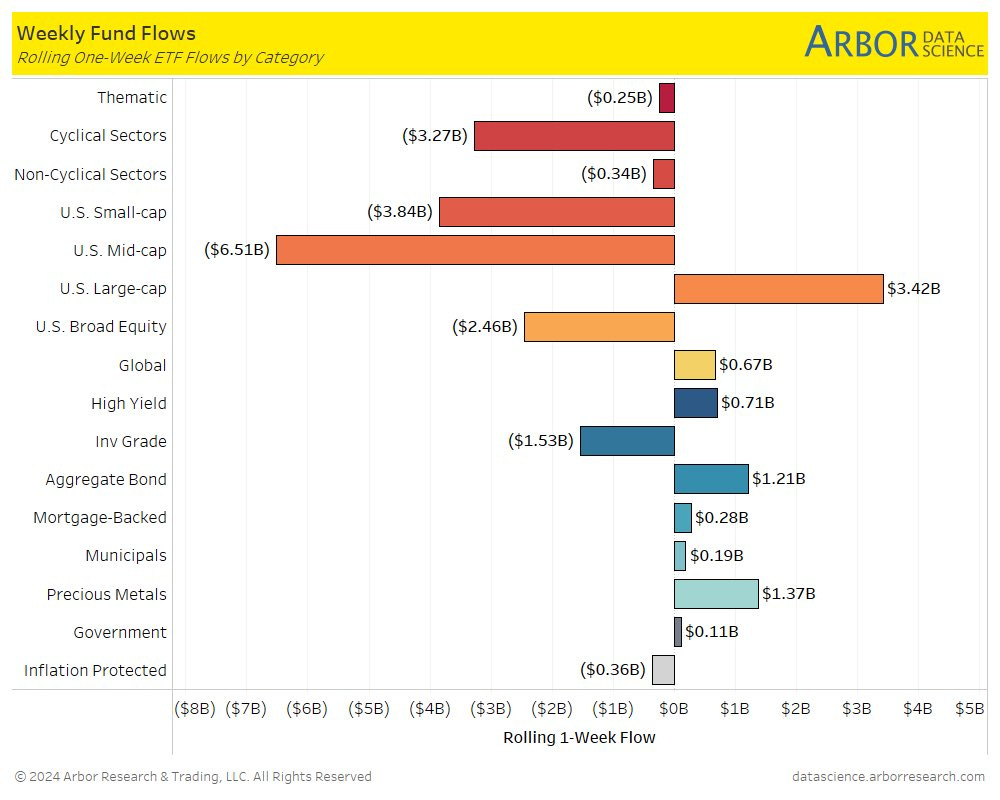

На прошлой неделе наибольший приток наблюдался в ETF акций США с крупной капитализацией, в то время как из ETF акций со средней и малой капитализацией наблюдись оттоки:

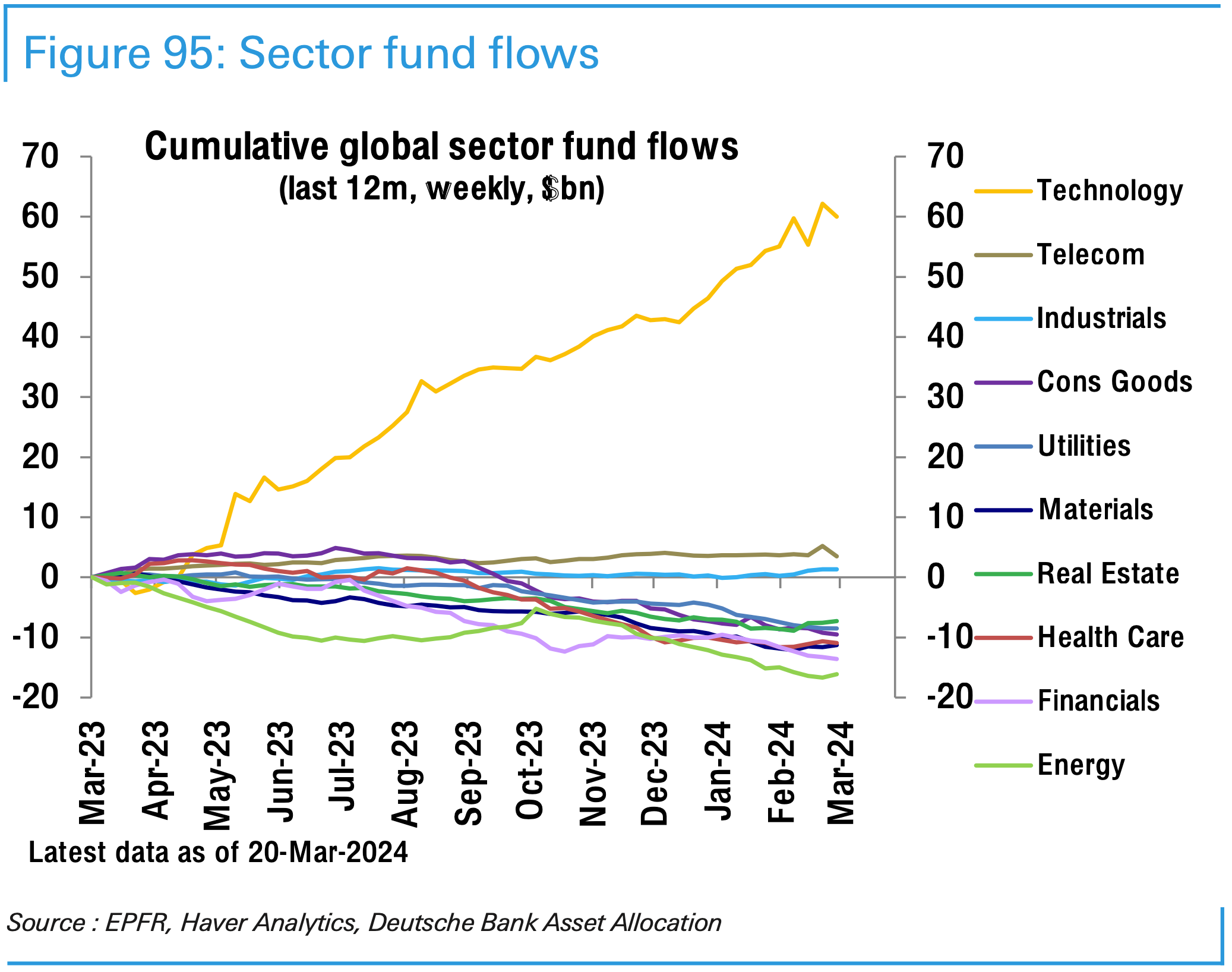

Отток средств из акций секторов технологий и коммуникаций на прошлой неделе составил -$2,1 млрд и -$1,7 млрд соответственно, в то время как в секторах энергетики (+$0,6 млрд), материалов (+$0,4 млрд) и недвижимости (+$0,3 млрд) наблюдались притоки средств:

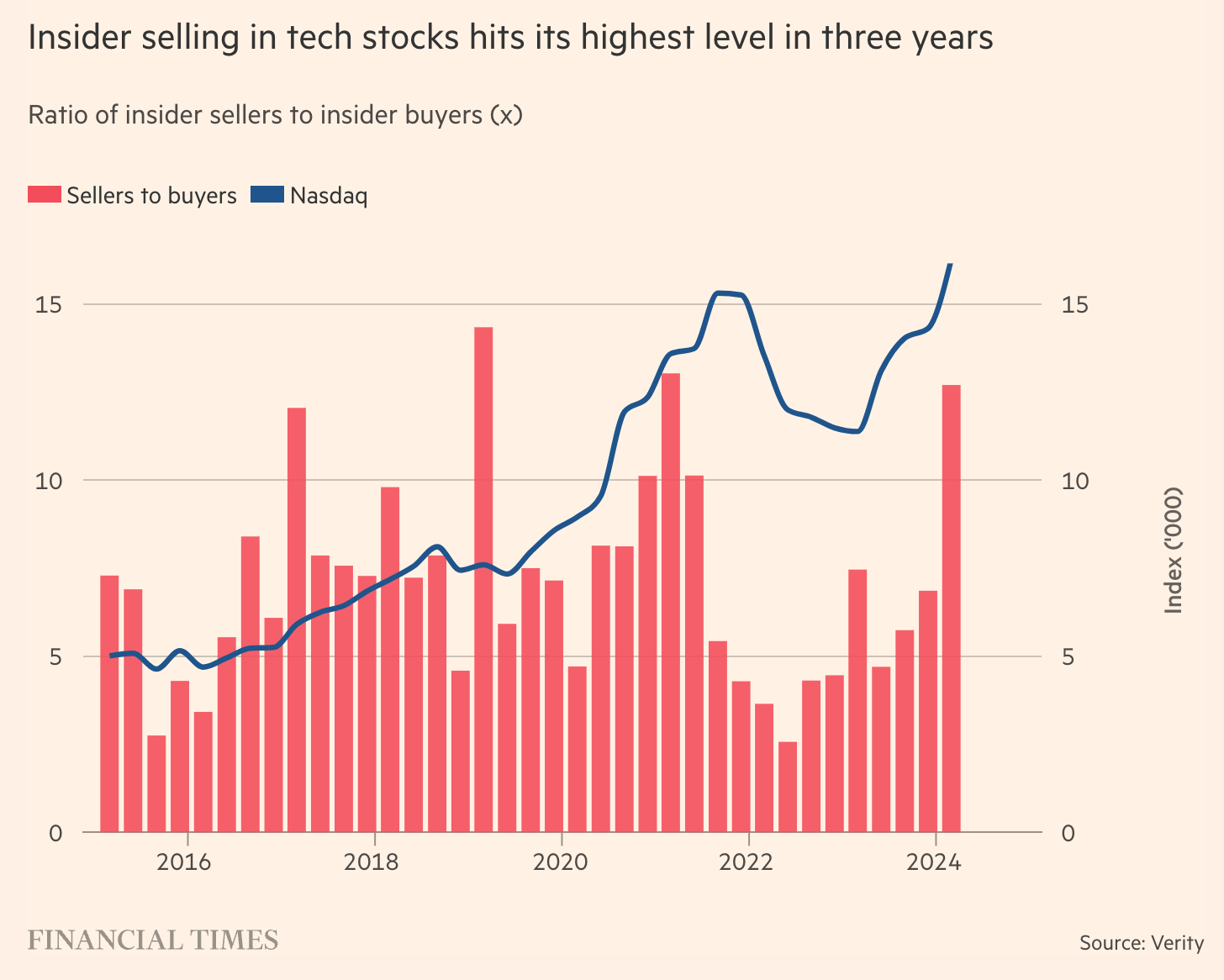

Соотношение продаж корпоративных инсайдеров к покупкам находится на самом высоком уровне с первого квартала 2021 года:

Институциональные инвесторы

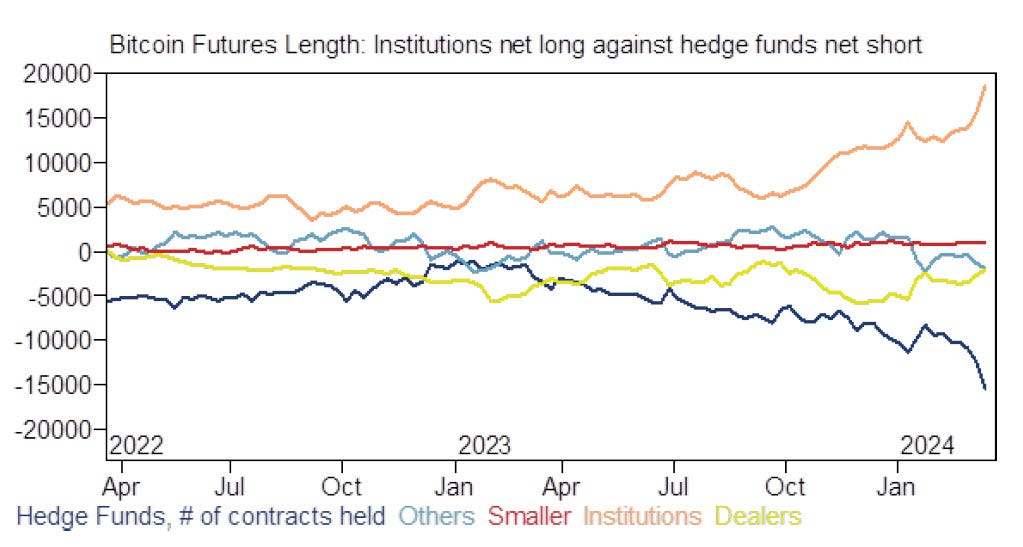

Институциональные инвесторы имеют крупные чистые длинные позиции по биткоину, а позиции хедж-фондов по биткоину являются короткими и находятся на рекордных уровнях:

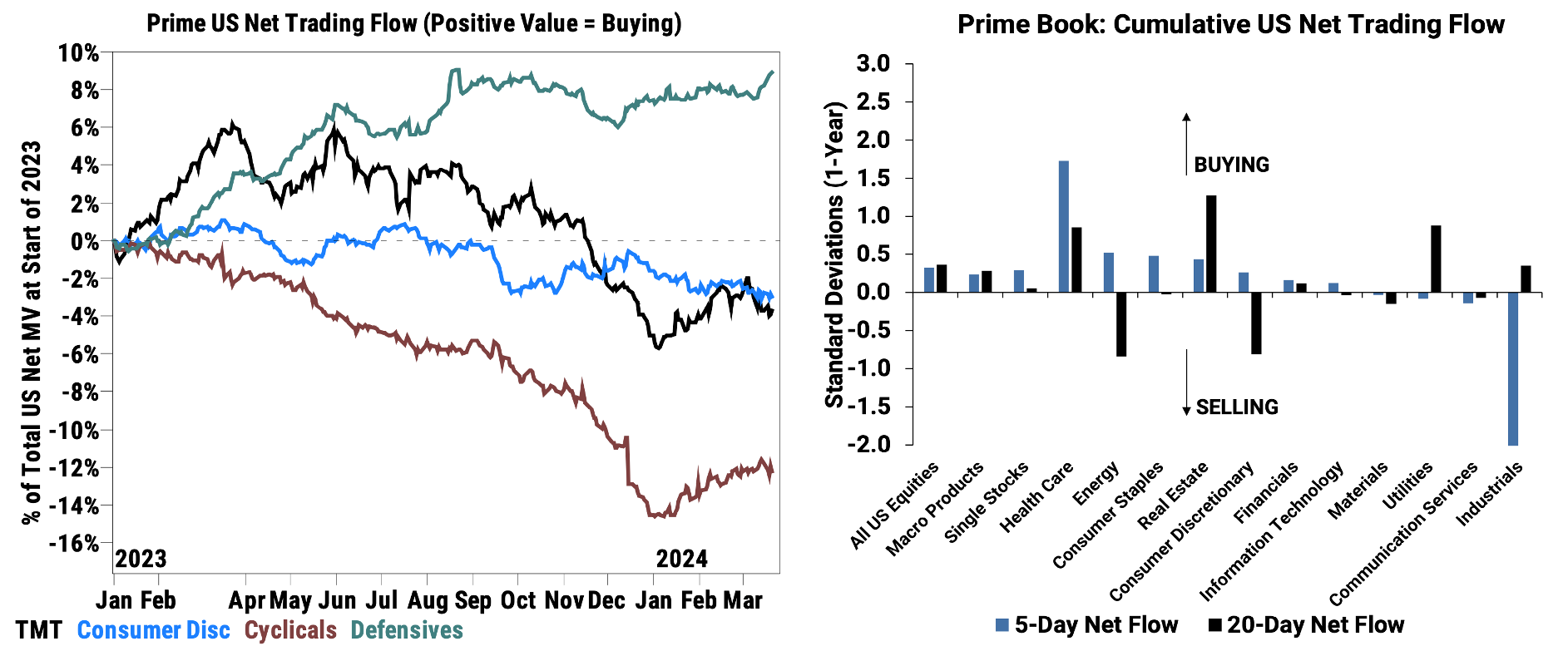

В защитных секторах акций США наблюдались самые крупные чистые покупки хедж-фондов за последние 3 месяца, что было обусловлено покупками в секторах здравоохранения и товаров ежедневного спроса:

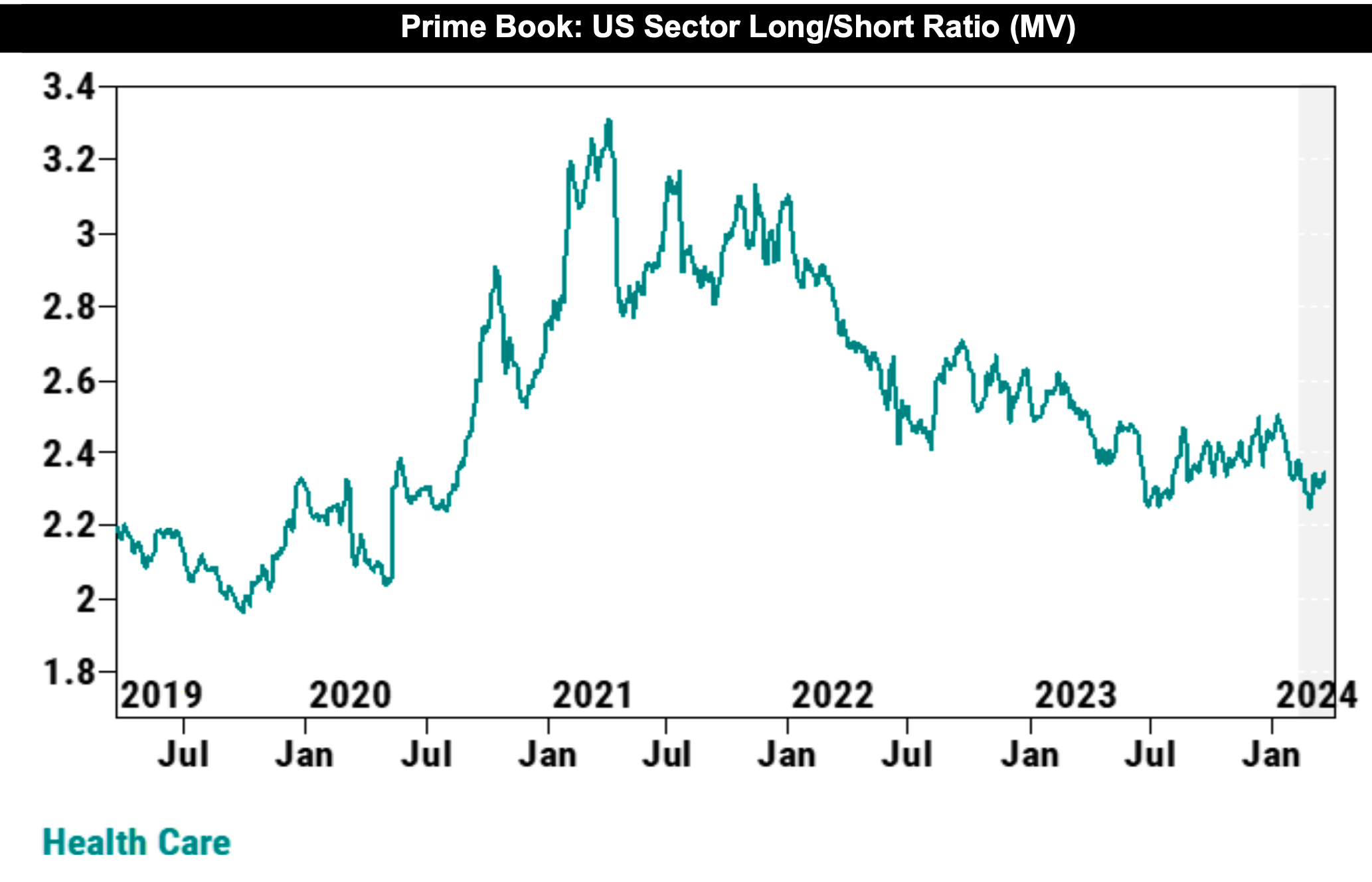

Акции сектора здравоохранения США покупались хедж-фондами вторую неделю подряд, и это была самая большая чистая покупка за последние 10 недель. Соотношение длинных позиций к коротким сейчас составляет 2,34:

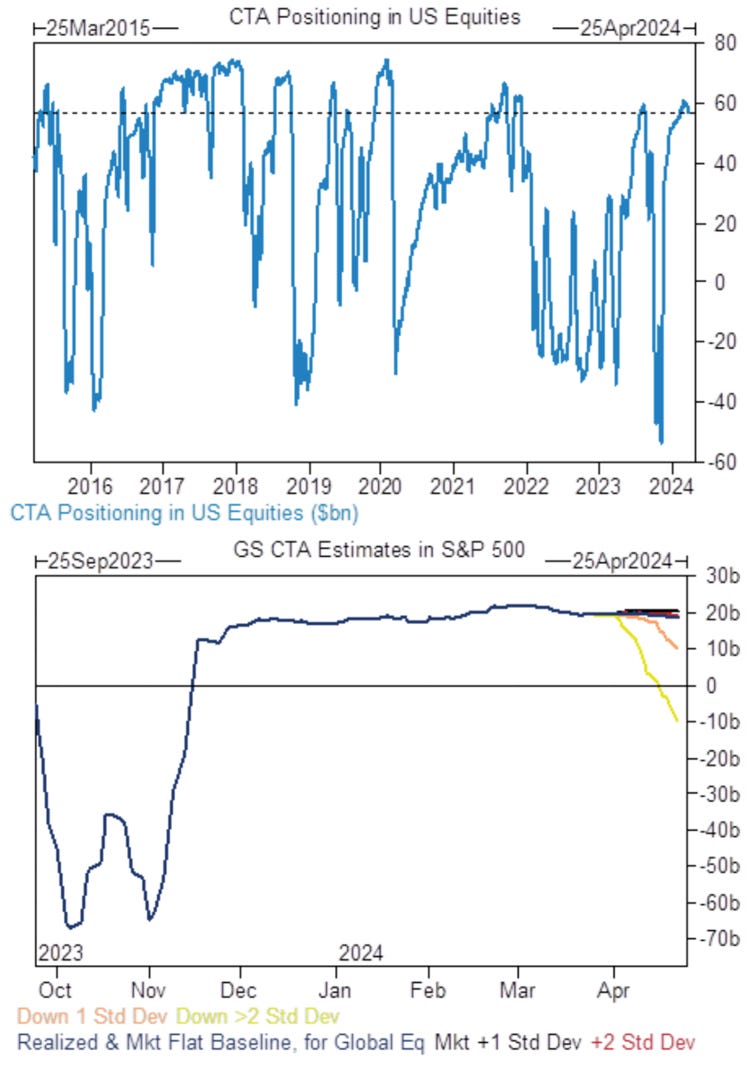

Модель Goldman Sachs предполагает, что в течение следующего месяца CTA станут покупателями S&P 500 (+$1,3 млрд) при неизменных ценах, продавцами (-$10 млн) при росте индекса и продавцами (-$29 млрд) при снижении индекса:

Ритейл

В последнее время покупки акций США ритейл инвесторами замедлились, но рынок продолжал расти:

Индексы

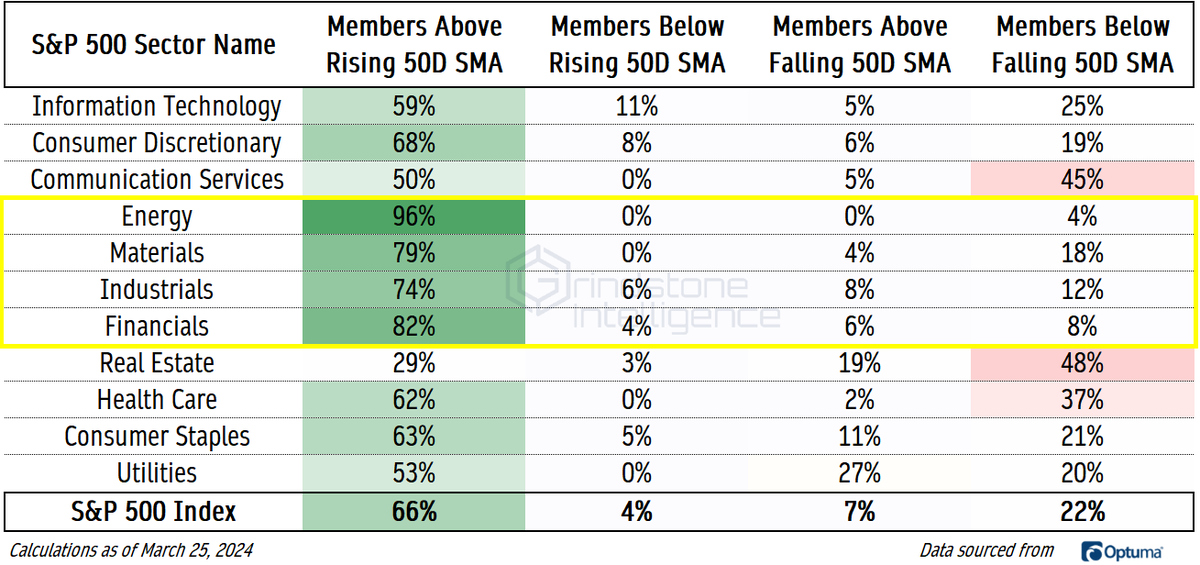

Краткосрочные тенденции являются наиболее благоприятными в секторах, ориентированных на стоимость:

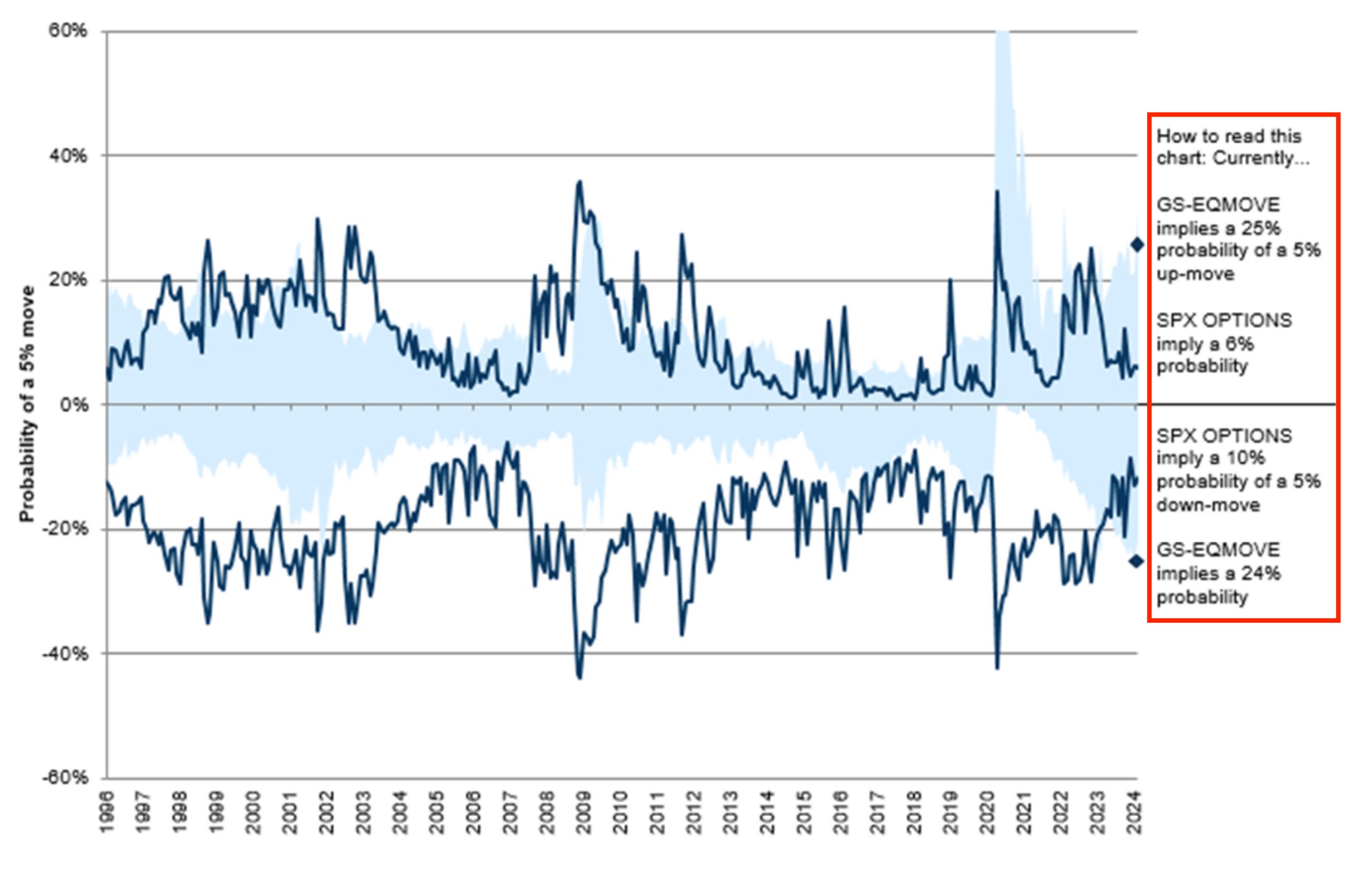

Асимметрия как в сторону роста, так и в сторону падения индексов недооценивается. Так, судя по модели Goldman Sachs, существуют 25% вероятности изменения индекса на 5%, когда опционы предполагают 6% вероятности роста S&P 500 на +5% и 10% вероятности падения на -5%:

EPS

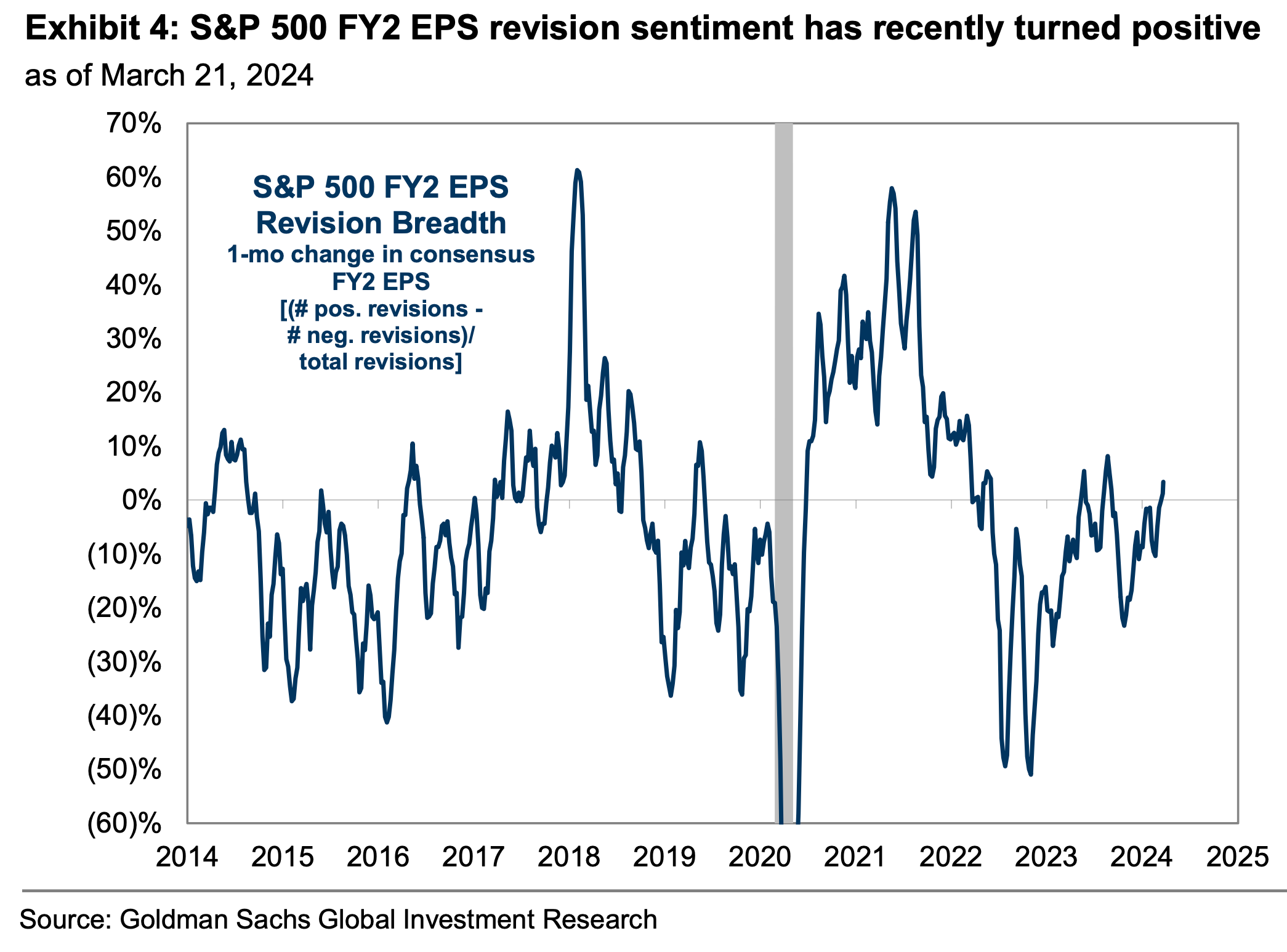

Настроения в отношении пересмотров прибыли на акцию, которое измеряет долю положительных пересмотров по отношению к отрицательным, вернулось на положительную территорию:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers