Разное

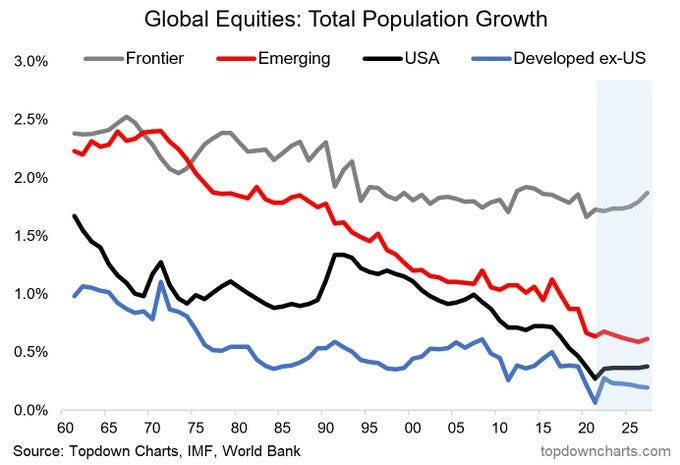

Рост населения замедляется в большинстве географических регионов. Исключением, по крайней мере в относительном выражении, являются "пограничные рынки":

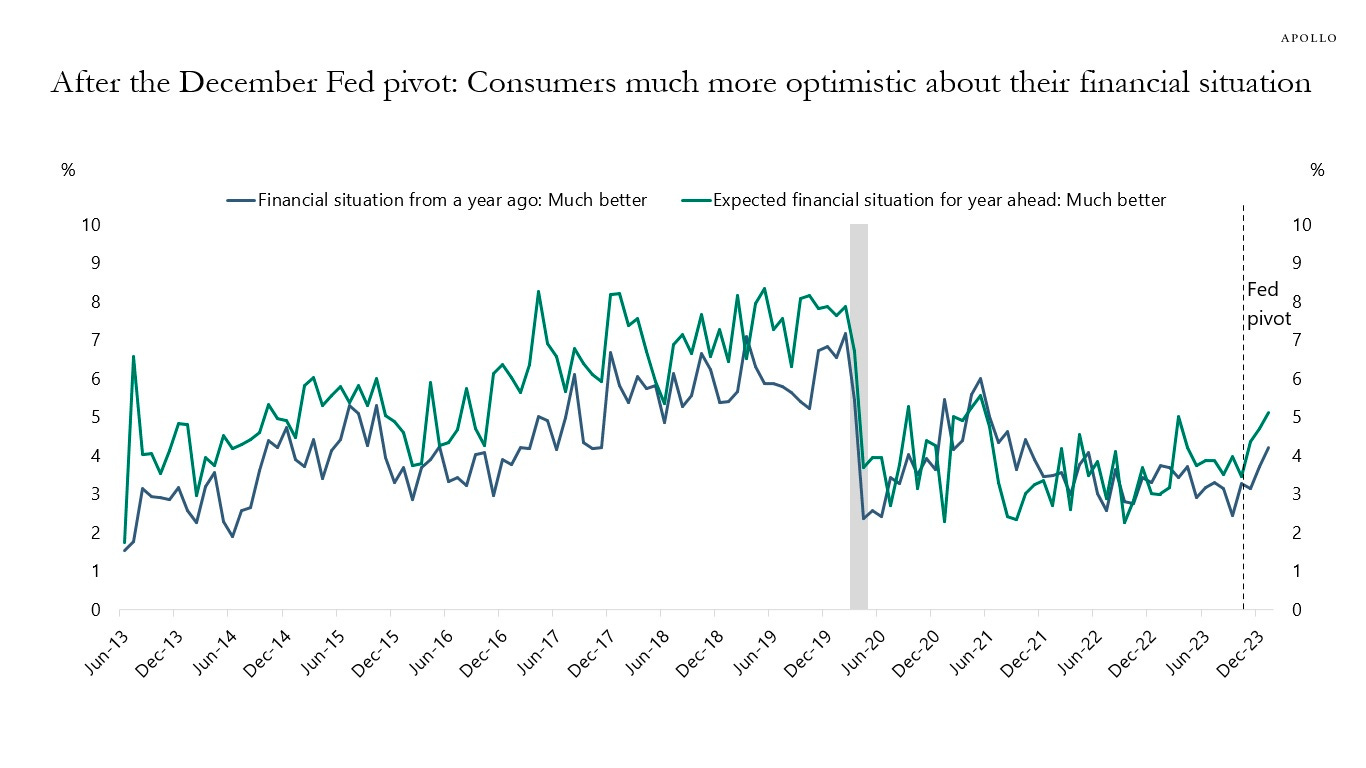

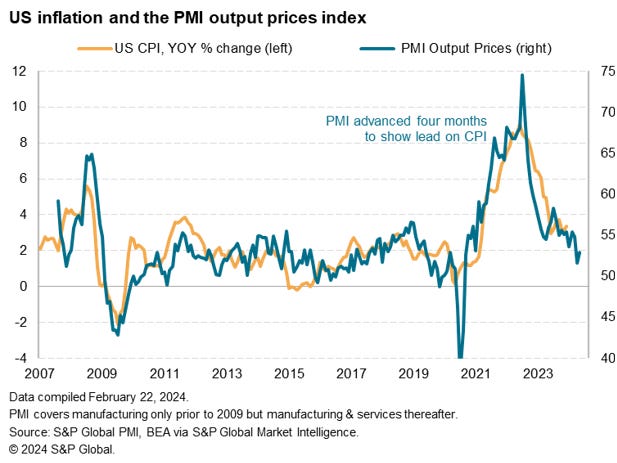

Преодолеть последние этапы снижения инфляции обычно сложнее не из-за каких-то структурных особенностей экономики, а из-за того, что ФРС слишком рано проявляла "голубиную" позицию и провоцировала повторное ускорение роста и инфляции. Именно поэтому сейчас ожидается, что ФРС будет удерживать ставки на более высоком уровне дольше, чем ожидали рынки ранее:

Макро

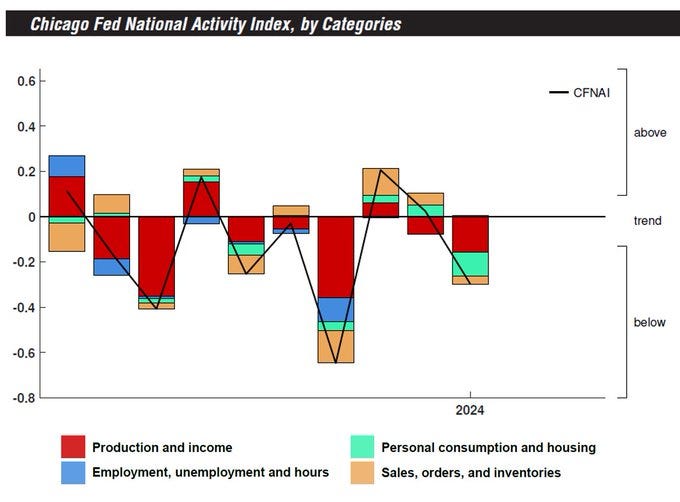

Индекс национальной активности ФРС Чикаго (CFNAI) снизился до -0,30 в январе (с +0,02 в декабре), что указывает на снижение темпов экономического роста:

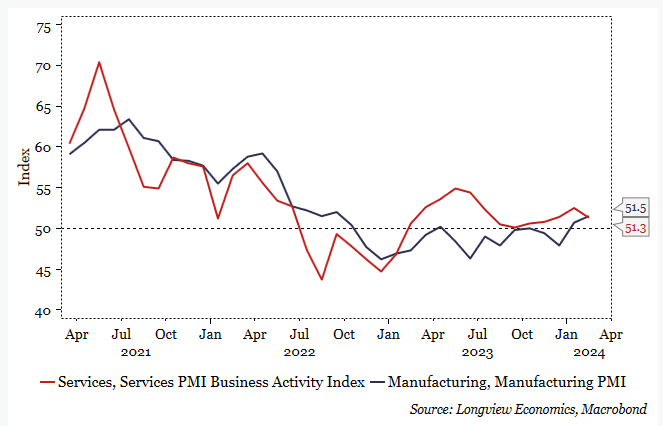

Предварительный индекс деловой активности в сфере услуг от S&P Global снизился сильнее, чем ожидалось, но остаётся на территории роста 13-й месяц подряд на уровне 51,3 (консенсус 52, 52,5 ранее), а индекс деловой активности в производственном секторе превзошел оценки, показав самый сильный рост с сентября 2022 года на уровне 51,5 (консенсус 50,5, 50,7 ранее):

Cудя по компоненту уплаченных цен в индексах деловой активности, инфляция в США продолжит снижаться:

Индекс экономических сюрпризов США от Citi в последнее время несколько снизился, но все еще остается относительно сильным:

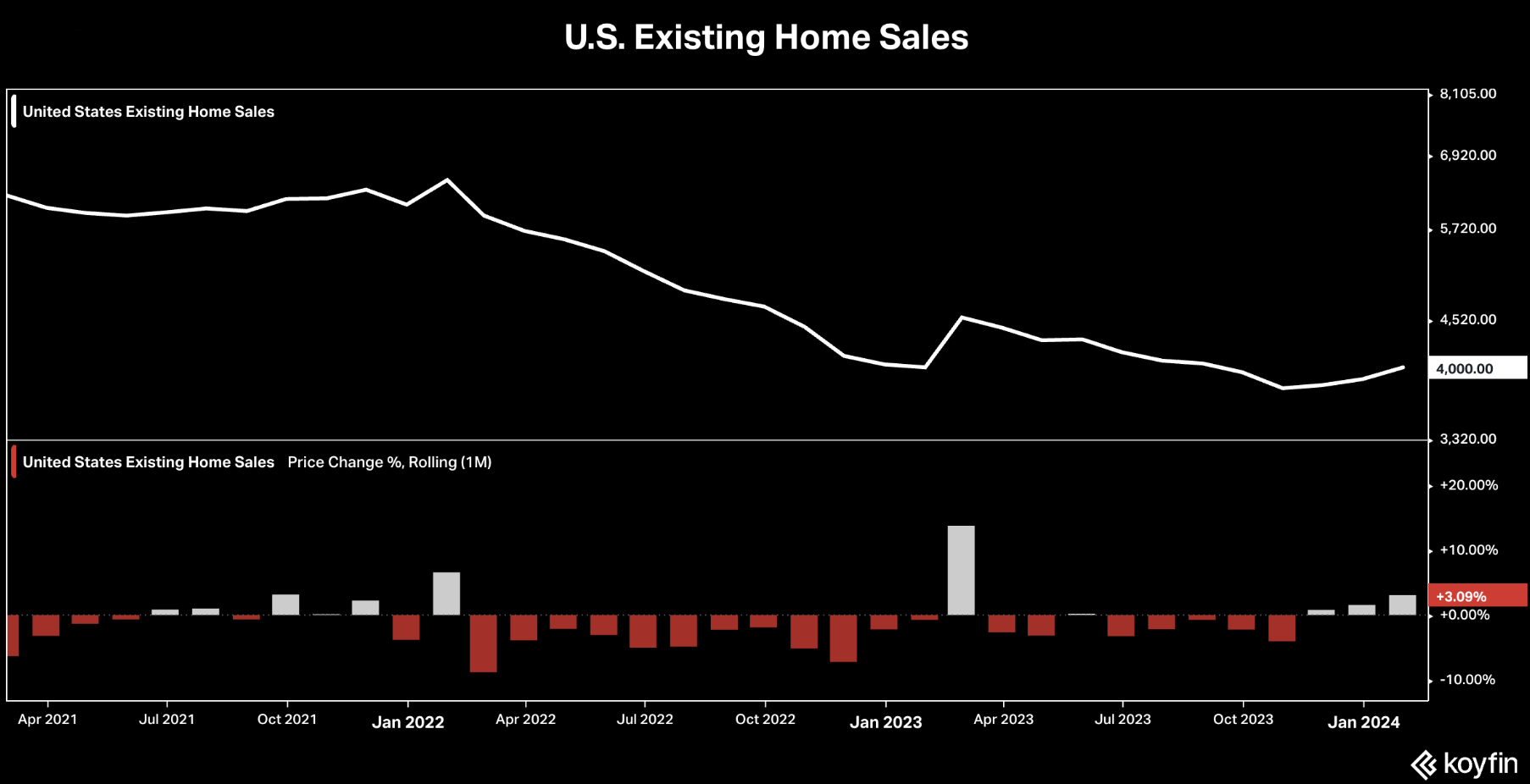

Рынок жилья

Продажи жилья на вторичном рынке недвижимости в январе выросли на +3,1% по сравнению с предыдущим месяцем, что стало самым большим увеличением с февраля 2023 года:

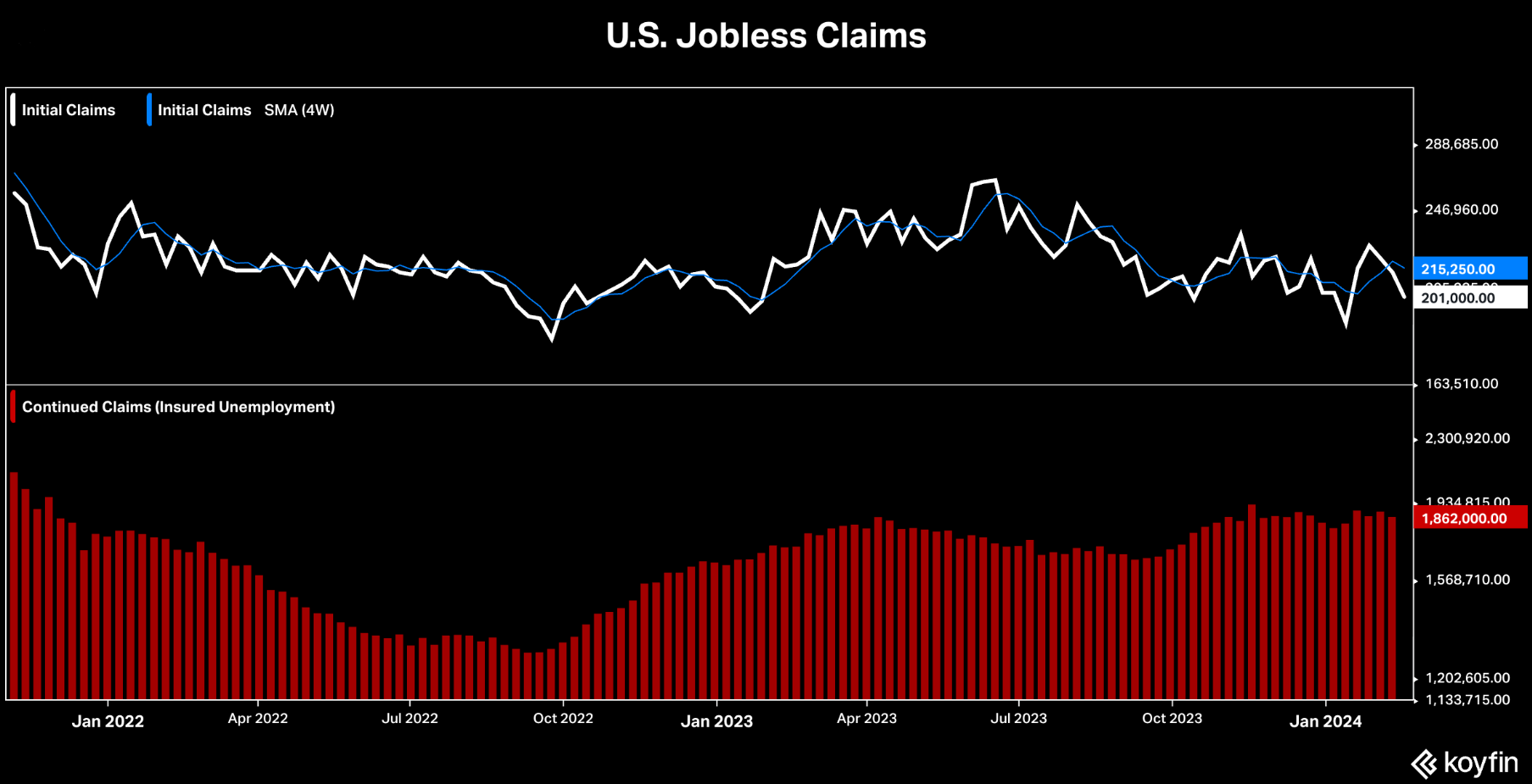

Рынок труда

Количество первичных заявок на пособие по безработице резко сократилось до уровня 201 тыс. (консенсус 218 тыс., 213 тыс. ранее), как и количество продолжающихся заявок, которое сократилось до 1862 тыс. (консенсус 1885 тыс., 1889 тыс. ранее), что свидетельствует о сохранении устойчивости рынка труда:

Что делают другие?

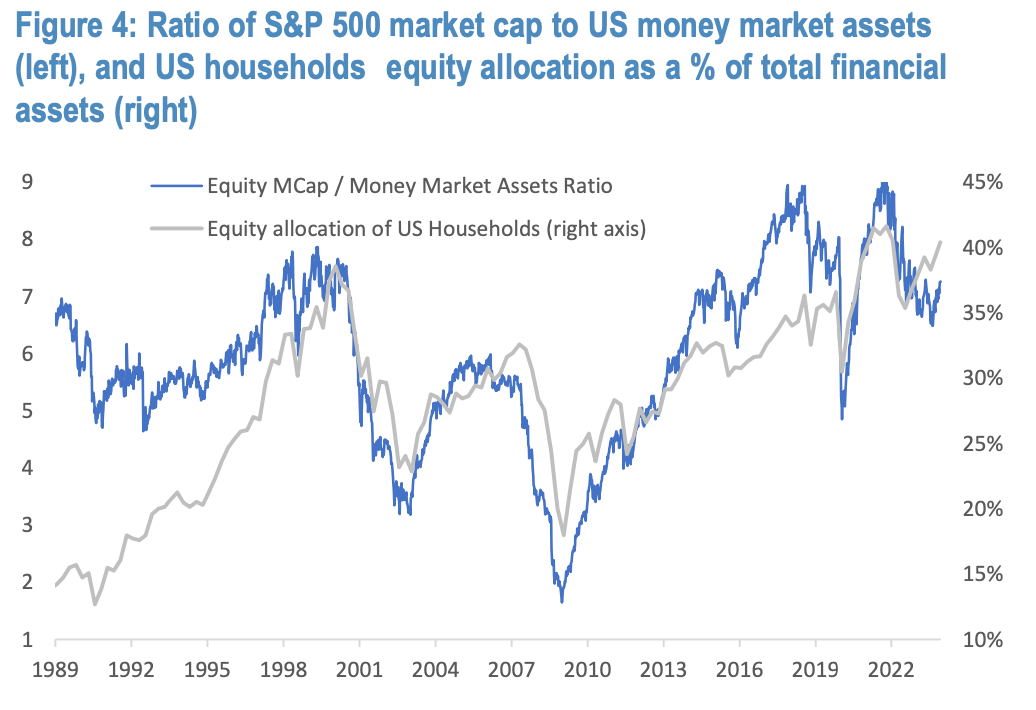

База активов фондов денежного рынка исторически низка по отношению к размеру рынка акций, предполагаемое распределение средств инвесторов ниже среднего, а распределение средств американских домохозяйств в акции находится на рекордно высоком уровне:

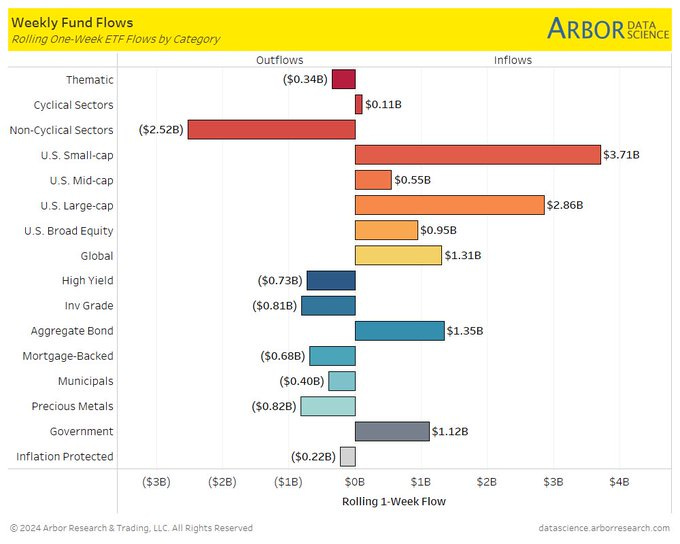

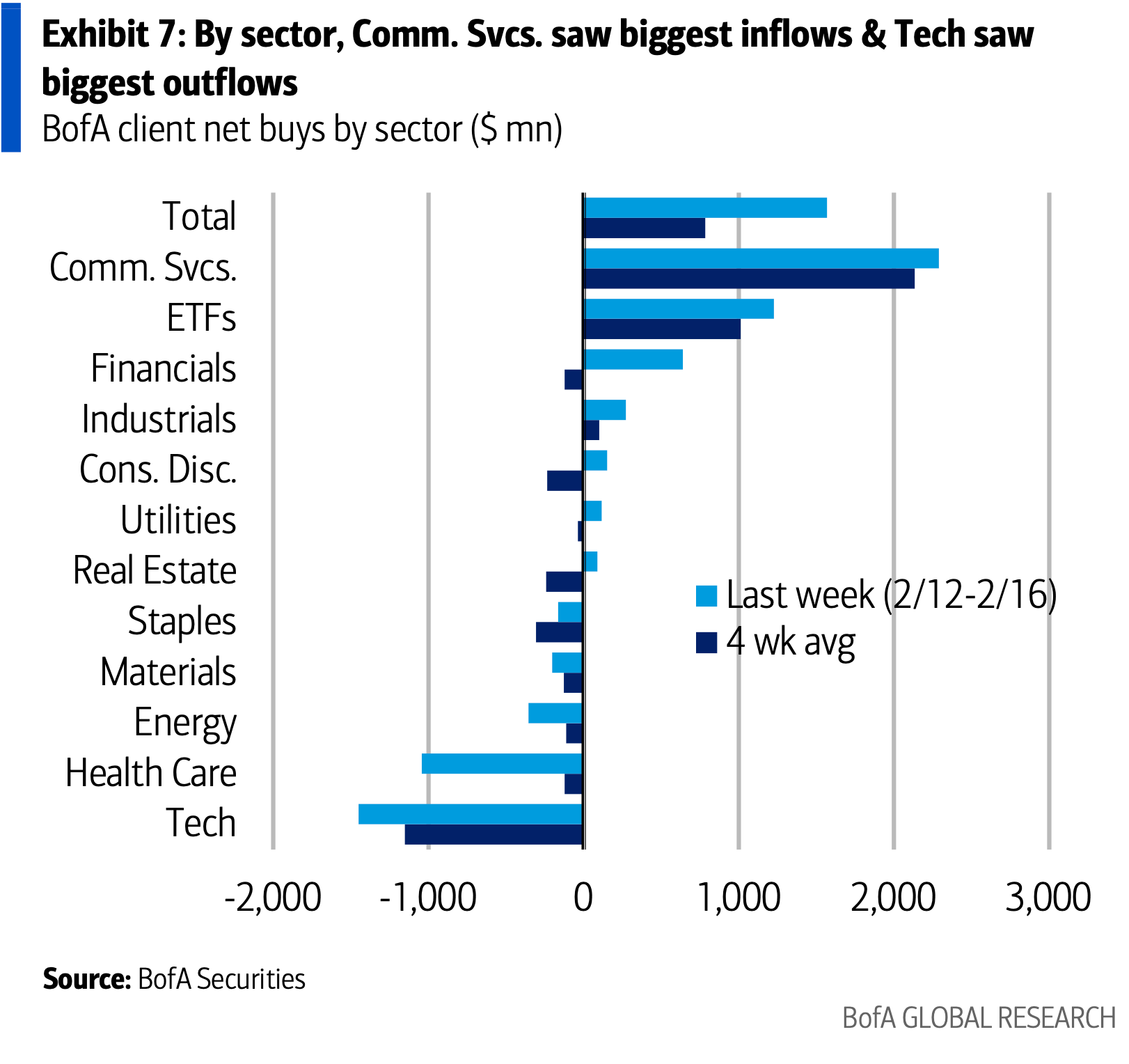

На прошедшей неделе ETF акций малой капитализации доминировали с точки зрения притока средств. Из нециклических секторов наблюдался самый крупный отток средств:

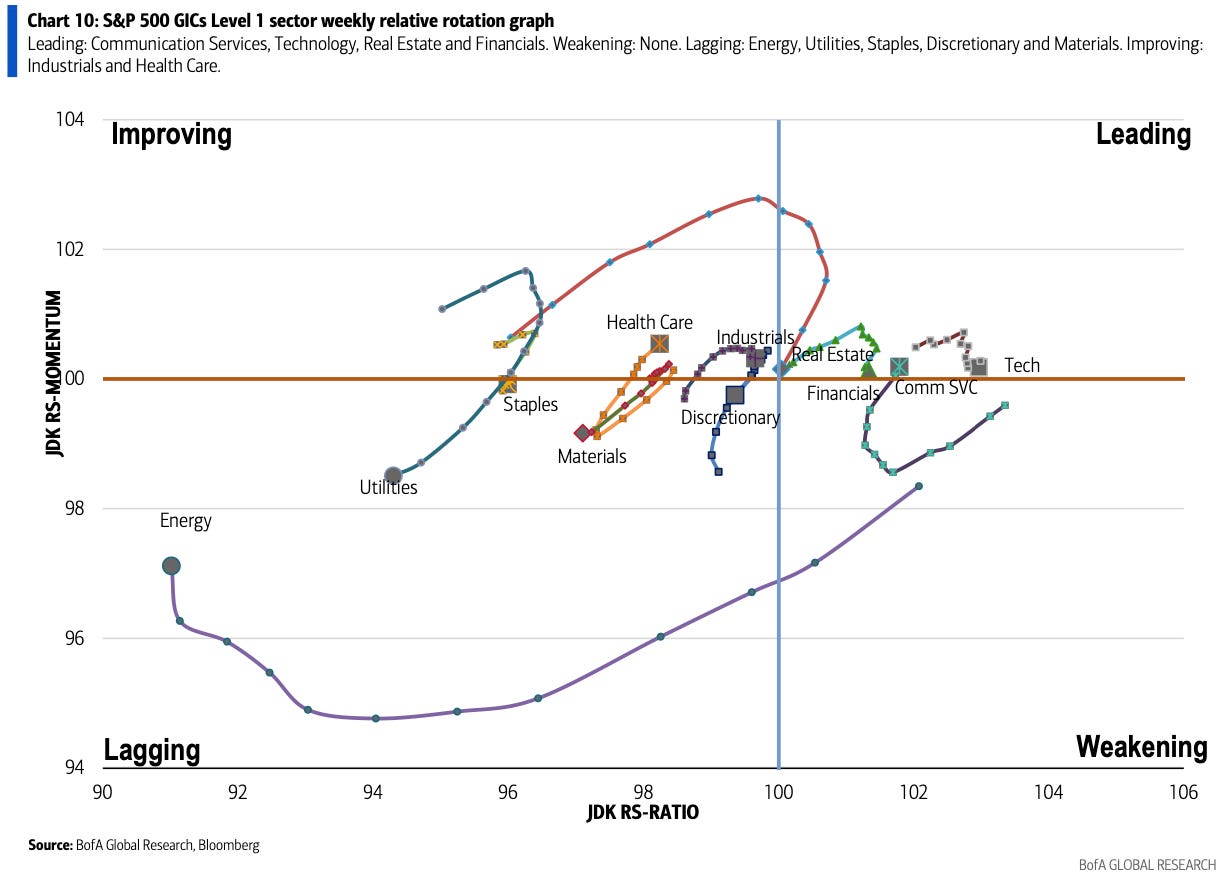

В акциях секторов коммуникаций, технологий, недвижимости и финансов наблюдаются положительные относительные тенденции в позиционировании и положительный относительный импульс:

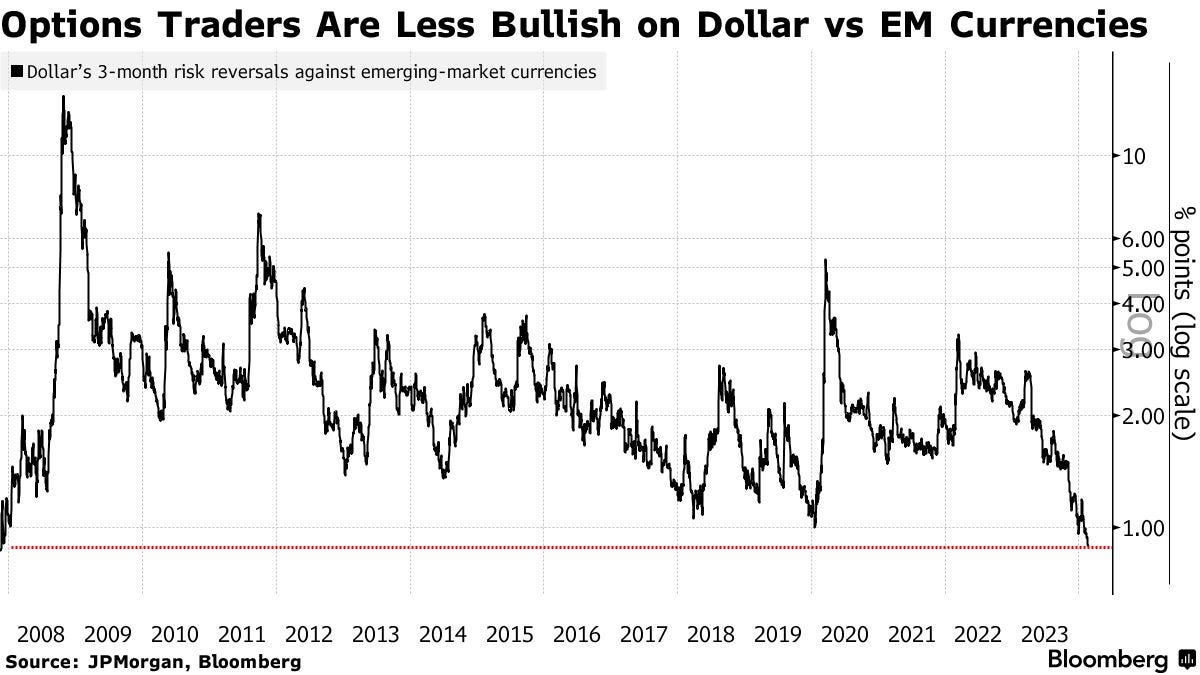

Трейдеры опционов настроены наименее оптимистично по отношению к доллару США против валют развивающихся рынков с 2007 года:

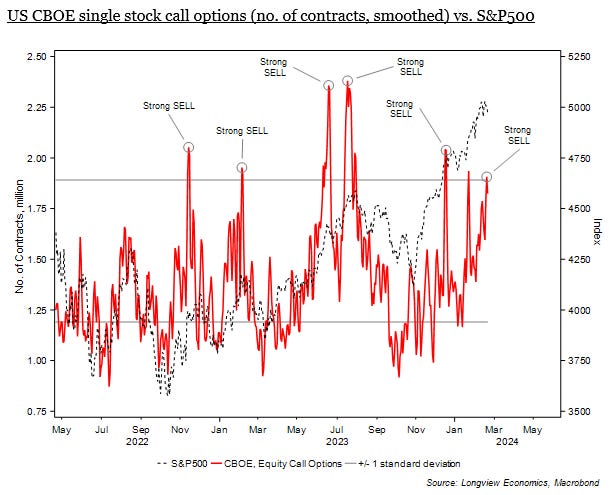

Оптимизм на фондовых рынках все еще высок. Объем неисполненных колл-опционов на отдельные акции США находится на уровне, который сигнализирует о возможном скором снижении индекса:

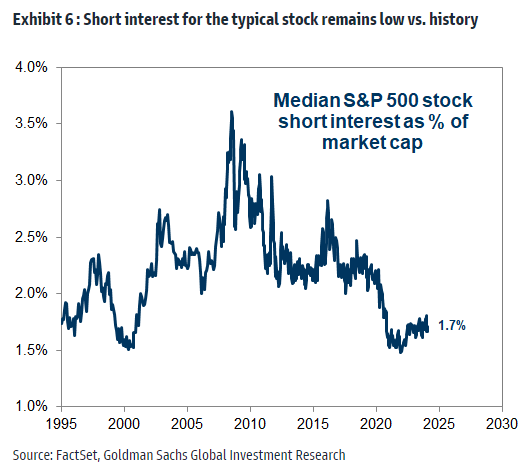

Шорт интерес к медианной акции S&P 500 остается низким по сравнению с историей:

Институциональные инвесторы

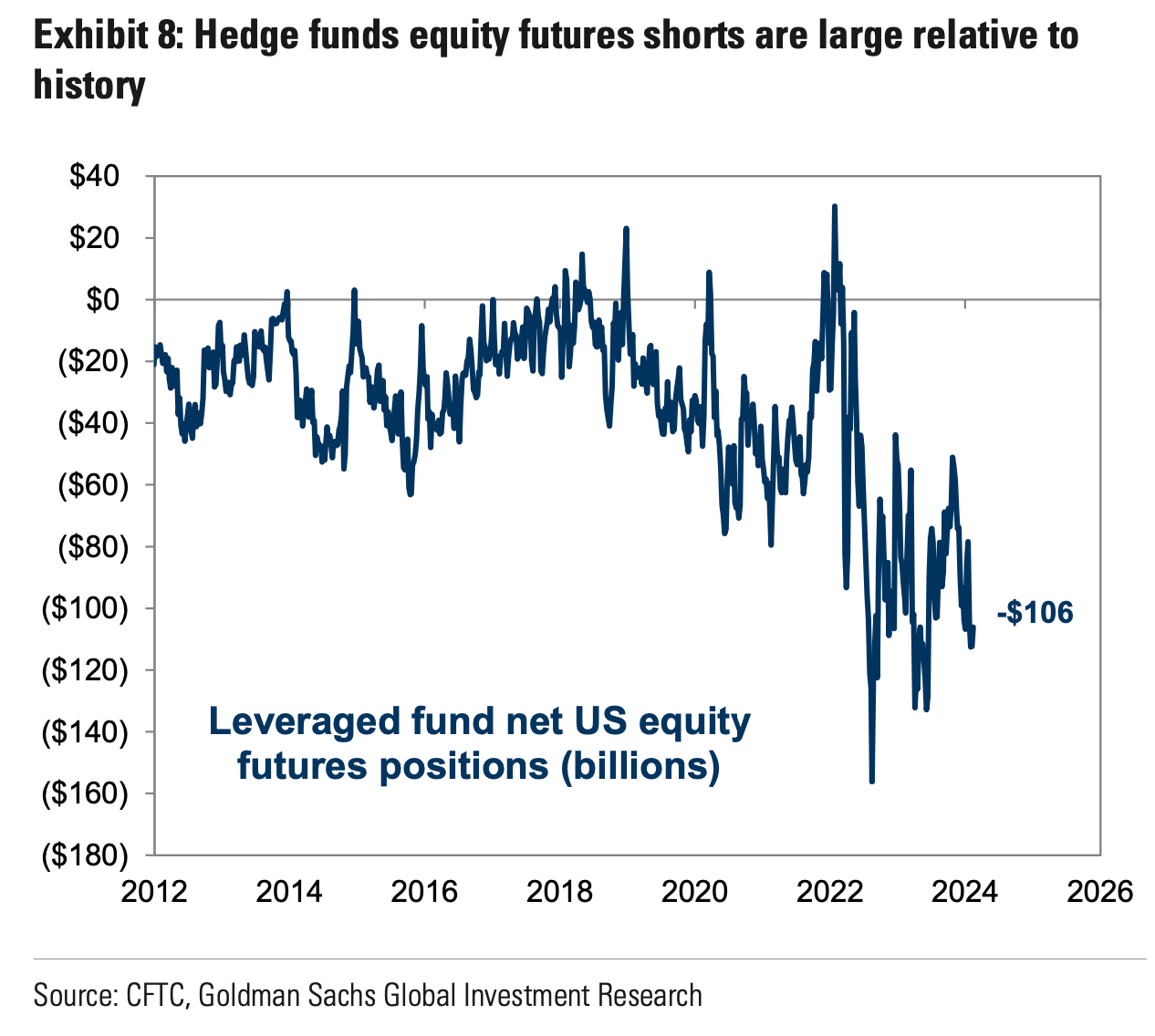

При объеме открытых коротких позиций по отдельным акциям, короткие позиции хедж-фондов в макропродуктах, таких как фьючерсы на акции и ETF, остаются повышенными:

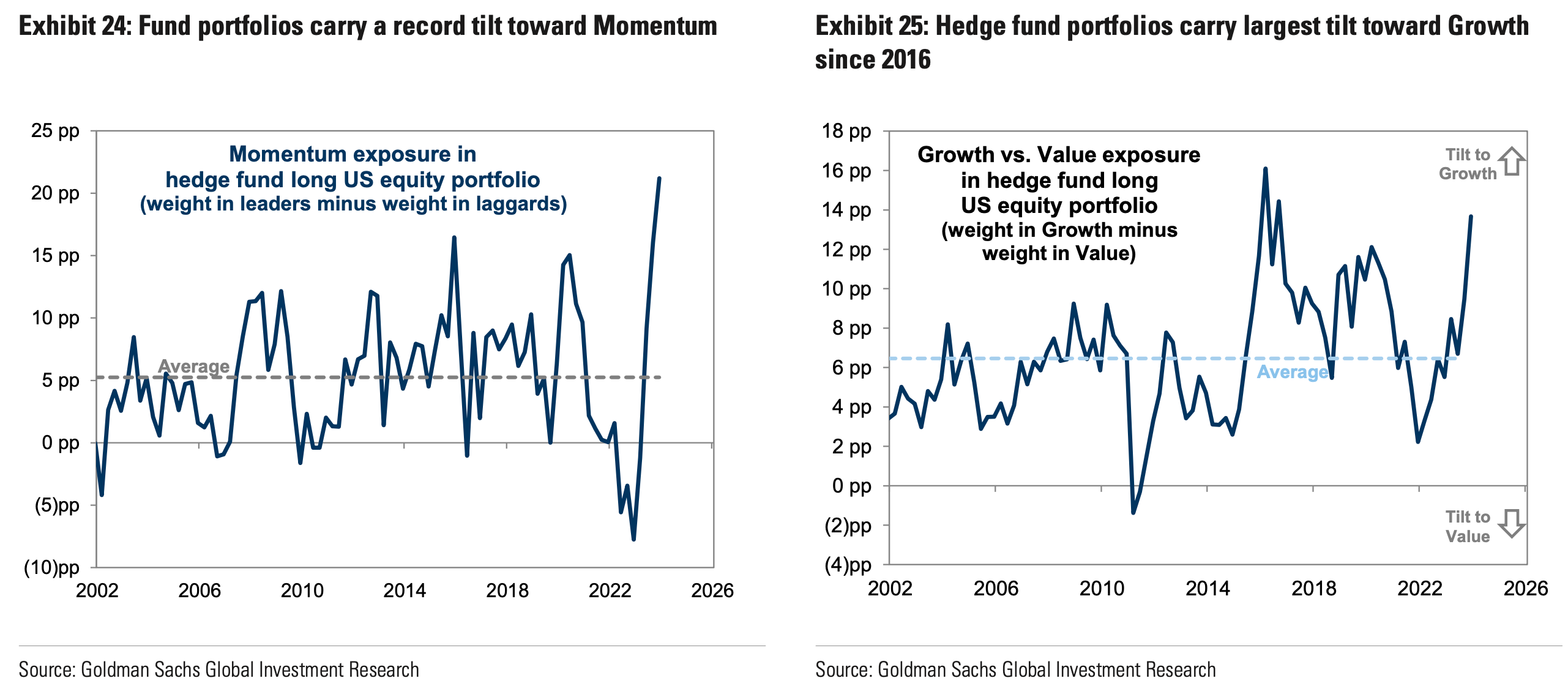

Портфели хедж-фондов в 2024 году имеют наибольший перекос в сторону акций факторов роста и импульса с 2016 года:

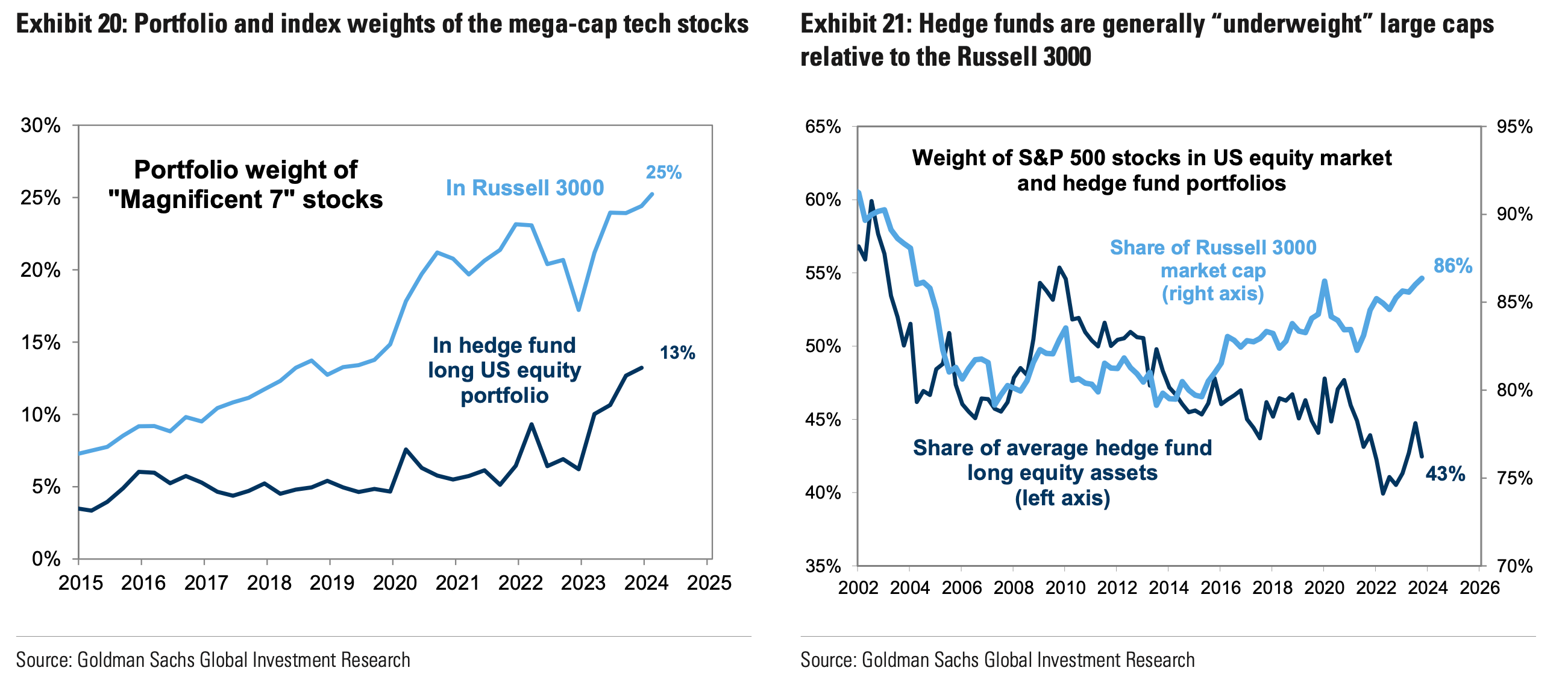

Акции индекса Russell 3000 занимают в портфелях хедж-фондов больший относительный вес, чем акции "Великолепной семёрки":

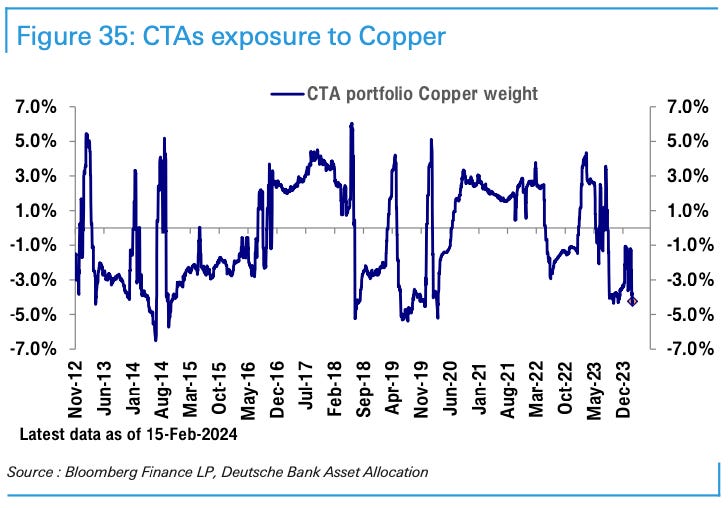

В течение последних ~6 месяцев CTA имели короткие позиции по меди:

Ритейл

Клиенты Bank of America покупали акции сектора коммуникаций за последние 3 недели являются самыми быстрыми темпами с 2018 года:

Индексы

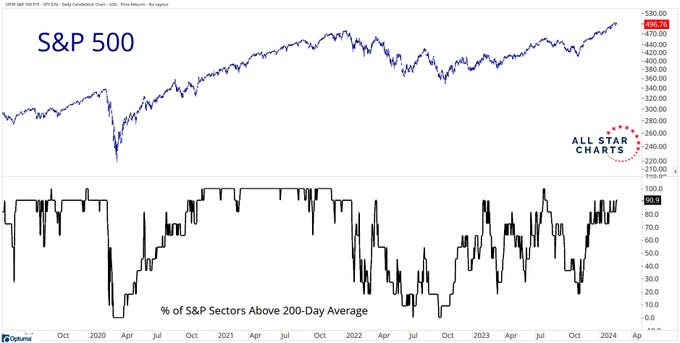

Рынок демонстрирует удивительную устойчивость: 10 из 11 секторов торгуются выше своей 200-дневной средней:

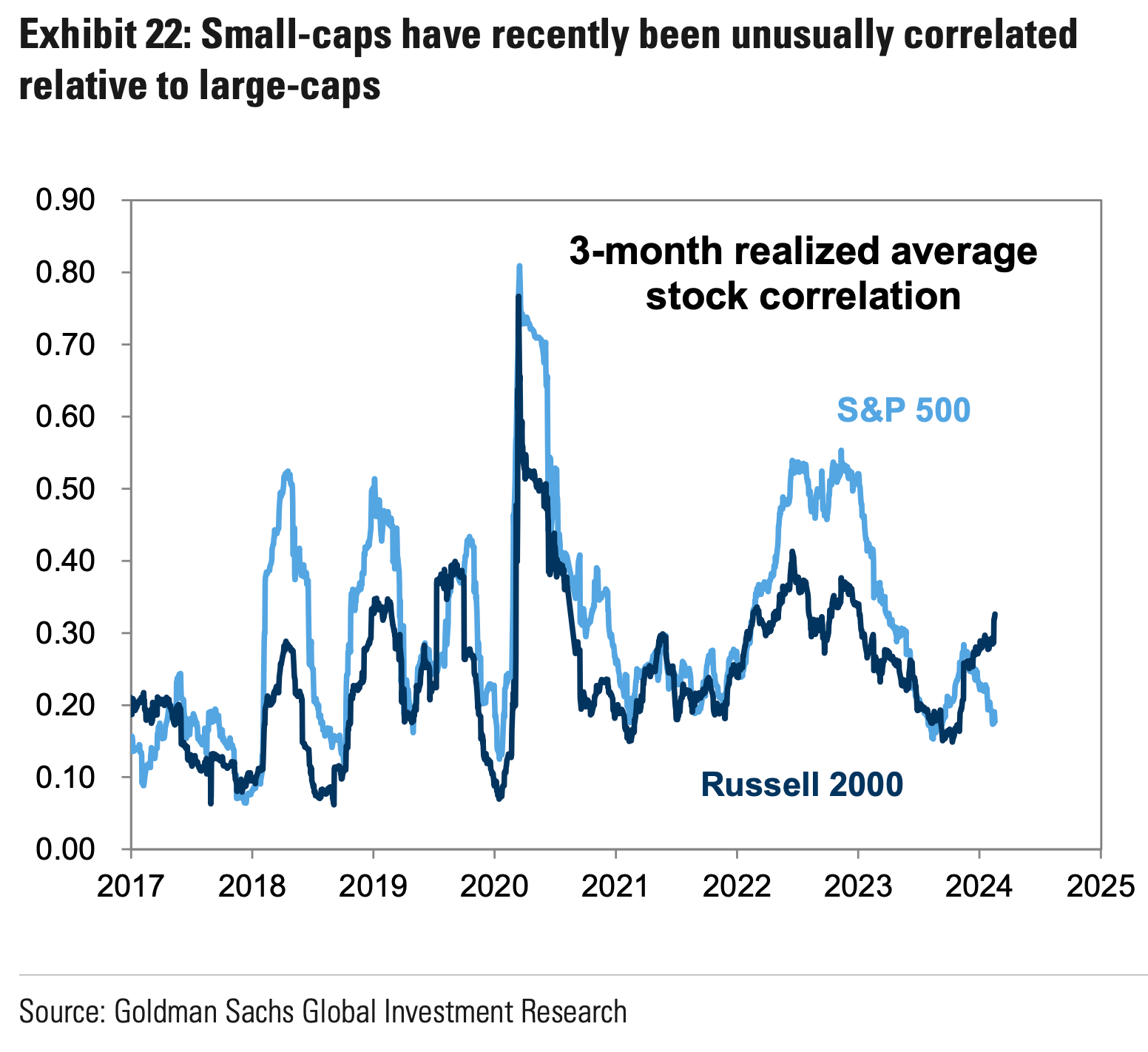

Корреляция между акциями малой капитализации выросла в последние месяцы на фоне снижения средней корреляции акций S&P 500. За последние 30 лет корреляция акций в индексе Russell 2000 никогда не была такой высокой по сравнению с корреляцией акций в индекса S&P 500:

Энергетический сектор приближается к сезонно сильному периоду:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers