Макро

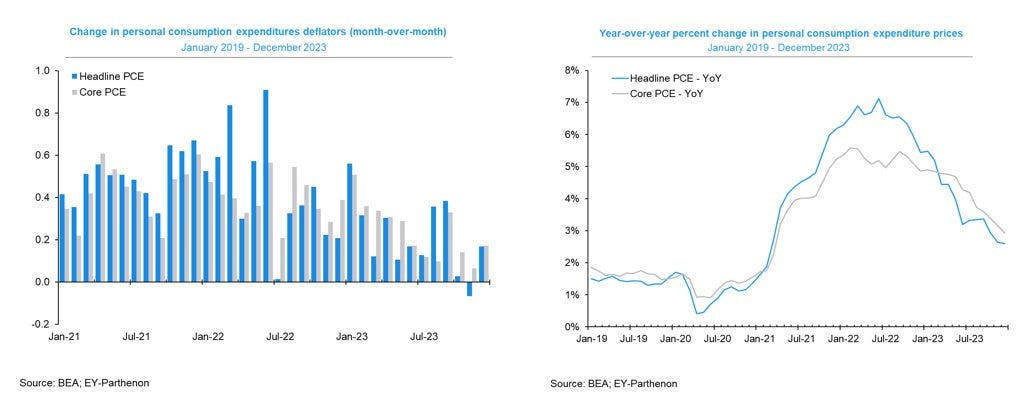

Как общий, так и базовый индексы цен производителей (PPI), в декабре соответствовали ожиданиям. В годовом исчислении базовый показатель (предпочтительный показатель инфляции ФРС) вырос до самого низкого уровня (+2,9%) с марта 2021 года, в то время как общий индекс остался на уровне февраля 2021 года (+2,6%):

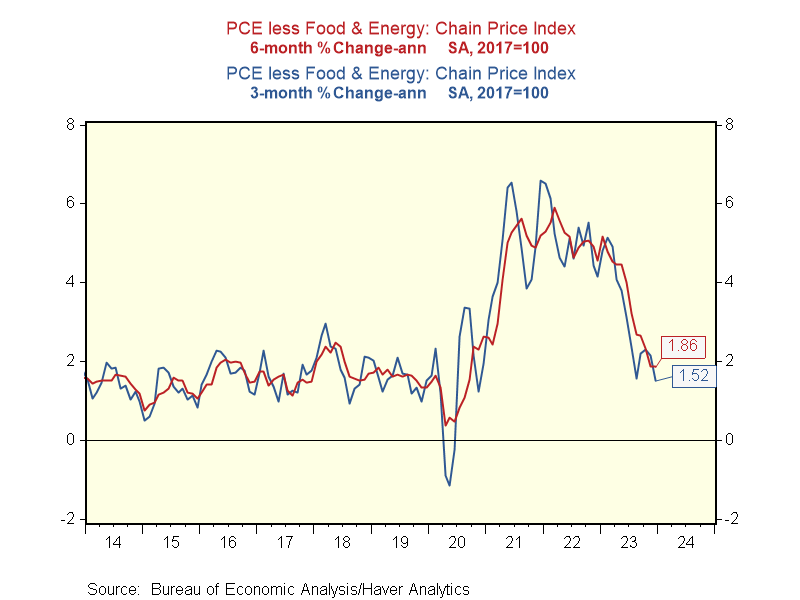

Базовый индекс цен расходов на личное потребление (PCE) составляет менее двух процентов. За последние три месяца базовый индекс потребительских цен вырос всего на +1,52% в годовом исчислении. За последние шесть месяцев базовый индекс потребительских цен вырос всего на +1,86%:

Рост личных доходов потребителей замедлился с +0,4% до +0,3% м/м в декабре (консенсус +0,3%), в то время как личные расходы подскочили на +0,7% (консенсус +0,4%):

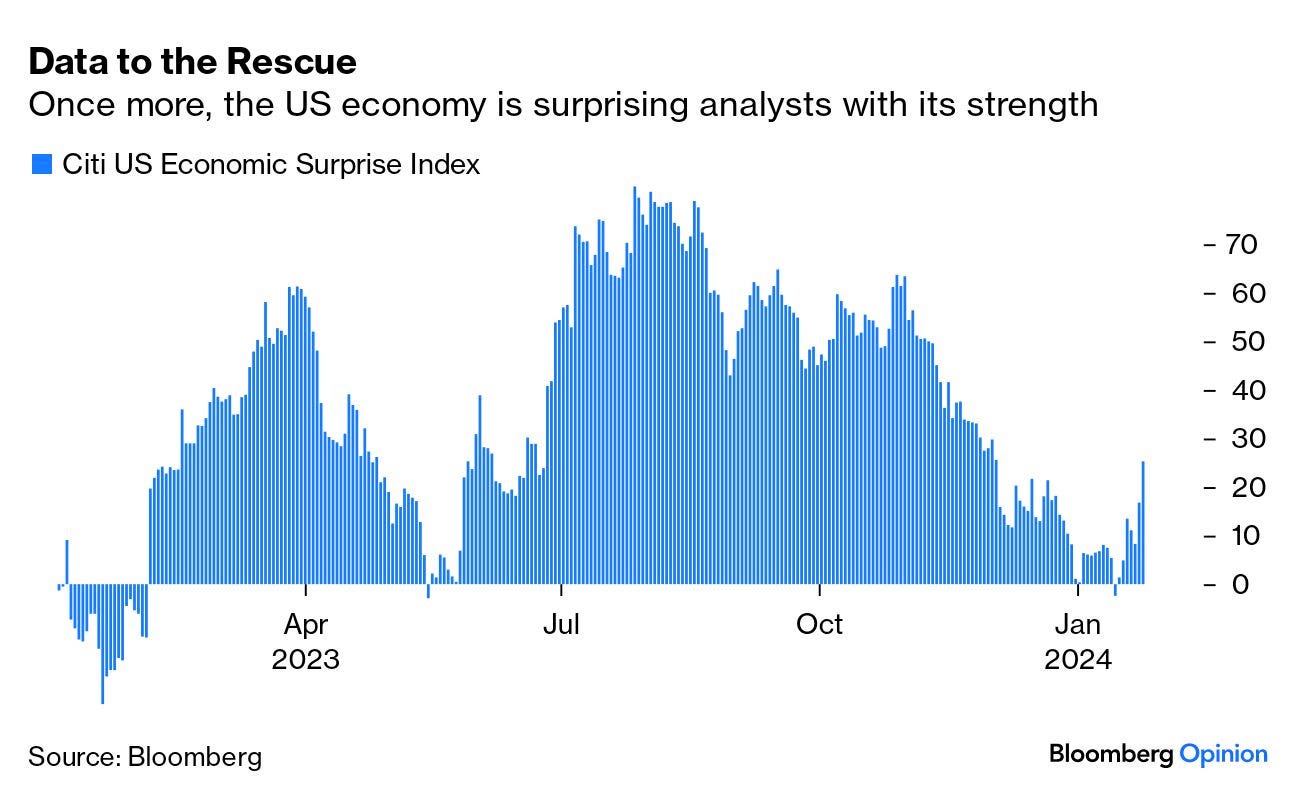

Индекс экономических сюрпризов от Citi, показатель того, насколько поступающие данные соответствуют ожиданиям в этом месяце вернулся на положительную:

Рынок жилья

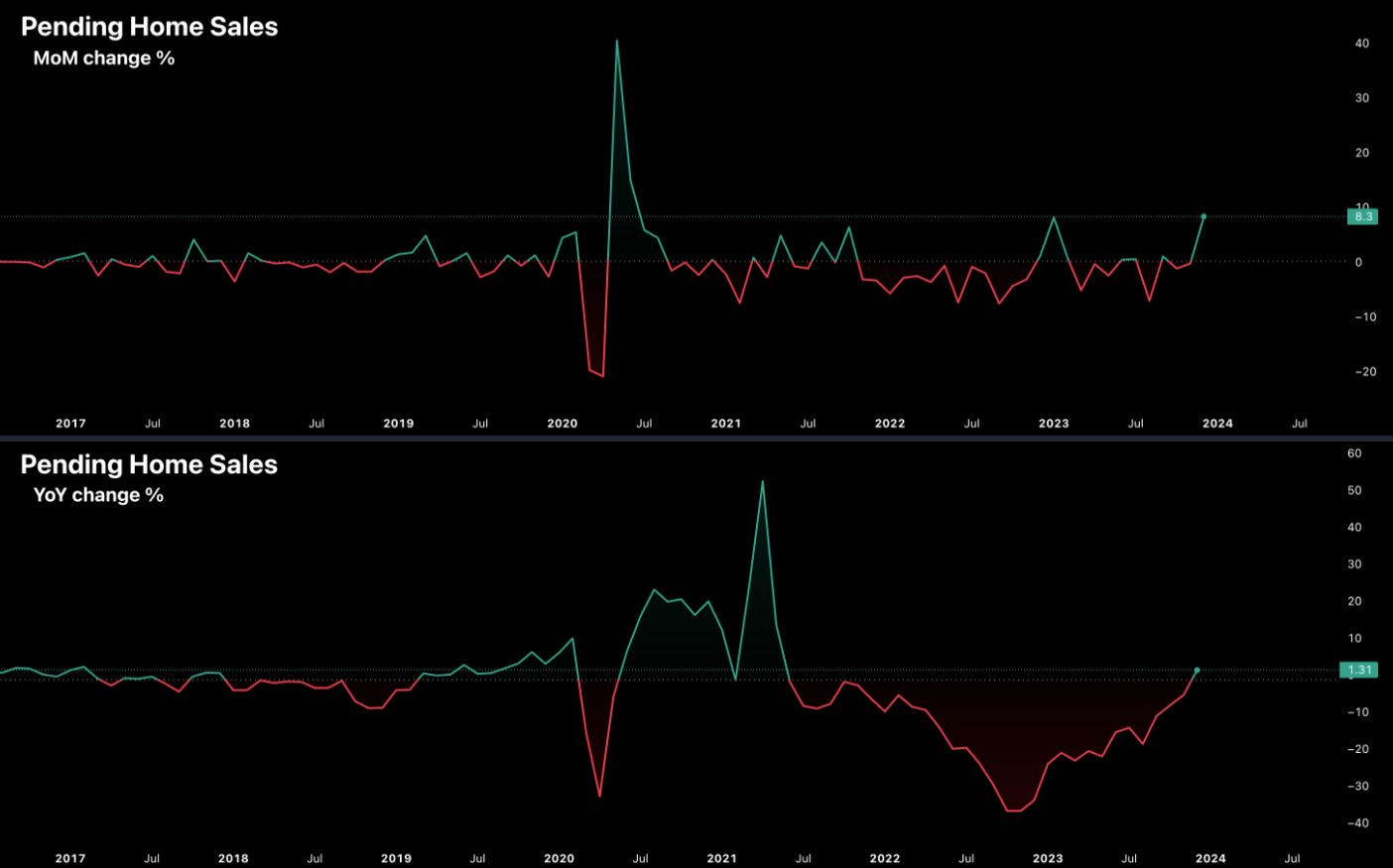

Индекс незавершенных продаж на рынке недвижимости подскочил на +8,3% м/м в декабре, что стало самым большим увеличением с июня 2020 года. Рост продаж в настоящее время положительный в годовом исчислении впервые с мая 2021 года:

Что делают другие?

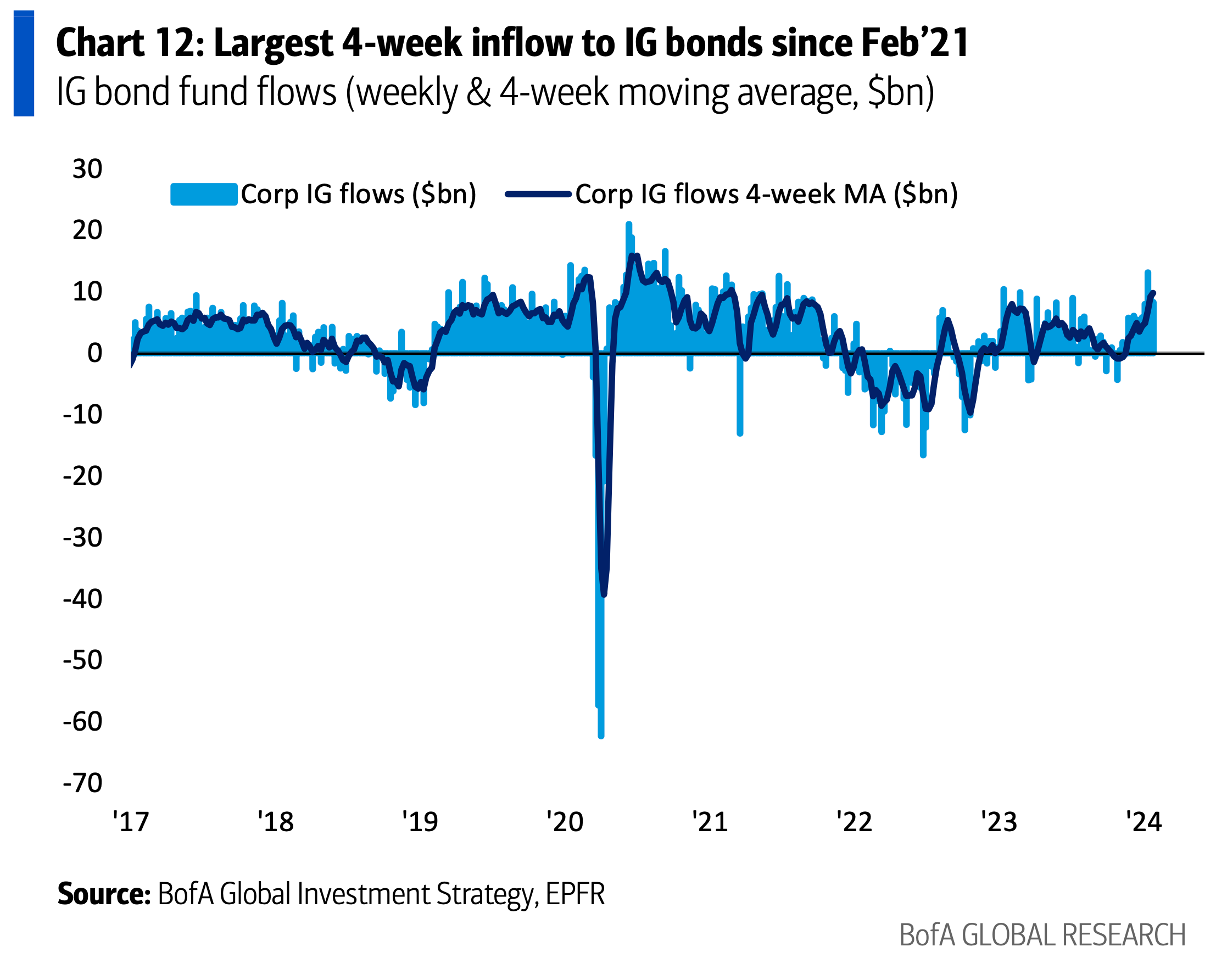

Фонды облигаций инвестиционного рейтинга привлекли +$8,3 млрд, что стало 13-й неделей притока средств подряд:

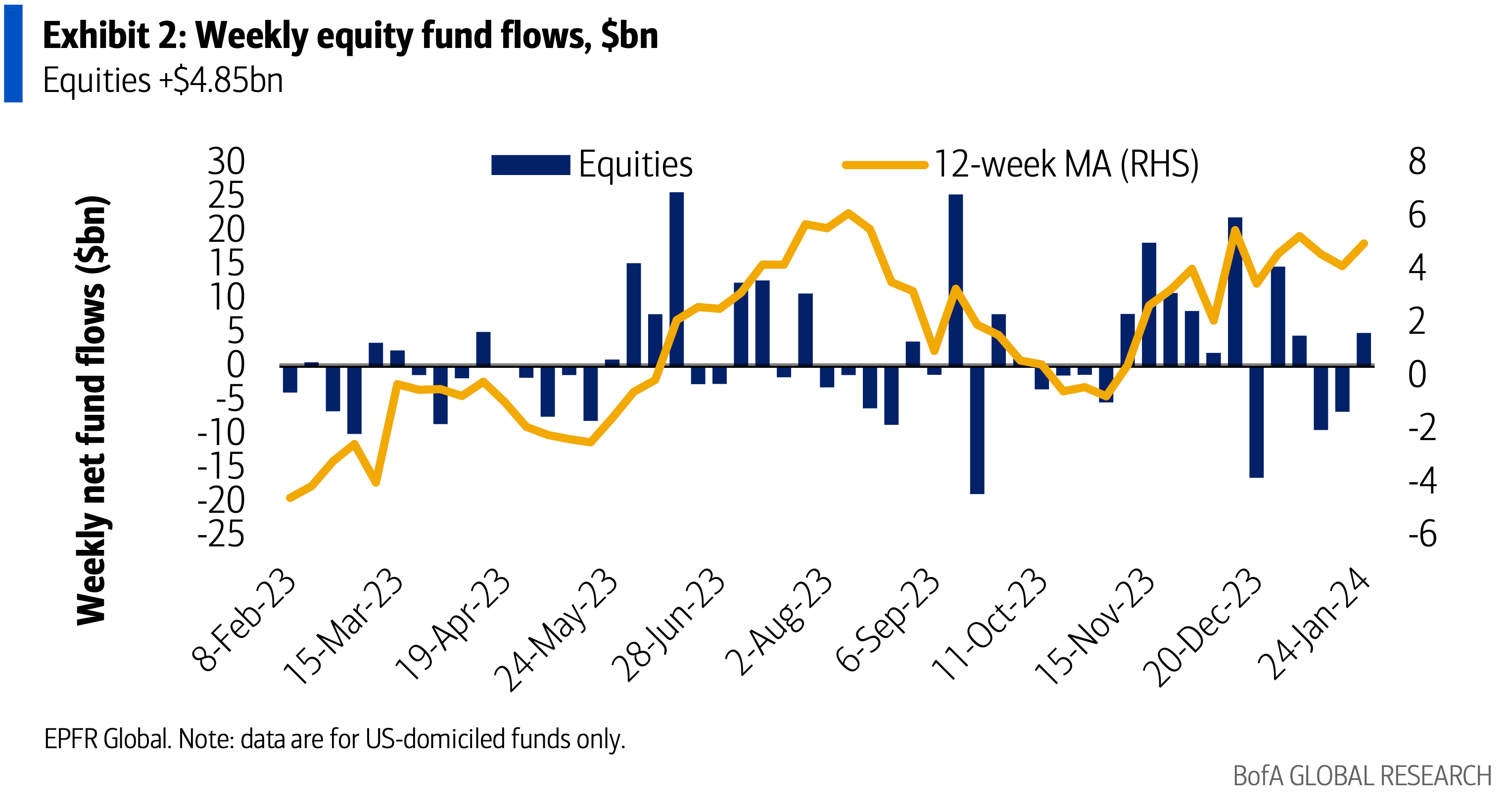

На прошлой неделе приток средств в акции вновь стал положительным (приток +$4,85 млрд после оттока -$6,81 млрд):

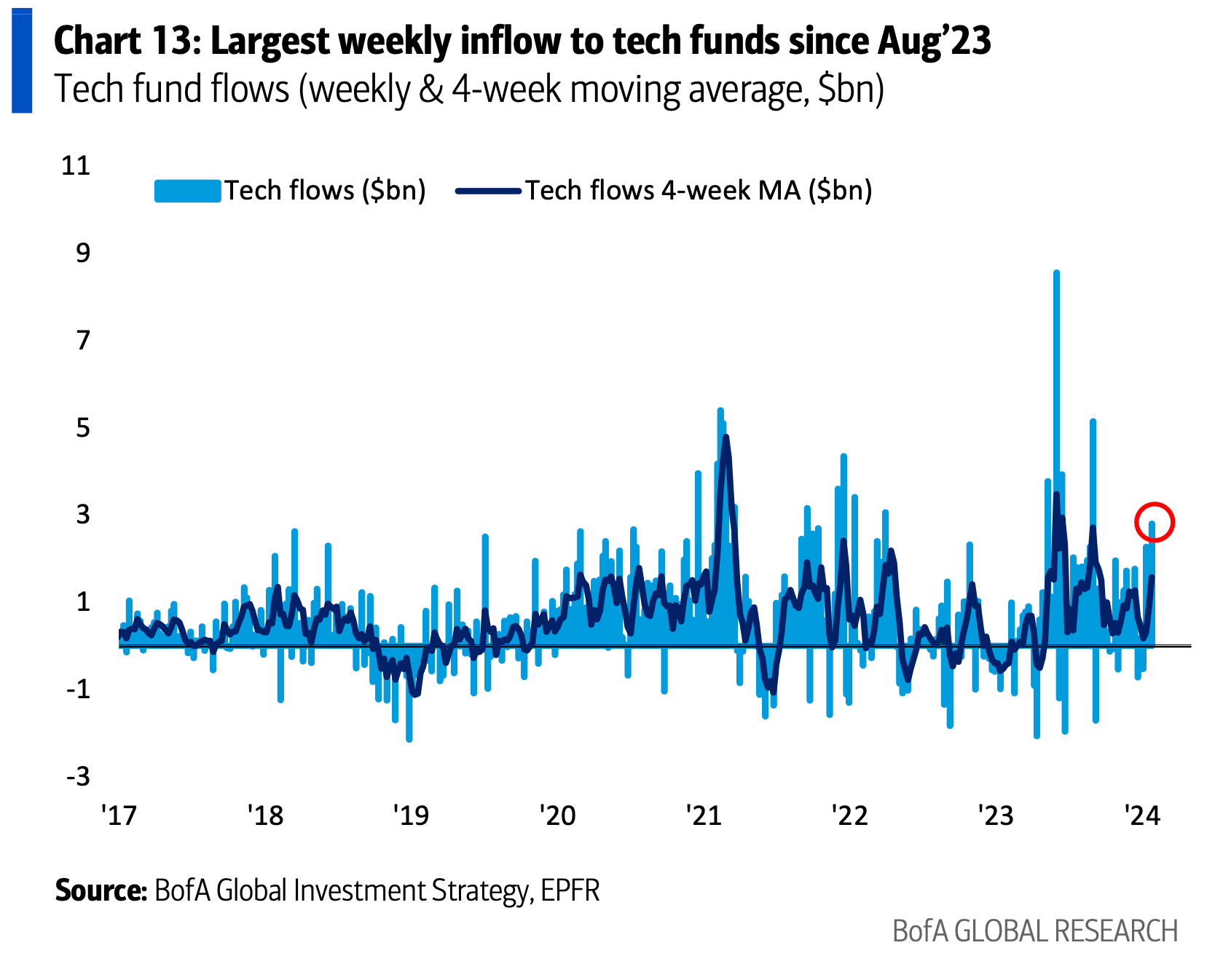

Приток средств в фонды акций США технологического сектора составил +$2,8 млрд (3-ю неделю подряд), что является крупнейшим притоком с августа:

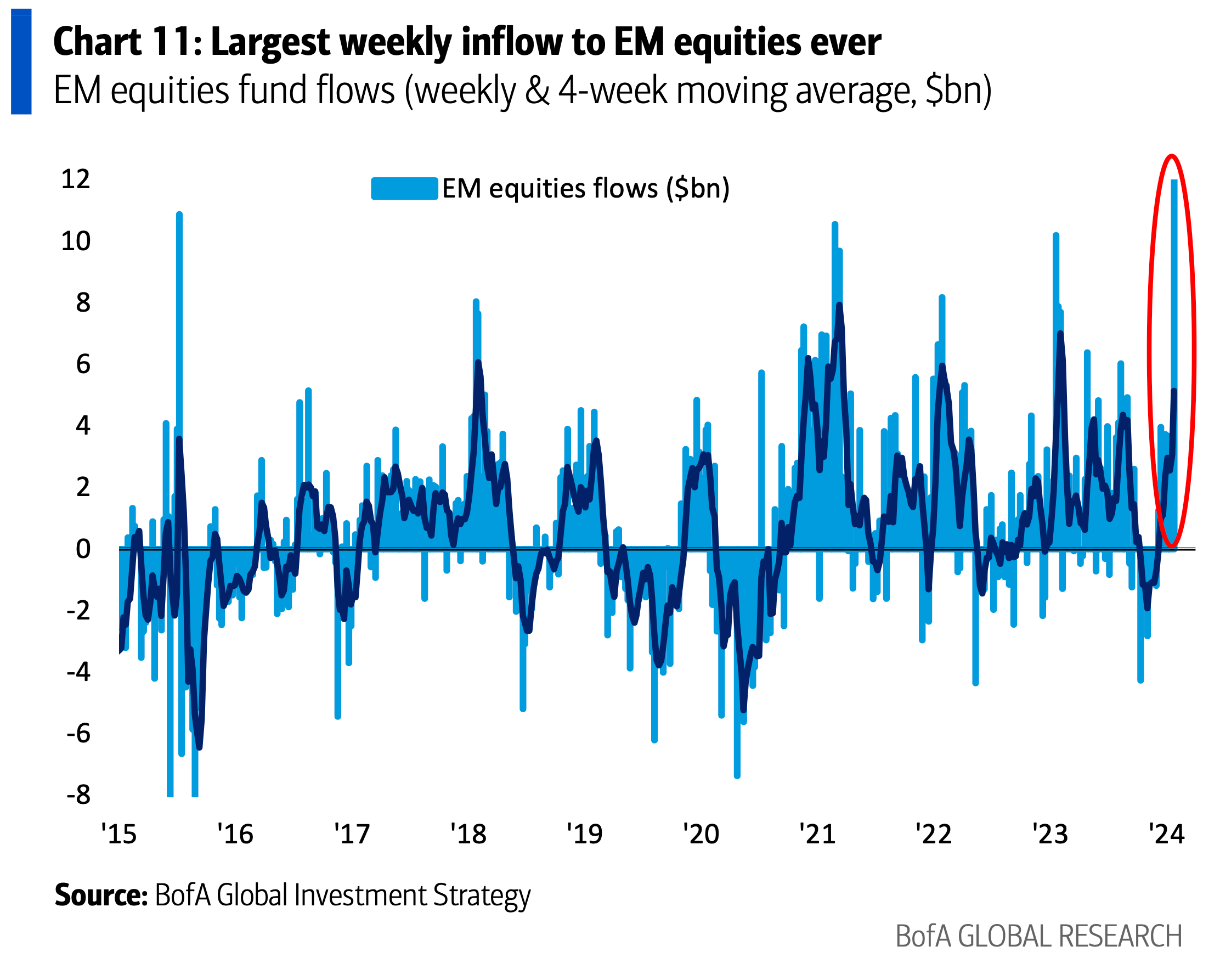

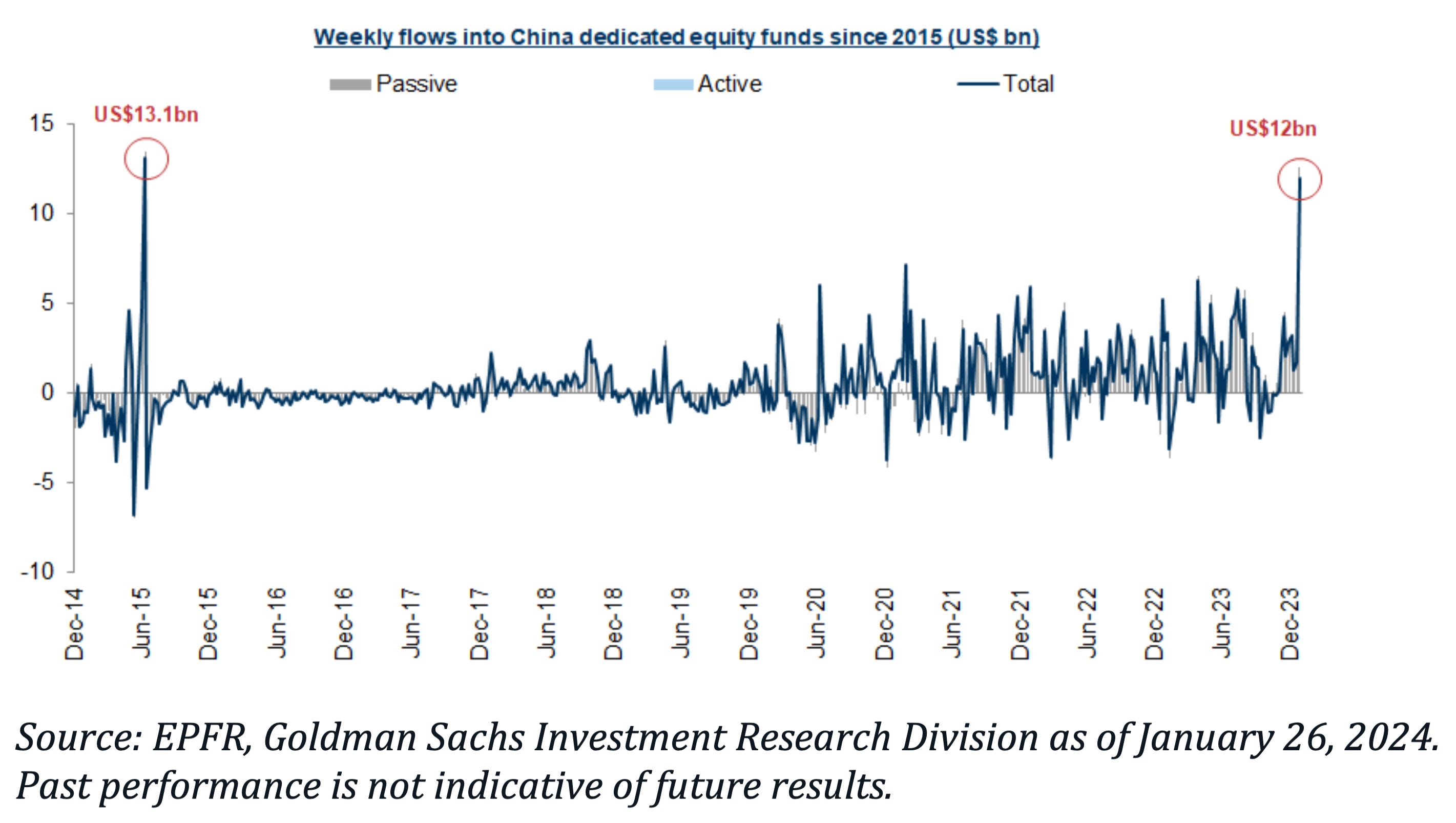

Фонды акций развивающихся рынков зафиксировали самый большой недельный приток средств за всю историю (+$12,1 млрд), что обусловлено крупнейшим недельным притоком (и вторым по величине за всю историю) в Китай (+$12 млрд) с 2015 года:

Ритейл

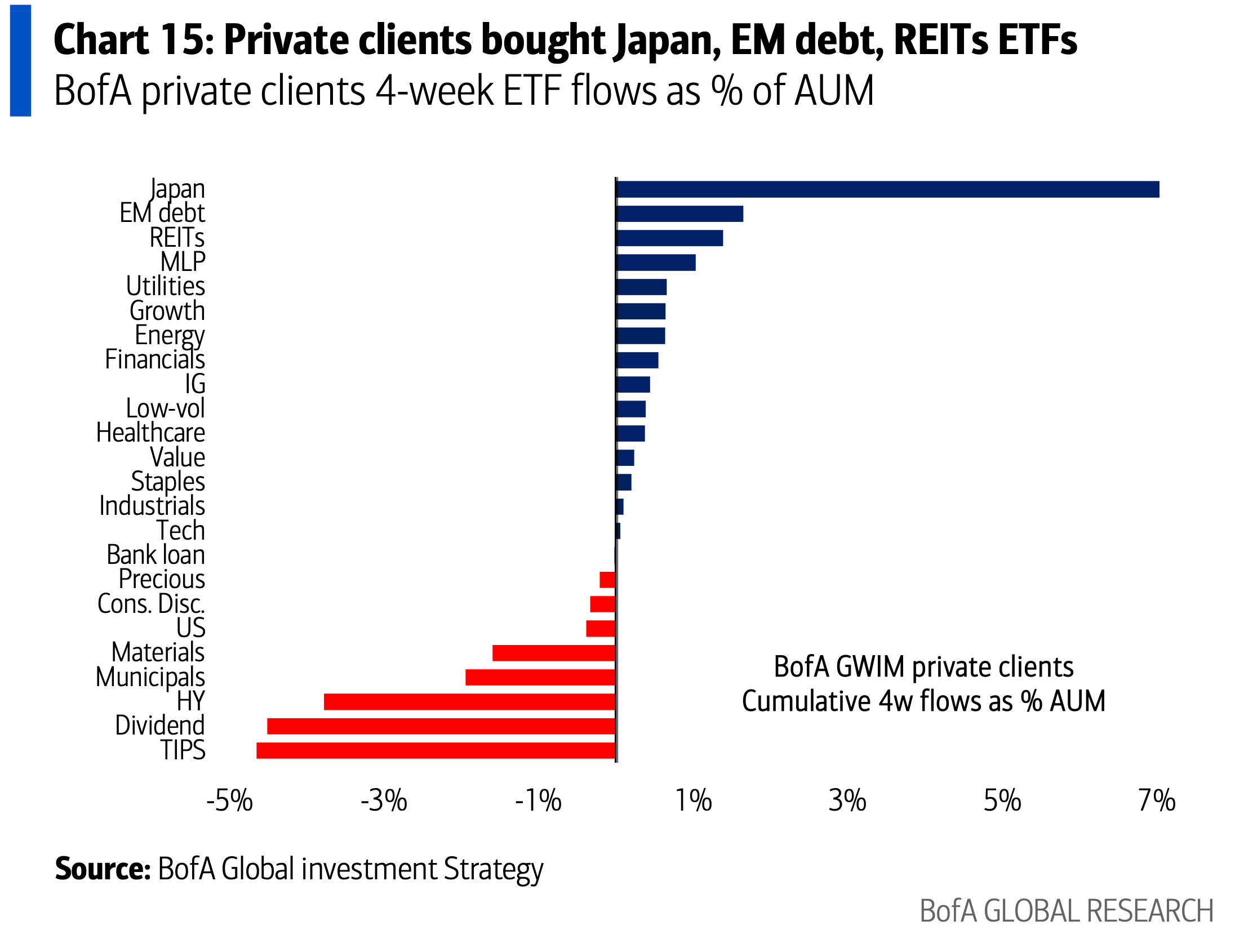

Частные клиенты Bank of America покупали акции Японии и REIT, но продавали высокодоходные облигации, TIPS и акции США с высокими дивидендами:

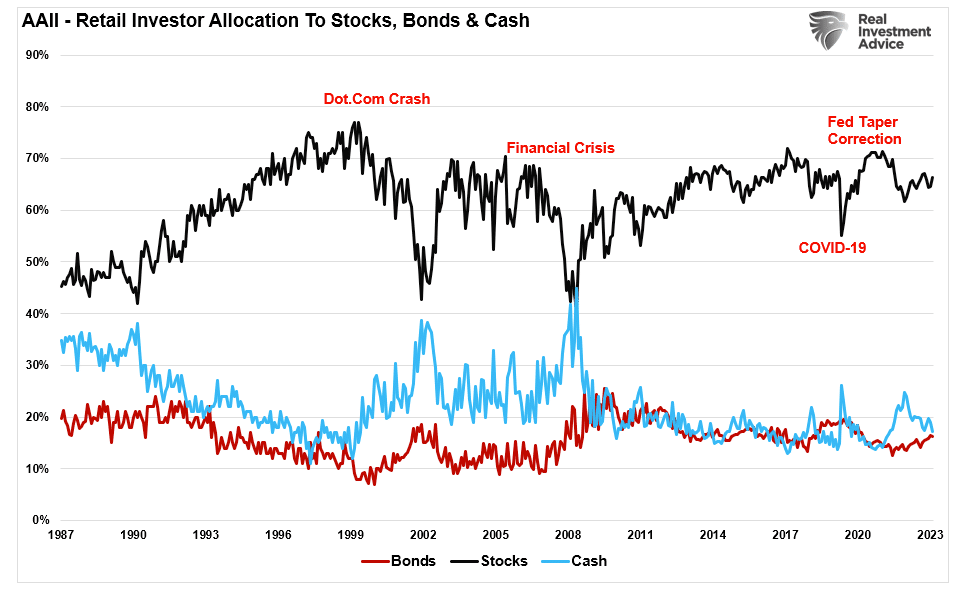

Доля наличных средств розничных инвесторов находится на самом низком уровне с 2014 года и близка к рекордно низкому уровню. В то же время распределение капитала в акции недалеко от уровня 2007 года:

Индексы

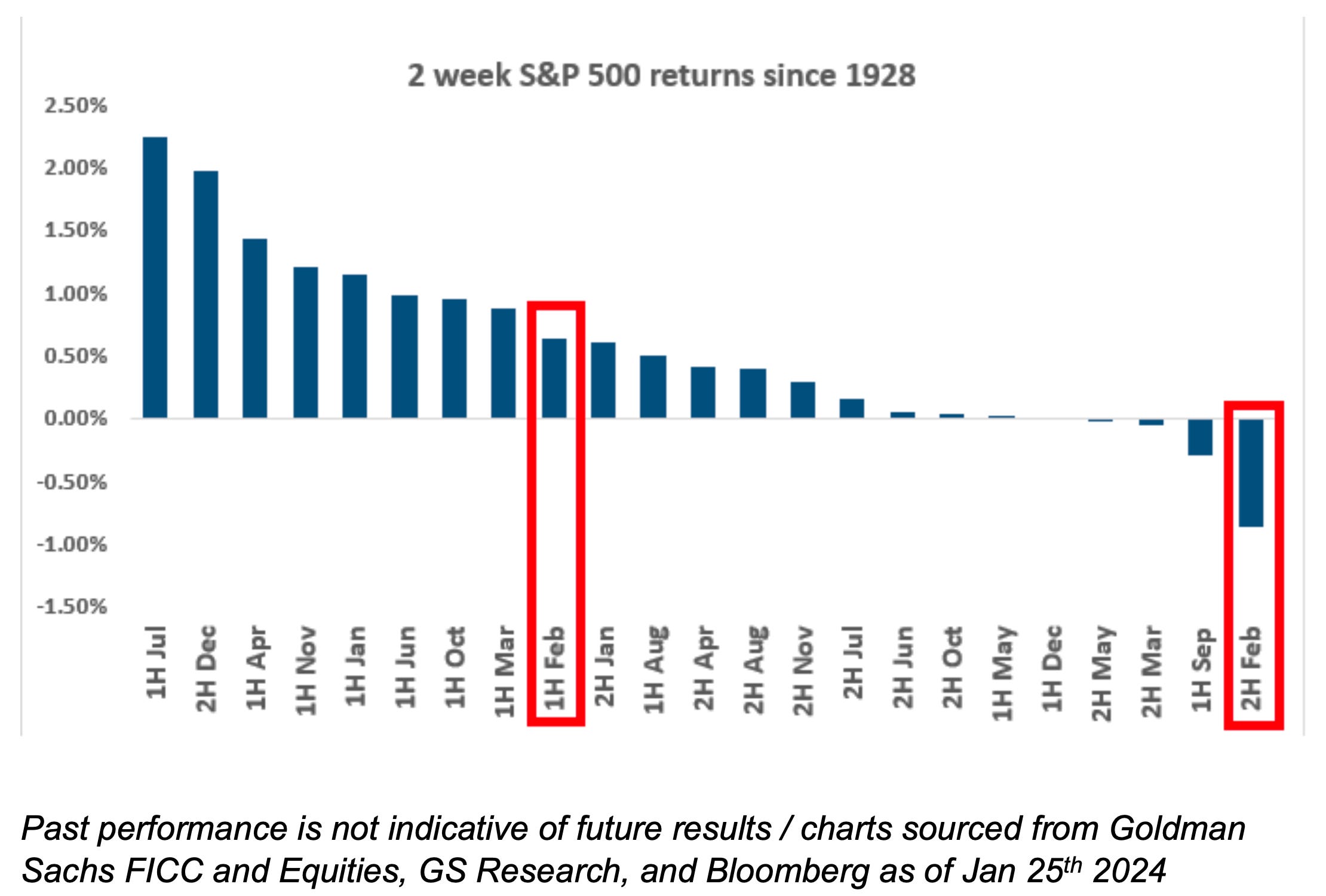

Последние две недели февраля сезонно являются худшими двумя неделями в году:

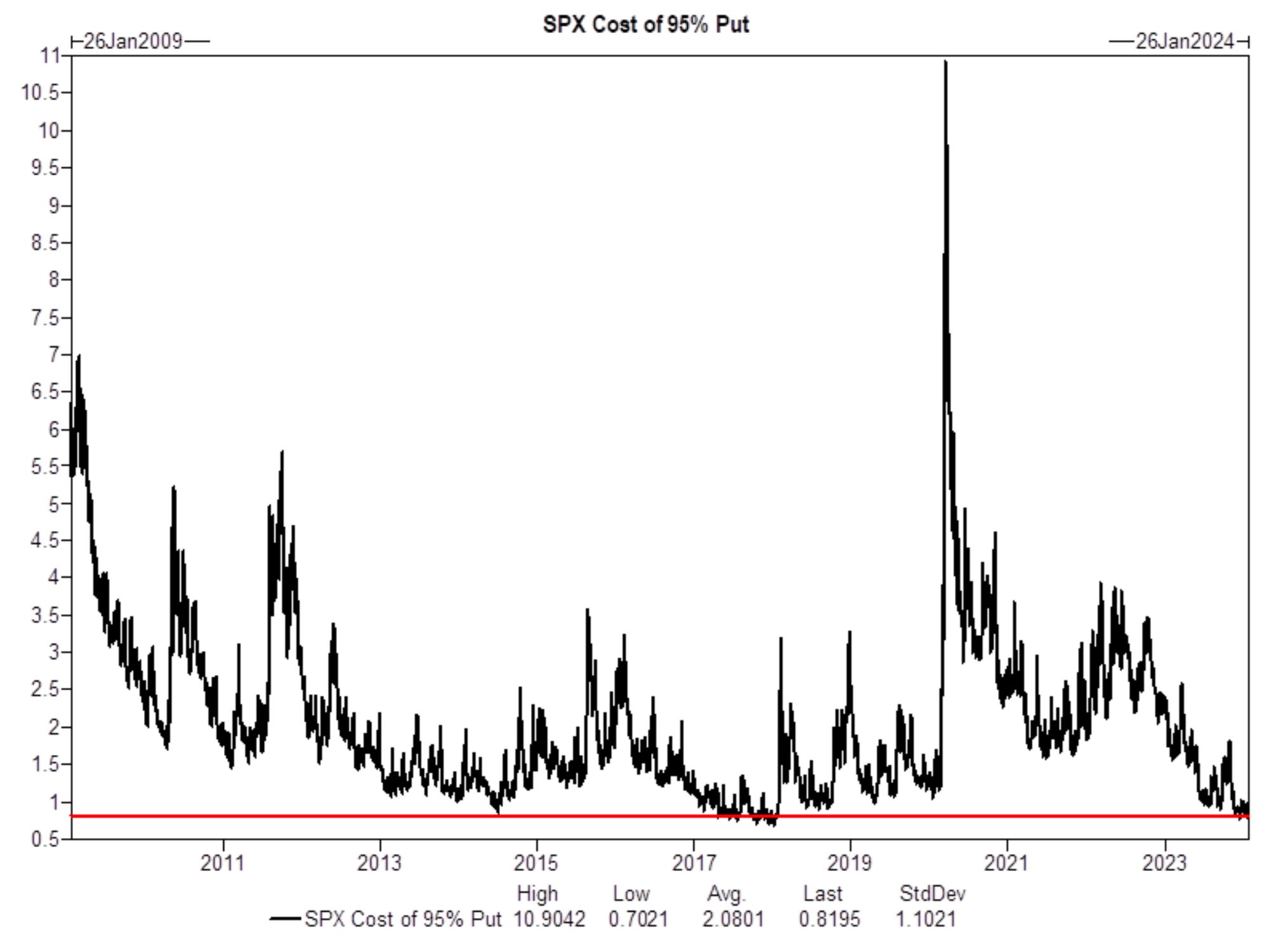

Стоимость хеджирования находится на самом низком уровне за всю историю наблюдений:

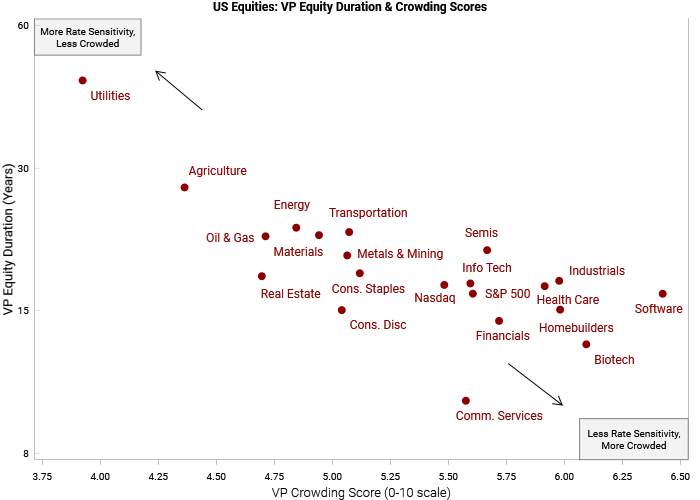

Наименее популярные секторы, как правило, опережают переполненные акции в преддверии ключевых событий:

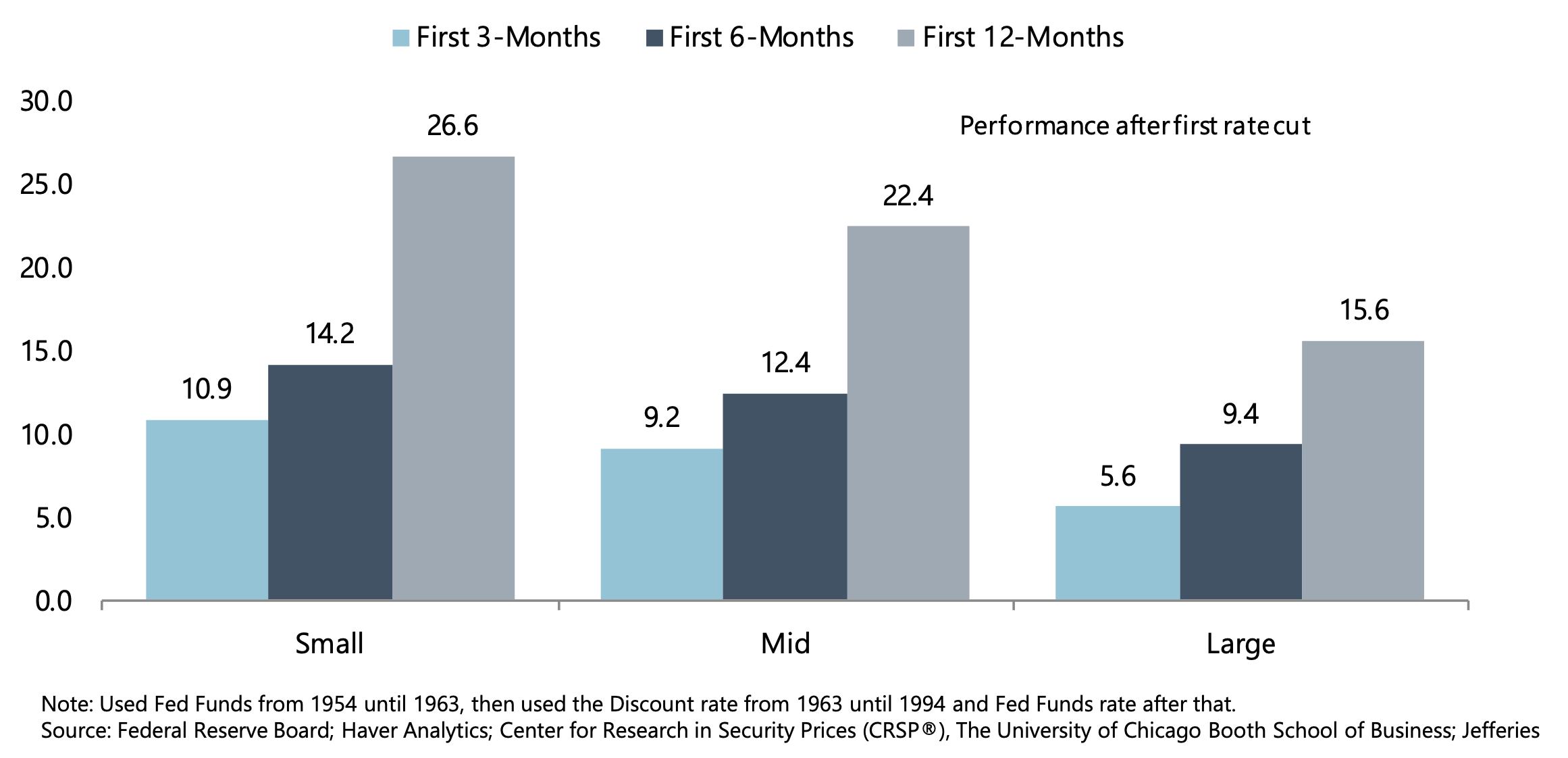

Акции с малой капитализацией, как правило, превосходят акции со средней и крупной капитализацией в течение 3, 6 и 12 месяцев после первого сокращения ставки ФРС:

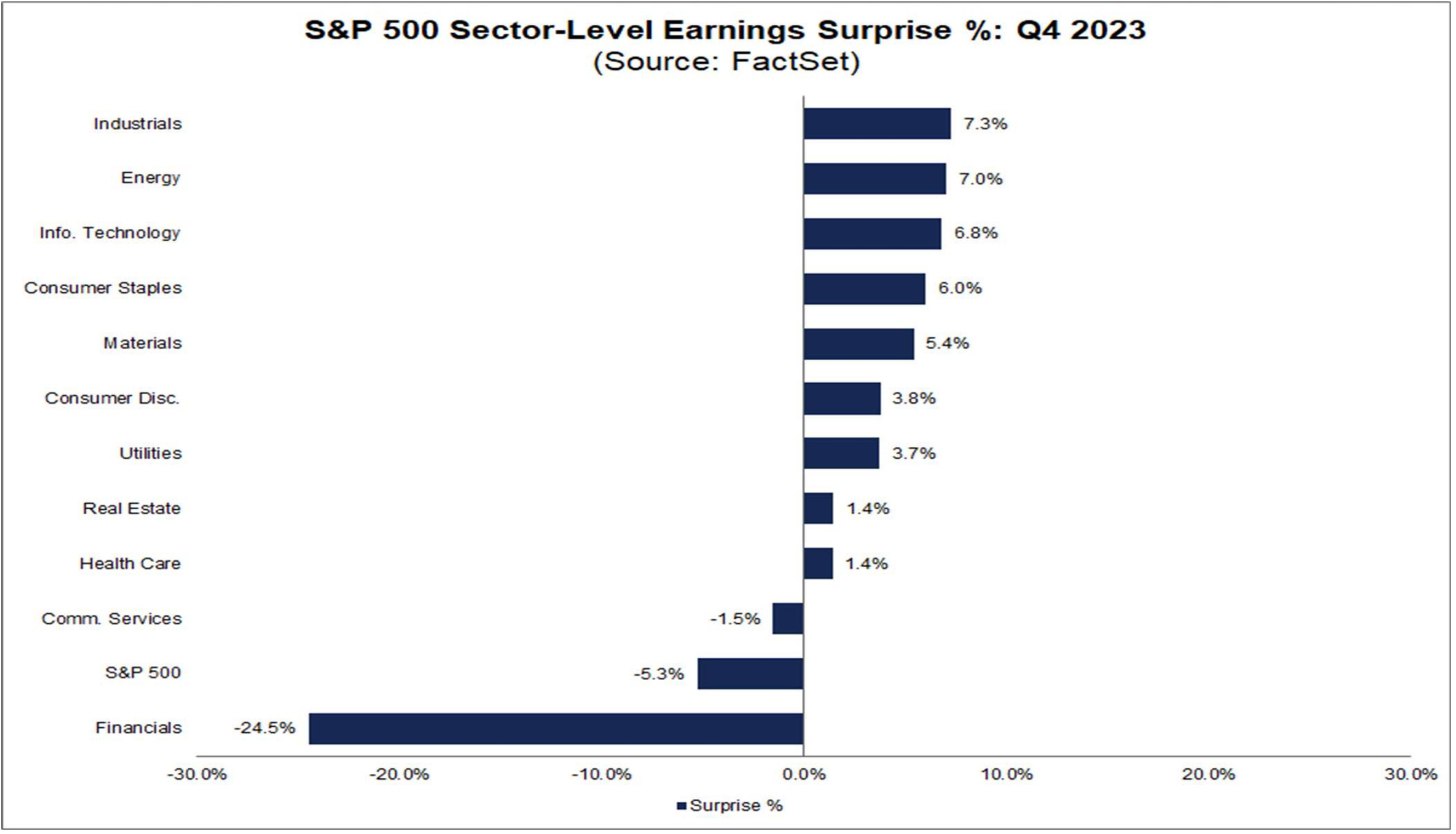

EPS

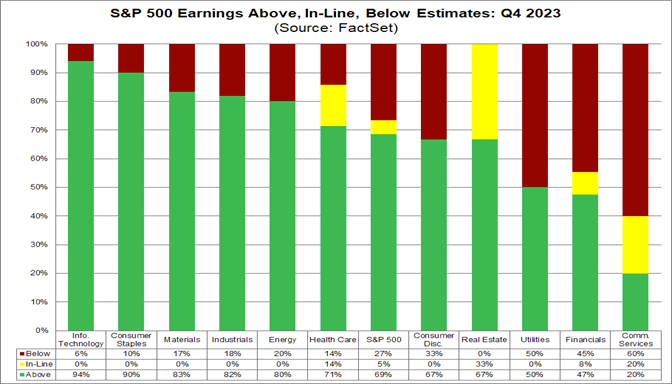

На сегодняшний день 25% компаний, входящих в S&P 500, сообщили о финансовых результатах за 4 квартал 2023 года. Из этих компаний 69% сообщили о фактической прибыли на акцию выше прогнозной, что ниже среднего показателя за 5 лет в 77% и ниже среднего показателя за 10 лет в 74%:

В среднем, компании сообщают о прибыли с результатом на 5,3% ниже прогнозов, что ниже среднего показателя за 5 и 10 лет, в которых компании превышают прогнозные оценки на 8,5% и 6,7% соответственно:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers