Разное

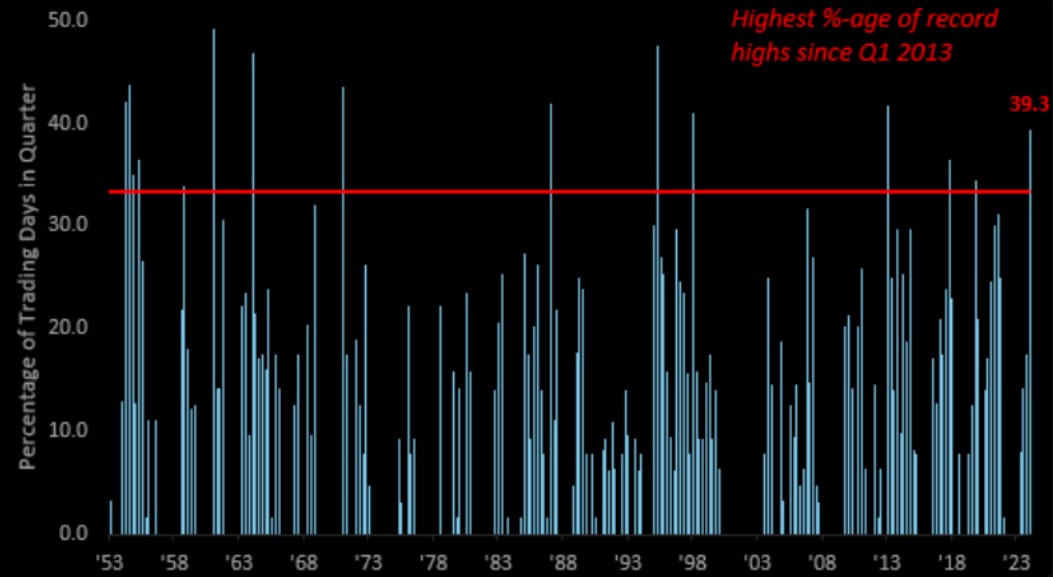

Почти 40% всех торговых дней в первом квартале были отмечены рекордными максимумами закрытия для индекса S&P 500:

Макро

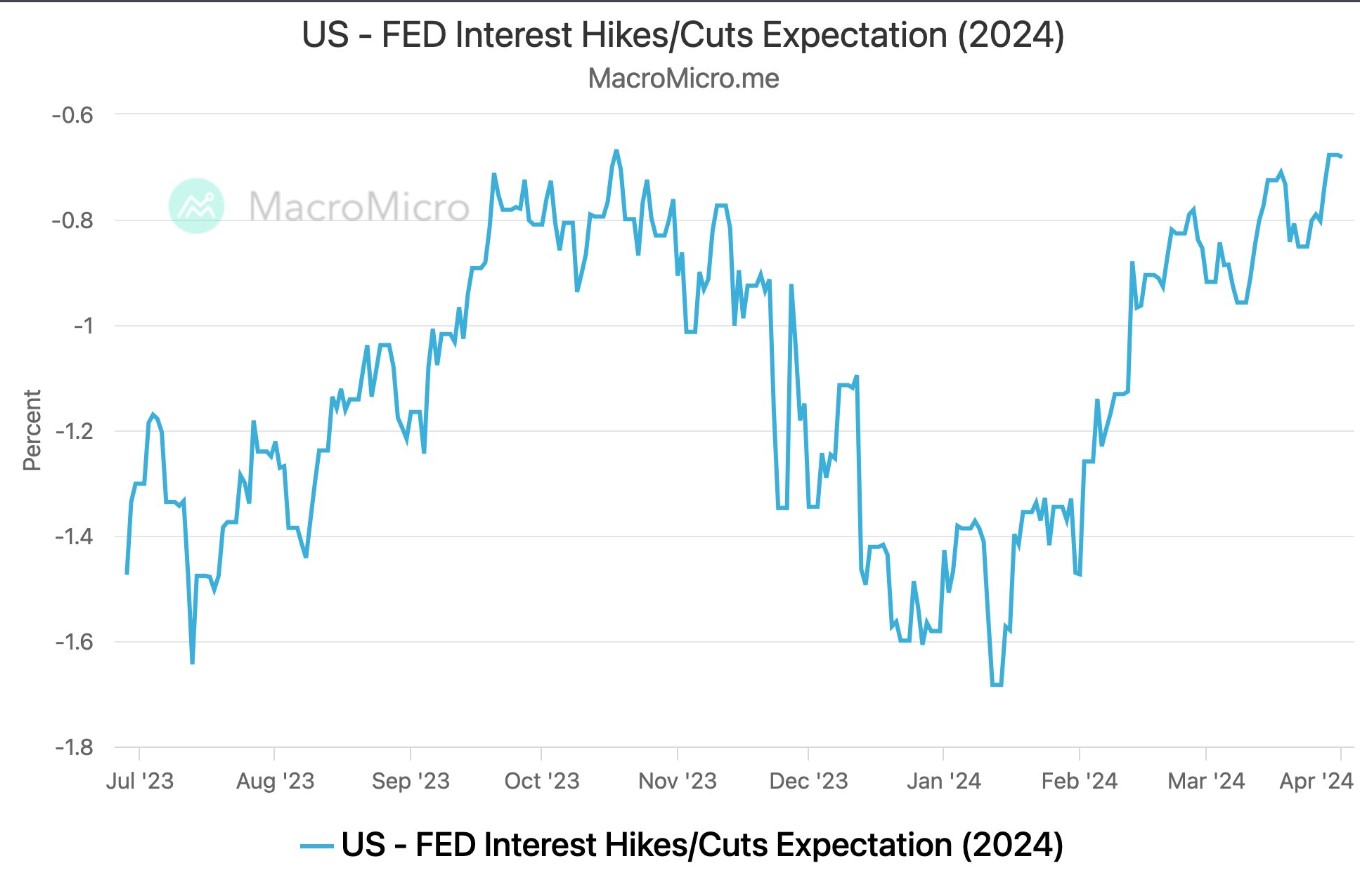

Рынок теперь прогнозирует, что ФРС будет снижать ставки меньше, чем считалось ранее. Ожидания общего снижения ставок в этом году сократились до 68 б.п., что ниже 75 б.п., прогнозируемых точечным графиком ФРС:

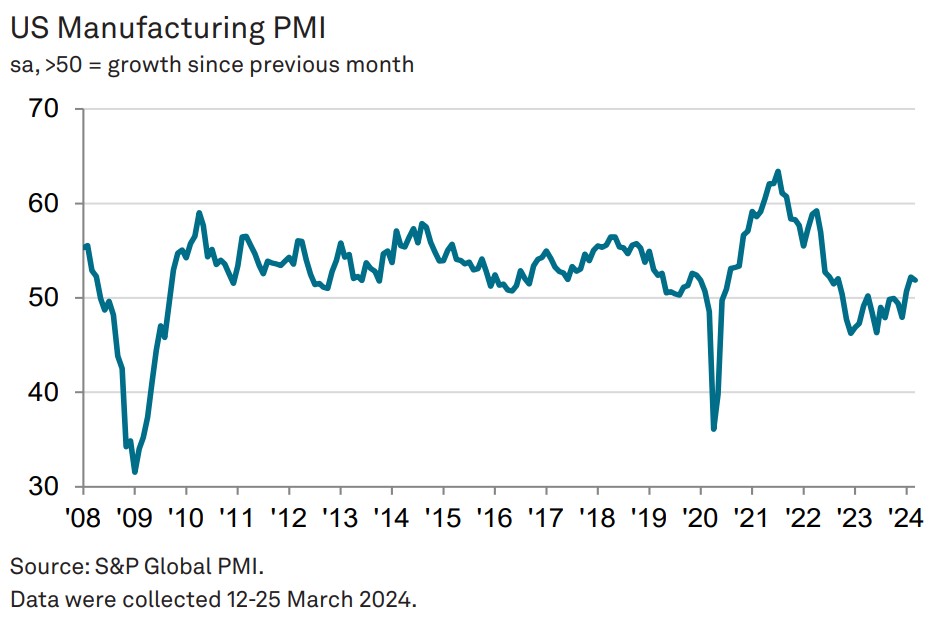

Индекс деловой активности в производственной сфере США от S&P Global был пересмотрен в сторону понижения до 51,9 в марте 2024 года с предварительного значения 52,5 (52,2 в феврале). Признаки улучшения общих экономических условий и рыночного спроса привели к дальнейшему росту объемов производства в обрабатывающей промышленности США, причем темпы роста достигли 22-месячного максимума. Что касается инфляции, то был зафиксирован более резкий рост как производственных затрат, так и цен на продукцию. Кроме того, компании сохранили уверенность в том, что объем производства увеличится в ближайший год, благодаря ожиданиям улучшения экономических условий, маркетинговым усилиям и увеличению производственных мощностей:

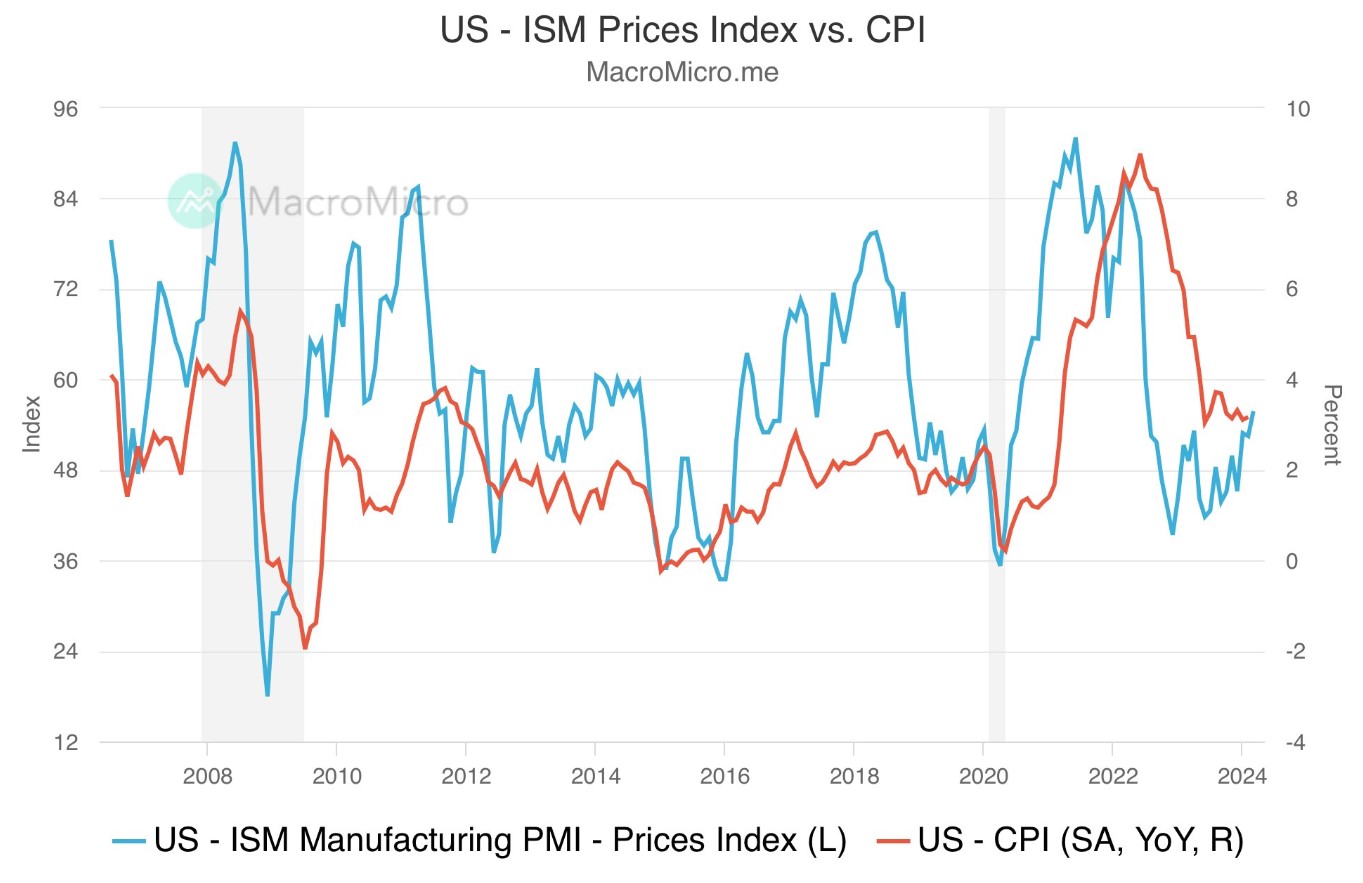

Индекс деловой активности в производственной сфере США от ISM вырос до 50,3 в марте (консенсус 48,4, 47,8 ранее). Это первый рост активности в производственном секторе после 16 месяцев сокращения.

Индекс коррелирует с показателями инфляции, так что эти данные могут интерпретироваться как возможный импульс к возобновлению инфляции:

Рынок труда

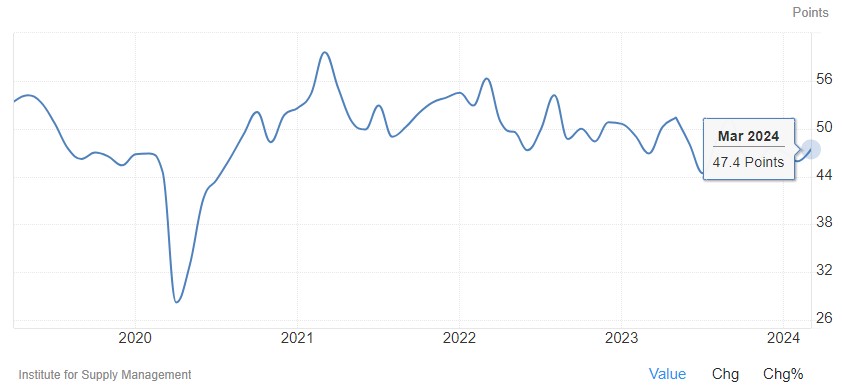

Компонент занятости в индексе деловой активности в обрабатывающей промышленности США от ISM вырос до 47,4 в марте (45,9 ранее):

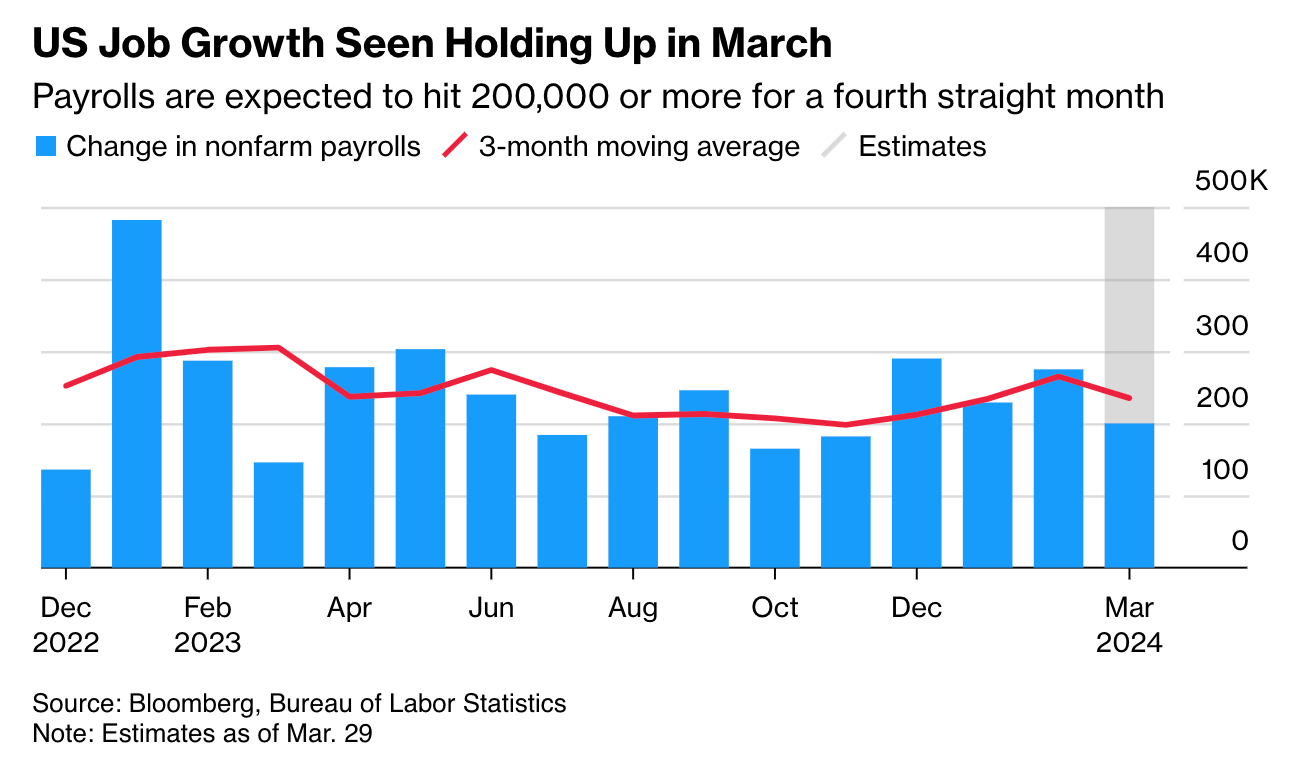

Консенсус ожидает, что в марте в США появится еще 200 тысяч рабочих мест, что ниже предыдущего значения в 275 тысяч:

Что делают другие?

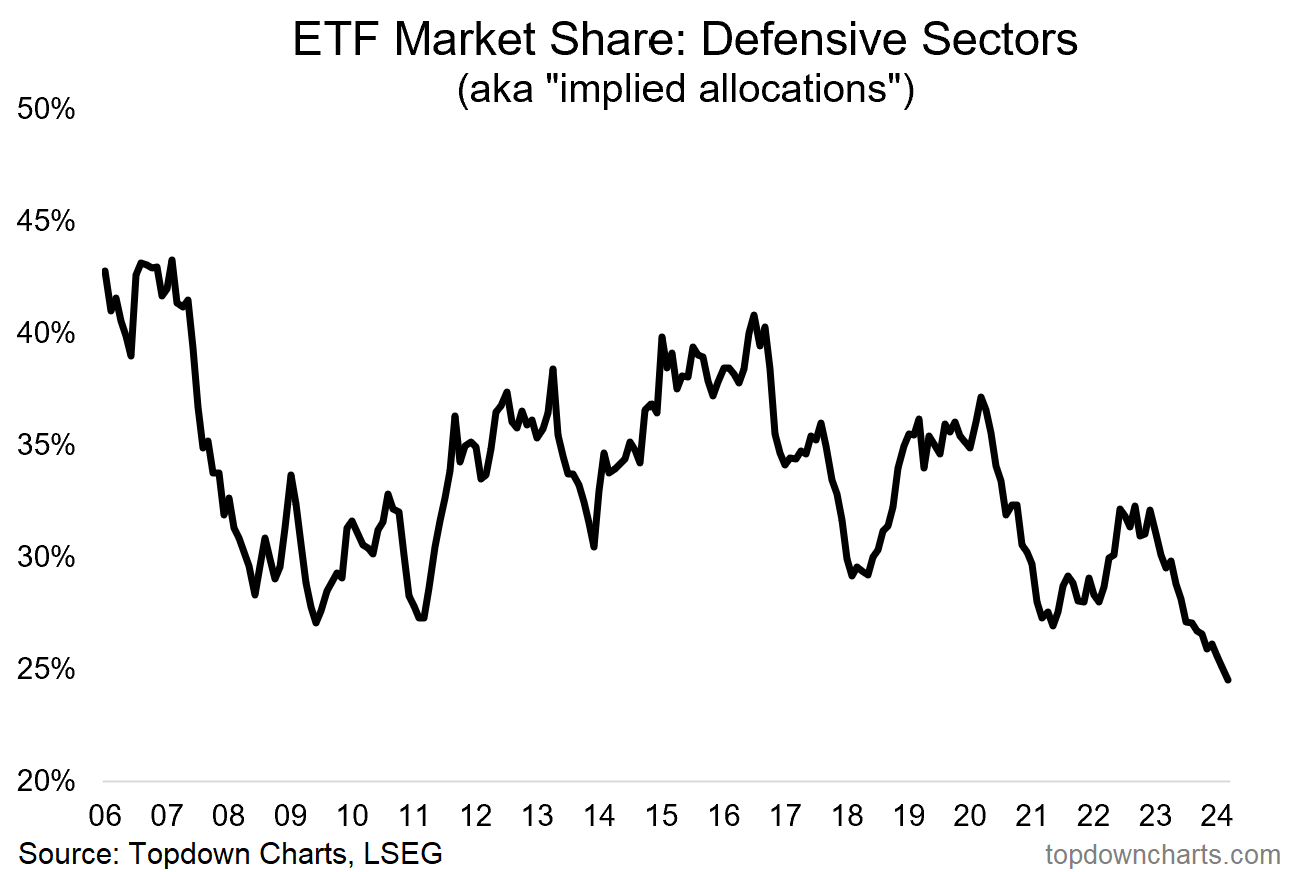

Позиционирование инвесторов в акции защитных секторов находится на рекордно низком уровне. Стоимость хеджирования/диверсификации намного дешевле, чем обычно (потому что никто не хочет этого делать):

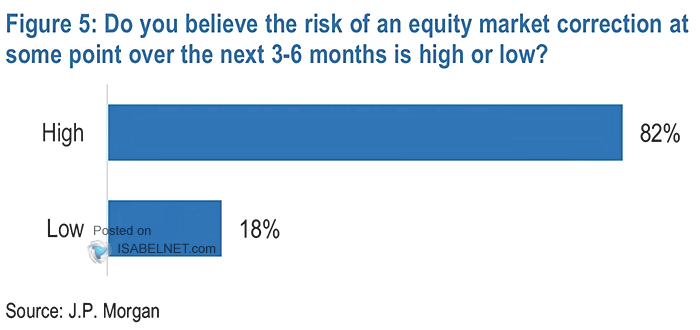

Учитывая текущее позиционирование инвесторов, интересно, что большинство инвесторов ожидают коррекции. Возможно, они ожидают, что это будет небольшой откат на пути вверх, - откат для покупки, а не для хеджирования:

Институциональные инвесторы

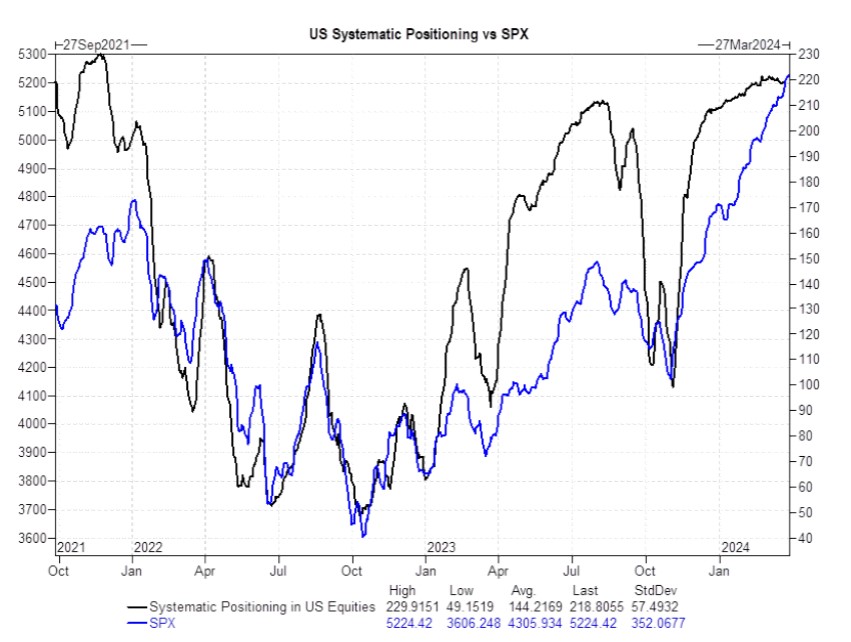

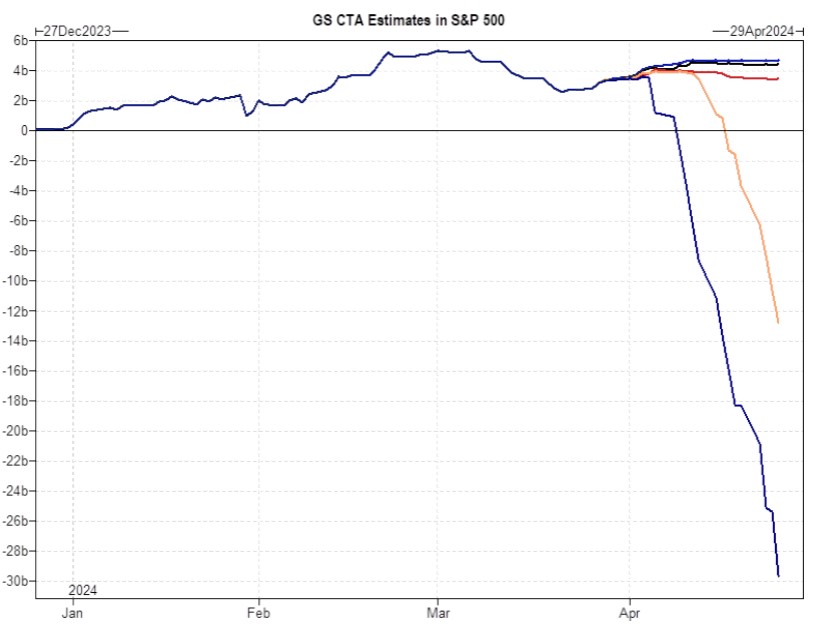

Стратегии CTA показали наилучшие результаты в 1кв24. Аналитики Goldman Sachs предлагают пристально следить за изменением в позиционировании CTA:

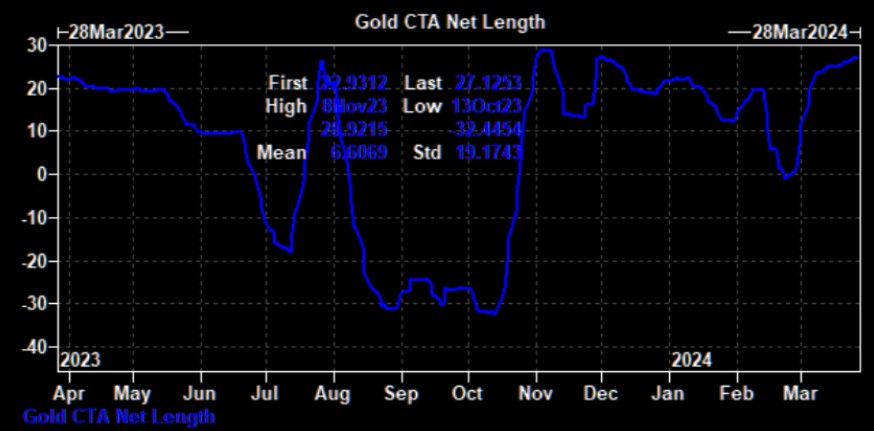

За последний месяц CTA приобрели золото на сумму $26,2 млрд, доведя объем позиционирования до $27,1 млрд:

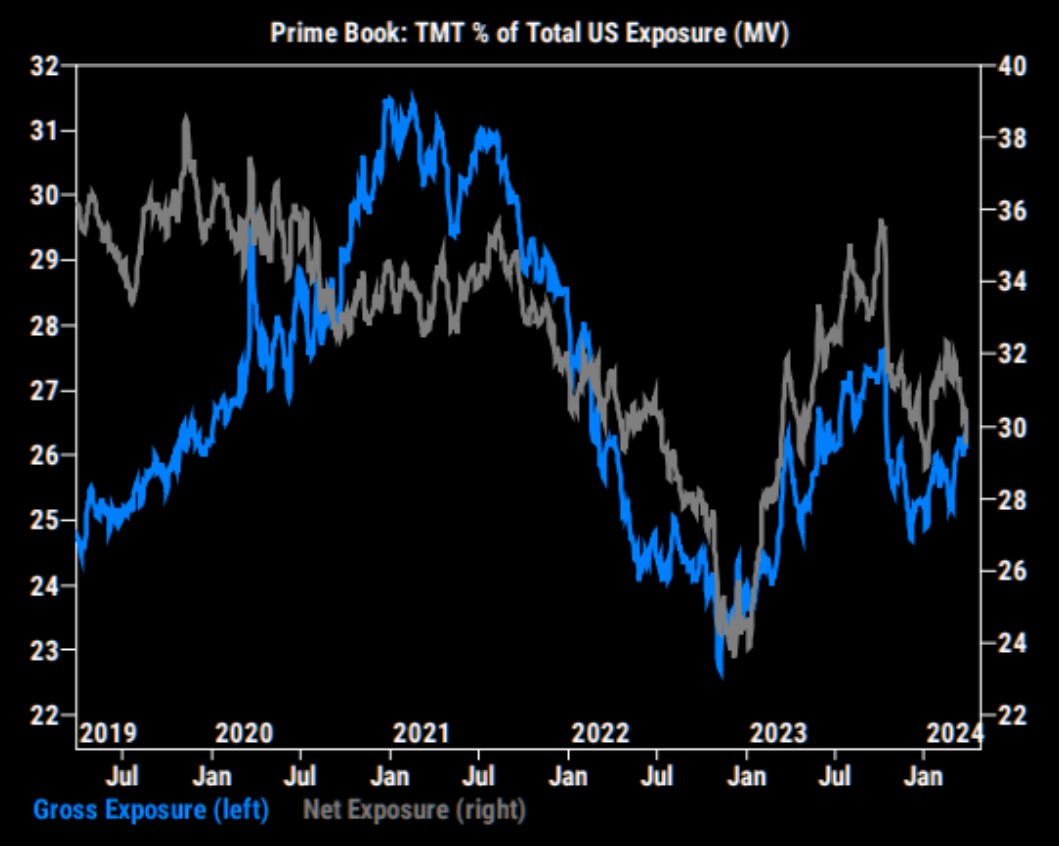

Акции секторов технологий, медиа и коммуникаций продавались хедж-фондами на каждой из последних 3 торговых сессий до конца квартала и составили ~75% условных чистых продаж на этой неделе среди всех акций США:

2 квартал 2024 года - Текущие взгляды профессиональных инвесторов на торговлю:

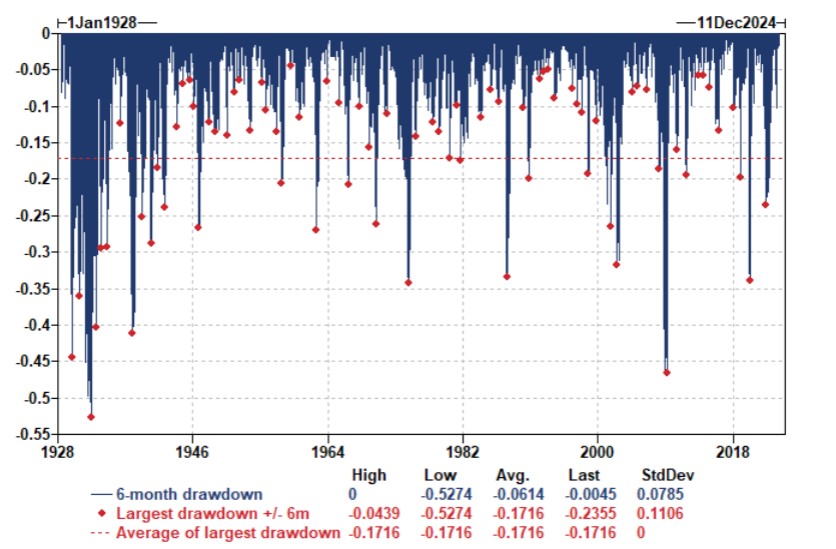

a. Консенсус 1: покупки акций при коррекции от -1% до -2% - нежелательны из-за распространённых настроений “FOMO” – опасений по поводу упущенной прибыли и того факта, что текущая просадка индекса S&P 500, начиная с октября 2023 года, составляет -45 б.п., а последнее дневное движение S&P на -2% произошло 21 февраля 2023 года, 276 торговых дней назад.

b. Консенсус 2: шорт при коррекции до -5%, так как это механически сократит долговую нагрузку в стратегиях фондов с максимально длинным позиционированием. Недостаточная доходность, скорее всего, будет наблюдаться в секторах, которые в значительной степени являются "любимцами хедж-фондов":

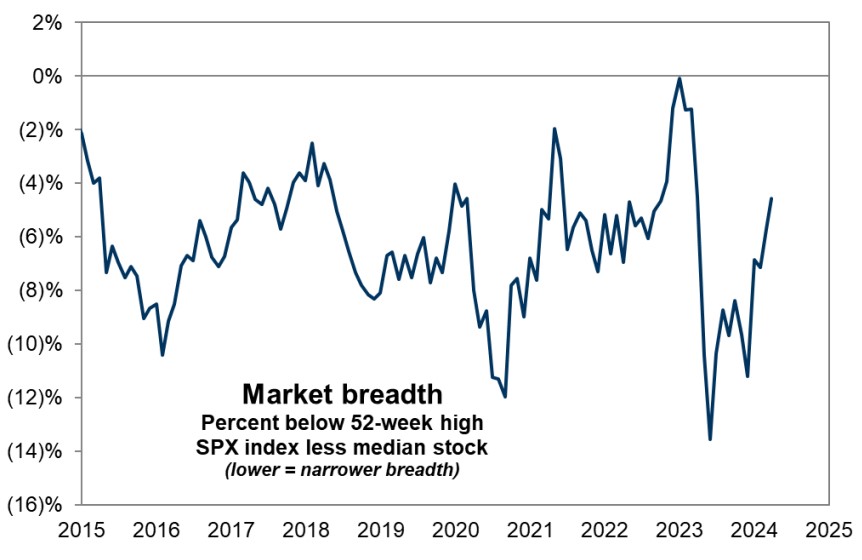

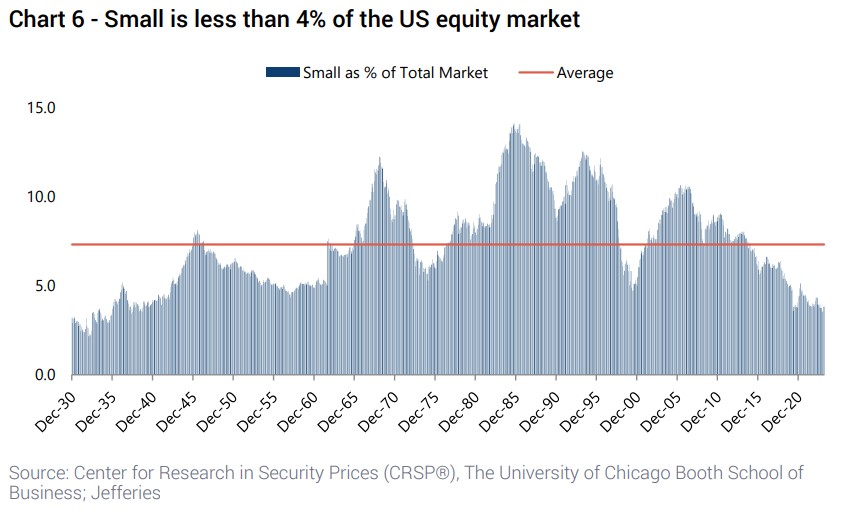

c. Консенсус 3: ралли будет продолжать расширяться, поскольку инвесторы начинают торговать в соответствии с сезонностью, связанной с выборами в США. Думайте о нелюбимых циклических, рефляционных темах, банковских акциях, промышленных отраслях и акциях малой капитализации для выбора акций с высокой альфа-возможностью. На прошлой неделе 414 акций из индекса S&P 500 закрылись выше своей 52-недельной средней цены:

Индексы

Широта рынков продолжает улучшаться:

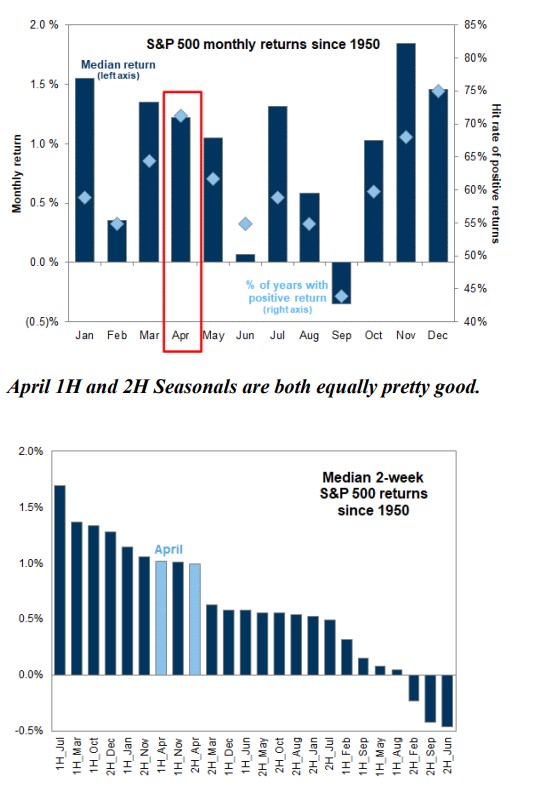

Сезонность в апреле (как в первой, так и во второй половине месяца) способствует дальнейшему росту акций:

Акции малой капитализации в данный момент составляют ~4% рыночной капитализации акций США, что почти в 2 раза меньше среднего значения:

EPS

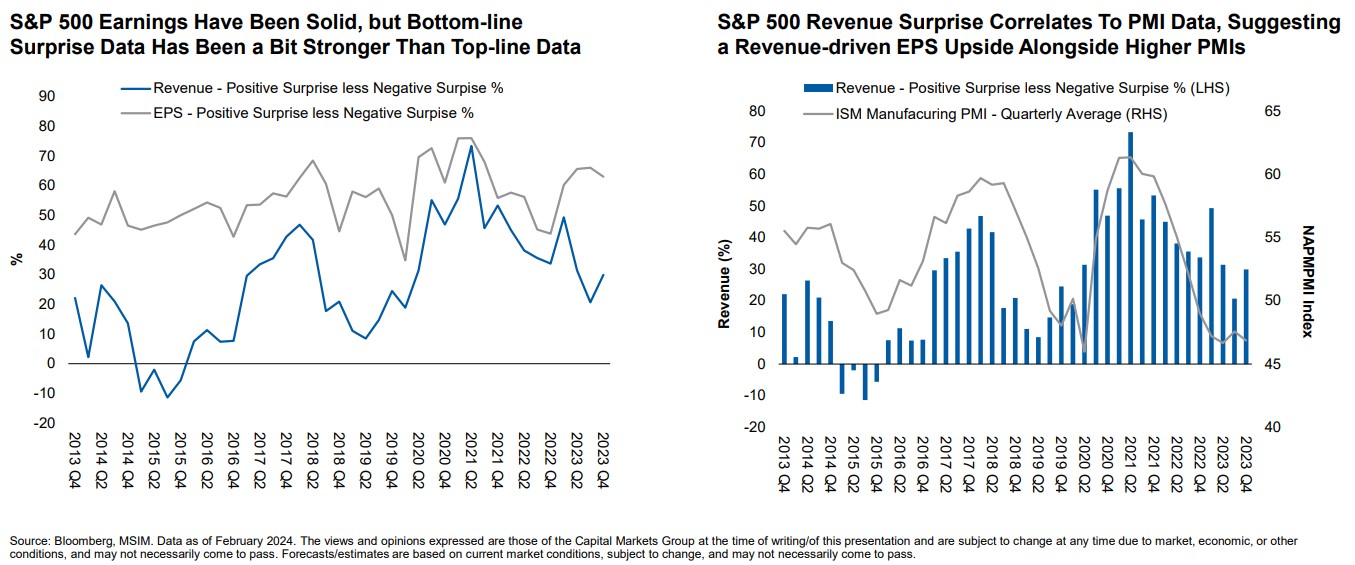

Аналитики Eaton Vance ожидают позитивной динамики прибыли в секторе обрабатывающей промышленности, обусловленной улучшением финансовых условий, неожиданным ростом государственных расходов и нормализацией спроса на товары. Неожиданные данные по выручке S&P 500 положительно коррелируют с данными индексов деловой активности в обрабатывающей промышленности, что позволяет предположить, что такое изменение приведет к лучшим результатам прибыли:

Неожиданности в данных о выручке S&P 500 коррелирует с данными индекса деловой активности, что говорит о грядущем росте прибыли на акцию

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers