Разное

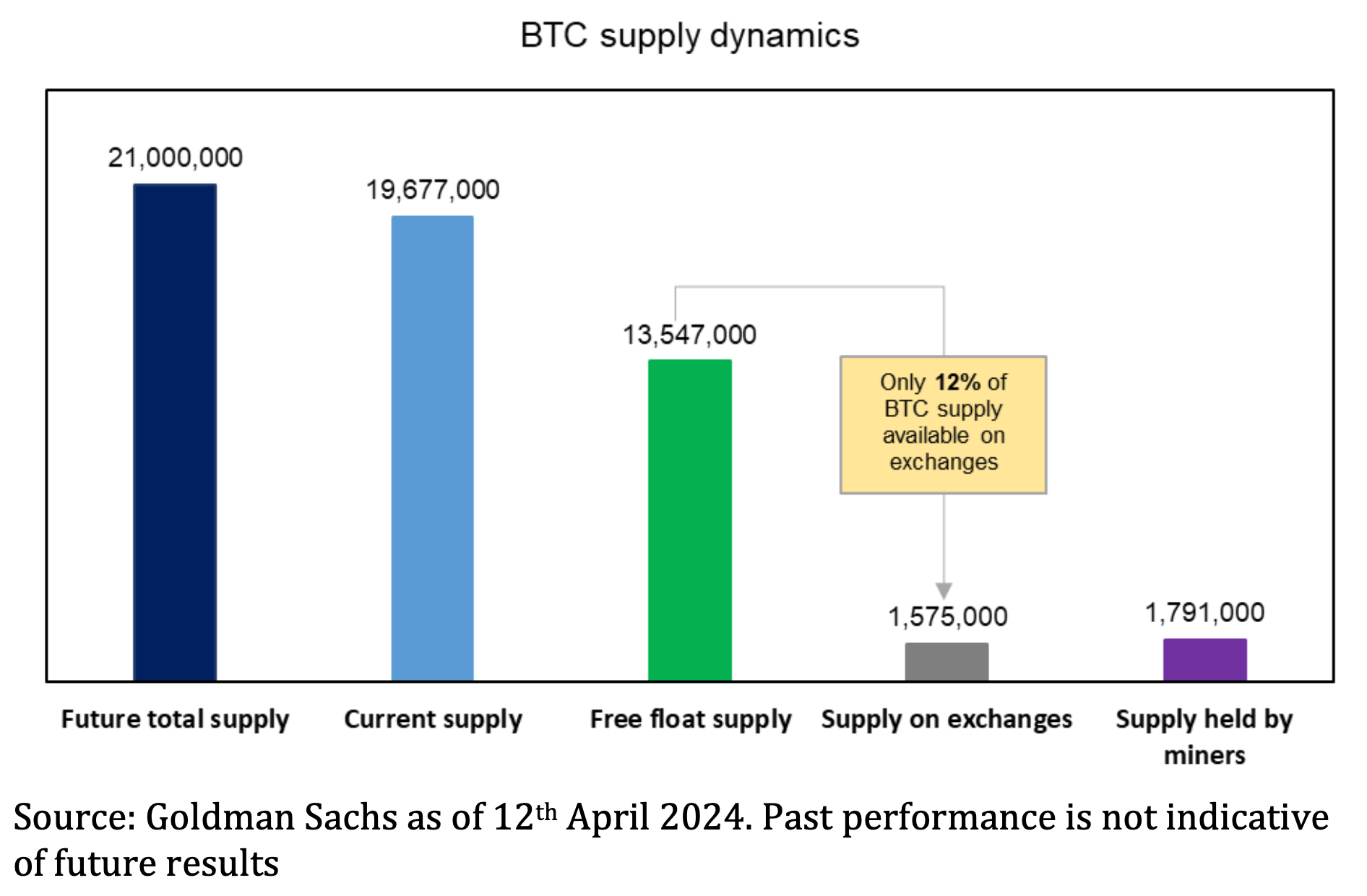

Только 12% предложения BTC в настоящее время доступно для покупки на биржах:

Вопреки устоявшемуся после банковского кризиса мнению, биткоин далеко не обязательно является "хеджем от страха на фондовых рынках":

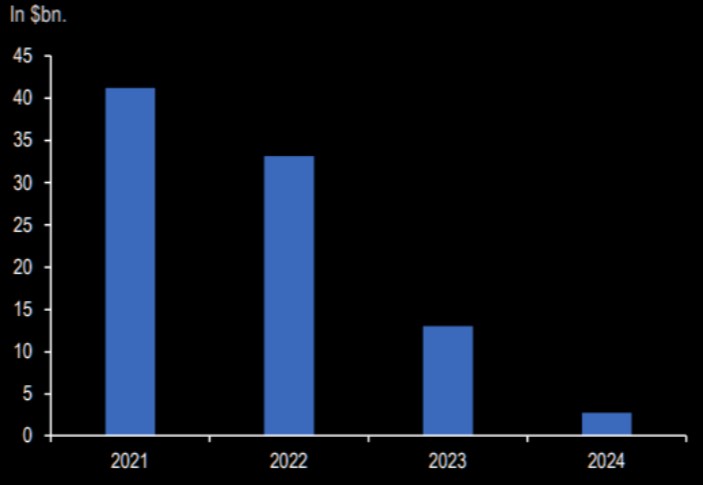

Потоки криптовалютных инвестиций находятся в спящем режиме. На графике показан средний объем финансирования криптовалютных инвестиций от Defilama и Messari с разбивкой по годам:

Макро

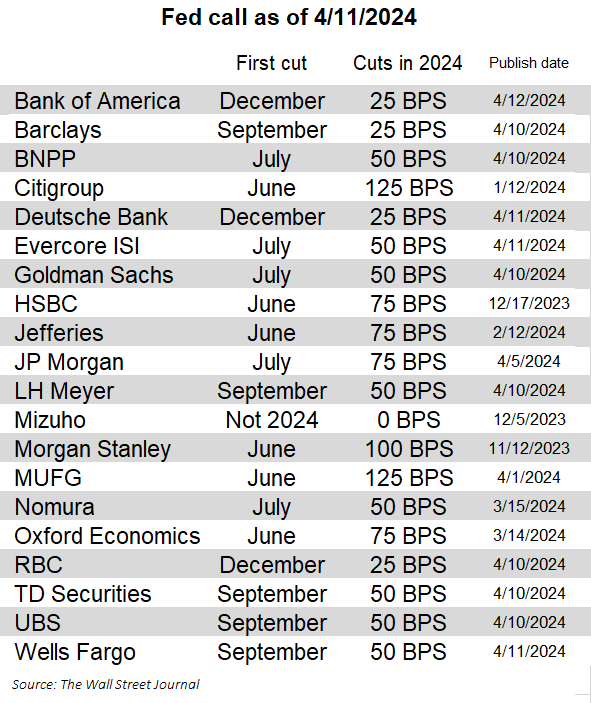

После мартовского отчета по инфляции, банки и другие прогнозисты ФРС отказались от предыдущего мнения о сокращении ставки в июне. Многие из них ожидают первого сокращения не ранее, чем в третьем квартале, и в этом году ожидается всего одно или два сокращения:

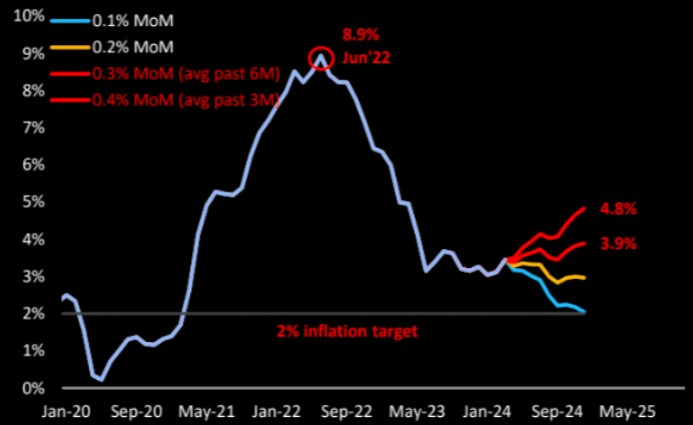

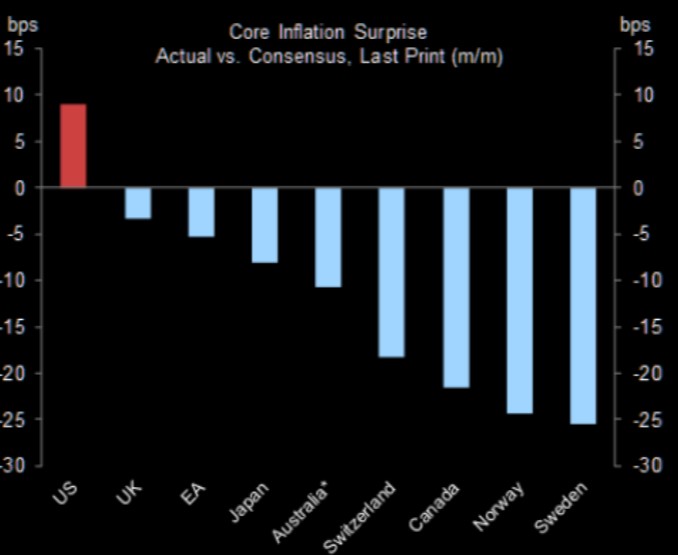

При сохранении текущих инфляционных тенденциях (+0,3-0,4% м/м за последние 6 и 3 месяца соответственно), ИПЦ в США может вновь достичь 4-5% г/г к дате выборов в ноябре 2024. При этом, США - единственная страна среди G10, где последние данные по инфляции показали неожиданный рост:

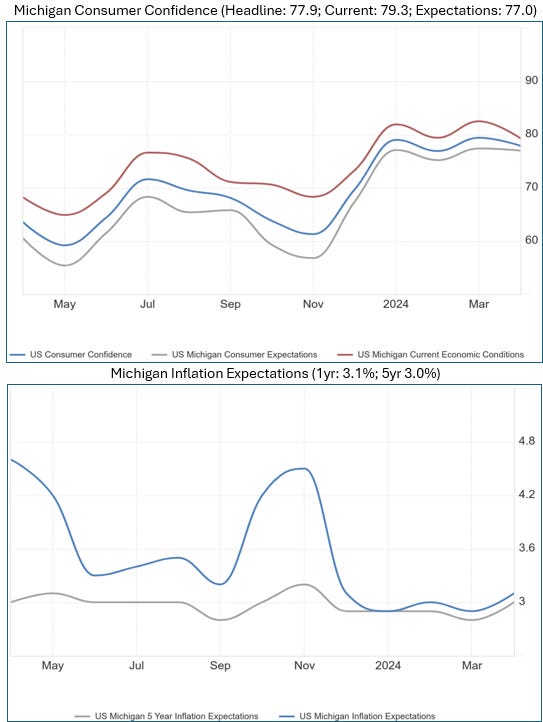

Согласно предварительным оценкам, индекс потребительских настроений от Мичиганского университета снизился по всем трем компонентам, до общего показателя 77,9 (консенсус 79, 79,4 ранее). Между тем, инфляционные ожидания выросли на 1 год вперед до значения +3,1% (самый высокий показатель за 4 месяца после 2,9% в марте) и на 5 лет вперёд до +3% (самый высокий показатель за 6 месяцев, после 2,8% в марте):

Что делают другие?

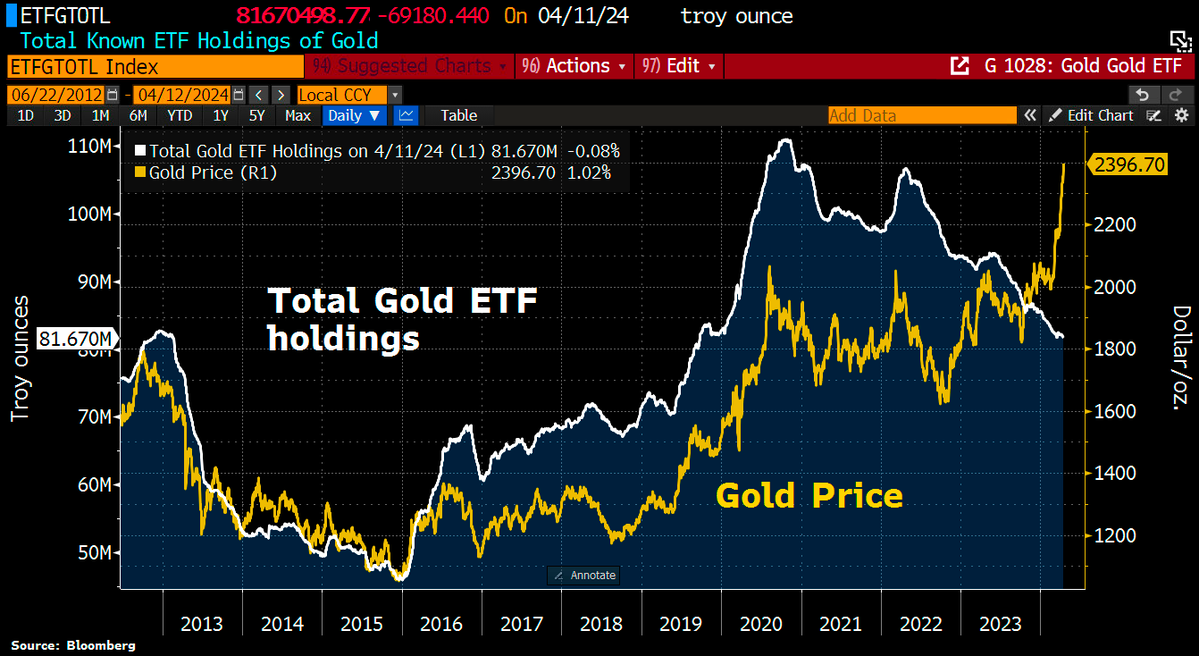

Золото устанавливает новый исторический максимум, в то время как объемы покупок ETF на золото продолжают падать:

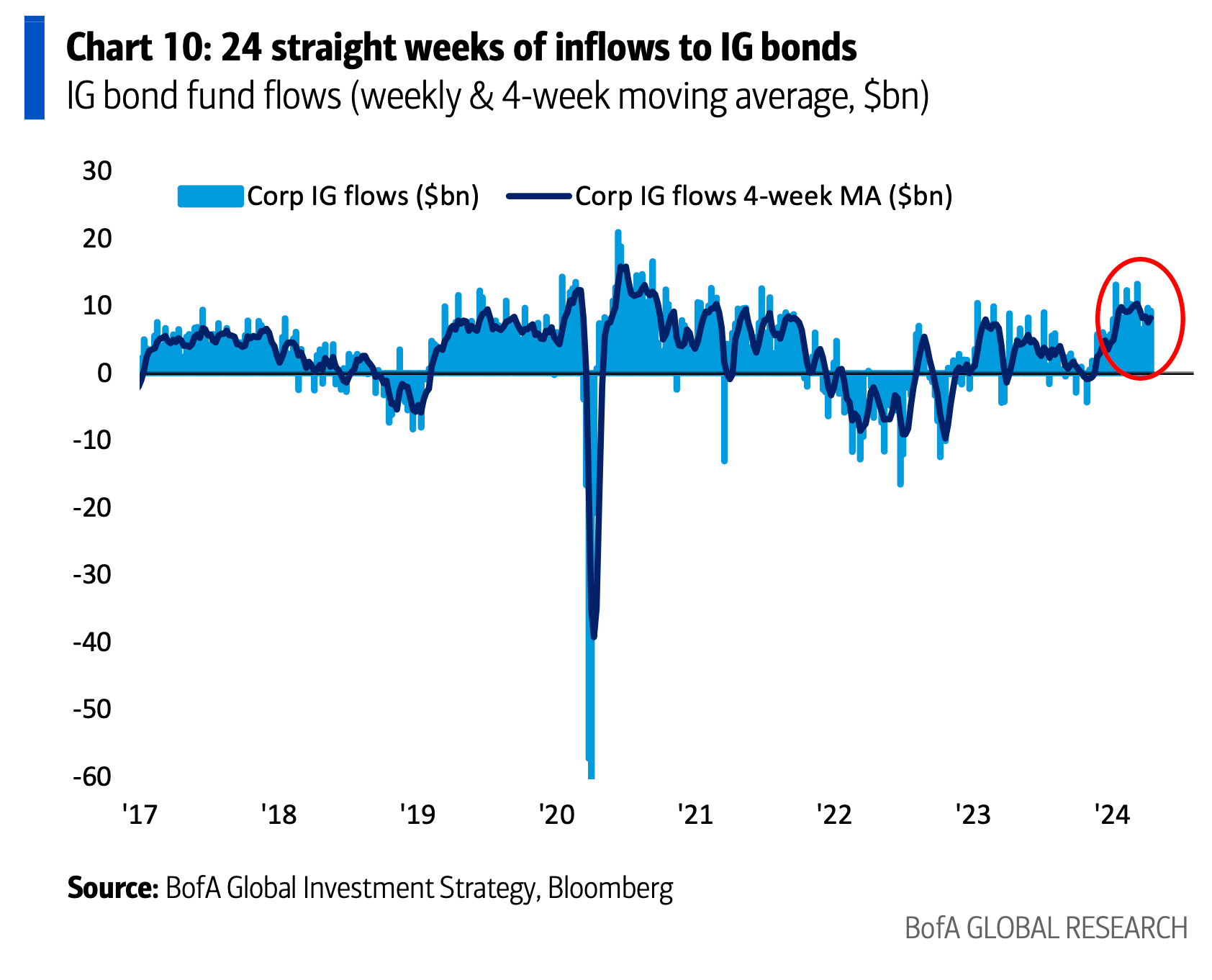

В фонды корпоративных облигаций США инвестиционного рейтинга 24 недели подряд поступали средства на общую сумму +$9,2 млрд:

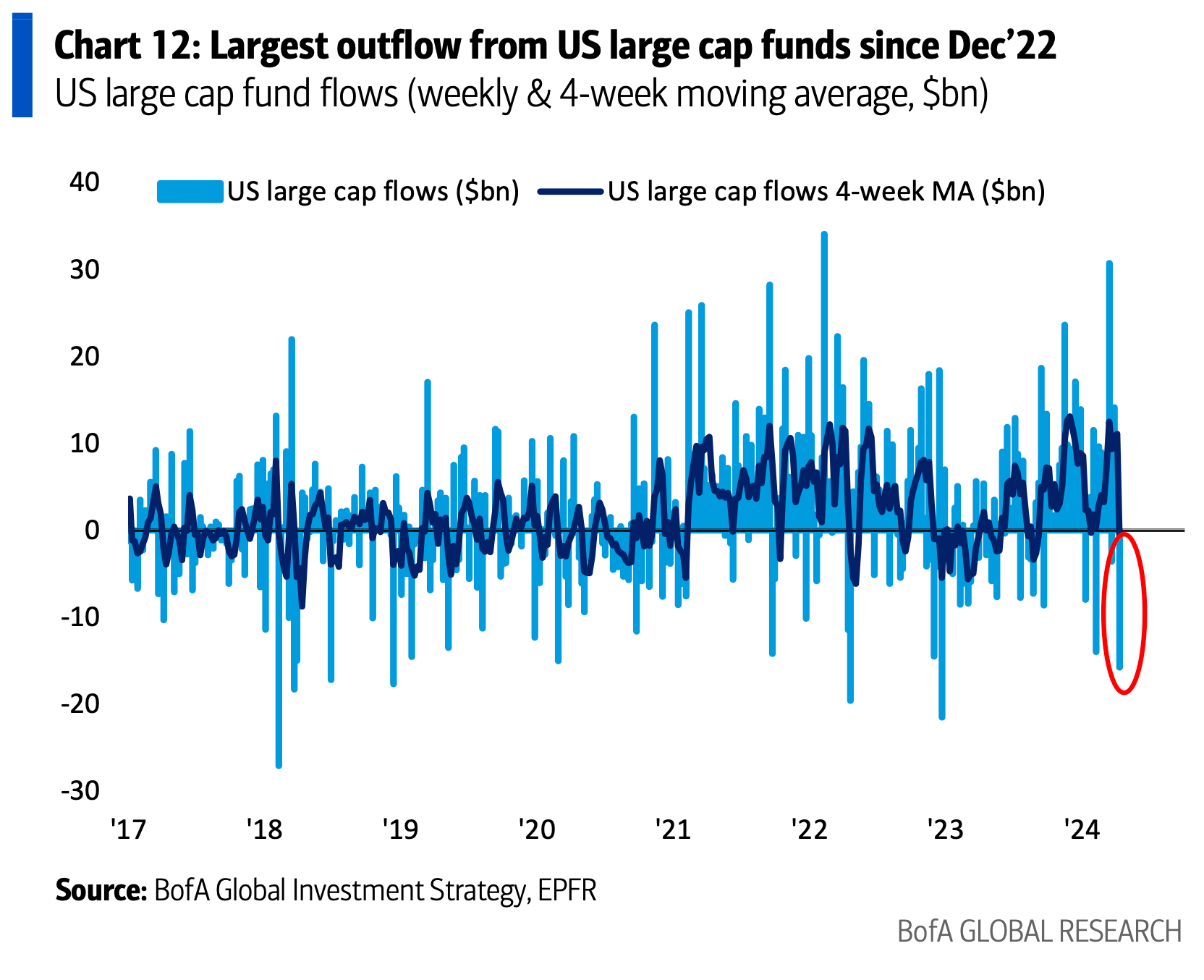

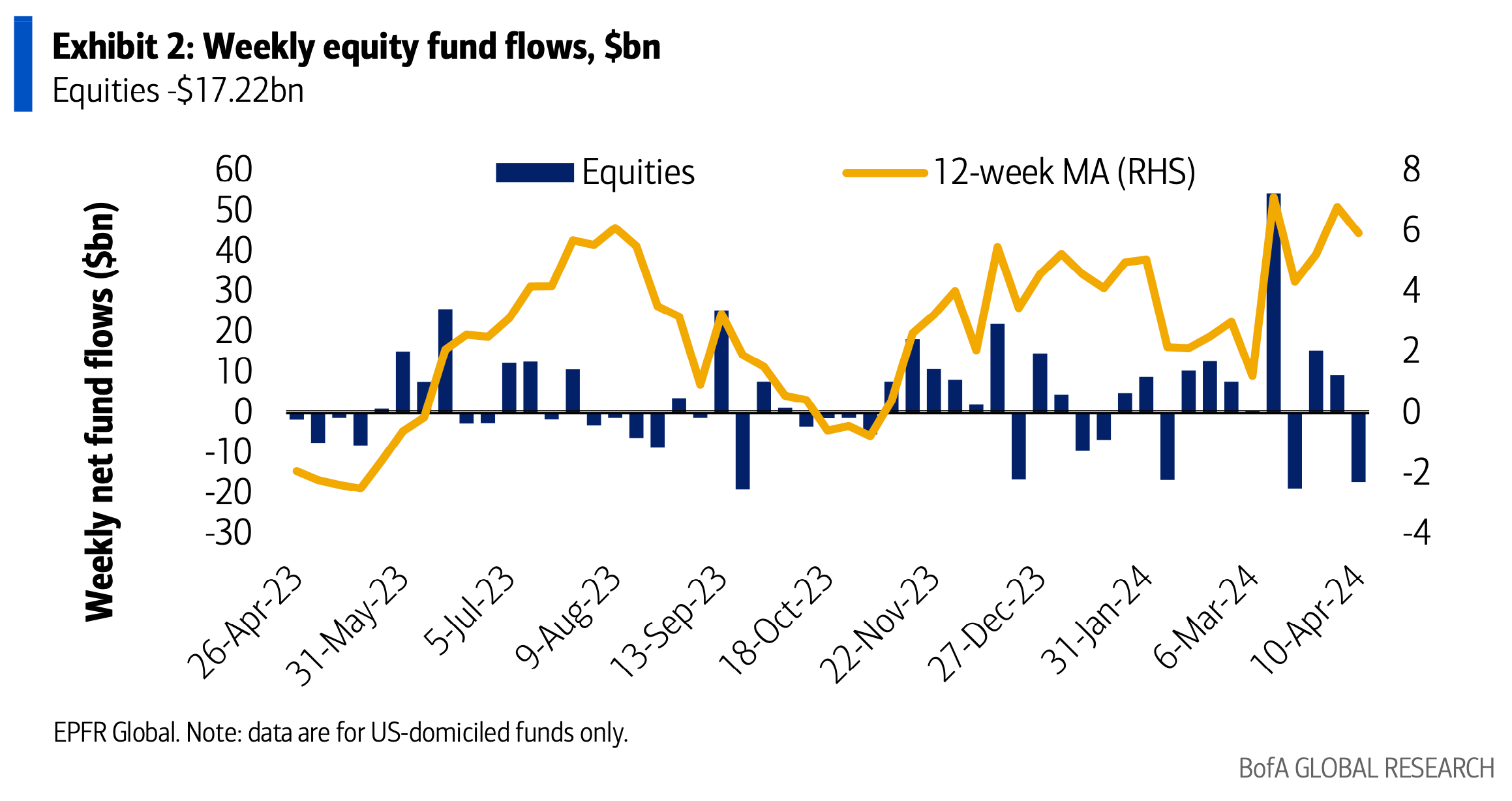

Приток средств в акции США на этой неделе стал отрицательным (-$17,22 млрд, +$9,24 млрд неделей ранее). Причиной этому стал отток средств из акций США крупной капитализации, оттоки из которых были самыми крупными (-$15,8 млрд) с декабря 2022 года:

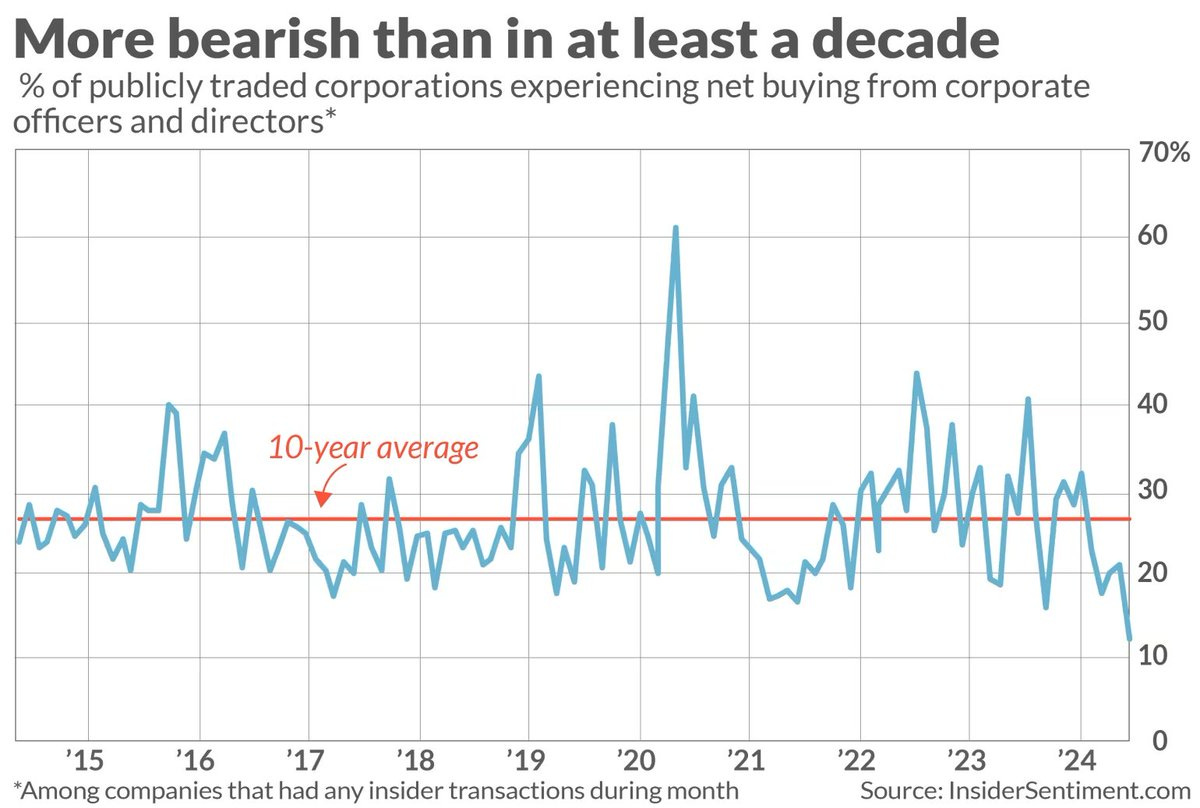

Чистая покупка акций корпоративными инсайдерами публично торгуемых компаний является самой низкой как минимум за последние десять лет:

Институциональные инвесторы

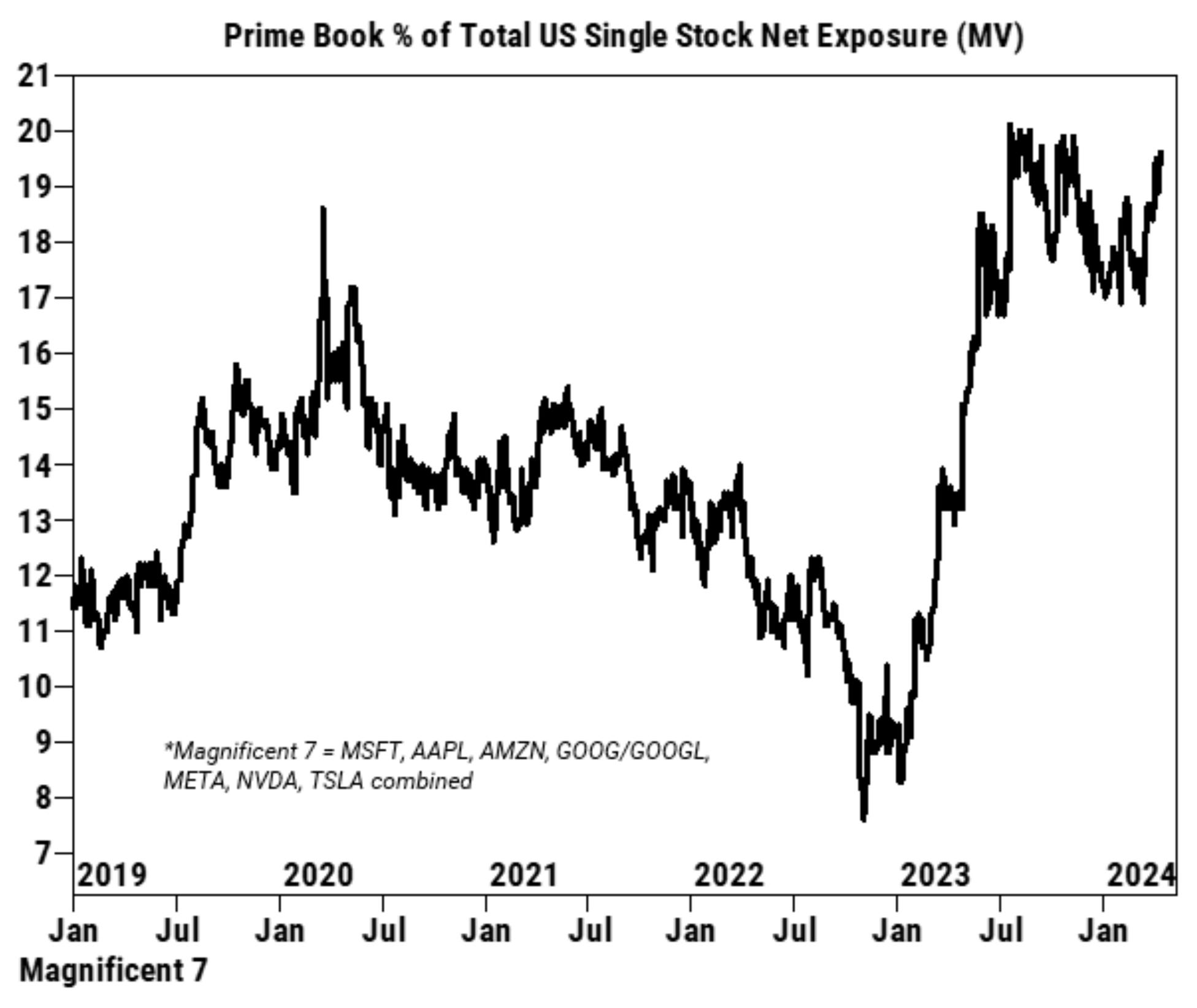

На долю группы "Великолепной семёрки" в настоящее время приходится 19,6% от общего объема чистых вложений хедж-фондов в акции США, что значительно выше минимума с начала года в 16,9% в начале марта и приближается к рекордному уровню в ~20%, зафиксированному прошлым летом:

Ритейл

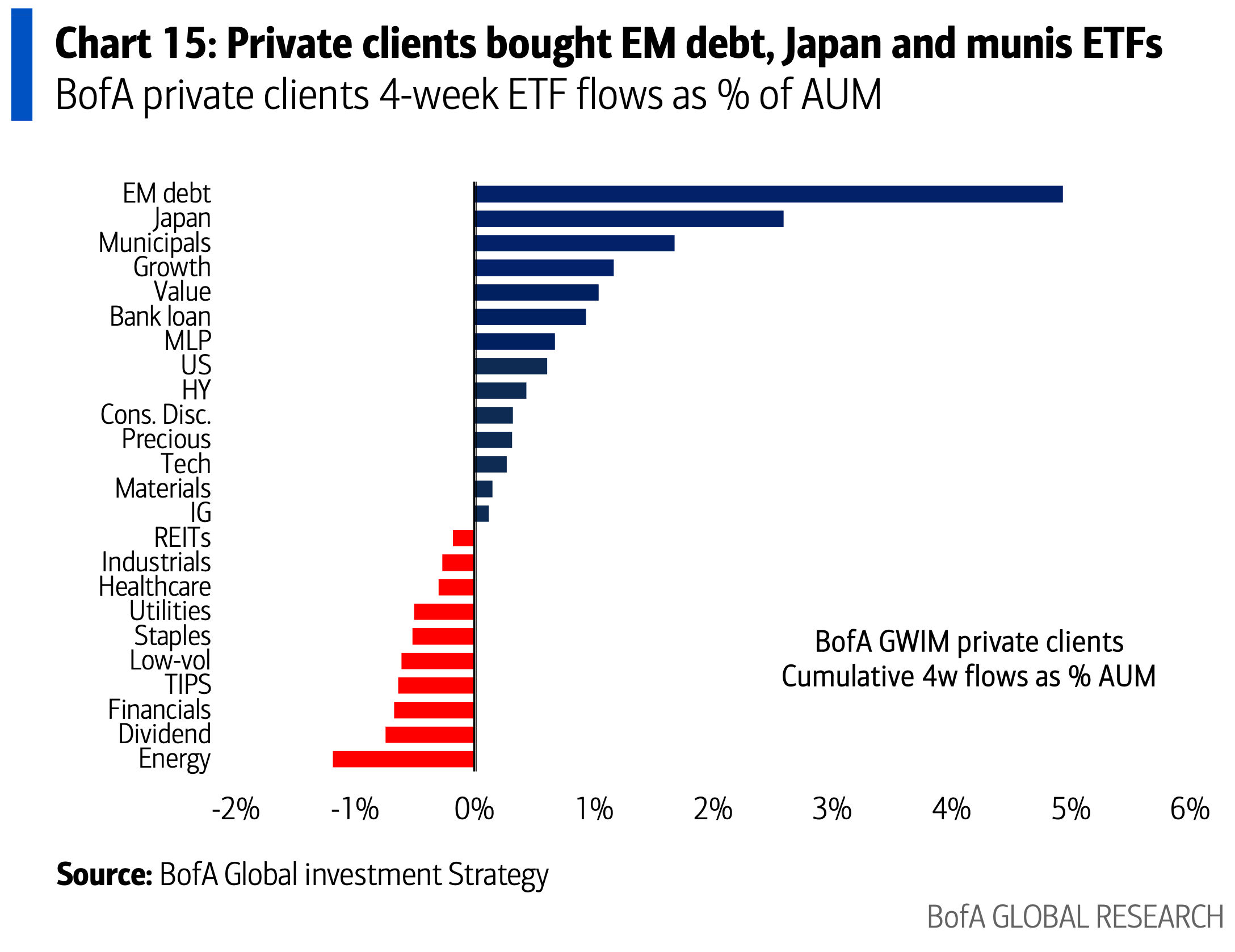

За последние 4 недели частные клиенты Bank of America покупали долговые обязательства развивающихся стран, акции Японии и ETF муниципальных облигаций США, но продавали ETF акций энергетического и финансового секторов, а так же дивидендные акции:

Индексы

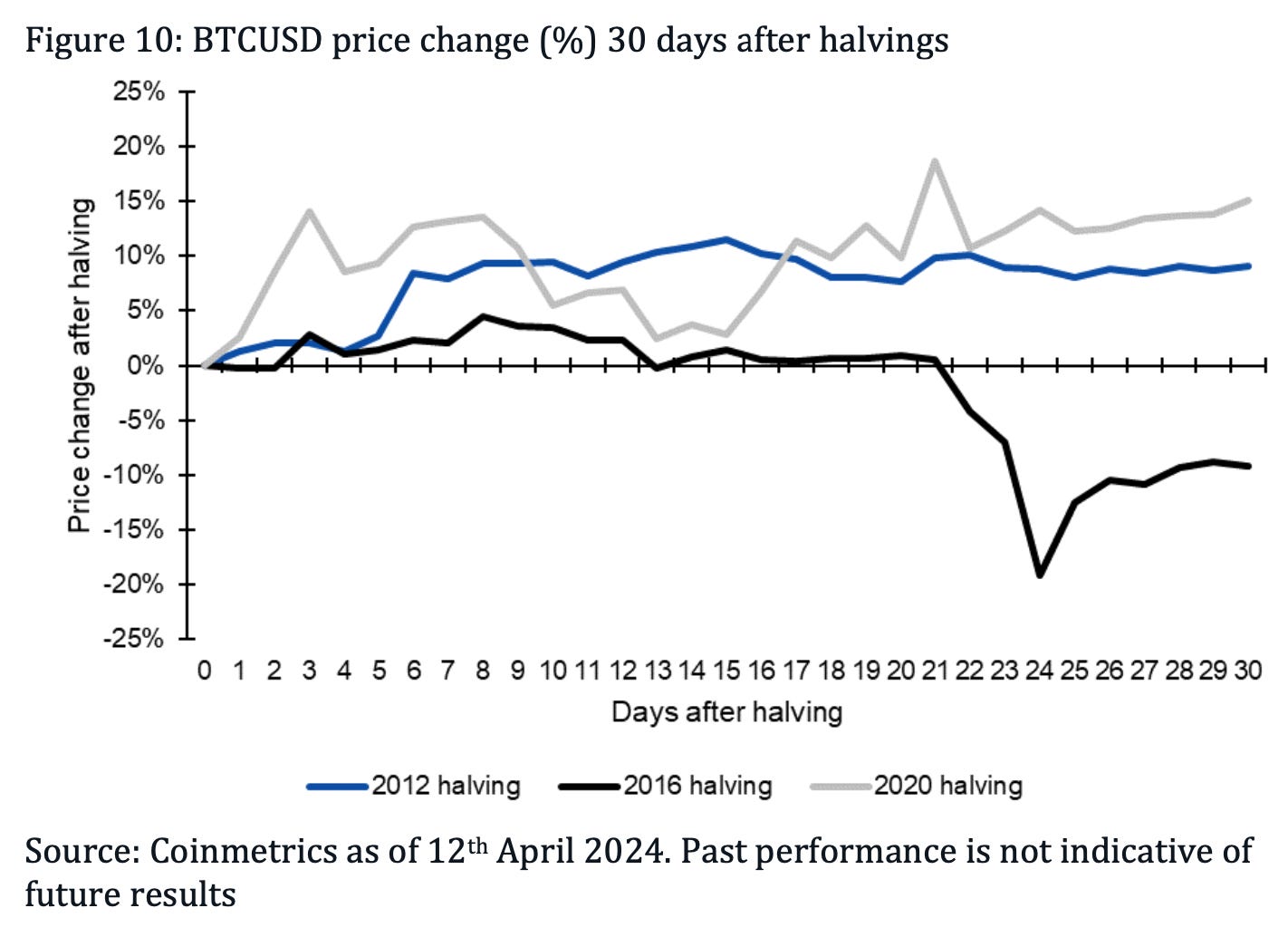

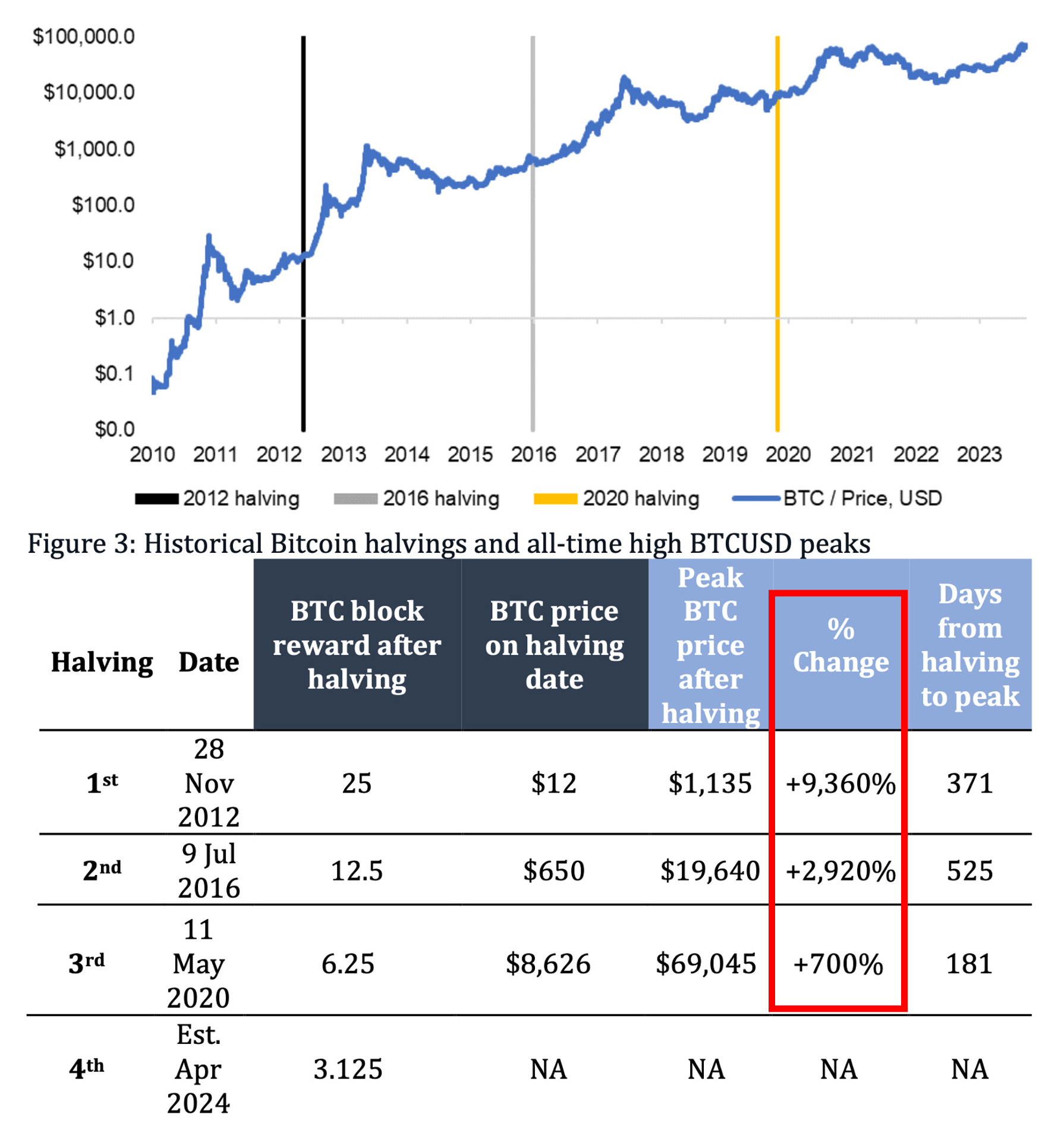

Вот как реагировал BTC в первые 30 дней после каждого халвинга. Следующий халвинг произойдет через 1 неделю (19 апреля). При этом, доходность биткоина с момента халвинга до следующего пика сокращается с каждым следующим халвингом:

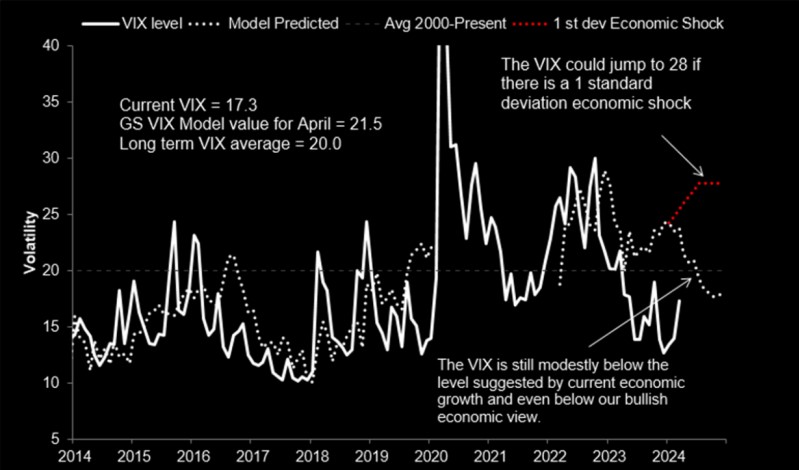

Индекс волатильности VIX вырос на 4,3 пункта в этом месяце до 17,3. Модели Goldman Sachs предполагают, что показатель VIX на уровне 21,5 соответствует текущей экономической ситуации:

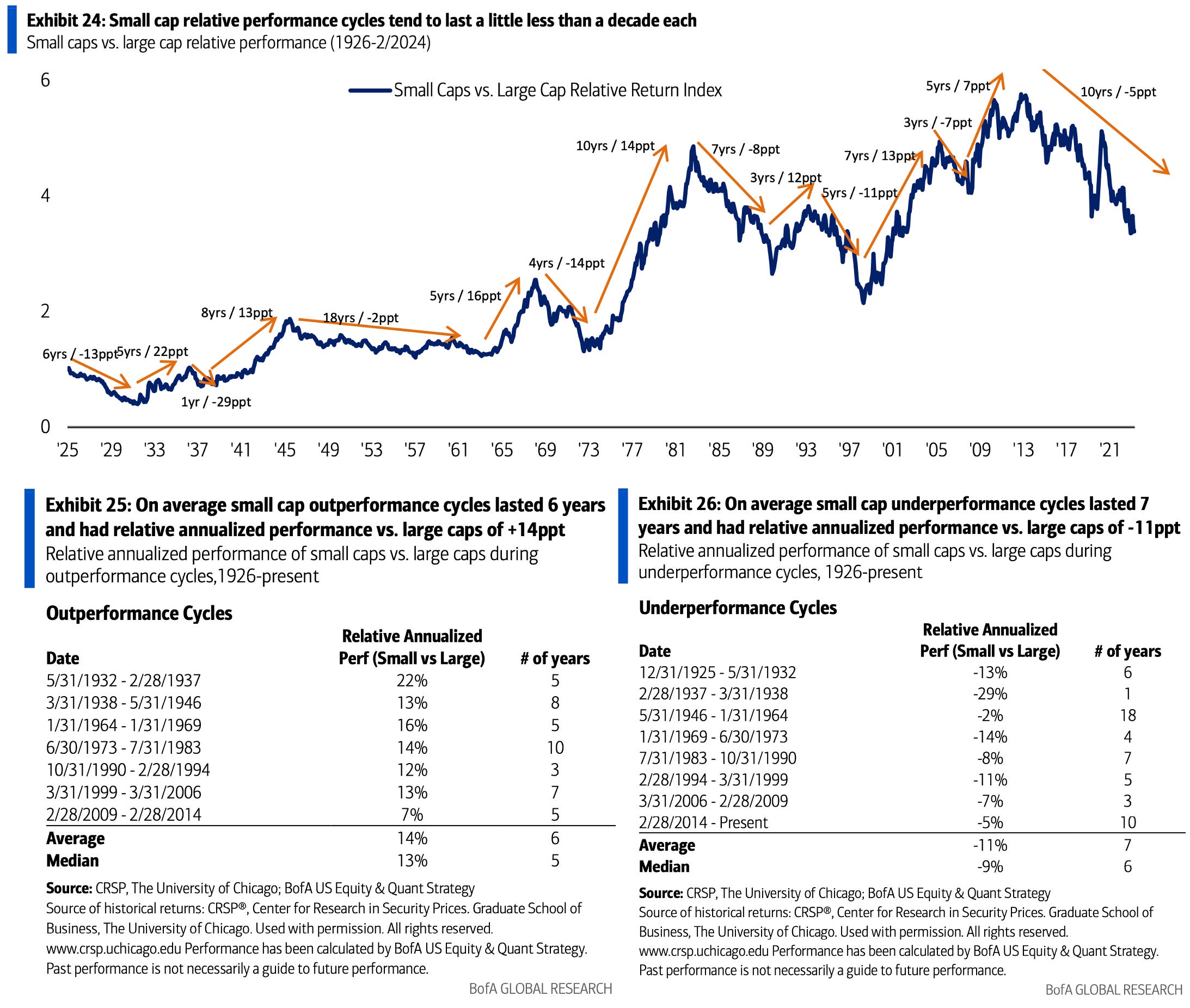

100-летние временные ряды относительных показателей малых и крупных компаний от Bank of America показывают, что циклы, как правило, длятся 6-7 лет, при этом годовое превосходство/отставание составляет 10-15 п.п. в каждом цикле:

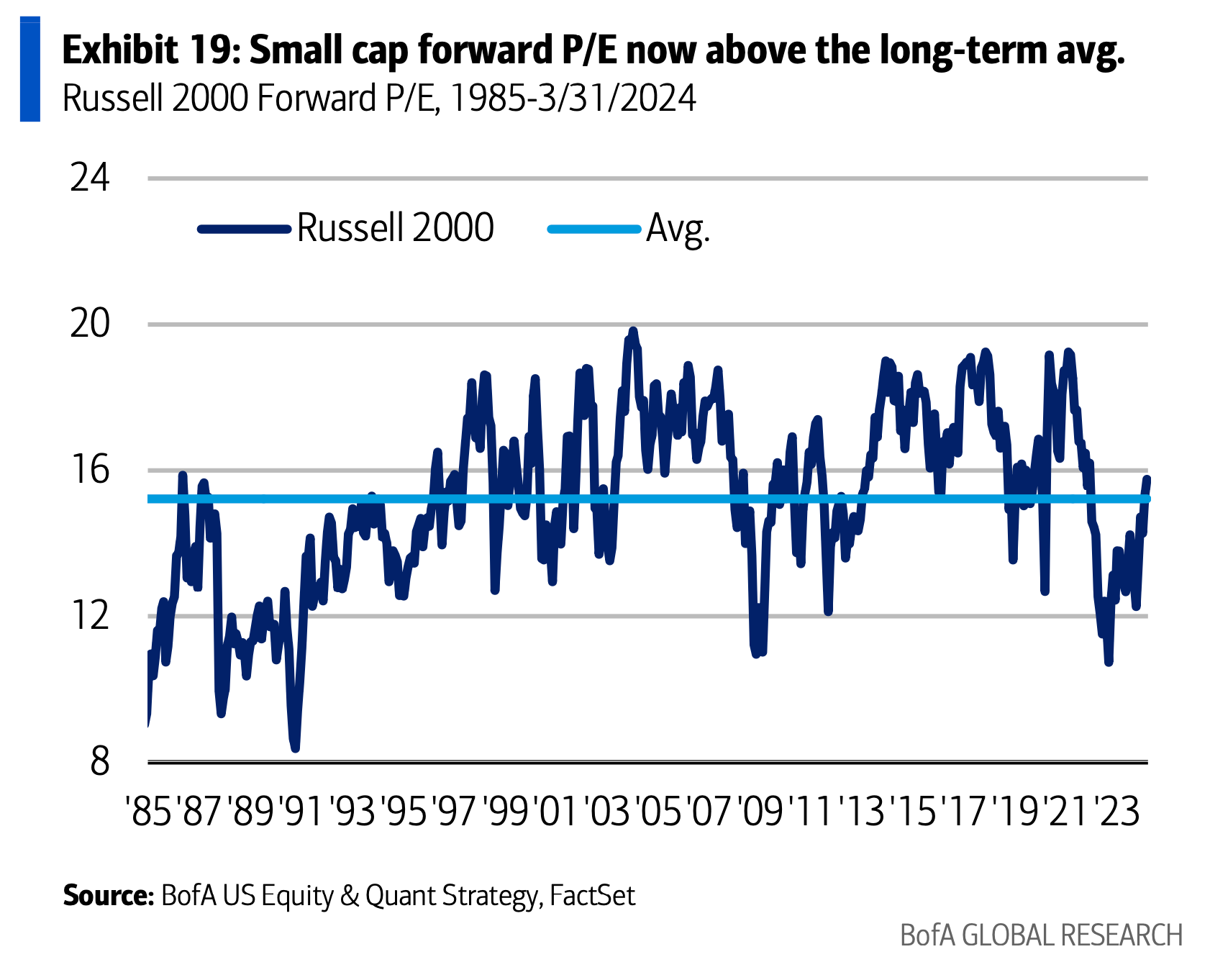

Оценки Russell 2000 растут на фоне ожиданий улучшения макроэкономической ситуации, и абсолютные оценки уже не являются дешевыми (форвардный P/E 16х по сравнению со средним показателем 15х):

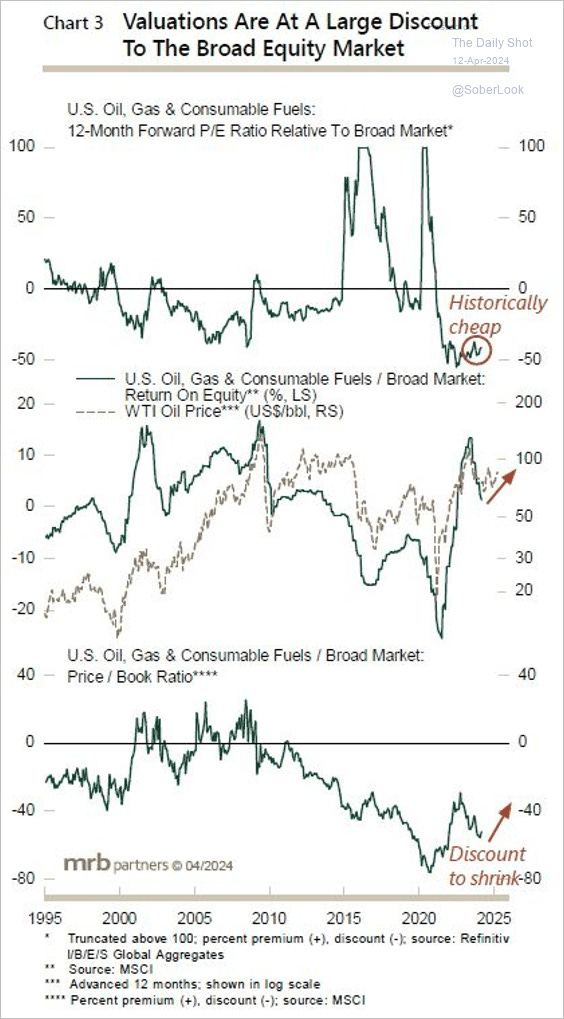

Нефть и газ в США по-прежнему торгуются со значительным дисконтом относительно более широкого рынка:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers