Разное

Какое время идеально подходит для инвестирования в облигации? На этом графике показано, как растут цены на облигации, когда спред доходности меняется с отрицательного на положительный. Обычно это совпадает со смягчением политики ФРС и повышением ликвидности рынка:

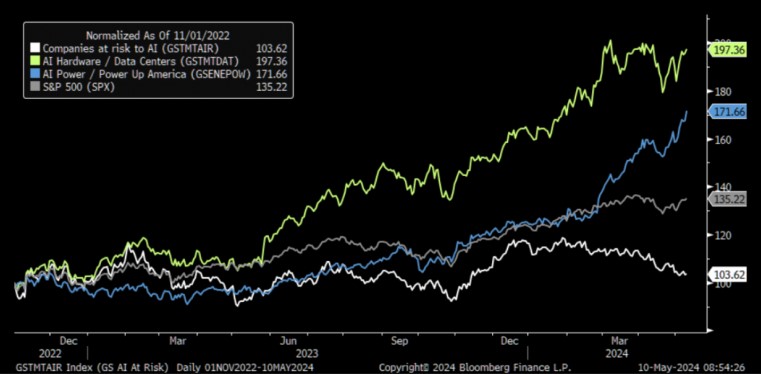

Показатели компаний, связанных с ИИ, против компаний, для которых развитие ИИ является "риском":

Макро

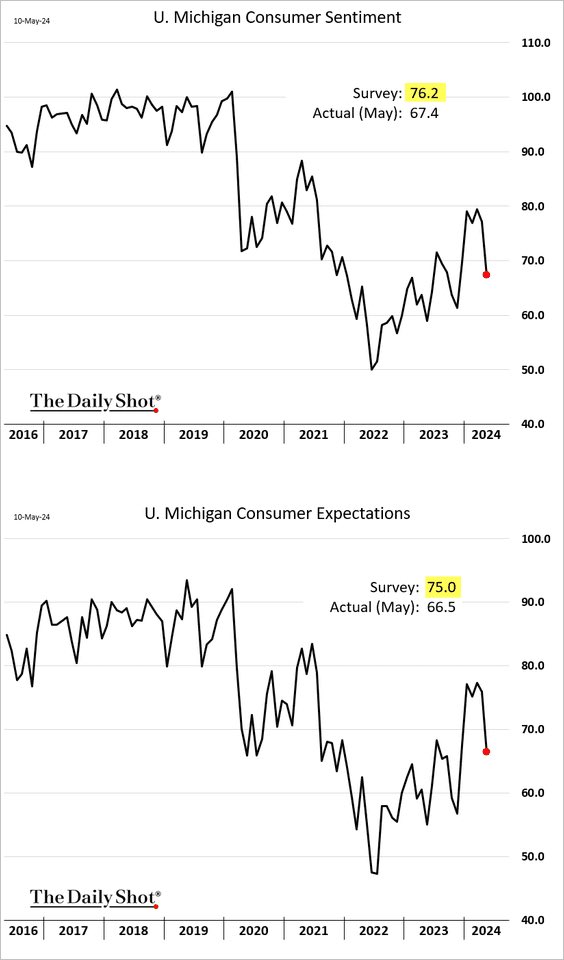

Индекс потребительских настроений Мичиганского университета в США упал до 67,4 в мае (консенсус 76, 77,2 ранее), что является самым низким показателем за последние шесть месяцев. Кроме того, инфляционные ожидания на 5 лет вперёд достигли 3,1%, самого высокого уровня за шесть месяцев. Наконец, снизились как индекс восприятия текущих условий (68,8 против 79 ранее), так и ожиданий (66,5 против 76 ранее). Потребители выразили обеспокоенность тем, что инфляция, безработица и процентные ставки в предстоящем году будут двигаться в неблагоприятном направлении:

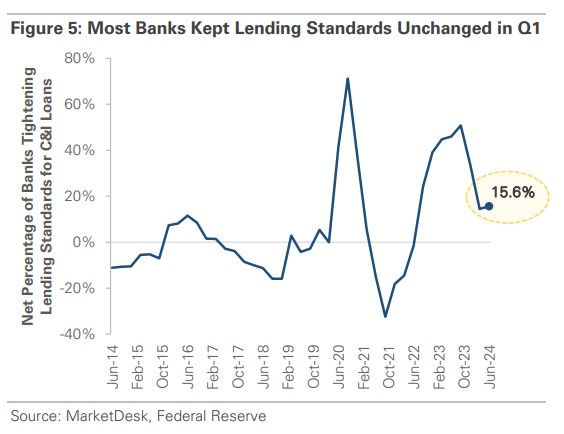

Большинство банков оставили стандарты кредитования без изменений в первом квартале:

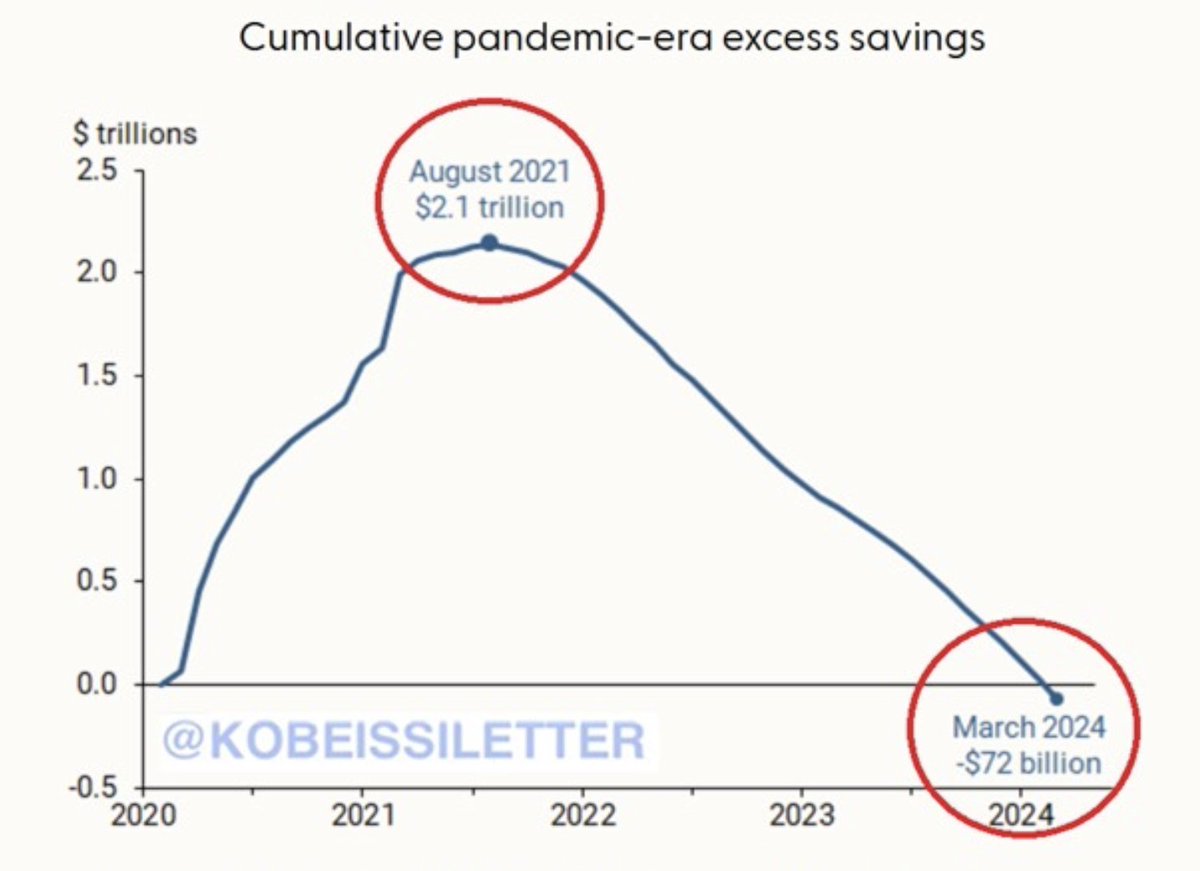

С августа 2021 года домохозяйства США потратили $2,1 трлн избыточных сбережений. В то же время долг по кредитным картам в США вырос на $330 млрд и достиг рекордного уровня в $1,1 трлн.

Тем временем норма сбережений в США снизилась с 3,5% в феврале до 3,2% в марте, что является самым низким показателем с ноября 2022 года:

Что делают другие?

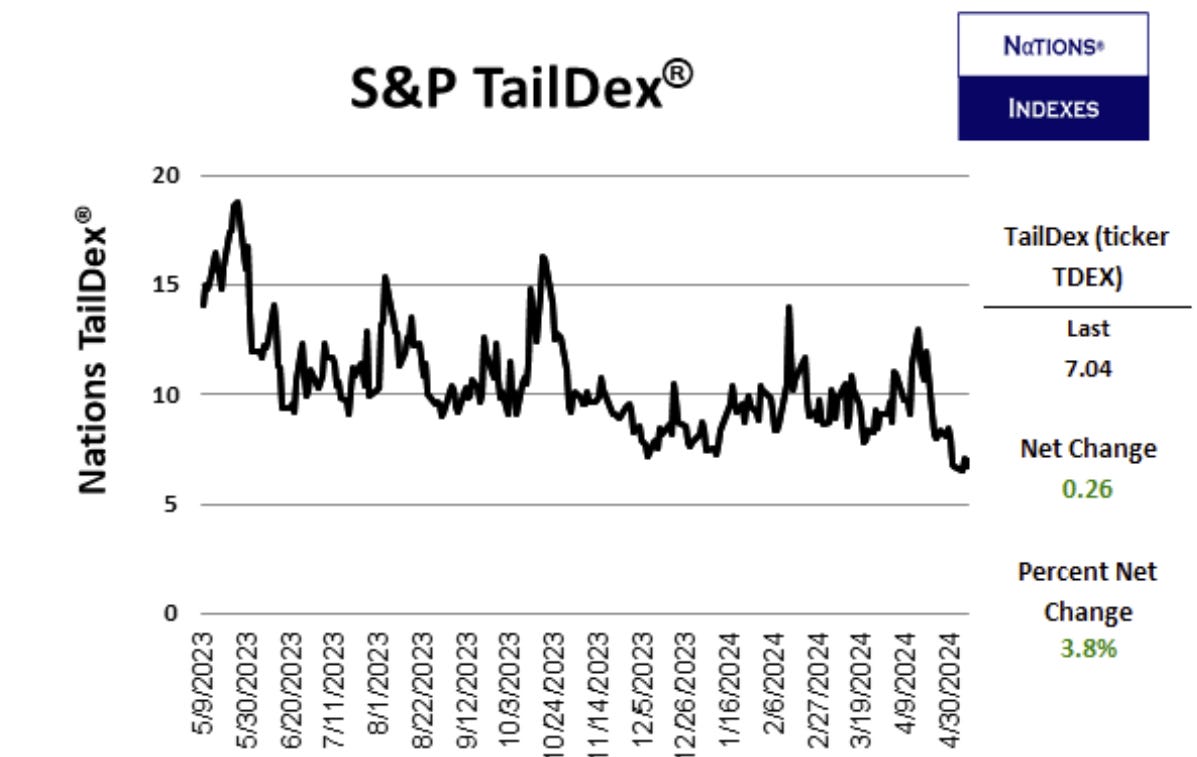

Цены на пут-опционы "вне денег" упали до многомесячных минимумов (по сути, спрос на хеджирование хвостового риска иссяк):

Институциональные инвесторы

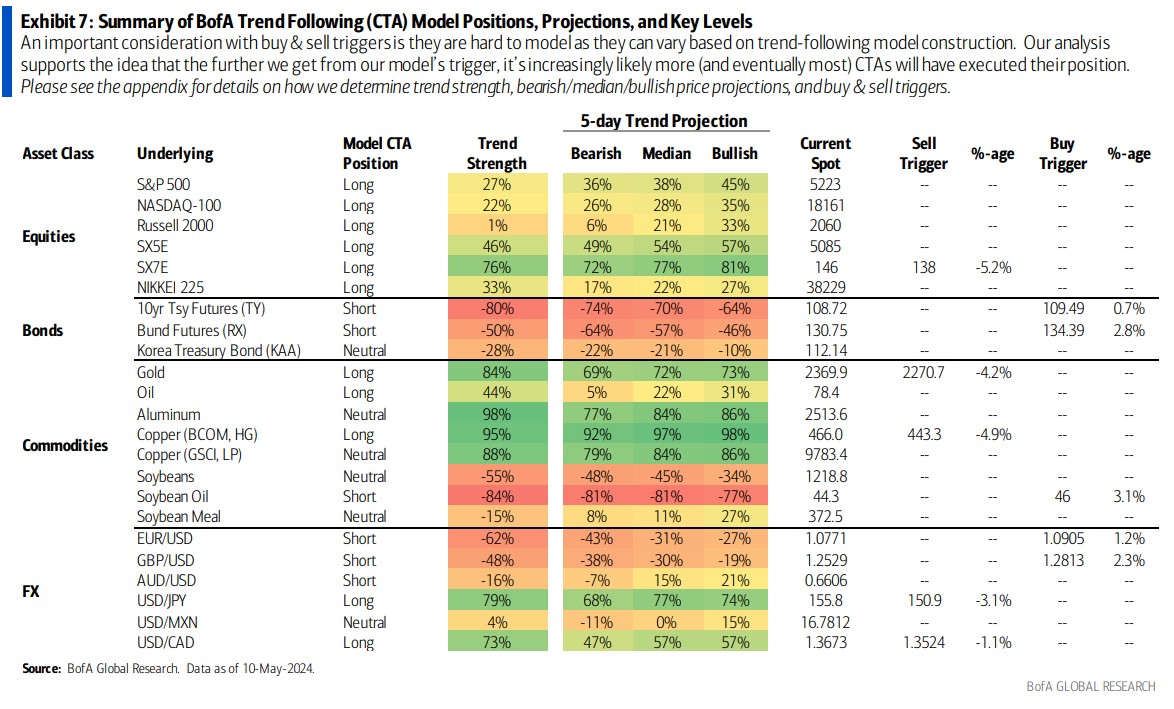

Ниже представлена модель позиционирования CTA в различных активах от Bank of America.

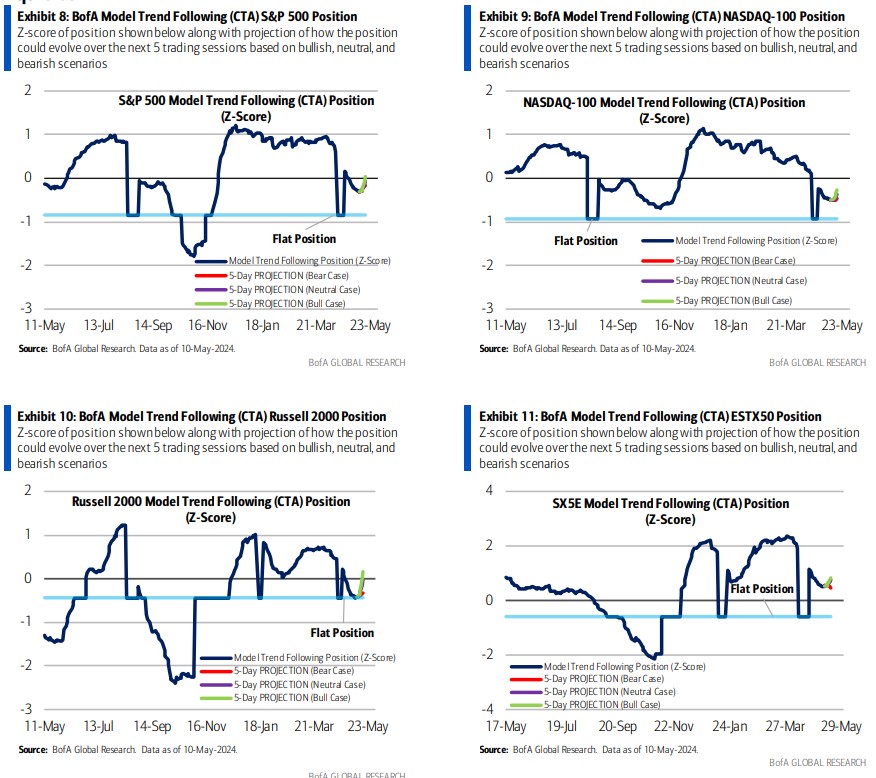

Чтобы объяснить модель на примере S&P 500, можно сказать следующее: (1) позиция по S&P 500 в модели CTA является длинной, (2) текущий сигнал тренда составляет 27% (где -100% - это максимальная короткая позиция, а +100% - максимальная длинная позиция), (3) в течение следующих 5 торговых сессий прогнозируется, что сигнал тренда будет увеличиваться во всех сценариях ценового движения индекса.

Таким образом, можно сделать вывод о том, что CTA будут покупать индексы акций США во всех сценариях в течение этой недели, а наибольшим потенциалом обладает индекс Russell 2000:

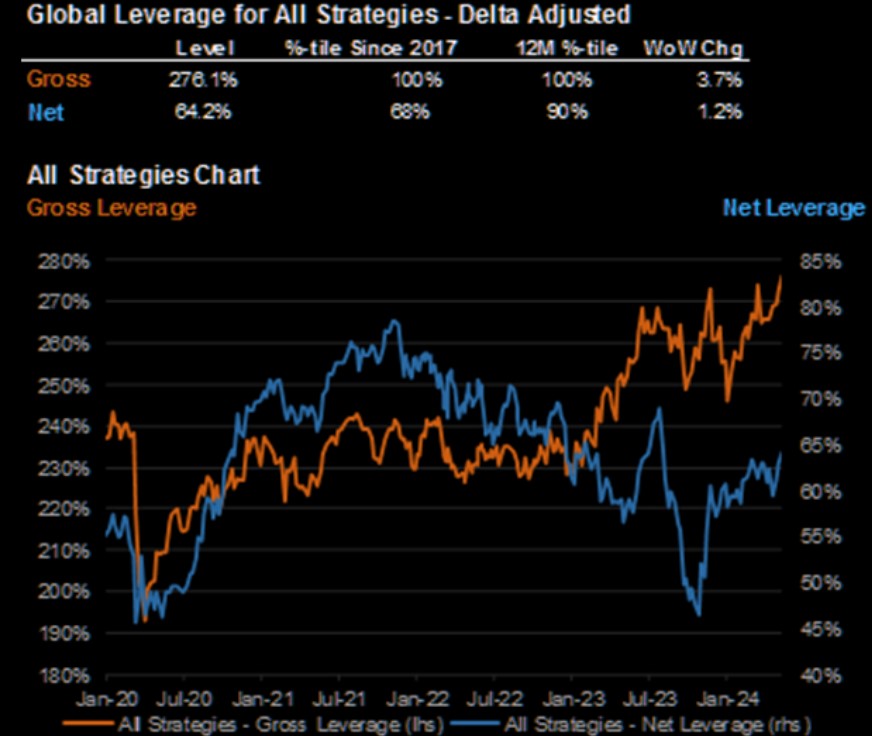

Леверидж хедж-фондов (отношение заёмного капитала к собственным средствам) снова начал расти:

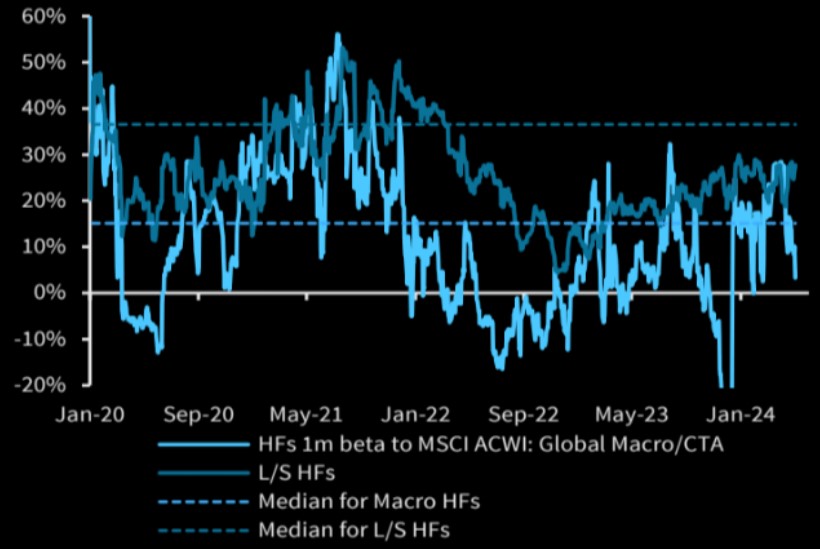

Хедж-фонды, ориентированные на макро-ситуацию, имеют очень низкое позиционирование в акции США на данный момент:

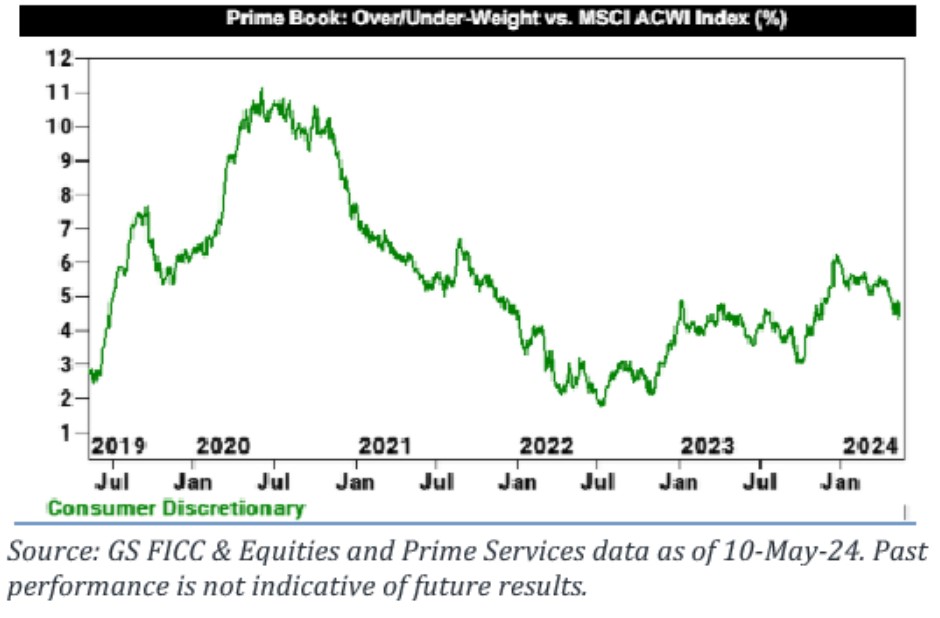

Хедж-фонды покупали американскую недвижимость пятую неделю подряд, почти полностью за счет длинных покупок. В настоящее время наблюдается перевес сектора по отношению к индексу S&P 500 на +1,5%, что является самым большим перевесом за более чем 5 лет. При этом, акции сектора товаров длительного пользования были самым продаваемыми как в Европе, так и в Америке, и в нем наблюдались самые крупные глобальные чистые продажи с сентября 2023 года:

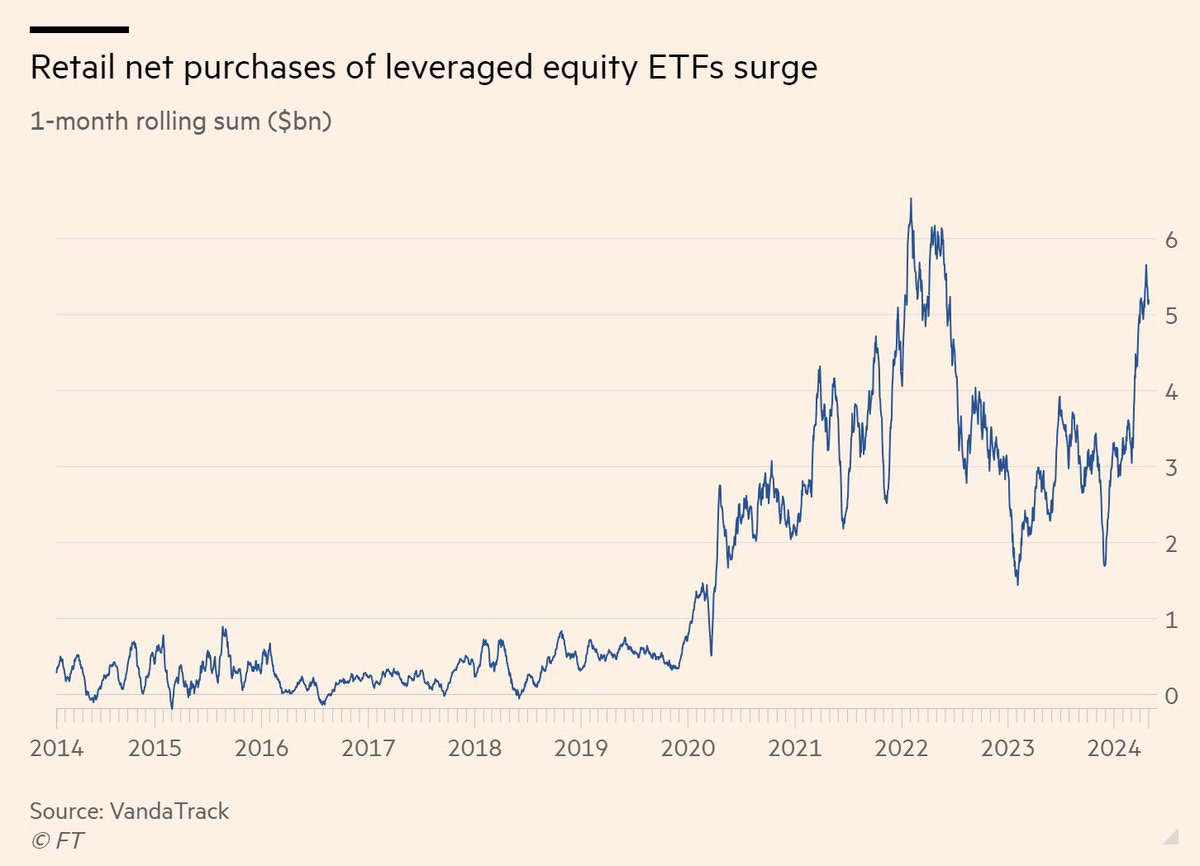

Ритейл

После периода затишья ритейл инвесторы возобновили свои покупки:

Индексы

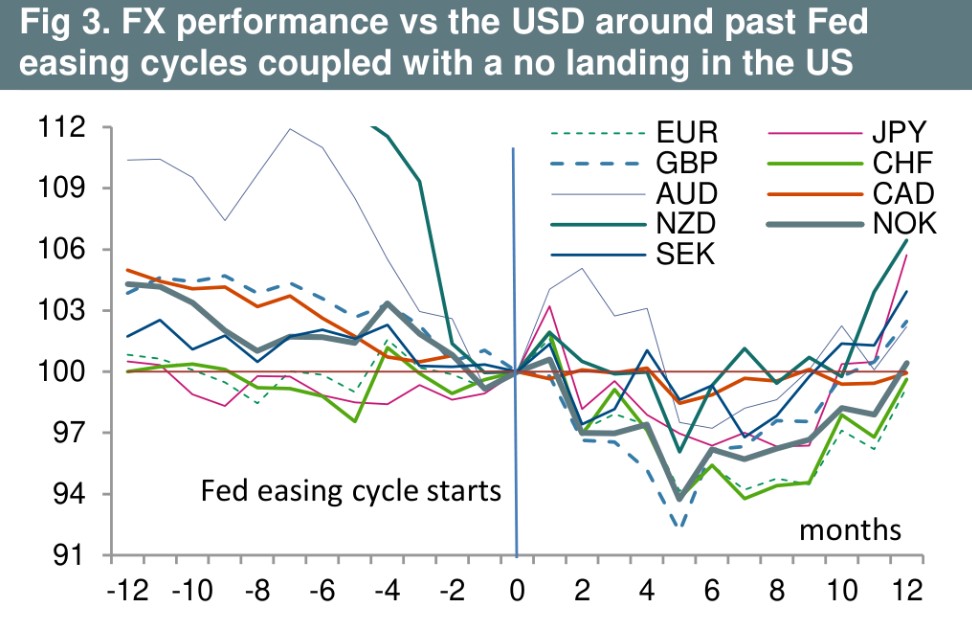

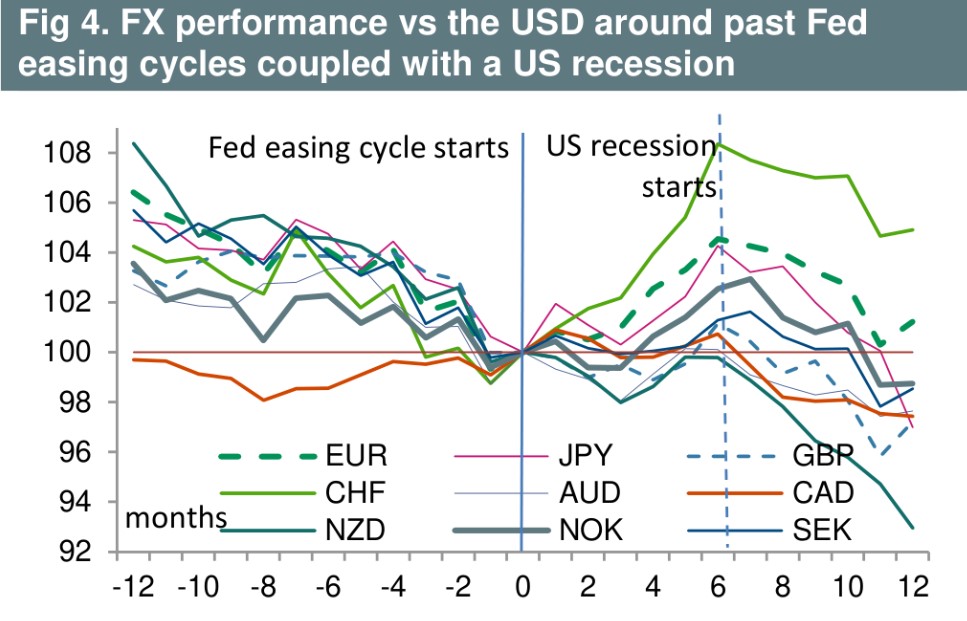

В сценарии отсутствия посадки, большинство валют достигают дна по отношению к доллару США через 5 месяцев после того, как ФРС начинает сокращать ставки, но начинают расти через год.

В сценарии рецессии, большинство валют достигают пика через полгода после начала сокращения ставок ФРС (в момент рецессии):

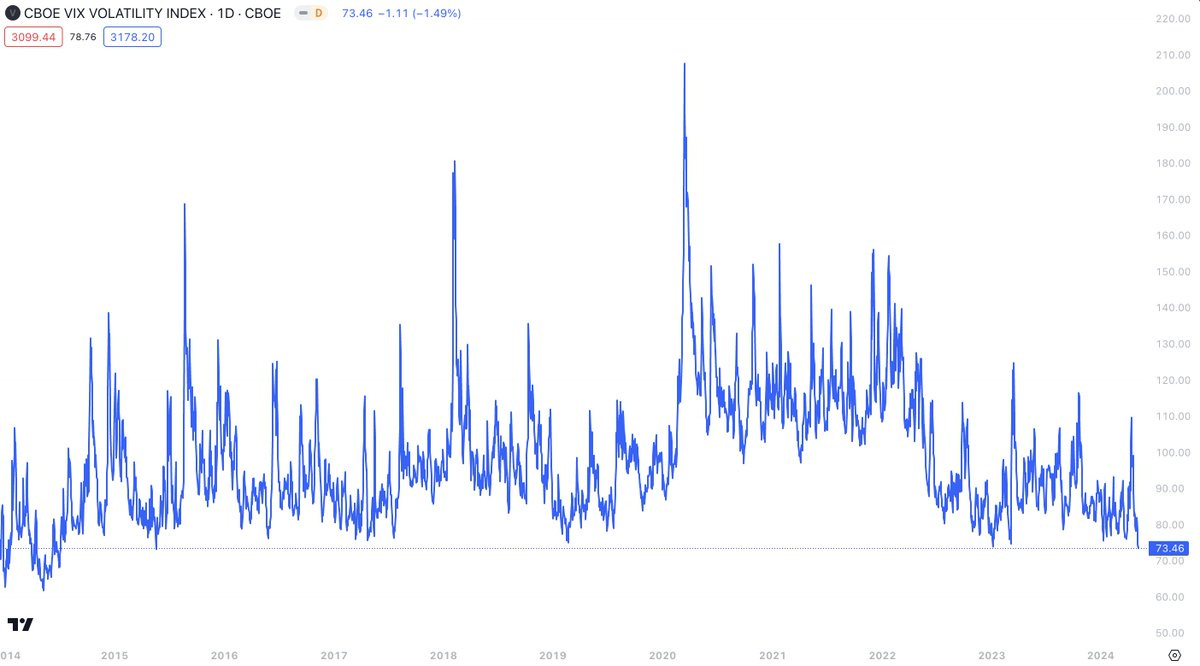

Индекс VVIX (волатильность волатильности) только что достиг самого низкого уровня закрытия за последние 8 лет:

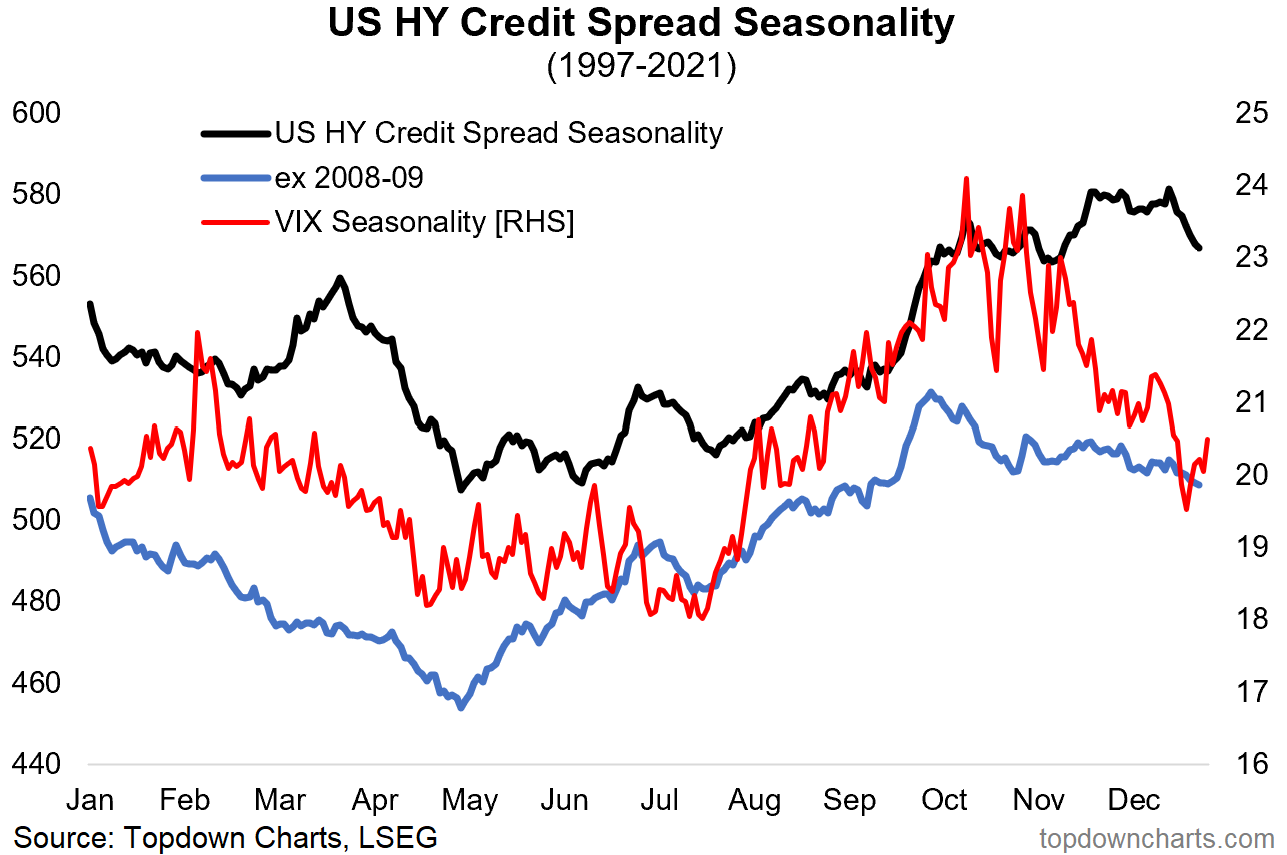

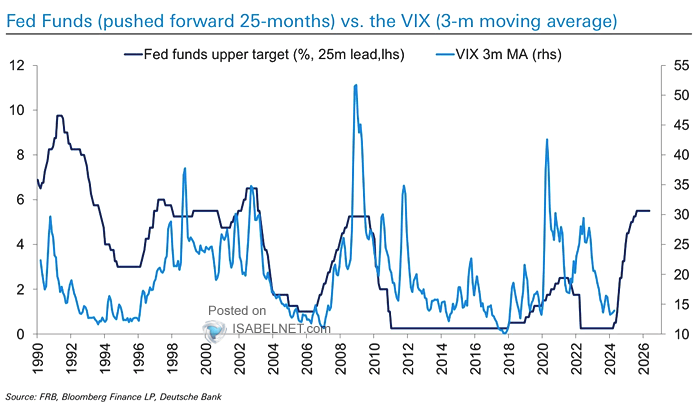

Кредитные спреды и волатильность имеют историческую тенденцию к росту в период с мая по октябрь (что отражает тенденцию к ослаблению акций в этот период). VIX также имеет тенденцию к расту, когда ФРС повышает ставки (с задержкой в ~2 года). Если в этот раз все не изменится, это означает, что мы как раз должны увидеть разворот тренда в сторону волатильности:

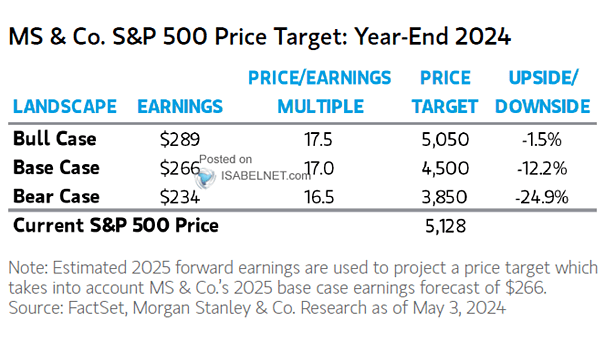

В своем "бычьем" сценарии аналитики Morgan Stanley прогнозируют, что S&P 500 достигнет уровня 5050 (т.е. подешевеет на -1,5%) к концу 2024 года:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers