Разное

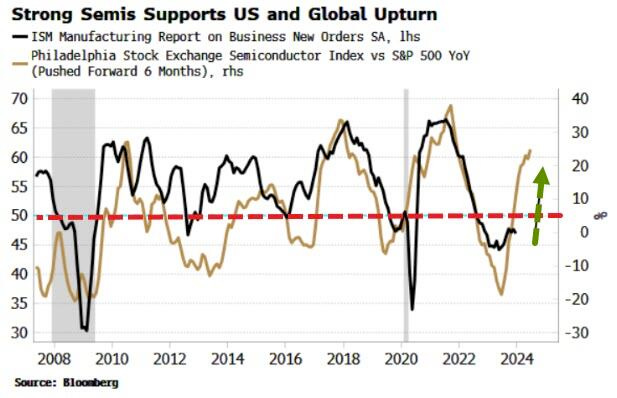

Акции полупроводниковых компаний являются одним из наиболее высоко циклических опережающих индикаторов роста в США и мире. Их рост указывает на то, что участники рынка ожидают значительного улучшения в сфере производства в США, которое само по себе является циклическим индикатором более широкого роста:

Китайские акции в Гонконге торгуются с 36% дисконтом к акциям в Китае, это рекордный разрыв с 2009 года. Такая большая разница возникла в бумагах с двойным листингом из-за того, что международные инвесторы распродают акции в Гонконге:

Макро

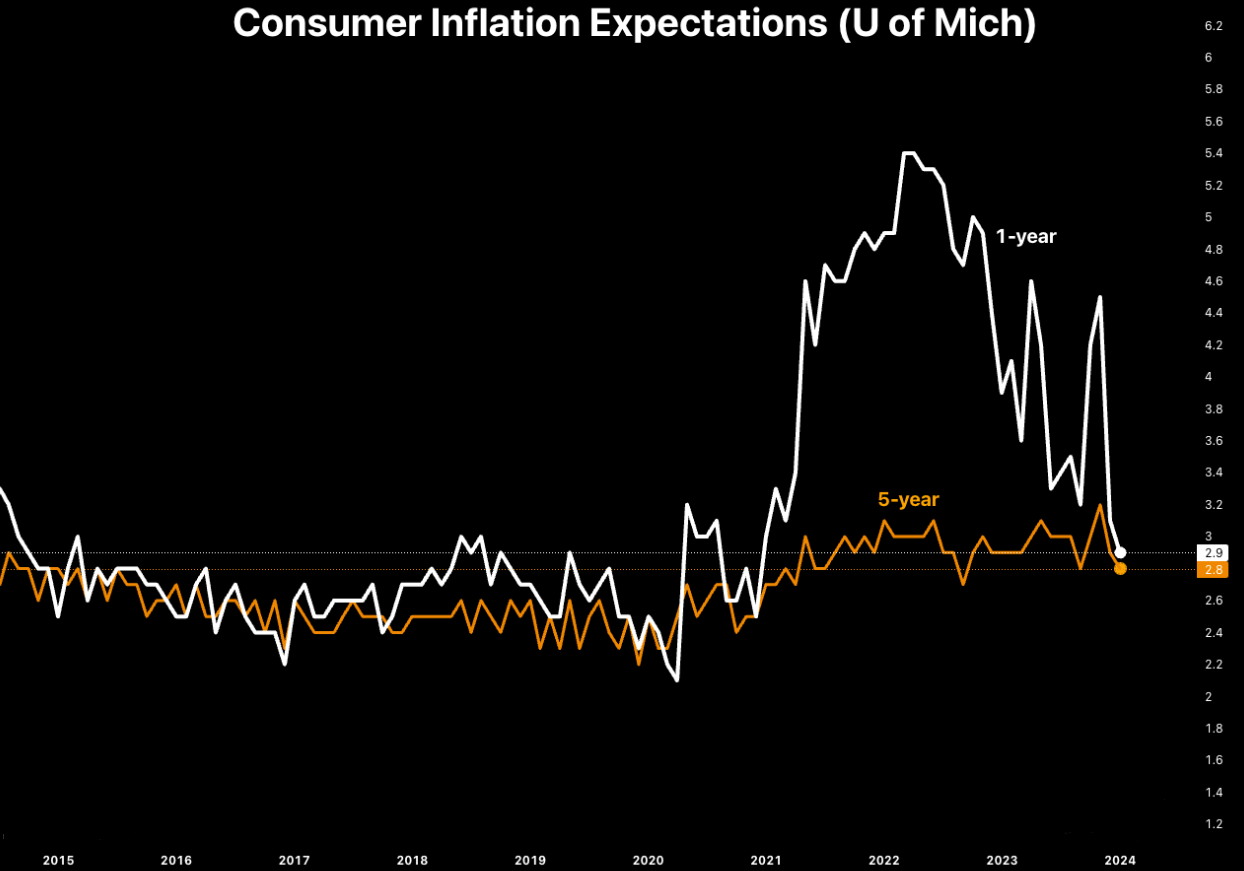

Инфляционные ожидания на год вперёд упали ниже 3% впервые с декабря 2020 года:

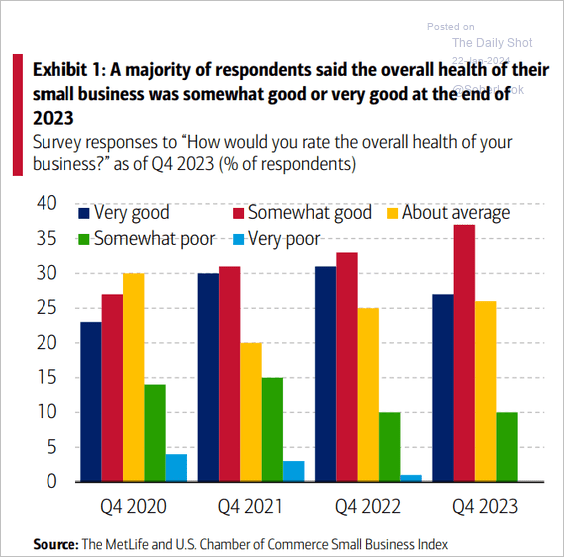

Согласно индексу малого бизнеса MetLife и Торговой палаты США, настроения малого бизнеса в прошлом квартале еще больше улучшились:

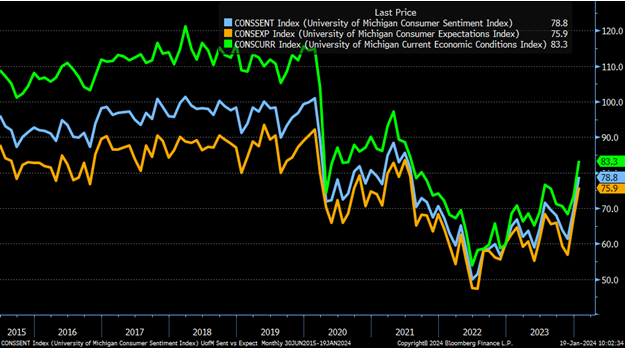

Все 3 компонента опроса Мичиганского университета о потребительских настроениях резко подскочили в январе. Совокупный рост потребительских настроений за последние 2 месяца является самым большим с 1991 года:

Рынок жилья

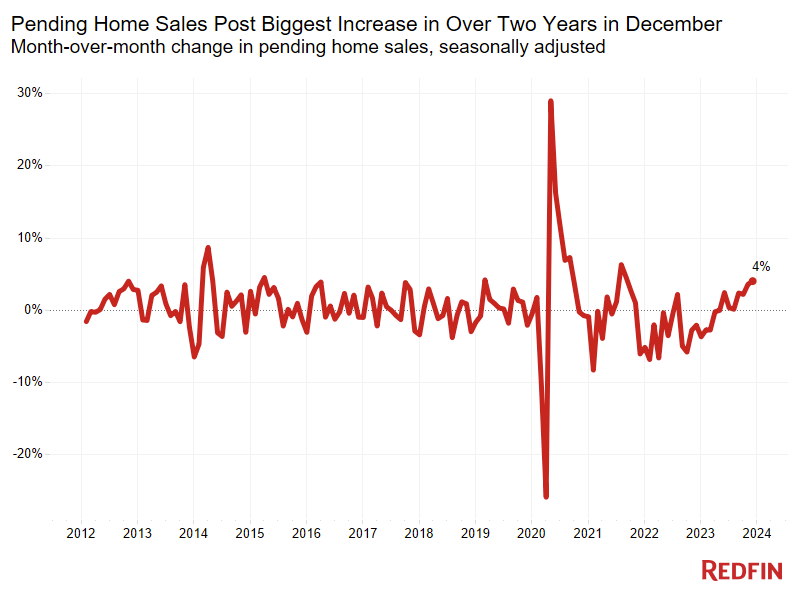

Индекс незавершенных продаж на рынке недвижимости вырос на +4,1% м/м и +5,9% г/г в декабре, что является самым большим годовым приростом с июня 2021 года:

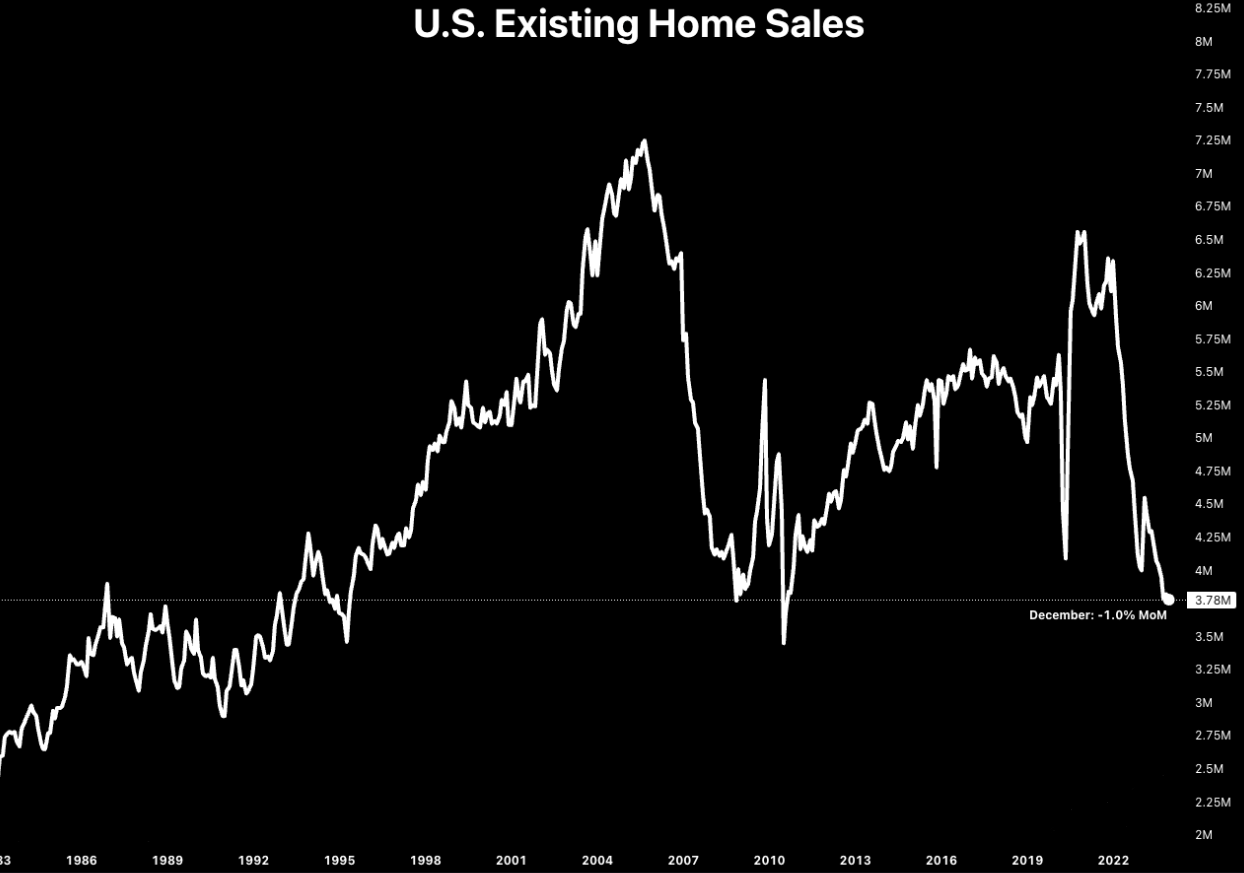

Продажи жилья на вторичном рынке недвижимости неожиданно упали в декабре до самого низкого уровня с августа 2010 года:

Что делают другие?

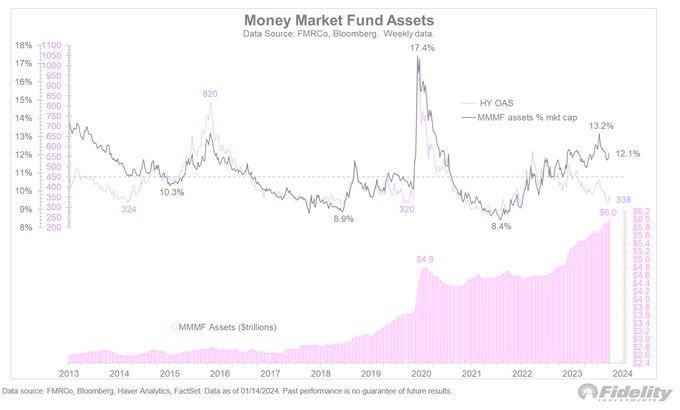

Активы фондов денежного рынка (MMF) следует рассматривать как процент от капитализации фондового рынка, а не как абсолютное число. По этому показателю активы MMF составляют 12% от рыночной капитализации, что всего на 1% больше среднего показателя:

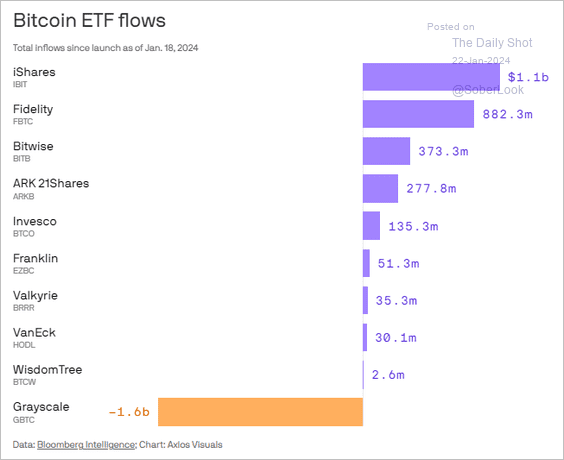

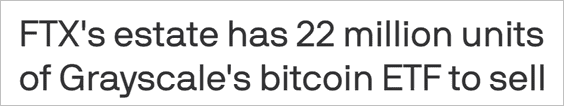

Из ETF Grayscale наблюдается отток средств в размере -$1,6 млрд, в то время как все остальные одобренные ETF на биткоин демонстрируют положительный приток средств. Считается, что этот отток из $GBTC обусловлен большой позицией FTX в этом ETF, из которой им необходимо выйти:

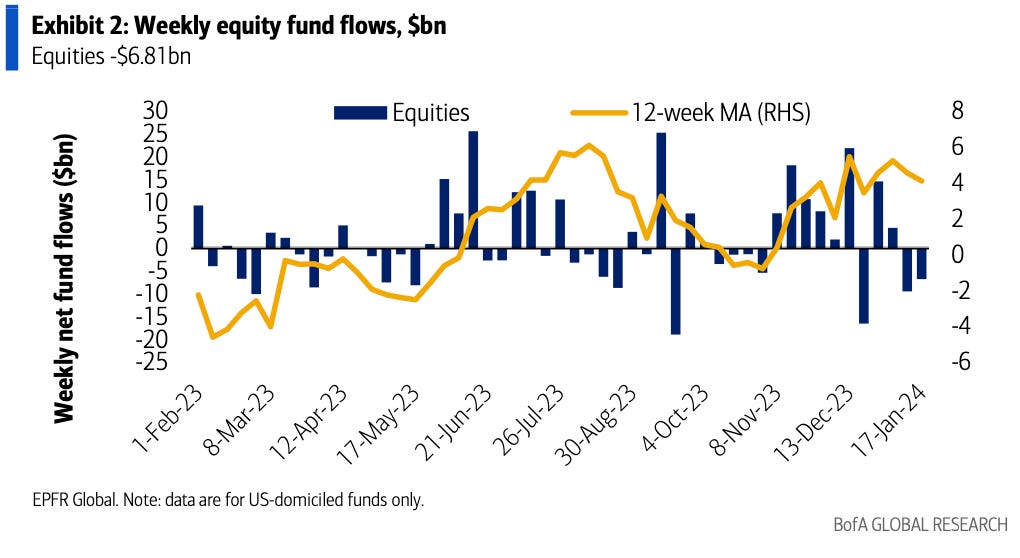

На прошлой неделе отток средств из фондов акций США составил - $6,81 млрд (после -$9,5 млрд на прошлой неделе):

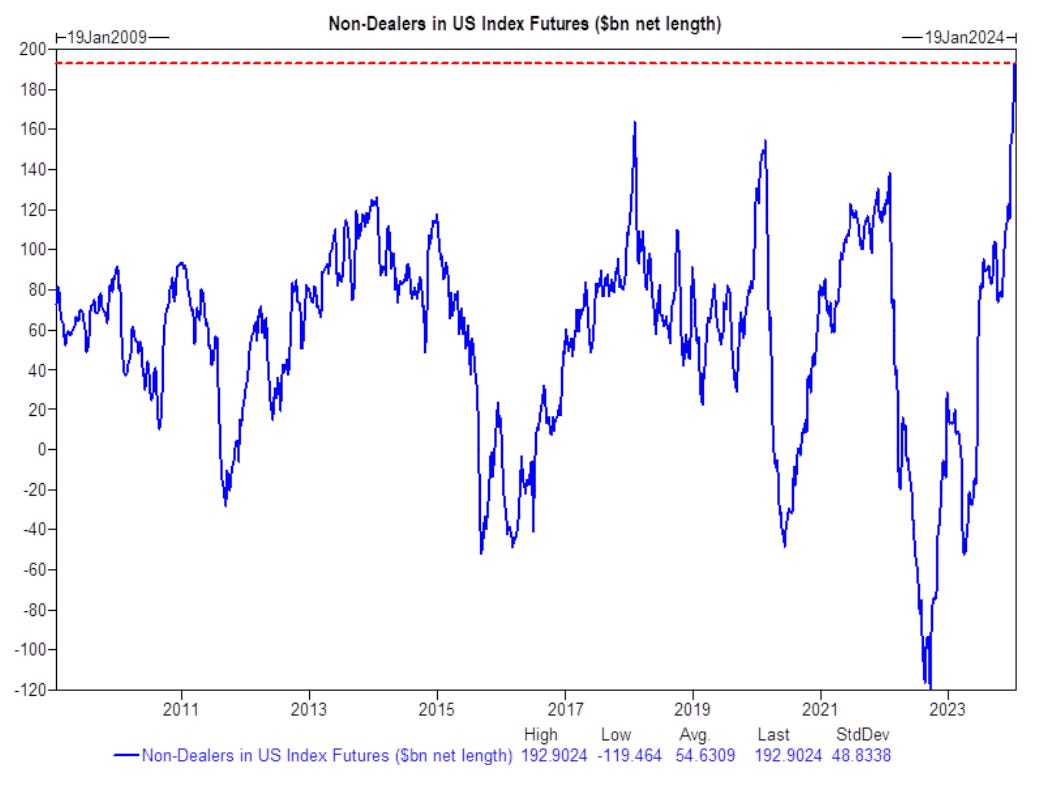

Длинные позиции не-дилеров (т.е. всех инвесторов за вычетом маркет-мейкеров) во фьючерсах на индексы США находятся на самом высоком уровне с 2009 года:

Институциональные инвесторы

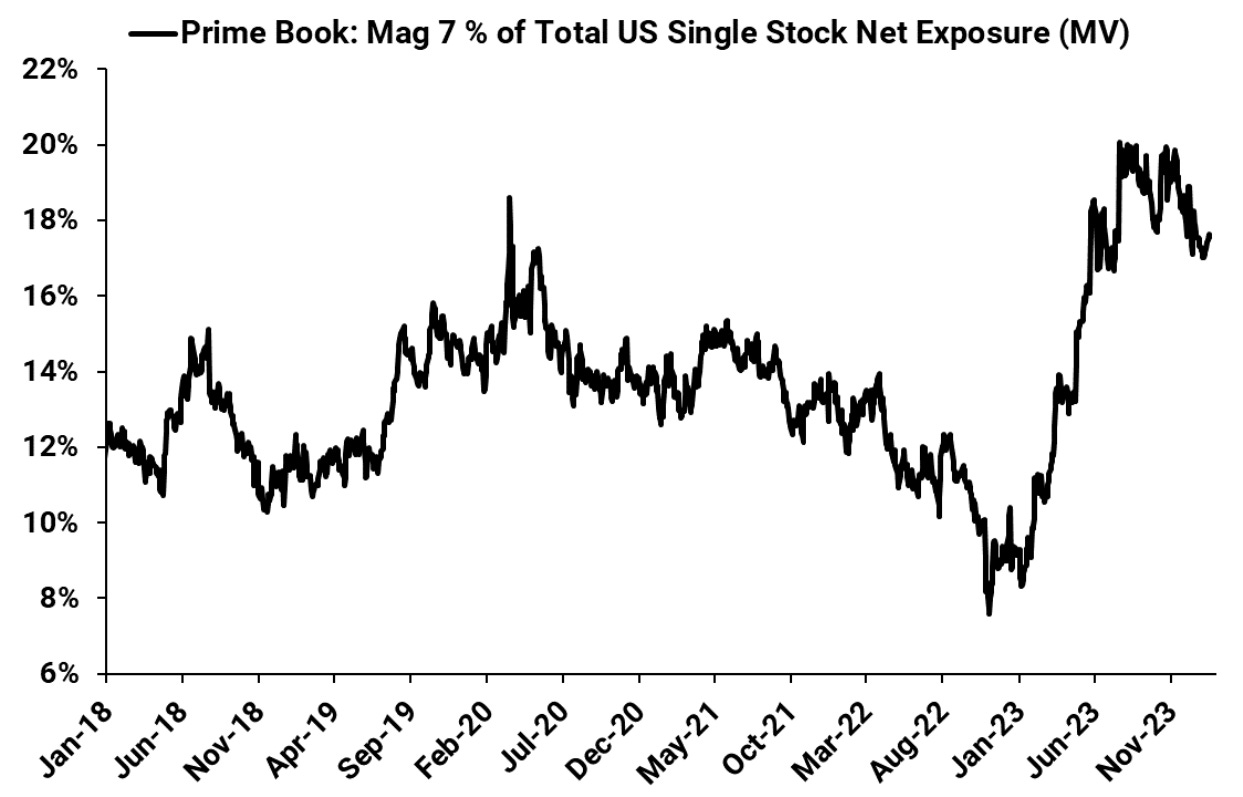

Доля акций "Великолепной семёрки" в портфелях хедж-фондов составляет 17,5% (против пика в 20% в июле-августе):

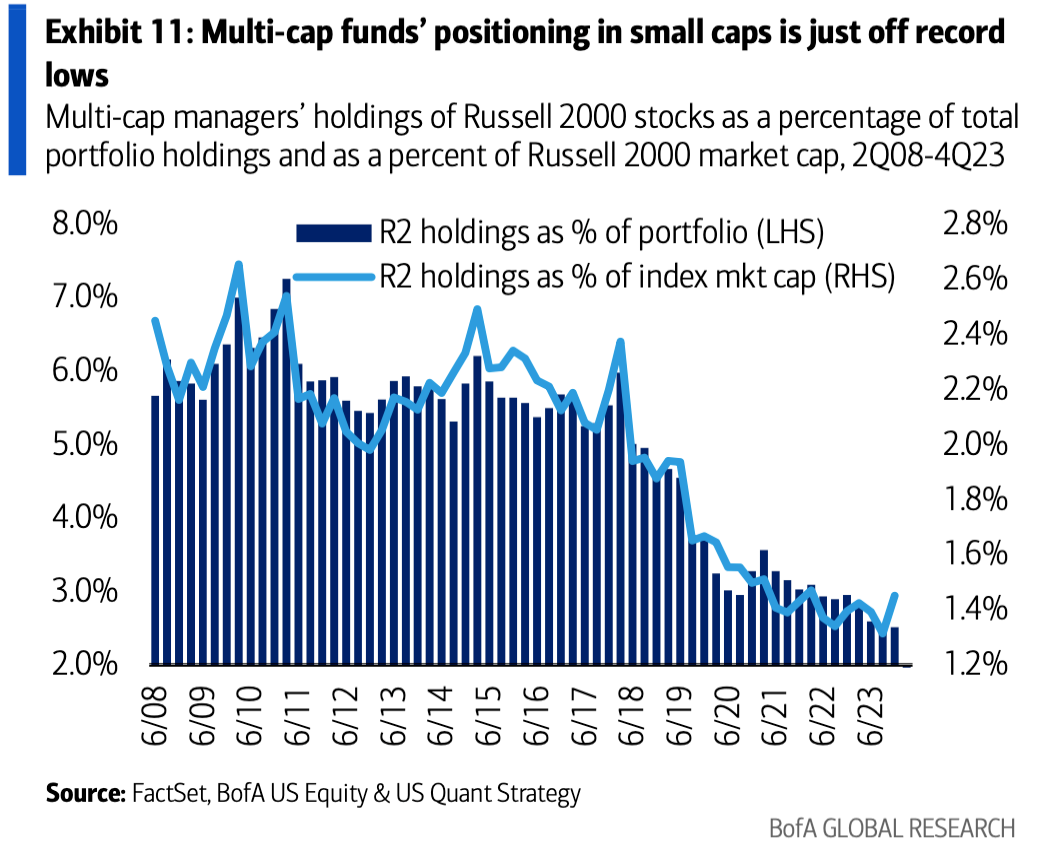

Управляющие фондами по-прежнему имеют недостаточный вес в акциях малой капитализации, при этом их позиции лишь немного выше рекордно низких значений от 4 квартала:

Ритейл

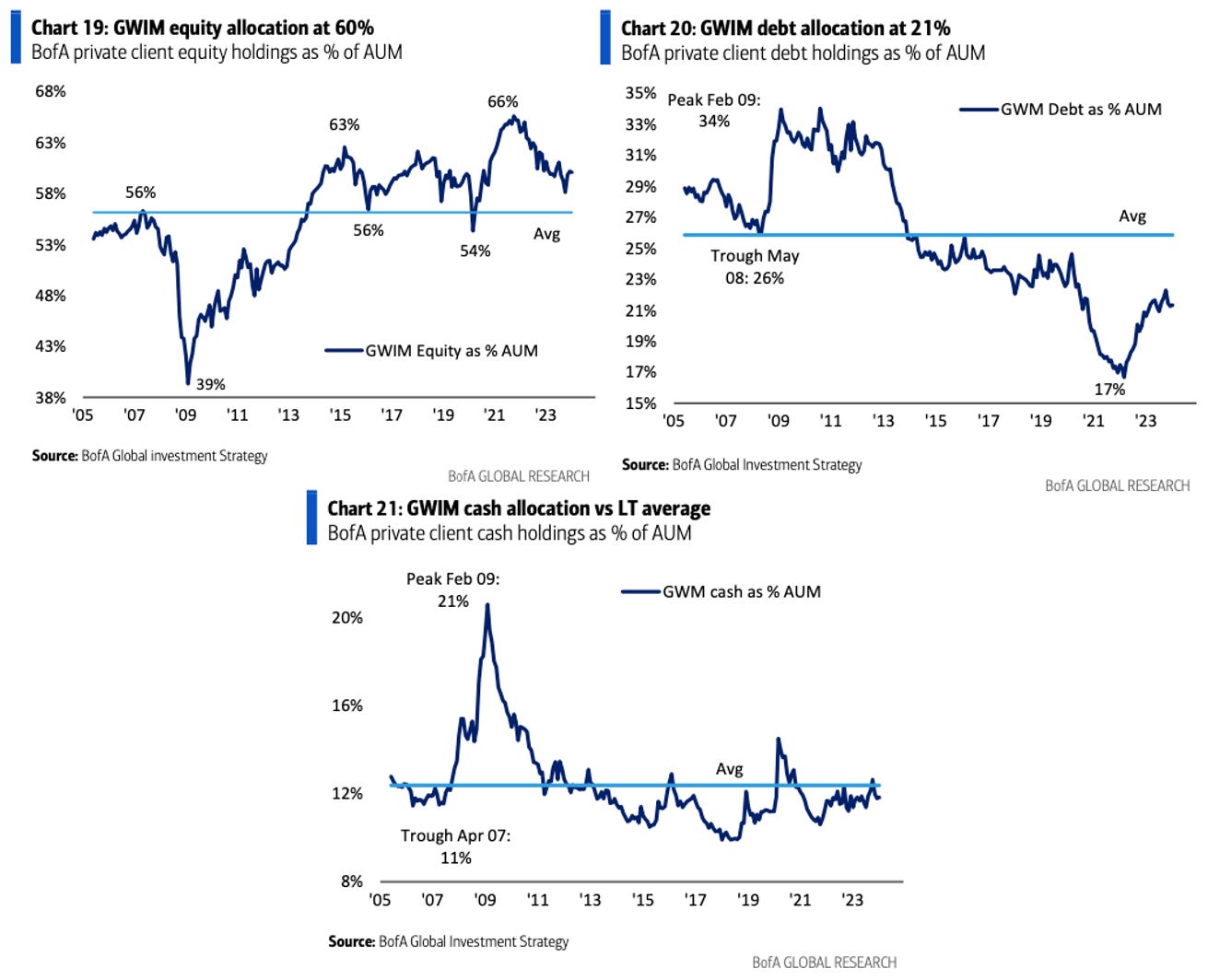

Распределение в портфеле среднего частного клиента Bank of America (общая сумма активов под управлением которых составляет $3,4 трлн) - это 60,1% акций, 21,3% облигаций и 11,8% наличных:

Индексы

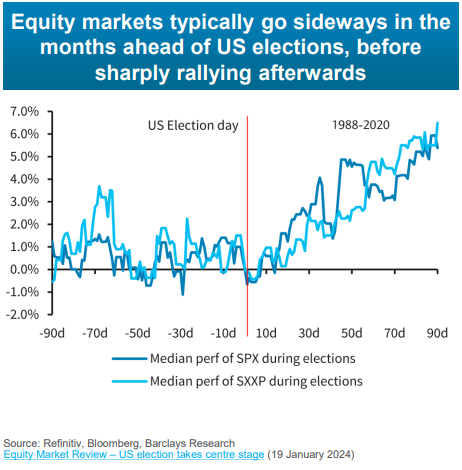

Фондовые рынки обычно находятся в ограниченном диапазоне в месяцы, предшествующие выборам в США, а затем резко растут:

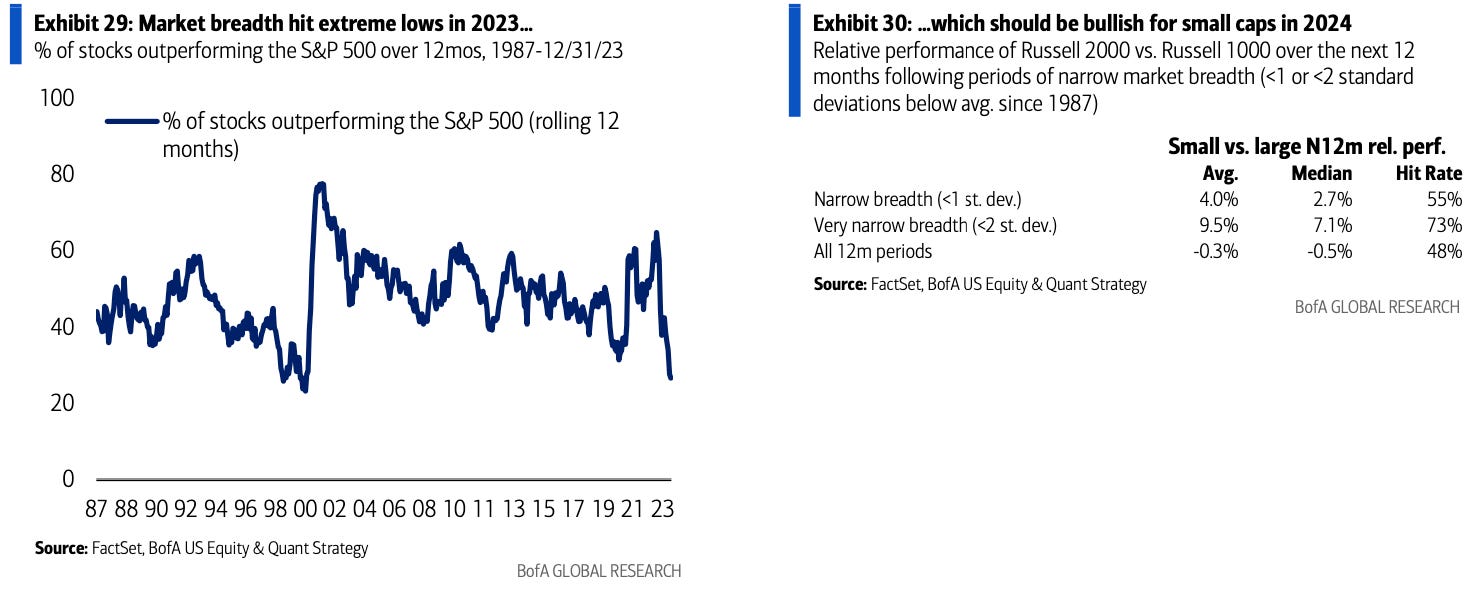

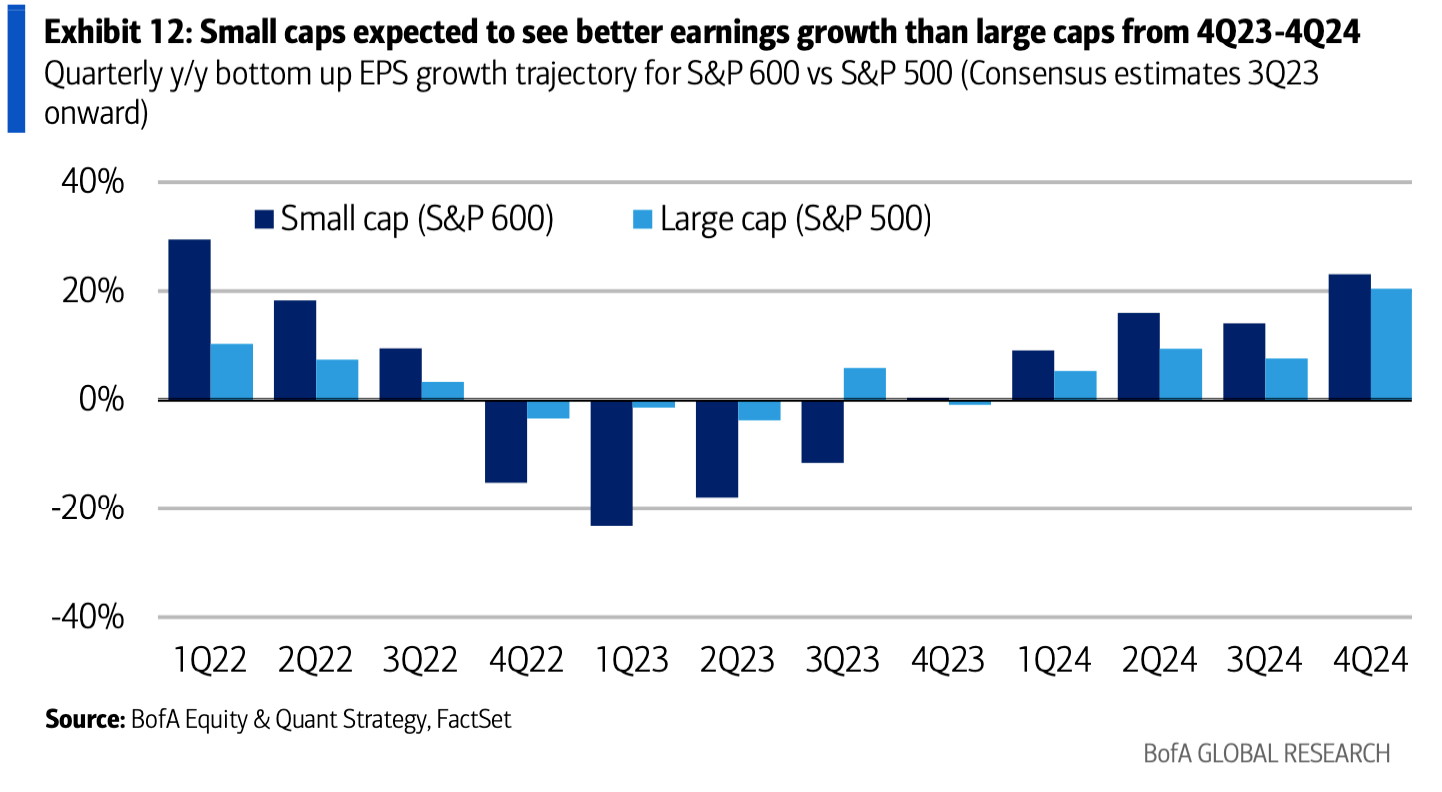

Рост широты рынка с этого момента должен быть позитивным фактором для акций малой капитализации, и исторически сложилось так, что малые компании демонстрировали лучшие результаты в течение следующих 12 месяцев после периодов очень низкой широты рынка:

EPS

В то время как рост прибыли компаний крупной капитализации уже стал положительным в 3кв23 г/г, ожидается, что рост прибыли компаний малой капитализации станет положительным в 4кв23 и опередит рост прибыли компаний большой капитализации до конца года:

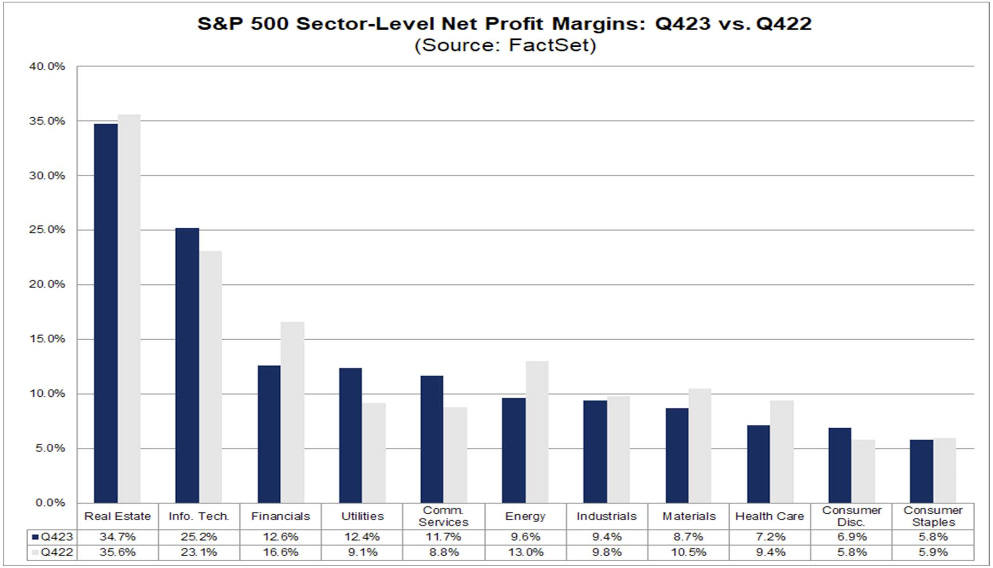

Только 4 сектора сообщают о росте рентабельности в четвертом квартале по сравнению с аналогичным периодом прошлого года, это: коммунальные услуги, коммуникации, технологии и товары длительного пользования:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers