Макро

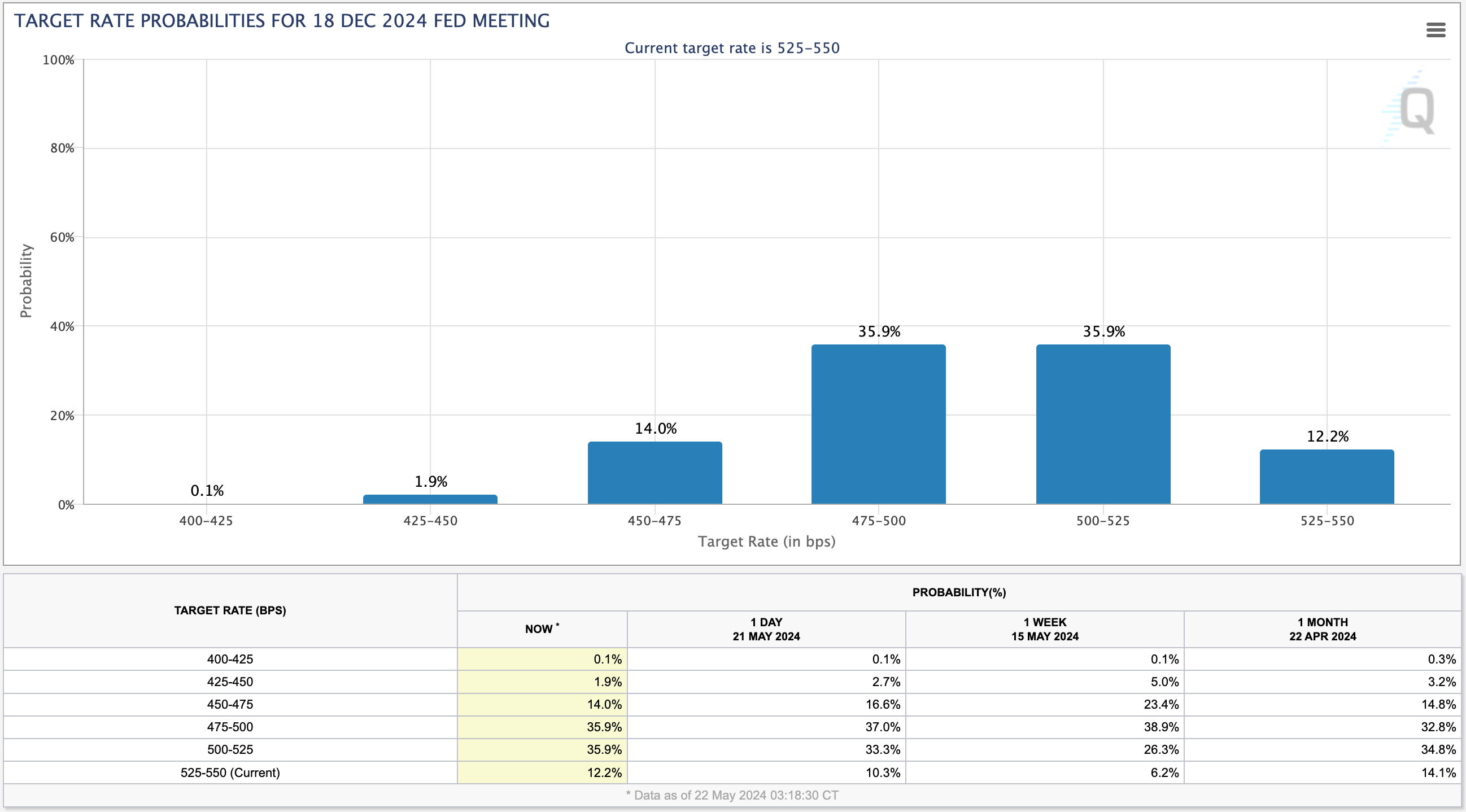

После публикации последнего протокола заседания FOMC, в котором чиновники заняли более ястребиную позицию, рыночные прогнозы разделились между одним и двумя снижениями ставки на 2024 год:

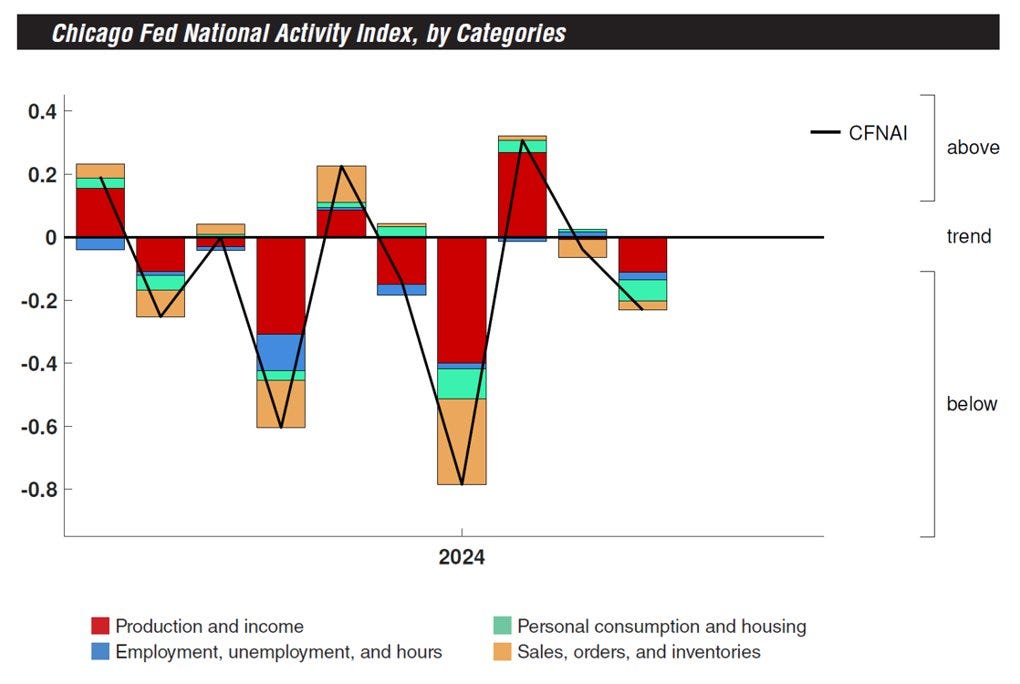

Индекс национальной активности ФРС Чикаго (CFNAI) снизился до -0,23 в апреле с -0,04 в марте, что свидетельствует о снижении темпов экономического роста:

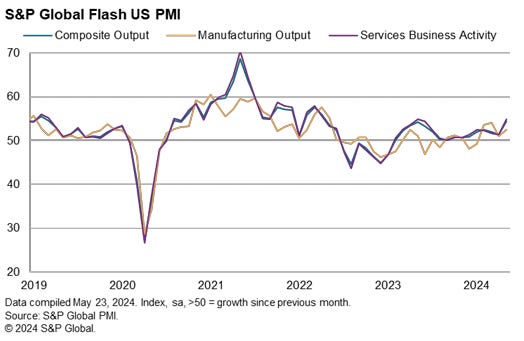

Предварительные данные по индексу PMI от S&P Global свидетельствуют о значительном росте объемов производства в мае: индекс PMI вырос до 25-месячного максимума 54,4 (51,3 ранее). Как в сфере услуг, так и в сфере производства был зафиксирован сильный рост объемов.

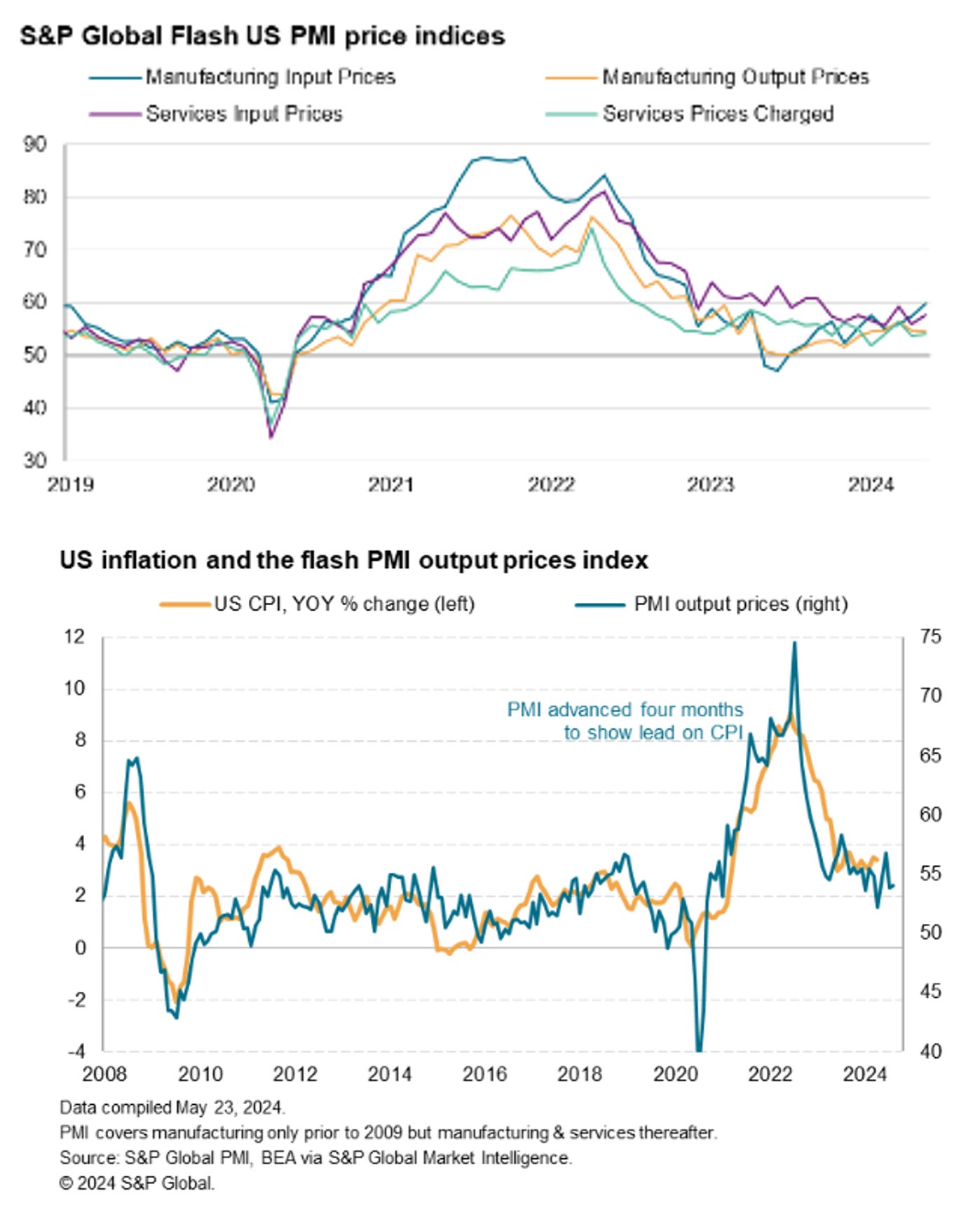

Наибольшее беспокойство в индексах PMI вызвали растущие данные о ценах. Не очень хорошие новости для тех, кто надеется на замедление инфляции:

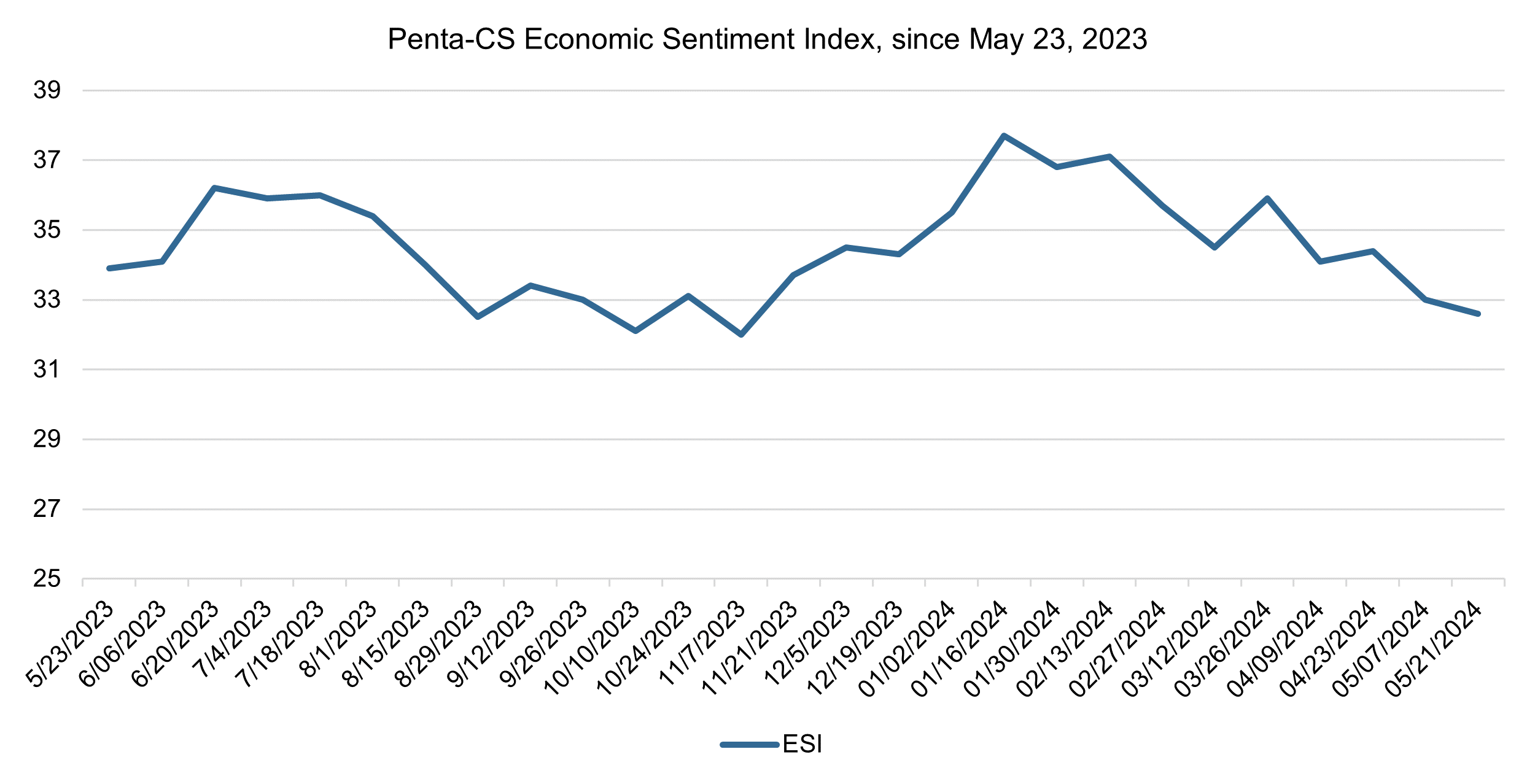

Индекс экономических настроений снизился за последние две недели, достигнув минимальной отметки в 2024 году:

Рынок жилья

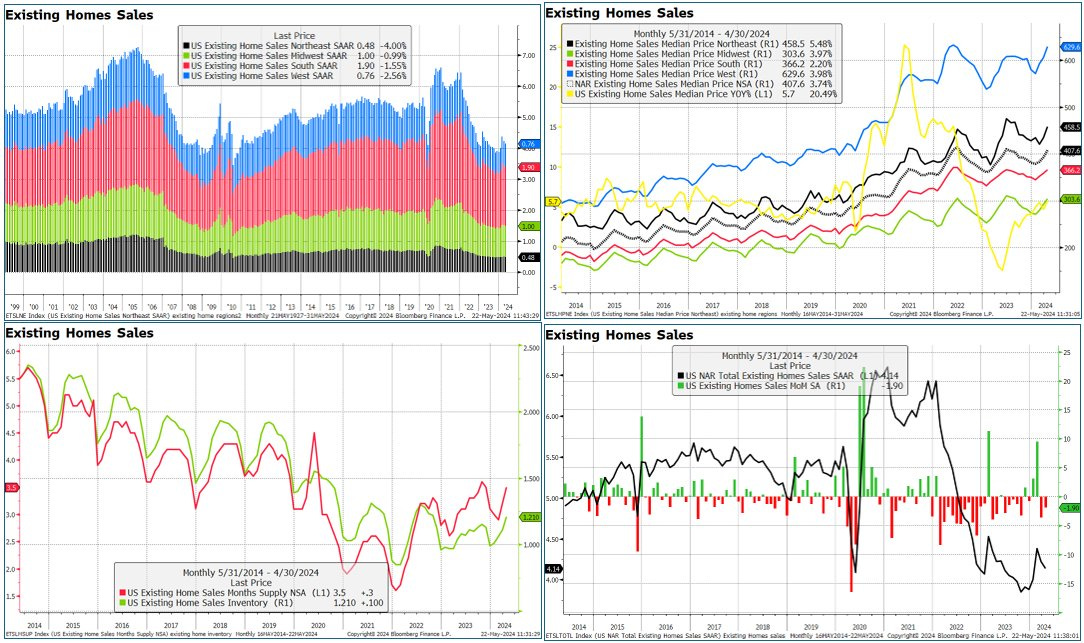

Продажи на вторичном рынке жилья упали на -1,9% до 4,14 млн (консенсус 4,23 мм (+0,8%), 4,22 млн ранее):

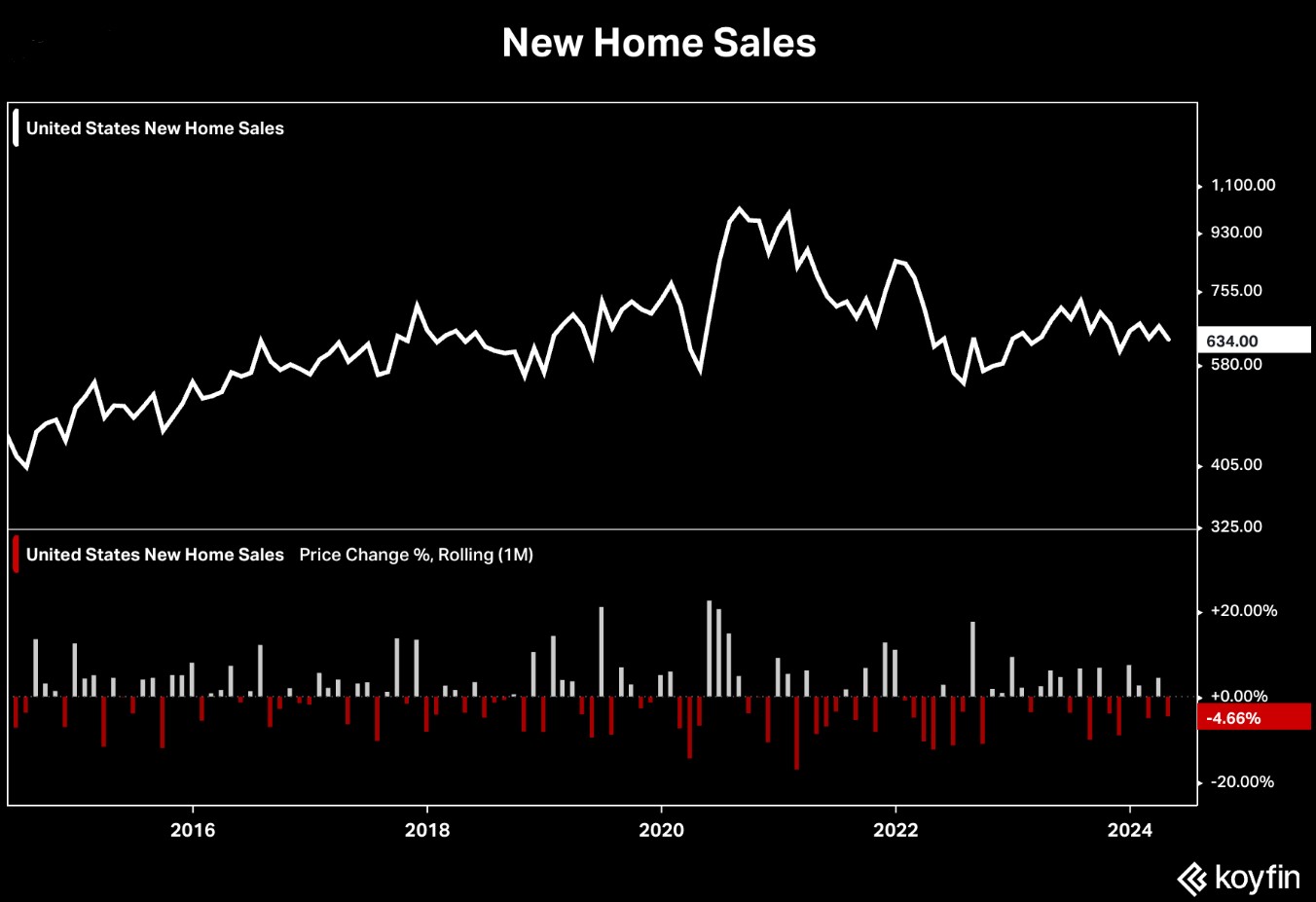

Продажи новых домов в апреле упали на -4,7% м/м и составили 634 тыс. в годовом исчислении (консенсус 680 тыс.):

Рынок труда

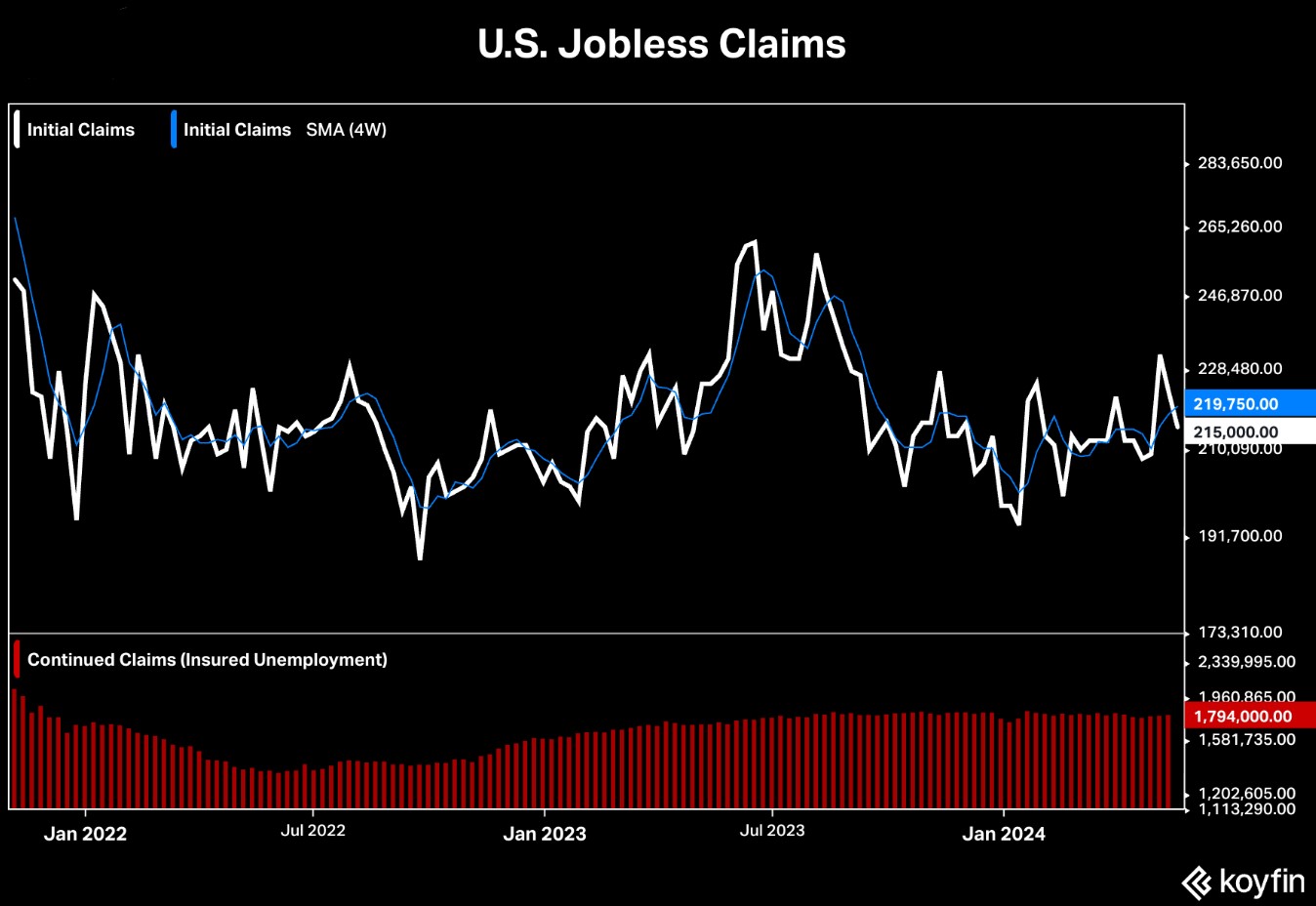

Первоначальные заявки на пособие по безработице упали до 215 тыс. (консенсус 220 тыс., 223 тыс. ранее), а число продолжающихся заявок выросло до 1794 тыс., 5-недельного максимума (консенсус 1799 тыс., 1786 тыс. ранее):

Что делают другие?

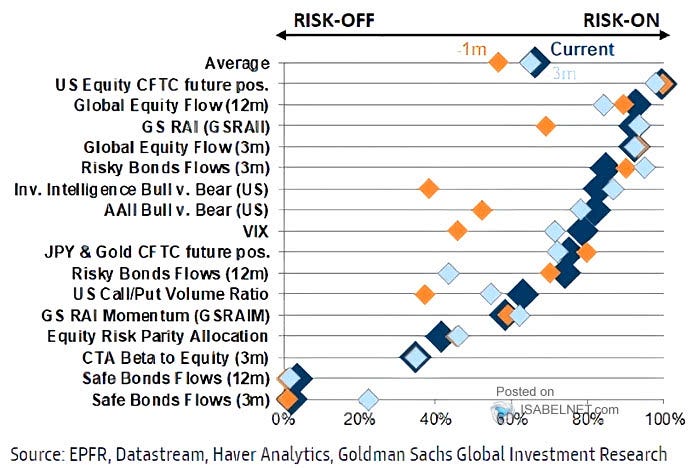

Большинство индикаторов настроений на рынке отражают растущий аппетит к риску, сигнализируя об оптимистичном прогнозе:

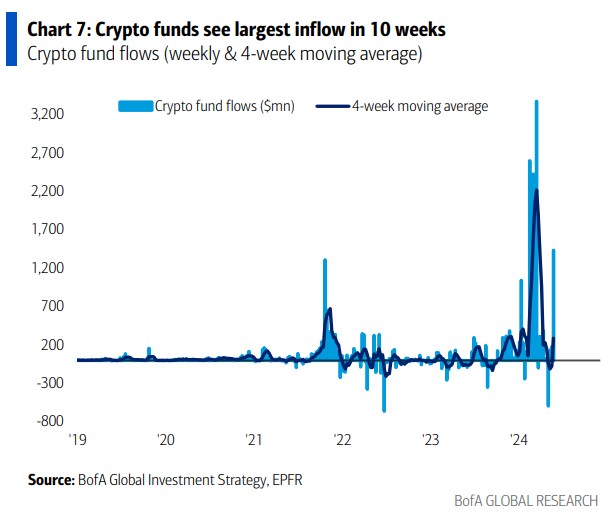

Криптовалюты продемонстрировали 5-й по величине приток средств за все время ($1,4 млрд):

Чистый приток в акции США составил +$12,2 млрд:

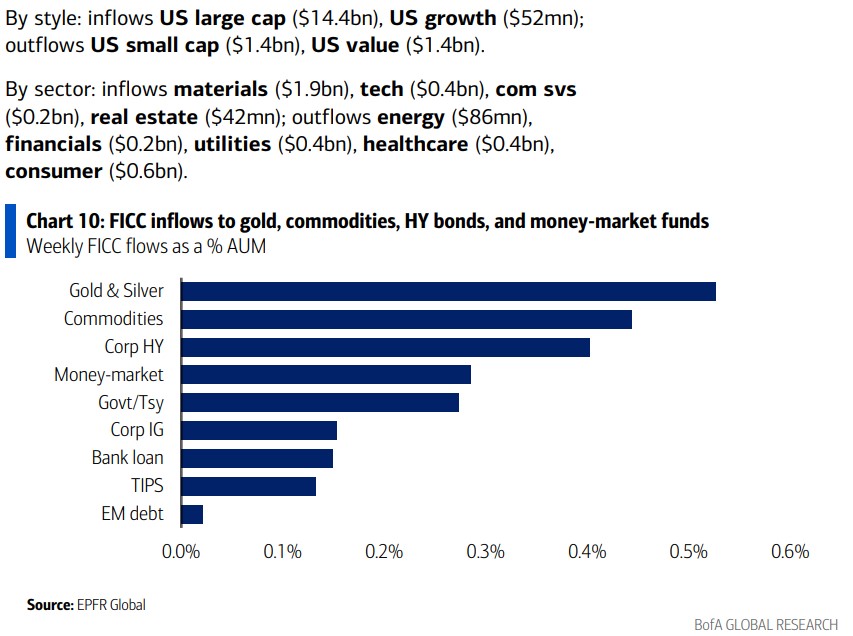

- По факторам, наибольший приток средств продемонстрировали акции крупной капитализации (+$14,4 млрд) и акции роста (+$52 млн); наибольшие оттоки же пришлись на акции малой капитализации (-$1,4 млрд) и акции стоимости (-$1,4 млрд).

- По секторам, наибольший приток средств пришёлся на акции секторов материалов (+$1,9 млрд), технологий (+$0,4 млрд) и коммуникаций (+$0,2 млрд); наибольшие оттоки же пришлись на акции секторов коммунальных услуг (-$0,4 млрд), здравоохранения (-$0,4 млрд) и финансов (-$0,2 млрд).

- Среди остальных активов, наибольшие притоки средств пришлись на золото с серебром и остальные сырьевые товары:

Потоки средств в активы США Институциональные инвесторы

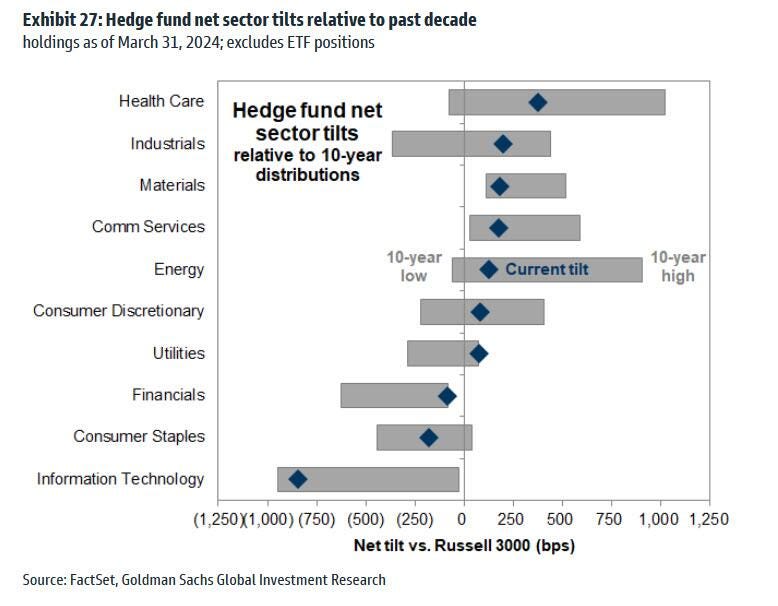

Хедж-фонды продолжили покупать циклические акции, при этом наибольшие покупки наблюдались в секторах товаров длительного пользования, финансов и энергетики:

Изменение позиционирования хедж-фондов по секторам относительно позиционирования за последние 10 лет Ритейл

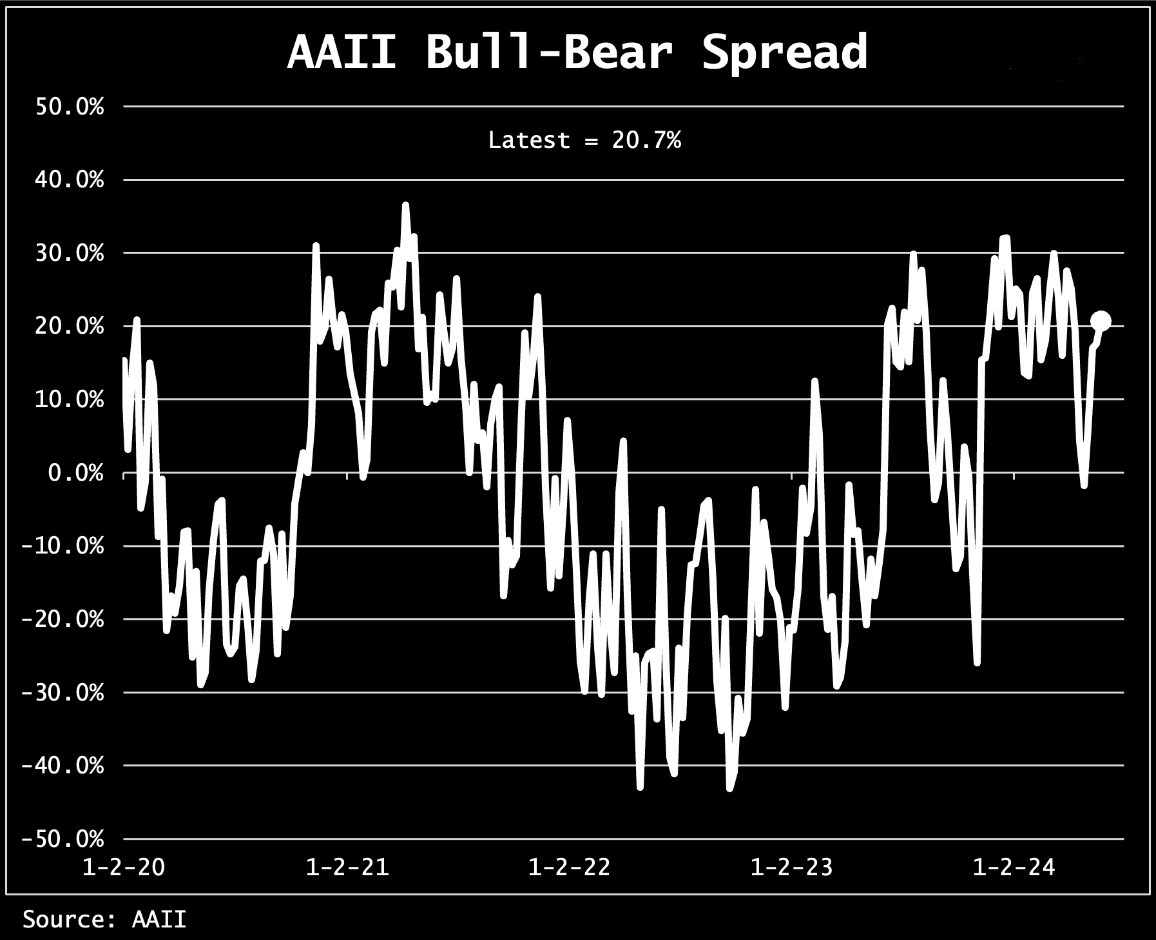

Индекс настроений ритейл инвесторов AAII за прошедшую неделю вырос до 7-недельного максимума:

Спред между бычьими и медвежьими настроениями ритейл инвесторов, опрос AAII Индексы

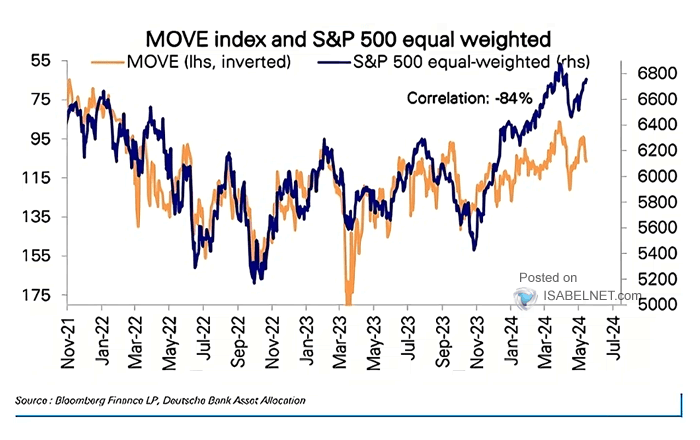

Снижение волатильности облигаций является попутным ветром для акций:

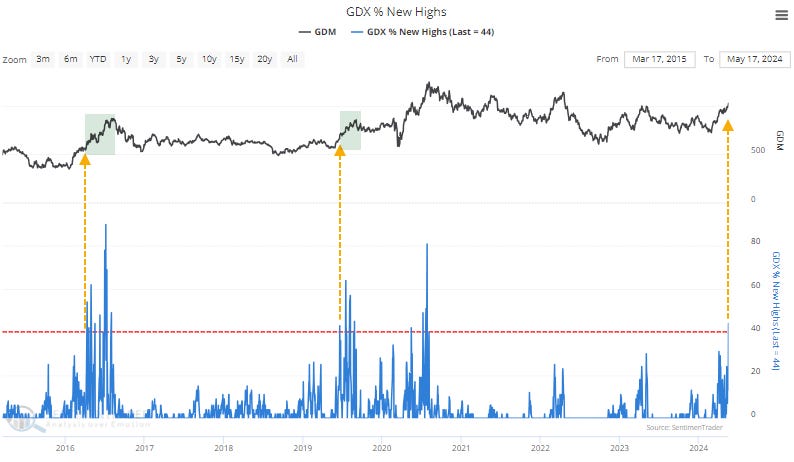

Инвертированный индекс волатильности облигаций MOVE и индекс S&P 500 Более 40% акций золотодобывающих компаний достигли 52-недельного максимума на прошлой неделе. За последние 30 лет, когда в акциях золотодобывающих компаний наблюдалась подобная динамика, они почти всегда демонстрировали рост спустя 2-3 месяца:

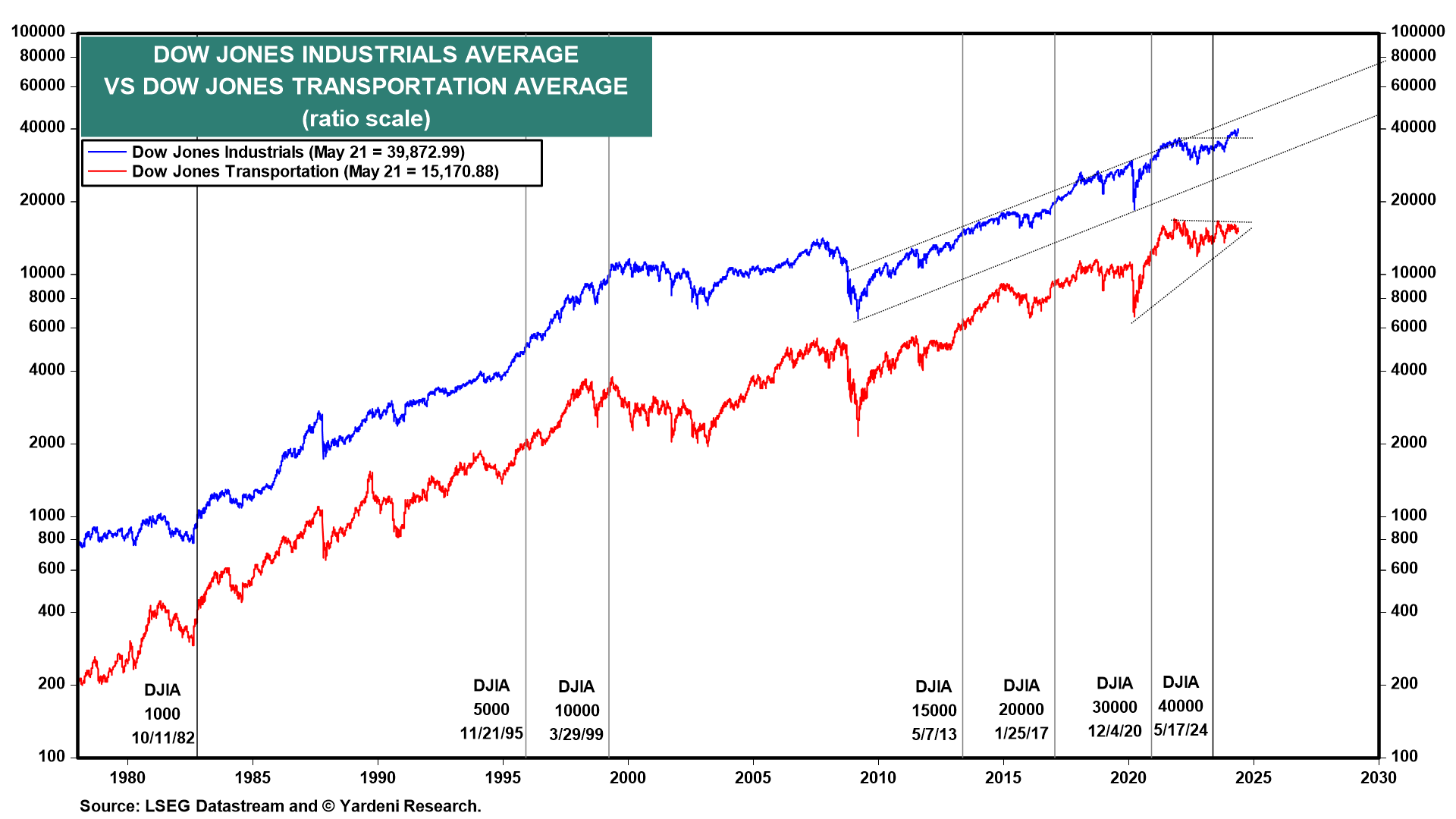

Показатели акций золотодобывающих компаний и доля акций из индекса золотодобывающих компаний, достигнувших новых 52-недельных максимумов Теория Доу предполагает, что недавний рост DJIA до нового максимума не будет устойчивым, если его не подтвердит индекс Dow Jones Transportation Average (DJTA), который остается ниже своего рекордного максимума:

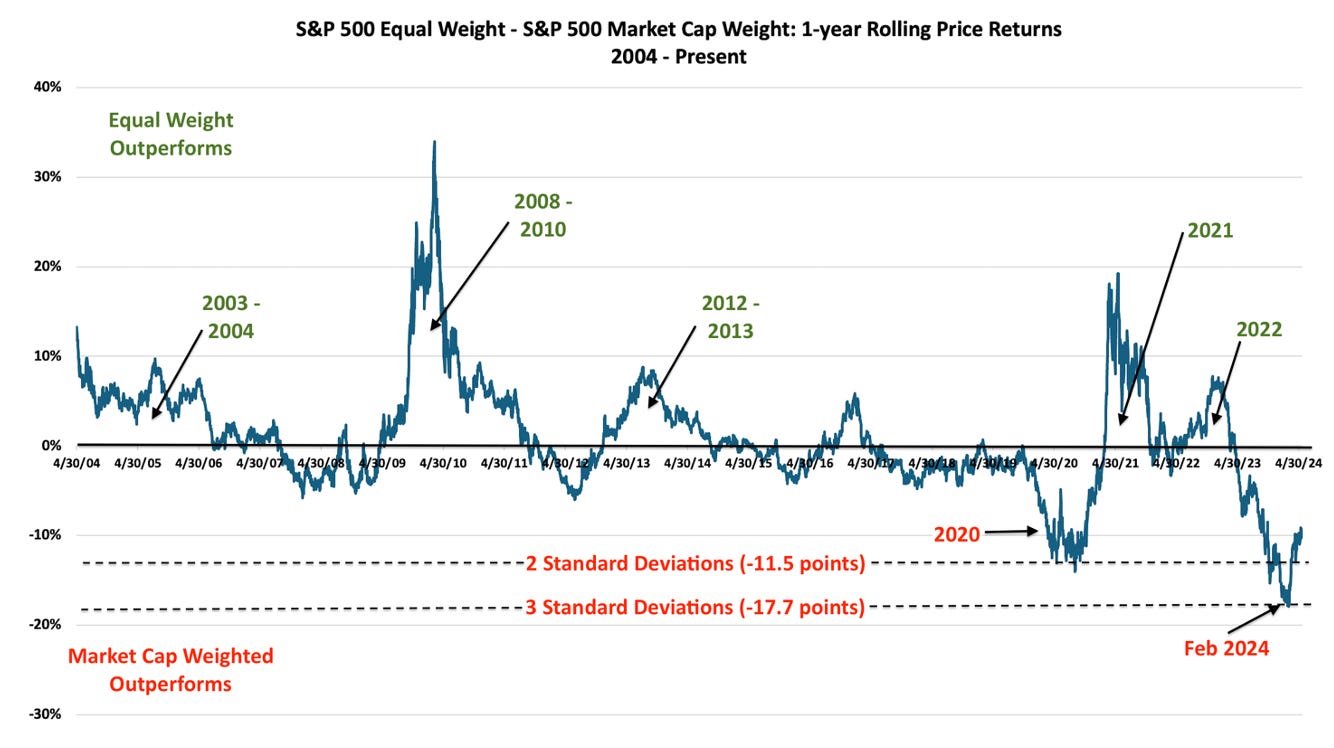

Показатели индексов DJIA и DJTA В феврале 2024 года равновзвешенный индекс S&P достиг 3 стандартных отклонений за 1 год (17,7 пункта) по сравнению с индексом, взвешенным по капитализации. Сегодня отставание не является настолько экстремальным, но показатели все равно находятся далеко от средних значений:

Показатели равновзвешенного индекса S&P 500 против S&P 500 взвешенного по капитализации EPS

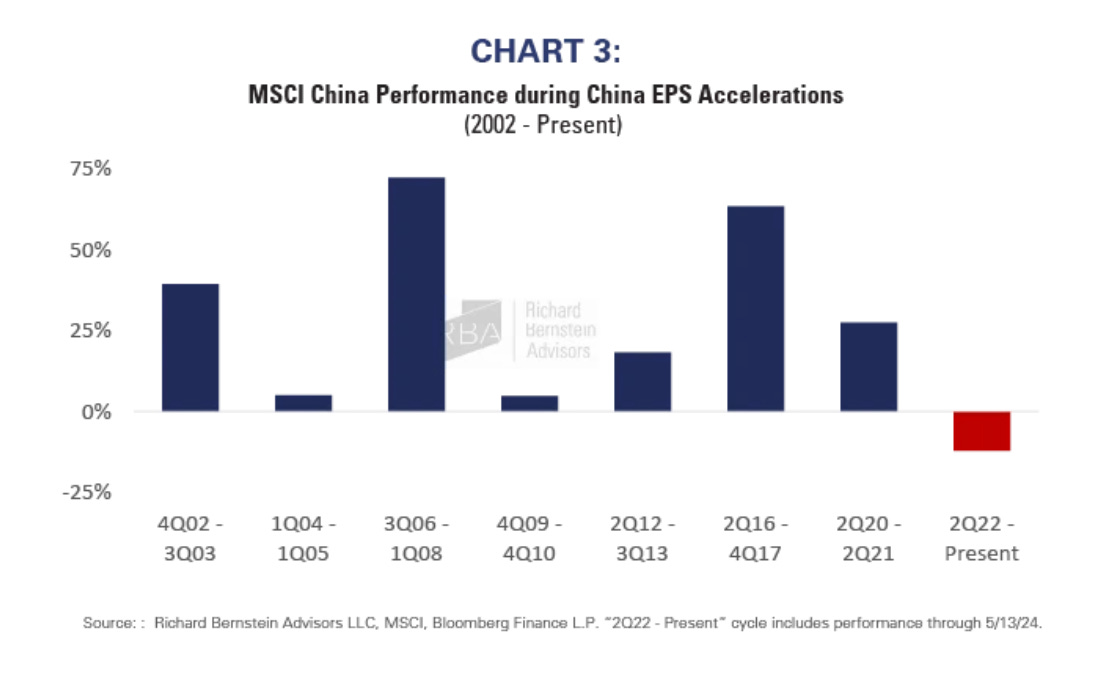

Китайские акции торгуются почти с рекордными скидками, что означает, что есть еще возможности для роста по мере того, как рынки осознают улучшение фундаментальных показателей:

Показатели индекса акций MSCI China во время ускорения роста EPS в Китае Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers