Разное

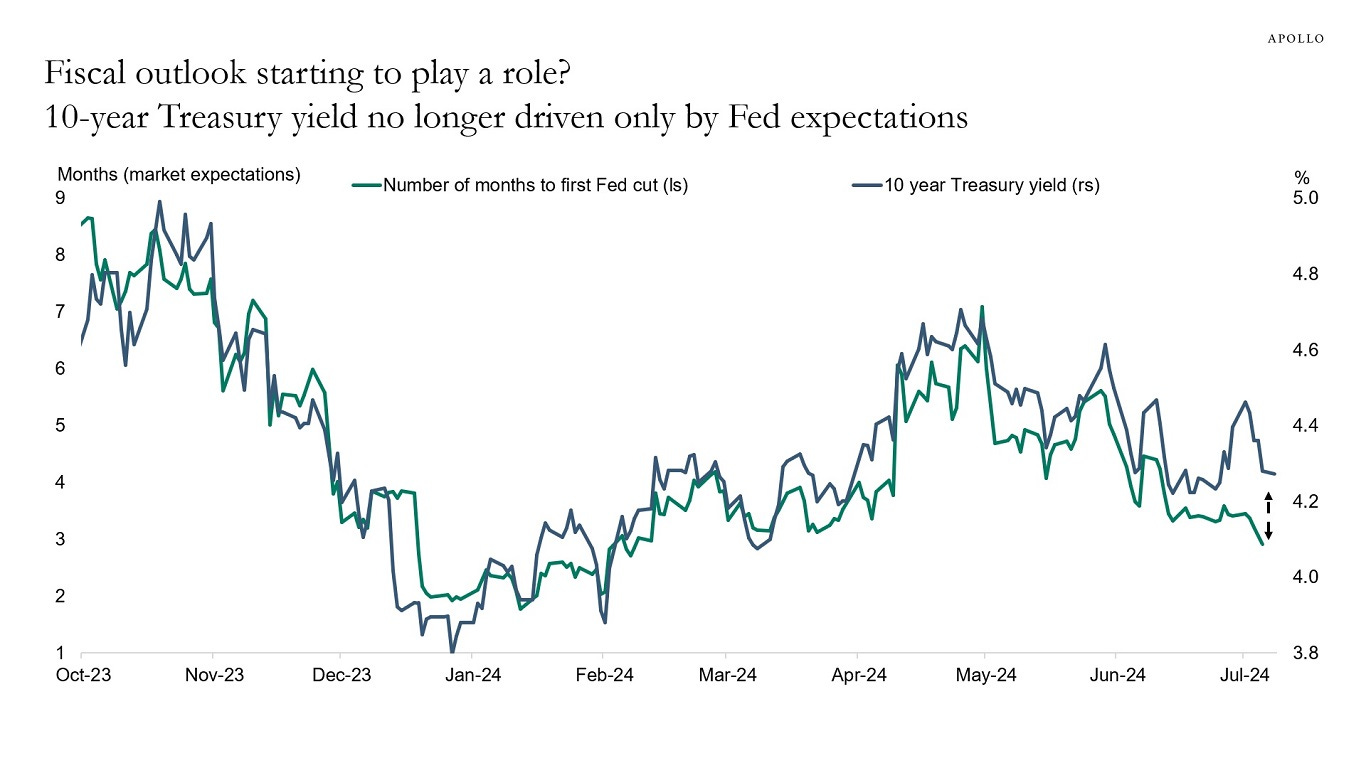

Доходность 10-летних облигаций двигалась вместе с ожиданиями по сокращению ставок ФРС. Но в последние недели образовался разрыв, что говорит о том, что другие факторы, возможно, включая фискальные перспективы, начинают играть роль для доходностей облигаций:

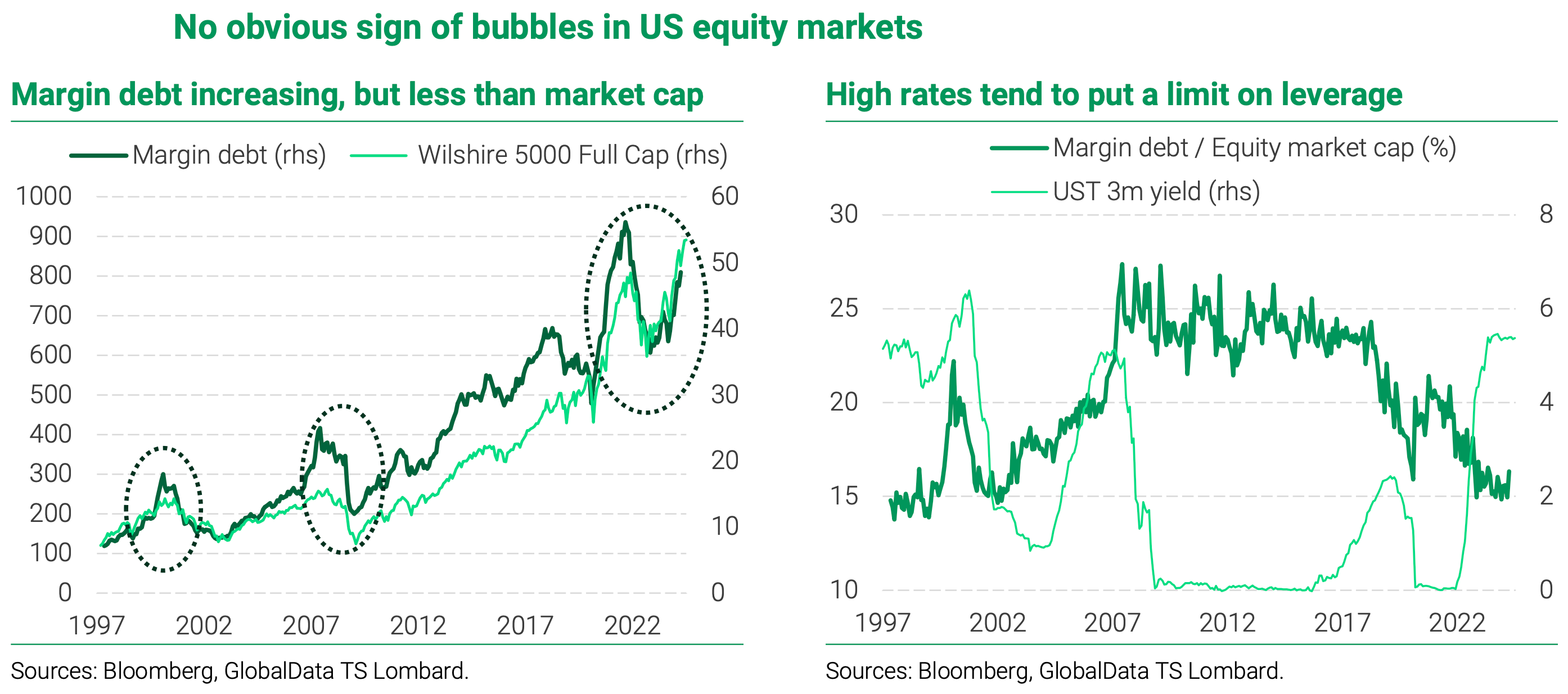

Всякий раз, когда растет маржинальный долг, мы слышим призывы о формировании пузыря на рынках акций. Однако в отличие от предыдущих эпизодов "пузырей" (включая 2020-21 гг.) маржинальный долг растет меньше, чем капитализация рынка акций:

Макро

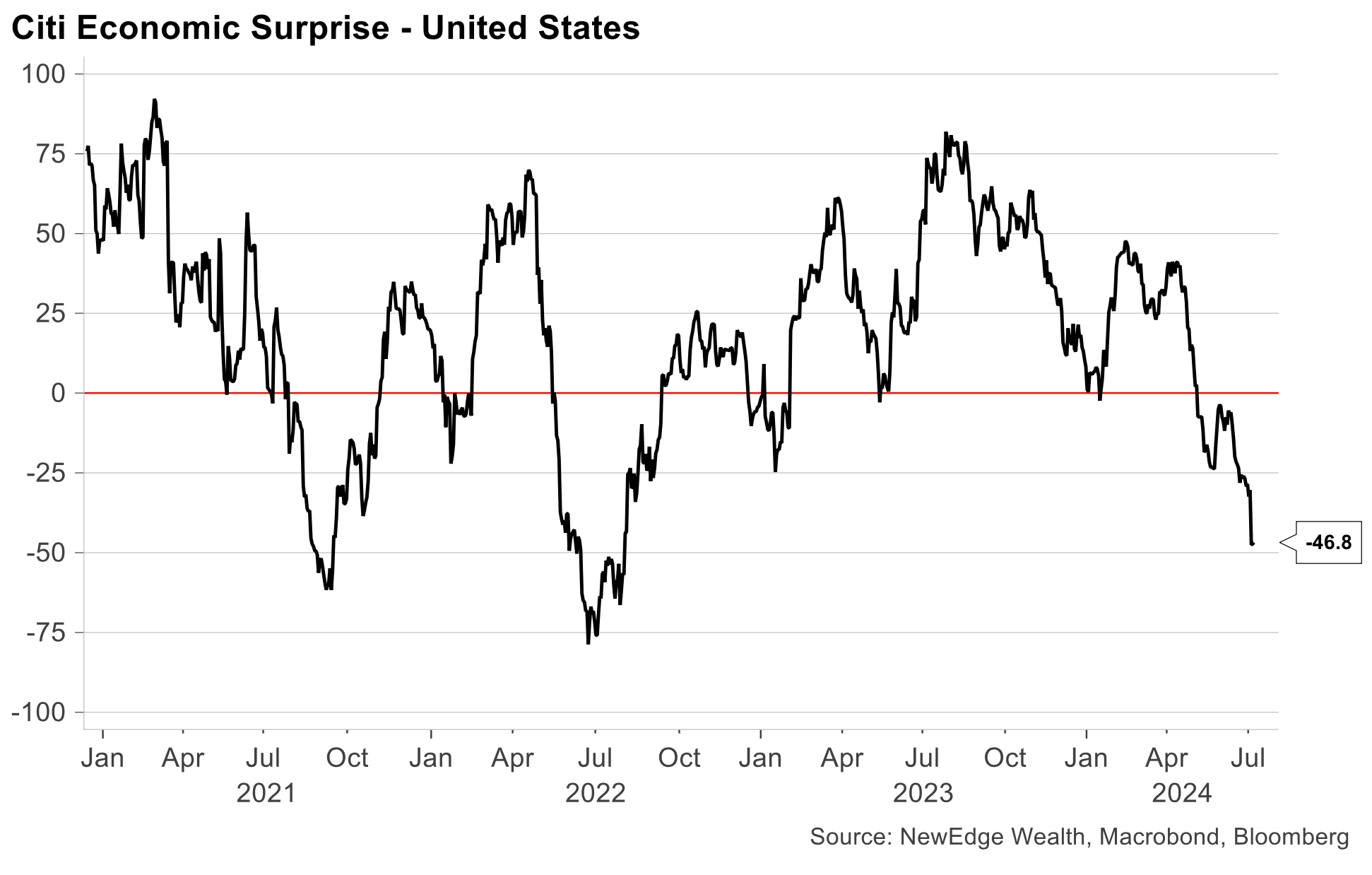

В последний раз индекс экономических сюрпризов был настолько отрицательным в 2022 году, когда прогнозы ВВП были существенно снижены:

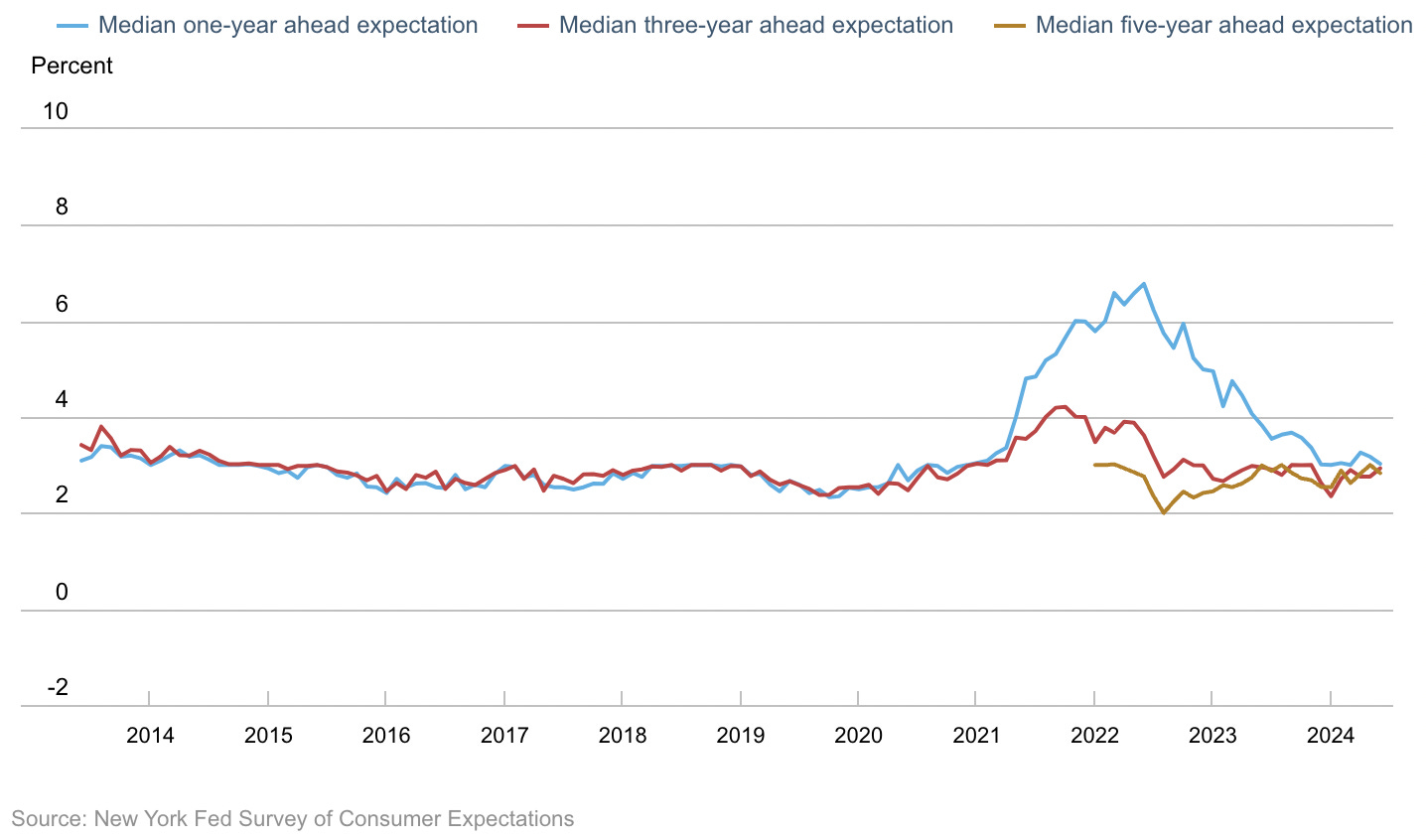

Потребительские ожидания снизились в отношении 1- (с 3,2% до 3%) и 5-летней инфляции (с 3% до 2,8%) при одновременном повышении в отношении 3-летней инфляции (с 2,8% до 2,9%):

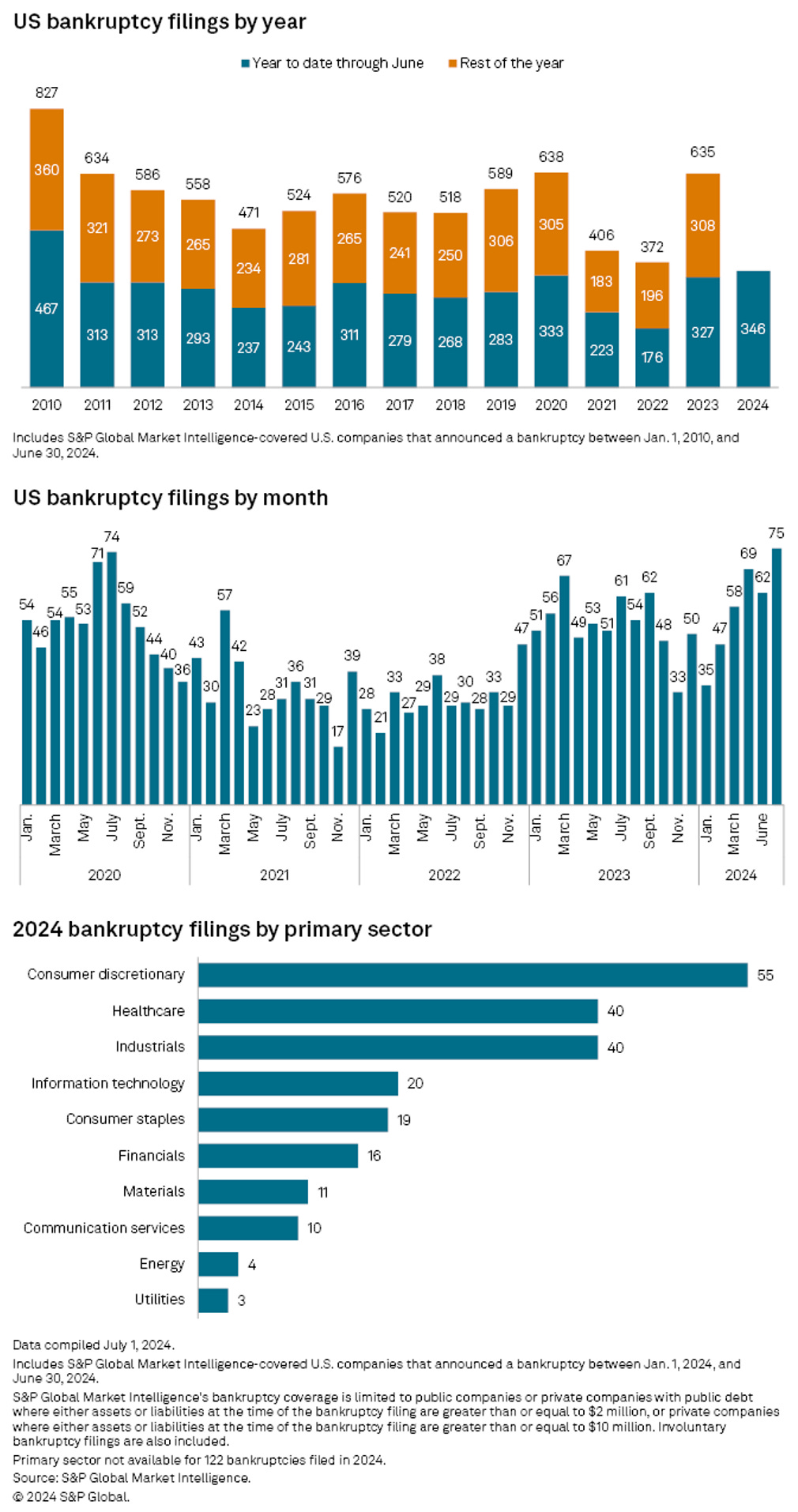

Июнь ознаменовался историческим всплеском числа заявлений о банкротстве корпораций в США: их количество оказалось самым высоким за один месяц, по крайней мере, с начала 2020 года, и превысило полугодовалые показатели за последние 10 лет:

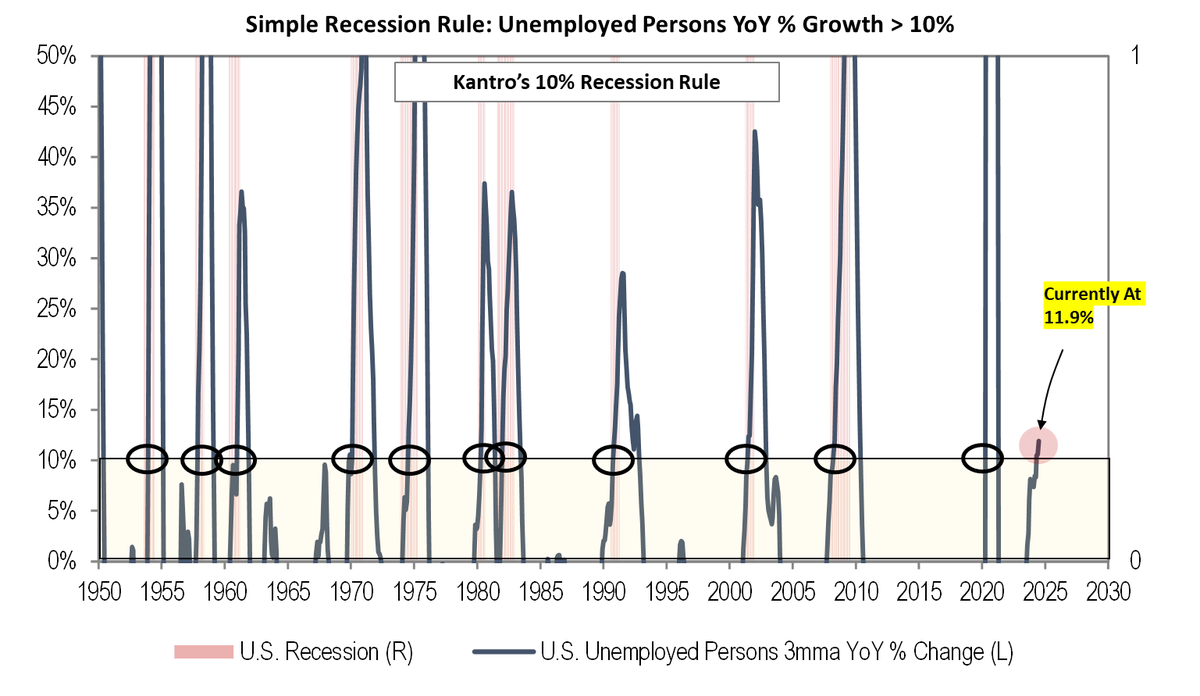

"Правило 10%" (которое гласит, что количество безработных, увеличивающееся в годовом исчислении на 10+%, сигнализирует о предстоящей рецессии), достигло 11,9%, третий месяц подряд превышая 10%:

Что делают другие?

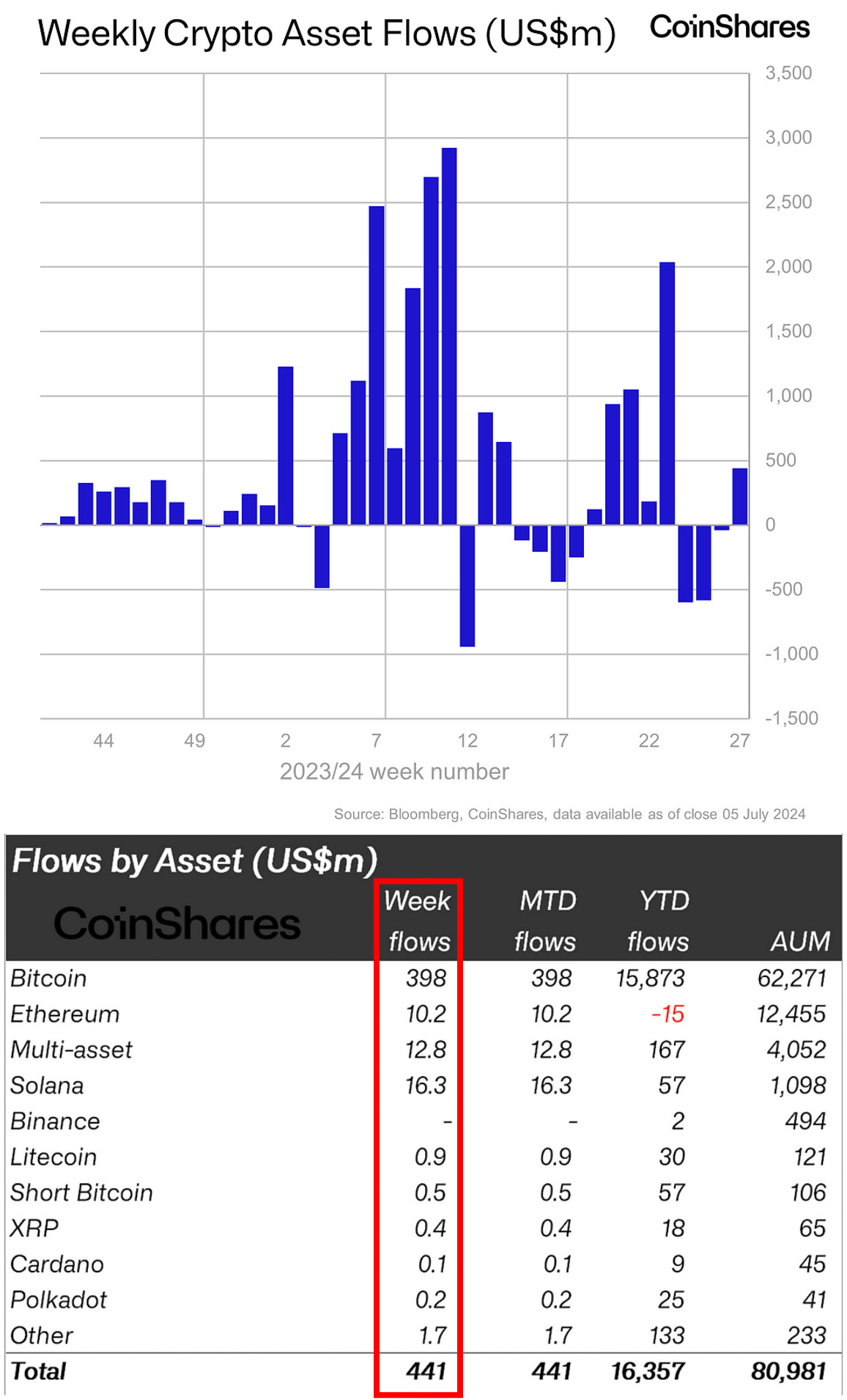

Приток средств в криптовалюты составил +$398 млн за последнюю неделю, но на биткоин пришлось 90% (что меньше значений предыдущих недель) от общего притока, поскольку инвесторы предпочли вложить средства в более широкий набор альткоинов:

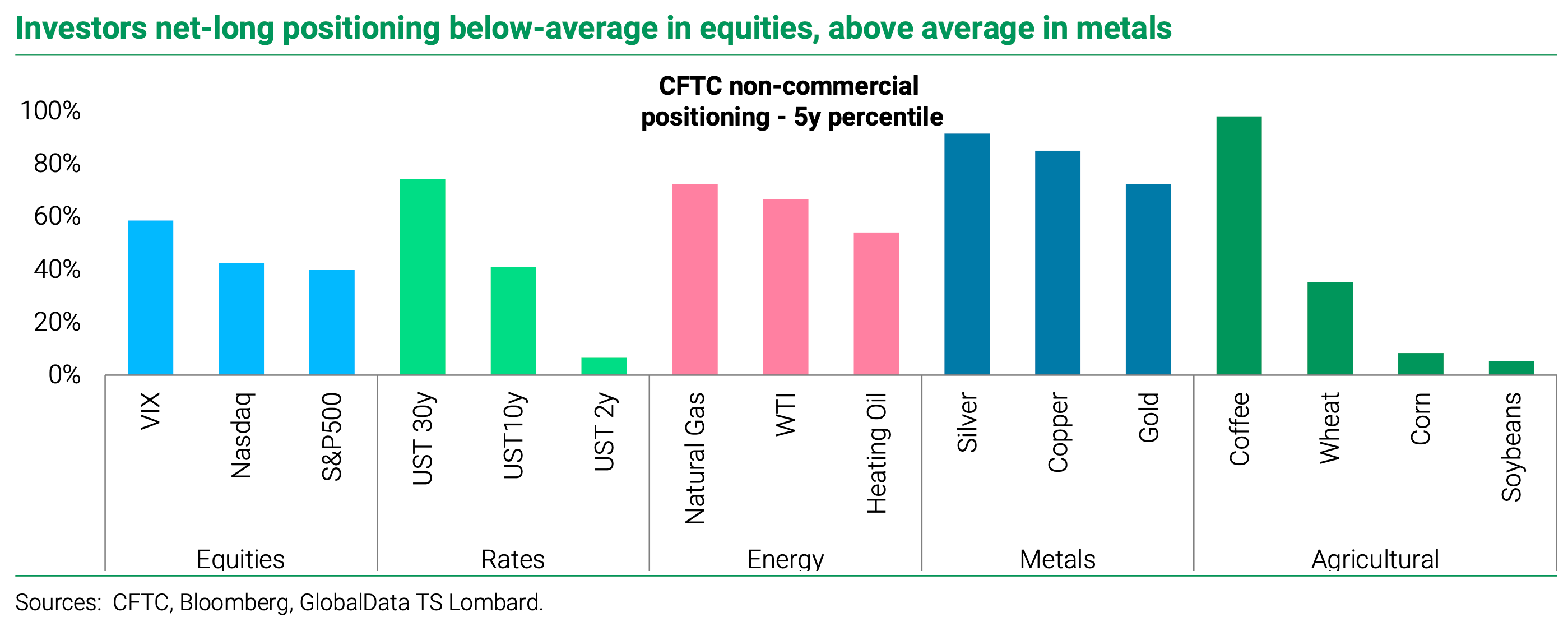

Данные CFTC показывают, что позиционирование инвесторов по основным фондовым индексам США немного ниже среднего. В секторе фиксированного дохода инвесторы предпочитают 30-летние облигации 10-летним, а позиционирование по 2-летним облигациям остаётся коротким. В секторе сырьевых товаров предпочтение отдается металлам, а не энергетике и сельскому хозяйству (за исключением кофе):

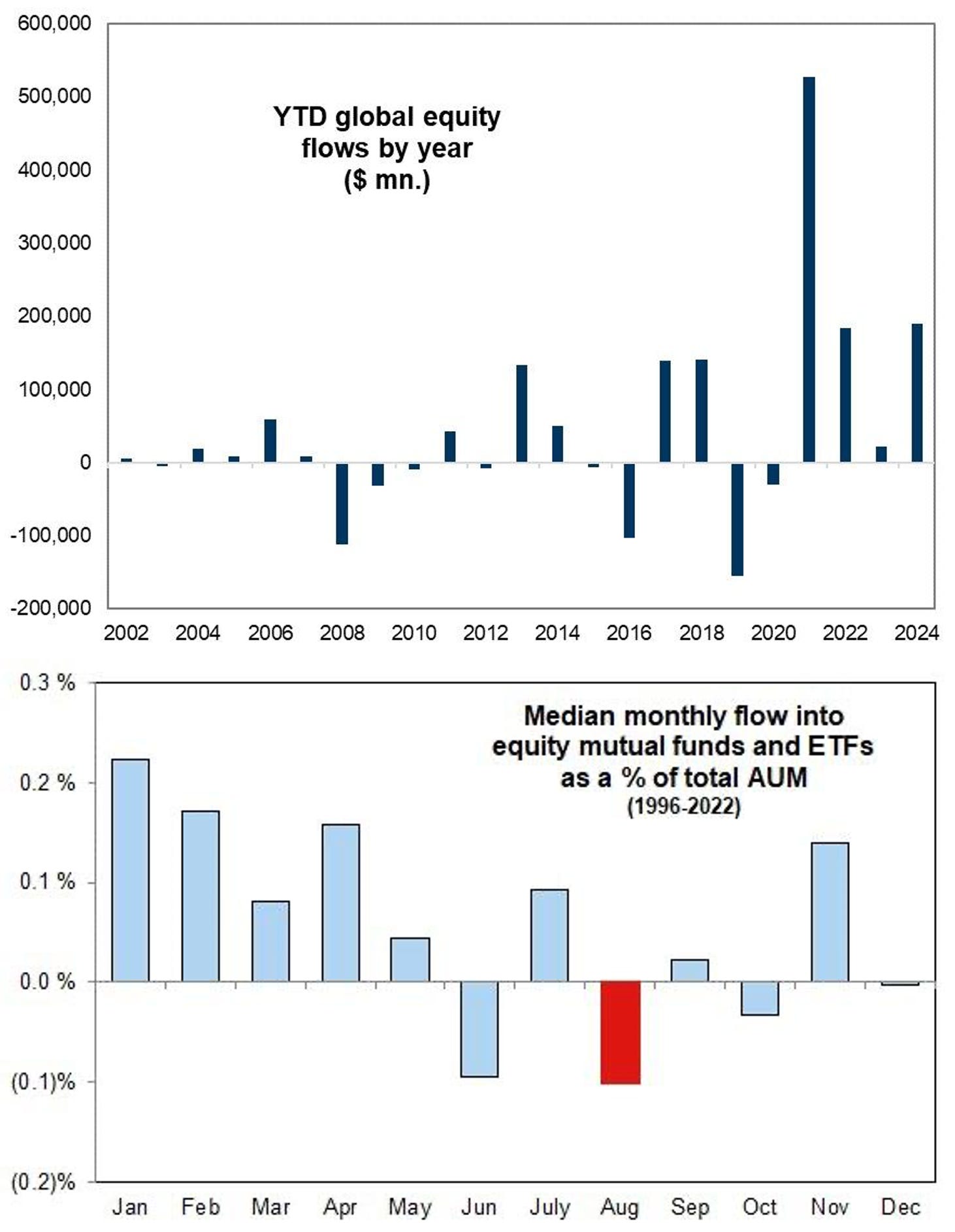

В первом полугодии ETF и взаимные фонды акций получили второй по величине приток средств за всю историю в размере +$231 млрд. Сезонно, ситуация меняется в августе, т.к. август - худший месяц в году для притока средств в фонды акций:

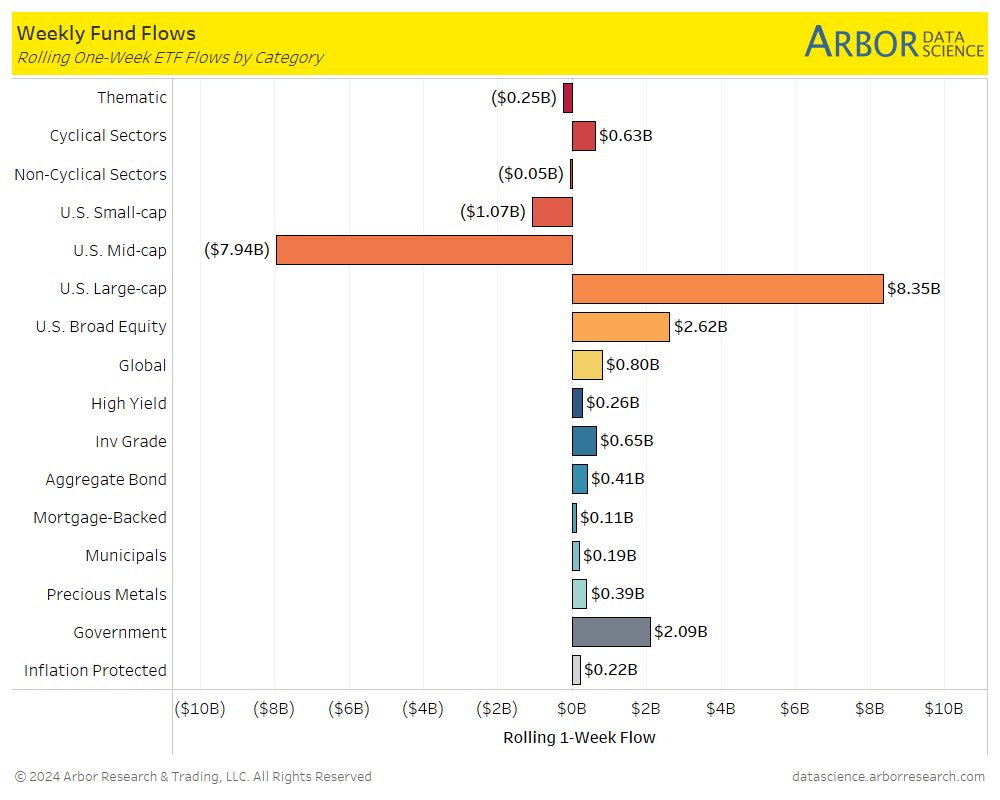

За прошедшую неделю наблюдался огромный приток средств в фонды акций США с крупной капитализацией (+$8,35 млрд); совершенно противоположная ситуация наблюдалась в фондах акций США с средней капитализации (-$7,94 млрд). В фонды государственных облигаций поступило чуть более +$2 млрд:

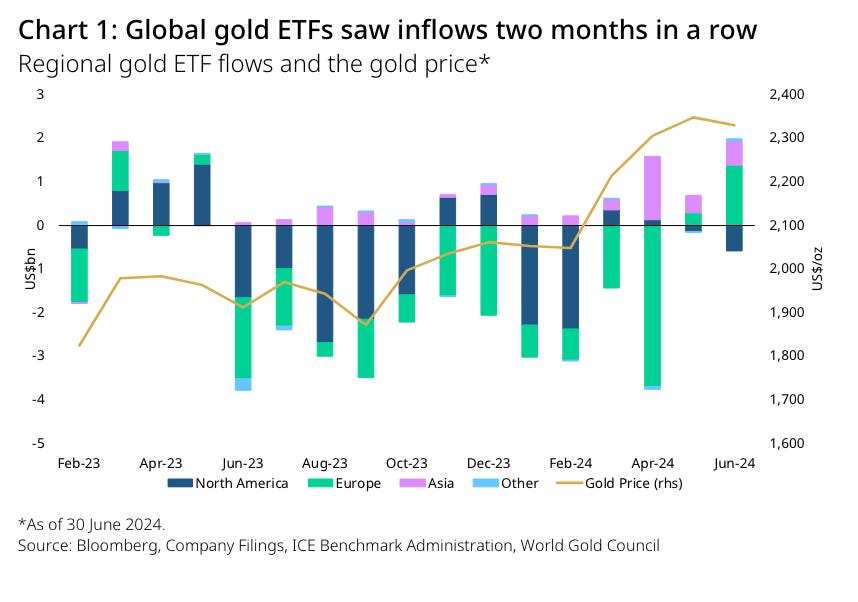

В первом полугодии отток средств из ETF на золото составил почти -$7 млрд. Однако, тенденция меняется: в июне ETF сообщили о втором подряд месяце притока средств (+$1,4 млрд) за счет европейских и азиатских фондов:

Институциональные инвесторы

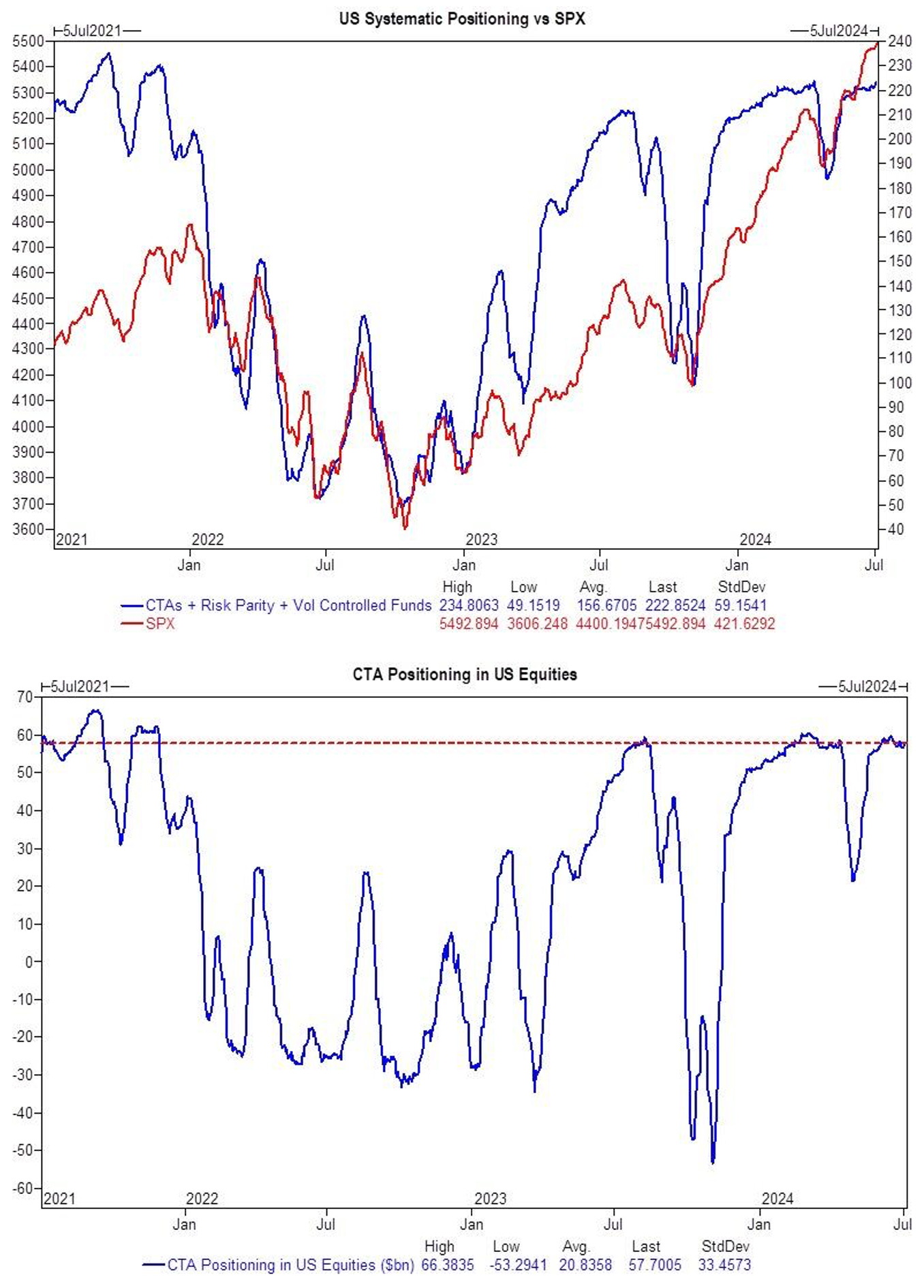

Позиционирование CTA в акциях США остаётся повышенным. Индекс S&P 500 не корректировался серьёзно за последние месяцы, что создаёт ассиметричные возможности для продажи:

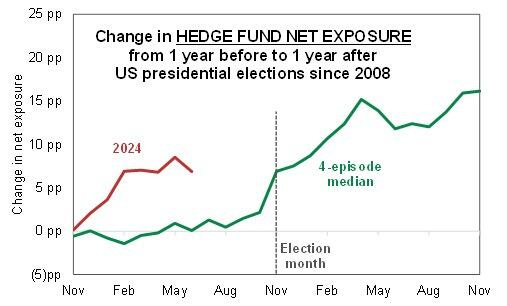

Чистое позиционирование хедж-фондов обычно низкое в преддверии выборов, а затем быстро восстанавливается, но текущее чистое позиционирование хедж-фондов выше среднего значения в преддверии выборов:

Индексы

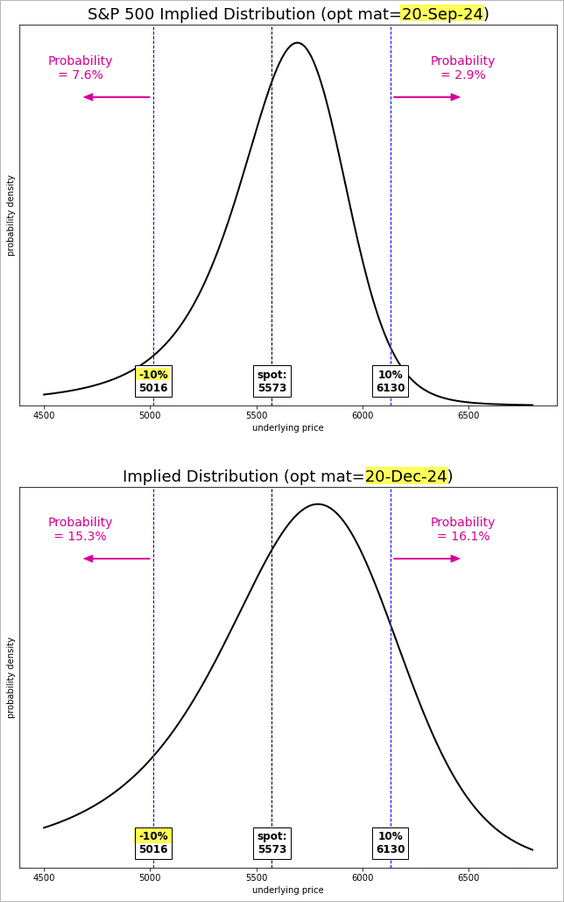

Подразумеваемая опционами вероятность 10% коррекции S&P 500 к концу сентября составляет менее 8%. Это хорошая новость для тех, кто хочет захеджироваться от падения.

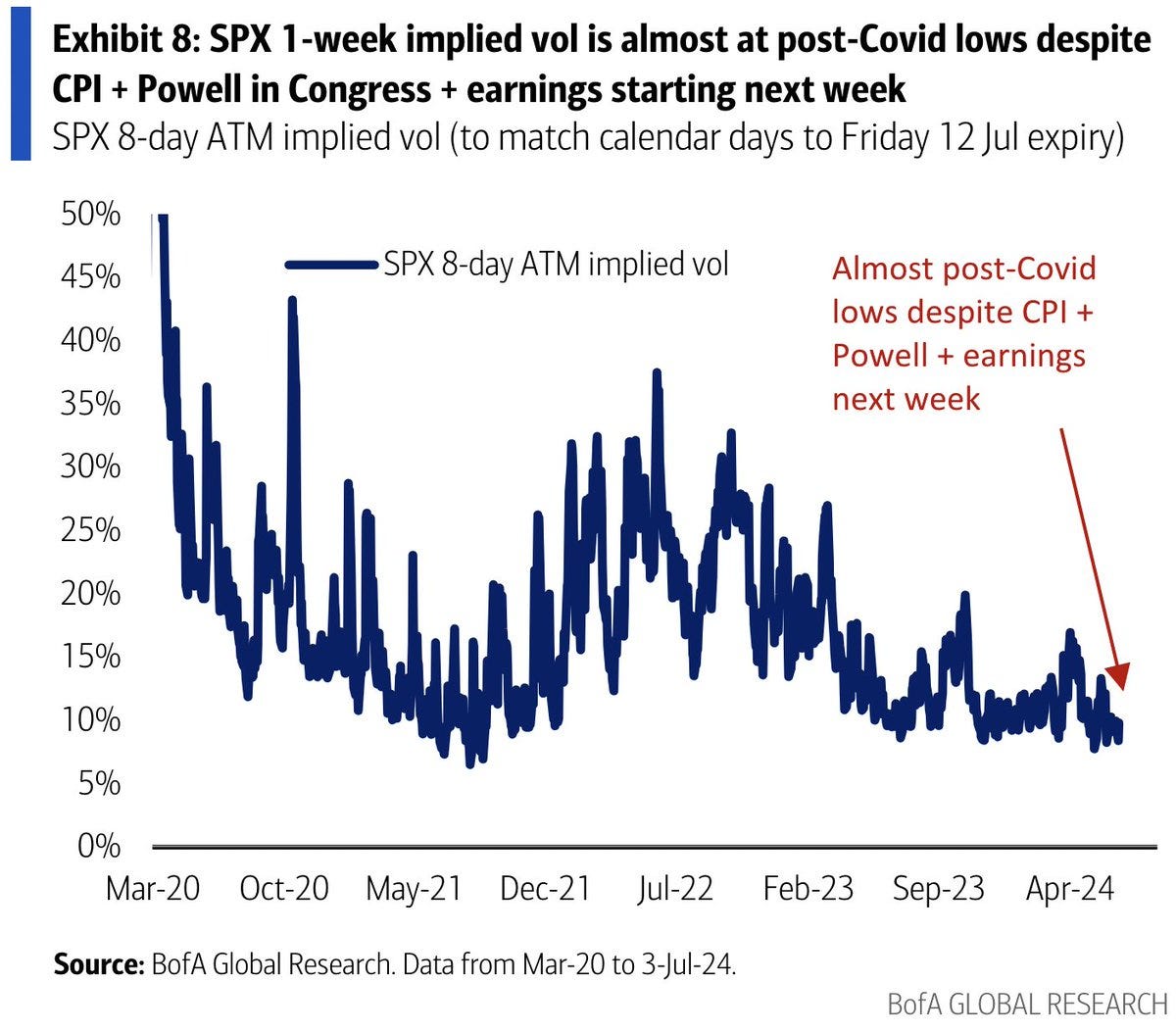

Подразумеваемая опционами волатильность индекса S&P 500 почти на минимумах, несмотря на то, что на этой неделе выходят данные об инфляции, Пауэлл выступает в Конгрессе и сезон отчётности начинается на этой неделе:

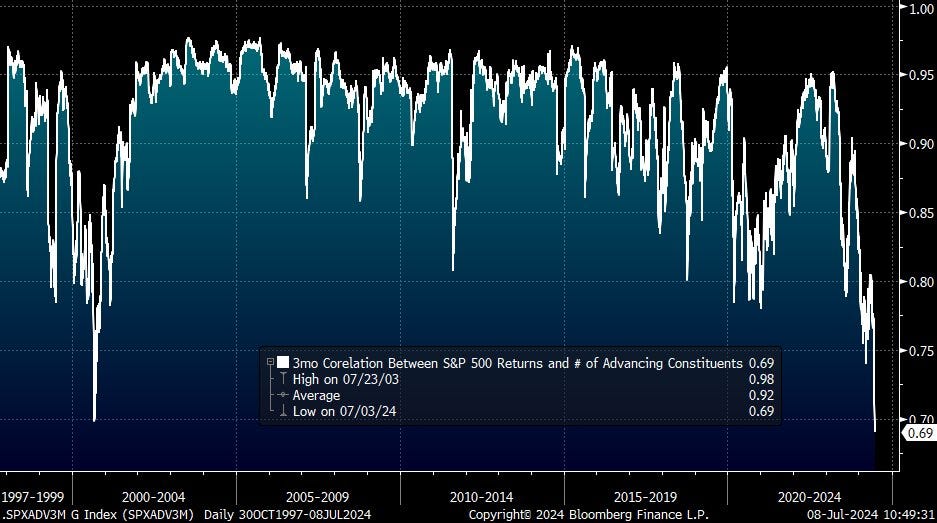

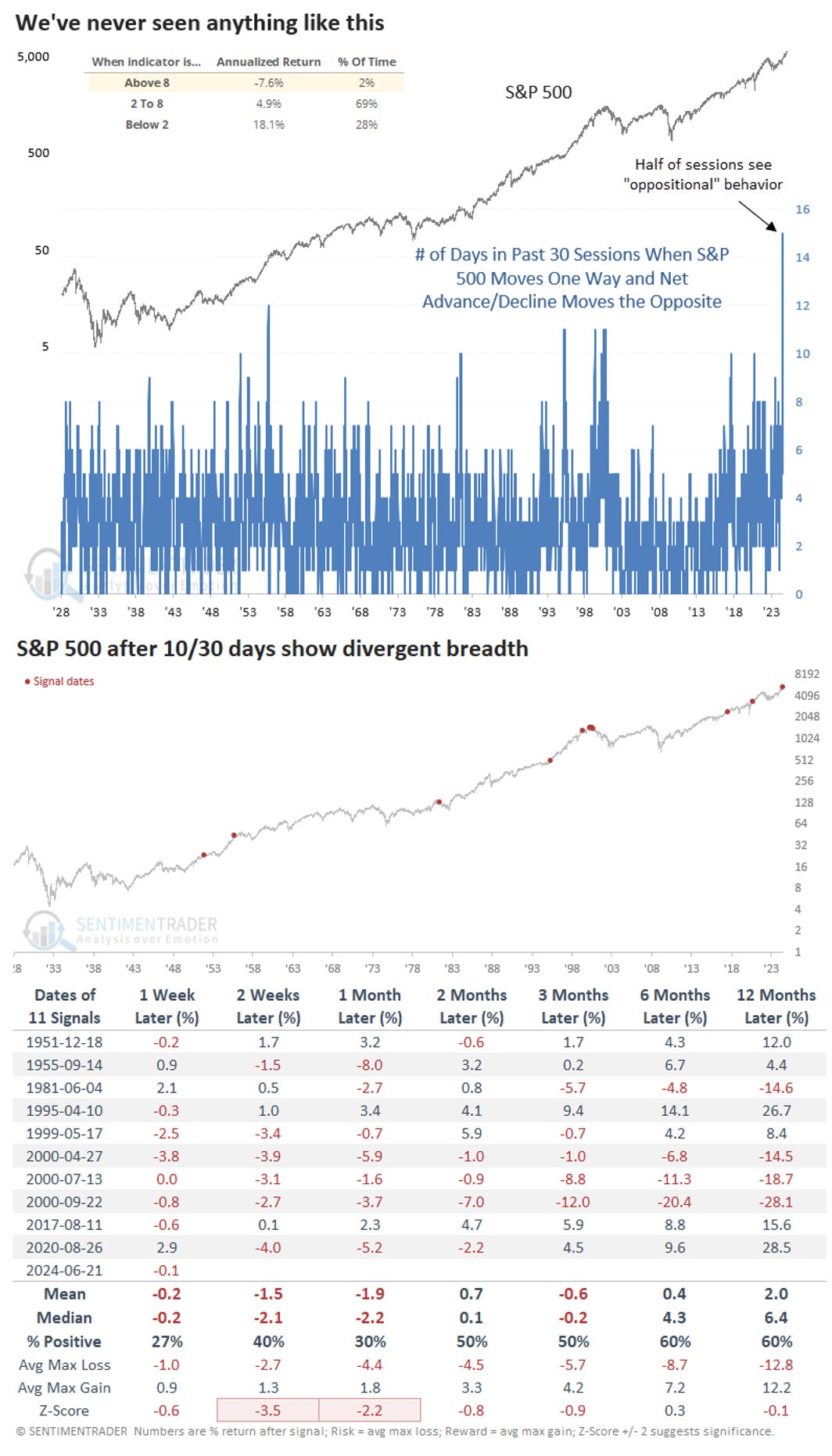

Трехмесячная корреляция между S&P 500 и количеством растущих акций в индексе упала ниже минимума "пузыря доткомов".

Сильнее, чем когда-либо с 1928 года, индекс S&P 500 движется в противоположную сторону от большинства его акций. Последующая доходность в ближайший месяц подобного феномена являлась отрицательной:

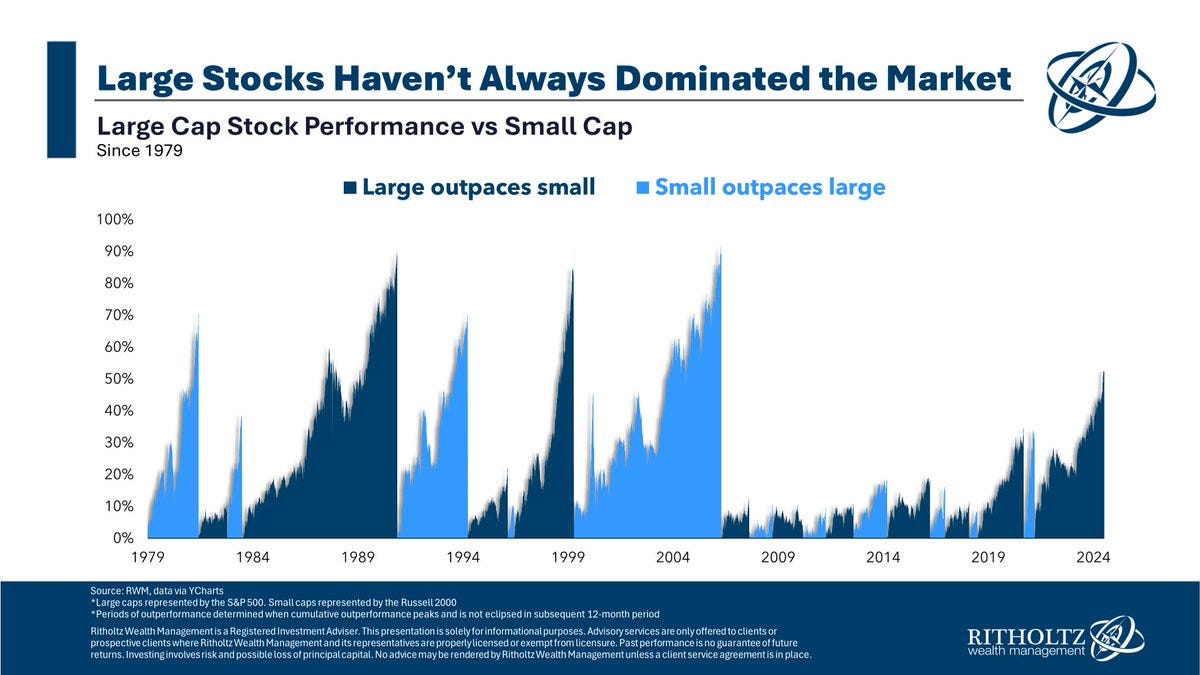

С 1979 года малые акции опережали крупные в 42% случаев, в основном когда ФРС снижала ставки:

EPS

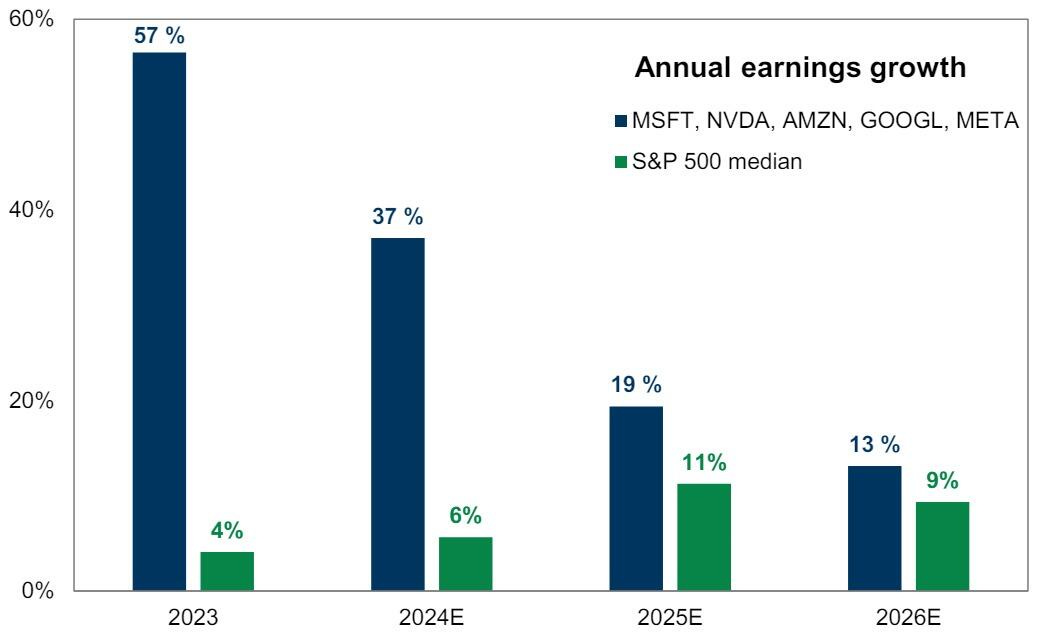

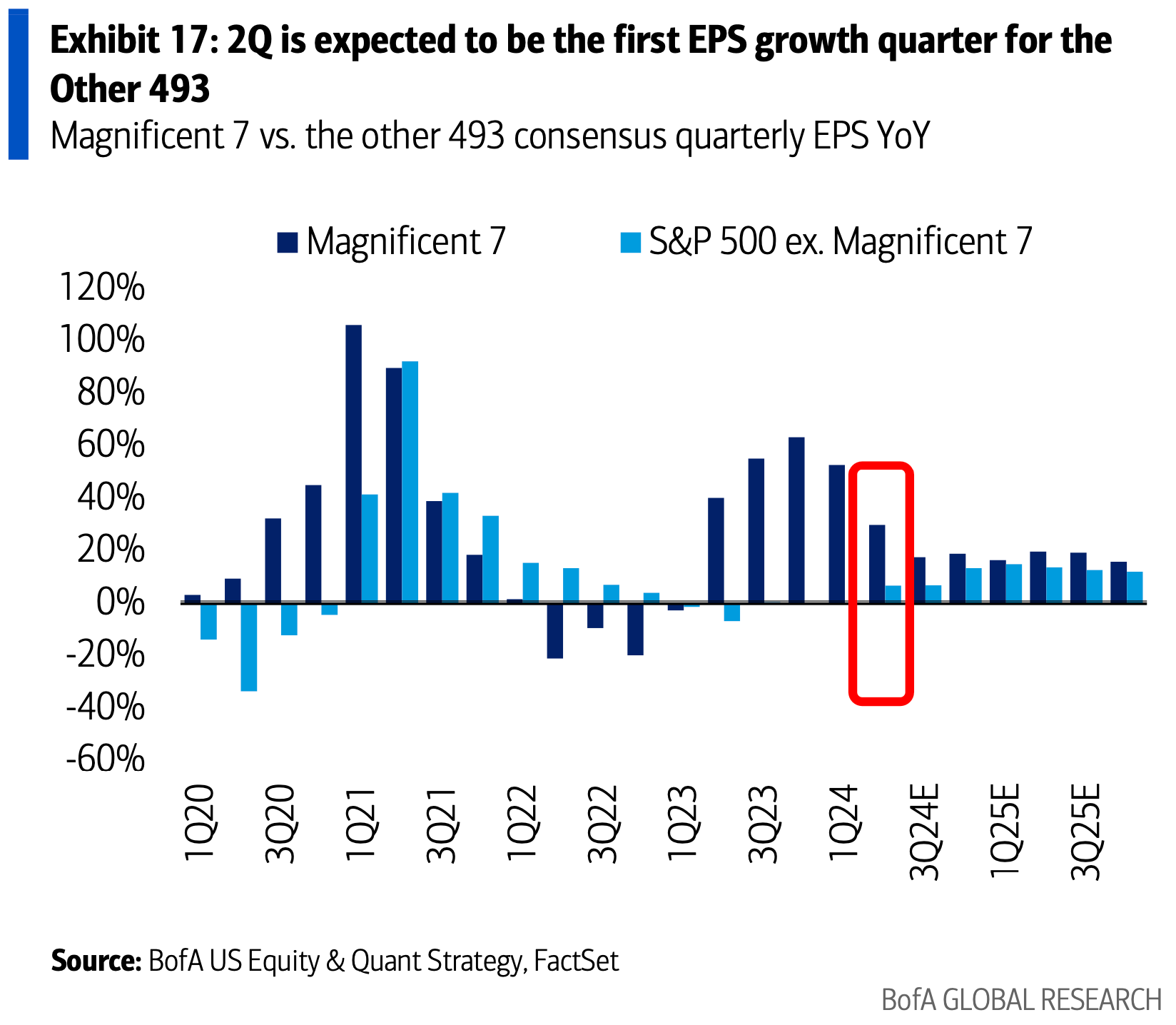

Вероятно, премия за рост прибыли между крупнейшими компаниями и медианными компаниями индекса S&P 500, сократится, т.к. ожидается, что 2 квартал станет первым кварталом роста EPS для нижних 493 компаний индекса S&P 500 с 4кв22, в то время как рост для топ-7 компаний, как ожидается, будет замедляться вплоть до 3 квартала:

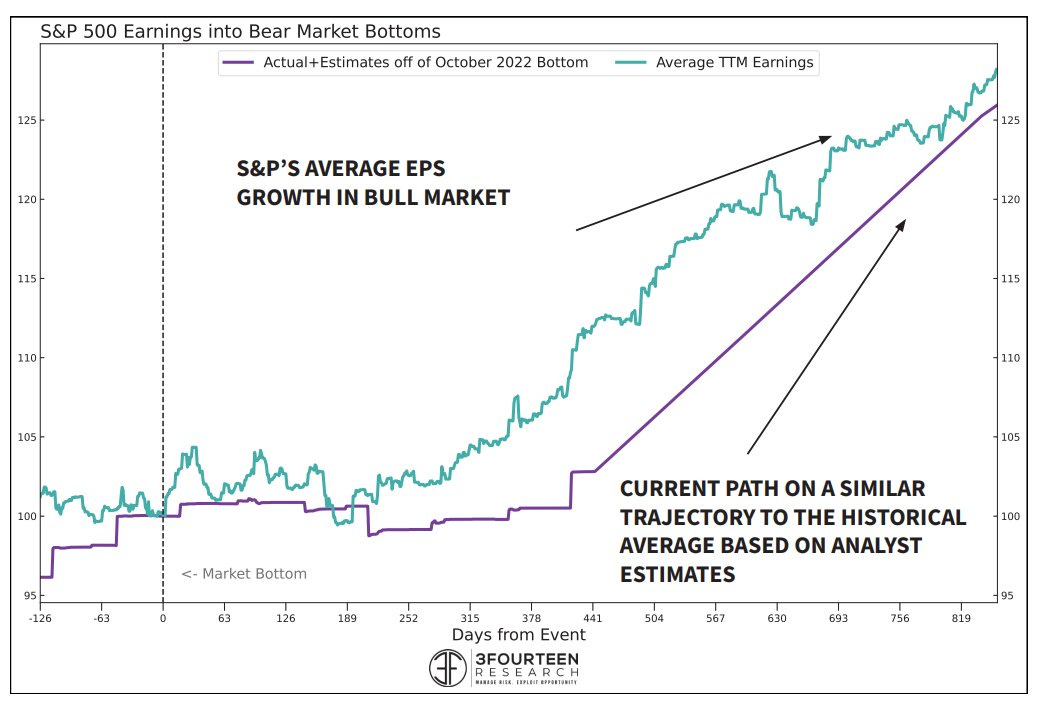

Оценки роста прибыли кажутся завышенными, но на самом деле, они соответствуют остальным бычьим рынкам:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers