Разное

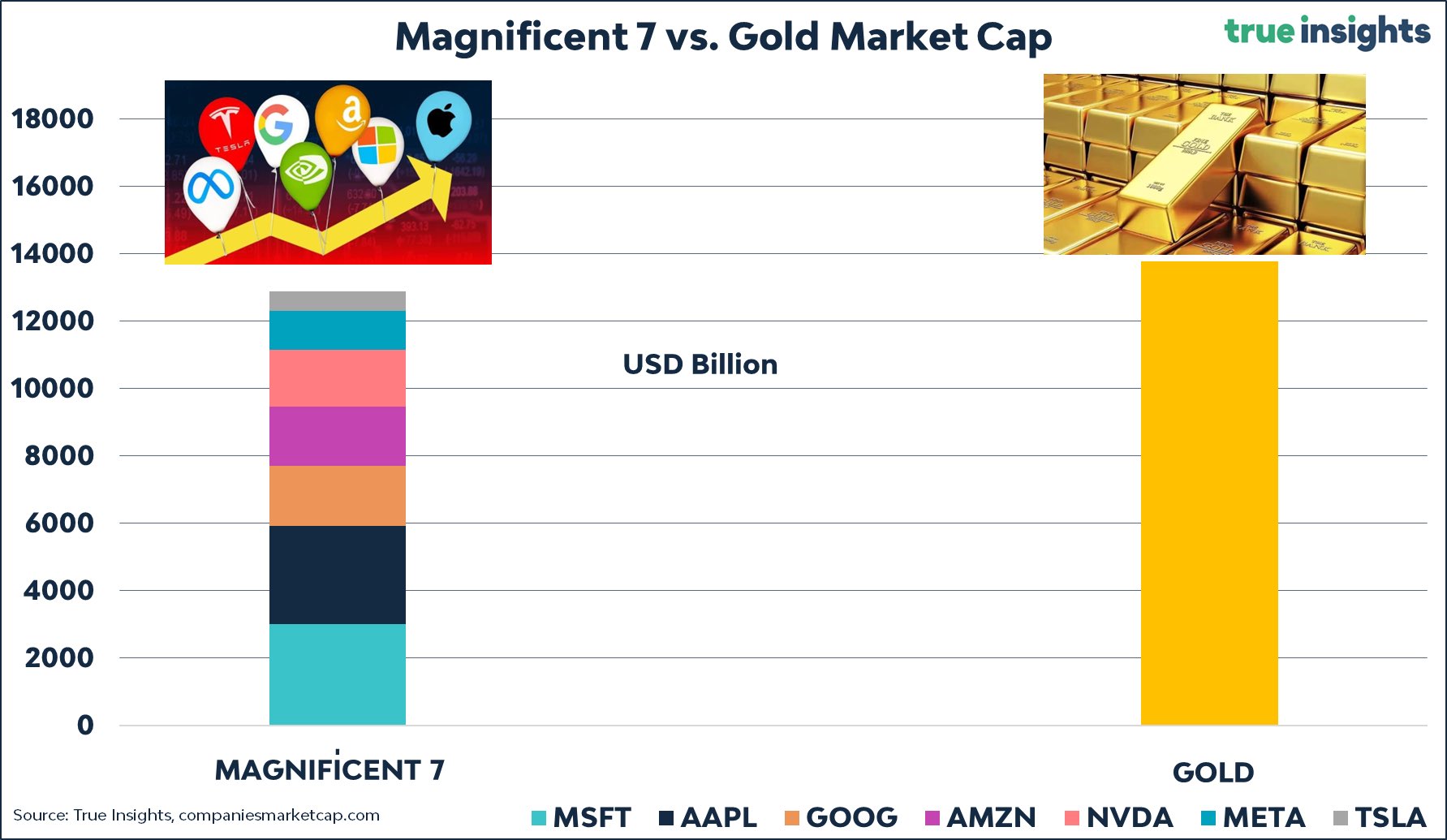

Рыночная капитализация акций "Великолепной семёрки" почти сравнялась с капитализацией всего золота:

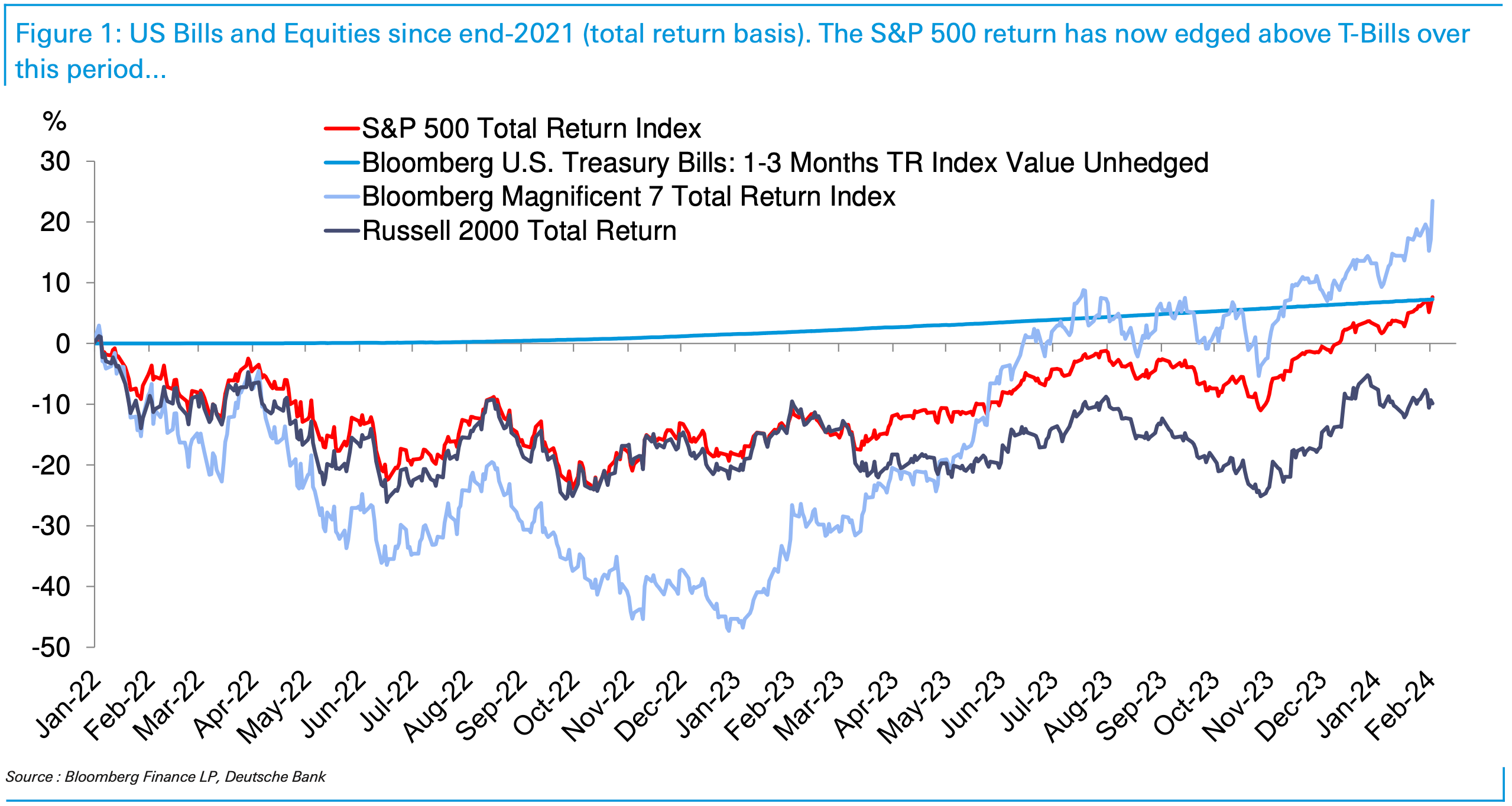

Американские акции, наконец, превысили доходность наличных денег в этом цикле повышения ставок:

Макро

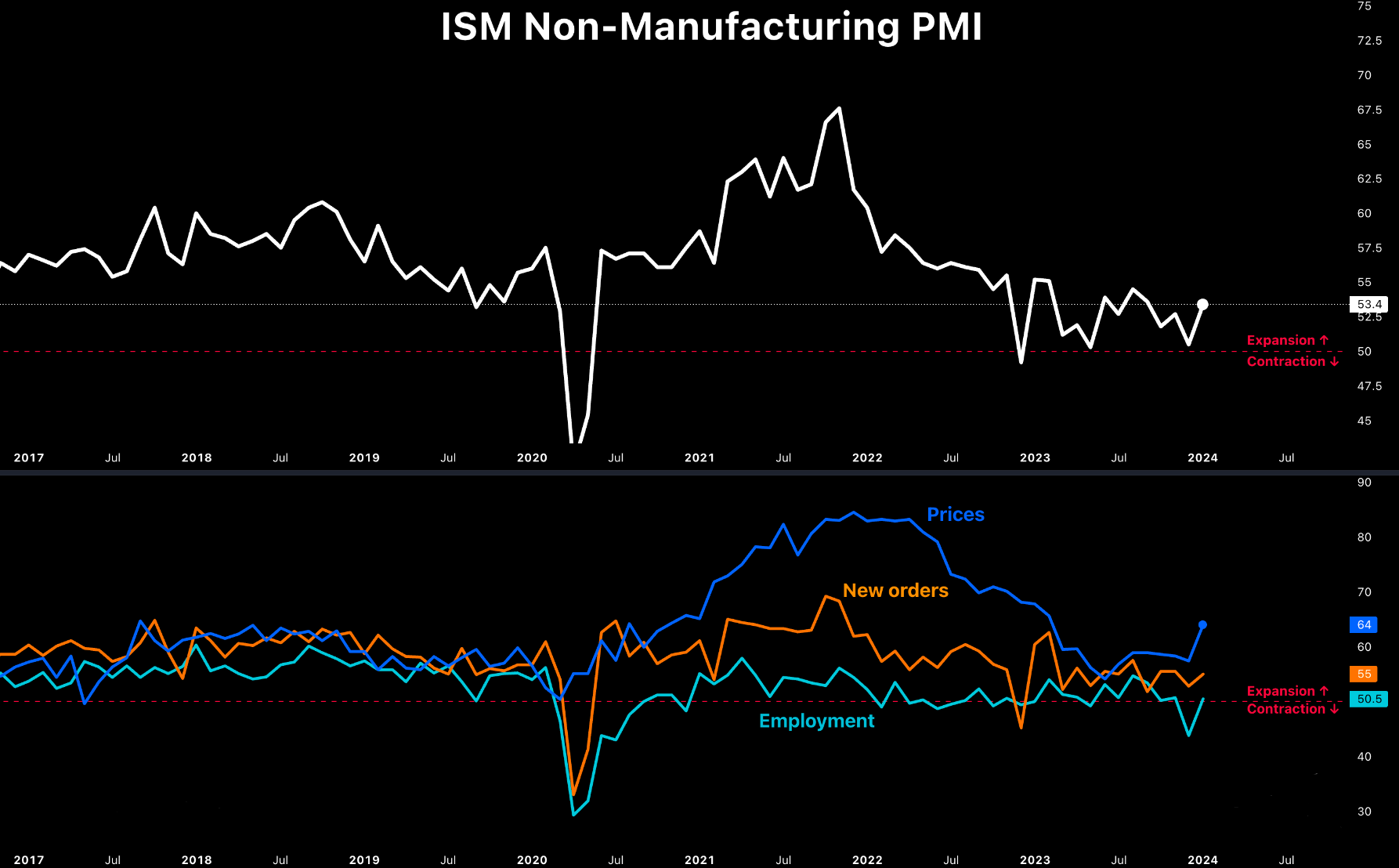

Индекс деловой активности в сфере услуг от ISM вырос в январе больше, чем ожидалось, увеличившись до 53,4 (консенсус 52, 50,5 ранее). Примечательно, что компонент уплаченных цен вырос до 11-месячного максимума, что отражает инфляционное давление, вызванное повышением цен на доставку и сырьевые товары:

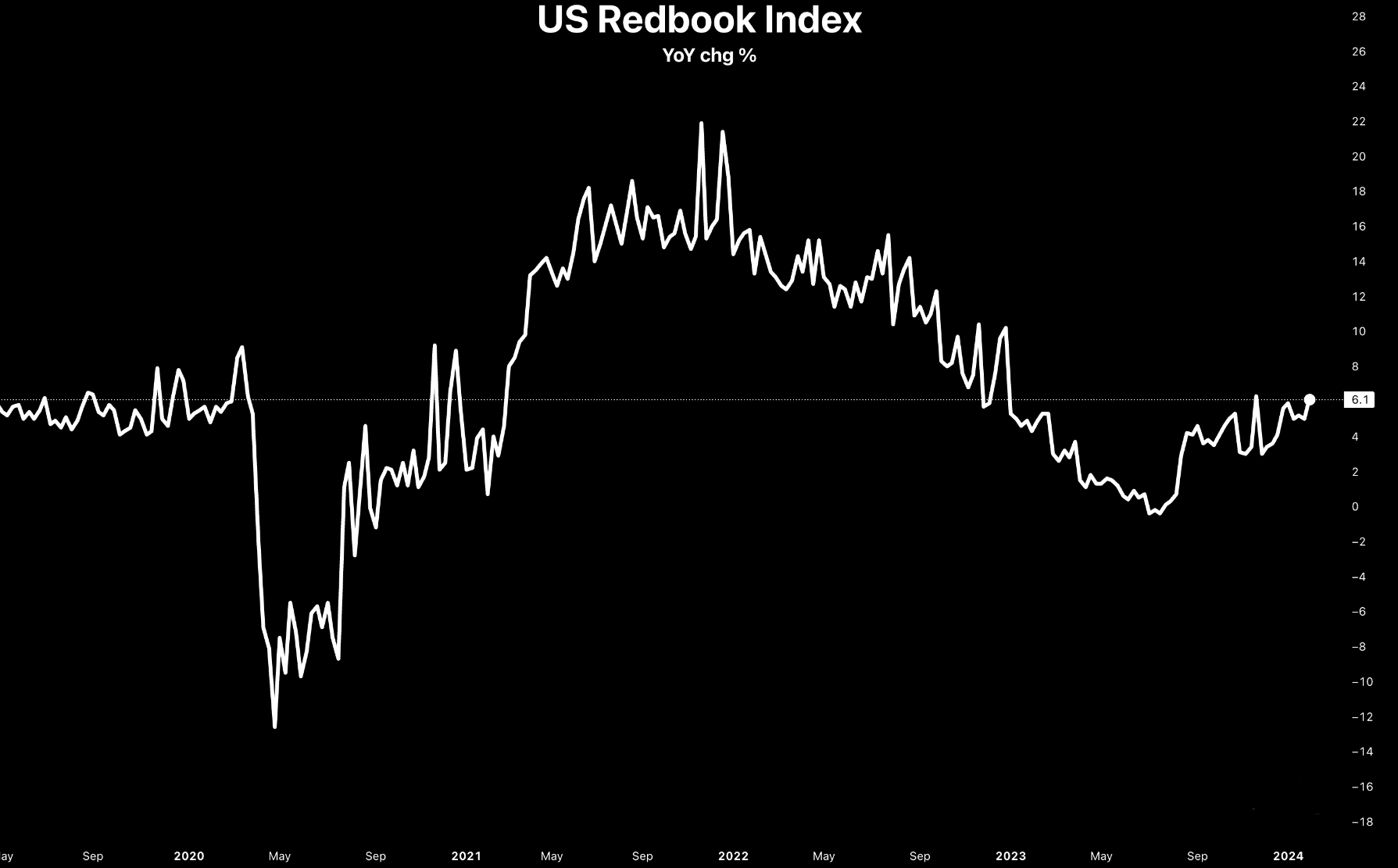

Рост розничных продаж продолжается, поскольку индекс Redbook вырос на +6,1% в годовом исчислении за неделю, закончившуюся 3 февраля:

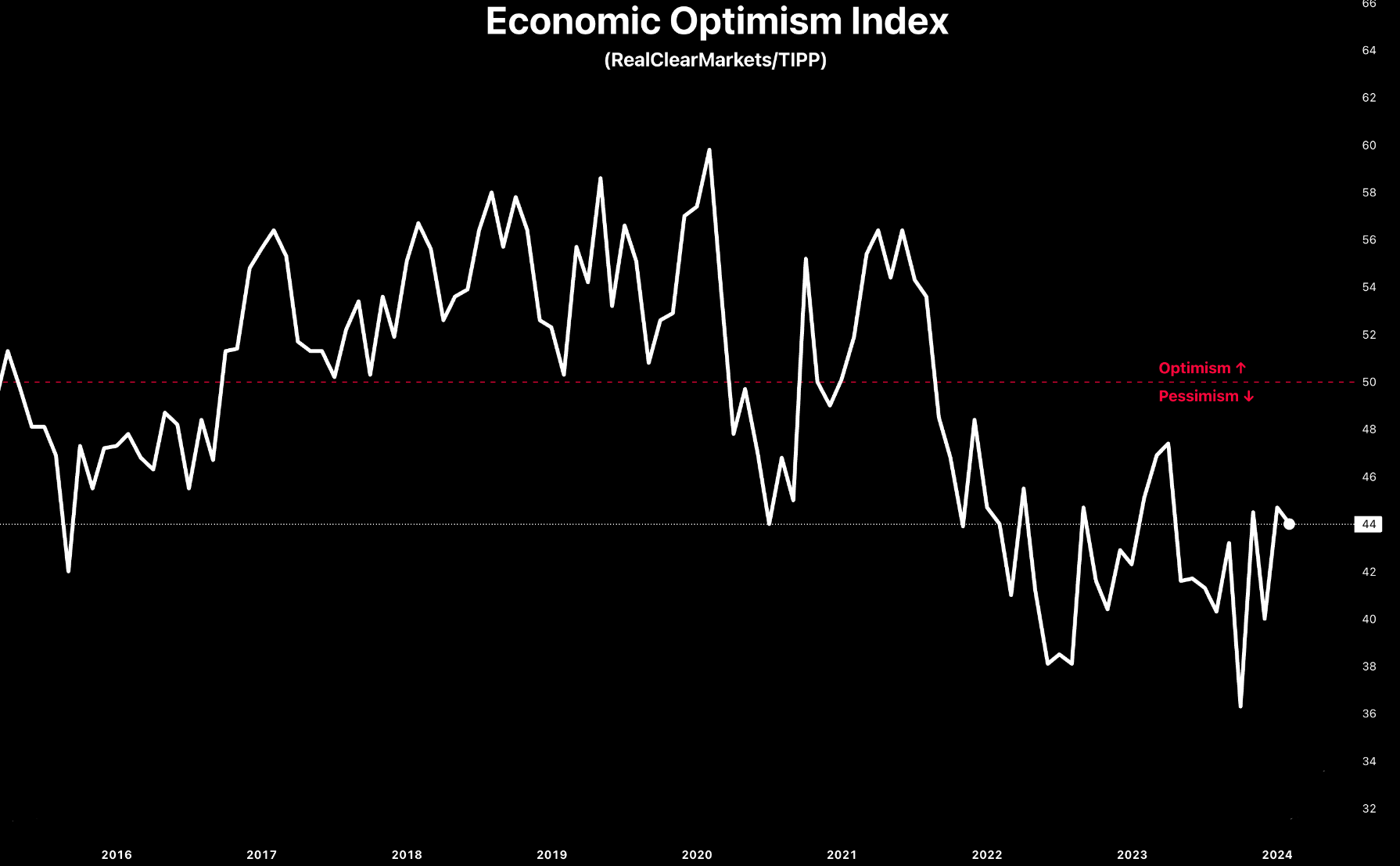

Индекс экономического оптимизма снизился в феврале до значения 44 (консенсус 47,2). Это был 30-й показатель подряд ниже 50, указывающий на сохраняющийся пессимизм:

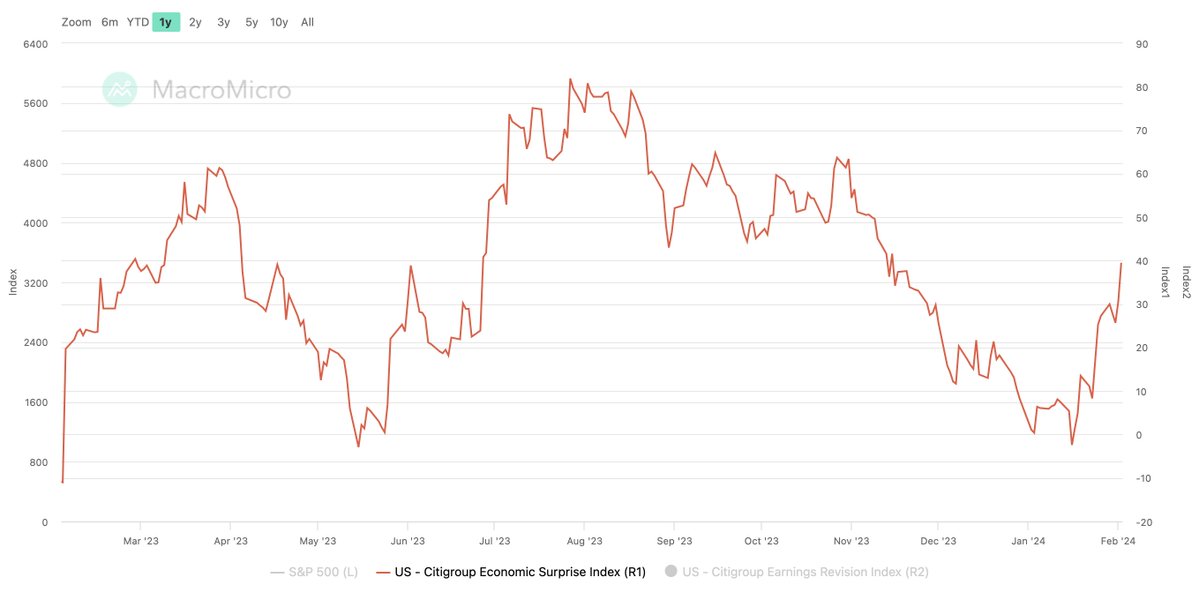

Индекс экономических сюрпризов Citi находится на самом высоком уровне с ноября:

Что делают другие?

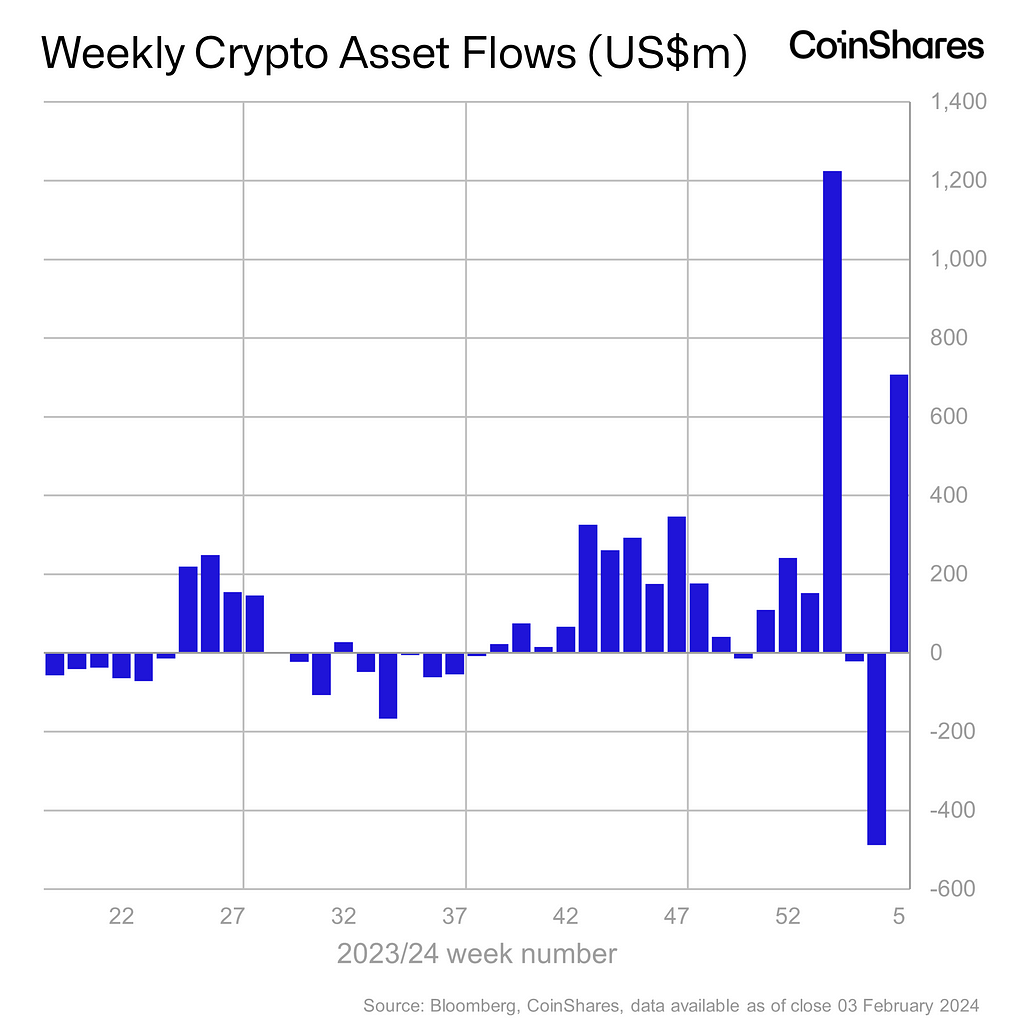

На прошлой неделе приток средств в криптовалюты составил +$708 млн, в результате чего с начала года приток составил +1,6 млрд:

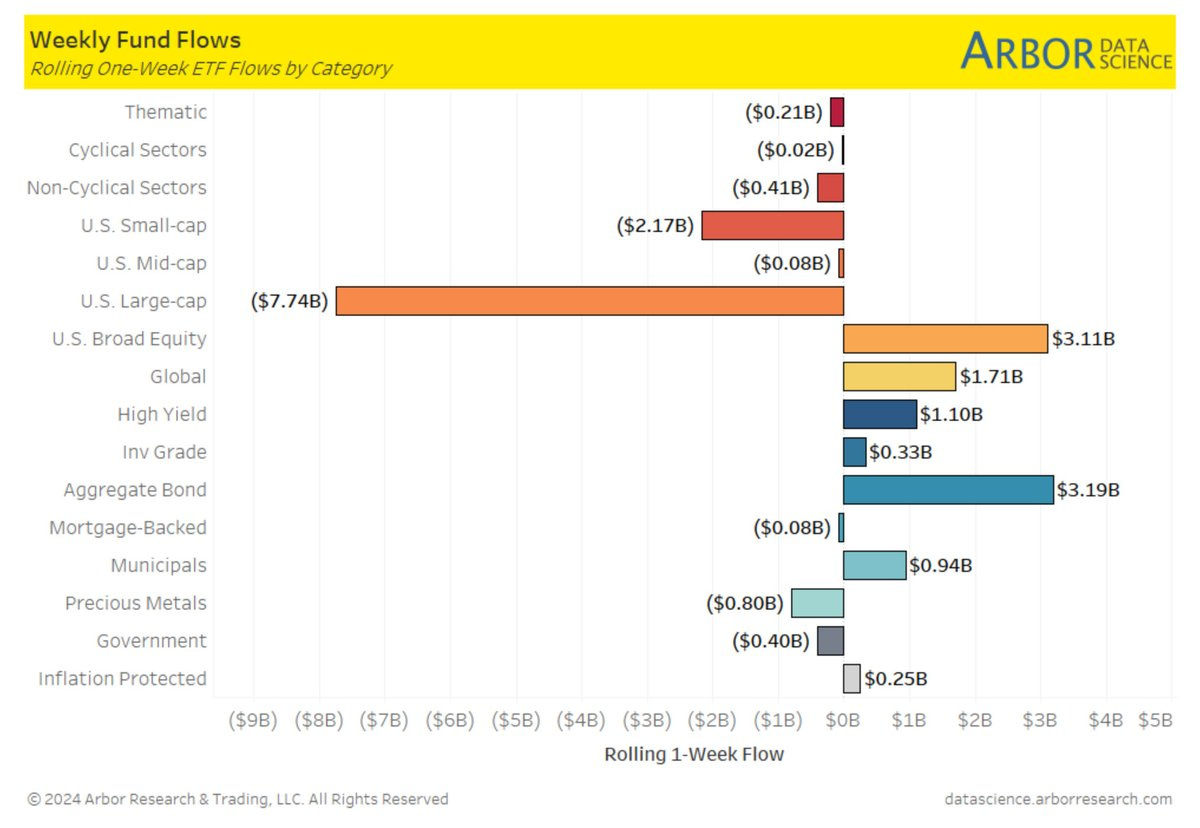

За прошедшую неделю отток средств из ETF акций крупной капитализации в США составил почти -$7,8 млрд; приток средств в ETF облигаций инвестиционного рейтинга составил почти +$3,2 млрд, в то время как высокодоходные облигации и акции всего мира также вызвали значительный интерес инвесторов:

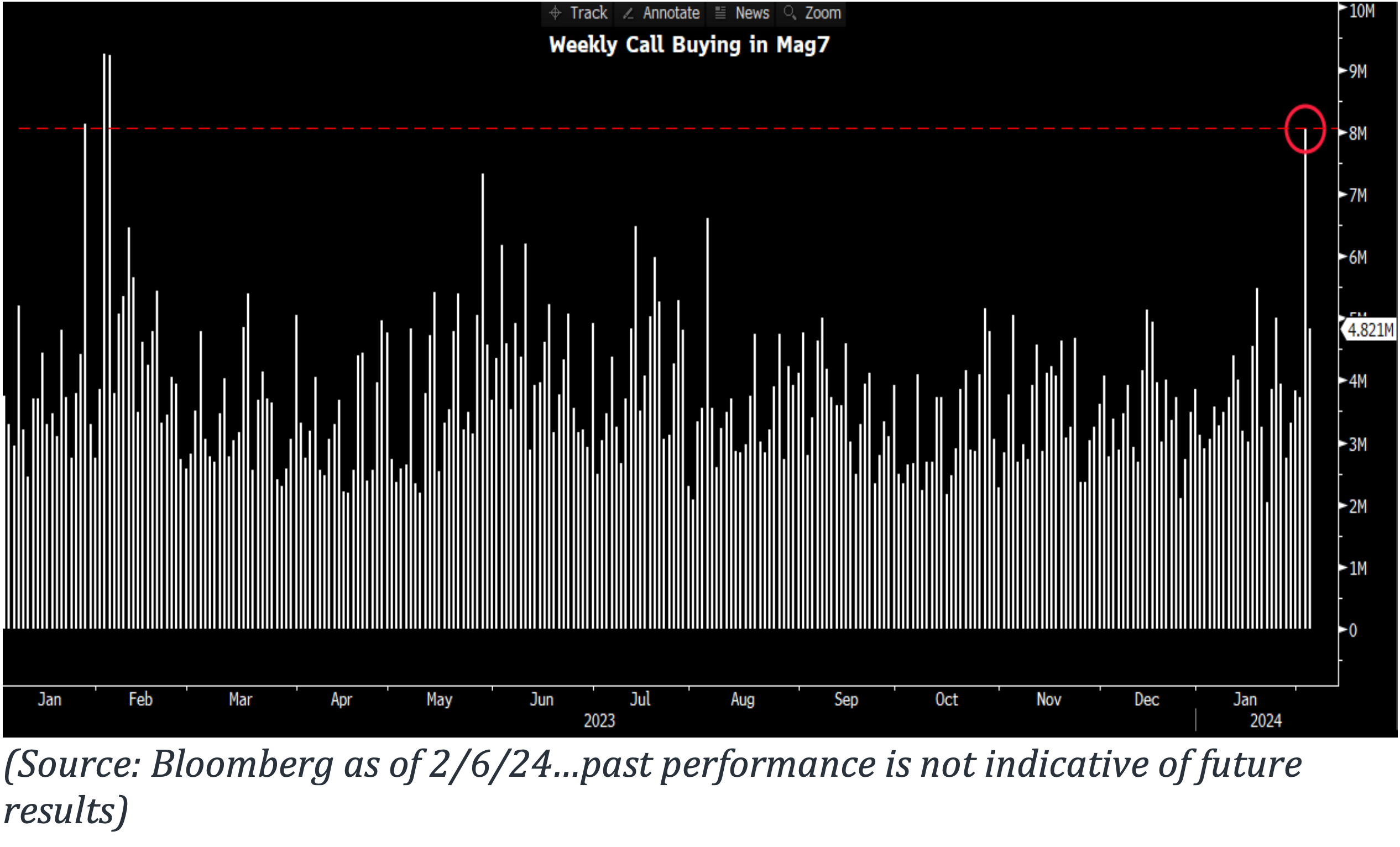

Покупки колл-опционов на акции "Великолепной семёрки" на прошлой неделе достигли уровней, невиданных со времен технологического ралли в начале 2023 года:

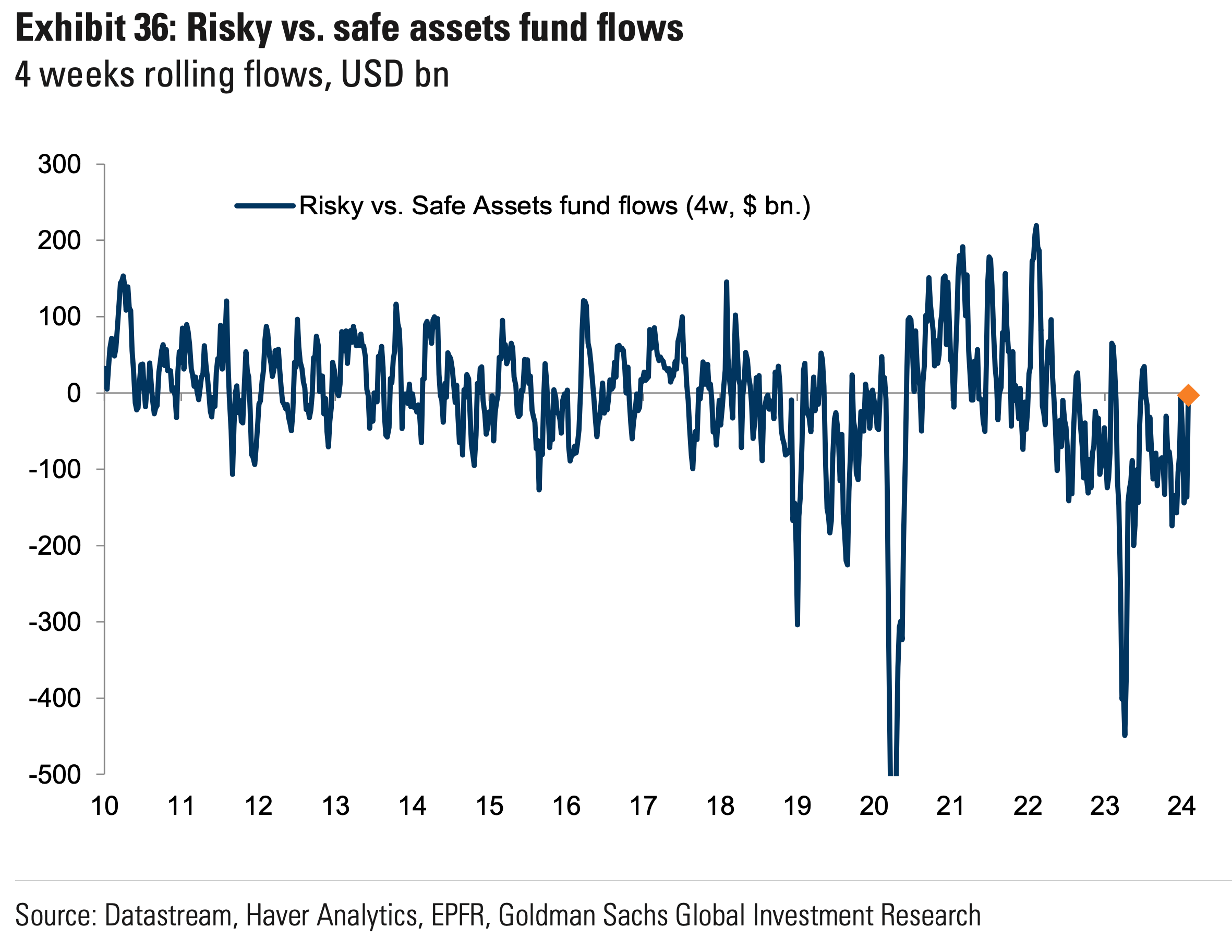

В последние недели приток средств в рискованные активы относительно безопасных восстановился:

Институциональные инвесторы

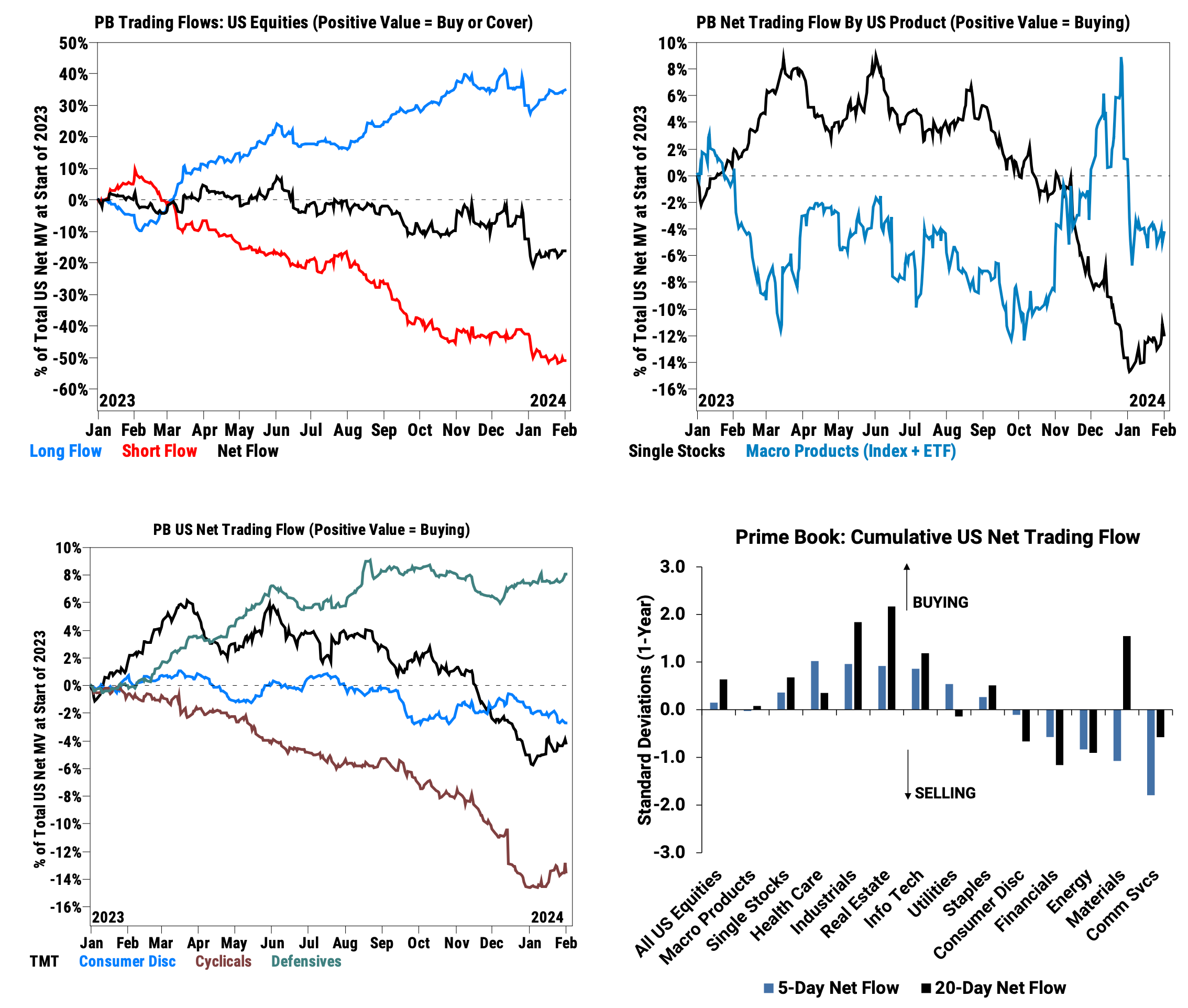

Хедж-фонды покупали акции секторов информационных технологий, здравоохранения, промышленности и недвижимости на прошлой неделе, в то время как продавали акции секторов услуг связи, энергетики, финансов и материалов:

Ритейл

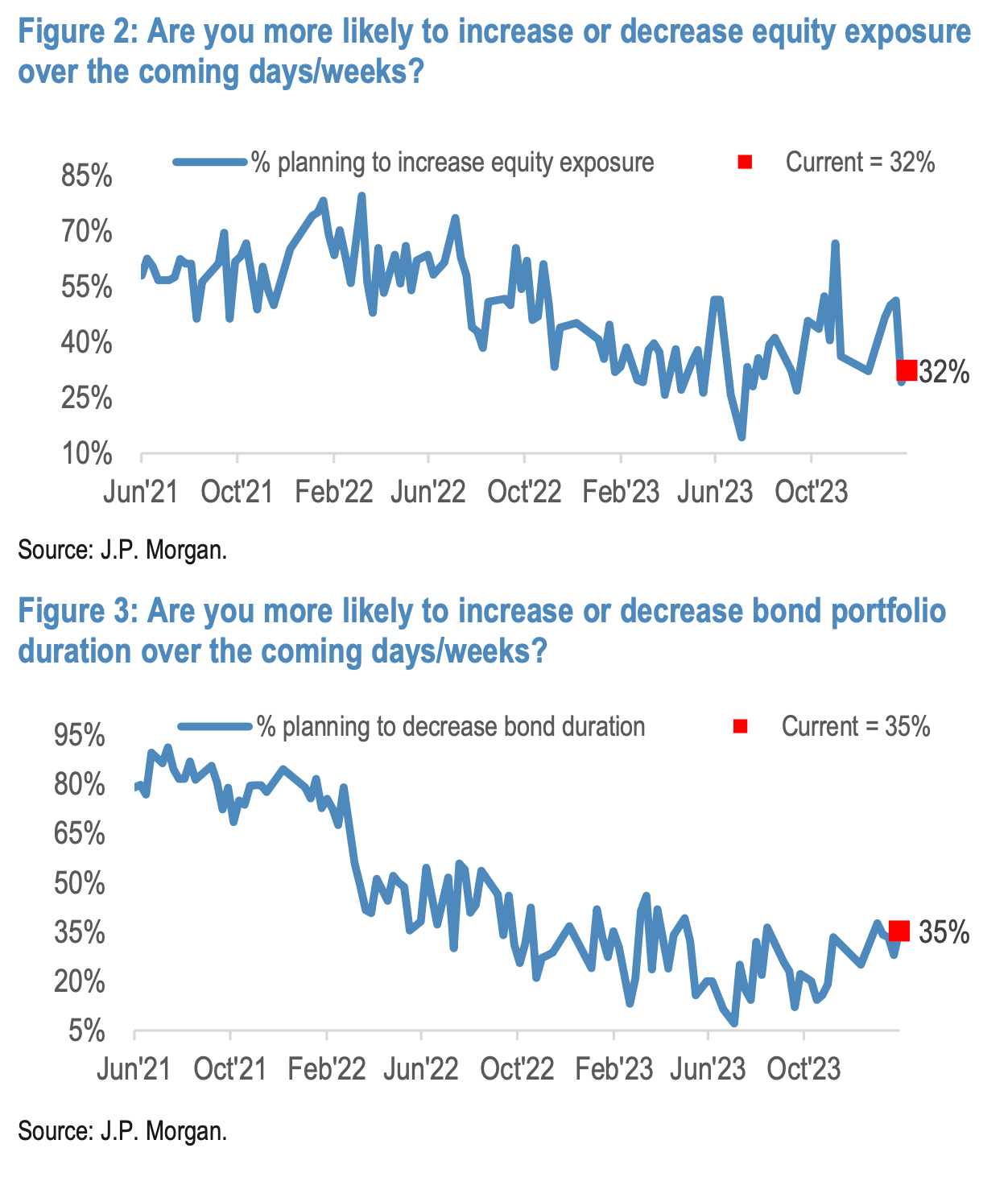

Среди клиентов J.P. Morgan, 32% планируют увеличить долю акций, а 65% - увеличить дюрацию облигаций в портфелях в ближайшей перспективе:

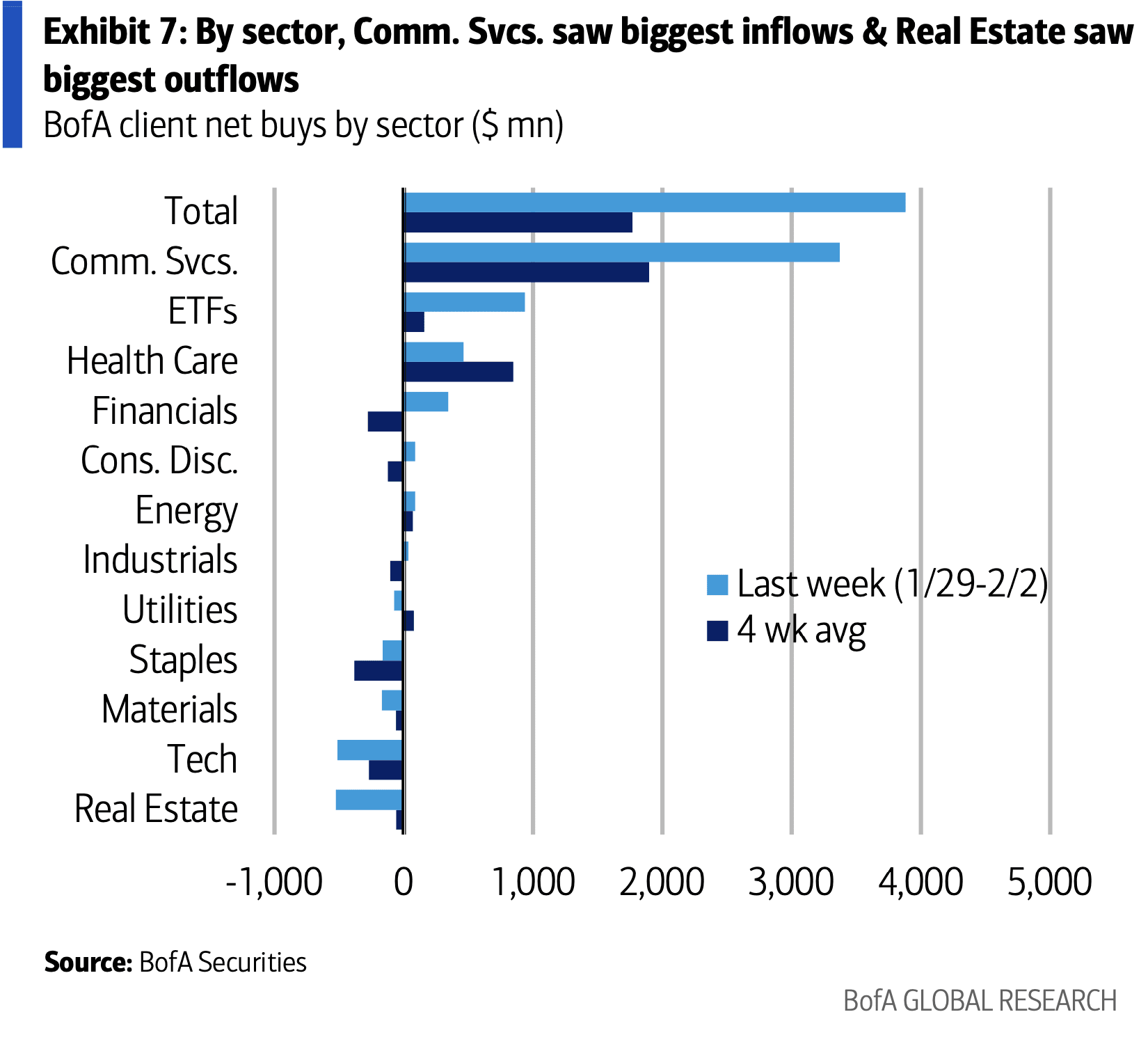

На прошлой неделе клиенты Bank of America покупали акции США сектора услуг связи самыми быстрыми темпами за последние 7 недель:

Индексы

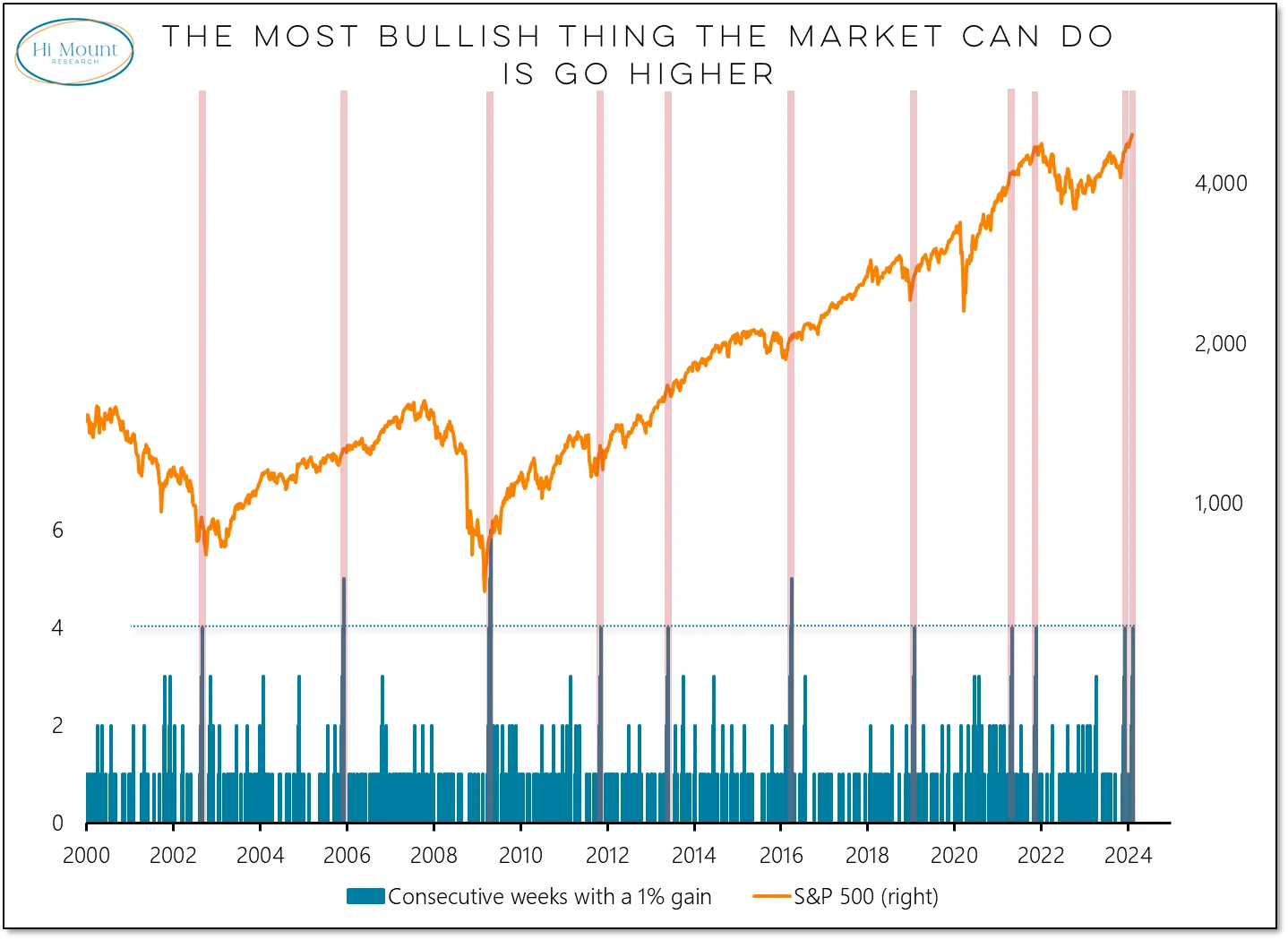

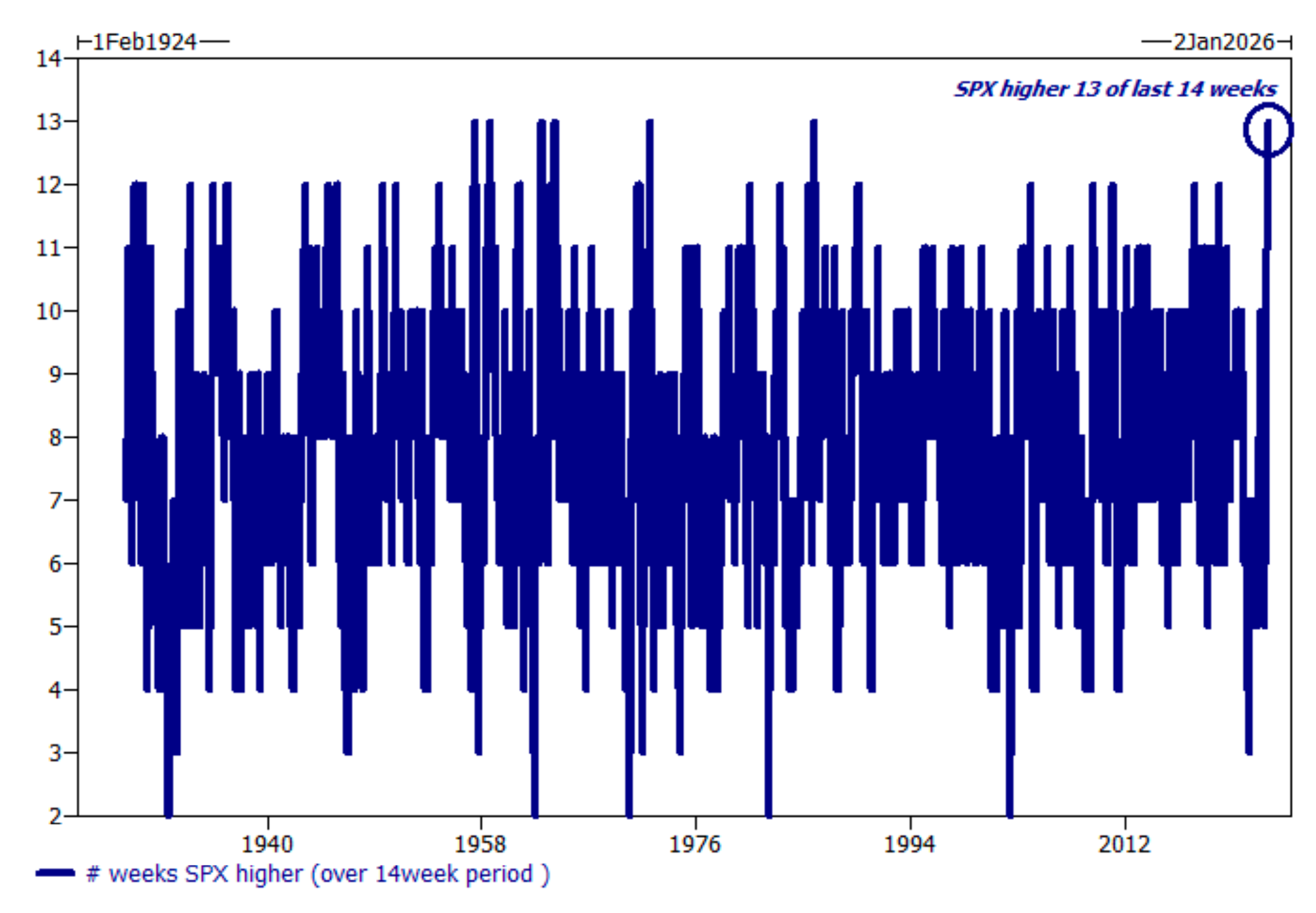

Индекс S&P 500 на прошлой неделе показал рост на 1% 4-ю неделю подряд. Это самый продолжительный рост с 2016 года. S&P 500 рос в течение 13 из последних 14 недель, такого явления не случалось почти 30 лет:

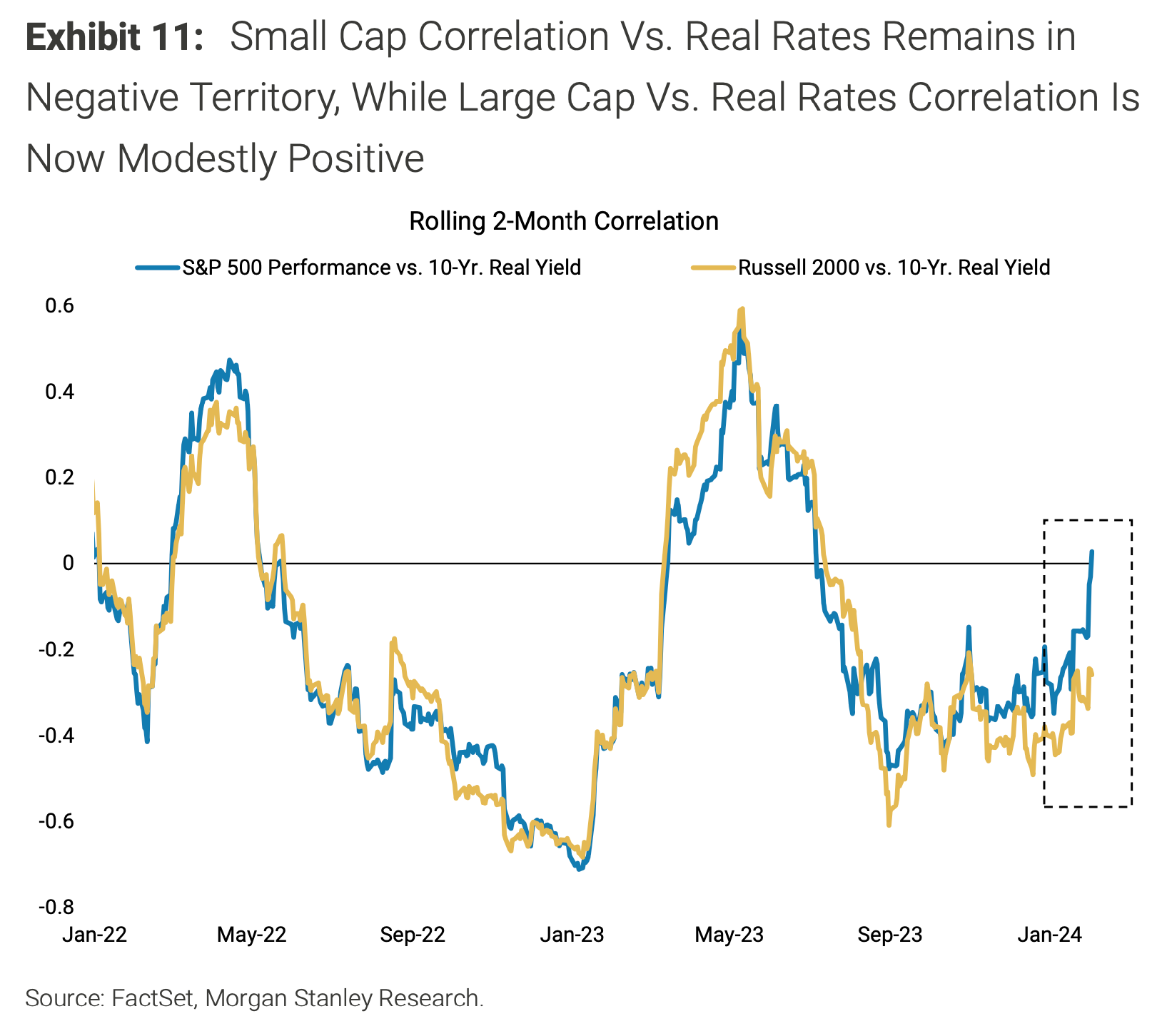

Корреляция между реальной доходностью 10-летних облигаций и доходностью акций малой капитализации остается отрицательной, отличаясь от доходности с акциями крупной капитализации, которая в настоящее время является умеренно положительной:

EPS

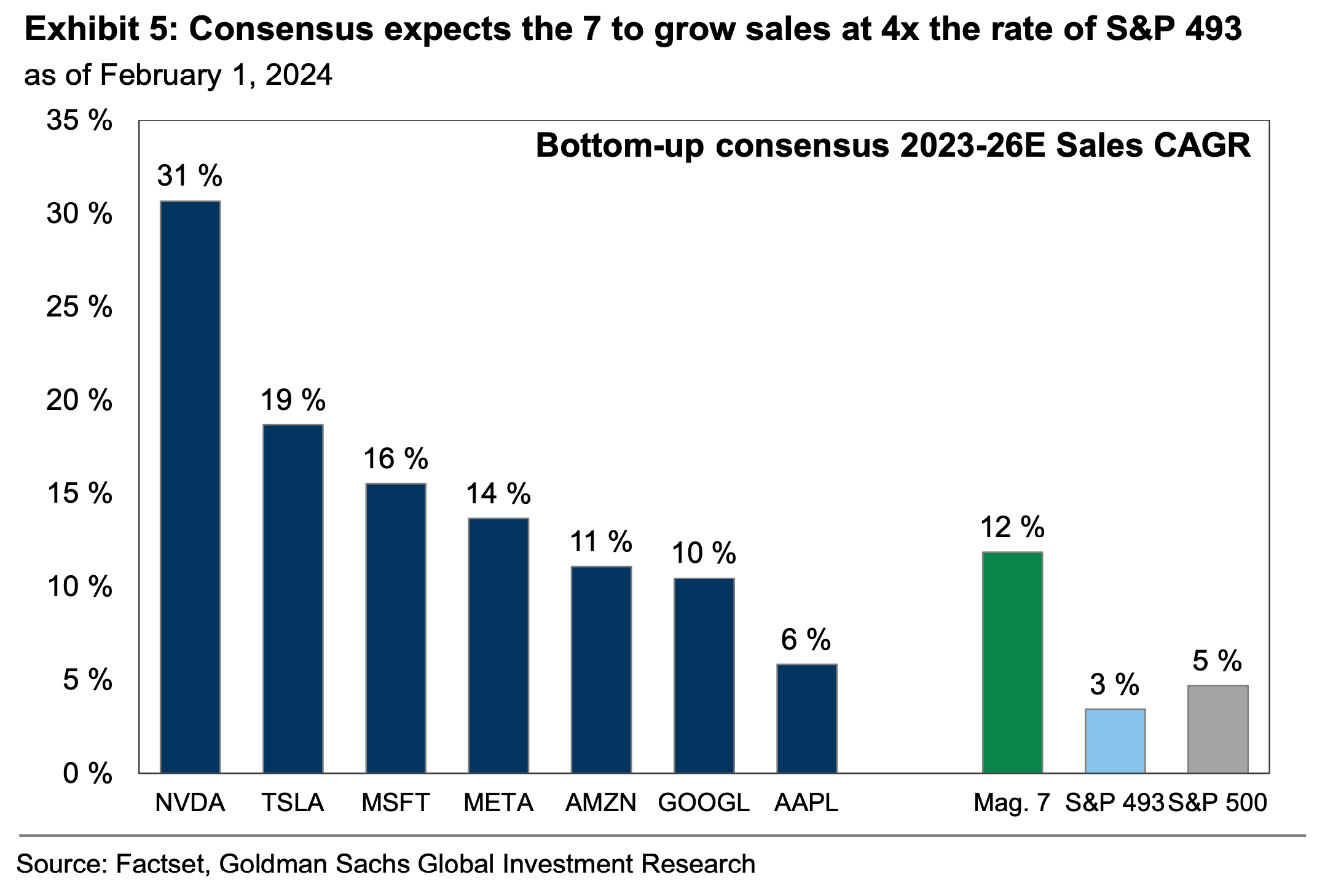

Консенсус предполагает, что рост выручки компаний "Великолепной семёрки" в совокупности будет увеличиваться на 12% в годовом исчислении до 2026 года по сравнению с 3% в годовом исчислении для остальных 493 компаний в индексе S&P 500:

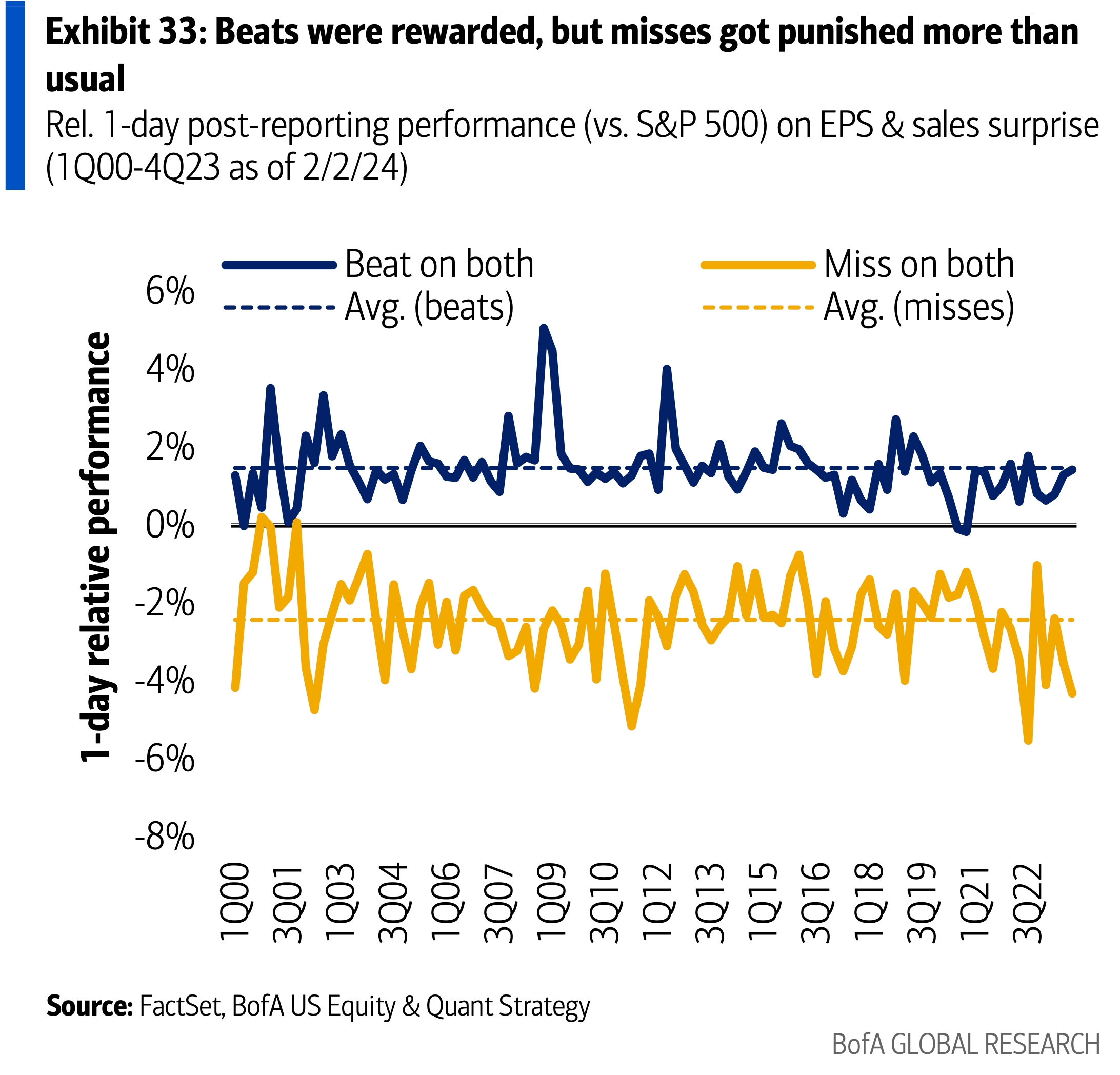

Компании, которые превзошли прогнозы как по выручке, так и по прибыли на акцию, на следующий день превзошли индекс S&P 500 на 140 б.п., что в значительной степени соответствовало среднему историческому показателю. Но отставание от прогнозов приводило к более слабым результатам, чем обычно, отставая на -430 б.п. против типичных -240 б.п.:

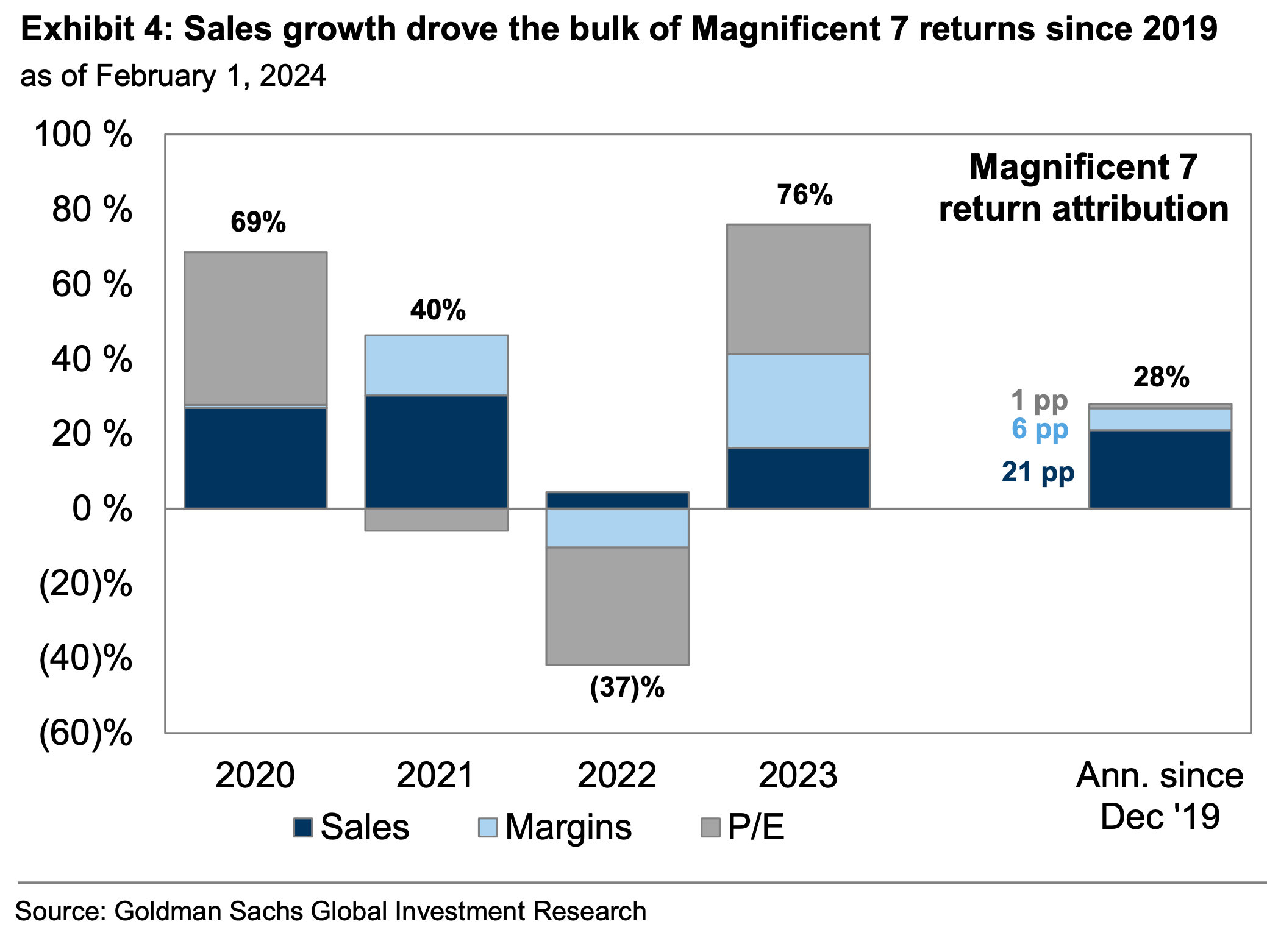

С 2019 года 27 п.п. из 28%-ной годовой доходности акций "Великолепной семёрки" связаны с ростом прибыли. Для S&P 500 рост прибыли составил всего 13 п.п. от 17%-ной годовой доходности индекса за тот же период:

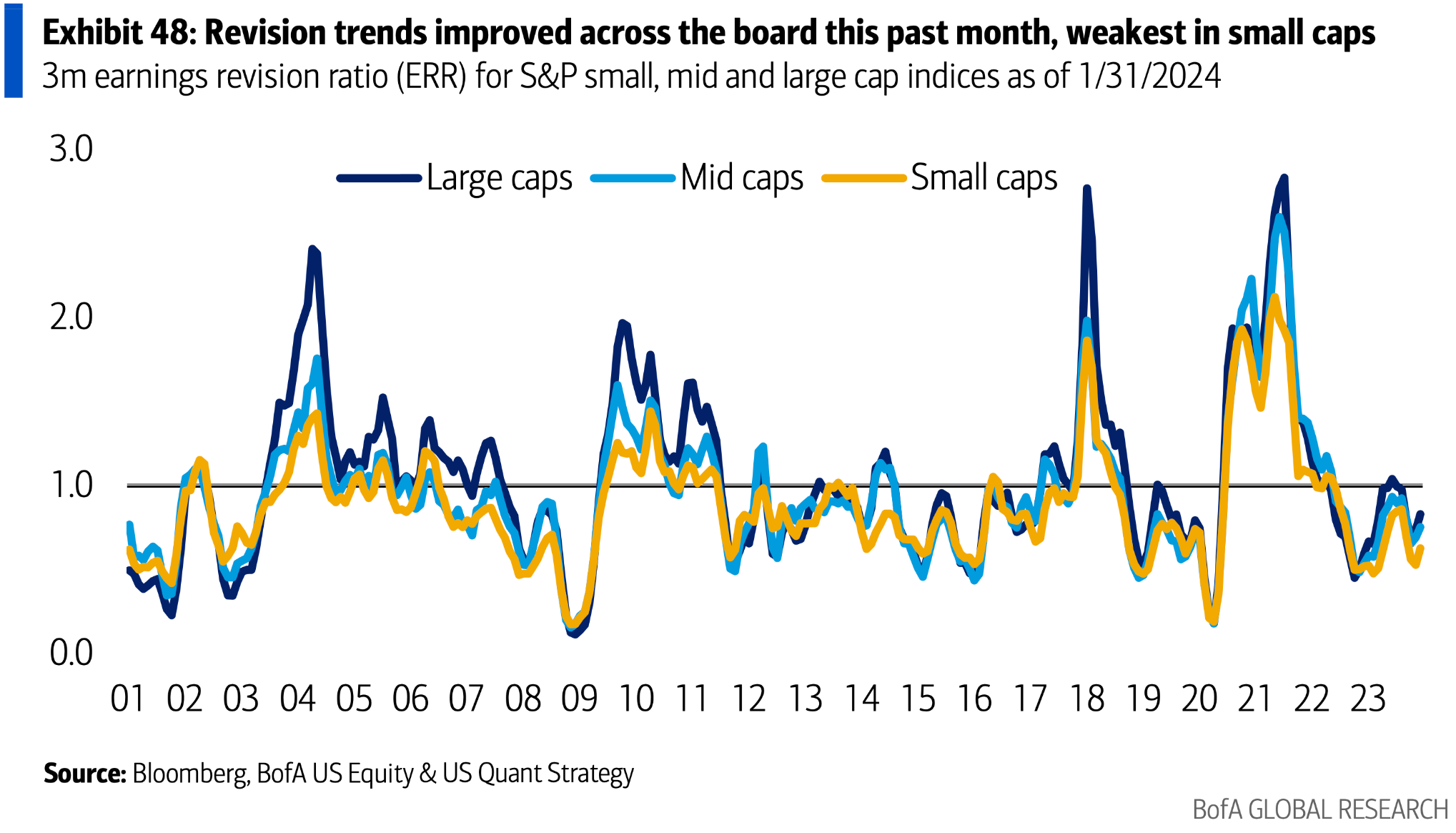

Тенденции пересмотра прибыли улучшились за прошедший месяц, но коэффициенты пересмотра по-прежнему ниже 1,0 (больше сокращений, чем повышений по оценкам) во всех трех сегментах капитализации (и самые слабые в сегменте малой капитализации):

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers